Образец финансового плана в excel 2021 | Скачать форму, бланк

Шаблоны и формы

Инструкция: составляем финансовый план

Финансовый план предприятия — это внутренний документ, в котором представлены системы показателей доходов и расходов и способы обеспечения эффективности деятельности экономического субъекта.

Понятие и виды планирования

Главной задачей финансового планирования является определение оптимального варианта соотношения показателей бюджета организации, при котором будут достигнуты наилучшие результаты экономической деятельности.

Виды финансового плана:

- Баланс — документ, в котором отражены активы, пассивы, обязательства и источники поступлений компании. На основании показателей баланса выявляется результат деятельности компании: если результат баланса отрицательный и стоимостное выражение активов и поступлений ниже суммы принятых обязательств, то деятельность неэффективна. При положительном результате делается вывод об эффективном планировании и использовании средств. Используется преимущественно коммерческими субъектами.

- Смета — экономический документ, содержащий показатели доходов и расходов учреждения. Смету доходов и расходов используют преимущественно некоммерческие организации. Предусмотрена дополнительная детализация смет в разрезе проектов, целей или направлений деятельности, источников финансирования и прочее.

- План финансово-хозяйственной деятельности является обязательным документов для бюджетных и автономных учреждений. Дополнительно читайте: «Образец ПФХД на 2021 в бюджетном учреждении».

Рассмотрим, составление финансового плана предприятия на примере для некоммерческой организации.

Структура и порядок составления

Смета (финансовый план) должна состоять из двух частей: доходной и расходной. В доходной части экономического документа НКО необходимо детально рассмотреть структуру поступлений учреждения. Некоммерческие предприятия созданы не с целью получения прибыли, поэтому приблизительная структура доходной части:

- сметное финансирование, источником которого становятся поступления из государственного бюджета;

- самоокупаемость, то есть поступления от приносящей доход деятельности;

- безвозмездные поступления, пожертвования.

Финансирование НКО бывает и смешанным, поэтому необходимо обстоятельно отнестись к расчету доходной части бюджета предприятия. Вот пример финансового планирования доходов и затрат организации:

|

№ |

Наименование статей доходов и расходов |

В том числе по кварталам 2021 |

Итого за 2021 |

|||

|

1 |

2 |

3 |

4 |

|||

|

1 |

Доходы от оказания платных услуг по обучению |

|||||

|

1 |

Выручка от оказания платных услуг по обучению |

450 |

300 |

250 |

350 |

1350 |

|

Прямые расходы |

||||||

|

1 |

Материалы |

50 |

0 |

0 |

10 |

60 |

|

2 |

Заработная плата |

40 |

40 |

40 |

40 |

160 |

|

3 |

Отчисления с заработной платы во внебюджетные фонды |

12 |

12 |

12 |

12 |

48 |

|

4 |

ИТОГО прямых расходов |

102 |

52 |

52 |

62 |

268 |

|

Административно-хозяйственные расходы |

||||||

|

1 |

Услуги связи |

41 |

33,5 |

21,5 |

43 |

139 |

|

2 |

Интернет |

24,6 |

20,1 |

12,9 |

25,8 |

83,4 |

|

3 |

Аренда |

24,6 |

20,4 |

12,9 |

25,8 |

83,4 |

|

4 |

Коммунальные услуги |

16,4 |

13,4 |

6,45 |

17,2 |

53,45 |

|

5 |

Налоги |

32,8 |

26,8 |

17,2 |

34,4 |

111,2 |

|

6 |

Канцтовары и прочие материалы |

49,2 |

33,5 |

0 |

0 |

82,7 |

|

7 |

Заработная плата административно-управленческого персонала |

114,8 |

80,4 |

51,6 |

103,2 |

350 |

|

8 |

Отчисления с заработной платы во внебюджетные фонды |

24,6 |

13,4 |

8,6 |

17,2 |

63,8 |

|

9 |

ИТОГО накладных расходов |

328 |

241,5 |

131,15 |

266,6 |

967,25 |

|

10 |

ВСЕГО расходов |

430 |

293,5 |

183,15 |

328,6 |

1235,25 |

|

11 |

ПРИБЫЛЬ |

20 |

6,5 |

66,85 |

21,4 |

114,75 |

Во второй части таблицы финансового планирования подробно рассмотрите планируемые затраты НКО. Классифицируйте показатели затрат учреждения по следующим группам (при наличии):

- постоянные затраты. К таковым относятся неизменные расходы, например, арендная плата, заработная плата администрации НКО, коммунальные платежи;

- переменные траты, которые напрямую зависят от объемов производства, реализации, например, закупка материальных запасов, ремонт и эксплуатация оборудования;

- регулируемые затраты, которые изменяются пропорционально увеличению или снижению объемов производства или реализации.

Бюджетную смету некоммерческой организации утверждает собственник, учредитель предприятия или высший орган управления НКО по правилам п. 3 ст. 29 закона № 7-ФЗ. Вот пример расчета финансового плана в бизнесе в excel:

Антикризисные меры

Если экономический субъект переживает сложные времена, необходимо провести ряд специальных процедур, направленных на повышение платежеспособности. Например, если сумма принятых обязательств НКО превышает сумму поступлений, необходимо пересмотреть утвержденную смету доходов и расходов.

Если в организации отсутствует денежное обеспечение образовавшейся задолженности, необходимо разработать и утвердить план финансового оздоровления организации, а вместе с ним и график погашения задолженности (п. 1 ст. 84 закона от 26.10.2002 № 127-ФЗ). Рекомендуемые порядок и методика как составить финансовый план предприятия, направленные на оздоровление, изложены в приказе Минпромэнерго РФ № 57, Минэкономразвития РФ № 134 от 25.04.2007.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

В статье поговорим об изменениях в законодательстве, которые коснулись правил составления плана финансово-хозяйственной деятельности. Рассмотрим особенности составления документа в электронном виде.

15 августа 2019

Отчет о целевом использовании полученных средств — это контрольный документ, в котором отражаются расходные операции некоммерческих организаций за конкретный период.

13 мая 2021

Чтобы управление финансами и ресурсами предприятия было эффективным, нужно регулярно проводить экономический анализа. Рассказываем, как это сделать.

17 сентября 2019

Какие изменения внести в учетную политику на 2022 год бюджетному учреждению:

- включить новые стандарты;

- прописать обновления по налогам;

- скорректировать рабочий план счетов;

- учесть нововведения по составлению бухгалтерской отчетности и отчетов об исполнении бюджета;

- доработать раздел «Непроизводственные активы».

8 декабря 2021

Финансовый план

На странице представлен образец документа «Финансовый план» с возможностью скачать его в формате xls.

Тип документа: План

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 8,0 кб

Прежде чем приступить к деятельности, предприятие должно спланировать свои траты и все статьи поступлений. Именно с этой целью составляется финансовый план. Составлять и разрабатывать данный документ после начала деятельности бессмысленно, поскольку он нужен на этапе планирования.

План состоит из нескольких частей:

- планирование поступлений и анализ существующих объемов капитала;

- планирование будущих расходов по различным статьям деятельности;

- анализ трат и доходов предыдущих периодов;

- расчет необходимых финансовых показателей;

- графическое отображение необходимых показателей;

- расчет и анализ рисков;

- выводы и рекомендации.

В первой части проводится детальный расчет общей суммы планируемых поступлений или фактических остатков средств, исходя из специфики деятельности предприятия. В плане не рассматриваются общие понятия, и не проводится расчет на те статьи расходов, которые не используются компанией. Расчет нужен исключительно индивидуально по компании.

Во второй части детально описывается каждая статья будущих расходов и отображается необходимая сумма по каждому показателю исключительно из специфики деятельности предприятия. При этом не стоит считать расходы, взяв за основу то, что по факту есть. Важно оценить реальные расходы с учетом возможных рисков.

Для корректных выводов и оценки рисков необходимо в отдельной части плана отобразить детальный анализ трат и доходов за предыдущие периоды. Только после этого в сравнении с предыдущими периодами нужно сравнить по определенному набору показателей планируемые поступления и траты в более обобщенном виде, что можно подкрепить графически. Затем формируются все необходимые выводы и рекомендации для дальнейшей деятельности.

Скачать образец документа

Скачать в .xls

Сохраните этот документ у себя в удобном формате. Это бесплатно.

Обратите внимание! Приведено лишь начало документа. Полную версию вы можете скачать по соответствующей ссылке.

Скачать в .xls

Сохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- План: образцы (Полный перечень документов)

- Поиск по фразе «План» по всему сайту

- «Финансовый план».xls

Документы, которые также Вас могут заинтересовать:

- План продаж

- Платежный календарь (календарный план платежей)

- Градостроительный план земельного участка

- Межевой план земельного участка

- Годовой план работы архива

- Адресный план использования старогодных рельсов при планировании объемов ремонтно-путевых работ. Форма N П.1.4

- Аттестационный план студента высшего учебного заведения при получении высшего профессионального образования в форме экстерната

- Базисный учебный план для образовательных учреждений Российской Федерации. Начальное общее образование

- Базисный учебный план образовательных учреждений Российской Федерации. Основное общее образование

- Базисный учебный план для среднего (полного) общего образования

Финансовый бизнес-план

Оцените прогноз своих продаж и расходы путем создания финансового плана с помощью этого шаблона финансового бизнес-плана в Excel. Этот шаблон бизнес-плана с поддержкой специальных возможностей предоставляет пример таблицы финансового плана для нового кафе, в том числе пример затрат и формулы.

Excel

Скачать

Открыть в браузере

Поделиться

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд? Как составить финансовый план для бизнес-плана — в нашей статье.

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Как оценить эффективность бизнес-плана?

- Показатели эффективности

- Показатели финансовой устойчивости

- Ошибки при подготовке финансового плана

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

| Налог | Бюджет |

|---|---|

| НДФЛ | Бюджет оплаты труда |

| Транспортный налог | Бюджет расходов на содержание авто |

| Взносы во внебюджетные фонды | Бюджет оплаты труда |

| Налог на прибыль | Бюджет Доходов и Расходов |

| НДС | Бюджет Доходов и Расходов Бюджет движения денежных средств (авансы полученные) |

Бюджет доходов и расходов (БДР)

На основании приведенных выше бюджетов собираем сводную таблицу доходов и расходов. Отчёт показывает сколько прибыли приносит проект в каждом конкретном периоде.

Прибыль = Доходы — Расходы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

| Учёт БДР | Учёт БДСС |

|---|---|

| Реализация по факту отгрузки/оказания услуги | Реализация по факту оплаты |

| Проценты по кредитам и займам | Тело кредита/займа Проценты |

| Амортизация основных средств | Оплаченная стоимость основных средств |

| НДС |

Учёт рисков в проекте

Бюджеты должны отражать реальные возможности бизнеса. Непредвиденные расходы и форс-мажорные обстоятельства искажают ожидаемый результат.

Расчет полученных планов в трёх сценариях позволит заранее подготовиться к возможным рискам:

- реалистичный — основной бюджет;

- оптимистичный — если бизнес покажет результат на % выше основного плана;

- пессимистичный — если бизнес покажет результат на % ниже основного бюджета.

Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Коммерческие риски — снижение стоимости, рост конкуренции, скачки цен.

- Финансовые риски — колебания валюты, изменения законодательства, рост процентных ставок по кредитам.

- Производственные риски — забастовки, некомпетентность сотрудников, выпуск некачественной продукции.

Как оценить эффективность бизнес-плана?

Коэффициентный анализ финансового плана помогает определить стоит ли вкладываться в проект. Оценку проводят на основе дисконтирования — расчета «сегодняшней» стоимости «завтрашних» денег. Все будущие поступления приводят к текущему моменту с учётом ставки ожидаемой доходности (ставки дисконта).

Показатели эффективности бизнес-плана

- Чистая приведенная стоимость (Net present value, NPV) — текущая стоимость будущих денежных потоков.

где:

C0 – начальная инвестиция;

C1, …,Cn – денежный поток соответствующего года, очищенный от денежного потока финансовой деятельности компании.

Денежный поток = Поступления — Выплаты

n – срок жизни проекта в годах;

r – ставка дисконтирования.

Ставка дисконтирования — ожидаемый уровень доходности. Это такой процент дохода, который заставит вас отказаться от вложений в другие проекты с аналогичным уровнем риска.

NPV > 0 — проект прибыльный. Из нескольких моделей наиболее успешна та, у которой показатель NPV выше.

Если NPV < 0 — бизнес-план генерирует убытки.

Воспользуйтесь нашим Excel-калькулятором расчета NPV. Введите значения денежного потока для каждого периода, ставку дисконтирования и количество лет проекта. Если вы составляете план в месяцах, годовую ставку дисконта нужно разделить на 12, если в кварталах — на 4.

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

Если IRR < заданного норматива, проект не окупит вложенные средства.

Воспользуйтесь нашим калькулятором IRR в Excel.

- Срок окупаемости (Pay-back period, PP) — период времени, за который поступления от реализации бизнес-плана покрывают инвестиции. Чем он короче, тем быстрее проект возместит первоначальные расходы.

PP = min n, при котором , где:

IC — инвестиции в проект

n — число периодов

CFi — денежный поток в i-период времени

Воспользуйтесь нашим Excel-калькулятором РР.

Показатели финансовой устойчивости

- Точка безубыточности (Break-even point, BEP) — минимальный объем выручки/проданных единиц товаров, который покроет все расходы.

Показатель рассчитывают в натуральном и денежном выражении:

ТБд = В*Зпост / (В — Зпер)

В — выручка от продаж

Зпост — сумма постоянных затрат

Зпер — сумма переменных затрат

ТБн = Рн * Зпост / (Ц — ЗСпер)

Рн — объем реализации в единицах продукции

Зпост —сумма постоянных затрат

Зпер — сумма переменных затрат

Ц — цена за единицу продукции

ЗСпер — средние переменные затраты на единицу продукции

Если фактическая выручка выше полученного значения, бизнес получает прибыль.

Если фактическая выручка ниже точки безубыточности, компания несет убытки.

- Маржа безопасности (Margin of safety rate) — допустимый уровень снижения объемов реализации без потери прибыльности. Показывает на сколько фактический уровень дохода превышает точку безубыточности.

МБд = (В — ТБд) / В

В — выручка от продаж

ТБд — точка безубыточности в денежном выражении

МБн = (Рн — ТБн) / Рн

Рн — объем реализации в натуральном выражении

ТБн — точка безубыточности в натуральном выражении

- Операционный рычаг (Operating leverage) — показывает, на сколько изменится прибыль при изменении объема реализации на 1%.

ОР = (В — Зпер) / (В — Зпер — Зпост)

В — выручка от реализации

Зпер — затраты переменные

Зпост — затраты постоянные

Между колебанием выручки и прибыли нет линейной зависимости. Снижение продаж на 10% никогда не даст такой же процент снижения дохода. Причина: влияние доли постоянных и переменных расходов. Чем выше уровень переменных расходов, тем меньше операционный рычаг.

Высокие значения операционного рычага говорят о том, что незначительные колебания продаж могут вызвать сильное изменение прибыли. Бизнес с таким показателем быстро генерирует доходы в благоприятных условиях, но при незначительных трудностях уходит в минус.

Рост доли Переменных расходов ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

- Переоценили выручку

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

- Недооценили расходы

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

- Кассовые разрывы

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

- Форс-мажорные обстоятельства

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Новости

Любой бизнес-план нуждается в финансовых расчетах. А наиболее удобный инструмент для этого – табличный процессор Excel. Популярность программы объясняется простотой использования и многофункциональностью. Рассмотрим возможности редактора, которые будут полезны при составлении бизнес-модели.

Основы построение финансовой модели в Excel

Модель можно поместить на один лист или на разные листы. В любом случае, порядок расчетных таблиц должен соответствовать логике описания проекта:

- таблицы для расчета инвестиций;

- доходная и затратная часть;

- финансирование;

- итоговые отчетные формы, показатели.

Инвестиционный план

Основные элементы:

- строительство и/или покупка зданий;

- покупка оборудования;

- расходы будущих периодов;

- инвестиции в ЧОК (чистый оборотный капитал).

Исходные данные для расчета затрат на покупку или строительство зданий:

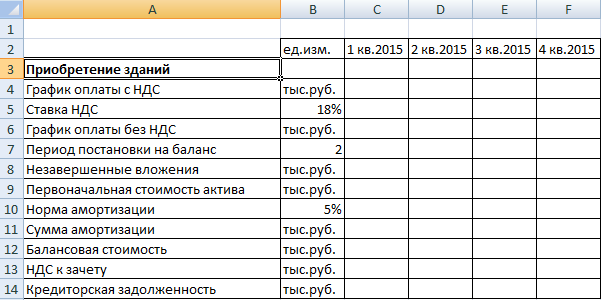

Расчеты:

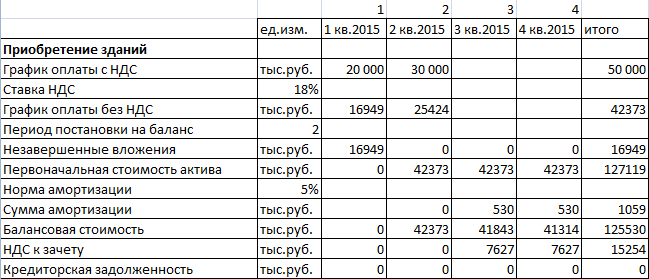

- График оплаты без НДС = Затраты с НДС / (1 + ставка НДС). Формула в Excel для ячейки С6: =C4/(1+$B$5).

- Незавершенные вложения – сумма вложений в активы без учета НДС до периода их постановки на баланс. Формула в Excel для ячейки С8: =ЕСЛИ(C1<$B$7;СУММ($C6:C6);0).

- Сумма амортизации начисляется со следующего периода. Формула в Excel для ячейки D11: =ЕСЛИ(D1>$B$7;ЕСЛИ(C12>0;ЕСЛИ(D9*$B$10/4>C12;C12;D9*$B$10/4);0);0).

- Балансовая стоимость актива – разница между начальной стоимостью и амортизационными отчислениями за весь период существования актива. Формула в Excel для ячейки D12: =D9-СУММ($C11:D11).

- Формула для расчета первоначальной стоимости актива — =ЕСЛИ(C1>=$B$7;$G$6;0).

- НДС к зачету (в период постановки актива на баланс) – общая величина налога. Формула для ячейки С13: =ЕСЛИ(C1>$B$7;$G4-$G6;0).

- Формула для расчета кредиторской задолженности: =ЕСЛИ(C1>=$B$7;$G6-СУММ($C6:C6);0).

Затраты на приобретение оборудования и элементы расходов будущих периодов в инвестиционном плане составляются аналогично. Особенности затрат будущих периодов:

- оприходуются на баланс в составе текущих активов;

- не облагаются налогом на имущество (в отличие от оборудования);

- амортизируются быстрее, в течение 1-2 лет.

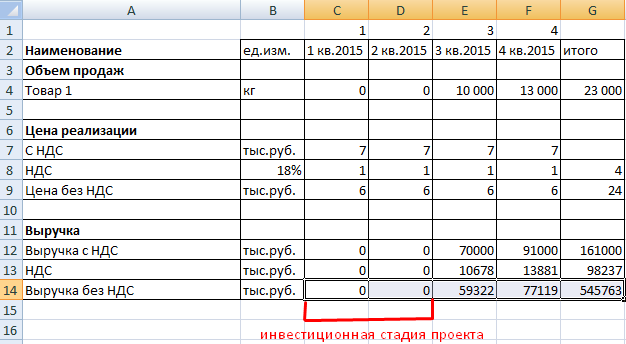

Прогнозирование доходов

Чтобы построить план продаж, нужно определить объем в натуральном выражении (для каждого вида продукции) и цену реализации (каждого вида продукции). Выручка определяется по каждому виду товара (работ и услуг) как произведение объема и цены.

В Excel составляются таблицы для каждого периода планирования и для каждого вида продукции с планируемым объемом выпуска (в натуральных единицах).

Из цены реализации нужно вычленять сумму налога на добавленную стоимость. Эти деньги не входят в состав выручки – они перечисляются в бюджет.

Формулы:

- Цена без НДС = цена с НДС / (1 + налоговая ставка).

- Величина НДС = (цена с НДС * налоговая ставка) / (1 + налоговая ставка).

Расчетная таблица может выглядеть следующим образом:

- Формула для расчета цен без НДС: =C7/(1+$B$8).

- Расчет налога на добавленную стоимость: =C7-C9.

- Выручка с налогами: =C4*C7.

План текущих расходов

Элементы затрат:

- сырье и материалы;

- оплата труда;

- начисления на зарплату;

- амортизация;

- прочие расходы.

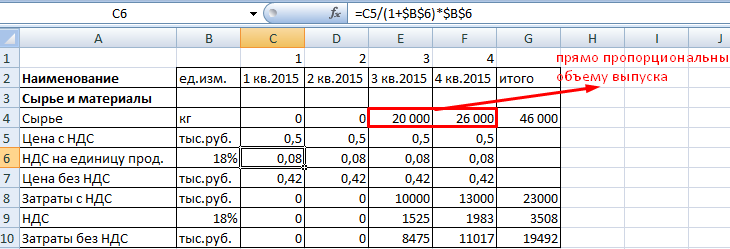

При учете затрат на материалы выделяем налог добавленной стоимости. Это необходимо для учета подлежащих возврату сумм (задолженность перед бюджетом уменьшится).

Затраты на сырье и материалы увеличиваются прямо пропорционально объему выпуска. Если, к примеру, на пошив одной сорочки требуется полтора метра ткани, то на две единицы продукции – 3 метра и т.д. Расход считается по формуле:

Количество материалов = удельный вес * объем производства.

Пример таблицы учета текущих затрат на сырье и материалы:

Формула для расчета налога на добавленную стоимость – в строке формул.

Формула вычисления цены без НДС: =C5/(1+$B$6).

Расчет затрат с НДС: =C4*C5.

Налог на ДС: =C4*C6.

Затраты без НДС: =C4*C7.

Прочие расходы:

- аренда,

- реклама,

- оплата связи;

- ремонт и т.д.

При составлении финансовой модели предприятия в Excel учитывается каждая статья расходов.

Финансовая модель предприятия в Excel

Когда спланированы продажи и затраты, можно приступать к формированию баланса, плана доходов и расходов, движения денежных средств. Чтобы модель пересчитывала значения в автоматическом режиме, данные в сводных отчетах рассчитываются с помощью формул или напрямую извлекаются из операционных планов (с помощью ссылок).

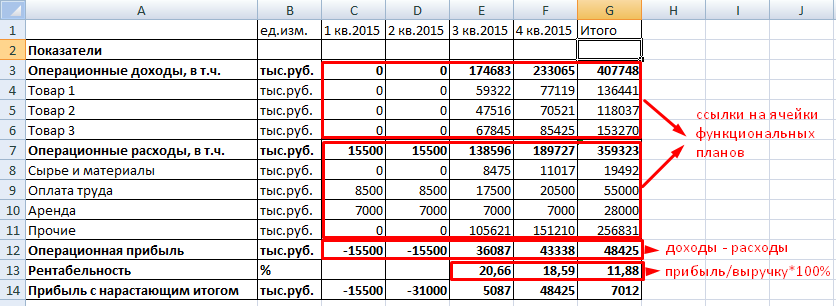

План доходов и расходов финансовой модели:

Доходы и расходы расписаны по статьям. Если планируется выпуск десятков наименований продукции, то лучше определить их в группы. Чтобы не перегружать отчет. В сводную таблицу добавлены аналитические показатели: рентабельность и прибыль с нарастающим итогом. Когда нужно больше аналитики, формируют отдельные таблицы.

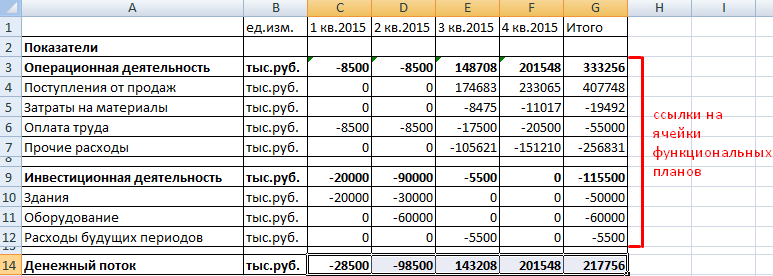

План движения денежных средств:

Скачать пример финансовой модели предприятия в Excel

По теме: Финансовая модель в Excel при покупке бизнеса.

Предполагается, что предприятие не будет привлекать заемные средства. Поэтому раздел «Финансовая деятельность» отсутствует.