Практическая работа №9

ФИНАНСОВЫЕ ФУНКЦИИ MS EXCEL В

ЭКОНОМИЧЕСКИХ РАСЧЕТАХ

Цель:

научиться использовать финансовые функции для экономических расчётов.

Задания:

|

1. |

Функции даты и времени для финансовых |

Время – один из важнейших факторов в

финансовых операциях и сделках. Для проведения финансовых расчетов необходимо

находить срок между начальной и конечной датами операции, обычно заданный в

днях или годах.

Если рассчитывается точное число дней, то

надо просто вычесть из конечной даты (даты завершения операции) начальную

дату.

Однако в финансовой практике есть правило,

согласно которому в месяце считается 30 дней, а в году 360. В этом случае

используется функция ДНЕЙ360. Ее назначение – расчет количества дней между

двумя датами на основе 360-дневного года (12 30-дневных месяцев), аргументы:

нач_дата – начальная дата сделки; кон_дата – конечная дата сделки; метод –

логическое значение, если отсутствует, есть «ЛОЖЬ».

Аргументы «нач_дата» и «кон_дата» могут

быть введены как текстовые строки в двойных кавычках или в числовом формате,

могут также использоваться ссылки на ячейки, в которых заданы даты в формате

дата. Если аргумент «метод» принимает значение «ЛОЖЬ» или опущен, то

используется американский метод определения приближенного числа дней между

двумя датами, а если «ИСТИНА» – то европейский (эти два метода различаются,

только если конечная дата – 31-е число месяца).

Для определения срока между датами в годах

надо использовать функцию ДОЛЯГОДА с аргументами (нач_дата, кон_дата,

базис).

Первые два аргумента имеют то же значение,

что и у функции ДНЕЙ360. Аргумент «базис» может принимать пять различных

значений в зависимости от правила, установленного для расчета срока в годах:

0

или опущен – правило 30/360 (приближенный срок между

датами в днях

(американский метод расчета), приближенное

число дней в году);

1

– АСТ/АСТ (точный срок между датами в днях, точное

число дней в году);

2

– АСТ/360 (точный срок между датами в днях,

приближенное число дней в году);

3

– АСТ/365 (точный срок между датами в днях, но в любом

году 365 дней);

4

– 30/360 европейский (приближенный срок между датами в

днях (европейский метод

расчета), приближенное число дней в году).

Пример.

Дата

получения кредита – 15 января 2008 г., дата погашения – 15 марта того же года.

Найти срок кредита в днях и годах.

Решение выполнить на Листе 1.

Откройте Лист 1 и переименуйте его в

Задание 1.

Точное число дней = «15/03/2008» –

«15/01/2008» = 59.

Приближенное число дней =

ДНЕЙ360(«15/01/2008», «15/03/2008») = 60. Срок кредита в годах по правилу

АСТ/АСТ = ДОЛЯГОДА(«15/01/2008»,

«15/03/2008») = 0,161644.

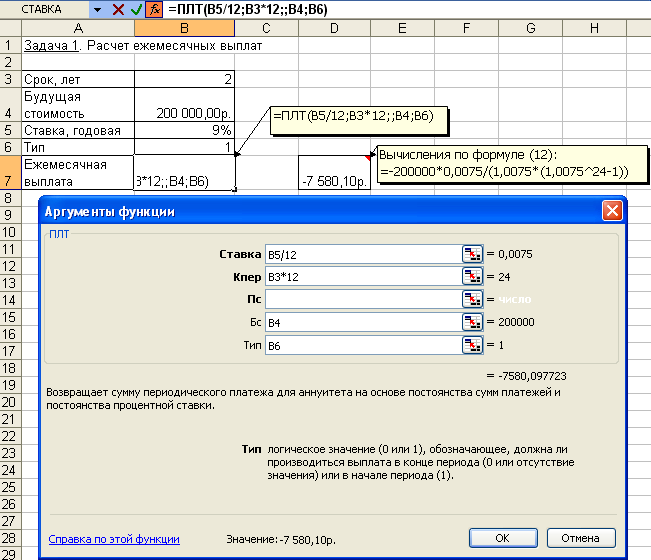

Расчет

ипотечной ссуды осуществляются с использованием финансовой функции ПЛТ

Функция ПЛТ вычисляет величину постоянной

периодической выплаты ренты (например, регулярных платежей по займу) при

постоянной процентной ставке.

Синтаксис: ПЛТ(Ставка;Кпер;Пс;Бс;Тип).

Аргументы:

§ Ставка

– процентная ставка по ссуде,

§ Кпер

– общее число выплат по ссуде,

§ Пс

– приведенная к текущему моменту стоимость, или общая сумма, которая на текущий

момент равноценна ряду будущих платежей, называемая также основной суммой,

§ Бс

– требуемое значение будущей стоимости, или остатка средств после последней

выплаты.

Если

аргумент Бс опущен, то он полагается равным 0 (нулю), т.е. для займа, например,

значение Бс равно 0, Тип – число 0 (нуль) или 1, обозначающее, когда должна

производиться выплата.

Отметим, что очень важно быть

последовательным в выборе единиц измерения для задания аргументов Ставка и

Кпер.

Например,

если вы делаете ежемесячные выплаты по четырехгодичному займу из расчета 12

%

годовых, то для задания аргумента Ставка используйте 12 %/12, а для задания

аргумента Кпер – 4*12. Если вы делаете ежегодные платежи по тому же займу, то

для задания аргумента Ставка используйте 12 %, а для задания аргумента Кпер –

4.

Для нахождения общей суммы, выплачиваемой

на протяжении интервала выплат, умножьте возвращаемое функцией ПЛТ значение на

величину Кпер. Интервал выплат – это последовательность постоянных денежных

платежей, осуществляемых за непрерывный период.

Например, заем под автомобиль или заклад

являются интервалами выплат. В функциях, связанных с интервалами выплат,

выплачиваемые вами деньги, такие как депозит на накопление, представляются

отрицательным числом, а деньги, которые вы получаете, такие как чеки на

дивиденды, представляются положительным числом.

Например,

депозит в банк на сумму 1000 руб. представляется аргументом – 1000, если вы

вкладчик,

и аргументом -1000, если вы – пpeдставитель банка.

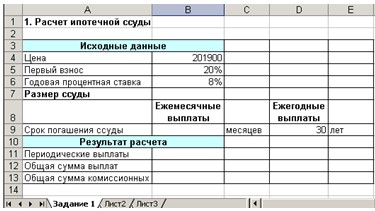

Пример

1. Вычислить 30-летнюю ипотечную ссуду покупки квартиры за 201900 руб. с

годовой ставкой 8% и начальным взносом 20%. Сделать расчет для ежемесячных и

ежегодных выплат (табл. 1).

Решение:

1.

Откройте Лист 2 и переименуйте его в

Задание 2.

2.

Введите в ячейки A1:B6 данные,

представленные на рис. 1.

Рис.

1. Форма для расчета ипотечной ссуды

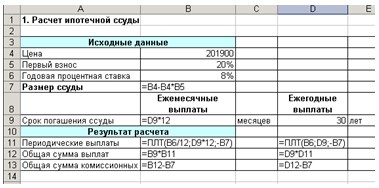

3.

Для выполнения расчетов в ячейки должны

быть введены формулы, показанные на рис.

2.

Рис.

2. Формулы для расчета ипотечной ссуды

4.

Результаты расчеты должны быть следующими

(рис. 3):

Рис.

3. Расчет ипотечной ссуды

3.

Функции для расчета годовой процентной ставки

Функция ЧПС возвращает чистый текущий

объем вклада, вычисляемый на основе ряда последовательных поступлений наличных

денег и нормы амортизации.

Чистый текущий объем вклада – это

сегодняшний объем будущих платежей (отрицательные значения) и поступлений

(положительные значения).

Например, вам предлагают следующую сделку.

У вас берут в долг некоторую сумму денег и предлагают через k1 лет вернуть

сумму, равную Рk1, через k2 лет – Рk2 и т. д. и, наконец, через kn лет – Рkn.

Кроме данной сделки, у вас есть альтернативный способ использования ваших

денег, например, положить их в банк под i процентов годовых. Тогда чистым

текущим объемом вклада является та сумма денег, которой вам нужно располагать

начальный год, чтобы, положив их в банк под i % годовых, получили предлагаемую

прибыль.

Синтаксис:

ЧПС(Ставка;Значение1;Значение2;…..) Аргументы:

§ ставка

– ставка дисконтирования за один период;

§ значение

1, значение 2, – от 1 до 29 аргументов, представляющих расходы и доходы:

• значение 1,

значение 2, … должны быть равномерно распределены во времени, выплаты должны

осуществляться в конце каждого периода.

ЧПС использует порядок аргументов значение

1, значение 2, … для определения порядка поступлений и платежей. Убедитесь в

том, что ваши платежи и поступления введены в правильном порядке.

Считается, что инвестиция, значение

которой вычисляет функция ЧПС, начинается за один период до даты денежного

взноса 1-го значения и заканчивается с последним денежным взносом в списке.

Вычисления функции ЧПС базируются на

будущих денежных взносах. Если первый денежный взнос приходится на начало

первого периода, то первое значение следует добавить к результату функции ЧПС,

но не включать в список аргументов.

Функция ЧПС

связана с функцией ВСД (внутренняя скорость оборота). ВСД – это скорость

оборота, для которой ЧПС равняется нулю:

ЧПС(ВСД(…);…)=0.

Функция ВСД возвращает внутреннюю скорость

оборота для ряда последовательных операций с наличными деньгами,

представленными числовыми значениями. Объемы операций не обязаны быть

регулярными, как в случае ренты.

Внутренняя скорость оборота – это

процентная ставка дохода, полученного от инвестиций, состоящих из выплат

(отрицательные значения) и поступлений (положительные значения), которые

происходят в регулярные периоды времени.

Синтаксис: ВСД (Значения;Предположение).

Аргументы:

§

значения – массив или ссылка на ячейки, содержащие

числовые величины, для которых вычисляется внутренняя ставка доходности.

Значения должны включать, по крайней мере, одно положительное значение и одно

отрицательное значение, для того чтобы можно было вычислить внутреннюю скорость

оборота.

Функция ВСД

использует порядок значений для интерпретации порядка денежных выплат или

поступлений, поэтому нужно следить, чтобы значения выплат и поступлений

вводились в правильном порядке.

§

предположение – величина, о которой предполагается,

что она близка к результату ВСД.

Для вычисления ВСД Excel использует метод

итераций. Начиная со значения прогноз, функция ВСД выполняет циклические

вычисления, пока не получит результат с точностью 0,00001. Если функция ВСД не

может получить результат после 20 попыток, то возвращается значение ошибки

#ЧИСЛО!

В большинстве случаев нет необходимости

задавать прогноз для вычислений с помощью функции ВСД. Если прогноз опущен, то

он полагается равным 0,1 (10 %).

Если

ВСД выдает значение ошибки #ЧИСЛО! Или результат далек от ожидаемого, можно

попытаться

выполнить вычисления еще раз, но уже с другим значением аргумента прогноз.

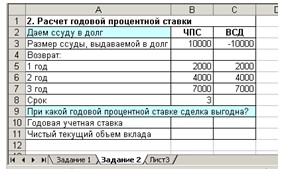

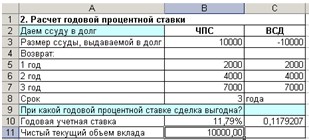

Пример

3. Вас просят в долг 10000 руб. и обещают вернуть через год 2000 руб., через

два года – 4000 руб., через три года – 7000 руб. При какой годовой процентной

ставке эта сделка выгодна?

Решение.

1. Откройте Лист 3 и

переименуйте его в Задание 3. 2. Введите в ячейки A1:B7 данные, представленные

на рис. 4.

Рис. 4. Форма для расчета годовой

процентной ставки

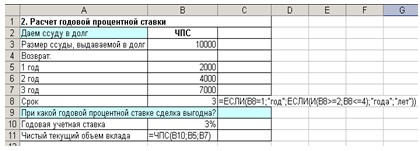

3.

Для выполнения расчетов в ячейки должны

быть введены формулы, показанные на рис.

5.

Рис. 5. Формулы для расчета годовой

процентной ставки

4.

Первоначально в ячейку В10 введите

произвольный процент, например 3 %.

В ячейку В11 введите формулу

=ЧПС(В10;В5:В7) (см. рис. 5).

5.

В ячейку С8 введите формулу:

=ЕСЛИ(В8=1;»год»;ЕСЛИ(И(В8>=2;B8<=4)

;»года»;»лет»)) В результате должно получиться (см. рис. 6):

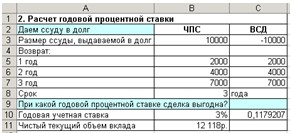

Рис. 6. Расчет чистого текущего объема

вклада

6.

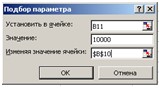

Затем выбираем команду Сервис / Подбор

параметра и заполняем открывшееся

диалоговое окно Подбор параметра, как

показано на рис. 7.

Рис. 7. Диалоговое окно Подбор параметра

при расчете годовой процентной ставки

7.

В поле Установить в ячейке: укажите ссылку

на ячейку В11, в которой вычисляется чистый текущий объем вклада по формуле:

=ЧПС(B10;B5:B7).

В поле Значение установить 10000 – размер

ссуды.

В

поле Изменения значения ячейки укажите ссылку на ячейку В10, в которой

вычисляется годовая процентная ставка.

После

нажатия кнопки ОК средство подбора параметров определит, при какой годовой

процентной ставке чистый текущий объем вклада равен 10000 руб. Результат

вычисления выводится в ячейку В10.

8.

В нашем случае годовая учетная ставка

равна 11,79 %.

Вывод:

если банки предлагают большую годовую процентную ставку, то предлагаемая сделка

не выгодна. 9. Результаты расчеты должны быть следующими:

Рис. 8. Расчет годовой процентной ставки

4.  Функции для расчета

Функции для расчета

эффективности капиталовложений

Расчет

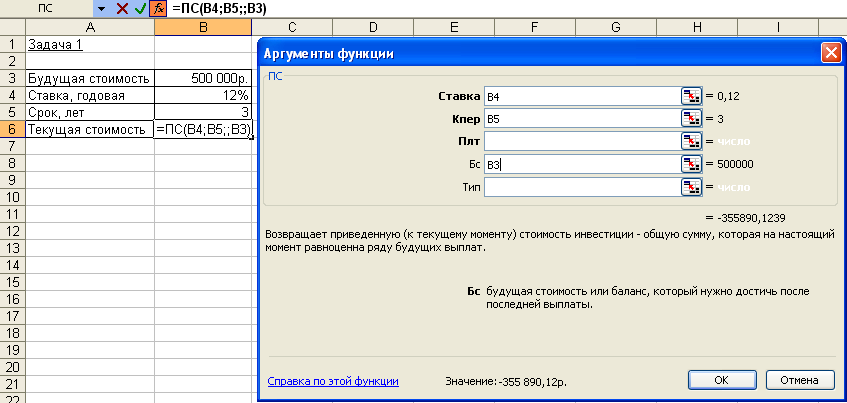

эффективности капиталовложений осуществляется с помощью функции ПС.

Функция ПС возвращает текущий объем вклада

на основе постоянных периодических платежей.

Функция ПС аналогична функции ЧПС.

Основное различие между ними заключается в том, что функция ПС допускает, чтобы

денежные взносы происходили либо в конце, либо в начале периода. Кроме того, в

отличие от функции ЧПС, денежные взносы в функции ПС должны быть постоянными на

весь период инвестиции.

Синтаксис:

ПС(Ставка;Кпер;Плт;Бс;Тип) Аргументы:

§

Ставка – процентная ставка за период,

§

Кпер – общее число периодов платежей по аннуитету,

§

Плт – выплата, производимая в каждый период и не

меняющаяся за все время выплаты ренты. Обычно выплаты включают основные платежи

и платежи по процентам, но не включают других сборов или налогов,

§

Бс – требуемое значение будущей стоимости или остатка

средств после последней выплаты. Если аргумент опущен, он полагается равным 0

(будущая стоимость займа, например, равна 0),

§

Тип – число 0 или 1, обозначающее, когда должна

производиться выплата.

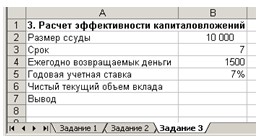

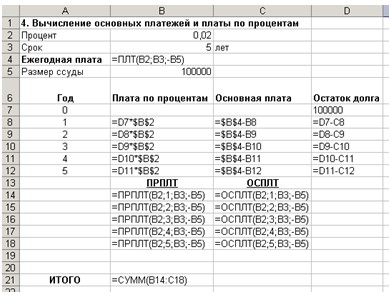

Пример

4. У вас просят в долг 10000 руб. и обещают возвращать по 2000 руб. в течение 7

лет. Будет ли выгодна эта сделка при годовой ставке 7 %?

Решение:

1.

Откройте Лист 4 и переименуйте его в

Задание 4.

2.

Введите в ячейки A1:B6 данные,

представленные на рис. 9.

Рис. 9. Форма расчета эффективности

капиталовложений

3.

В ячейку В6 введите формулу:

=ПС(В5;В3;-В4)

4.

В ячейку С3 введите формулу:

=ЕСЛИ(В3=1;

«год»;ЕСЛИ(И(В3>=2;В3<=4); «года»;»лет»))

5. В ячейку В7:

=ЕСЛИ (В2<В6; «Выгодно дать деньги

в долг»; ЕСЛИ(В6=В2; «Варианты равносильны»;

«Выгоднее деньги положить под

проценты»))

Рис. 10. Расчет эффективности

капиталовложений

5.  Функции для расчета основных

Функции для расчета основных

платежей и платы по процентам

Основные платежи и платы по процентам

вычисляются с помощью формул или финансовых функций ОСПЛТ и ПРПЛТ.

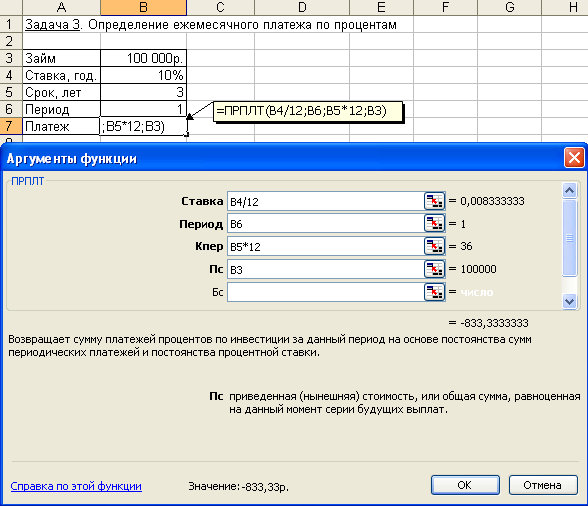

Функция ПРПЛТ возвращает платежи по

процентам за данный период на основе периодических постоянных выплат и

постоянной процентной ставки.

Синтаксис: ПРПЛТ (Ставка; Период; Кпер;

Пс; Бс; Тип).

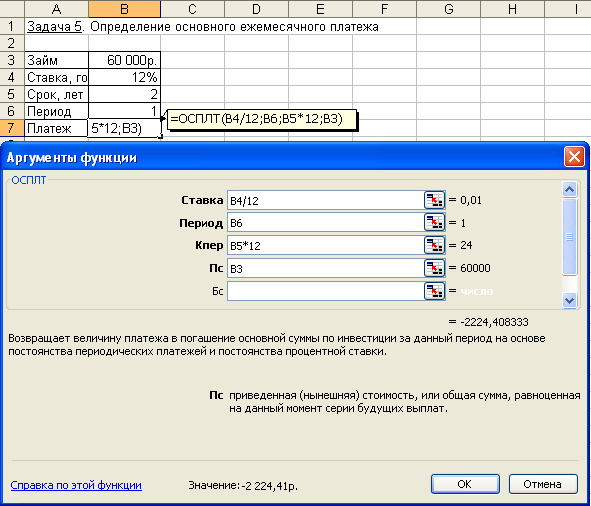

Функция ОСПЛТ возвращает величину выплаты

за данный период на основе периодических постоянных платежей и постоянной

процентной ставки.

Синтаксис: ОСПЛТ(Ставка; Период; Кпер; Пс;

Бс; Тип).

Аргументы функций ПРПЛТ: и ОСПЛТ:

§

Ставка – процентная ставка за период,

§

Период – задает период, значение должно быть в

интервале от 1 до «Кпер»,

§

Кпер – общее число периодов выплат годовой ренты,

§

Пс – приведенная стоимость, то есть общая сумма,

которая равноценна ряду будущих платежей,

§

Бс – требуемое значение будущей стоимости, или остатка

средств после последней выплаты.

Если аргумент Бс

опущен, то он полагается равным 0 (нулю), то есть для займа, например, значение

Бс равно 0.

§

Тип – число 0 или 1, обозначающее, когда должна

производиться выплата.

Функции

ПРПЛТ и ОСПЛТ тесно связаны между собой, а именно ПЛПj= i Bj-1, ОСНПj = А —

ПЛПj,

Bj = Вj-1 — ОСНПj при j ∈[0,

n], где j – номер периода, п – КПЕР,

ПЛПj,

ОСНПj и Bj – это ПРПЛТ, ОСПЛТ и остаток долга, соответственно, за j-й период,

ПЛПо

= 0, ОСНПо = 0, Bо – Пс,

А – величина выплаты за один период

годовой ренты на основе постоянных выплат и постоянной процентной ставки,

вычисляемая с помощью функции ПЛТ.

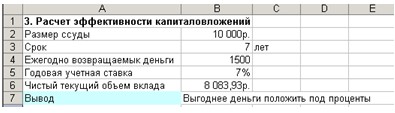

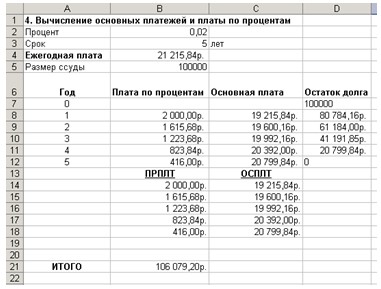

Пример

5. Вычислить основные платежи, платы по процентам, общей ежегодной платы и

остатка долга на примере ссуды 100000 руб. на срок 5 лет при годовой ставке 2

%.

Решение:

1.

Откройте Лист 5 и переименуйте его в

Задание 5.

2.

Введите данные, представленные на рис. 13.

3.

Ежегодная плата вычисляется в ячейке В4 по

формуле: =ПЛТ(процент; срок; -размер_ссуды), где ячейки В2, В3 и В5 имеют

имена: процент, срок и размер_ссуды, соответственно.

4.

За первый год плата по процентам в ячейке

В8 вычисляется по формуле:

=D7*процент.

Рис. 13. Функции для вычисления основных

платежей и платы по процентам.

5.

Основная плата в ячейке С8 вычисляется по

формуле: =ежегодная_плата-В8, где ежегодная_плата – имя ячейки В4.

Остаток долга в ячейке D8

вычисляется по формуле: =D7-C8.

6.

В оставшиеся годы эти платы определяются с

помощью протаскивания маркера заполнения выделенного диапазона B8:D8 вниз по

столбцам.

7.

Данные результаты расчетов должны быть

следующими (рис. 14.):

Рис. 14. Вычисление основных платежей и

платы по процентам

6. Функции для расчета

будущего значения вклада, процентной ставки и количества периодов выплаты долга

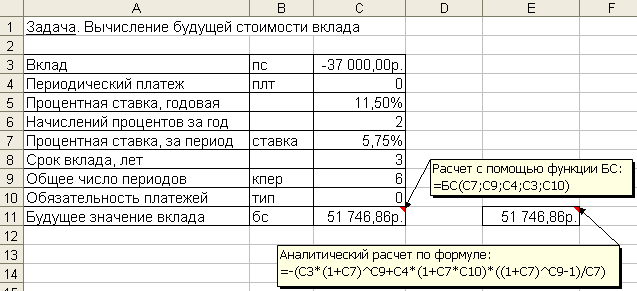

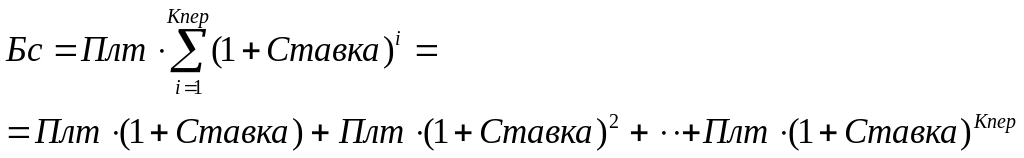

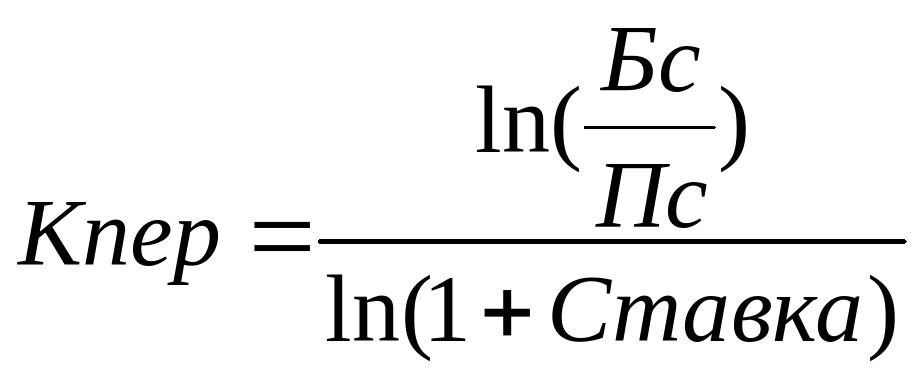

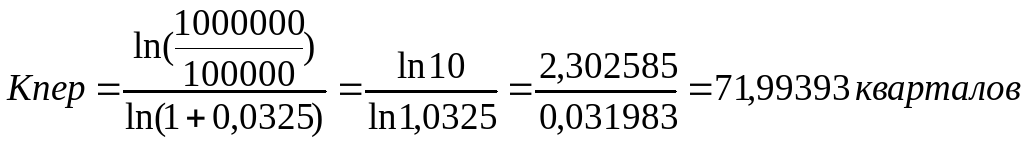

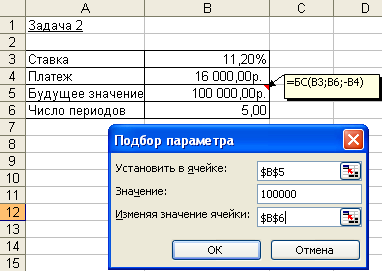

Функция БС вычисляет будущее значение

вклада на основе периодических постоянных платежей и постоянной процентной

ставки.

Функция

БС подходит для расчета итогов накоплений при ежемесячных банковских взносах. Синтаксис:

БС (Ставка; Кпер; Плт; Пс; Тип).

Аргументы:

§

Ставка – процентная ставка за период,

§

Кпер – общее число периодов выплат,

§

Плт – величина постоянных периодических платежей,

§

Пс – текущее значение, то есть общая сумма, которую

составят будущие платежи, § Тип – число 0 или 1,

обозначающее, когда должна производиться выплата.

Если

тип равен 0 или опущен, то оплата производится в конце периода, если 1 – в

начале

периода.

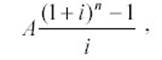

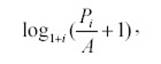

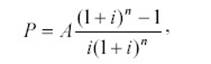

Если тип = 0 и БС = 0, то функция БС вычисляется по формуле (6):

где

А – Плт; i – Ставка; n – Кпер.

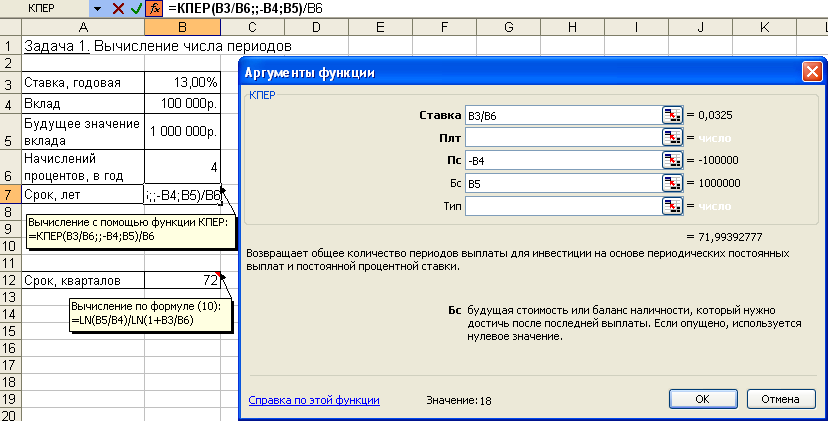

Функция КПЕР вычисляет общее количество

периодов выплаты для данного вклада на основе периодических постоянных выплат и

постоянной процентной ставки.

Синтаксис: КПЕР(Ставка; Плт; Пс; БС; Тип).

Аргументы:

§

Ставка – процентная ставка за период,

§

Плт – величина постоянных периодических платежей,

§

Пс – текущее значение, т.е. общая сумма, которую

составят будущие платежи,

§

БС – будущая стоимость или баланс наличности, который

нужно достичь после последней выплаты.

Если аргумент БС опущен, он полагается

равным 0 (например, будущая стоимость займа равна 0), тип – число 0 или 1,

обозначающее, когда должна производиться выплата. Если тип равен 0 или опущен,

то оплата производится в конце периода, если 1 – то в начале периода. Если тип

= 0 и БС = 0 функция КПЕР вычисляется по формуле (7):

где

Р – ПС; i – Ставка; А – Плт.

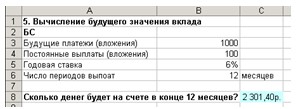

Пример

6. Вы хотите зарезервировать деньги для специального проекта, который будет

осуществлен через год. Предположим, вы собираетесь вложить 1000 руб. при

годовой ставке 6 %. Вы собираетесь вкладывать по 100 руб. в начале каждого

месяца в течение года. Сколько денег будет на счете в конце 12 месяцев?

Решение:

1.

Откройте Лист 6 и переименуйте его в

Задание 6.

2.

Ведите данные в ячейки А1:С6 (см. рис.

15).

Рис. 15. Расчет будущего значения вклада

3.

В ячейку С8 введите формулу:

=БС(6 %/12; 12; -100;

-1000; 1) получаем ответ: 2 301,40 руб (см. рис. 16).

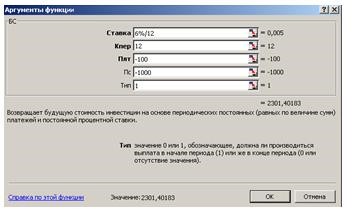

Рис. 16. Диалоговое окно Аргументы функции

БС

Пример

7. Вы берете в долг 1000 руб. при годовой ставке 1% и собираетесь выплачивать

по 100 руб. в год, Какое будет число выплат долга?

Решение:

1.

Откройте Лист 7 и переименуйте его в

Задание 7.

2.

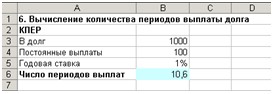

Ведите данные в ячейки А1:В6 (см. рис.

17).

Рис. 17. Расчет количества периодов выплат

3.

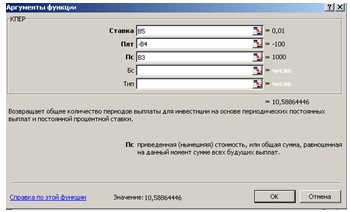

В ячейку В6 введите формулу: =КПЕР(B5;

-B4; B3) В результате получаем ответ: ≈11. (см. рис. 18).

Рис. 18. Диалоговое окно Аргументы функции

КПЕР

Вычисление

процентной ставки

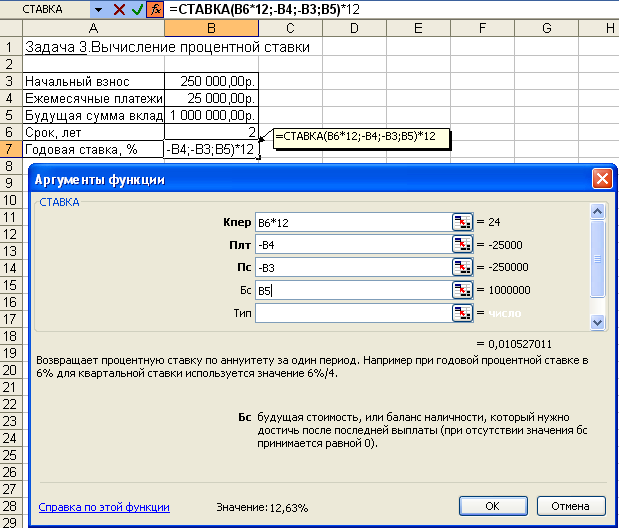

Функция СТАВКА вычисляет процентную

ставку, необходимую для получения определенной суммы в течение заданного срока

путем постоянных взносов, за один период.

Следует отметить, что функция СТАВКА

вычисляет процентную ставку методом итераций, поэтому решение может быть и не

найдено. Если после 20 итераций погрешность определения ставки превышает

0,0000001, то функция СТАВКА возвращает значение ошибки #ЧИСЛО!

Синтаксис: СТАВКА(КПЕР; Плт; Пс; БС; Тип;

Предположение).

Аргументы:

§

КПЕР – общее число периодов платежей по аннуитету;

§

Плт – регулярный платеж (один раз в период), величина

которого остается постоянной в течение всего срока аннуитета. Обычно Плт состоит

из платежа основной суммы и платежа процентов, но не включает других сборов или

налогов. Если аргумент опущен, должно быть указано значение аргумента БС;

§

Пс – приведенная к текущему моменту стоимость или

общая сумма, которая на текущий момент равноценна ряду будущих платежей;

§

БС – требуемое значение будущей стоимости или остатка

средств после последней выплаты. Если аргумент БС опущен, то он полагается

равным 0 (например, БС для займа равно 0); тип – число 0 или 1, обозначающее,

когда должна производиться выплата; предположение – предполагаемая величина

ставки.

Если

БС = 0 и тип = 0, функция СТАВКА является корнем уравнения (8):

Пример

8. Определить процентную ставку для четырехлетнего займа размером в 8000 руб. с

ежемесячной выплатой 200 руб.

Решение:

1.

Откройте Лист 8 и переименуйте его в

Задание 8.

2.

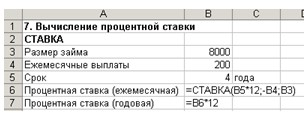

Ведите данные в ячейки А1:В7 (см. рис.

19).

Рис. 19. Расчет процентной ставки

3.

В ячейку В6 введите формулу:

=СТАВКА(B5*12;-B4;B3).

4.

В ячейку В7 введите формулу: = В6*12.

В

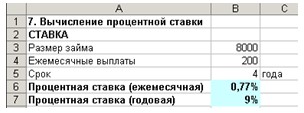

результате получаем: месячная (так как период равен месяцу) процентная ставка

равна 0,77 %. Процентная ставка годовая равна 9 % см. рис 20).

Рис.20. Результаты вычисления процентной

ставки

Контрольные вопросы:

1.

Как

рассчитать дату и временя с использованием финансовых функций?

2.

Каким

образом можно рассчитать ипотечную ссуду, годовую процентную ставку в Excel?

3.

Назовите

функции расчета постоянных рент.

ЭКОНОМИЧЕСКИЕ

РАСЧЕТЫ И АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

ПРЕДПРИЯТИЯ

ПРАКТИЧЕСКАЯ РАБОТА 1

Тема: ОРГАНИЗАЦИЯ РАСЧЕТОВ В ТАБЛИЧНОМ ПРОЦЕССОРЕ MS EXCEL

Цель. Изучение информационной технологии

использования встроенных вычислительных функций Excel для финансового анализа.

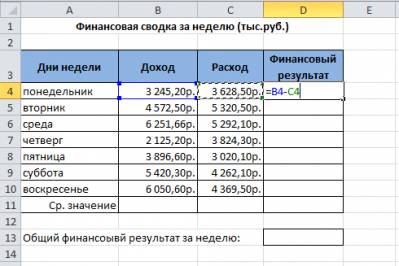

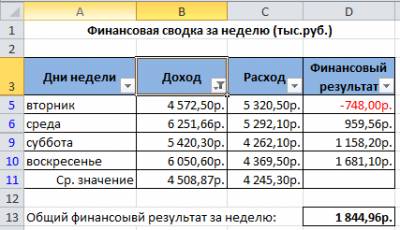

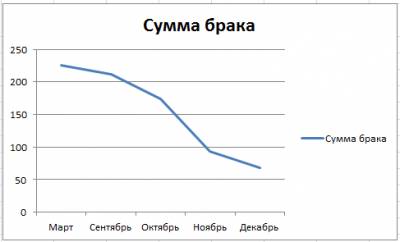

Задание 1. Создать таблицу финансовой сводки

за неделю, произвести расчеты, построить диаграмму изменения финансового

результата, произвести фильтрацию данных.

Исходные данные представлены

на рис. 1, результаты работы — на рис. 4.

Порядок работы

1. Запустите редактор

электронных таблиц Microsoft Excel и

создайте новую электронную книгу (при стандартной установке MS Office выполните Пуск/Все программы/Microsoft Excel).

Рис.1.1.

Исходная таблица

Введите

заголовок таблицы «Финансовая сводка за неделю (тыс. р.)», начиная с ячейки А1.

Для

оформления шапки таблицы выделите ячейки на третьей строке A3:D3 и создайте стиль для оформления.

Для этого выполните команду Формат/Стиль, в открывшемся окне Стиль наберите

имя стиля «Шапка таблиц» и нажмите кнопку Изменить. В открывшемся окне на вкладке Выравнивание задайте

Переносить по словам и выберите горизонтальное и

вертикальное выравнивание — по центру (рис. 1.2), на вкладке Число укажите

формат — Текстовой. После этого нажмите кнопку Добавить.

На третьей строке введите названия колонок таблицы —

«Дни недели»,

«Доход», «Расход», «Финансовый результат», далее заполните таблицу исходными

данными согласно рисунка 1.1.

Краткая

справка. Для

ввода дней недели наберите «Понедельник» и произведите автокопирование до

«Воскресенья» (понятие левой кнопкой мыши за маркер автозаполнения в правом

нижнем углу ячейки).

5. Произведите расчеты в графе

«Финансовый результат» по

следующей формуле:

Финансовый результат = Доход — Расход.

Введите расчетную

формулу только для расчета по строке «Понедельник», далее произведите

автокопирование формулы (так как в графе «Расход» нет незаполненных данными

ячеек, можно производить автокопирование двойным щелчком мыши по маркеру

автозаполнения в правом нижнем углу ячейки).

Рис. 1.2. Форматирование ячеек — задание переноса по словам

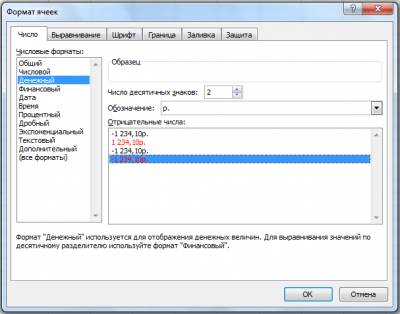

6. Для ячеек с результатом расчетов

задайте формат «Денежный» с выделением отрицательных чисел красным цветом (рис.1.3)

(Формат/Ячейки/вкладка Число/формат Денежный/ отрицательные числа

— красные. Число десятичных знаков задайте равное двум).

Обратите внимание,

как изменился цвет отрицательных значений финансового результата на красный.

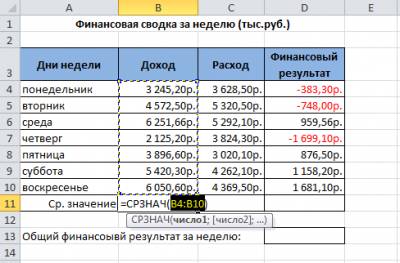

7. Рассчитайте средние значения

Дохода и Расхода, пользуясь

мастером функций (кнопка fx). Функция СРЗНАЧ находится в

разделе «Статистические». Для расчета функции среднего значения

дохода установите курсор в соответствующей ячейке для расчета

среднего значения (В11), запустите мастер функций и выберите

функцию СРЗНАЧ (Вставка/Функция/ категория — Статистические/

СРЗНАЧ). В качестве первого числа выделите группу ячеек с данными для

расчета среднего значения — В4:В10.

Аналогично рассчитайте среднее значение

расхода.

В

ячейке D13 выполните расчет общего финансового

результата (сумма по столбцу «Финансовый результат»). Для выполнения

автосуммы удобно пользоваться кнопкой Автосуммирования (∑) на панели

инструментов или функцией СУММ. В качестве первого числа выделите группу ячеек

с данными для расчета суммы — D4:D10.

Проведите

форматирование заголовка таблицы. Для этого выделите интервал ячеек от А1 до D1, объедините их кнопкой панели

инструментов Объединить и поместить в центре или командой меню Формат/Ячейки/вкладка — Выравнивание/отображение

– Объединение ячеек.

Рис. 1.3. Задание формата отрицательных чисел красным цветом

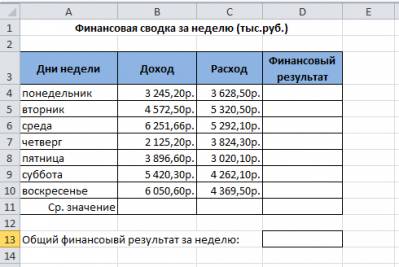

Рис. 4. Таблица расчета финансового результата (Задание 1)

Задайте

начертание шрифта — полужирное, цвет — по вашему усмотрению.

Конечный вид таблицы приведен на рис.1. 4.

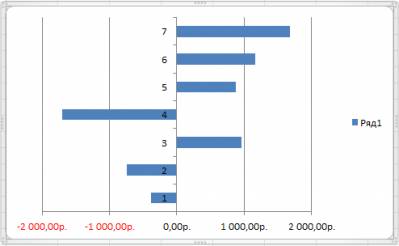

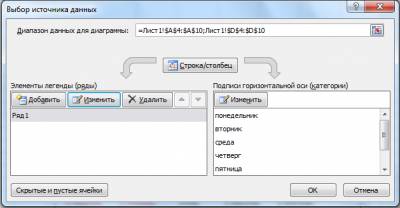

10. Постройте диаграмму

(линейчатого типа) изменения финансовых результатов по дням недели с помощью

мастера диаграмм.

Для этого выделите

интервал ячеек с данными финансового результата D4:D10 и выберите команду Вставка/Диаграмма. На первом

шаге работы с мастером диаграмм выберите тип диаграммы — линейчатая; на втором

шаге на вкладке Ряд в окошке Подписи оси Х укажите интервал ячеек

с днями недели — А4:А10 (рис. 1.5).

Далее введите

название диаграммы и подписи осей. Дальнейшие шаги построения диаграммы

осуществляются по подсказкам мастера Диаграмм.

11. Произведите фильтрацию

значений дохода, превышающих

4000 р.

Краткая

справка. В режиме фильтра в таблице видны только те данные, которые

удовлетворяют некоторому критерию, при этом остальные строки скрыты. В этом

режиме все операции форматирования, копирования, автозаполнения,

автосуммирования и т.д. применяются только к видимым ячейкам листа.

Для установления

режима фильтра установите курсор внутри созданной таблицы и воспользуйтесь

командой Данные/Фильтр/ Автофильтр. В заголовках полей появятся стрелки

выпадающих списков. Щелкните по стрелке в заголовке поля, на которое будет

наложено условие (в столбце «Доход»), и вы увидите список всех неповторяющихся

значений этого поля. Выберите команду для фильтрации — Условие.

В

открывшемся окне Пользовательский автофильтр задайте условие «Больше 4000» (рис. 1.6).

Рис. 1.5.

Задание Подписи оси Х при построении диаграммы

Рис.1.6. Пользовательский автофильтр

Произойдет отбор данных по заданному

условию.

Проследите, как

изменились вид таблицы и построенная диаграмма.

12. Сохраните созданную электронную книгу

в своей папке.

Тема: СВЯЗИ МЕЖДУ ФАЙЛАМИ И КОНСОЛИДАЦИЯ ДАННЫХ В MS EXCEL

Цель. Изучение технологии связей между

файлами и консолидации данных в MS Excel.

Задание 2. Задание связей между файлами.

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу.

Создайте

таблицу «Отчет о продажах 1 квартал» по образцу (рис. 2.1). Введите исходные

данные (Доходы и Расходы):

Доходы =

234,58 р.;

Расходы =

75,33 р.

и проведите расчет

Прибыли: Прибыль = Доходы — Расходы. Сохраните файл под именем «1 квартал».

3. Создайте таблицу «Отчет о

продажах 2 квартал» по образцу (см. рис. 2.1) в виде нового файла. Для этого

создайте новый документ (Файл/Создать) и скопируйте таблицу отчета о

продаже за первый квартал, после чего исправьте заголовок таблицы и измените

исходные данные:

Доходы =

452,6 р.; Расходы = 125,8 р.

Обратите внимание,

как изменился расчет прибыли. Сохраните этот файл под именем «2 квартал».

4. Создайте таблицу

«Отчет о продажах за полугодие» по образцу (см. рис. 2.1) в виде нового файла.

Для этого создайте новый документ (Файл/Создать) и скопируйте таблицу

отчета о продаже за первый квартал, после чего подправьте заголовок таблицы и

в колонке «В» удалите все значения исходных данных и результаты расчетов.

Сохраните файл под именем «Полугодие».

Рис. 2.1. Задание связей между файлами

5. Для расчета

полугодовых итогов свяжите формулами файлы «1 квартал» и «2 квартал».

Краткая

справка. Для

связи формулами файлов Excel выполните следующие действия:

откройте все три файла; начните ввод формулы в файле-клиенте (в файле

«Полугодие» введите формулу для расчета «Доход за полугодие»).

Формула для расчета:

Доход за полугодие = Доход за 1 квартал +

Доход за 2 квартал.

Чтобы вставить в

формулу адрес ячейки или диапазона ячеек из другого файла (файла-источника),

щелкните мышью по этим ячейкам, при этом расположите окна файлов на экране так,

чтобы они не перекрывали друг друга.

Полный адрес ячейки

состоит из названия рабочей книги в квадратных скобках, имени листа,

восклицательного знака и адреса ячейки на листе.

В

ячейке ВЗ файла «Полугодие» формула для расчета полугодового дохода имеет вид:

= ‘[1 квартал.хls]Лист1′!$В$3 + ‘[2 квартал.хls]Лист1′!$В$3.

Аналогично

рассчитайте полугодовые значения Расходов и Прибыли, используя данные файлов «1

квартал» и «2 квартал». Результаты работы представлены на рис. 2.1. Сохраните

текущие результаты расчетов.

Примечание. Если

файл-источник данных закрыт, в формуле, которая на него ссылается, будет

указан весь путь до этого файла.

Задание 2.1. Обновление связей между файлами.

Порядок работы

Закройте файл

«Полугодие» предыдущего задания.

Измените

значение «Доходы» в файлах первого и второго квартала, увеличив значения на 100

р.:

Доходы 1

квартала = 334,58 р.;

Доходы 2

квартала = 552,6 р.

Сохраните изменения и закройте файлы.

Откройте

файл «Полугодие». Одновременно с открытием

файла появится окно с предложением обновить связи. Для обновления связей

нажмите кнопку Да. Проследите, как изменились данные файла «Полугодие»

(величина «Доходы» должна увеличиться на 200 р. и принять значение 887,18 р.).

Рис. 2.2.

Ручное обновление связей между файлами

В случае, когда вы

отказываетесь от автоматического обновления связи, вам приходится выполнять

это действие вручную.

4. Изучим процесс ручного обновления

связи. Сохраните файл «Полугодие» и закройте его.

5. Вновь

откройте файлы первого и второго кварталов и измените исходные данные «Доходы», увеличив еще раз

значения на 100 р.:

Доходы 1

квартала = 434,58 р.;

Доходы 2

квартала = 652,6 р.

Сохраните изменения и закройте файлы.

6. Откройте файл «Полугодие».

Одновременно с открытием файла появится окно с предложением обновить связи,

нажмите кнопку Нет. Для ручного обновления связи в меню Правка выберите

команду Связи, появится окно (рис. 2.2), в котором перечислены все

файлы, данные из которых используются в активном

файле «Полугодие».

Расположите его так,

чтобы были видны данные файла «Полугодие», выберите файл «1 квартал», нажмите

кнопку Обновить и проследите, как изменились данные файла «Полугодие».

Аналогично выберите файл «2 квартал» и нажмите кнопку Обновить. Проследите,

как вновь изменились данные файла «Полугодие».

Примечание. При

изменении данных в нескольких исходных файлах обновление связи производится

для каждого файла.

Задание 2.2. Консолидация данных для подведения

итогов по таблицам данных сходной структуры.

Краткая

справка. В Excel существует удобный инструмент для

подведения итогов по таблицам данных сходной структуры, расположенных на разных

листах или разных рабочих книгах, — консолидация данных. При этом одна и та же

операция (суммирование, вычисление среднего и др.) выполняется по всем ячейкам

нескольких прямоугольных таблиц и все формулы Excel строятся автоматически.

Рис. 2.3. Консолидация данных

Порядок работы

1. Откройте все три файла Задания 2 и

в файле «Полугодие» в колонке «В» удалите все численные значения данных. Установите

курсор в ячейку ВЗ.

2. Выполните

команду Данные/’Консолидация (рис. 2.3). В появившемся окне Консолидация выберите

функцию — «Сумма».

В строке «Ссылка»

сначала выделите в файле «1 квартал» диапазон ячеек ВЗ:В5 и нажмите кнопку Добавить,

затем выделите в файле «2 квартал» диапазон ячеек ВЗ:В5 и опять нажмите

кнопку Добавить (см. рис. 2.3). В списке диапазонов будут

находиться две области данных за первый и второй кварталы для

консолидации. Далее нажмите кнопку ОК, произойдет консолидированное суммирование

данных за первой и второй кварталы.

Вид таблиц после консолидации данных

приведен на рис. 2.4.

Рис. 2.4. Таблица «Полугодие» после консолидированного суммирования

Задание 2.3. Консолидация данных для подведения итогов

по таблицам неоднородной структуры.

Порядок работы

1.

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу. Наберите отчет по отделам за третий квартал

по образцу (рис. 2.5). Произведите расчеты и сохраните файл с именем «3

квартал».

2.

Создайте новую

электронную книгу. Наберите отчет по отделам за четвертый квартал по образцу

(рис. 2.6). Произведите расчеты и сохраните файл с именем «4 квартал».

3.

Создайте новую

электронную книгу. Наберите название таблицы «Полугодовой отчет о продажах по

отделам». Установите курсор в ячейку A3 и проведите консолидацию за третий и

четвертый кварталы по заголовкам таблиц. Для этого выполните команду Данные/Консолидация. В появившемся

окне Консолидация данных сделайте ссылки на диапазон ячеек

АЗ:Е6 файла «3 квартал» и A3:D6

файла «4 квартал» (рис. 2.7). Обратите внимание, что интервал ячеек включает в

себя имена столбцов и строк таблицы.

Рис. 2.5. Исходные данные для третьего квартала Задания 2.2

Рис. 2.6. Исходные данные для четвертого квартала Задания 2.2

Рис. 2.7. Консолидация неоднородных таблиц

В окне Консолидация

активизируйте опции (поставьте галочку): подписи верхней строки; значения

левого столбца; создавать связи с исходными данными (результаты будут не

константами, а формулами).

Рис. 2.8. Результаты

консолидации неоднородных таблиц

После нажатия кнопки ОК

произойдет консолидация данных (рис. 2.8). Сохраните все файлы в папке

вашей группы.

Обратите внимание,

что все данные корректно сгруппированы по их заголовкам (по отделам). В левой

части экрана появятся так называемые кнопки управления контуром (иерархической

структурой). С их помощью можно скрывать или показывать исходные данные.

КОНТРОЛЬНЫЕ

ВОПРОСЫ

1. Что такое автозаполнение?

2. Какие способы объединения нескольких

исходных таблиц в одну вам известны?

3. Что такое консолидация данных?

ПРАКТИЧЕСКАЯ РАБОТА 2

Тема:

ОТНОСИТЕЛЬНАЯ И АБСОЛЮТНАЯ АДРЕСАЦИЯ В ТАБЛИЧНОМ

ПРОЦЕССОРЕ MS EXCEL

Цель. Изучение информационной технологии

применения относительной и абсолютной адресации для финансовых расчетов.

Задание 1. Создать таблицы ведомости

начисления заработной платы за два месяца на разных листах электронной книги,

произвести расчеты, форматирование, сортировку и защиту данных.

Исходные данные

представлены на рис. 1.1, результаты работы — на рис. 1.2 и 1.3.

Порядок работы

1. Запустите редактор электронных

таблиц Microsoft Excel и

создайте новую электронную книгу.

2.

Создайте

таблицу расчета заработной платы по образцу (см. рис. 2.1).

Введите исходные

данные — Табельный номер, ФИО и Оклад, % Премии = 27 %, % Удержания = 13 %.

Выделите отдельные

ячейки для значений % Премии (D4) и % Удержания (F4).

Рис. 1.1. Исходные данные для Задания 1

3. Произведите расчеты во всех

столбцах таблицы.

При расчете Премии

используется формула Премия = Оклад * % Премии. В ячейке D5 наберите формулу =$D$4xC5 (ячейка D4 используется в виде абсолютной

адресации). Скопируйте набранную формулу вниз по столбцу автозаполнением.

Краткая справка. Для удобства работы и

формирования навыков работы с абсолютным видом адресации рекомендуется при

оформлении констант окрашивать ячейку цветом, отличным от цвета расчетной

таблицы. Тогда при вводе формул в расчетную ячейку окрашенная ячейка с

константой будет вам напоминанием, что следует установить абсолютную адресацию

(набором символа $ с клавиатуры или нажатием клавиши [F4]).

Формула для расчета «Всего начислено»:

Всего

начислено = Оклад + Премия.

При расчете Удержания используется

формула:

Удержания = Всего начислено х % Удержаний.

Для этого в ячейке F5 наберите формулу: =$F$4xE5. Формула для расчета столбца «К выдаче»:

К выдаче = Всего начислено — Удержания.

4.

Рассчитайте

итоги по столбцам, а также максимальный, минимальный и средний доходы по

данным колонки «К выдаче» (Вставка/Функция/категория — Статистические

функции).

5.

Переименуйте

ярлычок Листа 1, присвоив ему имя «Зарплата октябрь». Для этого дважды

щелкните мышью по ярлычку и наберите новое имя. Можно воспользоваться командой Переименовать

контекстного меню ярлычка, вызываемого правой кнопкой мыши. Результаты

работы представлены на рис. 2.2.

Краткая справка. Каждая рабочая книга Excel может содержать до 255 рабочих листов.

Это позволяет, используя несколько листов, создавать понятные и четко структурированные

документы, вместо того чтобы хранить большие последовательные наборы данных на

одном листе.

6. Скопируйте содержимое листа

«Зарплата октябрь» на новый

лист (Правка/Переместить/Скопировать

лист). Можно воспользоваться командой Переместить/Скопировать контекстного

меню ярлычка. Не забудьте для копирования поставить галочку в окне Создавать

копию.

Краткая

справка.

Перемещать и копировать листы можно, перетаскивая их корешки (для копирования

удерживайте нажатой клавишу [Ctrl]).

Рис. 1.2.

Итоговый вид таблицы расчета заработной платы за октябрь

7.

Присвойте скопированному листу название «Зарплата ноябрь». Исправьте название месяца в

названии таблицы. Измените значение Премии на 32%. Убедитесь, что программа

произвела, пересчет формул.

8.

Между

колонками «Премия» и «Всего начислено» вставьте новую колонку «Доплата» (Вставка/

Столбец) и рассчитайте значение доплаты по формуле:

Доплата =

Оклад х % Доплаты.

Значение доплаты примите равным 5 %.

9. Измените формулу для расчета

значений колонки «Всего на

числено»:

Всего начислено = Оклад + Премия +

Доплата.

10.Проведите условное форматирование значений колонки «К вьщаче». Установите формат вывода значений

между 7000 и 10000 — зеленым цветом шрифта, меньше 7000 — красным, больше

или равно 10 000 — синим цветом шрифта (Формат/Условное форматирование) (рис.

2.3).

11. Проведите сортировку по фамилиям в

алфавитном порядке по возрастанию (выделите фрагмент таблицы с 5 по 18 строки

без итогов — выберите меню Данные/Сортировка, сортировать по — Столбец

В).

12. Поставьте к ячейке D3 комментарии «Премия пропорциональна окладу» (Вставка/Примечание);

при этом в правом верхнем углу ячейки появится красная точка, которая

свидетельствует о наличии примечания. Конечный вид таблицы расчета заработной

платы за ноябрь приведен на рис. 2.4.

Рис. 1.3. Условное форматирование данных

13. Защитите лист «Зарплата

ноябрь» от изменений (Сервис/

Защита/Защитить лист). Задайте пароль на лист, сделайте подтверждение

пароля.

Убедитесь, что лист

защищен и удаление данных невозможно. Снимите защиту листа (Сервис/Защита/Снять

защиту листа).

14. Сохраните созданную

электронную книгу под именем «Зарплата» в своей папке.

Рис. 1.4. Конечный вид таблицы расчета зарплаты за ноябрь

Дополнительные задания

Задание 1.2. Сделать примечания к двум-трем

ячейкам.

Задание 1.3. Выполнить условное форматирование оклада

и премии за ноябрь месяц: до 2000 — желтым цветом заливки; от 2000 до 10 000 —

зеленым цветом шрифта; свыше 10 000 — малиновым цветом заливки, белым цветом

шрифта.

Задание 1.4. Защитить лист зарплаты за октябрь

от изменений.

Проверьте защиту. Убедитесь в

неизменяемости данных. Снимите защиту со всех листов электронной книги

«Зарплата».

Задание 1.5.

Построить круговую диаграмму начисленной суммы к выдаче всех сотрудников за ноябрь

месяц.

Тема: СВЯЗАННЫЕ

ТАБЛИЦЫ, РАСЧЕТ ПРОМЕЖУТОЧНЫХ ИТОГОВ В ТАБЛИЦАХ MS EXCEL

Цель. Связывание листов электронной

книги. Расчет промежуточных итогов. Структурированные таблицы.

Задание 2. Рассчитать зарплату за декабрь и

построить диаграмму. Создать итоговую таблицу ведомости квартального начисления

заработной платы, провести расчет промежуточных итогов по подразделениям.

Порядок работы

1.

Запустите

редактор электронных таблиц Microsoft Excel и

откройте созданный в практической работе 2 файл «Зарплата».

2. Скопируйте содержимое листа

«Зарплата ноябрь» на новый лист электронной

книги (Правка/Переместить/Скопировать лист).

3. Присвойте

скопированному листу название «Зарплата декабрь». Исправьте название месяца в названии

таблицы.

4. Измените значения Премии на 46 %,

Доплаты — на 8 %. Убедитесь, что программа произвела пересчет формул (рис. 2.1).

5. По данным таблицы «Зарплата

декабрь» постройте гистограмму дохода сотрудников. В качестве подписей оси X выберите фамилии сотрудников. Проведите форматирование диаграммы.

Конечный вид гистограммы приведен на рис. 2.2.

Рис. 2.1. Ведомость зарплаты за декабрь

6.

Перед расчетом

итоговых данных за квартал проведите сортировку по фамилиям в алфавитном порядке

(по возрастанию) в таблице расчета зарплаты за октябрь.

7.

Скопируйте

содержимое листа «Зарплата октябрь» на новый лист (Правка/Переместить/

Скопировать лист).

Рис. 2.2. Гистограмма зарплаты за декабрь

8.

Присвойте

скопированному листу название «Итоги за квартал». Измените название таблицы на

«Ведомость начисления заработной платы за четвертый квартал».

9.

Отредактируйте

лист «Итоги за квартал» согласно образцу на рис. 2.3. Для этого удалите в

основной таблице колонки «Оклад» и «Премия», а также строку 4 с численными

значениями: % Премии и % Удержания и строку 19 «Всего». Удалите также строки с

расчетом максимального, минимального и среднего доходов под основной таблицей.

Вставьте пустую строку 3.

10. Вставьте новый столбец

«Подразделение» {Вставка/Столбец) между столбцами «Фамилия» и «Всего

начислено». Заполните столбец «Подразделение» данными по образцу (рис. 2.3).

11. Произведите расчет квартальных

начислений, удержаний и суммы к выдаче как сумму начислений за каждый месяц

(данные по месяцам располагаются на разных листах электронной книги, поэтому к

адресу ячейки добавится адрес листа).

Краткая

справка.

Чтобы вставить в формулу адрес или диапазон ячеек с другого листа, следует во

время ввода формулы щелкнуть по вкладке этого листа и выделить на нем нужные

ячейки. Вставляемый адрес будет содержать название этого листа.

В

ячейке D5 для

расчета квартальных начислений «Всего начислено» формула имеет вид:

= Зарплата декабрь!Р5 + Зарплата ноябрь!Р5

+ + Зарплата октябрь! Е5.

Аналогично

произведите квартальный расчет столбца «Удержания» и «К выдаче».

Рис. 2.3. Таблица для

расчета итоговой квартальной заработной платы

Примечание. При

выборе начислений за каждый месяц делайте ссылку на соответствующую ячейку из

таблицы соответствующего листа электронной книги «Зарплата». При этом произойдет

связывание ячеек листов электронной книги.

12. В силу

однородности расчетных таблиц зарплаты по месяцам для расчета квартальных

значений столбцов «Удержания» и «К выдаче»

достаточно скопировать формулу из ячейки D5 в ячейки Е5 и F5.

Рис. 2.4. Расчет

квартального начисления заработной платы связыванием листов электронной книги

Рис. 2.5. Вид таблицы

начисления квартальной заработной платы после сортировки по подразделениям

Для расчета

квартального начисления заработной платы для всех сотрудников скопируйте

формулы вниз по столбцам D, Е и F. Ваша электронная таблица примет вид, как на рис. 2.4.

Рис. 2.6. Окно задания параметров расчета промежуточных итогов

13.

Для расчета

промежуточных итогов проведите сортировку

по подразделениям, а внутри подразделений — по фамилиям. Таблица примет

вид, как на рис. 2.5.

14.

Рассчитайте

промежуточные итоги по подразделениям, используя формулу суммирования. Для

этого выделите всю таблицу и выполните команду Данные/Итоги (рис. 2.6).

Задайте параметры подсчета промежуточных итогов:

при каждом изменении — в Подразделение;

операция — Сумма;

добавить итоги: Всего начислено,

Удержания, К выдаче. Отметьте галочкой операции «Заменить текущие итоги» и «Итоги

под данными».

Примерный вид итоговой таблицы представлен

на рис. 2.7.

Рис. 2.7. Итоговый вид таблицы расчета квартальных итогов по зарплате

15. Изучите полученную

структуру и формулы подведения промежуточных итогов, устанавливая курсор на

разные ячейки таблицы. Научитесь сворачивать и разворачивать структуру до

разных уровней (кнопками «+» и «-»).

Краткая

справка. Под

структурированием понимаются многоуровневая группировка строк и столбцов

таблицы и создание элементов управления, с

помощью которых легко можно скрывать и раскрывать эти группы.

16. Сохраните файл «Зарплата» с произведенными изменениями.

Тема: ПОДБОР

ПАРАМЕТРА, ОРГАНИЗАЦИЯ ОБРАТНОГО РАСЧЕТА

Цель. Изучение технологии подбора

параметра при обратных расчетах.

Задание 3. Используя режим подбора параметра,

определите штатное расписания фирмы.

Исходные данные приведены на рис. 3.1.

Краткая справка. Известно, что в штате фирмы

состоят:

6 курьеров;

8 младших менеджеров;

10 менеджеров;

3 заведующих отделами;

1 главный бухгалтер;

1 программист;

1 системный аналитик;

1 генеральный директор фирмы.

Рис. 3.1.

Исходные данные для Задания 3

Общий месячный фонд

зарплаты составляет 100 000 р. Необходимо определить, какими должны быть

оклады сотрудников фирмы.

Каждый оклад является

линейной функцией от оклада курьера, а именно:

Зарплата = А*х + В„

где х — оклад

курьера; А-, и Д- — коэффициенты, показывающие: А-, — во сколько

раз превышается значение х; Д — на сколько превышается значение х.

Порядок работы

1. Запустите редактор электронных таблиц Microsoft Excel.

2.

Создайте

таблицу штатного расписания фирмы по приведенному образцу (см. рис. 3.1).

Введите исходные данные в рабочий лист электронной книги.

3.

Выделите

отдельную ячейку D3 для зарплаты курьера (переменная

«х») и все расчеты задайте с учетом этого. В ячейку D3 временно введите произвольное число.

4.

В столбце D введите формулу для расчета заработной платы по каждой

должности. Например, для ячейки D6

формула расчета имеет вид: = B6*$D$3

+ С6 (ячейка D3 задана виде абсолютной

адресации). Далее скопируйте формулу из ячейки D6

вниз по столбцу азтокопированием в интервале ячеек D6:D13.

В столбце F задайте формулу расчета заработной платы всех работающих в

данной должности. Например, для ячейки F6 формула

расчета имеет вид: = D6*E6.

Далее скопируйте формулу из ячейки F6 вниз

по столбцу автокопированием в интервале ячеек F6:F13.

В ячейке F14 вычислите суммарный фонд заработной платы фирмы.

5. Произведите подбор зарплат

сотрудников фирмы для сум

марной заработной платы в сумме 100 000 р. Для этого в меню

Сервис активизируйте команду Подбор параметра.

В

поле Установить в ячейке появившегося окна введите ссылку на ячейку F14, содержащую формулу расчета фонда заработной платы.

В поле Значение наберите искомый

результат 100 000.

В

поле Изменяя значение ячейки введите ссылку на изменяемую ячейку D3, в которой находится значение зарплаты курьера, и

щелкните по кнопке ОК. Произойдет обратный расчет зарплаты сотрудников

по заданному условию при фонде зарплаты, равном 100 000 р.

6. Сохраните

созданную электронную книгу под именем «Штат

ное расписание» в своей папке.

Задание 4. Используя режим подбора параметра

и таблицу расчета штатного расписания (см. Задание 3), определите величину

заработной платы сотрудников фирмы для ряда заданных значений фонда заработной

платы.

Порядок работы

1. Выберите коэффициенты уравнений

для расчета согласно табл. 3.1 (один из пяти вариантов расчетов).

2.

Методом

подбора параметра последовательно определите зарплаты сотрудников фирмы для

различных значений фонда заработной платы:

100 000, 150 000, 200 000, 250 000, 300 000, 350 000, 400 000 р.

Результаты подбора значений зарплат скопируйте в табл. 3.2 в виде специальной

вставки.

Краткая

справка. Для

копирования результатов расчетов в виде значений необходимо выделить копируемые

данные, произвести запись в буфер памяти (Правка/Копировать), установить

курсор в первую ячейку таблицы ответов соответствующего столбца, задать режим

специальной вставки (Правка/Специальная вставка), отметив в качестве

объекта вставки — значения (Правка/Специальная вставка/вставитъ — Значения)

(рис. 3.2).

Специальная вставка

данных в виде значений позволяет копировать данные, полученные в результате

расчетов, без дальнейшей зависимости их от пересчета формул.

Таблица 3.1

Выбор исходных данных

|

Должность |

Вариант 1 |

Вариант 2 |

Вариант 3 |

Вариант 4 |

Вариант 5 |

|||||

|

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

коэф |

|

|

Курьер |

1 |

0 |

1 |

0 |

1 |

0 |

1 |

0 |

1 |

0 |

|

Младший менеджер |

1,2 |

500 |

1,3 |

0 |

1,3 |

700 |

1,4 |

0 |

1,45 |

500 |

|

Менеджер |

2,5 |

800 |

2,6 |

500 |

2,7 |

700 |

2,6 |

300 |

2,5 |

1000 |

|

Зав. отделом |

3 |

1500 |

3,1 |

1200 |

3,2 |

800 |

3,3 |

700 |

3,1 |

1000 |

|

Главный бухгалтер |

4 |

1000 |

4,1 |

1200 |

4,2 |

500 |

4,3 |

0 |

4,2 |

1200 |

|

Программист |

1,5 |

1200 |

1,6 |

800 |

1,7 |

500 |

1,6 |

1000 |

1,5 |

1300 |

|

Системный аналитик |

3,5 |

0 |

3,6 |

500 |

3,7 |

800 |

3,6 |

1000 |

3,5 |

1500 |

|

Ген. директор |

5 |

2500 |

5,2 |

2000 |

5,3 |

1500 |

5,5 |

1000 |

5,4 |

3000 |

Таблица 3.2

Результаты

подбора значений заработной платы

|

Фонд заработной платы, р. |

100 000 |

150 000 |

200000 |

250 000 |

300000 |

350000 |

400000 |

|

Должность |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

Зарплата сотрудника |

|

Курьер |

? |

? |

? |

? |

? |

? |

? |

|

Младший менеджер |

? |

? |

? |

? |

? |

? |

? |

|

Менеджер |

? |

? |

? |

? |

? |

? |

? |

|

Зав. отделом |

? |

? |

? |

? |

? |

? |

? |

|

Главный |

? |

? |

? |

? |

? |

? |

? |

|

Программист |

? |

? |

? |

? |

? |

? |

? |

|

Системный |

? |

? |

? |

? |

? |

? |

? |

|

Ген. директор |

? |

? |

? |

? |

? |

? |

? |

Рис. 3.2.

Специальная вставка значений данных

КОНТРОЛЬНЫЕ

ВОПРОСЫ

1.

Что называется абсолютной

адресаций?

2.

Что называется

относительной адресацией?

3.

Рассчитайте заработную

плату сотрудников при фонде зарплаты 600000?

ПРАКТИЧЕСКАЯ РАБОТА 3

Тема:

ЭКОНОМИЧЕСКИЕ РАСЧЕТЫ В MS EXCEL

Цель. Изучение технологии экономических

расчетов и определение

окупаемости средствами электронных таблиц.

Задание 1.1. Оценка рентабельности рекламной

компании-фирмы.

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel

создайте новую электронную книгу.

Создайте

таблицу оценки рекламной компании по образцу (рис. 1.1). Введите исходные данные:

Месяц, Расходы на рекламу А(0), р., Сумма покрытия В(0) р., Рыночная процентная

ставка 0 = 13,7%.

Выделите для рыночной

процентной ставки, являющейся константой, отдельную ячейку — СЗ, и дайте этой

ячейке имя «Ставка».

Краткая

справка. Для

присваивания имени ячейке или группе ячеек выполните следующие действия:

• выделите ячейку

(группу ячеек или несмежный диапазон которой необходимо присвоить имя,

щелкните поле Имя, которое

расположено слева в строке формул;

введите имя ячейки.

• нажмите клавишу [Enter].

Помните, что по умолчанию имена являются абсолютными ссылками.

3. Произведите расчеты во всех столбцах

таблицы.

Краткая справка. Расходы на рекламу осуществлялись:

в течение нескольких месяцев, поэтому выбираем динамический инвестиционный

учет. Это предполагает сведение всех будущих платежей и поступлений путем

дисконтирования на сумм рыночной процентной ставки к текущему значению.

Рис. 1.1. Исходные данные для Задания 1.1

Формула для расчета:

A(n)

= А (0) *(1 +j/12)(1-n),

в ячейке С6 наберите :

= В6 * (1+

ставка/12) ^ (1 — $А6).

Примечание. Ячейка А6 в формуле имеет

комбинированную адресацию: абсолютную адресацию

по столбцу и относительную по строке и имеет вид — $A6.

При расчете расходов на

рекламу нарастающим итогом надо учесть, что первый платеж равен

значению текущей стоимости расходов на рекламу, значит, в ячейку D6 введем значение = С6, но в ячейке D7 формула примет вид: = D6 + С7.

Далее формулу ячейки D7 скопируйте в ячейки D8: D17.

Обратите внимание, что

в ячейках нарастающего итога с мая по декабрь будет находиться одно и то же

значение, поскольку после мая месяца расходов на рекламу не было (рис. 1.2).

Выберем сумму

покрытия в качестве ключевого показателя целесообразности инвестиций в рекламу.

Она определяет, сколько денежных средств приносит продажа единицы товара в

копилку возврата инвестиций.

Для расчета текущей

стоимости покрытия скопируйте формулу из ячейки С6 в ячейку F6. В ячейке F6

должна быть формула

= Е6 * (1

+ ставка/12) ^ (1 — $А6).

Далее с помощью

маркера автозаполнения скопируйте формулу в ячейки F7:F17.

Сумма покрытия

нарастающим итогом рассчитывается аналогично расходам на рекламу нарастающим

итогом, поэтому в ячейку G6 поместим содержимое ячейки F6 (= F6), а в G7 введем формулу:

= G6 + F7

Рис. 1.2. Рассчитанная таблица оценки рекламной компании

Далее формулу из

ячейки G7 скопируем в ячейки G8:G17. В последних трех ячейках столбца будет представлено одно и то же значение,

ведь результаты рекламной компании за последние три месяца на сбыте продукции

уже не сказывались.

Сравнив значения в

столбцах D и G,

уже можно сделать вывод о рентабельности рекламной компании, однако расчет

денежных потоков в течение года (колонка Н), вычисляемый как разница колонок G и D, показывает, в каком месяце была

пройдена точка окупаемости инвестиций. В ячейке Н6 введите формулу:

= G6 — D6,

и скопируйте ее вниз на весь столбец.

Проведите условное

форматирование результатов расчета колонки Н: отрицательных чисел — синим

курсивом, положительных чисел — красным цветом шрифта. По результатам

условного форматирования видно, что точка

окупаемости приходится на июль месяц.

4. В ячейке Е19

произведите расчет количества месяцев, в которых

имеется сумма покрытия (используйте функцию «Счет» (Вставка/Функция/Статистические),

указав в качестве диапазона «Значение 1» интервал ячеек Е7: Е14). После

расчета формула в ячейке Е19 будет иметь вид = СЧЕТ(Е7: Е14).

Рис. 1.3. Расчет функции СЧЕТЕСЛИ

5. В

ячейке Е20 произведите расчет количества месяцев, в которых сумма покрытия больше 100 000 р. (используйте

функцию СЧЕТЕСЛИ, указав в качестве

диапазона «Значение» интервал ячеек Е7:Е14,

а в качестве условия > 100 000) (рис. 1.3). После расчета формула в ячейке

Е20 будет иметь вид = СЧЕТЕСЛИ(Е7 :Е14).

6. Постройте

графики по результатам расчетов (рис. 1.4):

«Сальдо дисконтированных денежных потоков нарастающим итогом» — по результатом расчетов колонки Н;

«Реклама:

доходы и расходы» — по данным колонок D и G (диапазоны D5: D17 и G5: G17 выделяйте,

удерживая нажатой клавишу

[Ctrl]).

Графики

дают наглядное представление об эффективности расходов на рекламу.

Они графически показывают, что точка окупаемости инвестиций приходится на июль

месяц.

7. Сохраните

файл.

Рис 1.4. Графики для определения точки окупаемости инвестиций

Тема: НАКОПЛЕНИЕ СРЕДСТВ И ИНВЕСТИРОВАНИЕ ПРОЕКТОВ В MS EXCEL

Цель. Изучение технологии экономических расчетов в табличном процессоре.

Задание 2.1. Фирма поместила в коммерческий

банк 45000 р. на шесть лет под 10,5 % годовых. Какая сумма окажется на счете, если

проценты начисляются ежегодно? Рассчитайте, какую сумму надо поместить в банк

на тех же условиях, чтобы через шесть лет накопить 250 000 р.

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу.

Создайте

таблицу констант и таблицу для расчета наращенной суммы вклада по образцу

(рис. 2.1).

Произведите расчеты А(n) двумя способами:

с помощью формулы А(n) = А(0) * (1 + j)n (в ячейку D10

ввести формулу = $В$3 * (1 + $В$4) ^ А9 или использовать функцию СТЕПЕНЬ);

с помощью функции БС (рис. 2.2).

Краткая справка. Функция БС возвращает будущее

значение вклада на основе периодических постоянных платежей и постоянной

процентной ставки.

Рис. 2.1. Исходные данные для Задания 2.1

Рис. 2.2. Задание параметров функции БЗ

Синтаксис функции БС:

БС (Ставка;Кпер;Плт;Пс;Тип), где ставка — это процентная ставка за

период; кпер — это общее число периодов выплат годовой ренты; плата —

это выплата, производимая в каждый период (это значение не может меняться

в течение всего периода выплат). Обычно плата состоит из основного платежа и

платежа по процентам, но не включает в себя других налогов и сборов. Если

аргумент пропущен, должно быть указано значение аргумента Пс. Пс — это

текущая стоимость, или общая сумма всех будущих платежей с настоящего момента.

Если аргумент Пс опущен, то он полагается равным 0. В этом случае

должно быть указано значение аргумента плата.

Тип — это число 0 или 1, обозначающее,

когда должна производиться выплата. Если аргумент тип опущен, то он

полагается равным 0 (0 — платеж в конце периода, 1 — платеж в начале

периода).

Рис. 2.3. Результаты расчета накопления финансовых средств фирмы

Все аргументы,

означающие деньги, которые платятся (например, депозитные вклады),

представляются отрицательными числами. Деньги, которые получены (например,

дивиденды), представляются положительными числами.

Для ячейки СЮ задание

параметров расчета функции БЗ имеет вид, как на рис. 2.2. Конечный вид

расчетной таблицы приведен на рис. 2.3.

4.

Используя режим Подбор параметра (Сервис/Подбор параметра), рассчитайте, какую сумму надо поместить в

банк на тех же условиях, чтобы через шесть лет накопить 250 000 р. В результате

подбора выясняется, что для накопления суммы в 250 000 р. первоначальная сумма

для накопления должна быть равной 137 330,29 р.

Задание 2.2. Сравнить доходность размещения

средств предприятия, положенных в банк на один год, если проценты начисляются

m раз в год исходя из процентной ставки j = 9,5 % годовых (рис. 2.4); по результатам расчета

построить график изменения доходности инвестиционной операции от количества раз

начисления процентов в году (капитализации).

Рис. 2.4. Исходные данные для Задания 2.2

Выясните, при каком

значении j доходность (при капитализации m = 12) составит 15 %.

Краткая справка. Формула для расчета доходности:

Доходность

= (1 + j/m)m— 1.

Примечание. Установите формат значений

доходности — процентный.

Для проверки

правильности ваших расчетов сравните полученный результат с правильным

ответом: для m = 12 доходность = = 9,92%.

Для выяснения, при

каком значении j доходность (при капитализации m = 12) составит 15 %, произведите обратный расчет,

используя режим Подбор параметра.

Правильный ответ: доходность составит 15 %

при j = 14,08 %.

Тема: ИСПОЛЬЗОВАНИЕ ЭЛЕКТРОННЫХ

ТАБЛИЦ ДЛЯ ФИНАНСОВЫХ И ЭКОНОМИЧЕСКИХ РАСЧЕТОВ

Цель. Закрепление и проверка навыков экономических и финансовых расчетов в

электронных таблицах.

Применяя все

известные вам приемы создания и форматирования текстовых и табличных документов,

выполните задания по образцу, стараясь создать по внешнему виду документ как

можно ближе к оригиналу задания.

Задание 3.1. Создать таблицу расчета прибыли

фирмы, произвести расчеты суммарных доходов, расходов (прямых и прочих) и

прибыли; произведите пересчет прибыли в условные единицы по курсу (рис. 3.1).

Выясните, при каком

значении зарплаты прибыль будет равна 500000 р. (используйте режим Подбор

параметра).

Рис. 3.1.

Исходные данные для Задания 3.1

Краткая справка. Формулы для расчета:

Расходы: всего =

Прямые расходы + Прочие расходы;

Прибыль = Доходы:

всего — Расходы: всего;

Прибыль (у.е.) =

Прибыль/Курс 1у.е..

Задание 3.2. Фирма хочет накопить деньги для

реализации нового проекта. С этой целью в течение пяти лет она кладет на счет

ежегодно по 1250 $ в конце каждого года под 8 % годовых (рис. 3.2). Определить

сколько будет на счете фирмы к концу пятого года (в MS Excel)? Построить диаграмму по

результатам расчетов. Выясните, какую сумму надо ежегодно класть на счет, чтобы

к концу пятого года накопить 10000 $.

Рис. 3.2. Исходные данные для Задания 3.2

Краткая

справка.

Формула для расчета:

Сумма на счете = D* ((1 +j) ^n—

l)/j.

Сравните полученный результат с правильным ответом: для n = 5 сумма на счете = 7 333,25 $.

Для расчета суммы

ежегодного вклада для накопления к концу пятого года 10000 $ используйте режим Подбор

параметра.

Задание 3.3. Фирма собирается инвестировать

проект в течение трех лет. Имеются два варианта инвестирования:

1-й вариант: под 12 % годовых в начале

каждого года; 2-й вариант: под 14 % годовых в конце каждого года.

Предполагается ежегодно вносить по 500 000 р. Определить, в какую сумму

обойдется проект (рис. 5.4).

Рис. 3.3. Исходные данные для Задания 3.3

Порядок работы

1. Построить сравнительную

диаграмму по результатам расчетов для двух вариантов инвестирования. Выясните,

какую сумму надо вносить ежегодно по каждому варианту инвестирования, чтобы общая

сумма проекта составила 2000000 р.

2. Сравните полученный результат с

правильным ответом: для n = 3 сумма проекта по 1-му

варианту — 1 889 664,00 р.; по 2-му варианту — 1 719 800,00 р.

Краткая справка. Формулы для расчета:

1-й вариант: Сумма проекта = D * ((1 + j) ^ n

— 1) * (1 + j)/j;

2-й вариант: Сумма проекта = D * ((1 +

j) ^ n — l)/j.

КОНТРОЛЬНЫЕ

ВОПРОСЫ

Проанализируйте

графики к заданию 1.1.

Какие

условия капитализации используются в задании 2.2?

Какой

вариант инвестирования лучше и почему (задание 3.3)?

ПРАКТИЧЕСКАЯ РАБОТА 4

Тема: РАСЧЕТ АКТИВОВ И ПАСИВОВ БАЛАНСА В ЭЛЕКТРОННЫХ ТАБЛИЦАХ

Цель. Изучение технологии расчета активов и пассивов баланса в электронных таблицах.

Задание 1.1.

Создать таблицу активов аналитического баланса.

Краткая

справка. В

структуре активов баланса выделяются две группы: оборотные активы (запасы,

сосредоточенные в сырье, незавершенном производстве, готовой продукции;

дебиторская задолженность и денежные средства предприятия) и внеоборотные

активы (основные средства; нематериальные активы; незавершенное строительство

и долгосрочные инвестиции).

Порядок работы

Запустите

редактор электронных таблиц Microsoft Excel и

создайте новую электронную книгу.

На

Листе 1 создайте таблицу активов баланса по образцу (рис. 1.1).

Произведите расчеты в

таблице активов баланса в столбце В.

Краткая справка. Формулы для расчета в столбце В:

Внеоборотные активы —

(В3) = СУММ(В4:В7);

Запасы

и прочие оборотные активы — (В9) = СУММ(В10: В14);

Расчеты и денежные

средства — (В16) = СУММ(В17:В19);

Оборотные активы —

(В8) = В9 + В15 + В16.

Рис. 1.1. Таблица расчета активов баланса

Скопируйте набранные

формулы в столбец С.

Переименуйте

лист электронной книги, присвоив ему имя «Активы».

Сохраните

созданную электронную книгу с именем «Анализ баланса».

Задание 1.2.

Создать таблицу пассивов аналитического баланса.

Краткая справка. В структуре пассивов баланса

выделяются группы: собственный капитал, долгосрочные обязательства и краткосрочные

обязательства.

Порядок работы

На

Листе 2 файла «Анализ баланса» создайте таблицу пассивов баланса по образцу

(рис. 1.2).

Произведите

расчеты в таблице пассивов баланса в столбце В.

Краткая справка. Формулы для расчета в столбце В:

Собственный капитал — (ВЗ) = СУММ(В4:В8);

Долгосрочные обязательства — (В9) =

СУММ(В10:В11);

Краткосрочная кредиторская задолженность —

(В 14) = = СУММ(В15:В20);

Краткосрочные

обязательства — (В12) = В13 + В14 + В21 + В22.

Скопируйте набранные

формулы в столбец С.

Переименуйте

Лист 2 электронной книги, присвоив ему имя «Пассивы».

Рис. 1.2. Таблица расчета пассивов баланса

5. Сохраните созданную электронную книгу.

Задание 1.3.

Создать таблицу агрегированного аналитического баланса.

Данные с листов

«Активы» и «Пассивы» позволяют рассчитать агрегированный аналитический баланс.

Порядок работы

На Листе 3 создайте

таблицу агрегированного аналитического баланса по образцу (рис. 1.3).

Произведите расчеты в

таблице агрегированного аналитического баланса.

Формулы для расчета в столбце В:

Внеоборотные активы — (В4) = ‘активы’!В3;

Оборотные активы — (В6) = ‘активы ‘!В8;

Баланс — (В8) = В4 + В6;

Внеоборотные активы, % к итогу, — (В5) =

В4/В8;

Оборотные активы, % к итогу баланса — (В7)

= В6/В8;

Собственный капитал — (В 10) = ‘пассивы’!В3;

Долгосрочные обязательства — (В 12) =

‘пассивы’!В9;

Краткосрочные обязательства — (В 14) =

‘пассивы’!В12;

Баланс — (В16) = В10 + В12 + В14;

Собственный капитал, % к итогу баланса — (В11)

= В10/В16;

Рис. 1.3. Таблица расчета агрегированного аналитического баланса

Долгосрочные

обязательства, % к итогу баланса — (В 13) = В12/ /В16;

Краткосрочные

обязательства, % к итогу баланса — (В 15) = В14/ /В16.

Скопируйте

набранные формулы в столбец С. Ваша электронная таблица примет вид, как на

рис. 3.4.

Переименуйте

Лист 3 электронной книги, присвоив ему имя «Агрегированный баланс».

Сохраните созданную

электронную книгу.

Рис. 1.4. Агрегированный аналитический баланс

Тема: АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ НА

ОСНОВАНИИ ДАННЫХ БАЛАНСА В ЭЛЕКТРОННЫХ ТАБЛИЦАХ

Цель. Изучение технологии анализа

финансового состояния в электронных таблицах

Задание 2.1. Создать таблицу расчета

реформированного аналитического баланса 1.

Краткая

справка.

Реформированный аналитический баланс 1 предназначен для анализа эффективности

деятельности предприятия. В нем активы предприятия собраны в две группы:

производственные и непроизводственные активы.

Обязательства

предприятия также разделены на две группы: финансовые и коммерческие

обязательства. При этом коммерческие обязательства переносятся из пассивов в

активы со знаком «–». Таким образом, в

реформированном аналитическом балансе 1 рассчитываются чистые активы,

которые очищены от коммерческой и кредиторской задолженностей и используются

при анализе эффективности деятельности предприятия. Внеоборотные, активы

предприятия рассчитываются как сумма производственных внеоборотных активов и

прочих внеоборотных активов.

Рис. 2.1. Таблица

реформированного аналитического баланса 1

Порядок работы

Откройте созданную

электронную книгу «Анализ баланса».

На

очередном свободном листе создайте таблицу реформированного аналитического

баланса 1 по образцу (рис. 2.1).

Произведите расчеты в таблице реформированного аналитического

баланса 1. Используем данные листов «Активы» и «Пассивы».

Формулы для расчета в столбце В:

Производственные

внеоборотные активы (В5) = ‘активы’!В5 + + ‘активы’!В6 + ‘активы’!В15;

Прочие внеоборотные активы (В6) =

‘активы’!В4 + ‘активы’!В7;

Внеоборотные активы (В4) = В5 + В6;

Запасы и прочие оборотные активы (В8) =

‘активы’!В9;

Краткосрочная дебиторская задолженность

(В9) = ‘активы’!В17;

Денежные средства и

краткосрочные вложения (В 10) = ‘активы’!В18 + ‘активы’!В19;

Кредиторская

задолженность (В 11) = — (‘пассивы’!В14 + ‘пассивы’!В21);

Чистый оборотный капитал (В7) = SUM(B8:B11);

ИТОГО ЧИСТЫЕ АКТИВЫ (В 12) = В4 + В7.

Уставный капитал оплаченный (В 16) =

‘пассивы’!В4;

Добавочный капитал (В 17) = ‘пассивы’!В5;

Резервы, прибыль,

фонды (фактические), целевое финансирование (В18) = ‘пассивы’!В6 +

‘пассивы’!В7;

Собственный капитал (фактический) (В15) = SUM(B16:B18);

Долгосрочные финансовые обязательства

(В20) = ‘пассивы’!В9;

Краткосрочные кредиты и займы (В21) =

‘пассивы’!В12;

Финансовые обязательства (В 19) = SUM(B20 : B21);

ИТОГО ВЛОЖЕННЫЙ КАПИТАЛ (В22) = В15 + В19.

Скопируйте

набранные формулы в столбец С. Ваша электронная таблица примет вид, как на

рис. 2.2.

Переименуйте

лист электронной книги, присвоив ему имя «Реформированный баланс 1».

Сохраните созданную

электронную книгу.

Рис. 2.2. Реформированный аналитический баланс 1

Задание 2.2. Создать таблицу расчета реформированного

аналитического баланса 2.

Краткая справка. Реформированный аналитический баланс

2 предназначен для анализа финансовой устойчивости и платежеспособности

предприятия. В нем активы предприятия подразделяются на внеоборотные и

оборотные, т. е. по принципу ликвидности, а обязательства — по признаку

продолжительности использования, т.е. времени, в течение которого предприятие

может пользоваться теми или иными источниками средств.

Внеоборотные активы

предприятия, как и в реформированном аналитическом балансе 1, рассчитываются

как сумма производственных внеоборотных и прочих внеоборотных активов.

Порядок работы

1. На очередном свободном листе

электронной книги «Анализ баланса» создайте таблицу реформированного

аналитического баланса 2 по образцу (рис. 2.3).

Рис. 2.3. Таблица реформированного аналитического баланса 2

2. Произведите

расчеты в таблице реформированного аналитического баланса 2.

Краткая справка. Используем данные листов «Активы»,

«Пассивы» и «Реформированный баланс 1».

Формулы для расчета в столбце В:

Внеоборотные активы (В4) =

‘Реформир_баланс1’!В4;

Запасы и прочие

оборотные активы (В6) = ‘Реформир_ба-ланс1’!В8;

Краткосрочная

дебиторская задолженность (В7) = ‘Реформир_ баланс 1’!В9;

Краткосрочные финансовые вложения (В8) =

‘активы’!В18;

Денежные средства (В9) = ‘активы’!В19;

Оборотные активы (В5) = SUM(B6:B9);

АКТИВЫ ВСЕГО (В10) = В4 + В5.

Собственный капитал

(фактический) (В 12) = ‘Реформир_баланс1’!В15;

Долгосрочные

финансовые обязательства (В 13) = ‘Реформир_ баланс1’!В20;

Краткосрочные

финансовые обязательства (В14) = ‘пассивы’!В12;

ПАССИВЫ ВСЕГО (В15) = SUM(B12:B14).

ЧИСТЫЙ ОБОРОТНЫЙ КАПИТАЛ (В17) = В5 — В14.

Скопируйте набранные

формулы в столбец С.

Ваша электронная

таблица примет вид, как на рис. 2.4.

Переименуйте лист

электронной книги, присвоив ему имя «Реформированный баланс2».

Сохраните созданную

электронную книгу.

Рис. 2.4.

Реформированный аналитический баланс 2

Задание 2.3. Рассчитать показатели финансовой

устойчивости предприятия на основе данных таблицы «Реформированный баланс 2».

Результаты расчетов оформить в виде

таблицы.

Краткая справка. Формулы для расчета:

=

Задание 2.4. Рассчитать параметры ликвидности

предприятия на основе данных таблицы «Реформированный баланс 2».

Результаты расчетов оформить в виде

таблицы.

Краткая справка. Формулы для расчета:

КОНТРОЛЬНЫЕ

ВОПРОСЫ

1.Дайте понятие

активов и пассивов.

2.Что показывает

реформированный баланс 1. Сделайте вывод по полученным данным.

3.Что

показывает реформированный баланс 2. Сделайте вывод по полученным данным.

4.Что такое

ликвидность и абсолютная ликвидность.

ДЕПАРТАМЕНТ ОБРАЗОВАНИЯ ГОРОДА МОСКВЫ

Государственное бюджетное образовательное учреждение

среднего профессионального образования города Москвы

КОММЕРЧЕСКО-БАНКОВСКИЙ КОЛЛЕДЖ №6

(ГБОУ СПО КБК № 6)

Методическое пособие

Решение финансово-экономических задач средствами Ms Excel для практических работ студентов

по дисциплине «ИТ в ПД», «АБС»

(3 и 4 курсов обучения, специальность 080110

уровень спо базовый/повышенный)

Автор:

Преподаватель спецдисциплин Руднева А. В.

Москва, 2014

УТВЕРЖДАЮ

Зам.директора по УМР