Любой бизнес-план нуждается в финансовых расчетах. А наиболее удобный инструмент для этого – табличный процессор Excel. Популярность программы объясняется простотой использования и многофункциональностью. Рассмотрим возможности редактора, которые будут полезны при составлении бизнес-модели.

Основы построение финансовой модели в Excel

Модель можно поместить на один лист или на разные листы. В любом случае, порядок расчетных таблиц должен соответствовать логике описания проекта:

- таблицы для расчета инвестиций;

- доходная и затратная часть;

- финансирование;

- итоговые отчетные формы, показатели.

Инвестиционный план

Основные элементы:

- строительство и/или покупка зданий;

- покупка оборудования;

- расходы будущих периодов;

- инвестиции в ЧОК (чистый оборотный капитал).

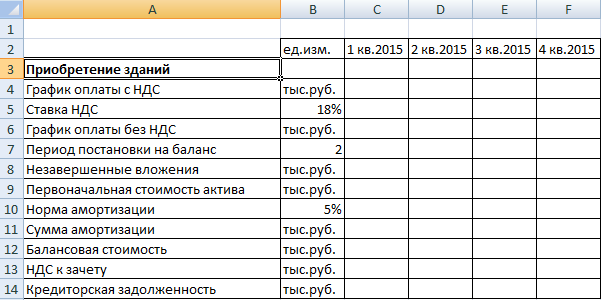

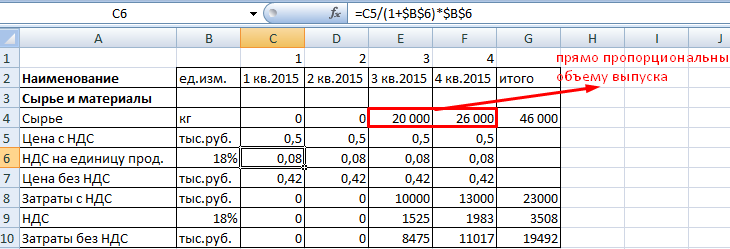

Исходные данные для расчета затрат на покупку или строительство зданий:

Расчеты:

- График оплаты без НДС = Затраты с НДС / (1 + ставка НДС). Формула в Excel для ячейки С6: =C4/(1+$B$5).

- Незавершенные вложения – сумма вложений в активы без учета НДС до периода их постановки на баланс. Формула в Excel для ячейки С8: =ЕСЛИ(C1<$B$7;СУММ($C6:C6);0).

- Сумма амортизации начисляется со следующего периода. Формула в Excel для ячейки D11: =ЕСЛИ(D1>$B$7;ЕСЛИ(C12>0;ЕСЛИ(D9*$B$10/4>C12;C12;D9*$B$10/4);0);0).

- Балансовая стоимость актива – разница между начальной стоимостью и амортизационными отчислениями за весь период существования актива. Формула в Excel для ячейки D12: =D9-СУММ($C11:D11).

- Формула для расчета первоначальной стоимости актива — =ЕСЛИ(C1>=$B$7;$G$6;0).

- НДС к зачету (в период постановки актива на баланс) – общая величина налога. Формула для ячейки С13: =ЕСЛИ(C1>$B$7;$G4-$G6;0).

- Формула для расчета кредиторской задолженности: =ЕСЛИ(C1>=$B$7;$G6-СУММ($C6:C6);0).

Затраты на приобретение оборудования и элементы расходов будущих периодов в инвестиционном плане составляются аналогично. Особенности затрат будущих периодов:

- оприходуются на баланс в составе текущих активов;

- не облагаются налогом на имущество (в отличие от оборудования);

- амортизируются быстрее, в течение 1-2 лет.

Прогнозирование доходов

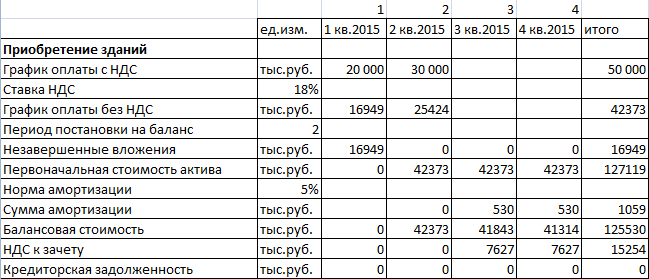

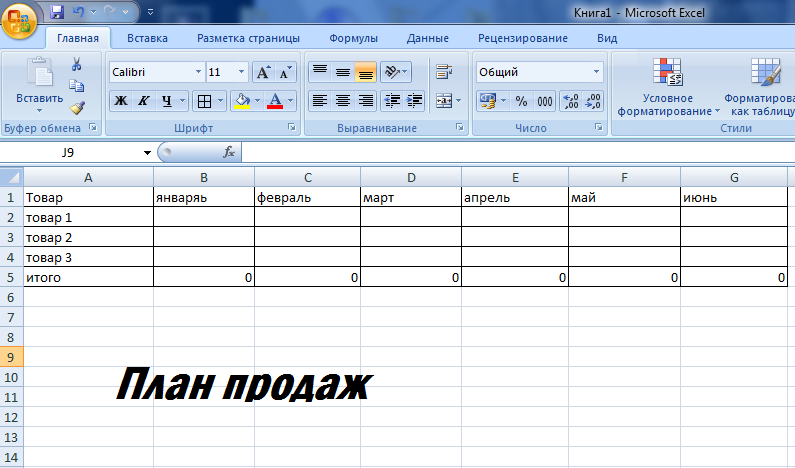

Чтобы построить план продаж, нужно определить объем в натуральном выражении (для каждого вида продукции) и цену реализации (каждого вида продукции). Выручка определяется по каждому виду товара (работ и услуг) как произведение объема и цены.

В Excel составляются таблицы для каждого периода планирования и для каждого вида продукции с планируемым объемом выпуска (в натуральных единицах).

Из цены реализации нужно вычленять сумму налога на добавленную стоимость. Эти деньги не входят в состав выручки – они перечисляются в бюджет.

Формулы:

- Цена без НДС = цена с НДС / (1 + налоговая ставка).

- Величина НДС = (цена с НДС * налоговая ставка) / (1 + налоговая ставка).

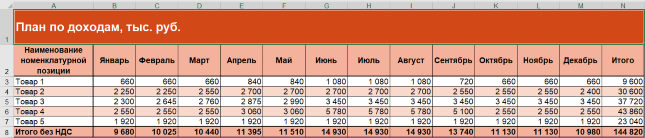

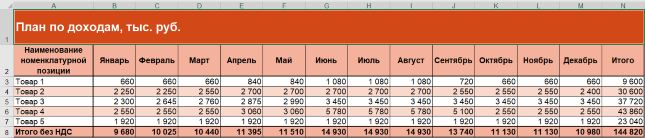

Расчетная таблица может выглядеть следующим образом:

- Формула для расчета цен без НДС: =C7/(1+$B$8).

- Расчет налога на добавленную стоимость: =C7-C9.

- Выручка с налогами: =C4*C7.

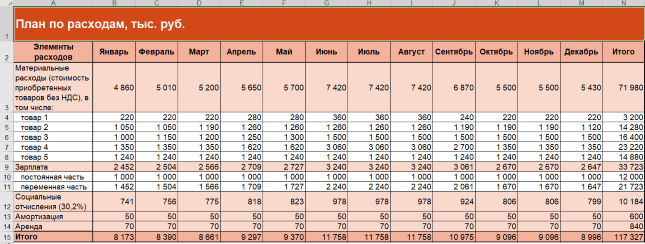

План текущих расходов

Элементы затрат:

- сырье и материалы;

- оплата труда;

- начисления на зарплату;

- амортизация;

- прочие расходы.

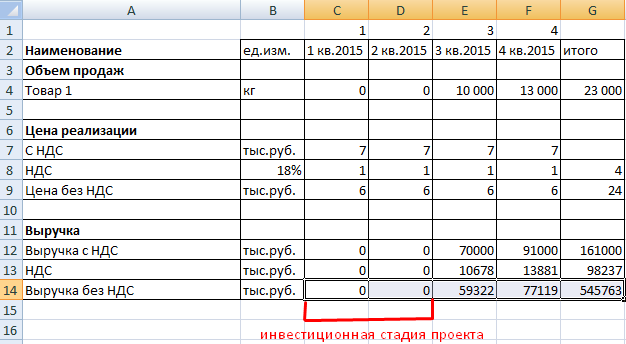

При учете затрат на материалы выделяем налог добавленной стоимости. Это необходимо для учета подлежащих возврату сумм (задолженность перед бюджетом уменьшится).

Затраты на сырье и материалы увеличиваются прямо пропорционально объему выпуска. Если, к примеру, на пошив одной сорочки требуется полтора метра ткани, то на две единицы продукции – 3 метра и т.д. Расход считается по формуле:

Количество материалов = удельный вес * объем производства.

Пример таблицы учета текущих затрат на сырье и материалы:

Формула для расчета налога на добавленную стоимость – в строке формул.

Формула вычисления цены без НДС: =C5/(1+$B$6).

Расчет затрат с НДС: =C4*C5.

Налог на ДС: =C4*C6.

Затраты без НДС: =C4*C7.

Прочие расходы:

- аренда,

- реклама,

- оплата связи;

- ремонт и т.д.

При составлении финансовой модели предприятия в Excel учитывается каждая статья расходов.

Финансовая модель предприятия в Excel

Когда спланированы продажи и затраты, можно приступать к формированию баланса, плана доходов и расходов, движения денежных средств. Чтобы модель пересчитывала значения в автоматическом режиме, данные в сводных отчетах рассчитываются с помощью формул или напрямую извлекаются из операционных планов (с помощью ссылок).

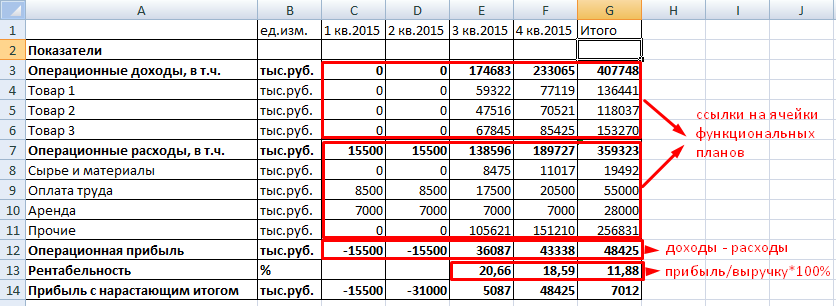

План доходов и расходов финансовой модели:

Доходы и расходы расписаны по статьям. Если планируется выпуск десятков наименований продукции, то лучше определить их в группы. Чтобы не перегружать отчет. В сводную таблицу добавлены аналитические показатели: рентабельность и прибыль с нарастающим итогом. Когда нужно больше аналитики, формируют отдельные таблицы.

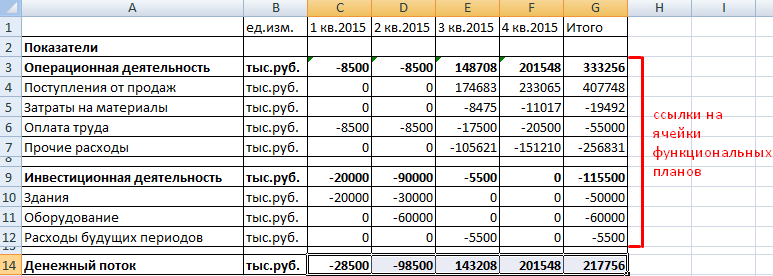

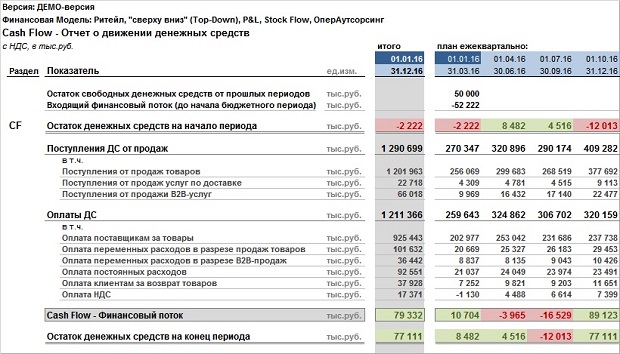

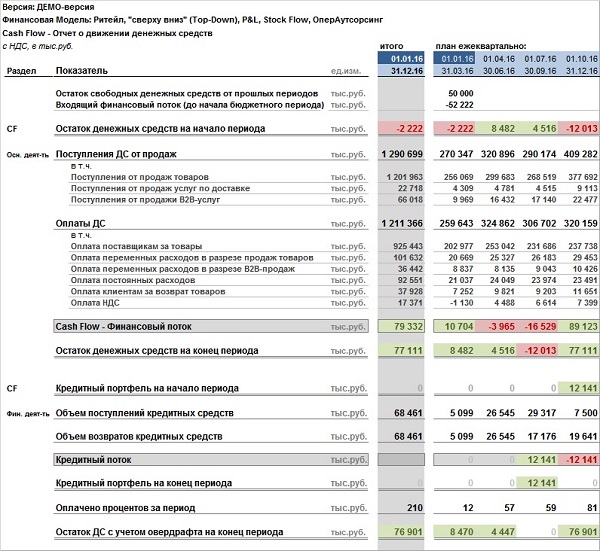

План движения денежных средств:

Скачать пример финансовой модели предприятия в Excel

По теме: Финансовая модель в Excel при покупке бизнеса.

Предполагается, что предприятие не будет привлекать заемные средства. Поэтому раздел «Финансовая деятельность» отсутствует.

Грамотный расчет плановых показателей по движению денежных потоков, выручки и прибыли — один из ключевых факторов в управлении организацией. На сегодняшний день разработано немало инструментов, призванных облегчить решение поставленной задачи. Однако многие из них требуют длительного освоения и высокого уровня базовых навыков, да и стоимость подобных решений не всегда соизмерима с функционалом, которые они обеспечивают. Впрочем, есть и альтернативный вариант, позволяющий провести анализ данных в нужном формате, и получить на выходе желаемый результат. Финансовая модель бизнеса в Excel, построенная с соблюдением принципов, гарантирует получение качественной прогнозной отчетности, необходимой для эффективного контроля за организационными процессами.

Общее представление

При разработке шаблонов для экономического планирования учитываются основные показатели деятельности предприятия, к числу которых относятся:

- доходы и расходы;

- прибыль;

- денежные потоки;

- активы и обязательства.

Несмотря на внешнюю схожесть с бюджетной системой, специфика использования такого инструмента, как финансовое моделирование в эксель, предусматривает большее количество упрощений и вариативных параметров. Подобный подход обуславливается целевыми задачами, решение которых является целью прогнозирования. Отчетная таблица призвана обеспечить возможность быстрой оценки потенциальных результатов операционной деятельности и стабильности состояния организации при изменении внешних и внутренних факторов.

Построение финмодели в Excel от Microsoft или в Google docs предусматривает внесение части информации вручную, тогда как зависимые данные определяются с помощью базовых формул. Благодаря этому любая корректировка позволяет моментально пересчитать итоговые значения, оценить риски и проанализировать перспективы получения прибыли.

За счет проделанной работы формируются три типа отчетности:

- балансовые показатели предприятия;

- аналитика результатов (ОФР);

- отчет по движению денежных средств (ОДДС).

Грамотное применение полученных результатов упрощает управленческий процесс — так же, как и использование программных решений от компании «Клеверенс», исключающих вероятность технических ошибок при учете активов организации.

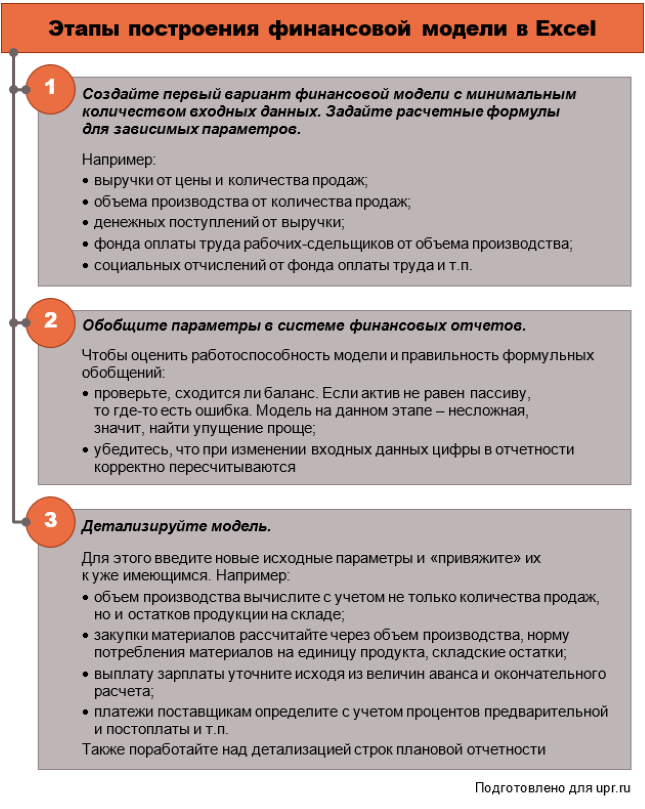

Финансовое моделирование проекта в Excel: что нужно знать

Для тех, кто планирует самостоятельно разобраться в особенностях и нюансах создания рабочей модели, лучшим вариантом станет последовательный переход от простых вещей к более сложным. Планомерный подход позволит избежать неточностей, связанных с использованием формул и подстановкой значений. Пошаговый план выглядит следующим образом:

- Создайте предварительный вариант с минимальным количеством данных, и задайте локальные критерии расчета для зависимых переменных. В качестве примера можно привести выручку относительно цены продукции и объемов реализации, фонд оплаты труда при сдельной работе, социальные отчисления ФОТ и т.д.

- Обобщите параметры в рамках общей системы, и проведите предварительную проверку функциональности готовой структуры. Ключевой критерий — схождение баланса, отклонения в котором свидетельствуют о допущенных ошибках. Небольшое количество формул позволяет без особых усилий выявить проблемные зоны, требующие корректировки.

- Детализируйте финансовый расчет бизнес-плана в Excel, дополнив его новыми базовыми показателями. Раскройте специфику формирования себестоимости продукции, уточните периоды взаиморасчетов с поставщиками исходя из имеющихся коммерческих условий, привяжите к производственным объемам корреляцию, учитывающую величину переходящего товарного остатка. При добавлении параметров также следует проверять работоспособность системы, чтобы исключить «перекос» формульных значений.

Поэтапная реализация проекта управления отчетностью позволяет не только отследить взаимозависимость ключевых факторов, но и лучше понять структуру доходов и расходов, исходя из которой можно выбрать грамотный курс развития организации.

Готовые решения для всех направлений

Сократите издержки в работе склада до 70% : ускорьте складские операции, устраните ошибки человеческого фактора и забудьте про потерю и пересортицу товаров.

Узнать больше

У вас всегда будут актуальные ценники на товарах и витринах, товар перестанет теряться при перемещении между магазинами, а в вашей системе учета — только точные остатки по товарам.

Узнать больше

С маркировкой вы на 100% исключите приемку контрафактного товара на свой склад, а также сможете отслеживать полную цепочку поставок товара от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Как построить финансовую модель компании в Excel: инструкция пошагово

В качестве наглядного примера рассмотрим вариант для предприятия, специализирующегося на розничной торговле. Подобный выбор не случаен, поскольку производственные процессы априори отличаются более сложной структурой, предполагающей материальные затраты, амортизацию, незавершенные к окончанию периода циклы, а также разнородные формы складских запасов. Кроме того, коммерческая деятельность, связанная с продажами, допускает исключение дебиторской задолженности — в тех ситуациях, когда клиентам не предоставляются опции с рассрочкой или отсрочкой платежей.

Подсчет доходов

Ключевым фактором на первом этапе выступает объем реализации. Самый простой вариант — внесение в фин модель, формируемую в Эксель, показателя выручки в денежном выражении, который позже может быть детализирован как производная от перемножения цены и количества для каждой позиции в номенклатуре. Подобный параметр также позволяет грамотно рассчитать расходы на закупку продукции.

Одной из главных сложностей на этой стадии выступает построение плана продаж. В ситуациях, когда отчетная таблица составляется для обычного тестирования, можно взять любые значения «с потолка», однако, если вы сразу рассчитываете на результат, способный принести практическую пользу — стоит заняться планированием более детально.

К числу важных факторов, требующих учета при прогнозировании, следует отнести величину налога на добавленную стоимость, по умолчанию включенного в цену реализации. Несмотря на то что налоговые отчисления формально поступают в структуре выручки, их нельзя отнести к доходной статье, поэтому выделение НДС позволит рассчитать чистую прибыль с каждой позиции.

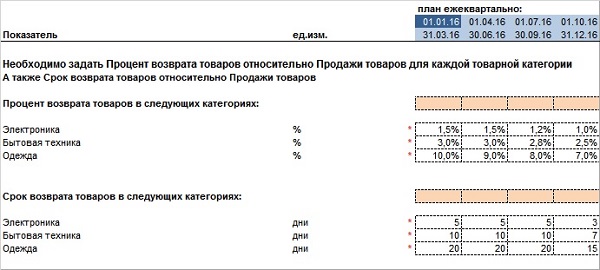

Кроме того, нелишним станет добавление аналитики по номенклатуре, отражающей такие характеристики операционной деятельности, как:

- доля возврата продукции;

- типы клиентов (физические или юридические лица);

- реквизиты торговой точки или региона продаж.

Важно понимать, что на предварительном этапе чрезмерно подробная детализация может привести к лишней путанице, тогда как основной задачей проекта выступает составление базового плана по доходности.

Пример планирования расходов

Расходные статьи изначально также рассматриваются в общей перспективе. Для обобщенной структуры достаточно выделить несколько элементов, таких как:

- Материальные затраты. В рамках упрощенной версии будем считать, что в эту категорию входит только приобретение товаров без НДС, количество которых полностью совпадает с объемом реализации. Исходя из этого, критериями получаемой величины станут стоимость закупки и количество продаж.

- Зарплатный фонд. Опять же, для базового варианта достаточно указать общую сумму, без дробления на отдельные элементы.

- Социальные отчисления. В этом случае используются зависимые переменные, рассчитываемые с помощью формулы. Как правило, стандартным показателем считается 30% от величины ФОТ, плюс дополнительные страховые взносы, размер которых определяется классом риска профессиональной деятельности, определенным для предприятия. В качестве примера возьмем минимально возможный размер, составляющий 0,2%.

- Амортизация. Даже с учетом того, что наше условное предприятие занимается исключительно розничной торговлей, на его балансе все равно могут быть основные средства и нематериальные активы, относящиеся к собственности. Стандартная практика — расчет среднемесячной суммы, базирующийся на теоретических или практических критериях.

- Иные расходы. Фактически начальная стадия детализации, предполагающая отражение постоянных трат компании, легко поддающихся планированию. В рассматриваемую категорию можно включить затраты на аренду торговых площадей, размещение рекламы, представительские и командировочные компенсации, и т.п.

Указанного списка вполне достаточно для реализации проектной модели, после проверки которой можно перейти сначала к дроблению базовых значений, а затем и к обобщению полученных данных.

Составление планового отчета о финансовых результатах

Отправной точкой формирования отчетности выступает подсчет прибылей и убытков за отдельно взятый период. Аналогичное правило применяется и к построению бюджетной аналитики, поскольку для заполнения балансового раздела необходимы результирующие показатели. В случае с тестовой версией достаточно взять плановые значения основной операционной деятельности, где разность между доходами и расходами определяет итог на конкретном временном этапе.

Это позволяет перейти к построению ОФР, для которого характерна взаимосвязь с балансом и ОДДС:

|

Финансовые результаты |

Балансовая строка |

ДДС |

|

Прибыль или убыток от операционной деятельности |

Нераспределенная величина добавляется к данным за предшествующий период |

— |

|

Выручка |

— |

Входящие поступления от взаиморасчетов с клиентами. Суммовой параметр корректируется с учетом переведенных авансов и текущей задолженности по следующей формуле: Поступления = Выручка + Авансовые платежи — Задолженность по отгрузкам |

|

Расходы |

— |

Выплаты, учитывающие предоплату и долговые обязательства перед кредиторами. Для расчета применяется формульное значение: Платежи = Денежные затраты + Авансы выданные — Кредиторская задолженность |

Для большей информативности следует дополнить отчет еще двумя строками:

- Рентабельность реализации — расчетный критерий, равный соотношению между операционной прибылью и выручкой.

- Порог безубыточности, выраженный в деньгах — предусматривает предварительное разделение постоянных и переменных расходных статей.

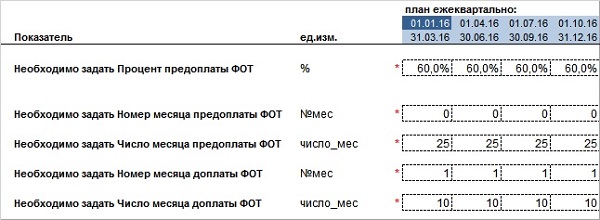

Формирование отчетности ОДДС

На этой стадии основной задачей выступает обобщение денежных поступлений и оттоков, расчет чистой разницы между ними, и суммирование полученного значения с оставшимися средствами на начало периода, позволяющее вычислить планируемый остаток. Результирующая сумма связывает аналитический базис с балансом. В рамках рассматриваемого примера возьмем за основу несколько допущений:

- Предприятие специализируется только на профильной деятельности, не осуществляя сторонних закупок и финансовых операций, и не меняя состав учредителей. Единственным видом операций остается текущая категория.

- Оплата поставляемой продукции делится на две стадии: 60% авансовым платежом, перечисляемым в месяце, предшествующем отгрузке товара, и 40% — расчет по факту приемки на склад.

- Для выплат в рамках ФОТ также предусмотрены два перевода: половину составляет аванс, выдаваемый в период начисления, вторые 50% оплачиваются в следующем календарном отрезке так же, как и страховые взносы.

В качестве прочих расходов можно взять арендную плату — взаиморасчеты с собственником торгового помещения проводятся ежемесячно, сразу после выставления счета.

Результатом подстановки указанных значений становится модель ОДДС, отражающая специфику движения денежных потоков в рамках деятельности организации.

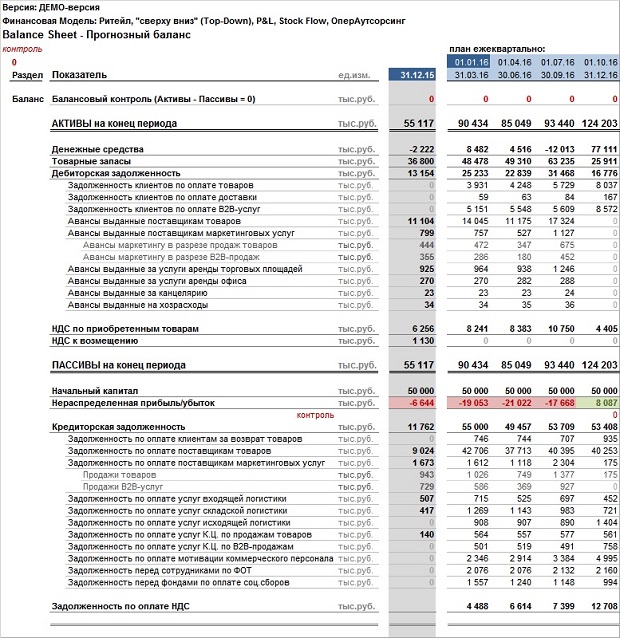

Сведение планового баланса

Обобщим технику составления в сводной таблице:

|

Показатель на начало периода |

Формула |

Пояснения |

|

Основные средства |

Баланс на начало предыдущего месяца — Амортизация за месяц (ОФР) |

— |

|

Запасы |

— |

Неизменны и равняются нулю из-за допущения, согласно которому весь объем реализуется за период |

|

Дебиторская задолженность |

Баланс на первое число предыдущего месяца + Платежи контрагентам за поставку (ОДДС) — Материальные расходы (ОФР) |

В рассматриваемом примере отсутствует дебиторская задолженность |

|

Денежные средства |

Остаток на момент начала периода (баланс) + Чистый поток (ОДДС) |

— |

|

Уставный капитал |

— |

1000 рублей (ввиду условия об отсутствии новых учредителей) |

|

Нераспределенная прибыль |

Начальный показатель (баланс) + Поступление за месяц (ОФР) |

— |

|

Кредиторская задолженность |

Значение отправной точки + Начисления ФОТ, социальным выплатам и аренде (ОФР) — Соответствующие платежи (ОДДС) |

Общие требования

Примеры построения проекта финансовой модели предприятия в программе Excel, в том числе рассмотренный в данной статье, позволяют вывести ряд основных критериев, которые нужно учитывать при планировании. Итоговый результат моделирования должен соответствовать следующим стандартам.

Простота

Очевидно, что чем сложнее структура деятельности организации — тем более детализированными должны быть аналитические инструменты, используемые для анализа эффективности. Однако практика показывает, что грамотный подход к упрощению позволяет избежать ошибок в процессе построения, и способствует более быстрому освоению функциональных механизмов на начальных этапах.

Удобство использования

Последовательная организация блоков гарантирует формирование комплексного представления об экономической составляющей, а также о нюансах составления и ведения отчетности на различных временных интервалах.

Наглядность

Распространенный недостаток — разнесение предпосылок и выводов, затрудняющее определение взаимосвязи между корректируемыми данными и показателями, на которые они влияют. Грамотная визуализация — важный аспект, исключающий сложности адаптации.

Как подготовить финансовую модель

В процессе моделирования можно учитывать различные факторы, включая не только персональные управленческие потребности, но и банковские требования, актуальные в ситуациях, когда необходимо представить подробный инвестиционный проект. Отсутствие практических навыков и наличие достаточного свободного времени — повод для самостоятельного освоения такого эффективного аналитического инструмента, как Эксель. Однако в ситуациях, когда отчет требуется быстро, и должен соответствовать строгим критериям — лучше обратиться за помощью к специалистам.

Заключение

Приведенный пример рассматривает алгоритм создания базовой отчетности, оставляющей широкий диапазон возможностей для дальнейшей оптимизации. Структурирование категорий, группировка данных, учет большего количества внешних факторов — все это позволяет получить более точные результаты, которые станут основой для принятия верных решений, направленных на развитие бизнеса. Финансовое моделирование в Excel помогает понять, как планируемые мероприятия отразятся на прибыли и убытках предприятия, и какие аспекты имеют наибольшее влияние с точки зрения увеличения показателей экономической стабильности и ликвидности — как в текущем периоде, так и в долгосрочной перспективе.

Количество показов: 25515

Хотите просчитать плановые значения выручки, прибыли и денежных потоков? На помощь придет финансовое моделирование в Excel. В статье рассказываем о базовых принципах построения модели и делимся готовым решением. На выходе вы получите прогнозную отчетность. Усильте с ее помощью контроль над процессами в организации.

Финансовая модель бизнеса: что это

Финансовая модель предприятия – это плановые показатели его деятельности по:

- доходам;

- расходам;

- прибыли;

- денежным потокам;

- активам;

- обязательствам.

Этим она похожа на систему бюджетов. Отличается от них бóльшими упрощениями и вариативными параметрами. Последнее объясняется целью создания: быстрая оценка изменений финансовых результатов и имущественного положения под влиянием разных факторов. Например, в результате смены условий расчетов с контрагентами, покупки нового оборудования, повышения зарплаты персоналу и т.п.

Обычно финансовая модель строится в Excel или Google-таблицах. Часть исходных данных вносится вручную (план по объему продаж, месячный фонд оплаты труда, нормы потребления материалов на единицу изделия и т.д.). Зависимые от них показатели задаются с помощью формул. Они обеспечивают моментальный пересчет итоговых значений выручки, операционной прибыли, дебиторки, денежных притоков и т.д.

Итоговый результат финансового моделирования – три формы отчетности:

- баланс;

- отчет о финансовых результатах (ОФР);

- отчет о движении денежных средств (ОДДС).

Скачайте финансовую модель в Excel, о создании которой рассказываем в статье. Файл – Простая финансовая модель для торговли в Excel (Fail-Fin-model-v-Excel)

Финансовое моделирование проекта: что надо знать

Если вы решили самостоятельно построить финансовую модель в Excel, то идите от простого к сложному и от общих моментов к деталям. Так проще не запутаться в большом количестве формул и ссылок.

Вот пошаговый план реализации.

Рисунок 1. Построение финансовой модели: рекомендуемые этапы

Опробуем данный подход на практике. Рассмотрим пример для организации, которая занимается розничной торговлей. Такой выбор не случайный. Любое производство сложнее торговли, так как в нем предполагаются:

- материальные затраты;

- амортизация оборудования;

- возможно, незавершенный производственный процесс на конец месяца, поэтому необходимость разделения затрат и расходов;

- разнородные складские запасы в виде материалов и продукции.

Кроме того, продажи в розницу исключают вариант формирования дебиторской задолженности покупателей, если исходить из того, что отсрочки и рассрочки не предоставляются.

Финансовая модель (ФМ) в Excel: считаем доходы

Отправная точка на данном этапе – объем продаж. Можно пойти простым путем и внести только денежное значение выручки. Позже детализировать его как произведение цены и количества в разрезе номенклатурных позиций.

Мы сразу поступим вторым способом. Это даст количественный параметр, который необходим для корректного подсчета расходов на приобретение товаров.

Основная сложность этапа: откуда взять данные по плану продаж? Все зависит от вашей цели:

- если она пока в том, чтобы построить и «обкатать» работоспособность ФМ, то берите любые данные. Например, за прошлый год или произвольные;

- если вам одновременно нужны и модель, и качественные результаты расчета по ней, то займитесь планированием отдельно.

Мы ратуем за то, чтобы на данном этапе не уходить в детали. Но разумно уже сейчас подумать: чем будете усложнять и этим приближаться к реальности?

Вот два совета.

Первый. Покажите отдельно НДС, который «сидит» в цене реализации. Он приходит в поступлениях от покупателей, но это не доход вашей организации. Добавив его в таблицу, вы посчитаете выручку-нетто или чистый доход. Заодно определите будущие платежи в бюджет по данному налогу*.

____________________

Примечание: в бюджет платится разница между НДС, который начислен к уплате, и тем, который предъявляется к возмещению по собственным закупкам.

____________________

Второй. Введите аналитику по продажам. Самое простое – это номенклатурные позиции. Дополнительно к ним:

- процент возврата товаров;

- категория клиента (физическое лицо или организация);

- номер магазина или наименование региона, если есть несколько точек продаж.

Помним: пока излишняя детализация лишь запутает. Поэтому получаем в Excel простой план по доходам.

Рисунок 2. Упрощенный план по доходам в Excel

Построение финансовых моделей: пример планирования расходов

Определимся с расходами также пока в первом приближении. Обобщим полный перечень трат компании в разрезе элементов. Это будут:

- материальные траты. В упрощенном варианте предположим, что к ним относятся только траты на покупку товара без НДС и что организация продает в течение месяца столько, сколько закупает. Значит, величину определим как произведение цены приобретения и объема продаж;

- зарплата работников. Ограничимся единой суммой фонда оплаты труда за месяц без разбивки по составляющим;

- социальные отчисления. Для них составим формульную зависимость. Обычно это 30% плюс процент взносов «на травматизм» в Фонд социального страхования от начисленной оплаты труда. Данный процент зависит от класса профессионального риска по организации. Мы взяли минимальное значение 0,2%;

- амортизация. Вводим строку в ФМ, если в собственности предприятия есть основные средства и нематериальные активы. Указываем единую сумму для каждого месяца на основе средних фактических или предполагаемых значений;

- прочие расходы. Это отчасти уход в детализацию. Однако если в компании есть постоянные легко планируемые траты, то зафиксируйте их. К ним относятся: арендные платежи, траты на рекламу, на командировки и т.п.

Для упрощенной ФМ такого списка достаточно. А это четыре совета на будущее о том, чем усложнить.

Первый. Введите дополнительные позиции в материальные расходы. Например, такие:

- отопление, водоснабжение, электроэнергия;

- упаковка;

- ГСМ на автотранспорт, если он есть на балансе;

- канцелярские принадлежности и т.п.

Второй. Отдельной строкой покажите входной НДС. Когда ставка – одна (20%), то его сумма – это произведение 20% на совокупные материальные траты без НДС. Когда примешивается еще 10%, тогда:

- либо упрощайте и считайте налог по максимальной ставке;

- либо усложняйте, применяя средневзвешенное значение ставки исходя из доли в закупках с НДС по 20% и 10% в прошлые периоды.

Третий. Разделите оплату труда на составляющие:

- выделите в зарплате продавцов оклад (постоянную часть) и премию, зависящую от объема продаж (переменную компоненту);

- покажите отдельной строкой зарплату других работников, которая не завязана на количественные показатели и является постоянной.

Четвертый. Учтите изменения амортизации, если в планах организации значатся покупка или продажа основных средств и нематериальных активов.

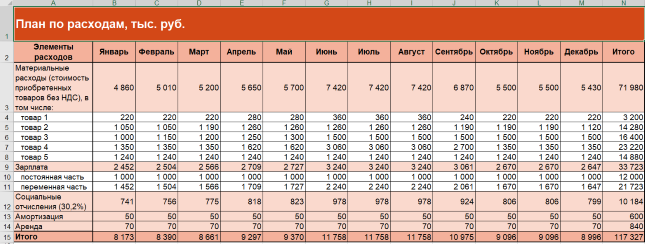

Рисунок 3. Финансовая модель бизнеса в Excel: план по расходам

То, что мы посчитали, является основой для:

- вычисления прибыли/убытка в ОФР;

- корректировки накопленного финансового результата в балансе;

- построения притоков и оттоков в ОДДС.

Перейдем ко второму этапу – обобщению данных в системе финансовых отчетов. Рассмотрим, как это делается.

Составляем плановый отчет о финансовых результатах

Формирование фактической отчетности начинается с подсчета прибыли/убытка за период. Такое же правило действует для моделей и бюджетов. Ведь чтобы заполнить раздел баланса про собственный капитал, нужна величина финансового результата.

Мы подсчитали плановые доходы и расходы по операционной деятельности. Этого достаточно, чтобы составить упрощенный отчет. Вот его возможный вариант.

Рисунок 4. Упрощенный ОФР в Excel-модели

В нем разница между доходами и расходами показывает прибыль или убыток. Мы рассматриваем только основную деятельность без прочей. Поэтому выходим на операционный финансовый результат.

ОФР тесно связан с балансом и ОДДС. Смотрите в таблице, куда и какую информацию он передает.

Таблица 1. Взаимосвязь плановых ОФР, баланса и ОДДС

| Строка ОФР | Связанная строка баланса | Связанная строка ОДДС |

| Операционная прибыль (убыток) | Нераспределенная прибыль (убыток) – добавляется к значениям предыдущего периода | – |

| Выручка (операционные доходы) | – |

Поступления от покупателей и заказчиков – сумма выручки корректируется на авансы полученные и дебиторскую задолженность по формуле: Поступления = Выручка + Авансы полученные – Дебиторская задолженность* |

| Операционные расходы | – |

Платежи по текущей деятельности – сумма денежных** расходов корректируется на авансы выданные и кредиторскую задолженность по формуле: Платежи = Денежные расходы + Авансы выданные – Кредиторская задолженность |

|

Примечание: * в примере ФМ формируется по организации розничной торговли. Поэтому полагаем: авансов и дебиторки от покупателей нет. Значит, поступления равняются выручке; ** денежные расходы – те, которые приводят к оттоку денег (зарплата, налоги, материальные). Для сравнения: к неденежным относится амортизация |

Чтобы плановый ОФР оказался более информативным, дополним строками:

- рентабельность продаж. Это расчетный показатель, который равняется отношению прибыли (в данном случае – операционной) к выручке;

- точка безубыточности в денежном выражении. Для ее расчета предварительно разделили расходы на постоянные и переменные. Об особенностях классификации затрат по такому принципу читайте в статье «Расчет себестоимости».

Формируем плановый отчет о движении денежных средств

Здесь задача:

- обобщить денежные притоки и оттоки;

- рассчитать чистый денежный поток как разницу между ними;

- прибавить его значение к остатку денег на начало периода и вычислить остаток денег на конец. Через эту сумму ОДДС связан с балансом.

Для создаваемой ФМ исходим из допущений:

- организация занимается только основной деятельностью. При этом не покупает оборудование и ценные бумаги, не берет и не дает взаймы, не принимает новых учредителей. Значит, формируется один вид денежных операций – текущий. О двух других – инвестиционных и финансовых – читайте в статье «Анализ движения денежных средств компании»;

- товары оплачиваются поставщику двумя платежами: 60% – аванс в месяце, который предшествует поставке, 40% – окончательный расчет сразу после принятия на склад;

- зарплата выплачивается двумя переводами: 50% – аванс в месяце начисления, 50% – перевод остатка в периоде, который следует за отработанным;

- страховые взносы перечисляются в месяце, идущем за их начислением;

- прочая составляющая расходов по обычным видам деятельности представлена арендой. Платежи по ней производятся в месяце начисления арендной платы.

Получаем вариант ОДДС.

Рисунок 5. Упрощенный отчет о движении денежных средств в ФМ

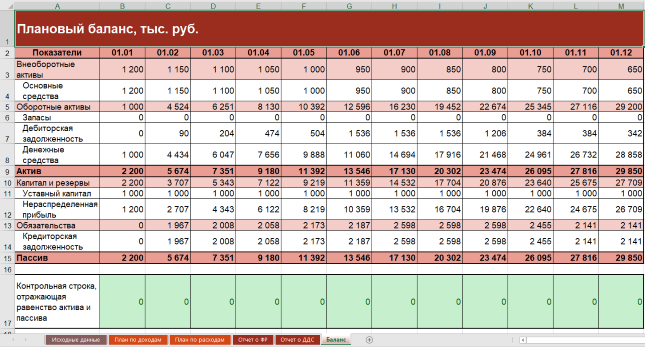

Сводим плановый баланс

Предположим, что у организации:

- нет входящих остатков по запасам, дебиторской и кредиторской задолженности;

- имущество включает одно основное средство и деньги;

- в пассиве – только уставный капитал и нераспределенная прибыль.

Схема заполнения балансовых строк окажется следующей.

Таблица 2. Техника сведения упрощенного баланса

| Показатель на начало месяца | Расчетная формула | Пояснения |

| Основные средства | Основные средства на начало предыдущего месяца (баланс) – Амортизация за месяц (ОФР) | – |

| Запасы | – | Неизменны и равняются нулю из-за допущения: закупаемые товары полностью распродаются в течение месяца |

| Дебиторская задолженность | Дебиторская задолженность на начало предыдущего месяца (баланс) + Платежи поставщикам за товары (ОДДС) – Материальные расходы (ОФР) | В примере нет дебиторки покупателей, так как организация торгует в розницу |

| Денежные средства | Денежные средства на начало предыдущего месяца (баланс) + Чистый денежный поток за месяц (ОДДС) | – |

| Уставный капитал | – | Неизменен и равняется 1000 тыс. руб. из-за допущения: новых учредителей в течение года не было |

| Нераспределенная прибыль | Нераспределенная прибыль на начало предыдущего месяца (баланс) + Прибыль за месяц (ОФР) | – |

| Кредиторская задолженность | Кредиторская задолженность на начало предыдущего месяца + Начисления по зарплате, социальным отчислениям и аренде (ОФР) – Платежи по зарплате, социальным отчислениям и аренде (ОДДС) | – |

Формат баланса будет таким.

Рисунок 6. Упрощенный баланс в финансовой модели в Excel

Детализация финансовой модели в Excel

О возможных вариантах усложнения исходных данных рассказывали выше. Здесь остановимся на детализации строк плановой отчетности. Вот несколько советов:

- используйте разные группировки расходов в ОФР. Мы обобщили их по элементам. Такой подход называется «по характеру расходов». Но он – не единственный. Можно одновременно с ним или вместо него использовать функциональную классификацию с выделением себестоимости продаж, а также расходов на сбыт и управление. Подробнее про такие варианты читайте в статье «БДР: бюджет доходов и расходов»;

- добавьте другие виды прибыли в ОФР. Например, валовую. Она покажет разницу между продажной и закупочной ценами товаров. Если в организации есть прочие операции, то в отчете не обойтись без чистой прибыли. Читайте о видах финансового результата в материале «Анализ финансовых результатов деятельности компании»;

- включите в ОФР строки для прочих доходов и расходов. Растущая организация не сможет обходиться без них. Например, взятие кредита приведет к появлению процентных платежей по нему. Они – это прочий расход;

- расширьте ОДДС за счет инвестиционных и финансовых операций, если собираетесь приобретать оборудование и брать взаймы. Не смешивайте такие денежные потоки с текущими;

- детализируйте сложносоставные строки в балансе. Например, из запасов выделите товары, материалы, готовую продукцию и незавершенное производство (последние два пункта – неактуальны для торговли). Из состава дебиторки: авансы выданные поставщикам и долги покупателей. По аналогии поступите с кредиторкой и покажите в отдельных статьях: авансы полученные, задолженность перед поставщиками, перед персоналом по оплате труда, по налогам и страховым взносам, перед учредителями по дивидендам.

Не забудьте скачать Excel-файл с полученной финансовой моделью из начала статьи.

Финансовое моделирование в Excel помогает понять:

- как планируемые руководством мероприятия отразятся на величине имущества, капитала, обязательств, доходов, расходов и прибыли;

- какие факторы больше других влияют на прибыль, ликвидность и финансовую устойчивость организации.

Важна роль ФМ и в план-фактном анализе. В течение отчетного периода сравнивайте ожидания из нее с тем, как получилось в реальности. Это хороший способ контролировать ситуацию: понимать суть нарождающихся тенденций и того, к чему они приведут бизнес.

Главная » Прочее » Финансовая модель в Excel пошаговый алгоритм и пример построения

На чтение 8 мин Просмотров 14.5к.

Финансовая стабильность предприятия во многом зависит от правильного планирования доходов и расходов. Но для этого нужно регулярно анализировать показатели, отражающие деятельность компании. Для удобства исследования составляют финансовую модель, включающую все факторы.

Содержание

- Понятие финансовой модели предприятия

- Порядок создания финансовой модели компании

- Пошаговый алгоритм формирования финансовой модели

- Задание исходных данных

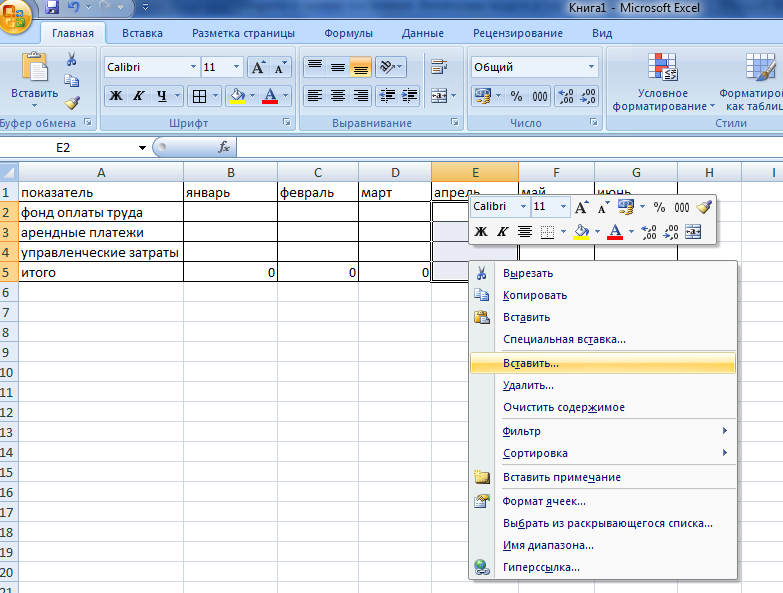

- Составление плана расходов

- Формирование плана прибылей и убытков

- Создание прогноза оборота финансов

- Баланс

- Анализ результатов и детализация данных

- Формулы для расчета показателей

- Пример построения финансовой модели в Excel

Понятие финансовой модели предприятия

Финансовой моделью предприятия называют совокупность показателей деятельности компании. Зачастую, ее создают в специальных программах. Они помогают пересчитать конечные результаты в случае изменения исходных данных.

Для формирования структуры возможно использовать стандартную компьютерную программу Excel. С ее помощью можно регулярно проводить анализ, не затрачивая на расчеты лишнего времени. Достаточно один раз создать модель в виде таблиц, а затем просто менять исходные данные. Программа сама пересчитает конечные результаты.

Надо отметить, что при формировании конструкции используется масса показателей, точный перечень которых напрямую зависит от отрасли и специфики деятельности предприятия. Условно их можно поделить на 4 группы:

- Активы компании, то есть имущество, находящееся в ее владении.

- Пассивы фирмы, которые представляют собой финансовые обязательства.

- Финансовые обороты за рассчитываемый период.

- Прибыли и убытки.

Источниками информации служит привычный для всех российских компаний набор финансовой отчетности, который включает в себя баланс, отчет о прибылях и убытках, отчеты о движении денежных средств и о финансовых результатах.

Порядок создания финансовой модели компании

Финансовая модель помогает компании оценить результаты ее деятельности и определить факторы, которые повлияли на динамику тех или иных показателей. В ходе построения конструкции используется масса формул и данных. Для того, чтобы не запутаться в расчетах, в первую очередь, рекомендуется составить простую модель, которая характеризует взаимосвязь между внутренними и внешними факторами.

Формирование финансовой модели компании происходит в пять этапов:

- В первую очередь, определяют перечень исследуемых показателей, устанавливающих корреляцию между внутренними и внешними факторами.

- Второй этап связан непосредственно с построением финансовой модели. Если основа конструкции уже создана, можно переходить к следующему шагу.

- Далее, необходимо выявить реальные взаимосвязи. На основании полученных результатов подбираются формулы для последующих расчетов.

- Пятый этап связан с вводом исследуемых данных. Здесь важна внимательность. Даже одна ошибка может привести к искажению результатов всего анализа.

- В заключение, следует проанализировать полученные итоги.

Если анализ показал картину, недостаточную для полноценной оценки показателей, рекомендуется расширить модель путем дополнения исследуемых данных.

Пошаговый алгоритм формирования финансовой модели

Точная финансовая модель предприятия напрямую зависит от отрасли и специфики его работы. Однако алгоритм построения конструкции один для всех:

- задаем исходные данные;

- составляем план расходов, объем которых находится в динамике;

- формируем план прибылей и убытков;

- создаем прогноз оборота финансов;

- на основании плановых показателей подбиваем баланс;

- анализируем результаты, а в случае необходимости — расширяем модель.

Важно! Сама по себе финансовая конструкция предприятия представляет собой инструмент, при помощи которого аналитический отдел исследует результаты деятельности предприятия и выявляет взаимосвязь между факторами.

Задание исходных данных

Создание финансовой модели начинается с задания исходных данных. Приступать к формированию конструкции рекомендуется с ее простейших составляющих, например, плана продаж.

Составление плана расходов

Опираясь на исходные параметры, необходимо сформировать план затрат предприятия. Сюда можно включить все переменные расходы, например, сдельную заработную плату, коммунальные услуги, приобретение сырья и материалов и др. Ниже рекомендуется указать постоянные траты компании.

Формирование плана прибылей и убытков

После того, как все исходные значения созданы, можно приступать к формированию основных составляющих конструкции. План прибылей и убытков лучше всего размещать на следующем листе. Доходы можно расшифровать, например, по видам деятельности предприятия, товаров и услуг, а расходы – по статьям затрат.

Не рекомендуется насыщать отчет множеством показателей. Это усложняет восприятие, а соответственно, и анализ. Если появится необходимость расширить модель, исследование можно провести на отельной странице. Также в план доходов и расходов советуется включить показатели, отражающие рентабельность и общий объем выручки нарастающим итогом.

Создание прогноза оборота финансов

Далее, важно составить прогноз оборота финансов. Модель формируют на основании отчета о движении денежных потоков. Если компания оценивает только основную деятельность, тогда доходы и затраты по инвестиционной и финансовой работе можно опустить и создать конструкцию, учитывая лишь обороты финансов по операционной деятельности.

Баланс

Все рассчитанные данные нужно сгруппировать в одном месте. Для этого составляют баланс. С его помощью легче всего оценить экономическое положение компании и выявить взаимосвязь между показателями.

Анализ результатов и детализация данных

Внесенные данные в Excel – это еще не финансовая модель. Чтобы она стала таковой, информацию необходимо детализировать. Для этого прописываются формулы, которые помогут рассчитать результат показателя в автоматическом режиме.

После того, как простейшая финансовая модель составлена, можно приступать к оценке. Как правило, первоначальных данных для полного исследования не хватает. В таком случае, конструкцию расширяют. Зачастую добавляют данные, которые более подробно раскрывают образование тех или иных показателей. Например, доход можно поделить на выручку от основной, финансовой или инвестиционной деятельности или на поступления от реализации первого, второго, третьего и так далее видов товаров.

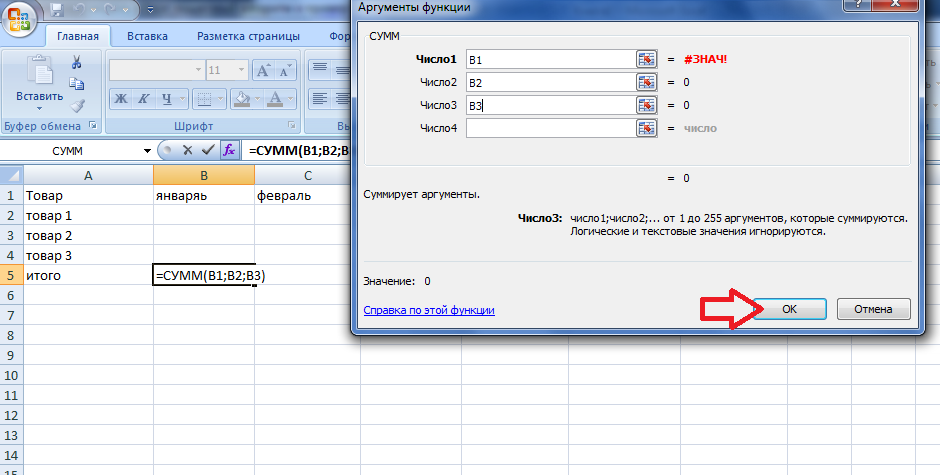

Формулы для расчета показателей

Для автоматического расчета показателей необходимо ввести формулы по следующему алгоритму:

- кликаем по окну, где будет отражаться результат;

- в верхней строке страницы вбиваем формулу, используя встроенные инструменты Excel;

- подтверждаем арифметическое выражение путем нажатия на клавишу Enter.

Данные действия нужно проделать с каждой ячейкой, в которой будет отражаться результат.

Для расчета показателей используются стандартные экономические формулы:

| Показатель | Стандартная экономическая формула | Расшифровка формулы |

| Выручка от реализации всех товаров (при формировании плана продаж) | Т1 + Т2 + … + Тн | Т1, Т2, Тн – виды товаров |

| Расходы (при составлении плана затрат) | Дп * ОР | Дп – доля затрат в совокупном доходе;

ОР – объем реализации |

| Доходы от основной деятельности | Т1 + Т2 + … + Тн | Т1, Т2, Тн – доход от реализации продукции по видам |

| Расходы от основной деятельности | Р1 + Р2 + … + Рн | Рй, Р2, Рн – расходы на производство и реализацию продукции по видам |

| Рентабельность продаж | Чд / Д * 100 | Чд – чистый доход;

Д – доход от реализации продукции |

| Сальдо на конец периода по основой деятельности (прогноз оборота финансов) | С1 + Д — Р | С1 – сальдо на начало периода;

Д – доходы; Р – расходы. |

| Актив баланса | П1 + П2 + .. + Пн | П1, П2, Пн – показатели по разделу баланса «Актив» |

| Пассив баланса | Пп1 + Пп2 + … + Ппн | Пп1, Пп2, Ппн – показатели по пассиву баланса |

Важно! В случае расширения модели потребуется узнать и другие формулы для расчета показателей.

Пример построения финансовой модели в Excel

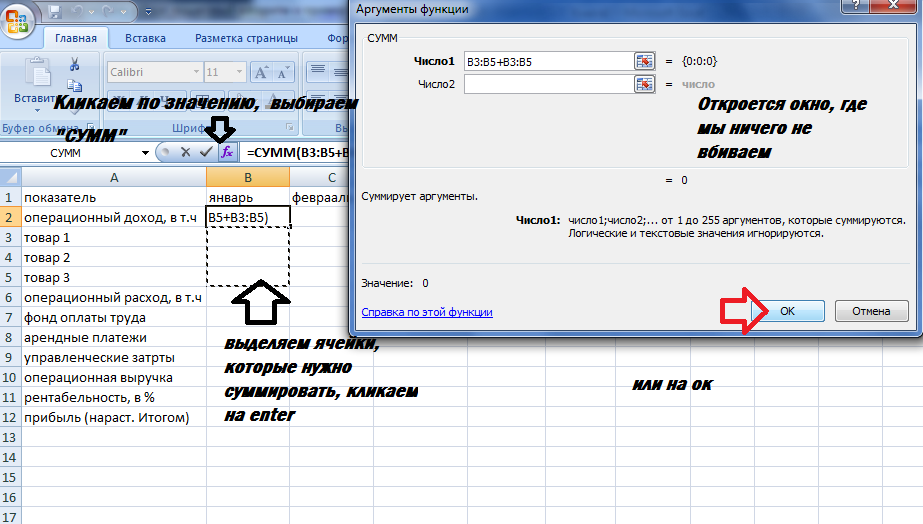

Для того, чтобы понять алгоритм построения финансовой модели Excel, рассмотрим пример по показателям компании, выпускающей 3 вида продукции. В первую очередь, построим план продаж. Для этого вбиваем в вертикальные ячейки наименование продукции, а в горизонтальные – название месяцев. Кликаем по ячейке, соответствующей пункту «Итог» и вбиваем формулу: =СУММ(B1;B2;B3).

Далее формируем план расходов. Так же, как и в первом случае, вбиваем наименование показателей и вписываем формулы. Для облегчения и ускорения создания автоматизированной таблицы вбиваем арифметическое выражение для одного столбика, копируем пустые ячейки и вставляем их в следующий столбик.

На следующей странице необходимо создать план доходов и расходов. Здесь нужно вбить формулы для группы показателей:

- операционных доходов;

- операционных расходов;

- рентабельности;

- операционной выручки;

- прибыли.

Чтобы ускорить процесс создания арифметических выражений для группы показателей, ставим курсор в ячейку, где будет отражаться результат, нажимаем по значку с формулами, выбираем значение «СУММ», выделяем ячейки, которые будут принимать участие в расчете показателя.

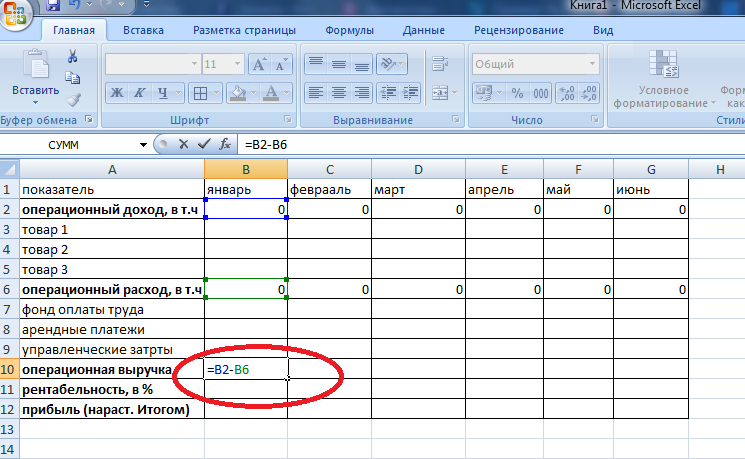

Операционная выручка – это разница между доходами от основной деятельности и расходами. Для ее определения ставим курсор в ячейку со значением и вписываем формулу =B2-B6. Чтобы не вводить арифметическое выражение для каждого месяца, просто копируем пустую ячейку, и вставляем формулы в последующие значения.

Рентабельность определяется как отношение между выручкой и доходом от основной деятельности, умноженное на сто. Для автоматического расчета результата вводим формулу =B10/B2*100.

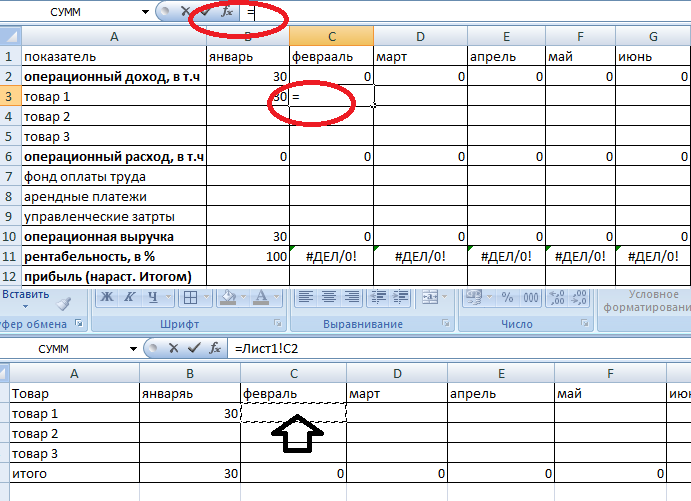

Аналогично формируем на следующих страницах баланс и план финансовых оборотов. Но суть финансовой модели — в том, чтобы несколько раз не вводить одни и те же данные. Для этого информацию, содержащуюся на одной странице, нужно соединить с данными на остальных листах. Разберем пример объединения показателей на основании отчета доходов и расходов и плана продаж.

Выделяем на листе, на котором расположен отчет о прибылях и убытках, ячейку с товаром, ставим в строке специальной вставки знак равно. На первой странице, где содержится план продаж, кликаем по ячейке, с которой нужно объединить, и нажимаем Enter. Если в строке специальной вставки появится формула =Лист1!C2, значит, все сделано правильно. Теперь при вводе данных на одной странице они будут автоматически отображаться на другой.

Уважаемые посетители!

Перечень всех финансовых и инвестиционных моделей нашего сайта, которые можно бесплатно скачать,

Вы найдете здесь.

Крайне сложно переоценить роль доверия в нашей жизни, тем более в бизнесе.

Коммерсант, доверяя своему поставщику, производит предоплату за товар, который будет поставлен через определенное в договоре количество дней.

Или же отгружая готовую продукцию заказчику, доверяя ему по крайней мере на основании подписанного договора, надеется,

что оплата поступит своевременно, согласно подписанной в том же договоре отсрочке платежа.

Генеральный директор при утверждении бюджета компании, доверяя своему коммерческому директору, старается быть уверенным в том,

что необходимые объемы продукции будут проданы в течение бюджетного периода, и по окончании которого не будет стыдно отчитываться

перед акционерами и инвесторами предприятия.

Опираясь на Доверие, мы строим финансовые планы. А вот на что опирается наше Доверие?

В данном разделе читателю предлагается погружение в практические аспекты разработки финансовой модели бизнеса,

как одной из ключевых опор системы принятия как тактических, так и в некоторых случаях стратегических решений.

Мы начнем с построения финансовой модели ритейла. Причем сразу отметим, что типов финансовых модели одного и того же бизнеса

может быть несколько в зависимости от внутренней системы управления компанией и принципов организации бизнеса.

В любом случае владение методами финансового моделирования дает достаточно глубокое понимание того, каким образом подходить

к решению вопросов о выборе системы ключевых показателей эффективности (системы KPI) компании и, что самое главное, каким образом

на практике производить расчет целевых значений показателей системы KPI.

Например, в зависимости от системы управления процесс бюджетирования в компании может выстраиваться «сверху вниз» или «снизу в верх»,

а подход к управлению может быть функциональным или процессным. В зависимости от принципов организации бизнеса торговая компания может

у себя на балансе иметь собственную службу доставки, собственный склад, собственный кол-центр и т.д., или же «все это дело отдать на аутсорсинг».

Как раз учет таких нюансов будет отличать различные типы финансовых моделей одного и того же бизнеса.

Поэтому, чтобы внести большую определенность, и, как можно ближе быть к практике, мы начнем с описания методологии наиболее простой

финансовой модели розничной торговли, а именно финансовой модели ритейла с системой бюджетирования «сверху вниз» (Top-Down) и

с аутсорсингом основных операционных подразделений, таких как служба поддержки клиентов (кол-центр), входящая, складская и исходящая логистика.

Также мы опустим на начальном этапе учет внеоборотных активов, например, таких как основные средства, поскольку они, очевидно,

не играют существенной роли для создания финансовой модели торговой деятельности

Сразу выкладываем данную финансовую модель в виде EXCEL-файла, чтобы читателю было легче воспринимать описание методологии

финансового моделирования, к которому мы приступим чуть ниже. С целью удобства презентации и описания финансовой модели в нее для

примера внесены исходные данные во вкладках с начальными условиями.

СКАЧАТЬ

Финансовая модель ритейла Top-Down OutSource

EXCEL-файл с пустой, незаполненной финансовой моделью, т.е. с нулевыми входящими параметрами можно скачать в конце раздела.

Конечно же далее в разделах нашего сайта мы представим вниманию читателя описание как других типов финансовых моделей ритейла

(например, когда бюджетирование происходит «снизу вверх» и операционные подразделения не выведены в аутсорсинг),

так и финансовых моделей других направлений бизнеса, например, таких как продажа, монтаж и пуско-наладка оборудования, строительство,

эксплуатация недвижимости, производство наукоемкой продукции, производство продукции тяжелого машиностроения и т.п.

Со списком и описанием всех финансовых моделей, представленных на нашем сайте, можно ознакомиться

здесь, где их также можно бесплатно скачать.

Также сразу выкладываем урезанную версию финансовой модели ритейла в виде нижеследующего EXCEL-файла для коммерческих подразделений,

менеджеров отделов продаж, категорийных менеджеров и т.п. В данной версии отсутствует балансовый отчет (Balance Sheet),

вкладка с заданием финансовых условий («CF_условия») движения денежных средств и соответственно отчет о движении денежных средств (отчет Cash Flow).

Таким образом, на основе этой финансовой модели, как минимум, можно моделировать структуру доходной части (отчет P&L – прибыли и убытки),

а также объем и структуру товарооборота в разрезе направлений продаж и категорий товаров.

СКАЧАТЬ

Финмодель ритейла для коммерсантов Top-Down OutSource

EXCEL-файл с этой же, но только пустой, незаполненной финансовой моделью, т.е. с нулевыми входящими параметрами во вкладке «условия»

можно скачать в конце раздела.

Итак, приступим к описанию методологии финансового моделирования. Начнем с содержания нашей финансовой модели.

Поскольку модели представлены нами в виде EXCEL-файлов, то мы будем использовать такие структурные понятия EXCEL, как лист/вкладка,

ячейка, срока, столбец, формула и т.п. А читателю в связи с этим для лучшего понимания того, о чем идет речь, предлагаем систематически

заглядывать в скаченные EXCEL-файлы с финансовыми моделям.

Структура финансовой модели начинается с вкладки «оглавление», на которой представлено описание всех основных разделов,

где каждый раздел это отдельная вкладка.

Для удобства пользования финансовой моделью переход во все разделы организован посредством гиперссылок из оглавления,

а обратно в оглавление из каждого раздела можно перейти по гиперссылке, находящейся в левом верхнем углу каждого листа EXCEL-файла.

Все разделы в нашей финансовой модели разделяются на следующие группы:

— коммуникационно-методологические вкладки;

— вкладки с исходными данными — начальные условия финансовой модели;

— вкладки с расчетами – функционал финансовой модели;

— вкладки с отчетами – результат финансового моделирования.

К коммуникационно-методологическим вкладкам мы относим:

— «методология»;

— «детализации»;

— «разделы_методы»;

— «показатели».

Вкладка «методология» примерно повторяет содержание настоящего раздела сайта, только в более техническом виде.

Эта вкладка содержит полную информацию только в FULL-версии финансовой модели, которую мы как раз и продаем. Содержание этой вкладки может

оказаться крайне полезным для IT-специалистов Вашей компании, если, например, Вы решите самостоятельно внедрять нашу финансовую модель в

процесс управления финансами своей компании.

С помощью материалов листа «методология» можно, с одной стороны, разобраться, как адаптировать финансовую модель под конкретную

специфику вашего предприятия, например, добавить или удалить из рассмотрения товарную категорию или добавить еще какое-либо направление бизнеса,

допустим продажи в Белоруссии и Казахстане, или же рассчитывать точку безубыточности не по выручке, а по количеству товаров и т.д.

С другой стороны, можно использовать для написания технического задания на доработку автоматизированной системы управления в части

финансового моделирования бизнеса на базе корпоративной информационной системы.

Остальные три вкладки носят коммуникационный характер, который в полной мере раскроется при изложении всего задуманного в настоящем

разделе нашего сайта. Отметим лишь только что в случае если тот или иной показатель, используемый в финансовой модели и находящийся

в списке вкладки «показатели», должен иметь, по Вашему мнению, другое название, то смело меняйте его и автоматически везде,

где он встречается в модели, его название будет изменено на Ваше новое.

В полной FULL-версии финансовой модели вкладка «показатели» содержит Глоссарий с определениями и описанием всех входящих в модель показателей.

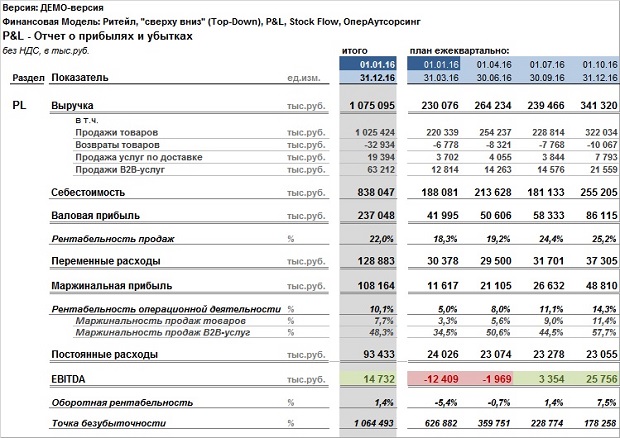

Вкладки с исходными данными

— «условия»;

— «CF_условия»;

как раз являются вкладками, куда пользователь вносит вручную все основные значения ключевых показателей финансовой модели.

Для начала использования модели здесь необходимо учитывать следующие нюансы. Значения можно вносить только в ячейки, которые выделены

либо сплошной черной пограничной линией, либо пунктирной сплошной пограничной линией и в тоже время перед которыми стоит красная «звездочка»:

Причем отличие ячеек со сплошной линией от тех, которые выделены пунктирной линией, состоит в том, что для ячеек со сплошной

линией предусмотрен выпадающий список возможных значений, а в ячейки, выделенные пунктирной линией, Вы вносите значения вручную с клавиатуры.

Во многих случаях при неверном внесении данных во вкладки с начальными условиями будет появляться надпись красного цвета: «Ошибка!».

Поэтому будьте внимательны и при возникновении вопросов направляйте их нам, мы постараемся оперативно ответить.

Функционал финансовой модели сосредоточен в двух вкладках

— «расчеты»;

— «расчеты_ежедн»

и представляет собой системный набор EXCEL-формул, которые преобразуют начальные данные модели из вкладок «условия» в итоговые

отчетные данные вкладок с результатами финансовой модели, структурированными согласно управленческим формам финансово-экономической отчетности.

Наконец вкладки с отчетами финансовой модели – это вкладки с формами управленческой отчетности, которые автоматически заполняются

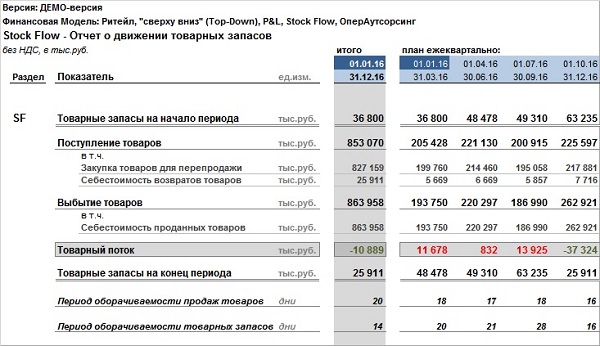

и пересчитываются при изменении начальных данных, которые в свою очередь обычно разделяются на две группы: стандартные формы финансовой

отчетности такие, как отчет о прибылях и убытках (P&L), отчет о движении денежных средств (Cash Flow) и прогнозный баланс (Balance Sheet),

плюс к тому мы добавляем к этому списку отчет о движении товарных запасов (Stock Flow), как важный отчет для розничной торговли;

и дополнительные формы, которые предназначены для более детального и всестороннего раскрытия финансово-экономической информации

с учетом специфики того типа бизнеса, который формализуется в рамках финансовой модели. В качестве дополнительных форм отчетности в нашем случае

представлены следующие отчеты:

— «SF_age» – отчет о возрастной структуре товарных запасов;

— «Turnover» – отчет о товарообороте;

— «FinCycle» – расчет финансового цикла;

— «mPL» – маржинальный отчет о прибылях и убытках;

— «UE» – экономика на один проданный заказ.

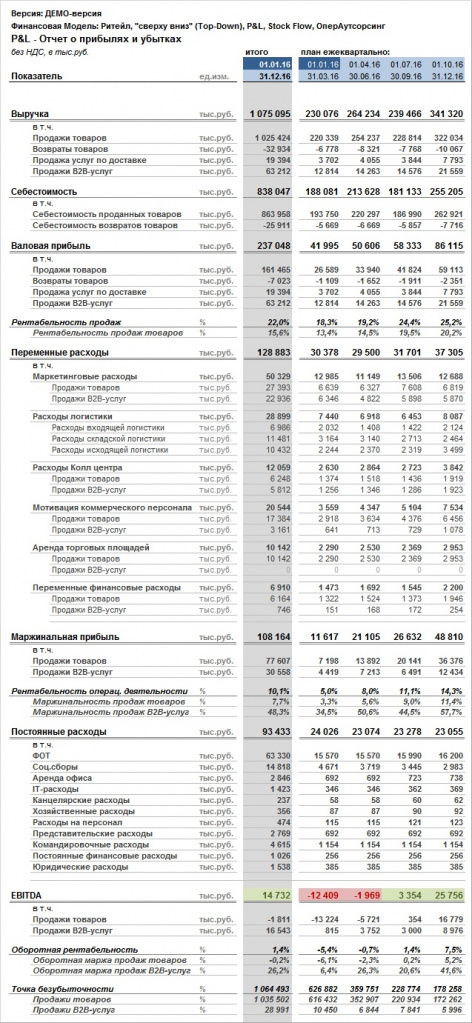

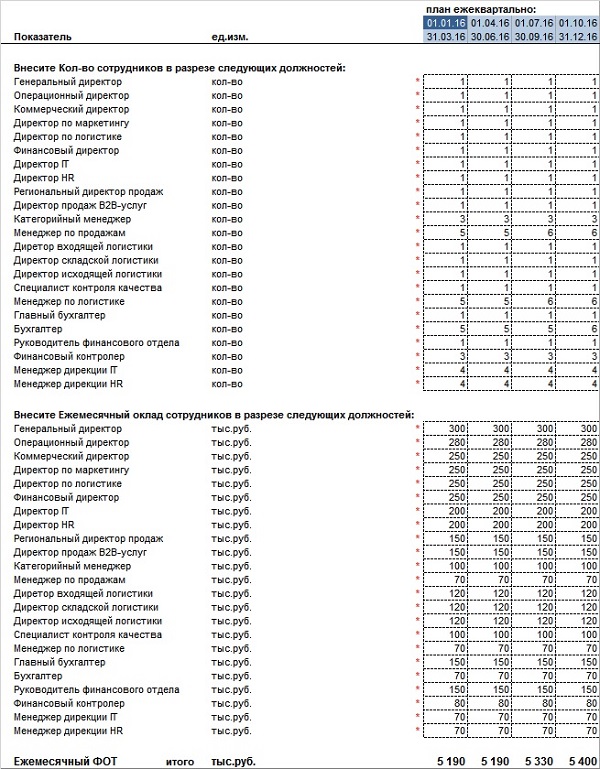

В качестве примера приведем здесь формат управленческого отчета о прибылях и убытках (отчет P&L),

который используется нами в финансовой модели:

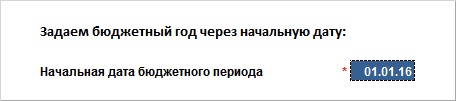

Начинаем моделирование бюджета продаж с указания срока бюджетирования или горизонта моделирования. В нашем случае мы предлагаем стандартное

моделирование на один год и для задания бюджетного периода достаточно во вкладке «условия» указать начальную дату бюджетного года.

Допустим это будет 2016 год, тогда вносим в соответствующую ячейку вручную с клавиатуры (ячейка с пунктирной границей) дату 01.01.16г.:

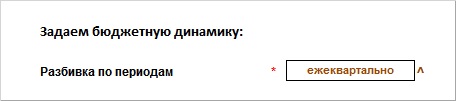

Далее задаем необходимую нам разбивку бюджетного года на периоды для учета динамики изменения ключевых показателей финансовой модели:

мы предлагаем выбрать либо ежеквартальную, любо ежемесячную разбивки. Допустим выбираем ежеквартальную динамику:

Обращаем внимание, что ячейка для выбора типа периодичности имеет сплошную границу, а это значит, что в качестве значений указанной

ячейки могут быть только значения из заданного «выпадающего» списка:

ежемесячно

или

ежеквартально.

Наводим курсор на ячейку, справа появляется кнопка для выбора, нажимаем на нее и выбираем необходимое значение – мы выбрали «ежеквартально».

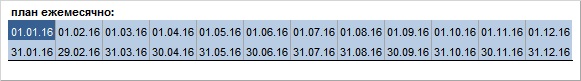

В результате в заголовке столбцов значений автоматически появится разбивка на кварталы:

Или если Вы выберете «ежемесячно», то появится такая «шкала»:

Приступаем к выбору метода бюджетирования. Во-первых, напомним, что мы изначально считаем, что система управления нашей компании

предполагает выстраивание процесса бюджетирования сверху вниз,

см.выше. Обычно при таком подходе укрупненно план продаж «устанавливается сверху» собственниками или крупными инвесторами.

Чаще всего это происходит либо утверждением собственниками конкретного объема продаж, выраженного в деньгах, на бюджетный год с

возможной разбивкой по периодам, либо через утверждение плановых процентов прироста объемов продаж бюджетного года по отношению к

фактическим объемам продаж предыдущего года. Иногда бывает и так, что план объемов продаж утверждается не в деньгах, а в количестве

клиентских заказов или в количестве штук продаж товаров, параллельно сопровождаемый плановым средним чеком продаж или плановой средней

ценой продажи одного товара, что, кстати говоря, существенно лучше. Такой вот «план» спускается на плечи Генерального директора.

И далее «Вперед Топ-Менеджмент!»

В нашей финансовой модели предусмотрены три типа продаж:

— розничная продажа товаров/заказов (B2C);

— доходы от продажи услуг по доставке клиентских заказов;

— продажа B2B-услуг.

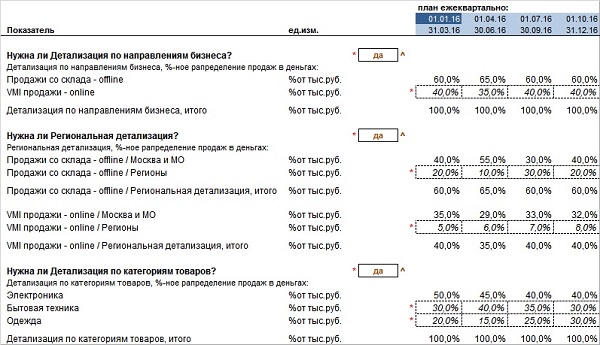

Причем B2C-продажи в свою очередь могут детализироваться в трех «измерениях»:

— детализация по направлениям бизнеса;

— региональная детализация;

— детализация по категориям товаров.

Для того чтобы наш пример не был тривиальным, но, с другой стороны, чтобы не был и слишком перегруженным, мы представили вариант,

когда у нашей гипотетической торговой компании может быть два бизнес-направления в части B2C-продаж:

— Продажи со склада (offline продажи);

— VMI-продажи (online продажи);

два региональных направления:

— продажи по Москве и Московской области;

— региональные продажи;

и три товарные категории:

— электроника;

— бытовая техника;

— одежда.

Под «продажами со склада» мы понимаем классические продажи из обычных offline-магазинов, под VMI-продажами – online продажи

через Интернет-магазин нашей компании, когда под клиентские заказы блокируется соответствующий сток у Поставщиков

(еще такие продажи называют Block Stock), подробнее о VMI-продажах можно прочитать

здесь.

С примерами операционных финансовых моделей бюджета онлайн продаж в виде EXCEL-файлов с точки зрения маркетинговых и коммерческих

подразделений онлайн ритейла, а также с возможностью сценарного анализа видений маркетингового и коммерческого департаментов можно

ознакомиться здесь.

В части B2B-продаж мы рассматриваем только возможность детализации по двум направлениям бизнеса, в нашем случае мы выбрали следующие направления:

— комиссионные продажи offline;

— продажи услуг Market Place online.

О том, что такое Market Place, можно прочитать

здесь.

Тем самым, структура выручки в нашей финансовой модели может иметь максимум четырнадцать комбинаций – двенадцать для непосредственно

продаж товаров и две комбинации для продаж B2B-услуг.

Конечно же если Вам необходимо добавить какие-либо дополнительные измерения детализации, например, добавить категории клиентов для

внедрения программы лояльности или дополнить какую-либо текущую детализацию, например, добавить еще несколько категорий товаров или

расширить региональную разбивку до федеральных округов, то это не сложно сделать преобразовав соответствующим образом выложенные здесь

финансовые модели либо самостоятельно, либо обратившись к нам с таким запросом.

А это значит, что в рамках нашего же ограничения на модель процесса бюджетирования (сверху вниз) необходимо,

чтобы наша финансовая модель после внесения в нее данных об утвержденных сверху объемов продаж могла распределить

эти объемы между всеми указанными выше четырнадцатью комбинациями.

Опишем, как все это реализовано в финансовой модели.

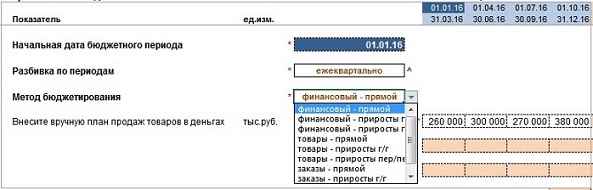

Для внесения в модель утвержденного плана продаж товаров верхнего уровня предлагается девять вариантов,

которые выбираются из выпадающего списка, как показано на рисунке:

Полный список методов бюджетирования следующий:

— финансовый-прямой;

— финансовый-приросты г/г;

— финансовый-приросты пер/пер;

— товары-прямой;

— товары-приросты г/г;

— товары-приросты пер/пер;

— заказы-прямой;

— заказы-приросты г/г;

— заказы-приросты пер/пер.

Финансовый метод бюджетирования продаж товаров предполагает внесение данных о плановых объемах продаж в разрезе кварталов/месяцев

(периодов) сразу в тысячах рублей. Метод бюджетирования «товары» предполагает внесение данных о продажах в штуках товаров,

соответственно метод «заказы» – в количестве заказов.

Дополнительные атрибуты метода «прямой», «приросты г/г» и «приросты пер/пер» означают способ задания объемов продаж:

«прямой» – задается вручную, внесением объемов продаж (в деньгах, в штуках товаров или в количестве заказов) непосредственно в план

бюджетного года для каждого периода;

«прямой г/г» – задается вручную, путем сначала внесения фактических объемов продаж за каждый период прошлого года и

потом внесения утвержденных плановых процентов прироста год к году для каждого соответствующего периода бюджетного года;

«прямой пер/пер» – задается вручную, путем сначала внесения фактического объема продаж последнего периода

(либо декабрь при выборе ежемесячной, либо 4-ый квартал – при выборе ежеквартальной разбивки) прошлого года и потом внесения утвержденных

плановых процентов прироста каждого периода бюджетного года к предыдущему периоду.

На предыдущем рисунке представлено заполнение объемов продаж при выборе метода бюджетирования «финансовый-прямой» в случае ежеквартальной

разбивки бюджетного года – на нем мы видим, что с первого по четвертый квартал планируются объемы продаж в размере 260, 300, 270 и 380 млн.руб.

соответственно, которые просто внесены в ячейки «с пунктирными границами» вручную с клавиатуры.

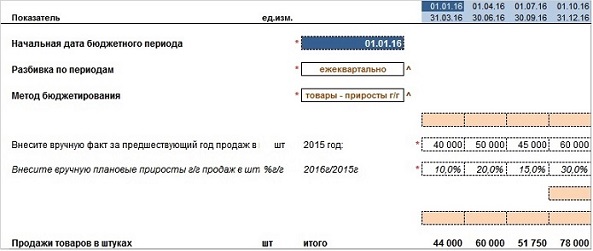

Для примера рассмотрим еще пару вариантов внесения объемов продаж для методов «товары-приросты г/г» и «заказы-приросты пер/пер».

Допустим в предыдущем году по факту компания продала 40тыс. штук товаров в первом квартале, 50тыс. штук во втором квартале, 45тыс. шт –

в третьем и 60тыс. – в четвертом. Пусть также на бюджетный год собственники компании утвердили плановые приросты объемов продаж в

штуках товаров в следующих размерах: 10% – плановый прирост объемов первого квартала бюджетного года к первому кварталу предыдущего года;

20% – прирост второго квартала; 15% и 30% – соответственно приросты третьего и четвертого.

Тогда, выбирая метод бюджетирования «товары-приросты г/г», получаем следующую «картинку» при заполнении вышеуказанных данных

во вкладке «условия» финансовой модели:

Мы видим, что первая строчка, в которую мы вносили данные при прямом методе пустая и более того напротив нее не стоит

«красная звездочка», т.е. финансовая модель не предлагает заполнять эту строчку. А предлагается заполнить следующие две строки

(со «звездочками») – одна для фактических данных прошлого года, а другая для плановых процентов прироста год к году.

В последней итоговой строке финансовая модель нам рассчитала план продаж в штуках товаров на бюджетный год:

44тыс., 60тыс., 51 750 и 78тыс. штук товаров для каждого квартала.

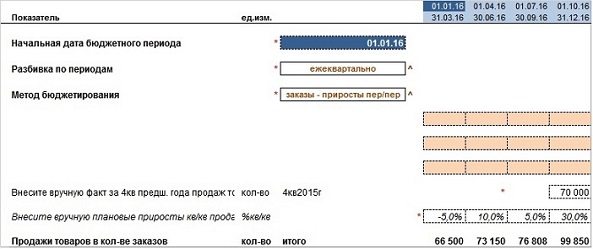

При выборе метода бюджетирования «заказы-приросты пер/пер» вносим количество проданных заказов в четвертом квартале прошлого года,

пусть это количество было равно 70тыс., после чего вносим плановые приросты объемов продаж в количестве заказов: допустим (-5%) –

плановый прирост количества заказов 1кв бюджетного года к факту 4кв прошлого года; 10% – прирост 2кв к 1кв бюджетного года; 5% и 30% –

соответственно приросты 3кв и 4кв по отношению к 2кв и 3кв бюджетного года. Тогда получаем:

Таким образом, получаем итоговый план продаж товаров в количестве заказов в поквартальной разбивке: 66 500, 73 150, 76 808 и 99 850 заказов.

Отметим, что в зависимости от выбора метода бюджетирования финансовая модель предложит для заполнения необходимые ячейки,

ставя перед ними красную звездочку, а также в поле «показатель» и поле «ед.изм.» высветит адекватный данному методу показатель и единицу измерения.

То есть необходимо внимательно следить за коммуникацией представленных финансовых моделей.

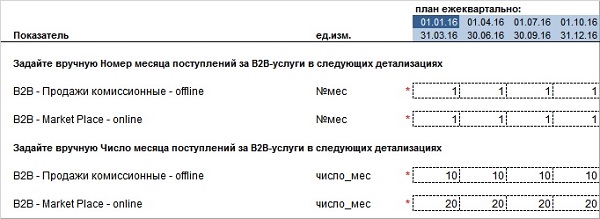

Планирование B2B-продаж значительно проще, поэтому мы перейдем к этому разделу чуть ниже.

Теперь возникает следующий нюанс. Если мы выбираем финансовый метод бюджетирования, то, очевидно, что без особых

усилий мы получаем план продаж в тысячах рублей с разбивкой по бюджетным периодам и можно приступать к его детализации.

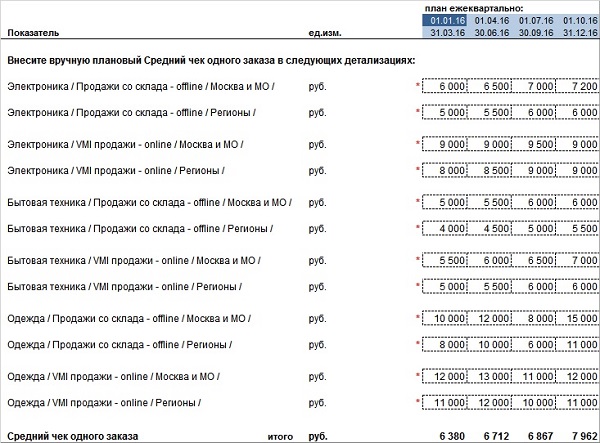

Другое дело – это когда план продаж изначально вносится в штуках товаров или в количестве продаваемых заказов.

В этом случае, чтобы получить план продаж в деньгах, нам потребуются либо плановые средние стоимости продажи одной

товарной единицы (одной штуки), либо плановые средние чеки для одного продаваемого заказа.

В этом случае финансовая модель естественно предлагает (см. EXCEL-файлы с финмоделями) внести данные о плановом среднем чеке

одного клиентского заказа или о плановой средней стоимости продажи одного товара в зависимости от выбранного метода бюджетирования

(«заказы» или «товары»). Но вносить эти средние величины уже необходимо не одной суммой для каждого бюджетного периода,

а для каждого типа детализации в отдельности – у нас их в самом общем случае 12-ть для B2C-продаж.

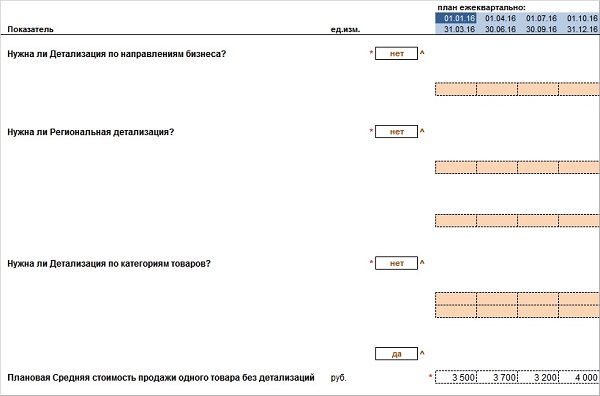

Поэтому сразу после внесения плановых объемов продаж верхнего уровня, причем не важно в деньгах, в штуках товаров или в количестве заказов,

финансовая модель «задает» три вопроса:

— нужна ли детализация по направлениям бизнеса;

— нужна ли региональная детализация;

— нужна ли детализация по категориям товаров.

Для ответов на эти вопросы предусмотрены ячейки со сплошной линией границы, при наведении курсора на которые выпадает список

из двух возможных значений: «да» или «нет». При ответе «да» предлагается заполнить проценты распределения плановых объемов продаж

по соответствующим направлениям выбранного типа детализации.

В случае если на все три указанных вопроса пользователь отвечает «нет», т.е. никаких детализаций не требуется,

то только в этом случае при методах бюджетирования «заказы» или «товары» достаточно ввести средние величины стоимостей чека или

одного товара одной суммой для каждого бюджетного периода – финансовая модель автоматически укажет, куда требуется внести эти данные.

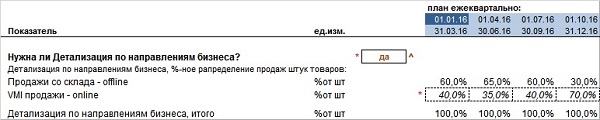

Например, если в компании присутствуют направления продаж как офлайн, так и онлайн, тогда учет распределения плана продаж по

этим направлениям бизнеса будет задаваться так:

Здесь по онлайн направлению задаются проценты объемов продаж вручную, а для офлайн направления рассчитываются, как «100% минус процент онлайна».

Ну а в нашем случае, когда присутствуют все возможные детализации, внесение процентов распределения плановых объемов продаж

выглядит так (см. EXCEL-файлы с финансовыми моделями):

Распределение продаж задается во вкладке «условия» в виде процентов распределения, а расчет в деньгах, штуках товаров или

количестве заказов происходит во вкладке «расчеты».

Теперь, когда распределение плана продаж задано по всем необходимым комбинациям детализации бизнеса, задаются вручную средние

стоимости продаж одного товара или одного заказа (в случае выбора нефинансового метода бюджетирования) для каждой комбинации.

Выглядит это следующим образом:

После чего во вкладке «расчеты» производится расчет итоговых средних чеков (средних стоимостей одного товара) для каждого

бюджетного периода финансовой модели, и они выводятся в итоговую строку под внесенными данными о средних чеках в различных комбинациях,

см. последний рисунок – последняя строка.

В случае выбора метода бюджетирования «финансовый» модель задает вопрос: «Нужно ли задавать средний чек одного заказа?»

При ответе «да» все происходит как в вышеуказанном рисунке, при ответе «нет» — средние чеки не задаются и соответственно в

финансовой модели будут отсутствовать аналитики в разрезе количества заказов и штук товаров.

Далее при необходимости можно задать выбор количества товаров в одном заказе и тогда модель будет производить полноценные

расчеты во всех единицах измерения продаж: в тысячах рублей, в количестве заказов и в количестве штук товаров.

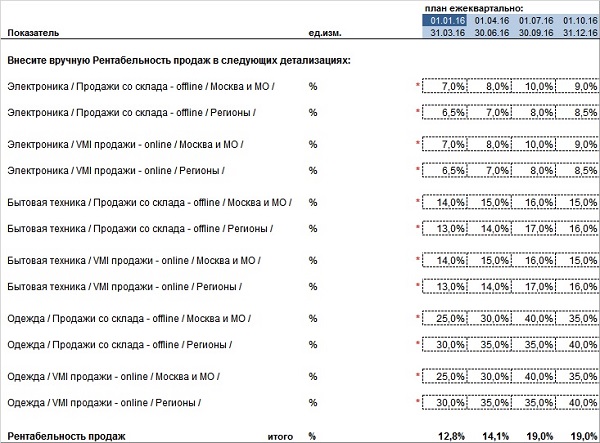

На следующем шаге необходимо, чтобы финансовая модель рассчитала плановую себестоимость продаж и бюджет закупок.

Для этого модель предложит внести значения таких показателей, как рентабельность продаж, ежедневное распределение продаж по дням

недели или среднее процентное распределение недельного трафика и периоды оборачиваемости продаж в днях для каждой комбинации детализаций бизнеса.

Схему построения бюджета закупок можно посмотреть

здесь.

По аналогии с заданием среднего чека задаем вручную рентабельность продаж:

Итоговая рентабельность также рассчитывается через вкладку «расчеты» и выводится в итоговую строку рентабельности во вкладку

«условия», см. рисунок.

Производим расчет себестоимости по формуле:

COGS = Sales * (1 – R).

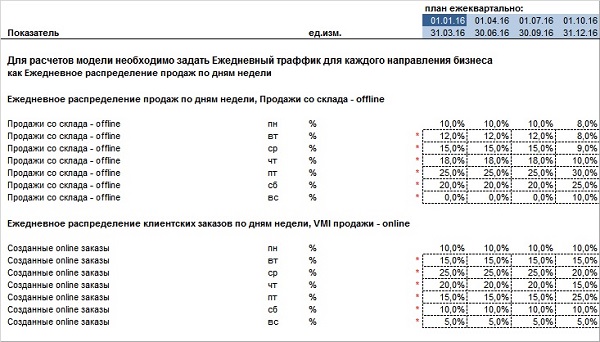

Для повышения точности расчетов финансовой модели мы предлагаем задать среднее распределение продаж по дням недели.

Например, если в офлайн магазинах нашей компании воскресные дни являются выходными, а основной приток посетителей приходится

на пятницу и субботу, то это желательно учесть. Или, например, для направления онлайн торговли нет выходных, а основной объем

приходится на середину недели:

Здесь для каждого дня кроме понедельника процент распределения продаж вносится вручную, а для понедельника рассчитывается

как 100% минус сумма процентов по всем остальным дням.

Наконец по аналогии задаем целевые периоды оборачиваемости продаж в днях, как среднее количество дней с момента закупки товара

до момента его продажи клиенту.

Но не все так просто с онлайн продажами. Онлайн продажи обычно начинаются с формирования клиентами заказов на покупку товаров на сайте компании,

после чего, если это, как в нашем случае

VMI-продажи, то заказ передается в службу закупки,

которая в свою очередь выкупает в течение одних суток заказанный товар у VMI-поставщиков.

Далее товары попадают на склад и там распределяются по клиентским заказам, попадают в зону отгрузки и доставляются клиентам.

Таким образом, для онлайн заказов необходимо специально учесть длину операционного цикла, выраженного в количестве дней с момента

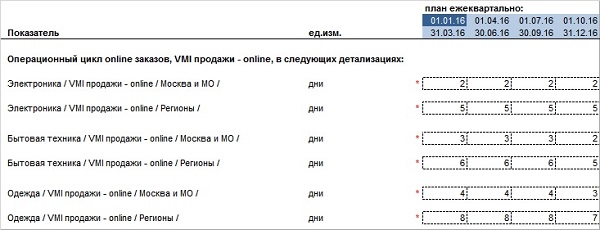

оформления заказа клиентом на сайте компании и до его доставки непосредственно клиенту, что и делает наша финансовая модель:

В связи с изложенным период оборачиваемости продаж для направления онлайн продаж в нашей финансовой модели необходимо задавать

как количество дней с момента оформления заказа клиентом на сайте до момента выкупа товаров этого заказа у VMI-поставщиков,

причем со знаком «минус».

Отметим здесь, что мы крайне поверхностно в настоящей финансовой модели учитываем специфику интернет-торговли,

например, мы даже не закладываем в модель уровень фулфилмента (по умолчанию он у нас равен 100%).

Дело в том, что полная детальная финансовая модель онлайн ритейла с учетом всех особенностей операционного цикла онлайн

продаж выложена на нашем же сайте здесь .

Но все-таки, чтобы обратить на это внимание пользователей, мы внесли изложенную выше специфику в условия финмодели.

Выручка от предоставления услуг доставки в рамках направления B2C-продаж задается через процент продаж, доставляемых до клиента.

Понятно, что такой процент для офлайн торговли невысок (у нас он задается на уровне 20-25%, см. финмодель), а для онлайн направления –

стремится к 100% (у нас он на уровне 90-95%).

Направление B2B у нас представлено двумя типами – это обычная комиссионная офлайн продажа товаров, за которую наше

гипотетическое торговое предприятие получает комиссионное вознаграждение от поставщиков, выраженное в виде процента от товарооборота,

и онлайн торговая площадка – Market Place, где поставщикам предлагается разместить рекламу своих товаров, после чего при возникновении

клиентских заказов, наша компания передает эти заказы поставщикам, в результате чего получает свое агентское вознаграждение,

как процент от суммы клиентского заказа или если говорить в целом, то от B2B-товарооборота.

Задается бюджет продаж B2B-услуг через товарооборот выраженный в тысячах рублей и процент комиссионного или агентского

вознаграждения (B2B-комиссии).

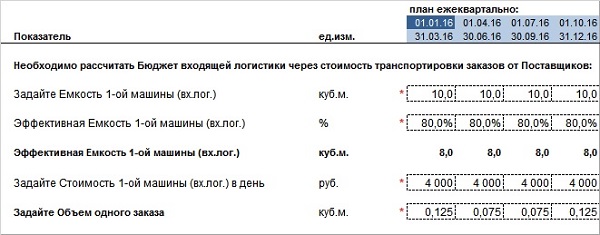

Расчет бюджета закупок в финансовой модели производится во вкладке «расчеты_ежедн» по следующей технологии.

В соответствии с ежедневным распределением продаж, которое пользователь задает, как было указано выше, во вкладке «условия»,

происходит распределение по дням бюджетного года во вкладке «расчеты_ежедн» общего плана продаж по всем выбранным направлениям бизнеса.

После чего на каждый день рассчитывается себестоимость. Далее напротив каждой ежедневной суммы себестоимости посредством формул

финансовой модели, учитывающих введенные пользователем данных о периодах оборачиваемости продаж, проставляются даты закупки.

Суммируя относительно этих дат закупки себестоимость продаж по бюджетным периодам (кварталам или месяцам бюджетного года), получаем план закупок.

Для понимания этой незамысловатой технологии сравним наш метод расчета бюджета закупок с классическим, представленным во

«всех книжках» по этой теме, суть которого состоит в том, чтобы сначала, отталкиваясь от объемов товарных запасов на начало Периода

(обозначим ТЗ(0)), через себестоимость утвержденного бюджета продаж Периода и заданный в финмодели

коэффициент оборачиваемости запасов ОбТЗ

(не путать с периодом оборачиваемости!) рассчитать товарные остатки на конец Периода (обозначим ТЗ(1)) по формуле:

ТЗ(1) = 2 * C / ОбТЗ — ТЗ(0).

После чего бюджет закупок SF(+) за Период рассчитывается по такой формуле:

SF(+) = ТЗ(1) + C — ТЗ(0).

Все очень даже логично выглядит, если только не вдаваться в смысл «классической» формулы расчета коэффициента

оборачиваемости запасов или

формулы расчета периода оборачиваемости P(ОбТЗ)

в днях через коэффициент оборачиваемости ОбТЗ за Период:

P(ОбТЗ) = (кол-во дней Периода) / ОбТЗ =

= (кол-во дней Периода) / [ C / ( ТЗ(0) + ТЗ(1) ) / 2 ].

Рассмотрим простой пример, на подобие тех которые мы уже не один раз предлагали вниманию на страницах нашего сайта.

Пусть мы купили товар за 100руб. 31-ого июля и продали его 2-ого августа. Тогда если взять в качестве нашего Периода август, то

ТЗ(0) = 100руб.,

ТЗ(1) = 0руб.,

C = 100руб.,

P(ОбТЗ) = 31день / [ 100руб. / ( 100руб. + 0руб. ) / 2 ] = 15,5 дней.

То есть классическая формула, представленная во всех учебниках говорит нам о том, что период оборачиваемости запасов в нашем случае

равен чуть более чем 15-ти дням, но ведь товар-то у нас физически был всего лишь два дня!