Государственно-частное партнерство — сотрудничество публичного и частного партнеров, юридически оформленное на определенный срок и основанное на объединении ресурсов партнеров и распределении рисков между ними.

ГЧП призвано стимулировать привлечение частного бизнеса в развитие общественной инфраструктуры. Альтернативой ГЧП обычно является реализация проекта за счет бюджетных средств, т.е. в форме классического государственного контракта.

В России применяются две формы ГЧП: концессионное соглашение и соглашение о ГЧП.

Концессионное соглашение предполагает создание или реконструкцию объектов в государственную собственность. В этом случае финансирование проекта, как правило, осуществляется частным партнером (концессионером), за счет чего концессионер получает возможность эксплуатировать объект на условиях льготной аренды, собирая доход в свою пользу. По истечении срока действия соглашения объект передается государству.

В случае высокой социальной значимости объекта (например, объекта здравоохранения) финансирование может осуществляться совместно с публичным партнером (концедентом), либо предусматривается выплата компенсации понесенных затрат на создание объекта концессионеру из бюджета в форме субсидий. В этом случае деятельность концессионера обременяется дополнительными условиями, например, устанавливается минимальный объем медицинских услуг, оказываемых населению в рамках системы обязательного медицинского страхования. Субсидии могут предусматриваться также для компенсации эксплуатационных затрат и недополученного минимального гарантированного дохода (МГД).

Финансовая модель для проектов концессии разрабатывается в соответствии с общепринятой практикой моделирования для оценки эффективности проекта с точки зрения частного инвестора. Финансовая модель служит для обсуждения условий соглашения: минимальной величины инвестиций, срока действия соглашения, величины и графика выплаты субсидий из бюджета, размера минимального гарантированного дохода и других условий для обеспечения экономической эффективности проекта, а, значит, и его привлекательности для частного инвестора.

В случае участия государства в финансировании проекта на инвестиционной стадии или в форме компенсации понесенных затрат финансовая модель, как правило, должна включать раздел оценки бюджетной эффективности.

Поскольку концессионное законодательство пока не содержит положений, предусматривающих процедуру оценки таких проектов, форма и содержание модели, включая раздел оценки бюджетной эффективности, а также сама необходимость разработки модели, зависит от требований публичного партнера в конкретном проекте.

Ключевым отличием соглашения о ГЧП от концессионного соглашения является частное право собственности на создаваемый объект. После ввода объекта в эксплуатацию объект оформляется в частную собственность совместного предприятия или частного партнера, в отличие от концессионного соглашения, где после ввода в эксплуатацию объекта частный партнер получает только право владения и пользования объектом.

В отличие от концессионного законодательства, задающего довольно широкие рамки для заключения соглашений, законодательство о ГЧП прописано гораздо жестче. В частности, обязательным условием является предварительная оценка эффективности проекта и его сравнительного преимущества в отношении государственного контракта. Финансовая модель разрабатывается строго в соответствии с «Методикой оценки эффективности проекта государственно-частного партнерства, проекта муниципально-частного партнерства и определения их сравнительного преимущества», утвержденной Приказом Министерства экономического развития РФ № 894 от 30 ноября 2015 г.

Требования к созданию модели проекта в целом стандартны, и программа «Альт-Инвест 8» им полностью соответствует. Оценка эффективности проекта для частного партнера рассчитывается также классически, с учетом всех поступлений, включая субсидии, и затрат частного партнера. Основным критерием принятия проекта является положительное значение NPV.

Специфической частью модели является оценка сравнительного преимущества проекта ГЧП по отношению к реализации государственного контракта, т.е. сравнивается, с учетом всех вложений и поступлений, что выгоднее для публичного партнера – реализация проекта ГЧП на указанных в модели условиях или реализация точно такого же проекта полностью за счет бюджетных средств и управлением объектом государством.

Методика содержит подробные указания, какие именно денежные потоки должны быть включены при расчете интегрального показателя – коэффициента сравнительного преимущества. Формулу упрощенно можно представить так:

Коэффициент должен быть положительным.

Методика указывает, что при расчете расходов публичного партнера при реализации госконтракта проект должен выглядеть точно так же, как если бы им управлял частный партнер. В частности, если планируется оказание платных услуг населению, то выручка от их оказания должна уменьшать расходы публичного партнера, как если бы публичный партнер так же хорошо продавал бы платные услуги, как частный партнер.

И тогда возникает любопытный момент – чем больше выручка от платных услуг предусмотрена в проекте, тем эффективнее проект для частного партнера, и тем выгоднее реализация государственного контракта для публичного партнера. Т.е. в этом случае возникает противоречие ключевых показателей проекта, и оба они при соблюдении критериев оказываются близкими к нулю, что делает проект весьма чувствительным к изменению любых факторов.

Поскольку пока практика заключения соглашений о ГЧП достаточно мала, в силу их жесткого регулирования и относительно малого преимущества по сравнению с концессией, это противоречие показателей практически не принимается во внимание. Однако законодательством о ГЧП предусмотрено соблюдение начальных критериев на протяжении всего срока соглашения, в том числе NPV и Kvfm, при этом методика определения этих показателей в течение жизни проекта не определена. В случае возникновения спорной ситуации подобные «дырки» могут сыграть не в пользу частного партнера, вплоть до расторжения соглашения. И в этом отношении концессионные соглашения, в которых подобные требования отсутствуют, выглядят более надежными.

Спорные же ситуации заложены в самой природе таких соглашений, и мы уже можем наблюдать это в ситуации с ЗСД в Петербурге.

Суть возникновения спорной ситуации – в наличии гарантий со стороны публичного партнера в получении частным партнером минимально гарантированного дохода (МГД). Одним из главных преимуществ частного партнера в проектах ГЧП является гарантия определенного уровня выручки — если продажи в проекте оказались меньше запланированного, недополученный доход выплачивается из бюджета, что снимает основной риск любого инвестиционного проекта – риск недополучения доходов от продаж. И, поскольку заранее сказать, какие именно продажи будут в том или ином периоде, нельзя, величина субсидий может оказаться сюрпризом для бюджета. А если проектов достаточно много, то и эффект неопределенности возрастает. Эти субсидии, именно в силу их неопределенности, «за балансом», т.е. они не включаются заранее в бюджет и требуют дополнительных согласований на уровне законодательной власти. При слишком большой сумме и ограниченных возможностях бюджета как раз и возникают споры и желание как-нибудь сократить выплаты, а, следовательно, и попытки пересмотра заключенных ранее соглашений вплоть до их расторжения.

Этот момент следует также учитывать участникам финансирования проектов ГЧП – банкам и другим финансовым структурам – при определении рисков проекта. Обычно государственные гарантии воспринимаются как очень надежные, однако с ростом числа проектов ГЧП и нарастанием обязательств публичного партнера ситуация может обостриться, а выплаты снизиться.

Если Вам необходима помощь в планировании и моделировании проектов ГЧП, Вы можете обратиться к Андрею Сенову, коммерческому директору Группы компаний «Альт-Инвест», +7 916 955 5227, senov@alt-invest.ru

Как подготовить финансовую модель для ГЧП проектов (финансовая модель концессии) в соответствии с приказом Министерства экономического развития РФ №894 от 30.11.2015 г. ? Самое простое, это воспользоваться готовой специальной версией финмодели BPFM для ГЧП проектов !

Внимание ! На размещенном выше ролике (17 мин.09 сек.) приводится демонстрация готовой финансовой модели BProfi finance model, версия для ГЧП проектов, в Excel, условия приобретения финмодели читайте ниже в конце статьи.

Приказ Министерства экономического развития РФ №894 от 30.11.2015 г. предъявляет одни из самих строгих требований к финансовым моделям, которые имеют свою специфику:

1) Отсутствие использования макросов в расчетах;

2) Расчет с максимальным уровнем «автоматизации» за счет формул Excel — в модели должно быть достаточно ввести или поменять исходные данные и показатели проекта должны полностью автоматически пересчитываться;

3) Необходимо по сути сделать три расчета: рассчитывать эффективность проекта для частного партнера, вычислить эффективность проекта для публичного партнера при реализации ГЧП проекта, а также посчитать эффективномть проекта для публичного партнера при реализации госконтракта;

4) Требуется расчет рисков проекта, в соответствии с методикой раскрытой в приказе 894, что может иногда вызывать трудности при реализации в Excel у неподготовленных пользователей.

Создание государственных частных партнерств регулируется федеральным законом от 13.07.2015 N 224-ФЗ «О государственно-частном партнерстве, муниципально-частном партнерстве в Российской Федерации и внесении изменений в отдельные законодательные акты Российской Федерации».

Стоит отметить, что финмодель BPFM может также применяться и для проработки концессионных соглашений в соответствии с Федеральным законом от 21.07.2005 N 115-ФЗ «О концессионных соглашениях», а также с высокой долей вероятности для других, в том числе региональных законодательных актов, регулирующих концессионые проекты, это связано с тем, что приказ №894 от 30.11.2015 г. предъявляет высокие формализованные требования к финмодели, позволяющие использовать такую финмодель для различных вариантов концессионных соглашений.

Для того, чтобы оценить уровень сложности подготовки финмодели для ГЧП проектов, предлагаем Вам скачать актуальные требования к финансовой модели по ссылке ниже:

Со своей стороны хотим отметить, что мы не рекомендуем разрабатывать финансовую модель для ГЧП проектов без специальных навыков в области финансового моделирования и инвестиционного анализа — Вы потеряете время и деньги ! Если необходимо, мы оказываем услуги по подготовке финансовой модели ГЧП «под ключ» с заполнением Вашими данными по проекту в Excel в программе BPFM.

Цена шаблона финансовой модели BPFM, версия для ГЧП проектов без услуги заполнения данными 150 тыс.руб. (Смотрите демонстрацию работы данного шаблона на ролике выше на этой странице (17 мин. 09 сек).

Для заказа финансовой модели ГЧП, заполните заказ в форме или звоните нам по телефону

+7 967 037 50 41.

Автор финансовой модели BPFM версия для ГЧП проектов, Роман Мотин

Отзыв на финмодель BPFM для ГЧП проектов:

PS/ В случае если Вам необходима финмодель BPFM, не связанная с подготовкой ГЧП проекта, перейдите по ссылке .

Если Вам необходимо разработать финансовую модель инвестиционного проекта или Вы просто интересуетесь темой финансового моделирования по учёбе или работе, то на моем сайте Вы можете скачать готовые финансовые модели.

Если Вы хотите приобрести за небольшую плату какую-либо из представленных финансовых моделей в полнофункциональном варианте — отправьте запрос через форму обратной связи.

1. Простые финансовые модели для учебных целей и экспериментов

Особой универсальностью не отличаются, но при хорошем знании Excel вполне пригодны для использования в собственных проектах

|

1.1. Финансовая модель инвестиционного проекта создания промышленного производства.

Очень простая финансовая модель, для знакомства с темой. . |

|

1.2. Финансовая модель проекта строительства жилого дома. Строительство и продажа возможны двумя очередями. Продажи по старой схеме без учета эскроу-счетов. . |

2. Более сложные финансовые модели

|

2.1. Финансовая модель инвестиционного проекта, основанная на старом (2020 г.) шаблоне Фонда развития промышленности. |

|

2.2. Оценка инвестиционного проекта по строительству жилого дома.

Продажи с использованием эскроу-счетов. СКОРО! |

|

2.3. Оценка инвестиционного проекта создания объекта коммерческой недвижимости (офисно-торговый центр).

СКОРО! |

|

2.4. Финансовая модель гостиницы Достаточно универсальная и гибкая модель проекта создания гостиницы. Первоначально делалась под загородный формат с оказанием медицинских услуг, но легко может быть самостоятельно трансформирована под любой тип. Для ознакомления с функционалом и представлением результатов вы можете скачать шаблон модели без формул для ознакомления: |

|

2.5. Финансовая модель инвестиционного проекта создания производства.

СКОРО! |

|

2.6. Финансовая модель кафе.

СКОРО! |

|

2.7. Финансовая модель автосервиса.

СКОРО! |

Подборка наиболее важных документов по запросу Финансовая модель концессионного соглашения (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статья: Концептуальные основы правового регулирования «зеленой» экономики в России

(Новикова Е.В.)

(«Экологическое право», 2020, N 5)<21> Концессионные облигации — это общее экономическое определение облигаций, эмитированных концессионером в рамках исполнения финансовой модели по концессионному соглашению. Инфраструктурная ипотека — это общее название планируемой комплексной реформы в сфере развития инфраструктуры, т.е. это комплекс мер по совершенствованию системы управления созданием и модернизацией российской инфраструктуры, а также законодательства Российской Федерации в целях повышения привлекательности и эффективности инструментария ГЧП, включая концессии. Данные меры предполагают не только выработку новых моделей финансирования строительства и реконструкции инфраструктуры, но и совершенствование уже существующих механизмов. См.: Воротников А.М. Без использования механизма государственно-частного партнерства (ГЧП) невозможно решить одну из самых острых проблем — это ликвидация незаконных свалок, свалок в черте городов и накопленного экологического ущерба. URL: http://ecopress.center/page3133720.html (дата обращения: 03.07.2020).

Грамотный расчет плановых показателей по движению денежных потоков, выручки и прибыли — один из ключевых факторов в управлении организацией. На сегодняшний день разработано немало инструментов, призванных облегчить решение поставленной задачи. Однако многие из них требуют длительного освоения и высокого уровня базовых навыков, да и стоимость подобных решений не всегда соизмерима с функционалом, которые они обеспечивают. Впрочем, есть и альтернативный вариант, позволяющий провести анализ данных в нужном формате, и получить на выходе желаемый результат. Финансовая модель бизнеса в Excel, построенная с соблюдением принципов, гарантирует получение качественной прогнозной отчетности, необходимой для эффективного контроля за организационными процессами.

Общее представление

При разработке шаблонов для экономического планирования учитываются основные показатели деятельности предприятия, к числу которых относятся:

- доходы и расходы;

- прибыль;

- денежные потоки;

- активы и обязательства.

Несмотря на внешнюю схожесть с бюджетной системой, специфика использования такого инструмента, как финансовое моделирование в эксель, предусматривает большее количество упрощений и вариативных параметров. Подобный подход обуславливается целевыми задачами, решение которых является целью прогнозирования. Отчетная таблица призвана обеспечить возможность быстрой оценки потенциальных результатов операционной деятельности и стабильности состояния организации при изменении внешних и внутренних факторов.

Построение финмодели в Excel от Microsoft или в Google docs предусматривает внесение части информации вручную, тогда как зависимые данные определяются с помощью базовых формул. Благодаря этому любая корректировка позволяет моментально пересчитать итоговые значения, оценить риски и проанализировать перспективы получения прибыли.

За счет проделанной работы формируются три типа отчетности:

- балансовые показатели предприятия;

- аналитика результатов (ОФР);

- отчет по движению денежных средств (ОДДС).

Грамотное применение полученных результатов упрощает управленческий процесс — так же, как и использование программных решений от компании «Клеверенс», исключающих вероятность технических ошибок при учете активов организации.

Финансовое моделирование проекта в Excel: что нужно знать

Для тех, кто планирует самостоятельно разобраться в особенностях и нюансах создания рабочей модели, лучшим вариантом станет последовательный переход от простых вещей к более сложным. Планомерный подход позволит избежать неточностей, связанных с использованием формул и подстановкой значений. Пошаговый план выглядит следующим образом:

- Создайте предварительный вариант с минимальным количеством данных, и задайте локальные критерии расчета для зависимых переменных. В качестве примера можно привести выручку относительно цены продукции и объемов реализации, фонд оплаты труда при сдельной работе, социальные отчисления ФОТ и т.д.

- Обобщите параметры в рамках общей системы, и проведите предварительную проверку функциональности готовой структуры. Ключевой критерий — схождение баланса, отклонения в котором свидетельствуют о допущенных ошибках. Небольшое количество формул позволяет без особых усилий выявить проблемные зоны, требующие корректировки.

- Детализируйте финансовый расчет бизнес-плана в Excel, дополнив его новыми базовыми показателями. Раскройте специфику формирования себестоимости продукции, уточните периоды взаиморасчетов с поставщиками исходя из имеющихся коммерческих условий, привяжите к производственным объемам корреляцию, учитывающую величину переходящего товарного остатка. При добавлении параметров также следует проверять работоспособность системы, чтобы исключить «перекос» формульных значений.

Поэтапная реализация проекта управления отчетностью позволяет не только отследить взаимозависимость ключевых факторов, но и лучше понять структуру доходов и расходов, исходя из которой можно выбрать грамотный курс развития организации.

Готовые решения для всех направлений

Сократите издержки в работе склада до 70% : ускорьте складские операции, устраните ошибки человеческого фактора и забудьте про потерю и пересортицу товаров.

Узнать больше

У вас всегда будут актуальные ценники на товарах и витринах, товар перестанет теряться при перемещении между магазинами, а в вашей системе учета — только точные остатки по товарам.

Узнать больше

С маркировкой вы на 100% исключите приемку контрафактного товара на свой склад, а также сможете отслеживать полную цепочку поставок товара от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Как построить финансовую модель компании в Excel: инструкция пошагово

В качестве наглядного примера рассмотрим вариант для предприятия, специализирующегося на розничной торговле. Подобный выбор не случаен, поскольку производственные процессы априори отличаются более сложной структурой, предполагающей материальные затраты, амортизацию, незавершенные к окончанию периода циклы, а также разнородные формы складских запасов. Кроме того, коммерческая деятельность, связанная с продажами, допускает исключение дебиторской задолженности — в тех ситуациях, когда клиентам не предоставляются опции с рассрочкой или отсрочкой платежей.

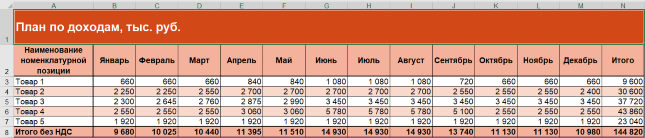

Подсчет доходов

Ключевым фактором на первом этапе выступает объем реализации. Самый простой вариант — внесение в фин модель, формируемую в Эксель, показателя выручки в денежном выражении, который позже может быть детализирован как производная от перемножения цены и количества для каждой позиции в номенклатуре. Подобный параметр также позволяет грамотно рассчитать расходы на закупку продукции.

Одной из главных сложностей на этой стадии выступает построение плана продаж. В ситуациях, когда отчетная таблица составляется для обычного тестирования, можно взять любые значения «с потолка», однако, если вы сразу рассчитываете на результат, способный принести практическую пользу — стоит заняться планированием более детально.

К числу важных факторов, требующих учета при прогнозировании, следует отнести величину налога на добавленную стоимость, по умолчанию включенного в цену реализации. Несмотря на то что налоговые отчисления формально поступают в структуре выручки, их нельзя отнести к доходной статье, поэтому выделение НДС позволит рассчитать чистую прибыль с каждой позиции.

Кроме того, нелишним станет добавление аналитики по номенклатуре, отражающей такие характеристики операционной деятельности, как:

- доля возврата продукции;

- типы клиентов (физические или юридические лица);

- реквизиты торговой точки или региона продаж.

Важно понимать, что на предварительном этапе чрезмерно подробная детализация может привести к лишней путанице, тогда как основной задачей проекта выступает составление базового плана по доходности.

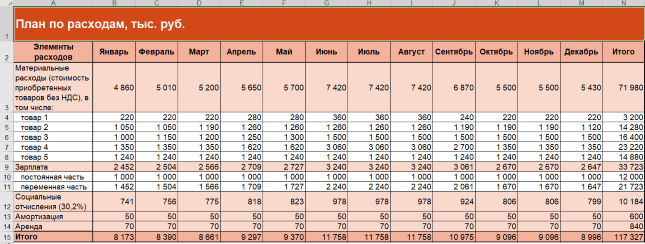

Пример планирования расходов

Расходные статьи изначально также рассматриваются в общей перспективе. Для обобщенной структуры достаточно выделить несколько элементов, таких как:

- Материальные затраты. В рамках упрощенной версии будем считать, что в эту категорию входит только приобретение товаров без НДС, количество которых полностью совпадает с объемом реализации. Исходя из этого, критериями получаемой величины станут стоимость закупки и количество продаж.

- Зарплатный фонд. Опять же, для базового варианта достаточно указать общую сумму, без дробления на отдельные элементы.

- Социальные отчисления. В этом случае используются зависимые переменные, рассчитываемые с помощью формулы. Как правило, стандартным показателем считается 30% от величины ФОТ, плюс дополнительные страховые взносы, размер которых определяется классом риска профессиональной деятельности, определенным для предприятия. В качестве примера возьмем минимально возможный размер, составляющий 0,2%.

- Амортизация. Даже с учетом того, что наше условное предприятие занимается исключительно розничной торговлей, на его балансе все равно могут быть основные средства и нематериальные активы, относящиеся к собственности. Стандартная практика — расчет среднемесячной суммы, базирующийся на теоретических или практических критериях.

- Иные расходы. Фактически начальная стадия детализации, предполагающая отражение постоянных трат компании, легко поддающихся планированию. В рассматриваемую категорию можно включить затраты на аренду торговых площадей, размещение рекламы, представительские и командировочные компенсации, и т.п.

Указанного списка вполне достаточно для реализации проектной модели, после проверки которой можно перейти сначала к дроблению базовых значений, а затем и к обобщению полученных данных.

Составление планового отчета о финансовых результатах

Отправной точкой формирования отчетности выступает подсчет прибылей и убытков за отдельно взятый период. Аналогичное правило применяется и к построению бюджетной аналитики, поскольку для заполнения балансового раздела необходимы результирующие показатели. В случае с тестовой версией достаточно взять плановые значения основной операционной деятельности, где разность между доходами и расходами определяет итог на конкретном временном этапе.

Это позволяет перейти к построению ОФР, для которого характерна взаимосвязь с балансом и ОДДС:

|

Финансовые результаты |

Балансовая строка |

ДДС |

|

Прибыль или убыток от операционной деятельности |

Нераспределенная величина добавляется к данным за предшествующий период |

— |

|

Выручка |

— |

Входящие поступления от взаиморасчетов с клиентами. Суммовой параметр корректируется с учетом переведенных авансов и текущей задолженности по следующей формуле: Поступления = Выручка + Авансовые платежи — Задолженность по отгрузкам |

|

Расходы |

— |

Выплаты, учитывающие предоплату и долговые обязательства перед кредиторами. Для расчета применяется формульное значение: Платежи = Денежные затраты + Авансы выданные — Кредиторская задолженность |

Для большей информативности следует дополнить отчет еще двумя строками:

- Рентабельность реализации — расчетный критерий, равный соотношению между операционной прибылью и выручкой.

- Порог безубыточности, выраженный в деньгах — предусматривает предварительное разделение постоянных и переменных расходных статей.

Формирование отчетности ОДДС

На этой стадии основной задачей выступает обобщение денежных поступлений и оттоков, расчет чистой разницы между ними, и суммирование полученного значения с оставшимися средствами на начало периода, позволяющее вычислить планируемый остаток. Результирующая сумма связывает аналитический базис с балансом. В рамках рассматриваемого примера возьмем за основу несколько допущений:

- Предприятие специализируется только на профильной деятельности, не осуществляя сторонних закупок и финансовых операций, и не меняя состав учредителей. Единственным видом операций остается текущая категория.

- Оплата поставляемой продукции делится на две стадии: 60% авансовым платежом, перечисляемым в месяце, предшествующем отгрузке товара, и 40% — расчет по факту приемки на склад.

- Для выплат в рамках ФОТ также предусмотрены два перевода: половину составляет аванс, выдаваемый в период начисления, вторые 50% оплачиваются в следующем календарном отрезке так же, как и страховые взносы.

В качестве прочих расходов можно взять арендную плату — взаиморасчеты с собственником торгового помещения проводятся ежемесячно, сразу после выставления счета.

Результатом подстановки указанных значений становится модель ОДДС, отражающая специфику движения денежных потоков в рамках деятельности организации.

Сведение планового баланса

Обобщим технику составления в сводной таблице:

|

Показатель на начало периода |

Формула |

Пояснения |

|

Основные средства |

Баланс на начало предыдущего месяца — Амортизация за месяц (ОФР) |

— |

|

Запасы |

— |

Неизменны и равняются нулю из-за допущения, согласно которому весь объем реализуется за период |

|

Дебиторская задолженность |

Баланс на первое число предыдущего месяца + Платежи контрагентам за поставку (ОДДС) — Материальные расходы (ОФР) |

В рассматриваемом примере отсутствует дебиторская задолженность |

|

Денежные средства |

Остаток на момент начала периода (баланс) + Чистый поток (ОДДС) |

— |

|

Уставный капитал |

— |

1000 рублей (ввиду условия об отсутствии новых учредителей) |

|

Нераспределенная прибыль |

Начальный показатель (баланс) + Поступление за месяц (ОФР) |

— |

|

Кредиторская задолженность |

Значение отправной точки + Начисления ФОТ, социальным выплатам и аренде (ОФР) — Соответствующие платежи (ОДДС) |

Общие требования

Примеры построения проекта финансовой модели предприятия в программе Excel, в том числе рассмотренный в данной статье, позволяют вывести ряд основных критериев, которые нужно учитывать при планировании. Итоговый результат моделирования должен соответствовать следующим стандартам.

Простота

Очевидно, что чем сложнее структура деятельности организации — тем более детализированными должны быть аналитические инструменты, используемые для анализа эффективности. Однако практика показывает, что грамотный подход к упрощению позволяет избежать ошибок в процессе построения, и способствует более быстрому освоению функциональных механизмов на начальных этапах.

Удобство использования

Последовательная организация блоков гарантирует формирование комплексного представления об экономической составляющей, а также о нюансах составления и ведения отчетности на различных временных интервалах.

Наглядность

Распространенный недостаток — разнесение предпосылок и выводов, затрудняющее определение взаимосвязи между корректируемыми данными и показателями, на которые они влияют. Грамотная визуализация — важный аспект, исключающий сложности адаптации.

Как подготовить финансовую модель

В процессе моделирования можно учитывать различные факторы, включая не только персональные управленческие потребности, но и банковские требования, актуальные в ситуациях, когда необходимо представить подробный инвестиционный проект. Отсутствие практических навыков и наличие достаточного свободного времени — повод для самостоятельного освоения такого эффективного аналитического инструмента, как Эксель. Однако в ситуациях, когда отчет требуется быстро, и должен соответствовать строгим критериям — лучше обратиться за помощью к специалистам.

Заключение

Приведенный пример рассматривает алгоритм создания базовой отчетности, оставляющей широкий диапазон возможностей для дальнейшей оптимизации. Структурирование категорий, группировка данных, учет большего количества внешних факторов — все это позволяет получить более точные результаты, которые станут основой для принятия верных решений, направленных на развитие бизнеса. Финансовое моделирование в Excel помогает понять, как планируемые мероприятия отразятся на прибыли и убытках предприятия, и какие аспекты имеют наибольшее влияние с точки зрения увеличения показателей экономической стабильности и ликвидности — как в текущем периоде, так и в долгосрочной перспективе.

Количество показов: 25513