Образец финансового плана в excel 2021 | Скачать форму, бланк

Шаблоны и формы

Инструкция: составляем финансовый план

Финансовый план предприятия — это внутренний документ, в котором представлены системы показателей доходов и расходов и способы обеспечения эффективности деятельности экономического субъекта.

Понятие и виды планирования

Главной задачей финансового планирования является определение оптимального варианта соотношения показателей бюджета организации, при котором будут достигнуты наилучшие результаты экономической деятельности.

Виды финансового плана:

- Баланс — документ, в котором отражены активы, пассивы, обязательства и источники поступлений компании. На основании показателей баланса выявляется результат деятельности компании: если результат баланса отрицательный и стоимостное выражение активов и поступлений ниже суммы принятых обязательств, то деятельность неэффективна. При положительном результате делается вывод об эффективном планировании и использовании средств. Используется преимущественно коммерческими субъектами.

- Смета — экономический документ, содержащий показатели доходов и расходов учреждения. Смету доходов и расходов используют преимущественно некоммерческие организации. Предусмотрена дополнительная детализация смет в разрезе проектов, целей или направлений деятельности, источников финансирования и прочее.

- План финансово-хозяйственной деятельности является обязательным документов для бюджетных и автономных учреждений. Дополнительно читайте: «Образец ПФХД на 2021 в бюджетном учреждении».

Рассмотрим, составление финансового плана предприятия на примере для некоммерческой организации.

Структура и порядок составления

Смета (финансовый план) должна состоять из двух частей: доходной и расходной. В доходной части экономического документа НКО необходимо детально рассмотреть структуру поступлений учреждения. Некоммерческие предприятия созданы не с целью получения прибыли, поэтому приблизительная структура доходной части:

- сметное финансирование, источником которого становятся поступления из государственного бюджета;

- самоокупаемость, то есть поступления от приносящей доход деятельности;

- безвозмездные поступления, пожертвования.

Финансирование НКО бывает и смешанным, поэтому необходимо обстоятельно отнестись к расчету доходной части бюджета предприятия. Вот пример финансового планирования доходов и затрат организации:

|

№ |

Наименование статей доходов и расходов |

В том числе по кварталам 2021 |

Итого за 2021 |

|||

|

1 |

2 |

3 |

4 |

|||

|

1 |

Доходы от оказания платных услуг по обучению |

|||||

|

1 |

Выручка от оказания платных услуг по обучению |

450 |

300 |

250 |

350 |

1350 |

|

Прямые расходы |

||||||

|

1 |

Материалы |

50 |

0 |

0 |

10 |

60 |

|

2 |

Заработная плата |

40 |

40 |

40 |

40 |

160 |

|

3 |

Отчисления с заработной платы во внебюджетные фонды |

12 |

12 |

12 |

12 |

48 |

|

4 |

ИТОГО прямых расходов |

102 |

52 |

52 |

62 |

268 |

|

Административно-хозяйственные расходы |

||||||

|

1 |

Услуги связи |

41 |

33,5 |

21,5 |

43 |

139 |

|

2 |

Интернет |

24,6 |

20,1 |

12,9 |

25,8 |

83,4 |

|

3 |

Аренда |

24,6 |

20,4 |

12,9 |

25,8 |

83,4 |

|

4 |

Коммунальные услуги |

16,4 |

13,4 |

6,45 |

17,2 |

53,45 |

|

5 |

Налоги |

32,8 |

26,8 |

17,2 |

34,4 |

111,2 |

|

6 |

Канцтовары и прочие материалы |

49,2 |

33,5 |

0 |

0 |

82,7 |

|

7 |

Заработная плата административно-управленческого персонала |

114,8 |

80,4 |

51,6 |

103,2 |

350 |

|

8 |

Отчисления с заработной платы во внебюджетные фонды |

24,6 |

13,4 |

8,6 |

17,2 |

63,8 |

|

9 |

ИТОГО накладных расходов |

328 |

241,5 |

131,15 |

266,6 |

967,25 |

|

10 |

ВСЕГО расходов |

430 |

293,5 |

183,15 |

328,6 |

1235,25 |

|

11 |

ПРИБЫЛЬ |

20 |

6,5 |

66,85 |

21,4 |

114,75 |

Во второй части таблицы финансового планирования подробно рассмотрите планируемые затраты НКО. Классифицируйте показатели затрат учреждения по следующим группам (при наличии):

- постоянные затраты. К таковым относятся неизменные расходы, например, арендная плата, заработная плата администрации НКО, коммунальные платежи;

- переменные траты, которые напрямую зависят от объемов производства, реализации, например, закупка материальных запасов, ремонт и эксплуатация оборудования;

- регулируемые затраты, которые изменяются пропорционально увеличению или снижению объемов производства или реализации.

Бюджетную смету некоммерческой организации утверждает собственник, учредитель предприятия или высший орган управления НКО по правилам п. 3 ст. 29 закона № 7-ФЗ. Вот пример расчета финансового плана в бизнесе в excel:

Антикризисные меры

Если экономический субъект переживает сложные времена, необходимо провести ряд специальных процедур, направленных на повышение платежеспособности. Например, если сумма принятых обязательств НКО превышает сумму поступлений, необходимо пересмотреть утвержденную смету доходов и расходов.

Если в организации отсутствует денежное обеспечение образовавшейся задолженности, необходимо разработать и утвердить план финансового оздоровления организации, а вместе с ним и график погашения задолженности (п. 1 ст. 84 закона от 26.10.2002 № 127-ФЗ). Рекомендуемые порядок и методика как составить финансовый план предприятия, направленные на оздоровление, изложены в приказе Минпромэнерго РФ № 57, Минэкономразвития РФ № 134 от 25.04.2007.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

В статье поговорим об изменениях в законодательстве, которые коснулись правил составления плана финансово-хозяйственной деятельности. Рассмотрим особенности составления документа в электронном виде.

15 августа 2019

Отчет о целевом использовании полученных средств — это контрольный документ, в котором отражаются расходные операции некоммерческих организаций за конкретный период.

13 мая 2021

Чтобы управление финансами и ресурсами предприятия было эффективным, нужно регулярно проводить экономический анализа. Рассказываем, как это сделать.

17 сентября 2019

Какие изменения внести в учетную политику на 2022 год бюджетному учреждению:

- включить новые стандарты;

- прописать обновления по налогам;

- скорректировать рабочий план счетов;

- учесть нововведения по составлению бухгалтерской отчетности и отчетов об исполнении бюджета;

- доработать раздел «Непроизводственные активы».

8 декабря 2021

Финансовый бизнес-план

Оцените прогноз своих продаж и расходы путем создания финансового плана с помощью этого шаблона финансового бизнес-плана в Excel. Этот шаблон бизнес-плана с поддержкой специальных возможностей предоставляет пример таблицы финансового плана для нового кафе, в том числе пример затрат и формулы.

Excel

Скачать

Открыть в браузере

Поделиться

Финансовый план

На странице представлен образец документа «Финансовый план» с возможностью скачать его в формате xls.

Тип документа: План

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 8,0 кб

Прежде чем приступить к деятельности, предприятие должно спланировать свои траты и все статьи поступлений. Именно с этой целью составляется финансовый план. Составлять и разрабатывать данный документ после начала деятельности бессмысленно, поскольку он нужен на этапе планирования.

План состоит из нескольких частей:

- планирование поступлений и анализ существующих объемов капитала;

- планирование будущих расходов по различным статьям деятельности;

- анализ трат и доходов предыдущих периодов;

- расчет необходимых финансовых показателей;

- графическое отображение необходимых показателей;

- расчет и анализ рисков;

- выводы и рекомендации.

В первой части проводится детальный расчет общей суммы планируемых поступлений или фактических остатков средств, исходя из специфики деятельности предприятия. В плане не рассматриваются общие понятия, и не проводится расчет на те статьи расходов, которые не используются компанией. Расчет нужен исключительно индивидуально по компании.

Во второй части детально описывается каждая статья будущих расходов и отображается необходимая сумма по каждому показателю исключительно из специфики деятельности предприятия. При этом не стоит считать расходы, взяв за основу то, что по факту есть. Важно оценить реальные расходы с учетом возможных рисков.

Для корректных выводов и оценки рисков необходимо в отдельной части плана отобразить детальный анализ трат и доходов за предыдущие периоды. Только после этого в сравнении с предыдущими периодами нужно сравнить по определенному набору показателей планируемые поступления и траты в более обобщенном виде, что можно подкрепить графически. Затем формируются все необходимые выводы и рекомендации для дальнейшей деятельности.

Скачать образец документа

Скачать в .xls

Сохраните этот документ у себя в удобном формате. Это бесплатно.

Обратите внимание! Приведено лишь начало документа. Полную версию вы можете скачать по соответствующей ссылке.

Скачать в .xls

Сохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- План: образцы (Полный перечень документов)

- Поиск по фразе «План» по всему сайту

- «Финансовый план».xls

Документы, которые также Вас могут заинтересовать:

- План продаж

- Платежный календарь (календарный план платежей)

- Градостроительный план земельного участка

- Межевой план земельного участка

- Годовой план работы архива

- Адресный план использования старогодных рельсов при планировании объемов ремонтно-путевых работ. Форма N П.1.4

- Аттестационный план студента высшего учебного заведения при получении высшего профессионального образования в форме экстерната

- Базисный учебный план для образовательных учреждений Российской Федерации. Начальное общее образование

- Базисный учебный план образовательных учреждений Российской Федерации. Основное общее образование

- Базисный учебный план для среднего (полного) общего образования

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд? Как составить финансовый план для бизнес-плана — в нашей статье.

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Как оценить эффективность бизнес-плана?

- Показатели эффективности

- Показатели финансовой устойчивости

- Ошибки при подготовке финансового плана

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

| Налог | Бюджет |

|---|---|

| НДФЛ | Бюджет оплаты труда |

| Транспортный налог | Бюджет расходов на содержание авто |

| Взносы во внебюджетные фонды | Бюджет оплаты труда |

| Налог на прибыль | Бюджет Доходов и Расходов |

| НДС | Бюджет Доходов и Расходов Бюджет движения денежных средств (авансы полученные) |

Бюджет доходов и расходов (БДР)

На основании приведенных выше бюджетов собираем сводную таблицу доходов и расходов. Отчёт показывает сколько прибыли приносит проект в каждом конкретном периоде.

Прибыль = Доходы — Расходы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

| Учёт БДР | Учёт БДСС |

|---|---|

| Реализация по факту отгрузки/оказания услуги | Реализация по факту оплаты |

| Проценты по кредитам и займам | Тело кредита/займа Проценты |

| Амортизация основных средств | Оплаченная стоимость основных средств |

| НДС |

Учёт рисков в проекте

Бюджеты должны отражать реальные возможности бизнеса. Непредвиденные расходы и форс-мажорные обстоятельства искажают ожидаемый результат.

Расчет полученных планов в трёх сценариях позволит заранее подготовиться к возможным рискам:

- реалистичный — основной бюджет;

- оптимистичный — если бизнес покажет результат на % выше основного плана;

- пессимистичный — если бизнес покажет результат на % ниже основного бюджета.

Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Коммерческие риски — снижение стоимости, рост конкуренции, скачки цен.

- Финансовые риски — колебания валюты, изменения законодательства, рост процентных ставок по кредитам.

- Производственные риски — забастовки, некомпетентность сотрудников, выпуск некачественной продукции.

Как оценить эффективность бизнес-плана?

Коэффициентный анализ финансового плана помогает определить стоит ли вкладываться в проект. Оценку проводят на основе дисконтирования — расчета «сегодняшней» стоимости «завтрашних» денег. Все будущие поступления приводят к текущему моменту с учётом ставки ожидаемой доходности (ставки дисконта).

Показатели эффективности бизнес-плана

- Чистая приведенная стоимость (Net present value, NPV) — текущая стоимость будущих денежных потоков.

где:

C0 – начальная инвестиция;

C1, …,Cn – денежный поток соответствующего года, очищенный от денежного потока финансовой деятельности компании.

Денежный поток = Поступления — Выплаты

n – срок жизни проекта в годах;

r – ставка дисконтирования.

Ставка дисконтирования — ожидаемый уровень доходности. Это такой процент дохода, который заставит вас отказаться от вложений в другие проекты с аналогичным уровнем риска.

NPV > 0 — проект прибыльный. Из нескольких моделей наиболее успешна та, у которой показатель NPV выше.

Если NPV < 0 — бизнес-план генерирует убытки.

Воспользуйтесь нашим Excel-калькулятором расчета NPV. Введите значения денежного потока для каждого периода, ставку дисконтирования и количество лет проекта. Если вы составляете план в месяцах, годовую ставку дисконта нужно разделить на 12, если в кварталах — на 4.

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

Если IRR < заданного норматива, проект не окупит вложенные средства.

Воспользуйтесь нашим калькулятором IRR в Excel.

- Срок окупаемости (Pay-back period, PP) — период времени, за который поступления от реализации бизнес-плана покрывают инвестиции. Чем он короче, тем быстрее проект возместит первоначальные расходы.

PP = min n, при котором , где:

IC — инвестиции в проект

n — число периодов

CFi — денежный поток в i-период времени

Воспользуйтесь нашим Excel-калькулятором РР.

Показатели финансовой устойчивости

- Точка безубыточности (Break-even point, BEP) — минимальный объем выручки/проданных единиц товаров, который покроет все расходы.

Показатель рассчитывают в натуральном и денежном выражении:

ТБд = В*Зпост / (В — Зпер)

В — выручка от продаж

Зпост — сумма постоянных затрат

Зпер — сумма переменных затрат

ТБн = Рн * Зпост / (Ц — ЗСпер)

Рн — объем реализации в единицах продукции

Зпост —сумма постоянных затрат

Зпер — сумма переменных затрат

Ц — цена за единицу продукции

ЗСпер — средние переменные затраты на единицу продукции

Если фактическая выручка выше полученного значения, бизнес получает прибыль.

Если фактическая выручка ниже точки безубыточности, компания несет убытки.

- Маржа безопасности (Margin of safety rate) — допустимый уровень снижения объемов реализации без потери прибыльности. Показывает на сколько фактический уровень дохода превышает точку безубыточности.

МБд = (В — ТБд) / В

В — выручка от продаж

ТБд — точка безубыточности в денежном выражении

МБн = (Рн — ТБн) / Рн

Рн — объем реализации в натуральном выражении

ТБн — точка безубыточности в натуральном выражении

- Операционный рычаг (Operating leverage) — показывает, на сколько изменится прибыль при изменении объема реализации на 1%.

ОР = (В — Зпер) / (В — Зпер — Зпост)

В — выручка от реализации

Зпер — затраты переменные

Зпост — затраты постоянные

Между колебанием выручки и прибыли нет линейной зависимости. Снижение продаж на 10% никогда не даст такой же процент снижения дохода. Причина: влияние доли постоянных и переменных расходов. Чем выше уровень переменных расходов, тем меньше операционный рычаг.

Высокие значения операционного рычага говорят о том, что незначительные колебания продаж могут вызвать сильное изменение прибыли. Бизнес с таким показателем быстро генерирует доходы в благоприятных условиях, но при незначительных трудностях уходит в минус.

Рост доли Переменных расходов ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

- Переоценили выручку

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

- Недооценили расходы

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

- Кассовые разрывы

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

- Форс-мажорные обстоятельства

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Новости

Содержание:

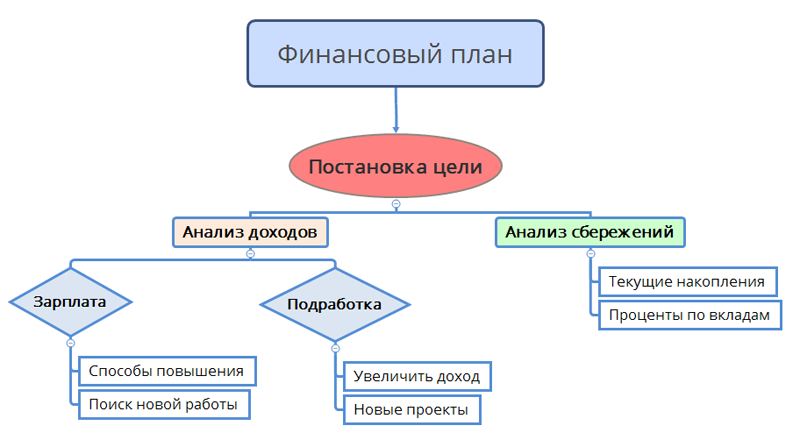

- Финансовый план. Зачем он нужен

- Основные проблемы

- Пути реализации, упражнения для ЛФП

- Лайфхаки для ЛФП

- Ваш простой первый план

- Шаблон Персонального бюджета для EXCEL скачать

- Шаблон Финансового плана для семьи EXCEL скачать

- «Заплати сначала себе» + «Завтра сберегу больше»

- Три конверта или «правило 50/30/30 процентов»

- 4 конверта

- 5 (6) конвертов (кувшинов)

- Целевой план

- Калькулятор временной стоимости денег

- ЛФП, расчет Пассивного дохода скачать EXCEL файл

Финансовый план. Зачем он нужен и как его составить

Более половины жителей России не ведут письменного учета доходов и расходов семейного бюджета, почти каждому десятому точно неизвестно, сколько денег поступило и будет потрачено в течение месяца.

Финансовый план — это долгосрочный прогноз финансовых потоков, с ним вы планируете, сколько денег за определенный период заработаете и как их потратите.

Часто считают, что финансовый план нужен, чтобы тратить меньше. На самом деле он нужен, чтобы за те же деньги получать больше.

Финансовый план может быть личным или семейным, подходы одинаковые.

Общий доход за всю трудовую деятельность

Какая сумма накопится при сбережении 10% от дохода за 20 лет?

Области личных финансов включают в себя

- Доход

- Расходы

- Экономия

а) тратить меньше, чем зарабатывать

б) зарабатывать больше, чем тратишь (обратите внимание, что это не одно и то же) - Инвестирование (не обязательно)

- Страхование (не обязательно)

Основные проблемы при достижении личных/семейных целей

- Негативные убеждения

- Нехватка времени

- Нет сил

- Неуверенность в себе и своих силах

- Неумение следить за своими доходами и расходами

- Нет пошагового личного плана

Пишите (желательно на бумаге) свой сценарий, ставьте цели, смело идите к ним, своим уникальным путем

Цели в процессе жизни меняются, и это нормально! Обновляйте цели.

Главное, начать и все у Вас получится!

Статьи в тему:

Как правильно ставить финансовые цели, чтобы их достижение было неизбежным

Этапы и стоимость работ по услуге «Личный финансовый план» (ЛФП)

Пути реализации ЛФП

- Визуализируйте

- Составьте пошаговый план достижения цели

- Ведите Дневник успеха

- Выработайте привычку, которая необходима для достижения цели

- Встречайтесь и общайтесь с людьми, которые уже достигли таких целей

Упражнения для ЛФП

- Составьте список своих целей

- Вычеркните из списка второстепенное

- Сформулируйте конкретную денежную цель со сроками

- Укажите причину, для чего Вы это хотите

- Запишите, что станет возможным при достижении Вашей цели

Лайфхаки для ЛФП

- Записывайте цели и смотрите на них еженедельно в программах (фото, фотообои, дневники, стикеры, придумайте свое)

- Подводите итоги – чтобы знать, на сколько вы стали ближе к цели

- Хвалите себя и награждайте – мозгу надо понимать, что есть польза

- Сравнивайте исключительно с собой в прошлом – неделю назад, год назад

- Не сравнивайте себя с другими – это утопия. Всегда будут люди красивее, богаче, успешнее

Как достичь цели точно и в срок

- Не ешь слона целиком

- Разрежь слона на кусочки и каждый день/неделю/месяц/год съедай по кусочку

- Убедись, что «доел слона»

Анализ целей по S.M.A.R.T.

S (Specific) – конкретные

M (Measurable) – измеримые

A (Achievable) – достижимые

R (Relevant) – актуальные

T (Time-bond) – ограниченные по времени

Например, хочу стать богатым — это плохая цель. Непонятно, сколько денег и для чего вам для это надо.

Ваш простой первый финансовый план

1. Одна цель.

2. Короткий срок.

3. Посильные взносы.

4. Автоматизация (желательно).

5. Простой инструмент (портфель), например вклад.

- «Заплати сначала себе» + «Завтра сберегу больше»

- 3 конверта или «правило 50/30/20 процентов»

- 4 конверта (по неделям)

- 5 (6) кувшинов (конвертов)

- Целевой план (сервисы «Цели» в системах РРМ)

- Полноценный план

Метод 1.

«Заплати сначала себе» + «Завтра сберегу больше»

|

«Заплати сначала себе» + «Завтра сберегу больше» |

Статья в тему:

Я живу от зарплаты до зарплаты. Как начать сберегать? Принцип «Копи больше завтра»

Другой пример принципа Save More Tomorrow — «Копи больше завтра»

Начните откладывать 3 % в месяц (это будет незаметно для бюджета и вы не почувствуете падения качества жизни), но с каждой прибавкой ежегодно увеличивайте эту цифру (в примере на 5 % каждый год):

| Год | Доходы в месяц | Откладывать каждый месяц | Будет через год |

| 2022 | 1 000 $ | 3 % | 360 $ |

| 2023 | 1 100 $ | 8 % | 1 056 $ |

| 2024 | 1 210 $ | 13 % | 1 887 $ |

| 2025 | 1 331 $ | 18 % | 2 875 $ |

| 2026 | 1 464 $ | 23 % | 4 040 $ |

| Итого: | 10 218 $ |

Это дальновиднее, чем откладывать столько, сколько получится. Вы не будете терять темп. Наоборот, он будет расти — медленно, небольшими шагами, но расти.

Метод 2.

Три конверта или «правило 50/30/20 процентов»

Согласно информации Investopedia одним из наиболее эффективных методов составления бюджета является «правило 50/30/20 процентов«:

- 50% вашего дохода уходит на оплату всех ежемесячных расходов (например: питание, счета за ЖКХ, транспорт и предметы первой необходимости);

- 30% вашего дохода идет на удовлетворение личных потребностей (например: деньги на дорогостоящие покупки, одежда, питание вне дома, салоны красоты и т. д.);

- 20% вашего дохода идет на ваше будущее. Вы можете использовать их, чтобы сохранить или инвестировать.

Метод 3.

4 конверта

Пять (шесть) кувшинов (конвертов)

Вы и Ваше семья не должны зацикливаться на жесткой экономии и делать это самоцелью, иначе жизнь потеряет свои краски!!!

Чтобы не стать Жадным Хомяком здесь важно ежемесячно Тратить и не переносить на следующий месяц 10% «пятого кувшина» (второго конверта) на удовольствия и развлечения: поход в кафе с семьей/друзьями, аттракционы и т.п.

Процесс сбережения не должен ограничивать и угнетать, хвалите себя и награждайте – мозгу надо понимать, что есть польза. Превратите этот процесс в семейную увлекательную игру со своими правилами и призами.

Метод 4.

Целевой план — это когда сберегать несколько лет

|

| Данные указаны в RUB и его доходности |

Определитесь с тем, что имеете

Доходы (то, что приносит в Ваш карман):

Зарплата, долги, кoтopыe мнe возвращают, % по депозитам, доходы от сдачи в аренду, дивиденды по акциям, купонный доход по облигaциям

и фoндам (ETF, БПИФы).

ИTOГO ДОХОДЫ _____ руб./USD

Расходы (что забирает из кармана)

Оплaтa cчeтoв, в том числе ЖКХ, расходы на автомобиль, кредиты, ипотека, долги и зaймы друзьям и коллегам.

ИTOГO OБЯЗATEЛЬCTВA ____ руб./USD

Например, если Ваши доходы 1500 $ в месяц, а расходы — 1400 $, то остаток — называется свободный денежный поток (СДП), составляет всего 100 $ в месяц. Исходя из этого нужно корректировать свои цели и сроки их достижения.

Скорость достижения цели = Цена будущая (с учетом инфляции) / Сбережения в месяц

Будущую цену можно рассчитать по Калькулятору временной стоимости денег (по ссылке):

100.000 $ сейчас — это 123.188 $ через 15 лет при расчетной годовой инфляции 1,4 %.

Имея маленький СДП (как в примере выше всего 100 $ в месяц), ответьте себе на вопросы, указав возможные суммы:

1) Могу ли я уменьшить свои расходы, отказавшись от чего-то ненужного?

2) Есть ли у меня возможность дополнительного дохода?

3) Могу ли я заставить свои сбережения работать?

4) Сравните, сколько я откладываю сейчас и сколько я мог бы откладывать.

5) Укажите новые сроки достижения целей

|

| Личный финансовый план EXCEL файл |

Личный финансовый план (ЛФП). Скачать образец таблицу EXCEL

Чтобы сохранить таблицу себе на устройство, кликните в меню «Файл» → «Скачать» или «Создать копию».

|

| Как сохранить EXCEL файл из Гугл таблицы |

Расчет Пассивного дохода, например, на пенсии (для некоторых в 35 лет), также доступен в этом файле (ссылка выше), третья вкладка внизу «Пассивный доход» при безрисковой ставке изъятия 3%, при которой основной капитал не уменьшается.

|

Расчет пассивного дохода EXCEL файл

Также можно скачать Личный финансовый план (ЛФП) образец таблицу EXCEL из Облака Майл.ру

Ссылка https://cloud.mail.ru/public/HaRh/Ghe4TphYo

Выводы

Ваши доходы не должны утекать сквозь пальцы

1. Много читайте, начните с моего сайта.

2. Оптимизируйте свои денежные потоки и высвободите СДП (свободный денежный поток)

3. Сформируйте конверты (инвестиционный портфель)

4. Придерживайтесь Плана (дисциплина — это самое сложное)

Действуйте поэтапно, эти условия я считаю обязательными:

1. Рассчитайтесь с кредитами и долгами

2. Создайте финансовую подушку безопасности (фонд форс-мажор)

3. Сберегайте на свой личный, независимый от государства «пенсионный» фонд

***********************

Сколько стоит услуга по составлению специалистом персонального финансового плана кому нужен профессиональный ЛФП

Если у Вас нет ни времени, ни желания, ни дисциплины, ни опыта для самостоятельного планирования можете заказать эту услугу.

Общая стоимость ЛФП у профессионалов — от 400 до 1600 USD.

Скачать Личный финансовый план ЛФП образец в .pdf. Download the Personal financial plan sample

Эти вложения оправданы и могут быть выгодны для людей, у которых доход превышает 75000 RUB (3000 BYN) в месяц и нет ни времени, ни желания, ни дисциплины, ни опыта для самостоятельного планирования.

Мои услуги.

***********************

При подготовке статьи использованы материалы fincult.info (информационно-просветительского ресурса ЦБ РФ), Е.Парий, С.Макарова.

Содержание:

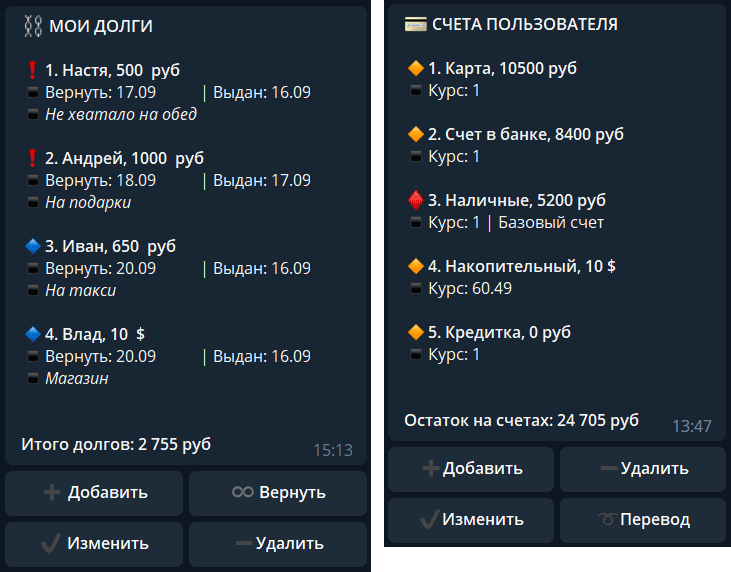

- Личные финансы – понятие и виды

- Пример личного финансового плана

- Веб-сервис для планирования бюджета

- Планирование расходов и доходов в программе

- Телеграм-бот для контроля личных финансов

- Оптимизация расходов и доходов

- Инвестирование личных финансов

- Типичные ошибки планирования

- Видео на тему личного финансового планирования

Личные финансы – понятие и виды

Личные финансы – это совокупность всех ваших денежных активов. Другими словами – это все деньги, которые у вас имеются на данный момент: счета в банке, наличность в кошельке, средства на банковской карте, валютные накопления и т.п.

Иногда к личным финансам ошибочно относят и другие активы, например, дом и автомобиль. Ведь их можно продать и также получить деньги. Но эти объекты являются имуществом, а не финансами. Разницу между имуществом и финансами нужно понимать.

Личный финансовый план – это порядок действий, который позволяет получить нужную сумму (или доход) к определенному сроку. Например, вы хотите приобрести автомобиль. Сначала вы оцениваете свое текущее финансовое положение – накопления и текущий доход. Затем на базе этих параметров рассчитываете, через какое время вы реализуете свой план достижения цели.

Читайте также:

В настоящем обзоре мы приводим результаты тестирования пяти программ для ведения домашней бухгалтерии. Все эти программы работают на базе ОС Windows. Программы для домашней бухгалтерии можно скачать бесплатно .

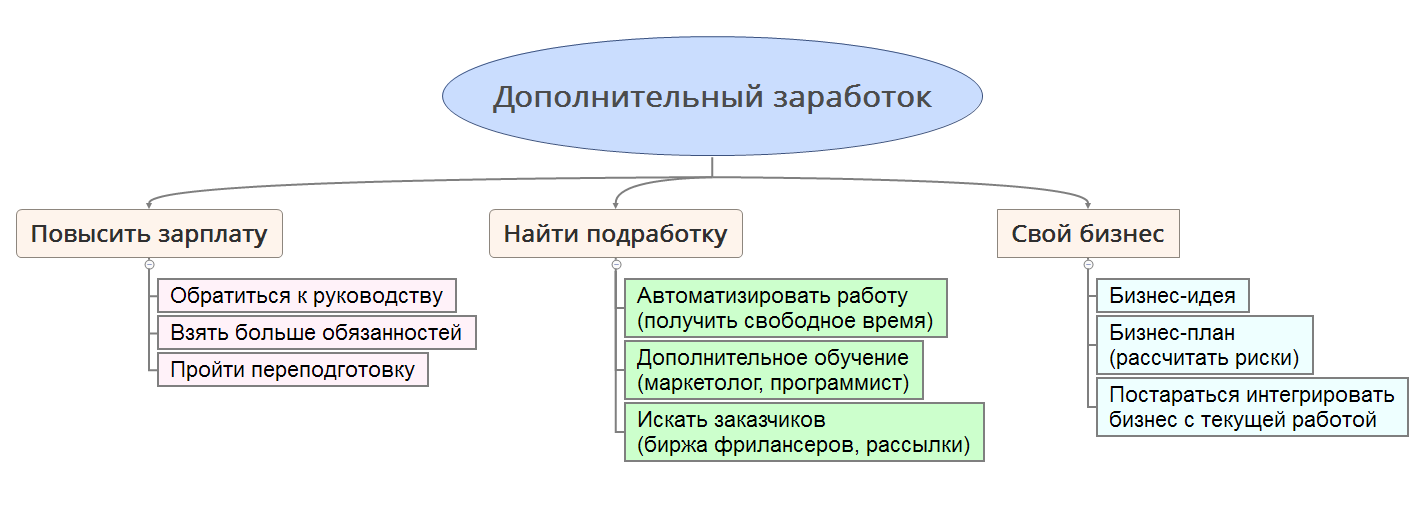

Для плана подходит и второе определение – обеспечить нужный доход к определенному сроку. В данном случае целью является не материальный объект, а общий достаток. Например, вы решили выйти на уровень зарплаты 70 000 рублей в месяц. Для начала нужно определить, за счет каких ресурсов можно повысить свой достаток. Если увеличить зарплату на текущей работе не получается, то следует обратить внимание на подработку или трудоустроиться в новое место, где зарплата выше.

К личными финансам относится:

- Вся доступная наличность, принадлежащая вам.

- Банковские счета (в том числе накопительные).

- Банковские карты (исключая кредитные).

- Текущий уровень достатка (деньги, поступающие в течение месяца).

Алгоритм создания личного финансового плана:

- Сформулировать цель (что-то купить или повысить уровень достатка).

- Оценить свое текущее финансовое положение (объем сбережений и уровень дохода).

- Составить план накоплений.

- Попробовать увеличить доходы (подработка, другая работа).

- Рассчитать сроки достижения цели.

↑ содержание ↑

Пример личного финансового плана

Чтобы составить эффективный план, нужно в первую очередь четко сформулировать цель, а во вторую учесть ежемесячные доходы и расходы.

Рассмотрим самый простой для понимания пример: допустим, вы хотите приобрести компьютер с монитором, общей стоимостью 70 тыс. рублей. Исходя из того, что ваша зарплата составляет, 50 000 рублей, а ежемесячные траты равны 45 000 рублей, в месяц можно отложить не более 5 000 рублей. Делим 40 на 5 и получаем 8. Через восемь месяцев вы сможете купить компьютер.

Мы рассмотрели идеальный пример, но в жизни все гораздо сложнее. Например, могут появиться срочные расходы, заплату не выдадут, компьютер подорожает и т.п. Поэтому рекомендуется составлять финансовый план с учетом погрешности 10-20%.

Также важно правильно рассчитать свои расходы. Уровень реальных расходов в вашем финансовом плане может быть сильно занижен. Используя специальную программу для ведения домашней бухгалтерии, можно составить максимально правдивую картину личного бюджета.

Для составления финансового плана рекомендуем использовать следующие инструменты:

- Личный финансовый план – калькулятор в Excel

- Простая таблица доходов и расходов в Excel

- Продвинутая таблица для контроля семейного бюджета

- Программы для домашней бухгалтерии

Сам факт постановки финансовой цели положительно влияет на жизнь. Цель заставляет быть прагматичным и расчетливым. Столкнувшись с реальными цифрами, появляется желание быстрее достичь цели. Это заставляет искать новые источники доходов и оптимизировать старые. Если личный доход небольшой, то срок достижения цели может быть очень большим. Например, откладывая 10 тысяч в месяц, копить на автомобиль за 600 тысяч придется пять лет. Такие сроки устраивают не всех – некоторые начинают искать способы увеличить свой достаток и это приводит к коренным переменам в их жизни.

↑ содержание ↑

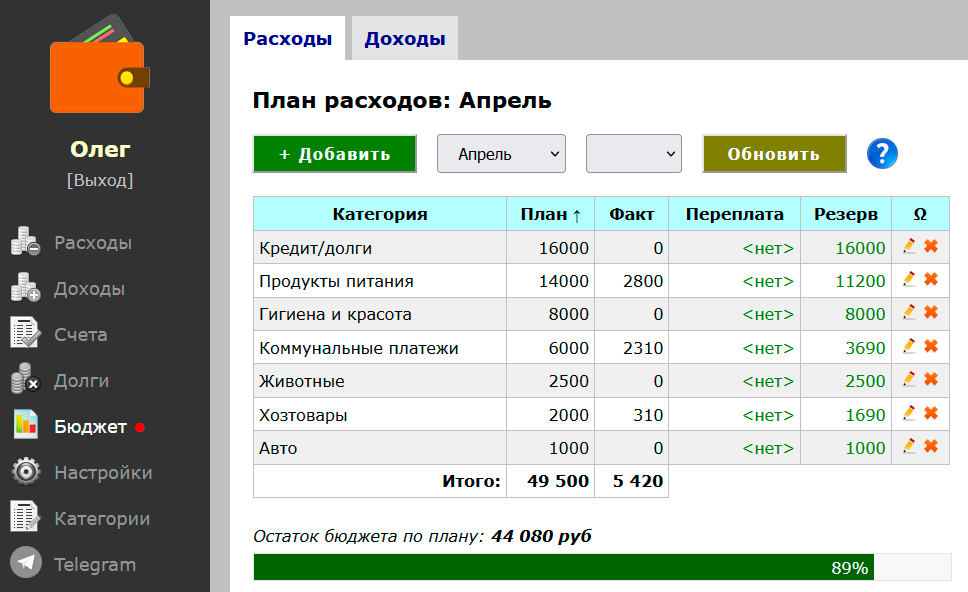

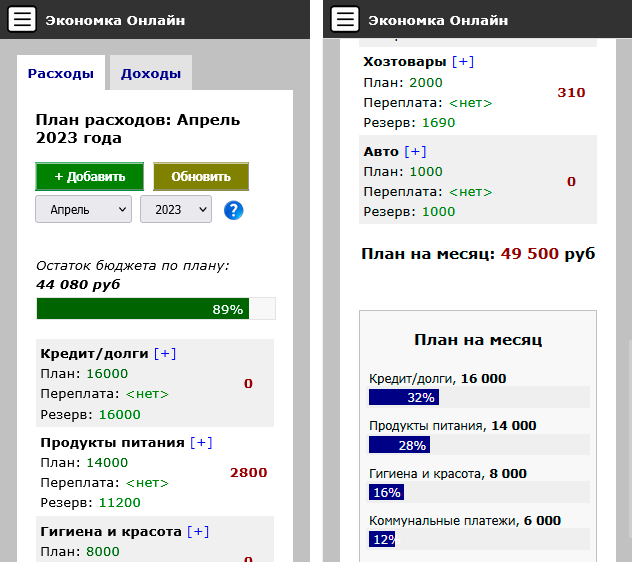

Веб-сервис для планирования бюджета

Составить личный финансовый план можно при помощи облачного сервиса Enomka.ru. Веб-сервис представляет собой облачную домашнюю бухгалтерию – здесь удобно вести учет личных расходов и доходов. Функционал для финансового планирования представлен в разделе «Бюджет».

В данном разделе можно составить персональных план расходов и доходов, а также контролировать соблюдения данного плана – для этого предусмотрены два столбца:

- Переплата (сумма по категории сверх плана).

- Резерв (сколько еще можно потратить средств по каждой категории).

Алгоритм работы с веб-сервисом «Экономка Онлайн» следующий:

- Вы вносите все свои финансовые операции на регулярной основе.

- В разделе «Бюджет» составляете план по доходам и расходам (столбец «План»).

- Сервис автоматически подтягивает данные по вашим операциям в раздел «Бюджет» (столбец «Факт»).

- Значения «Переплата» и «Резерв» рассчитываются автоматически – будет отдельный отчет по переплатам.

Работать с облачной бухгалтерий можно как со стационарного ПК, так и со смартфона (есть адаптивная версия). Возможности сайта довольно широкие: учет любых денежных операций и долгов (своих и чужих), финансовое планирование, мультивалютные счета, отчеты, подробная справка, Telegram-бот и многое другое.

Регистрация в сервисе «Экономка Онлайн» >>

↑ содержание ↑

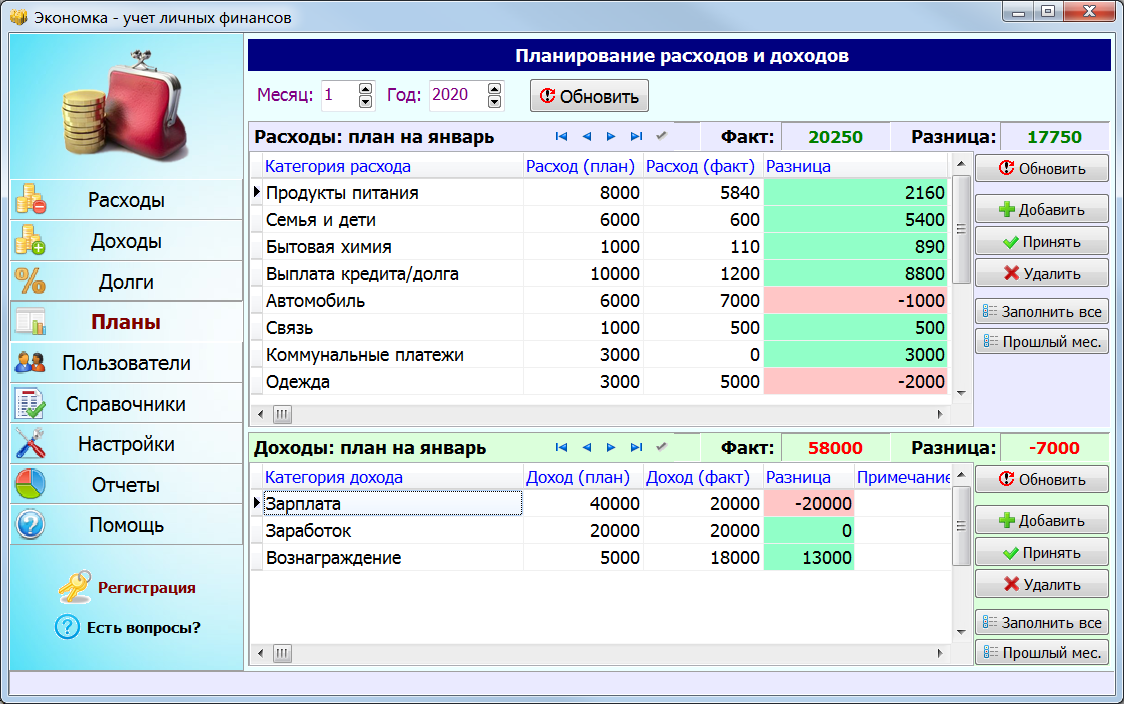

Планирование расходов и доходов в программе

Точность личного финансового плана зависит от учета расходов, которые будут сопровождать вас на пути достижения цели. Располагая точными цифрами, легче рассчитать сроки реализации целей. Для формирования личного бюджета рекомендуем использовать специальные инструменты, например, программу Экономка (работает под Windows).

Скачать программу можно по этой ссылке >>

Особенность программы заключается в том, что планировать свои расходы и доходы можно совершенно бесплатно (данный раздел доступен без оплаты). Также в программе удобно вести список покупок и учитывать доходы.

Кратко рассмотрим принципы планирования в данной программе. Для начала нужно перейти в раздел «Планы». Здесь есть две области – план расходов и доходов за указанный месяц (см. скриншот). Сначала формируем список категорий на текущий месяц. Для этого нажимаем кнопку «Добавить», в новой строке нажимаем стрелку вниз (выпадающий список) и выбираем нужную категорию. Можно поступить проще – нажать кнопку «Заполнить все» и все категории, которые есть в программе, автоматически будут добавлены в таблицу. Вам останется только удалить лишние записи.

Пройти тест:

Узнайте психологический предел, который определяет ваш уровень дохода. Каждый получает ту зарплату, которую позволяет иметь подсознание. Именно подсознательный блок мешает многим получать достойную зарплату. Тест позволит выявить психологический блок.

Аналогично заполняем раздел с доходами. На скриншоте видно, что расходы на автомобиль (7000 руб.) превысили лимит на 1000 руб. Также это заметно для категории «Одежда» (превышение лимита на 2000 руб.). Смысл таблицы в том, чтобы составить структуру расходов на месяц, а потом попытаться удержаться в рамках данного плана.

Мы можем редактировать два параметра – категорию и уровень расхода. Третий столбец «Расход (факт)» формируется автоматически, исходя из реальных расходов, которые добавляются в разделе «Расходы».

Чтобы картина личных финансов была максимально точной, требуется систематически добавлять в программу свои транзакции. Данный инструмент удобнее таблицы Excel, потому что требует минимум действий от пользователя.

Полный обзор программы Экономка >>

↑ содержание ↑

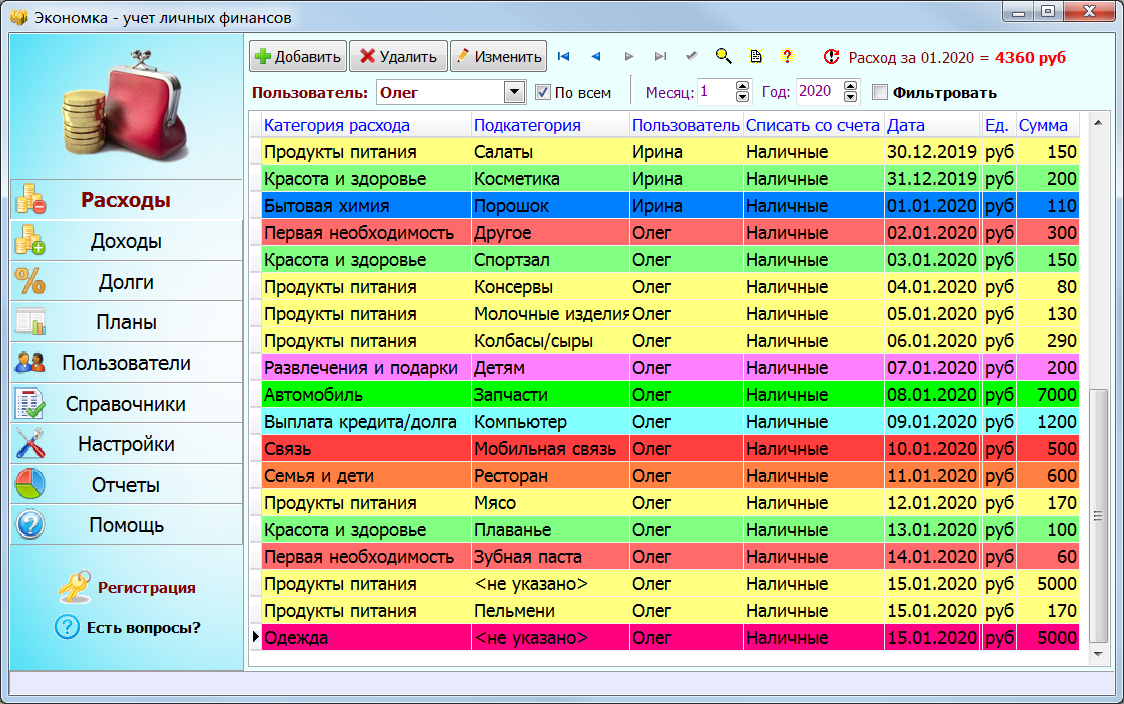

Телеграм-бот для контроля личных финансов

Телеграм-бот Enomka_bot предназначен для учета личных финансов. Его можно использовать как инструмент для анализа доходов и расходов.

Для планирования личных финансов необходимо точно знать о своих расходах и доходах. Именно этим и занимается Телеграм-бот Enomka_bot. Если запланирована крупная покупка, то необходимо точно рассчитать свои финансовые возможности.

Бот способен на многое:

- Учет расходов и доходов.

- Неограниченное количество счетов в любой валюте Мира.

- Справочники расходов и доходов.

- Учет ваших и чужих долгов.

- Интеграция с веб-сервисом «Экономка» (можно вести учет сразу в двух местах).

- Подробные отчеты (за месяц, за интервал, долги, остатки на счетах).

После запуска Телеграм-бота, пользователю предоставляется демонстрационная база – расходы, доходы и счета уже заполнены. Чтобы приступить к учету личных финансов с нуля, нужно выполнить следующие команды: Меню > Настройки > Очистить базу / создать аккаунт. Бота можно использовать бесплатно – при определенном уровне доходов покупать лицензию не требуется.

Запустить Телеграм-бот Enomka_bot >>

↑ содержание ↑

Оптимизация расходов и доходов

Вы составили план достижения финансовой цели, рассчитали расходы и учли все доходы. Что делать дальше? Можно просто ждать, а можно попытаться сократить сроки достижения цели. Оптимизация расходов позволит быстрее накопить деньги.

Опрос: Какую сумму в месяц вы можете отложить?

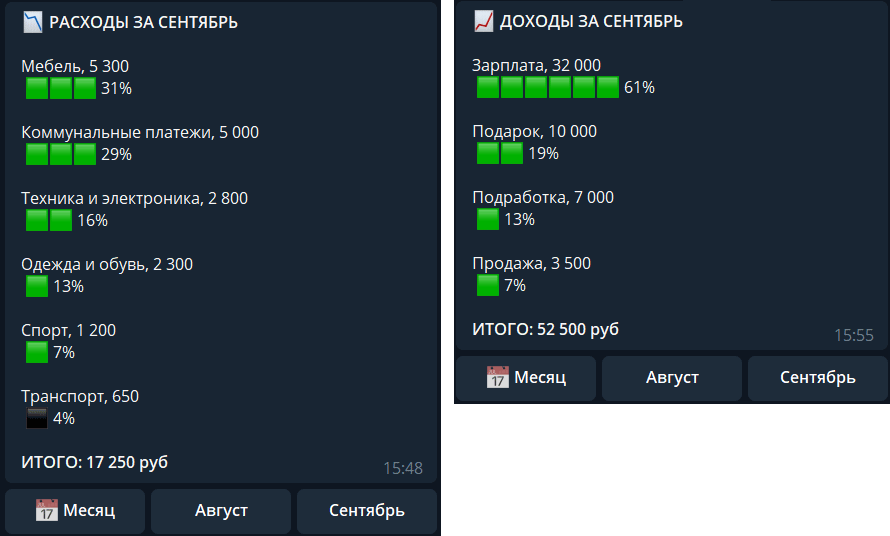

Экономия бюджета начинается с анализа расходов. Сначала нужно найти самые затратные направления. Например, самые большие траты наблюдаются в разделе «Питание». Необходимо проанализировать структуру этого раздела (затраты в месяц):

- Обед на работе – 7 000 руб.

- Рестораны и бары – 12 000 руб.

- Продукты питания – 11 000 руб.

- Сладости – 5 000 руб.

- Итого в месяц: 35 000 руб.

Как уменьшить расходы на обеды? Можно брать еду с собой. В этом случае легко сократить затраты два раза. Например, максимальная стоимость домашнего обеда (суп или каша с мясом + хлеб и сладость) равна примерно 150 руб. Умножаем эту сумму на 22 рабочих дня и получаем 3300 вместо 7000 за обеды в кафе. Домашняя еда не только экономит значительную часть личных финансов, но и положительно влияет на здоровье.

Читайте также:

Походы в рестораны и бары следует либо исключить, либо сократить. Представьте, что ваш финансовый план может быть значительно скорректирован в сторону уменьшения сроков достижения цели – это хороший стимул для экономии.

Пример экономии бюджета

| Расходы | Было | Стало | Экономия |

| Рестораны и бары | 12000 | 5000 | 7000 |

| Продукты питания | 11000 | 8000 | 3000 |

| Обеды на работе | 7000 | 3000 | 4000 |

| Сладости | 5000 | 2000 | 3000 |

| Одежда и обувь | 7000 | 4000 | 3000 |

| Алкоголь и сигареты | 9000 | 3000 | 6000 |

| ИТОГО | 26000 |

С оптимизацией доходов немного сложнее. Обычно у человека имеется один источник дохода – зарплата. Иногда есть дополнительный временный или постоянный достаток в виде подработки, хобби или второй работы. Чтобы зарабатывать больше, нужно пересмотреть источники денежных поступлений. В данном случае личный финансовый план будет стимулом для дальнейших изменений, потому что желание быстрее достичь цели будет вас стимулировать.

Что делать для увеличения доходов:

- Повысить зарплату на текущем месте работы.

- Найти подработку.

- Найти новую работу с большей зарплатой.

- Открыть свое дело.

В первом случае можно просто обратиться к руководству и попросить увеличить зарплату. Взамен взять больше обязанностей или пообещать увеличить качество работы. Ежегодный рост зарплаты на 10-20 процентов во многих компаниях считается нормой. Может получиться так, что вы ценный сотрудник и терять такого специалиста компании не выгодно, поэтому найдется финансовый компромисс, который устроит всех.

Если увеличить доход на основном месте работы не получается, тогда нужно искать подработку на стороне. Тут есть два варианта – либо решать «левые» задачи на основном месте работы, либо на территории второго работодателя. Первый случай предпочтительнее, поэтому старайтесь максимально автоматизировать свой труд, чтобы осталось время на дополнительную работу.

Опрос: Сколько у вас источников дохода?

В цифровую эру получить новую профессию не проблема. В интернете доступно множество обучающих курсов, которые позволят обрести дополнительную специализацию. Например, можно выучиться на дизайнера, интернет-маркетолога, копирайтера или программиста. Новая специальность поможет найти дополнительный заработок через интернет и работать в качестве фрилансера (без постоянного посещения офиса заказчика).

Найти новую более высокооплачиваемую работу – тоже не проблема. Если вы уверены в своих силах и считаете себя профессионалом, то можно смело рассылать свое резюме в крупные компании. Если сомневаетесь в своей компетенции, то лучше пройти дополнительное обучение и расширить свой профессионализм. Настоящим профессионалам всегда хорошо платят.

С открытием своего дела не стоит спешить. Необходимо заранее рассчитать все риски и составить четкий финансовый план. Если будущий бизнес связан с текущей наемной работой, то можно попытаться выделить и возглавить отдельное направление на вашем предприятии, а затем масштабироваться (создать собственную обособленную компанию). Так вы разделите риски со своим работодателем, получите опыт и будете в курсе всех особенностей данного бизнеса.

Рассмотренные способы оптимизации доходов и расходов позволяют изменить алгоритм «жизнь от зарплаты до зарплаты». Личный план заставляет взглянуть на жизнь с другой стороны и начать действовать в своих интересах.

↑ содержание ↑

Инвестирование личных финансов

Реализация финансового плана подразумевает постоянное накопление средств. Ваши сбережения не должны лежать мертвым грузом, потому что в условиях финансовой нестабильности сбережения обесцениваются естественным путем – за счет инфляции.

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

Опрос: Сколько вы зарабатываете в месяц?

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

↑ содержание ↑

Типичные ошибки планирования

- Имеем цель, выраженную в цифровом виде.

- Анализируем свой текущий бюджет.

- Оптимизируем доходы и расходы.

- Делим стоимость объекта на сумму ежемесячных накоплений и получаем количество месяцев, через которое цель будет достигнута.

Типичной ошибкой планирования является занижение ежемесячных расходов и завышение доходов. Нужно точно рассчитать свои траты, именно поэтому мы рекомендуем использовать специальные финансовые инструменты – программы или таблицы Excel. Если четкой картины расходов нет, то при составлении плана придется закладывать большую погрешность.

Читайте также:

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel.

Еще одним важным фактором, влияющим на финансовое планирование, является увеличение стоимости объекта со временем. Если финансовый план подразумевает длительное ожидание, то цена объекта может вырасти по естественным причинам. Например, недвижимость имеет свойство дорожать на 5-10% в год. Движимое имущество тоже дорожает со временем. Для нового автомобиля рост стоимости на несколько процентов за год – это вполне реально. В этой связи рекомендуем заранее заложить в плане удорожание цели на 8-10% в год. Старайтесь также увеличивать во времени свои доходы. Если доходы растут пропорционально инфляции, то это хороший показатель.

↑ содержание ↑

Видео на тему личного финансового планирования

Видеоролик содержит информацию о принципах управления личными финансами. Автор отмечает, что самым важным моментом является постановка финансовых целей, а все остальное (доходы, расходы, вложения) – вторично. Сначала нужно составить список целей, а потом указать примерный срок достижения каждой из них. Данный список должен стать стимулом для дальнейших действий. Второе действие – это поиск средств для достижения желаемого. Автор ролика настаивает на том, что постановка финансовых целей первична, а поиск средств для их реализации – это второстепенная задача.

Следующий ролик повествует о том, как составить личный финансовый план. Автор делает акцент на контроле финансов. Здесь рассмотрены этапы финансового планирования. Сначала производится оценка текущего состояния – сколько вы зарабатываете и тратите. Автор предлагает контролировать свои затраты в ежедневном режиме – сколько денег в день потратили и на что. Так производится анализ своих расходов и их дальнейшая оптимизация.

↑ содержание ↑

Эта статья о том, как составить личный финансовый план в excel. Зачем он нужен? ЛФП – это инструмент долгосрочного финансового планирования. Он показывает различные пути к достижению важных для вас целей — чтобы вы могли выбрать из них оптимальный.

1. Для чего нужен личный финансовый план

У каждого человека есть несколько важных финансовых целей. Чтобы их достичь, нужны накопления.

Это крупные фонды, которые создаются долго. Годами, или даже десятилетиями. Финплан — это описание того, как человек будет создавать эти важнейшие для себя накопления.

Он может выглядеть так:

Этот план представляет собой инструмент для расчёта вашего капитала для каждого из будущих лет.

В плане отражается рост капитала за счёт тех средств, которые человек единовременно, либо регулярно инвестирует в свою накопительную программу:

Также в плане учитываются и будущие крупные расходы. Это означает, что вы изымаете средства из своих накоплений для решения личных задач.

Например — для покупки недвижимости, или оплаты высшего образования детей:

Размер вашего будущего капитала зависит от величины поступлений и изъятий, и ещё ряда параметров. Изменяя эти параметры в расчётах — мы получаем различные сценарии вашего финансового будущего.

Тем самым ФП представляет собой прогноз капитала, который вы будете иметь для каждого года в будущем. Именно этот прогноз и позволяет вам планировать свою жизнь на много лет вперёд. Ибо мы знаем, когда будем обладать необходимой суммой для реализации важных жизненных целей.

Скачайте PDF-обзор «Личное финансовое планирование» —

чтобы грамотно инвестировать и создать личный капитал:

2. Как ЛФП позволяет планировать личные финансы

По мере взросления человек понимает, что перед ним в жизни стоят важные финансовые задачи. Например, они могут выглядеть так:

И поскольку решение этих задач требует крупных средств – человек приходит к необходимости личного финансового планирования.

Зачем оно нужно?

Чтобы успеть в срок накопить достаточно средств для решения каждой задачи. Почему здесь без плана не обойтись?

Потому что в суете каждодневной жизни у нас нет времени думать о далёких, крупных задачах. Мы можем выполнять какие-то очень простые, лёгкие действия.

И задача финансового планирования в том и состоит, чтобы разбить далёкие, масштабные задачи на простейшие, элементные шаги. Которые было бы легко совершать в обычной жизни. И которые в итоге приведут человека к достижению нужных целей.

Какую ценность несёт для вас подобный план?

2.1 Проверяет достижимость цели

Отправляясь к далёкой цели – прежде нужно понять, а можно ли вообще достичь нужной цели именно этим путём?

С одной стороны, нас есть ограниченные ресурсы: это время накоплений, и денежный поток для инвестирования. А с другой стороны — масштабные цели, которых хочется достичь.

Точный математический расчёт в рамках ФП покажет, достижимы ли цели при выделенных ресурсах.

К сожалению – на практике часто бывает, что это не так. Люди выделяют мало денег и времени для создания капитала. Но при этом достичь желают очень крупных целей.

Вычисления позволяют быстро понять, насколько реалистичны ваши ожидания относительно будущего.

2.2 Предложит изменения, при которых цели будут достижимы

Поскольку ожидания людей относительно своего финансового будущего часто завышены – нужны коррективы, которые при выделенных ресурсах всё же позволят достичь финансовых целей.

Какие изменения возможны? Есть две стратегии – либо уменьшить цель, либо увеличить ресурсы. Либо использовать оба подхода.

Допустим, мы с клиентом обсуждаем личное пенсионное планирование. Это — важнейшая задача любого человека в трудоспособном возрасте. Включите мое видео с рассказом об этом:

Нередко пенсионные расчёты показывают, что планируемый капитал не обеспечит человека нужной рентой к выходу на пенсию.

Что можно сделать?

Можно инвестировать больше, либо увеличить срок накоплений. Возможно — стоит снизить желаемый размер пенсионной ренты.

Изменяя эти параметры, мы рассчитаем дополнительные варианты плана. Которые затем будем обсуждать с моим клиентом. Вдумчивый анализ различных вариантов финплана поможет нам выбрать оптимальное для клиента решение.

Например, решение может быть следующим. Человек увеличивает денежный поток для инвестирования на 10% ежемесячно, и завершает карьеру на 3 года позже. И тогда он сможет обеспечит себя желаемой рентой.

Вот зачем нужны подобные расчёты. Планируя своё будущее, мы должны понимать — каким оно будет в тех или иных предположениях. Именно эти сценарии и рассчитывает ЛФП.

Например, успею ли я создать фонды для высшего образования детей, если сейчас возьму ипотеку? И на сколько позже в таком случае мне придётся выйти на пенсию? А если я, накопив более половины стоимости квартиры, возьму ипотеку через два года? Тогда процентная ставка будет меньше – как это отразится на моём финансовом будущем?

План рассчитывает подобные сценарии для последующего анализа. Чтобы в итоге выбрать оптимальное для человека решение.

2.3 Даст пошаговый алгоритм действий

Семьи имеют далёкие, крупные финансовые цели – и определённые средства, которые они готовы выделять ежемесячно для достижения этих целей. Как увязать текущий денежный поток с достижением отдалённых целей?

Очевидно — нужен чёткий алгоритм действий. Это и есть финплан семьи. Выполняя простейшие действия, приведённые в нём – вы будете неуклонно двигаться к своим целям. Занимаясь при этом своей текущей жизнью.

3. Как составить и реализовать личный финансовый план

Размер вашего будущего капитала зависит от ряда параметров, которые нужно учесть в расчётах. Ниже перечислены основные этапы составления ЛФП.

3.1 Сбор необходимых данных

Для составления ЛФП вам нужно ответить на ряд вопросов, которые перечислены ниже.

- Каким средствами вы уже обладаете?

- Как долго продлится ваша накопительная программа? Чем длиннее срок, тем больший капитал вы создадите;

- Какую сумму вы готовы периодически инвестировать? Чем выше ваш денежный поток для инвестирования, тем крупнее будет ваш капитал;

- Какова планируемая доходность вашего инвестиционного портфеля? Чем выше ставка доходности, тем быстрее растёт капитал.

Предположим, что все нужные данные у нас есть: ясны финансовые цели – и мы знаем, когда и сколько денег в будущем понадобится семье, чтобы их достичь. Мы также знаем, какой денежный поток семья готова выделить для инвестирования, и размер стартового капитала.

Наконец, с учётом срока накопления и вашего отношения к риску мы определили оптимальную структуру инвестиционного портфеля, и оценили его вероятную доходность. И тогда пора приступать.

3.2 Разработка плана

Используя эскиз ЛФП в excel, я вношу в него перечисленные выше параметры. Скачать образец финансового плана в формате pdf можно здесь.

И мы сразу видим, будут ли цели человека вовремя достигнуты в будущем. Если да — мы переходим к обсуждению конкретных финансовых инструментов, которые позволят ему реализовать свой план.

Если же нет — тогда я варьирую различные параметры плана, и предлагаю человеку несколько различных сценариев. Из которых мы вместе с человеком выбираем финальный. И затем обсуждаем конкретные инструменты для достижения его целей.

3.3 Пример расчёта

Важнейшей для многих людей финансовой задачей является создание личного пенсионного капитала. Составляя финплан — персональный финансовый советник обязательно обсуждает с человеком эту задачу.

Посмотрите моё видео по теме:

4. На какой срок составляется ЛФП

Давайте поговорим о том, на какой срок составляется персональный финансовый план. Чаще всего это достаточно долгий срок, от 5 лет и более. Я бы даже сказал, что подобные планы стоит составлять на срок более 10 лет.

Почему?

Потому что в рамках этого плана человек планирует достижение своих долгосрочных финансовых целей. Это крупные, стратегические задачи — поэтому их решение требует времени, и тщательного планирования.

Есть и еще один важный момент. Дело в том, что при создании капитала очень важное значение имеет то время, которое есть у человека для накоплений. Потому что время за счет сложного процента серьезно умножает те суммы, что человек сберегает для создания необходимых ему фондов.

Но чтобы ваш капитал начал расти экспоненциально расти за счет силы сложных процентов — нужно инвестировать на долгий срок. Поэтому иногда ЛФП также называют личным инвестиционным планом. Это название подчеркивает, что с помощью этого инструмента человек планирует свое будущее на долгосрочную перспективу.

5. Как ЛФП составляется на практике

Человеку, который никогда не составлял долгосрочных финансовых планов — сложно просто сесть за стол, и составить свой ЛФП, просто взяв готовый образец финплана в excel. Поэтому в большинстве случаев те люди, которые ощущают необходимость в долгосрочном финансовом планировании — обращаются за составлением финплана к независимому финансовому советнику.

Человек обсуждает с финансовым консультантом свои долгосрочные задачи. А также — денежный поток, который он готов выделить для реализации плана.

Кроме того, финсоветник выясняет риск-профиль клиента, чтобы заложить в расчеты ту доходность, которая даст возможность человеку инвестировать с комфортным для него уровнем риска.

Когда задачи человека, денежный поток для инвестирования и комфортный для него уровень риска определены — финансовый советник готовит инвестиционный план. На практике он составляется в нескольких сценариях — чаще всего это 3-4 расчета с разными параметрами.

Например, различные сценарии могут отличаться сроком накоплений. Или же — денежным потоком, который семья выделяет для достижения своих финансовых целей. Анализируя различные сценарии, человек выбирает оптимальный для себя путь к собственным финансовым целям.

Включите мой рассказ о том, как финансовый советник помогает человеку спланировать собственное финансовое будущее:

6. И в завершение

Фин. план даст вам реалистичную картину будущего. Он позволяет понять, как распределить денежные потоки, в какие активы вам нужно инвестировать — чтобы решить свои важнейшие задачи.

План также даёт вам два преимущества.

- Вы уверены, что цели достижимы в заданный срок

План — это точный математический расчёт вашего будущего капитала. И если расчёты показывают достаточность капитала — значит у семьи в нужное время будут средства для решения необходимых задач.

- План даёт чёткий алгоритм действий

План преобразует далёкие цели в ряд простейших шагов. Выполняя которые — семья будет двигаться к своим целям. Современные инвестиционные контракты позволяют автоматизировать эти шаги.

Имея выверенный план, и эффективные инструменты для реализации этого плана — семья уверенно движется к своим финансовым целям. Тем самым вы в полной мере управляете своим финансовым будущим.

Не забудьте скачать специальный PDF-обзор «Личное финансовое планирование» — чтобы инвестировать грамотно, создать личный капитал и жить в достатке.

А если вам нужна консультация по теме – просто напишите мне в удобном мессенджере, чтобы договориться о нашей онлайн-встрече:

Владимир Авденин,

финансовый консультант

Smartsheet Contributor

Andy Marker

September 21, 2017

Whether you’re starting a business or looking for ways to grow an existing company, creating and following a financial plan can help ensure success. An effective plan can inform business decisions, provide documentation for investors and other stakeholders, and serve as a guide to help you reach objectives. Some businesses may choose to work with financial consultants or use software to manage financials, but for some teams, templates offer an easy method to begin strategic planning. Below, you’ll find multiple free financial planning templates for both business and personal use.

These free templates are designed for users with a wide range of experience levels, and offer professional quality along with simplicity. You’ll find templates for goal planning, financial projections, budget planning, retirement calculations, and more.

Business Financial Planning Templates

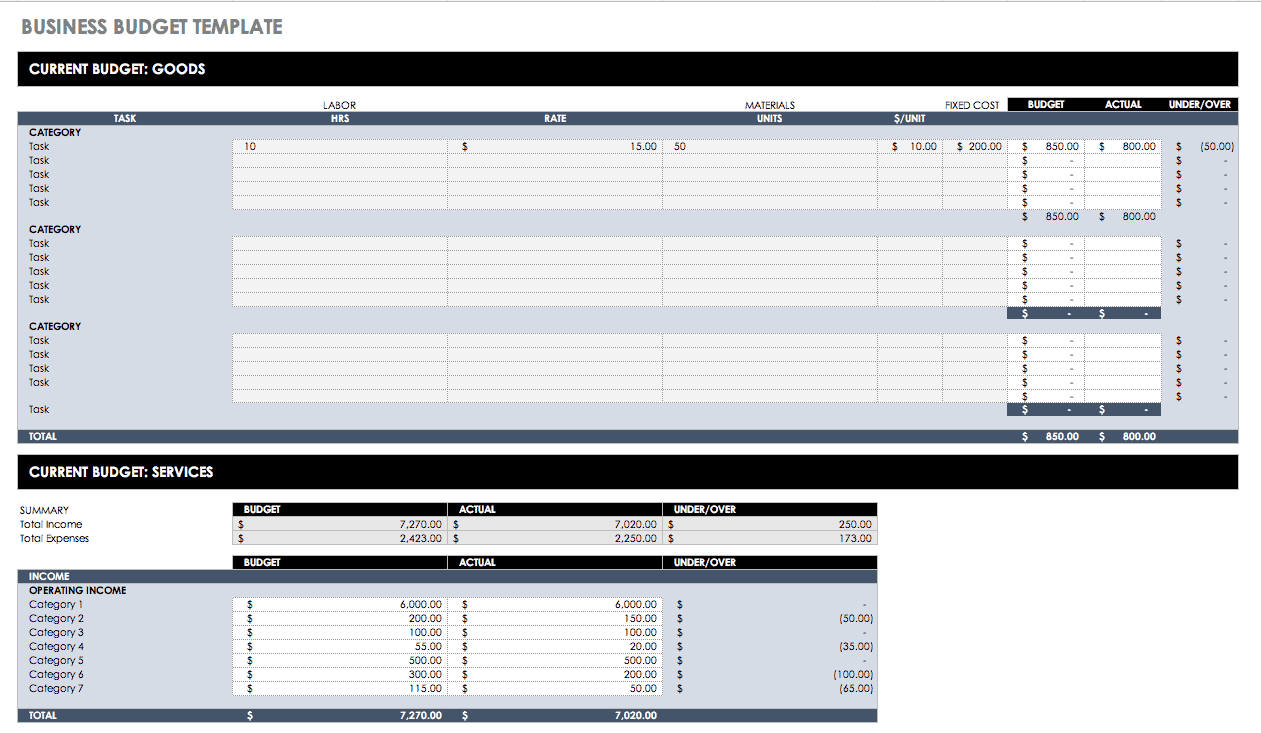

Business Budget Template — Excel

Download Business Budget Template

Excel | Smartsheet

This business budget template provides a mix of detailed spreadsheets and graphical data reports. You can estimate expenses, track actual expenditures, and view variances, all of which are summarized by month and visually represented in charts. This information allows you to create a comprehensive business financial plan template.

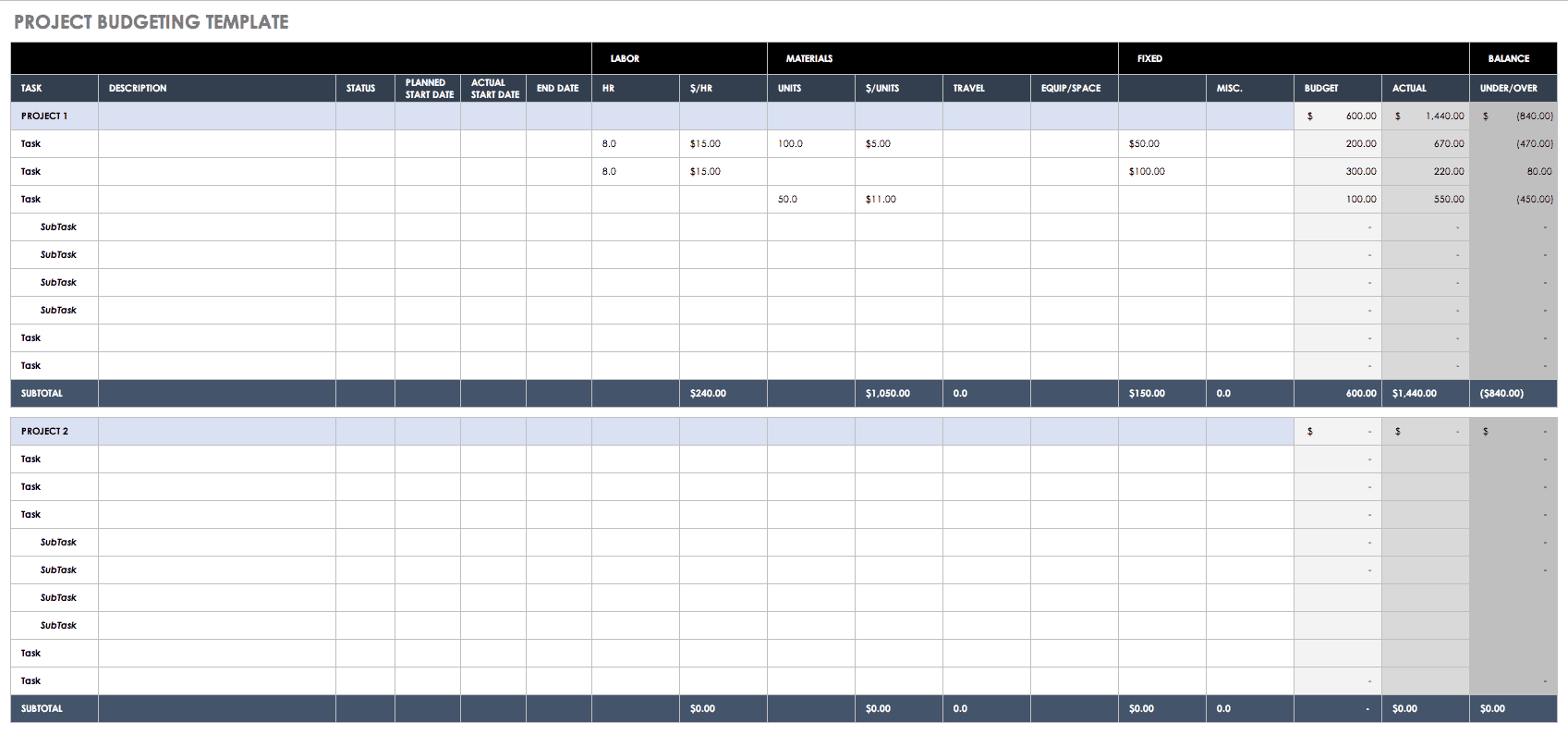

Project Budget Template — Excel

Download Project Budget Template

Excel | Smartsheet

Designed for projects, this template allows you to list costs for each task. Depending on the type of project, you may include hourly services that contract employees provide, equipment costs, or other expenses. Create an estimated budget and then compare actual expenses to help with financial planning on future projects.

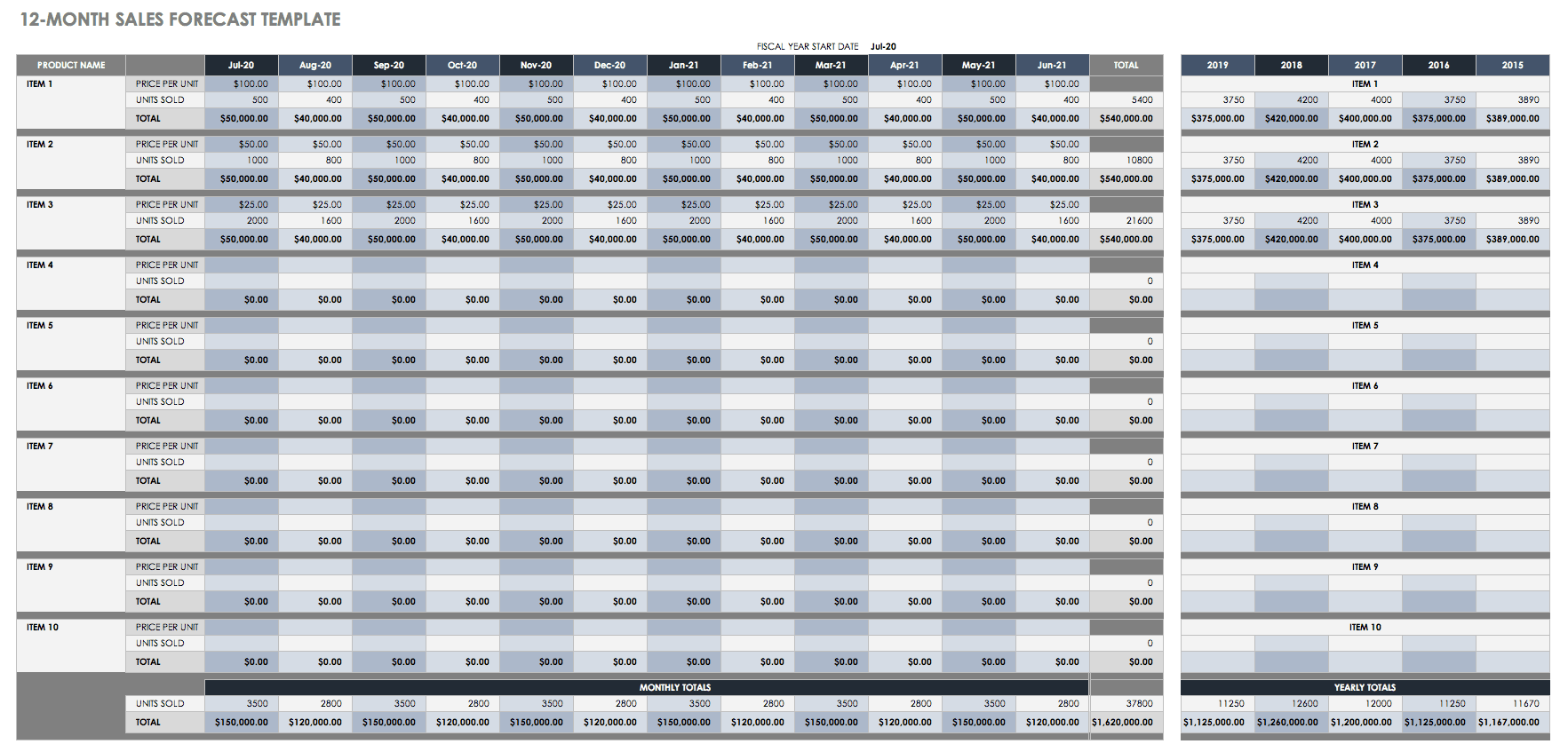

12-Month Sales Forecast Template — Excel

Download 12-Month Sales Forecast Template

Excel | Smartsheet

Use this sales forecast template to create financial projections for individual products on a monthly and annual basis. You can also track sales performance over time and compare figures from previous years. Color-coded cells make it easy to view data for each month, and the template calculates monthly and annual totals.

Event Budget Template — Excel

Download Event Budget Template

Excel | Smartsheet

Whether you’re planning a conference, company party, fundraiser, or wedding, any tool that helps organize your event planning process can reduce stress and aid in creating a successful event. This budget template lists the many expenses involved in an event, from venue rentals to programming and advertising. It also compiles the data you enter into visual charts so that you can quickly get an idea of your event budget allocation.

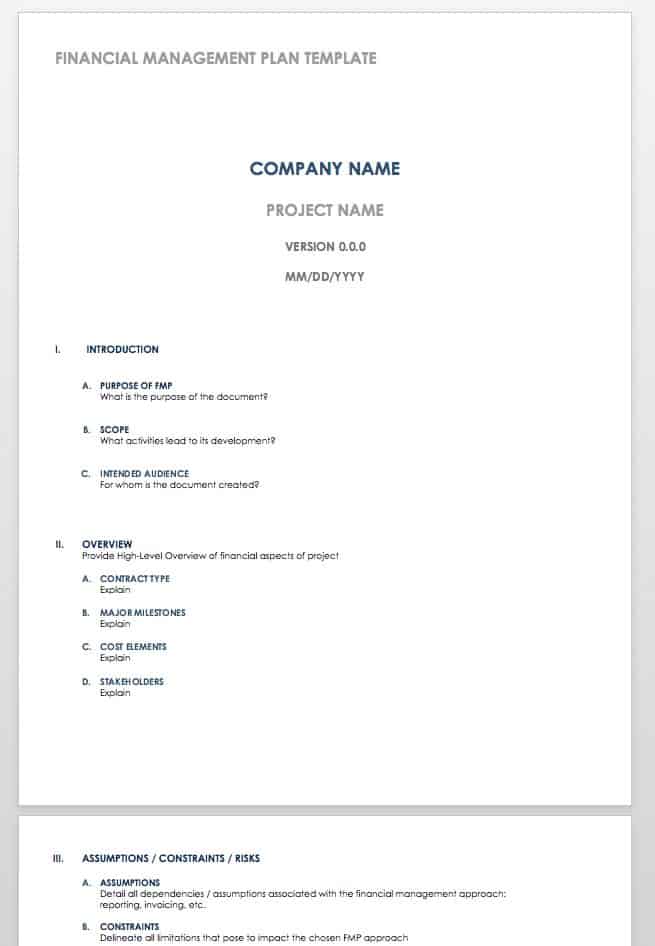

Financial Management Plan — Word

Download Financial Management Plan

Word | Smartsheet

Create a financial strategic action plan with this Word template. You’ll find a basic outline to follow, including sections for an overview of your business or project, assumptions, risks, financial management methods, and more. Once you have created a comprehensive financial plan, use it as a living document, just like you would a business plan. You should review and update financial templates regularly in order to assess progress, provide accountability and accuracy, and ensure that it continues to meet your needs.

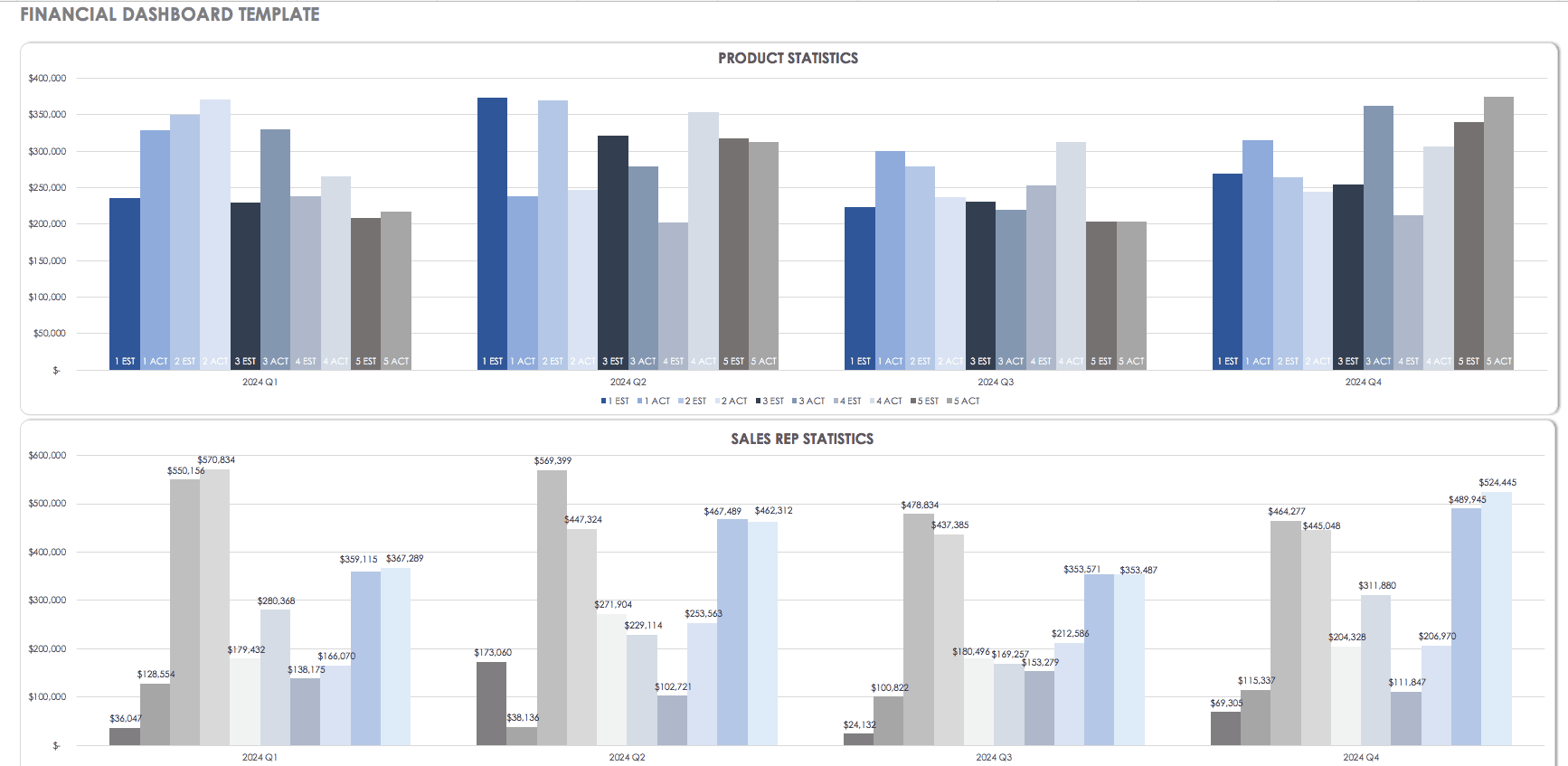

Financial Dashboard Template — Excel

Download Financial Dashboard Template — Excel

This template provides a summary report of financial data with a dashboard view, which makes it easy to compile and quickly review information. You’ll get a combination of bar charts, a pie chart, and a graph to compare statistics over time. Use the template to measure product performance, view sales data, and chart annual revenues or other financial information.

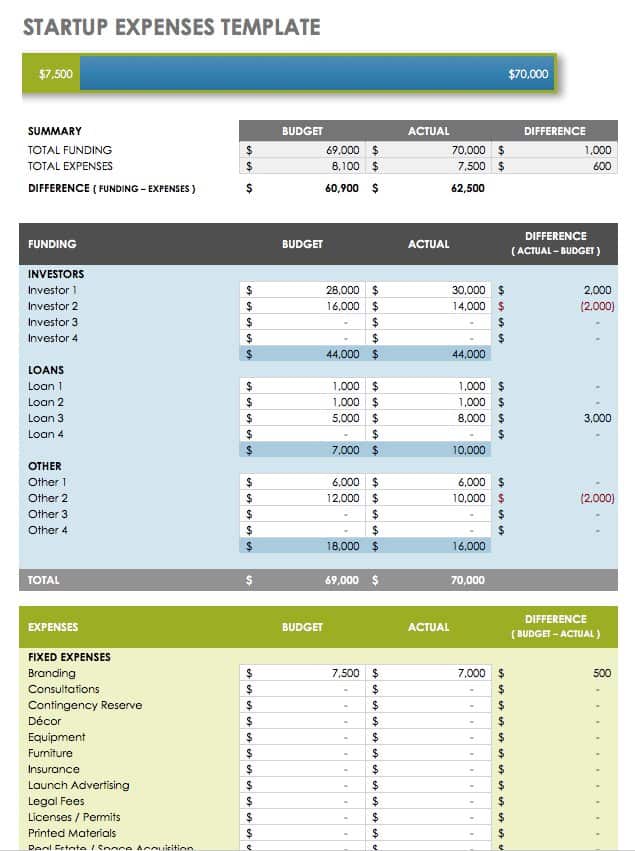

Startup Expenses Template — Excel

Download Startup Expenses Template — Excel

If you’re starting a business, this template can help you identify potential funding sources as well as necessary expenses to get your venture up and running. Similar to a budget template, you can track both estimated and actual costs, and make adjustments as needed. Identifying startup expenses can support your business planning process and help ensure that you have adequate financial resources to reach your goals.

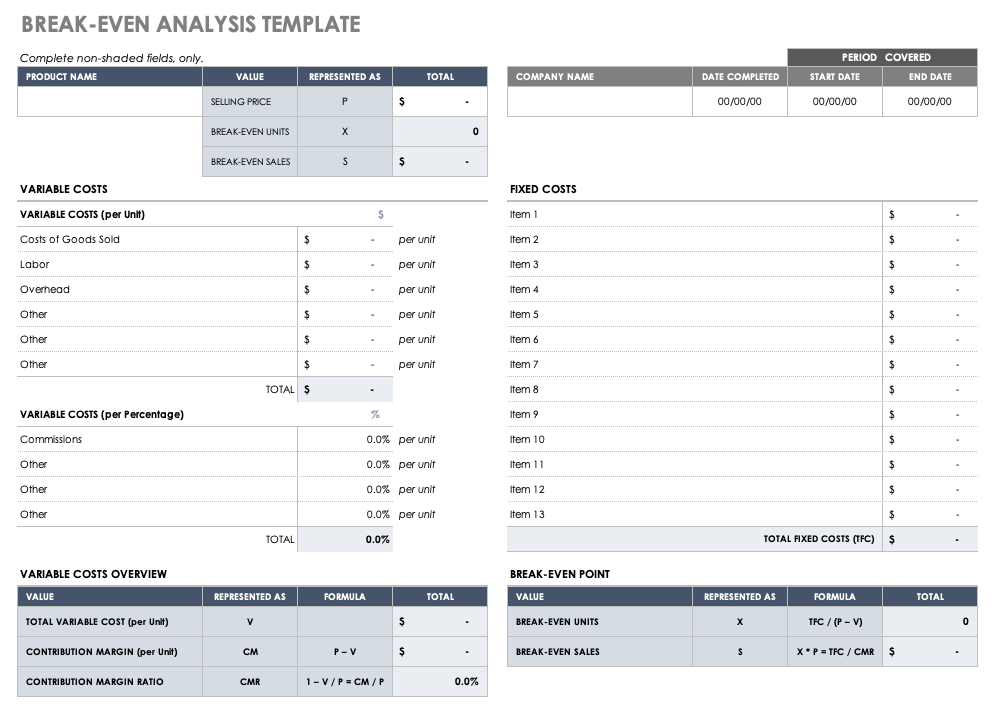

Break-Even Analysis Template — Excel

Download Break-Even Analysis Template

Excel | Smartsheet

A break-even analysis shows when a business will meet all of its expenses and begin to reach financial profitability. To do this analysis, enter your fixed and variable expenses into the template and the pre-set formulas will calculate how much revenue a business needs to break even.

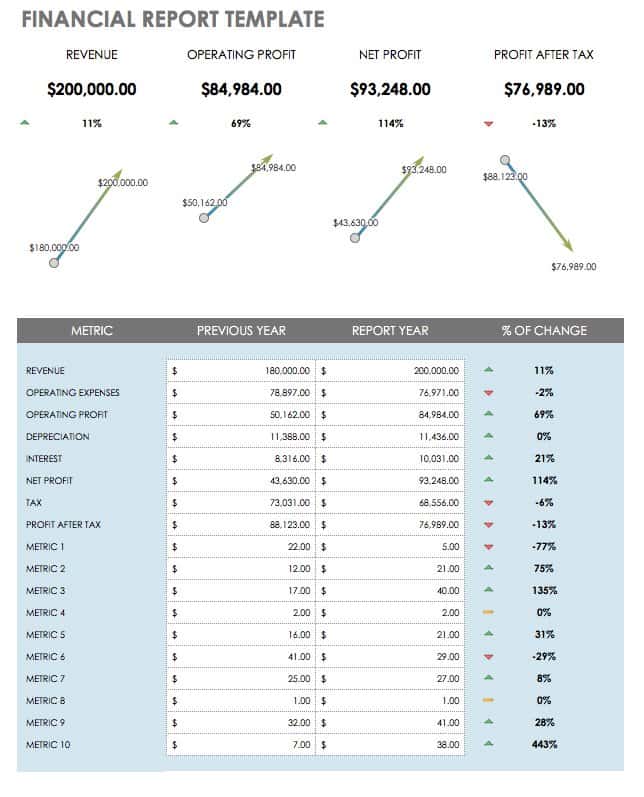

Financial Report Template — Excel

Download Financial Report Template

Excel | Smartsheet

Create an annual financial report for your business that shows key metrics in an easy-to-read format. Getting a financial overview allows you to track performance over a given time period, and a summary report simplifies communication with stakeholders. You can easily print and share this Excel template as a PDF document.

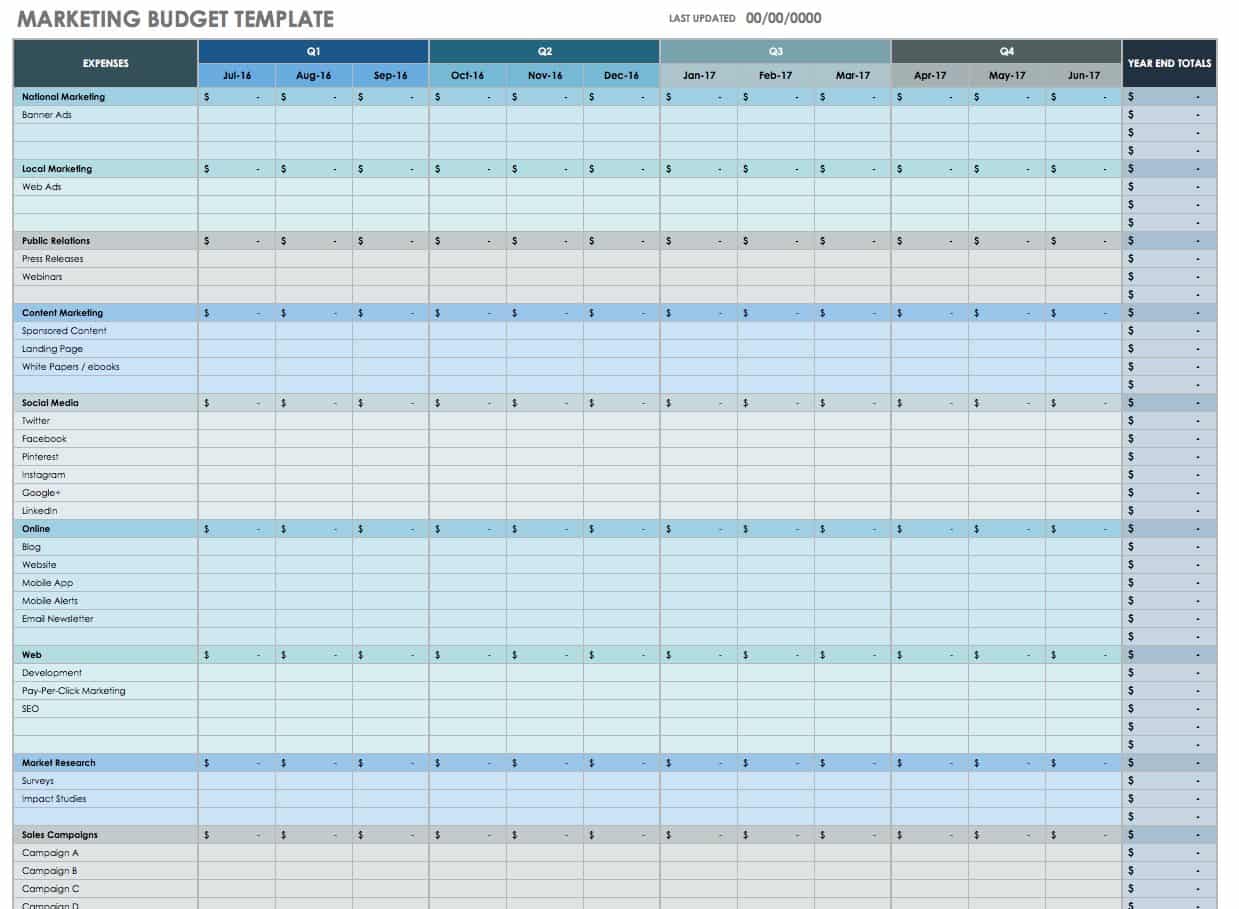

Marketing Budget Template — Excel

Download Marketing Budget Template — Excel

Create a comprehensive marketing budget plan with monthly, quarterly, and annual views on one template. In the first column, you’ll find a list of marketing expenses that include public relations, social media, advertising, online content, and more. There is also a section for listing specific marketing campaigns so that you can estimate and compare costs for each.

Personal Financial Planning Templates

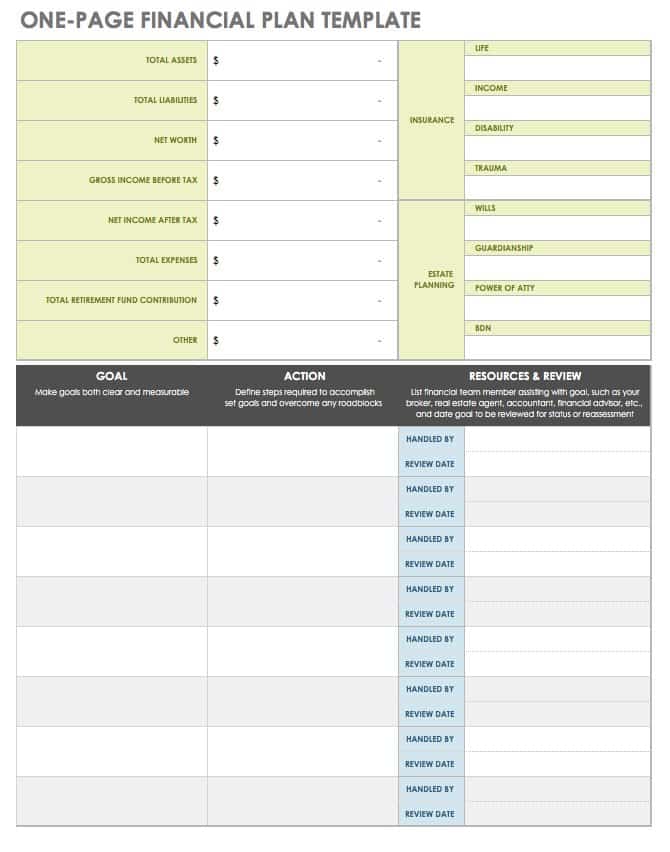

One-Page Financial Plan Template

Download One-Page Financial Plan Template

Excel | PDF

Individuals can also benefit from strategic financial plans. This one-page template allows you to create a personal financial plan that is concise yet comprehensive. Determine your current financial situation, create an action plan for reaching goals, and use the plan to track implementation and progress. If needed, you can include numbers for life insurance or estate planning.

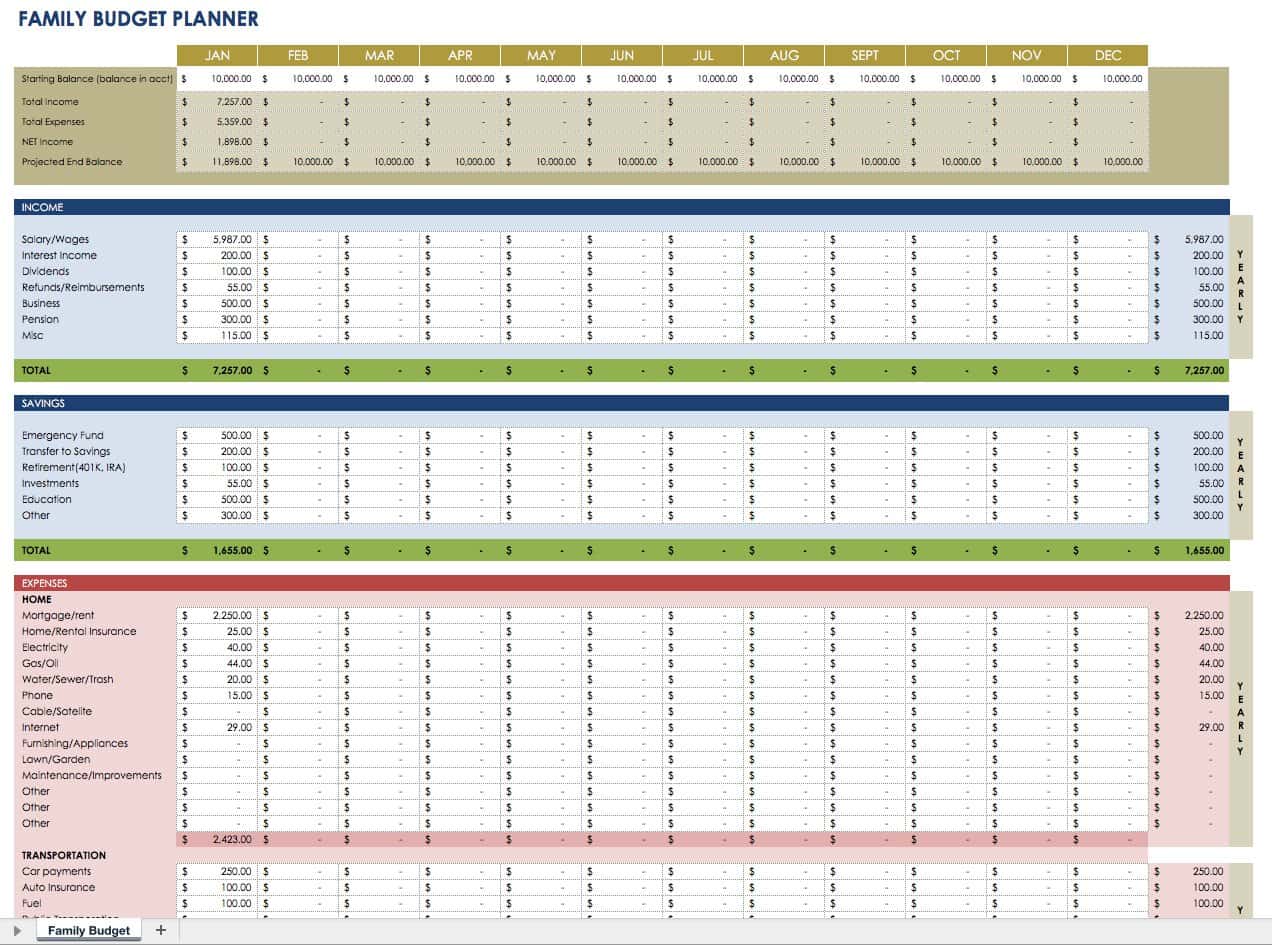

Family Budget Planner Template — Excel

Download Family Budget Planner Template — Excel

Families can use this planner to track household expenses and create a monthly balanced budget. You’ll find a list of common expenses including housing, transportation, healthcare, and entertainment, but you can also edit these categories to align with your specific monthly costs. The template also includes a section for savings to help you plan for retirement, create an emergency fund, and track investments.

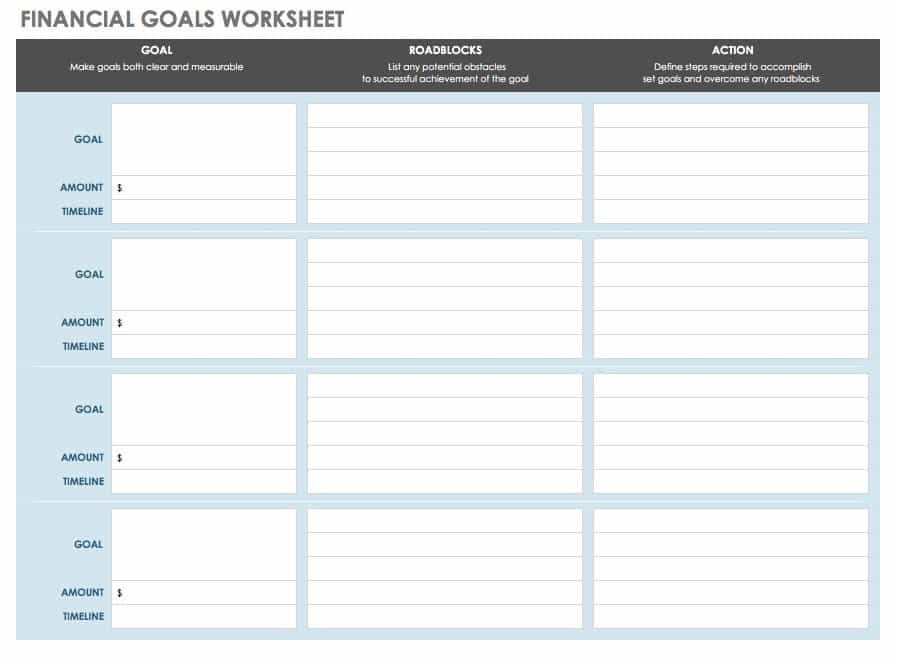

Financial Goals Worksheet

Download Financial Goals Worksheet

Excel | Word | PDF

Goals are only dreams unless you take steps to achieve them. Use this worksheet to clarify your top goals, identify potential roadblocks, and list actions you can take to overcome obstacles and reach your desired outcome. Goal planning can help prioritize objectives, create a realistic timeline, and provide accountability.

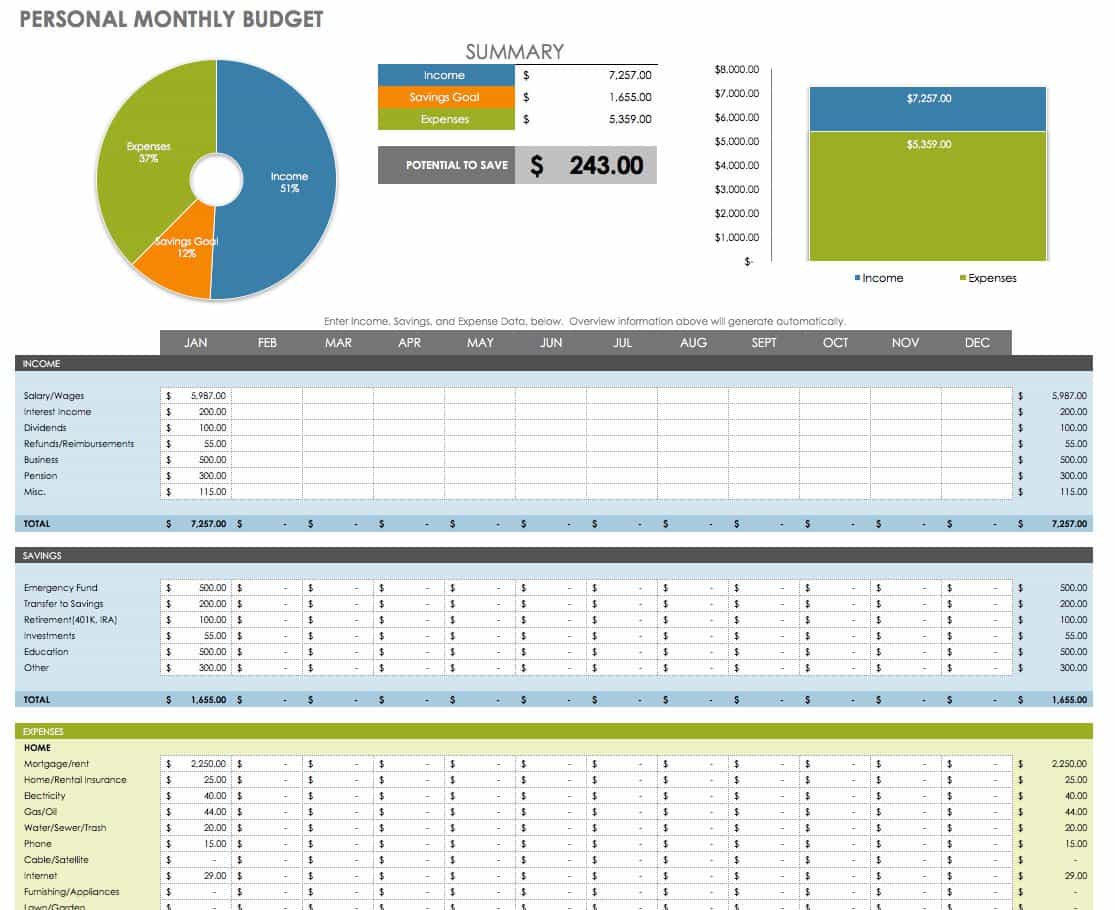

Personal Monthly Budget — Excel

Download Personal Monthly Budget — Excel

This monthly financial planner template provides a detailed budget along with a visual summary of your data. It includes sections for listing all sources of income, different savings accounts, and all of the expenses required to meet basic needs and support your lifestyle. You can use this template to plan for each month as well as to track earnings and expenditures over time.

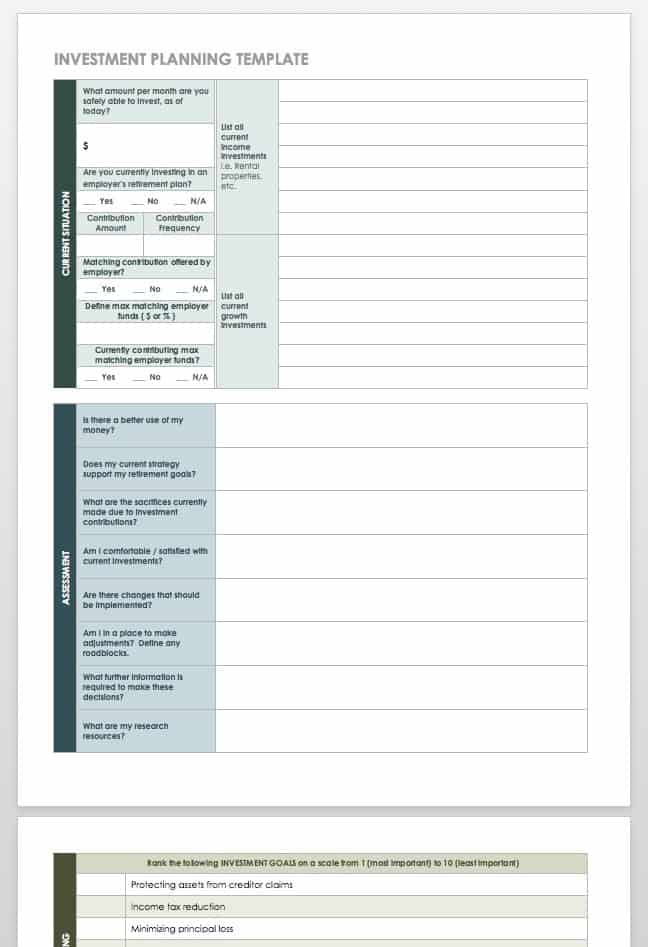

Investment Planning Template

Download Investment Planning Template

Word | PDF

Use this template to analyze your financial situation, assess your investment strategies, and determine investment goals. This worksheet can help clarify where to make changes in your current strategies and identify your comfort level with different approaches to investing. Even if you don’t have any investments, this template can provide a starting point for thinking about and planning your goals.

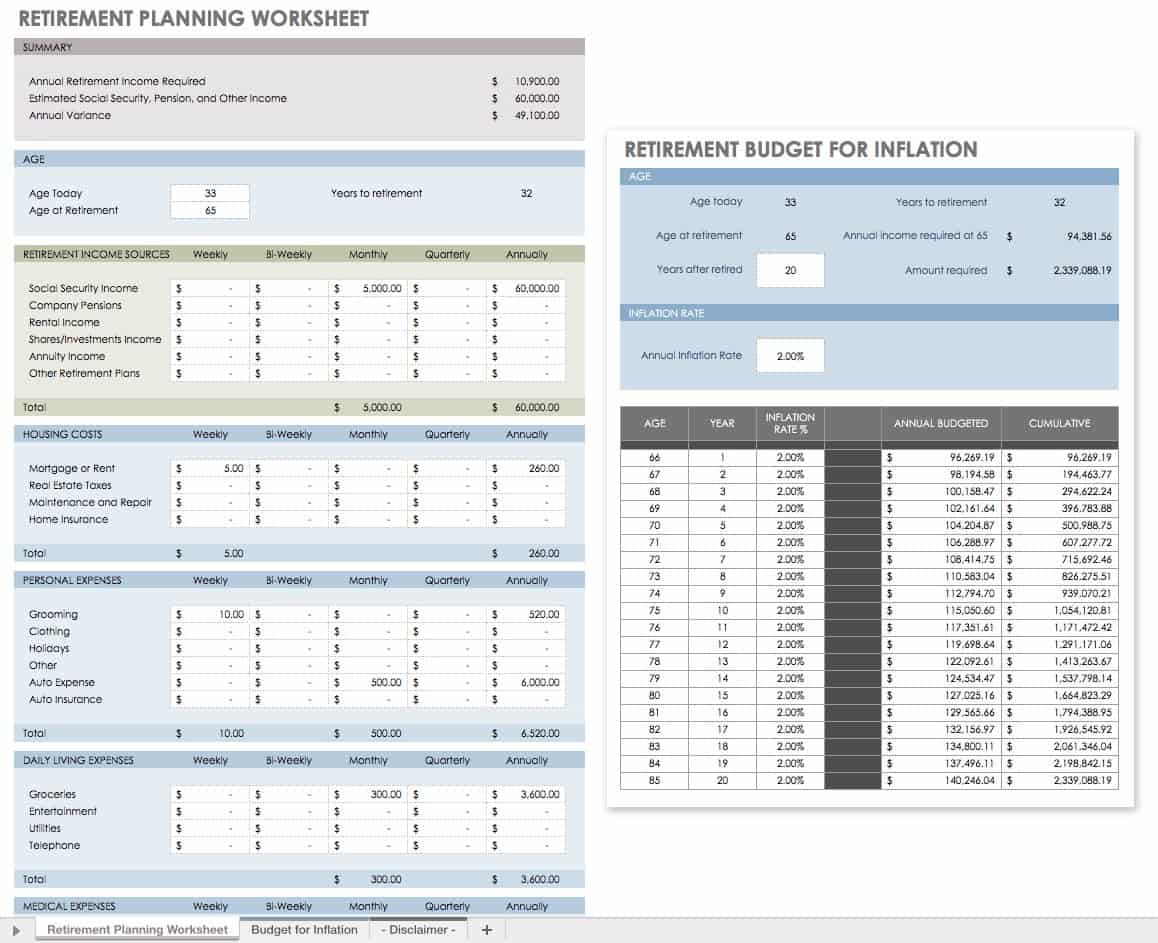

Retirement Planning Worksheet — Excel

Download Retirement Planning Worksheet — Excel

This template serves as a retirement calculator and budget worksheet that you can use to plan for retirement while accounting for inflation. If you are already retired, use the template to create a weekly, monthly, or annual budget based on your current income and expenses. You may want to consult with a financial planner to ensure that you are maximizing your income and saving sufficiently for retirement, but this template provides a basic financial planning and management tool that can help kickstart the conversation.

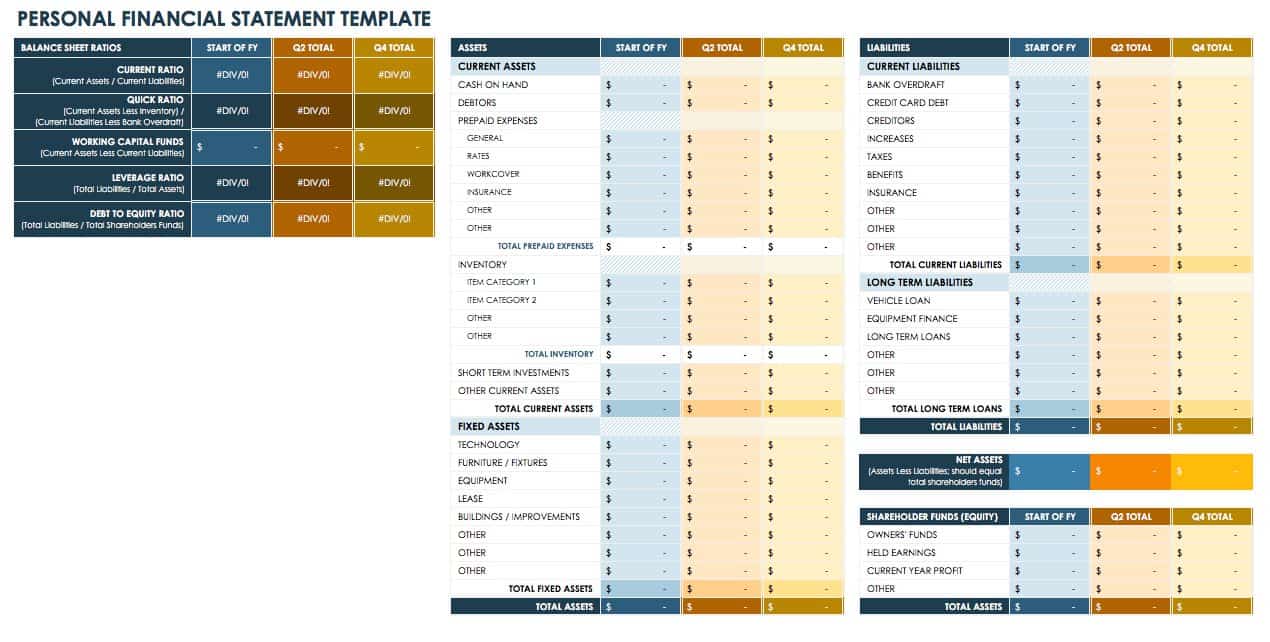

Personal Financial Statement — Excel

Download Personal Financial Statement — Excel

Determine your personal net worth with this simple yet detailed template. Enter your assets and liabilities — from cash and retirement savings to credit card debt and mortgages — and the template will automatically calculate your net worth. These details provide a quick look at your current financial standing. If you’re starting a business and seeking funding from lenders or investors, you may need to provide the information you collect in this template.

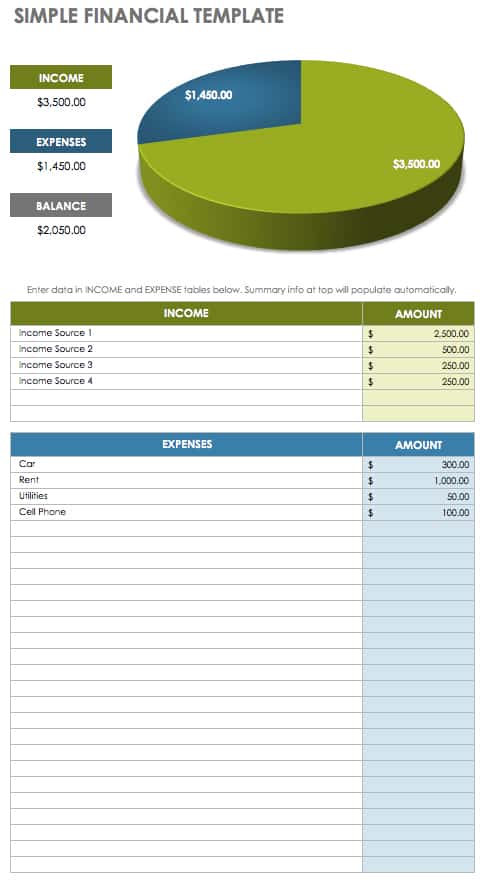

Simple Financial Template — Excel

Download Simple Financial Template — Excel

If you want to create a streamlined budget, use this simple financial template to see the difference between your income and expenses. Sections are provided for an itemized list of each, and a pie chart displays the balance between the two. This template may be helpful for individuals who are building a budget for the first time, or for those without complicated finances who just want to see how much they spend each month.

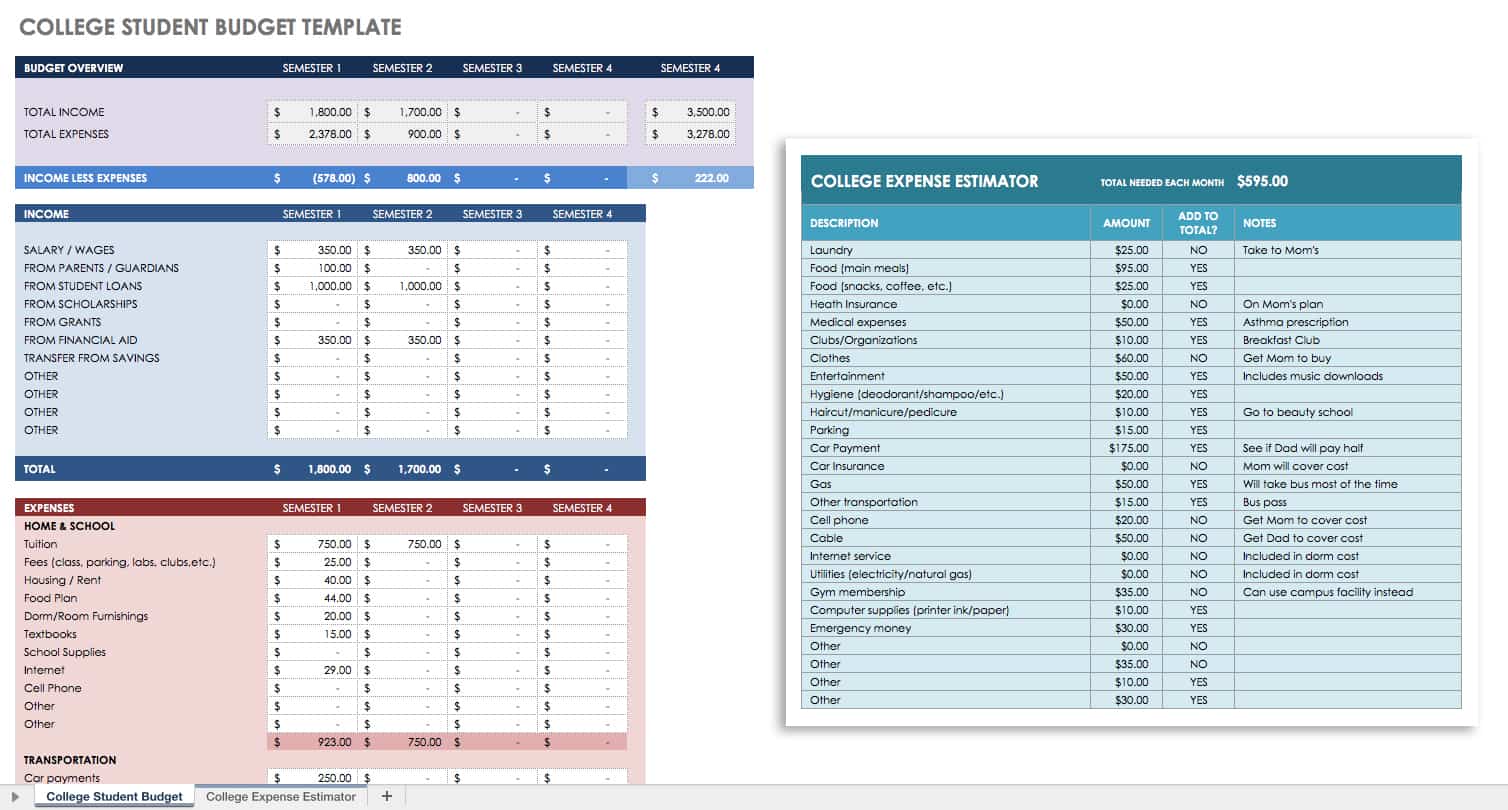

College Student Budget Template — Excel

Download College Student Budget Template — Excel

This template includes a list of potential expenses for college students. Use the details it reveals to determine how to pay for each item or where to cut costs. It also allows you to create a budget for each semester, weighing income against expenses to ensure that you have adequate funds. By creating a balanced budget, college students can focus on school responsibilities rather than worrying about finances, and also ensure that spending money is available for entertainment and wellness needs.

Improve Financial Planning with Work Management in Smartsheet

Empower your people to go above and beyond with a flexible platform designed to match the needs of your team — and adapt as those needs change.

The Smartsheet platform makes it easy to plan, capture, manage, and report on work from anywhere, helping your team be more effective and get more done. Report on key metrics and get real-time visibility into work as it happens with roll-up reports, dashboards, and automated workflows built to keep your team connected and informed.

When teams have clarity into the work getting done, there’s no telling how much more they can accomplish in the same amount of time. Try Smartsheet for free, today.