Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

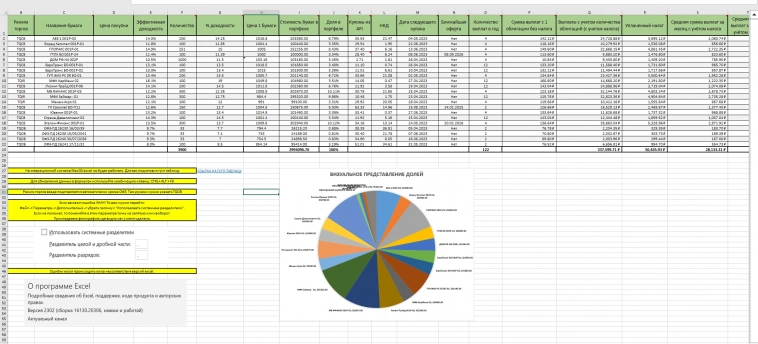

Возник у меня как-то вопрос: насколько корректно отображается доходность к погашению у облигаций в приложениях брокера и на различных сервисах наподобие РУСБОНДС. И, как оказалось, действительно реальная доходность может отличаться от указанной, а иногда даже быть отрицательной. Да, да, вы не ослышались. Об этом подробнее расскажу ниже. А сначала продемонстрирую таблицу, благодаря которой я пришел к такому выводу.

Преимущество данной таблицы заключается в том, что вам необходимо заполнить только желтые ячейки:

- Налог,

- Комиссия брокера,

- Код облигации

- Их количество.

И всё! Остальное все таблица сделает за вас: покажет название облигации, номинал, цену, дату погашения, НКД, купон, периодичность выплаты и даже дату оферты (если она есть). Данные подтягиваются с сайта Московской биржы. Ну, и самое главное — таблица рассчитает реальную доходность с учетом НДФЛ и без него, с учетом комиссии и без нее. Но я рекомендую смотреть на доходность с учетом комиссии и НДФЛ. В этом-то и смысл этой таблицы. Если вы снимите галочку «с учетом комиссии», то она не будет учитываться. Помимо этого, для облигации сформируется график денежного потока. И качестве бонуса — есть визуализация денежного потока.

В процессе работы с этой таблицей у меня для некоторых облигаций получалась отрицательная реальная доходность. Я начал разбираться и оказалось, что так и есть, таблицу не обманешь:). Дело в том, что с 01.01.2021 купоны по облигациям стали облагаться налогом. И из налогооблагаемой базы почему-то не вычитают потраченные средства на НКД — накопленный купонный доход. То есть если я покупаю облигацию за пару дней до выплаты купона — допустим 30 Р, то я дополнительно к цене облигации еще плачу НКД — допустим 29 Р. Справочно по колхозному: НКД равен 0 в день выплаты купона, затем каждый день он увеличивается на определенное значение, пока в день выплаты купона он не станет равным величине купона. В этот день он опять обнуляется и так далее до следующей выплаты.

Так вот получается я отдал 29 Р, а получил 30 Р — 13% налога, то есть всего 26,1 Р. Если последующих выплат еще много, то данная «несправедливость» не значительно уменьшит вашу доходность, а если эта выплата была последней (то есть в день погашения облигации), то получается вы вложите больше, чем вам вернется. То есть получите отрицательную реальную доходность!

Именно поэтому данная таблица имеет преимущество перед сторонними сервисами, которые не учитывают нюансы налогооблажения и комиссию брокера.

Сделаем вывод: облигацию выгодно покупать сразу после выплаты купона, когда НКД минимален. А таблица вам в этом поможет.

Ссылка на таблицу

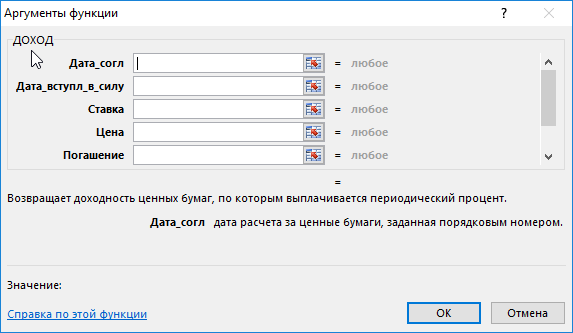

Финансовые показатели облигаций могут быстро рассчитываться в Excel. Для этого используется функция ДОХОД. С ее помощью вычисляется доходность ценных бумаг, по которым периодически выплачиваются проценты (дивиденды).

Как работает функция ДОХОД в Excel?

Облигации – это финансовый инструмент. Предприятие, выпустившее облигации, выступает в роли заемщика. Нуждаясь в привлечении средств, оно выпускает и выбрасывает на рынок такие ценные бумаги. Покупатель облигаций, фактически, является заимодавцем. Ставка купона – это процент, который получает покупатель облигации за то, что предоставил свои средства в пользование.

Как рассчитать доходность облигаций в Excel? Для решения данной задачи используется функция ДОХОД. Как и любая другая функция, ее синтаксис состоит из имени и аргументов. В строке формул сначала ставится знак равенства, после прописывается имя функции, а затем заполняем ее аргументы входящими значениями всех необходимых показателей.

Всего аргументов у сложной функции 7. Из них 6 обязательных для заполнения:

- Дата_согл. Расчетный день, когда облигация продана. Дата, когда долговые обязательства переданы покупателю. Не стоит путать ее с датой выпуска облигации.

- Дата_вступл_в_силу. День, когда заем возвращается покупателю. Это срок погашения облигации, когда истекает срок ее действия.

- Ставка. Годовая ставка процентов по облигации. Процент, который получает покупатель ценных бумаг.

- Цена. Показатель определяет цену облигации на 100 рублей номинала.

- Погашение. Стоимость, по которой выкупаются ценные бумаги.

- Частота. Число выплат по облигации в год. Может быть равна 1, 2 или 4.

- Базис. Этот аргумент не является обязательным. Поэтому он заключается в квадратные скобки. Он определяет способ вычисления дней.

Существует 5 видов базиса:

- — 0 – Американский 30/360;

- — 1 – факт/факт;

- — 2 – факт/360;

- — 3 – факт/365;

- — 4 – Европейский 30/360.

Аргументы всегда берутся в круглые скобки. Все они перечисляются по порядку. Между ними ставится знак «;».

Синтаксис функции прописывается следующим образом:

=ДОХОД(дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; [базис])

Обязательно учитывать то, что все даты в Excel записываются в виде последовательных чисел. Недопустимо использование текстового формата. За 1 принято 1 января 1900 года. Все последующие даты просто прибавляют число прошедших дней. Поэтому все значения рассчитываются с помощью функции «ДАТА».

Результатом применения функции является определение прибыльности облигаций. Программа может выдать не результат, а знак ошибки #ЧИСЛО! Это происходит в нескольких случаях:

- введены даты без использования функции «ДАТА»;

- значение ставки меньше нуля;

- указана цена меньше или равная нулю;

- погашение указано меньше или равно нулю;

- базис меньше нуля или больше четырех.

Примеры использования функции ДОХОД для анализа облигаций

Для вычисления доходности ценных бумаг нужно ввести в первый столбик таблицы все аргументы функции.

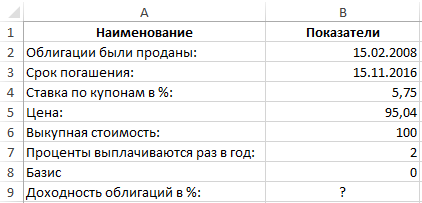

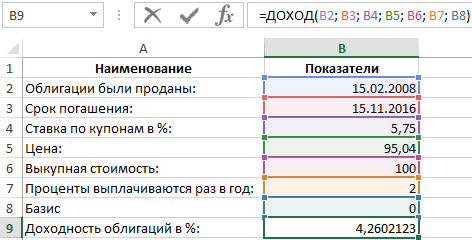

Пример 1. Необходимо вычислить доходность облигаций при следующих условиях:

- Облигации были проданы 15 февраля 2008 года.

- Срок погашения – 15 ноября 2016.

- Ставка по купонам определена 5,75%.

- Цена составляет 95.04 номиналов.

- Выкупная стоимость — 100 номиналов.

- Проценты выплачиваются раз в полгода.

- Значение базиса – 0 (30/360).

Последовательно вводите все значения заполняя таблицу с данными:

В ячейку B9 вводите данные для аргументов функции ДОХОД. Формула будет выглядеть так:

Доходность облигаций составляет 4,26%.

Можно вводить формулу с клавиатуры или указывать соответствующие ячейки мышью. При этом прописать имя функции нужно вручную. Затем откройте скобку и последовательно через «пробел» укажите все ячейки, которые должны быть учтены.

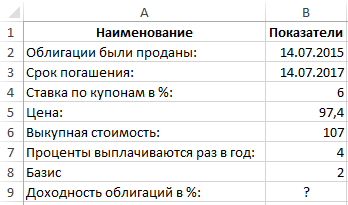

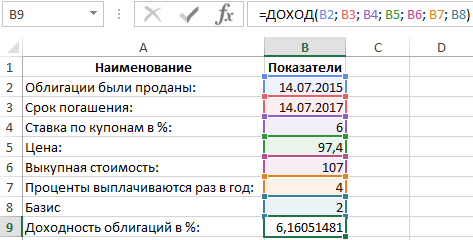

Пример 2. Предприятие продало облигации 14 июля 2015. Установлен небольшой срок их погашения 14 июля 2017. Предлагается ставка 6%. Цена бумаг 97,4 номинальных значений. Стоимость для выкупа – 107 номиналов. Выплата процентов проводится 4 раза в год. Базис 2 – (48/360).

Для вычисления прибыльности облигации введите данные в таблицу по принципу, который стал понятен из примера 1:

В итоговой ячейке B9 приписываем функцию:

Это обозначает, что расчет доходности к погашению облигаций составляет (6,16% х 2года)=12,32%.

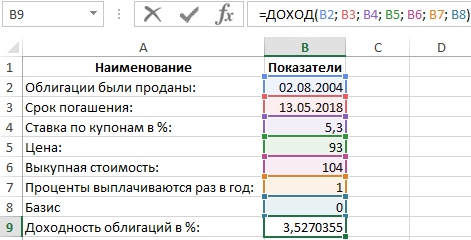

Пример 3. Ценные бумаги проданы 2 августа 2004. Погашение произошло 13 мая 2018. Купонная ставка по ним – 5,3%. Цена бумаг – 93 номинала. Стоимость для выкупа – 104 номинала. Проценты начисляются раз в год. Базис – 0 (30/360).

По аналогии составляем таблицу, используя функцию =ДОХОД():

Прибыльность акций оценена в 3,52%.

С помощью программы Excel удалось всего за несколько минут установить, что самыми прибыльными инвестициями являются облигации из второго примера.

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

В этой статье описаны синтаксис формулы и использование функции ДОХОД в Microsoft Excel.

Описание

Возвращает доходность ценных бумаг, по которым производятся периодические выплаты процентов. Функция ДОХОД используется для вычисления доходности облигаций.

Синтаксис

ДОХОД(дата_согл; дата_вступл_в_силу; ставка; цена; погашение, частота; [базис])

Важно: Даты должны быть введены с использованием функции ДАТА или как результат вычисления других формул и функций. Например, для указания даты 23 мая 2008 г. воспользуйтесь выражением ДАТА(2008,5,23). Если ввести даты как текст, это может привести к возникновению проблем.

Аргументы функции ДОХОД описаны ниже.

-

Дата_согл — обязательный аргумент. Дата расчета за ценные бумаги (дата продажи ценных бумаг покупателю, более поздняя, чем дата выпуска).

-

Дата_вступл_в_силу — обязательный аргумент. Срок погашения ценных бумаг. Эта дата определяет момент, когда истекает срок действия ценных бумаг.

-

Ставка — обязательный аргумент. Годовая процентная ставка для купонов по ценным бумагам.

-

Цена — обязательный аргумент. Цена ценных бумаг на 100 рублей номинальной стоимости.

-

Погашение — обязательный аргумент. Выкупная стоимость ценных бумаг на 100 рублей номинальной стоимости.

-

Частота — обязательный аргумент. Количество выплат по купонам за год. Для ежегодных выплат частота равна 1, для полугодовых — 2, для ежеквартальных — 4.

-

Базис — необязательный аргумент. Используемый способ вычисления дня.

|

Базис |

Способ вычисления дня |

|

0 или опущен |

Американский (NASD) 30/360 |

|

1 |

Фактический/фактический |

|

2 |

Фактический/360 |

|

3 |

Фактический/365 |

|

4 |

Европейский 30/360 |

Замечания

-

В приложении Microsoft Excel даты хранятся в виде последовательных чисел, что позволяет использовать их в вычислениях. По умолчанию дате 1 января 1900 года соответствует номер 1, а 1 января 2008 года — 39448, так как интервал между этими датами составляет 39 448 дней.

-

Дата соглашения является датой продажи покупателю купона, например облигации. Срок платежа представляет собой дату истечения срока действия купона. Предположим, например, что облигация со сроком действия 30 лет выпущена 1 января 2008 г. и приобретена покупателем через шесть месяцев после выпуска. Датой выпуска будет 1 января 2008 г., датой расчета — 1 июля 2008 г., а срок погашения такой облигации наступит 1 января 2038 г., то есть через 30 лет после даты выпуска.

-

Значения аргументов «дата_согл», «дата_вступл_в_силу», «частота» и «базис» усекаются до целых.

-

Если дата расчета или дата погашения не является допустимой датой, то доход возвращает #VALUE! значение ошибки #ЗНАЧ!.

-

Если ставка < 0, то доход возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если pr ≤ 0 или погашение ≤ 0, то доход возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если частота является любым числом, кроме 1, 2 или 4, то доход возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если базис < 0 или базис > 4, то доход возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если «≥», «ДОХОД» возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если только один или менее периодов купона укладываются до даты погашения, функция ДОХОД вычисляется следующим образом:

где:

-

A = количество дней от начала периода купона до даты расчета (накопленные дни).

-

DSR = количество дней от даты расчета до даты погашения.

-

E = количество дней в периоде купона.

-

-

Если до погашения укладывается более одного периода купона, функция ДОХОД вычисляется итеративным методом (не более 100 итераций). Используется метод Ньютона на основе формулы для функции ЦЕНА. Доходность меняется до тех пор, пока вычисляемая цена для данной доходности не станет близкой к значению аргумента «цена».

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|

15-фев-08 |

Дата соглашения |

|

|

15-ноя-16 |

Дата вступления в силу |

|

|

5,75 % |

Процентная ставка по купонам |

|

|

95,04287 |

Цена |

|

|

100р. |

Выкупная стоимость |

|

|

2 |

Частота полугодовая (см. выше) |

|

|

0 |

Базис 30/360 (см. выше) |

|

|

Формула |

Описание (результат) |

Результат |

|

=ДОХОД(A2;A3;A4;A5;A6;A7;A8) |

Доходность по облигациям в соответствии с приведенными выше условиями (0,065 или 6,5%) |

6,5 % |

Нужна дополнительная помощь?

Не стою на месте и постоянно улучшаю таблицу.

В процессе выявляется масса ошибок, которые стараюсь убирать и делать таблицу более удобной для вас.

Сейчас она уже вполне хорошо подходит для отслеживания всех аспектов всего портфеля в целом.

Что добавил в этот раз:

👉 Убрал надобность искать режим торгов. Теперь он ищется автоматически (для ОФЗ режим торгов неизменен)

👉 Добавил столбец с ценой покупки

👉 Добавил столбец с расчётом эффективной доходности

👉 Упростил формулы и теперь все данные бьются корректно (включая даты купонов, их размер и даты оферты)

👉 Добавил столбец с расчётом НКД

👉 Добавил инструкции под таблицей, чтобы было проще разобраться что есть что и самостоятельно устранить некоторые возможные проблемы

$RU000A105SX7 $RU000A105ZX2 $RU000A105XF4 $RU000A100FE5 $RU000A0ZYJT2 $RU000A105PP9 $RU000A105TS5 $RU000A100PB0 $RU000A1058U6 $RU000A105RF6 $RU000A104ZK2 $RU000A102TL7 $RU000A1032D7

Таблицу залил в телеграмм канал: t.me/filippovich_moneyОна висит в закреплённых записях

Содержание

- Обзор функции YIELD

- Что такое доходность?

- Что такое функция доходности в Excel?

- УРОЖАЙ в Google Таблицах

- Дополнительные замечания

- Примеры YIELD в VBA

Скачать пример рабочей книги

Загрузите образец книги

В этом руководстве показано, как использовать Функция ДОХОДНОСТЬ в Excel в Excel для расчета доходности облигаций.

Обзор функции YIELD

Функция ДОХОДНОСТЬ Рассчитывает доходность облигации.

Чтобы использовать функцию рабочего листа Excel YIELD, выберите ячейку и введите:

(Обратите внимание, как появляются входные данные формулы)

Синтаксис и входные данные функции YIELD:

| 1 | = ДОХОДНОСТЬ (расчет, срок погашения, ставка, цена, погашение, частота, [базис]) |

поселок — Это дата расчетов по ценной бумаге или дата покупки ценной бумаги. Это дата, которая наступает после даты выпуска ценной бумаги.

зрелость — Это дата истечения срока действия залога или ценной бумаги, когда основная сумма возвращается держателю облигации или ценной бумаги.

темп — Это годовая процентная ставка по облигации или ценной бумаге, по которой обрабатываются купонные выплаты.

пр — Это номинальная стоимость ценной бумаги или залога. Если этот аргумент опущен, функция ДОХОД примет номинальную стоимость 1000 долларов.

выкуп — Стоимость погашения облигации или ценной бумаги из расчета на 100 долларов США номинальной стоимости, которая возмещается держателю облигации или ценной бумаги в дату погашения.

частота — Это количество периодических купонных выплат в год. Значение частоты ежегодных, полугодовых и квартальных платежей составляет 1, 2 и 4 соответственно.

основа — ПО ЖЕЛАНИЮ. Он определяет тип дневного подсчета, который будет использоваться ценной бумагой или залогом. Возможные значения могут быть:

| Основа | Счетчик дней |

| 0 | США (NASD) 30/360 |

| 1 | Фактический / фактический |

| 2 | Acutal / 360 |

| 3 | Acutal / 365 |

| 4 | Европейский 30/360 |

Если аргумент основания опущен, он принимает значение по умолчанию, то есть US (NASD) 30/360.

Что такое доходность?

Доходность по ценной бумаге — это сумма денежных средств, заработанных по ценной бумаге в виде процентов или дивидендов. Он выражается в процентах от номинальной стоимости ценной бумаги.

Доходность облигации рассчитывается по следующей формуле, если до погашения осталось не более одного купонного периода.

Где:

DSR = количество дней от даты расчета до даты погашения

E = количество дней в купонном периоде, на которое приходится расчетная дата.

A = количество дней от начала купонного периода до даты расчетов.

Если до погашения остается более одного купона, доходность рассчитывается путем итераций. Функция ДОХОДНОСТЬ использует формулу ЦЕНА для определения доходности с помощью метода Ньютона (также известного как метод Ньютона-Рафсона).

Функция ДОХОДНОСТЬ Excel возвращает доходность по ценной бумаге, по которой выплачиваются периодические проценты. Возвращает значение в процентах.

Рассчитать доходность ценной бумаги

В этом примере мы рассчитываем доходность ценной бумаги, купленной 20 января 2022 года, с годовой процентной ставкой 6%. Другие детали безопасности упомянуты в таблице выше.

Формула, используемая для расчета доходности:

| 1 | = ДОХОД (C4; C5; C6; C7; C8; C9; C10) |

Функция ДОХОДНОСТЬ возвращает доходность ценной бумаги:

УРОЖАЙ = 5.68%

Здесь цена аргумента безопасности (pr) и аргумента погашения (погашения) вводится как значение за 100 долларов независимо от фактической номинальной стоимости ценной бумаги. Также, как рекомендовано, значения аргументов даты расчета и срока погашения вводятся как ссылка на ячейки, содержащие даты.

Рассчитать доходность 10-летней облигации

Теперь давайте посчитаем доходность 10-летней облигации, которая была выпущена 1 февраля 2009 года и куплена инвестором через три месяца. Прочие детали облигации указаны в таблице выше.

Формула, используемая для расчета доходности:

| 1 | = ДОХОД (C4; C5; C6; C7; C8; C9; C10) |

Функция ДОХОДНОСТЬ вычисляет доходность 10-летней облигации:

УРОЖАЙ = 8.3%

В соответствии с рекомендациями значения аргументов даты расчета и срока погашения вводятся как ссылка на ячейки, содержащие даты.

УРОЖАЙ в Google Таблицах

Все приведенные выше примеры работают в Google Таблицах точно так же, как и в Excel.

Дополнительные замечания

Используйте функцию ДОХОДНОСТЬ, чтобы рассчитать доходность облигации или аналогичной ценной бумаги.

# ЧИСЛО! Ошибка возникает, если дата расчета больше или равна дате погашения; или значения аргументов ставки, погашения, частоты или [основы] не являются допустимыми числами (т. е. ставка <0; или pr ≤ 0; или погашение ≤ 0; или частота — любое значение, кроме 1, 2 или 4; или [базовое] значение отличается от 0, 1, 2, 3 или 4)

#ЦЕНИТЬ! Ошибка возникает, если даты расчета или аргументы срока погашения не являются допустимыми датами Excel.

Рекомендуется вводить даты расчетов и погашения в функцию ДОХОД как ссылки на ячейки, содержащие даты или даты, возвращаемые из формул.

Результат функции ДОХОДНОСТЬ может быть десятичным. Измените Форматирование чисел ячейки на Процент, чтобы отображать результат функции в процентах:

Вернуться к списку всех функций в Excel

Примеры YIELD в VBA

Вы также можете использовать функцию YIELD в VBA. Тип:application.worksheetfunction.yield (расчет, срок погашения, ставка, цена, погашение, ЧАСТОТА, базис)

Для аргументов функции (скорость и т. Д.) Вы можете либо ввести их непосредственно в функцию, либо определить переменные, которые будут использоваться вместо них.