You probably knew that Microsoft’s Excel spreadsheet program is a fine tool for keeping track of your investments in an organized manner, enabling you to see and sort positions, including entry price, periodic closing prices, and returns. But actually, Excel can do much more than serve as a glorified financial statement. It can automatically calculate metrics such as an asset’s or a portfolio’s standard deviation, percentage of return, and overall profit and loss.

Let’s look at how Excel can enhance one’s investment activities.

Key Takeaways

- Excel spreadsheets can not only keep track of investments but also calculate performance and degree of volatility.

- Excel can calculate the difference of an asset’s current price minus its entry price.

- Excel can calculate the percentage return on an asset and assess profit and loss.

- One particularly helpful Excel feature is its ability to calculate standard deviation, a complex formula that assesses risk.

Tracking Investments With Excel

An Excel spreadsheet can be used in a number of ways to keep track of an investor’s holdings. The first step is to decide what data you would like to include. The figure below shows an example of a simple spreadsheet that tracks one investment’s data, including date, entry, size (how many shares), closing prices for the dates specified, the difference between the closing price and the entry price, the percentage return, profit and loss for each periodic closing price, and the standard deviation. A separate sheet in an Excel workbook can be used for each stock.

Spreadsheet showing data from one trading instrument.

Image by Sabrina Jiang © Investopedia 2020

Creating Difference Formulas in Excel

Some values in the spreadsheet, however, must be manually calculated, which is time-consuming. However, you can insert a formula into a cell to do the work for you. To calculate the difference of an asset’s current price minus its entry price, for instance, click in the cell where you would like the difference to appear.

Next, type the equals sign (=) and then click in the cell containing the current price. Follow this with a minus sign and then click in the cell that contains the entry price. Then click enter and the difference will appear. If you click on the lower right corner of the cell until you see what looks like a dark plus sign (without little arrows on it), you can drag the formula to the other appropriate cells to find the difference for each dataset.

Creating Percent Return Formulas in Excel

The percent return is the difference of the current price minus the entry price, divided by the entry price: (price-entry) ÷ entry. The percent return calculation is made by, once again, selecting the cell where you would like the value to appear, then typing the equal sign. Next, type an open parenthesis and click in the cell that has the current price, followed by a minus sign, the entry price, and a closing parenthesis.

Next, type a forward slash (to represent division) and then click in the entry price cell again. Press enter and the percent return will appear. You may need to highlight the column, right-click, and select Format Cells to select Percentage under the number tab to make these values appear as percentages. When you have the formula in one cell, you can click and drag (as above) to copy the formula into the corresponding cells.

Creating Profit/Loss Formulas in Excel

The profit and loss formula is the difference multiplied by the number of shares. To create the formula, click in the cell where you want the value to appear. Next, type the equals sign and then click in the cell that contains the difference (see above). Then, type the asterisk symbol (*) to represent multiplication and then click in the cell that contains the number of shares. Press enter and you will see the profit and loss for that data. You may need to highlight the column, right-click, and select Format Cells, then select the currency to set the column to display as a dollar amount. You can then select, click, and drag the formula to copy it into the other corresponding cells.

Creating Standard Deviation Formulas in Excel

The mainstay of modern portfolio theory, the standard deviation for a dataset can reveal important information regarding an investment’s risk. The standard deviation is simply the measure of how far returns are from their statistical average; in other words, it allows investors to determine the above-average risk or volatility of an investment. The standard deviation of returns is a more accurate measure than looking at periodic returns because it takes all values into account.

The lower the standard deviation value of an asset or a portfolio, the lower its risk.

The standard deviation calculation is a complex, time-consuming mathematical equation. Fortunately, a few simple clicks in Excel can provide the same calculation. Even if an investor does not understand the math behind the value, the risk and volatility of a particular stock or the entire portfolio can be measured with relative ease.

To find the standard deviation of a dataset, click on the cell where you want the standard deviation value to appear. Next, under the Formulas heading in Excel, select the Insert Function option (this looks like fx). The Insert Function box will appear, and under Select a Category choose Statistical. Scroll down and select STDEV, then click OK. Next, highlight the cells for which you want to find the standard deviation (in this case, the cells in the percent return column; be careful to select only the return values and not any headers). Then click OK and the standard deviation calculation will appear in the cell.

Viewing a Portfolio in Excel

You can compile data from the individual sheets in Excel to get a sense of all holdings at a glance. If you have data on one sheet in Excel that you would like to copy to a different sheet, you can select, copy, and paste the data into a new location. In this way, it is easy to import a series of stocks’ data into one sheet. All of the formulas are the same as in the previous examples, and the standard deviation calculation is based on the percent return of all of the stocks, rather than just a single instrument.

The figure below shows data from 11 different stocks, including entry date and price, the number of shares, the current price, the difference between the current price and the entry price, the percent return, the profit and loss, and the overall standard deviation.

Image by Sabrina Jiang © Investopedia 2021

Other Tips for Using Excel

When a spreadsheet has been formatted with the data you would like to see as well as the necessary formulas, entering and comparing data is relatively simple. But it pays to take the time to set up the sheets exactly how you want them and eliminate or hide any extraneous data. To hide a column or row of data, highlight it, and under the Home tab, select Format. A drop-down menu will appear; select Hide or Unhide, choosing the option you want. Any data that is hidden can still be accessed for calculations but will not show up in the spreadsheet. This is helpful when creating a streamlined, easy-to-read spreadsheet.

Of course, there are alternatives to setting up the spreadsheet by yourself. A considerable number of commercial products are available from which you can choose portfolio management software that works in concert with Excel. An internet search can help interested investors learn about these opportunities.

The Bottom Line

An Excel spreadsheet can be as easy or complex as you want it to be. Personal preference and needs dictate the complexity of the spreadsheet. The key is to understand whatever data you do decide to include so that you can gain insight from it. Those interested in learning about other ways to use this software may wish to enroll in one of the best online Excel classes currently available.

Вы знаете, как рассчитать процент прибыли? Каким бы малым бизнесом вы ни руководили, вы должны знать некоторые базовые вещи бухгалтерского учета, например, как рассчитывать прибыль и убыток в Excel. Если вы знаете, как следить за финансами своего бизнеса, у вас будет более четкое представление о том, что вам следует предпринять в следующие шаги.

Как большинство из вас знает, Microsoft Excel может быть очень мощным бухгалтерский инструмент для всех, кто ведет собственный малый бизнес. Он позволяет пользователям легко и эффективно отслеживать поступающие и уходящие деньги с помощью простых для понимания электронных таблиц и формул, которые очень просто использовать при расчете прибылей и расходов. Вот краткое руководство о том, как рассчитать прибыль, составив электронную таблицу в Excel. Это руководство может работать во всех версиях MS Excel.

Запустите программу Excel и выберите четыре столбца и пару строк, щелкнув правой кнопкой мыши. Следующим шагом является нажатие на вкладку Вставка , а затем на Таблица . Запишите в столбцы следующие значения: Доход , Расходы , Прибыль и Процент б>. Заполните столбцы Доход и Расходы .

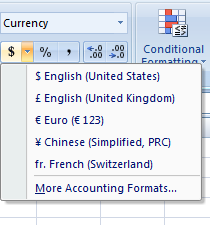

После этого вы можете выбрать валюту, с которой вы работаете. на ленте. Вы можете найти настройки валюты, нажав на вкладку «Главная». Знак доллара находится в разделе Число . При нажатии на нее вы увидите раскрывающееся меню, как показано на изображении ниже.

Теперь ваша таблица должна выглядеть примерно так:

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?

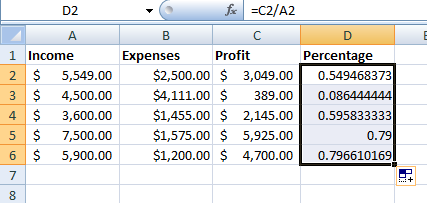

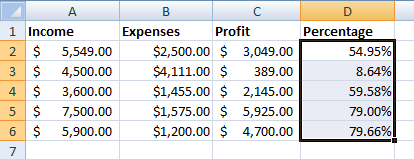

Чтобы получить процент прибыли, введите формулу процента для Excel «= a2-b2» в ячейку c2 Profit.

После расчета суммы прибыли перетащите угол ячейки, чтобы включить остальную часть таблицы.

Чтобы рассчитать процент прибыли, введите следующую формулу в пустую ячейку в разделе” Процент “: = c2/a2.

Вы увидите, что в настоящее время у вас нет указанного процента прибыли, но перейдите к t Вкладка Общие вверху и выберите Процент .

Настройка шаблона Excel для калькулятора прибыли

Итак, если вам нужно довольно часто рассчитывать прибыль в Excel, вы можете сохранить эти функции в виде шаблона. Например, вы можете включить имена основных ячеек и добавить формулу процента прибыли. В следующий раз, когда вам нужно будет рассчитать прибыль в Excel, вы можете просто загрузить шаблон.

Чтобы создать шаблон Excel для калькулятора прибыли, сначала сохраните эти документы, с которыми вы работали, как книгу Excel. Затем откройте его снова и удалите входные данные, но убедитесь, что формула все еще работает.

Теперь щелкните меню Файл , Экспорт , а затем нажмите Изменить тип файла . Из списка типов файлов выберите Шаблоны и нажмите Сохранить как .

Валовая прибыль – это сумма рассчитана после вычитания расходов на себестоимость от доходов. Другими словами, общая прибыль – разница между выручкой и себестоимостью. В общую себестоимость товара включены разные виды расходов: на производство, на реализацию, операционные расходы и много других посреднических расходов. Чтобы рассчитать валовую прибыль, необходимо просто вычитать валовые расходы себестоимости от валового дохода.

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100.

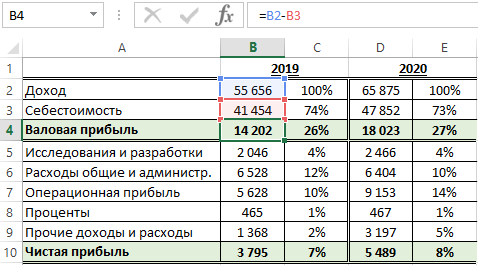

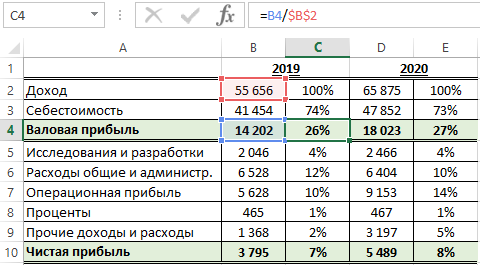

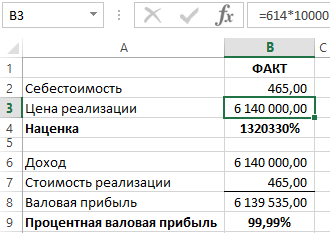

На рисунке представлен финансовый отчет определенной производственной фирмы:

Валовая прибыль находится в ячейке B4, а процентная валовая прибыль в ячейке C4: =B4/$B$2

Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2. В формуле вычисления валовой прибыли в процентах значение ячейки B4 разделено на значение в $B$2:

Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100. Такой же результат мы получим по выше описанной формуле =B4/B2*100, но здесь не используем процентный формат ячеек.

Важно отметить, что установлена абсолютная ссылка на ячейку $B$2 о чем свидетельствуют символы значка доллара в самой ссылке. Благодаря абсолютной ссылке можно свободно копировать формулу в другие строки отчета с целью расчета доли от общего дохода в процентах, которую занимает та или иная статья расходов и доходов. Так приблизительно выглядит поверхностный анализ расчета доходов и расходов фирмы.

Формула расчета процента наценки в Excel

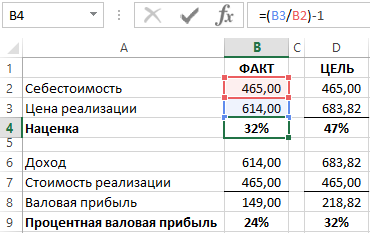

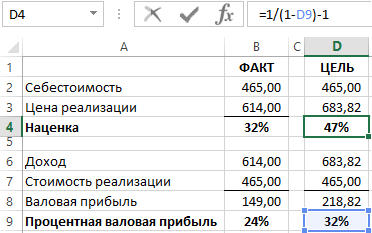

Наценка очень часто отождествляется с процентной валовой прибылью, но является нечто другим. Наценка – это процентная сумма, добавленная к себестоимости продукта с целью рентабельного ценообразования для его реализации. Другими словами, сумма в процентах на которую повышена цена с целью получения прибыли и возмещения затрат не связанными с расходными на себестоимость. Ниже на рисунке представлен отчет по продажам товара с наценкой и рассчитанной валовой прибылью от продаж.

Наценка рассчитывается путем деления цены на расходы и от результата вычитается число 1:

Устанавливая наценку в размере 32% получаем валовую прибыль в процентах 24%. То есть как описано выше в предыдущем примере =B8/B6. Чтобы определить размер наценки покрывающую процентную валовую прибыль в 32% (как в столбце D) используйте следующую формулу:

Выше приведенная формула свидетельствует нам доказательством того, чтобы получить валовую прибыль равную 32% нам необходимо установить наценку в 47% с учетом всех доходов и расходов.

Интересный факт! Главное отличие процентной валовой прибыли от наценки заключается в формуле вычисления. Разницу очень легко заметить в этих двух показателях по их сути – валовая прибыль никогда не будет равна или превышать 100% в отличии от наценки. Для наглядного доказательства приведем простой пример, умножим цену на 10 000:

В те времена, когда все нужно было еще делать серым карандашом на белом листе бумаги уже тогда нашли свое применение вычислительные таблицы в бухгалтерской и финансовой деятельности. Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Вариант задания

1. Создайте в табличном процессоре Excel таблицу 1 и заполните ее исходными данными. Автоматически пронумеруйте столбцы таблицы и показатели в столбце 1. Выполните следующие расчеты:

- Валовая прибыль = Торговые доходы – Торговые расходы;

- Общие затраты определяются как сумма расходов на зарплату, на рекламу и накладных расходов;

- Производственная прибыль = Валовая прибыль – Общие за-траты;

- Удельная валовая прибыль = Производственная прибыль / Торговые доходы;

- Итого за год определяется как сумма квартальных данных.

Таблица 1. Расчет прибыли фирмы, тыс. руб.

Расходы на зарплату

Расходы на рекламу

Удельная валовая прибыль

2. На втором листе создайте таблицу 2. Столбец 2 заполните на основании ссылки на соответствующую ячейку таблицы 1. На основании данных таблицы 1 Рассчитайте структуры затрат фирмы по кварталам и году в целом по следующей формуле: Расходы / Общие затраты * 100. Результаты расчетов округлить до одного знака после запятой.

Таблица 2. Структура затрат фирмы по кварталам, %

Расходы на зарплату

Расходы на рекламу

3. На отдельном листе по данным таблицы 1 (№ п/п 1, 2, 3 и столбцы 3, 4, 5 и 6) постройте объемную гистограмму с заголовком, легендой, названием осей. 4. На отдельном листе по данным таблицы 1 (№ п/п 2, 4, 5, 6 и столбец 7) постройте объемную разрезанную круговую диаграмму с заголовком, легендой и указанием долей. 5. Каждому листу присвойте имя, отражающее содержание таблицы, например, Лист1 назовите «Прибыль_руб.». 6. Введите в нижний колонтитул факультет, курс, номер группы, свою фамилию, дату и время, имя файла.

Как при помощи Excel создать таблицу для расчета прибыли

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2).

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6.

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8.

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5.

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2).

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13.

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.

Точка безубыточности за 5 минут: формула расчёта и пример таблицы в Excel

Думаю, многие уже знают, что расчёт точки безубыточности является крайне важным мероприятием при старте любого бизнеса. В моем окружении это многие прекрасно понимают. Но недавно мне поступил вопрос от читателя. Вот как мне, говорит, в дни сезонных колебаний спроса да в дни тягостного кризисного застоя сбыт свой распланировать, чтобы и на плаву остаться и конкурентов перехитрить? Секунду поразмыслив, я его воодушевил названием вполне себе конкретного способа, который может помочь принять решение не только о том как сбыт подкорректировать, но и как цены установить наиболее оптимальные. Да и хорош этот способ не только и не столько в дни ослабления спроса, а ещё до момента выхода на рынок, когда особо остро встаёт вопрос ценообразования и осознания возможности выжить на рынке вообще. И как вы уже, наверное, догадались, связан этот способ с расчётом самой настоящей точки безубыточности вашего дела. Притом не важно, чем именно вы занимаетесь: у вас свой косметический салон в оффлайне или вы занимаетесь арбитражем трафика онлайн — она всегда готова прийти к вам на помощь и сохранить уйму вашего драгоценного времени и жизненной энергии, и уберечь от заранее предопределённого провала.

Итак, что же такое точка безубыточности? Вот что нам говорит экономический букварь:

Точка безубыточности — объём производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начинает получать прибыль. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учётом ожидаемого размера прибыли.

Глядя на это определение, мы уже можем понять, что в результате мы получим некий объём продукции или конкретную цифру денежного оборота, при котором мы, как минимум, ничего не потеряем и останемся на рынке. Ну, а как максимум — полетим на Гоа первым же рейсом обставлять свежекупленную виллу с видом на море.

Вроде всё просто. Но чтобы не сделать ложных выводов и понять наверняка каким образом расходы компенсируются доходами, давайте разберём структуру этих самых расходов (издержек). На самом деле именно в этом месте и таится весь секрет. Всё дело в том, что всё издержки, которые мы несём в течение расчётного периода делятся на постоянные и переменные.

Переменные издержки — издержки, которые появляются при производстве каждой новой единицы продукции (оказанной услуги).

Постоянные издержки — издержки, которые практически неизменны на протяжении всего расчётного периода.

Предположим, мы печатаем людям фотографии. Каждая распечатанная фотка будет включать в себя цену бумаги и краски, что вместе будет являться переменными издержками. При этом фотографии печатает сотрудник, которому мы платим зарплату, плоттер подключён к сети электропитания, а помещение мы снимаем в аренду. И всё это не зависит от объёма печати, а, стало быть, это постоянные издержки. Вне зависимости от рода бизнеса к ним можно отнести:

- Фонд оплаты труда.

- Социальные отчисления.

- Аренда помещения (если помещение не в собственности, естессно).

- Коммунальные услуги и охрана.

- Связь (телефон, хостинг, интернет).

- Реклама.

- Прочие раходы.

Таким образом, на данном этапе мы можем сделать 2 очень важных вывода:

- С увеличением объёма производства мы увеличиваем расходы исключительно за счёт переменных издержек.

- С увеличением объёма производства величина постоянных издержек на единицу продукции снижается. Это один из элементов т.н. эффекта масштаба.

Понимая данную структуру издержек, можно легко понять, где заканчивается убыток и начинается прибыль. А для более наглядного представления взгляните на эту картинку:

Как рассчитать доход по облигациям, используя функции Excel

Excel предлагает ряд функций, используемых для вычисления различных финансовых показателей облигаций. Облигацией называется финансовый инструмент, в котором покупатель выступает в роли заимодателя, а учреждение или государство, выпустившее облигации, — в роли заемщика. Однако многие функции, связанные с облигациями, выходят за рамки материала настоящей книги. В этой статье представлены примеры некоторых наиболее распространенных функций.

Некоторые свойства облигаций являются также и аргументами функций, связанных с облигациями.

- Расчетный день. Дата, в которую долговые обязательства переходят к покупателю.

- Срок погашения. Дата, в которую заем (представленный облигацией) возвращается покупателю.

- Ставка (также называемая купоном). Процентная ставка, которую выпустивший облигацию выплачивает покупателю.

- Доходность. Норма прибыли, получаемая покупателем. Включает в себя выплаты по процентам и дисконт.

- Погашение. Выкупная стоимость ценных бумаг за 100 долларов номинальной стоимости.

- Частота. Количество выплат дивидендов за год.

Оценка облигаций

Предприятия, выпускающие ценные бумаги, устанавливают перечисленные выше показатели, основываясь на текущей рыночной конъюнктуре. Когда конъюнктура меняется, стоимость облигаций тоже изменяется.

Для примера предположим, что некоторая компания выпустила облигации с номинальной стоимостью 100 долларов, сроком погашения 10 лет и 6%-ной ставкой, выплачиваемой дважды в год.

- Если процентная ставка по кредитам растет, ставка в 6% становится не такой уж и привлекательной. Покупатели уже не захотят платить 100 долларов за облигацию — они будут их покупать за меньшую сумму.

- Если процентная ставка по кредитам падает, ставка в 6% становится привлекательной. В данном случае покупатели готовы платить больше номинальной стоимости.

Функция ЦЕНА вычисляет сумму, которую покупатели потенциально готовы заплатить за облигацию в ожидании определенного дохода. Синтаксис этой функции таков: ЦЕНА(расчетный_день;срок_погашения;ставка;доходность;погашение;частота;базис). Учитывая приведенные выше факты, инвестор, желающий получить 7,5% годовых, должен использовать следующую формулу для вычисления приемлемой цены облигации, срок погашения которой наступает через 8 лет: =ЦЕНА(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;,075;100;2).

Результатом этой формулы будет 91,10 долларов — именно такую сумму стоит заплатить за облигацию номиналом в 100 долларов с шестью процентами годовых, чтобы прибыльность составила 7,5%. Каждый год инвестор будет получать 6%*100 долларов, плюс при погашении облигации он получит дополнительную прибыль в 8,90 долларов. Эти два компонента — проценты и дисконт — формируют доходность облигаций. Фактическая дата выпуска облигации может отличаться от даты ее покупки инвестором. Облигации выпускают многие организации, так производитель кондиционеров кватро клима имеет достаточно высокую ликвидность своих ценных бумаг, которая основывается на качестве продукции.

В рассмотренном примере облигации были выпущены за два года до их покупки, следовательно, инвестор будет получать за них проценты только в течение 8 лет. Если же процентная ставка упала с момента выпуска и инвестору достаточно 5,2%, формула слегка изменится: =ЦЕНА(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;,052;100;2). При этих обстоятельствах инвестор может заплатить за стодолларовую облигацию 105,18 долларов. На рис. 11.17 эти вычисления показаны на рабочем листе.

Вычисление доходности

В предыдущем примере инвестор знал необходимую ему доходность и вычислял такую цену облигации, чтобы получить ее. Если же, наоборот, он знает цену облигации, то функция ДОХОД поможет вычислить прибыльность инвестиций. Синтаксис этой функции следующий: ДОХОД (расчетный_день;срок_погашения;ставка;цена_покупки;номинал;частота;базис).

Рис. 1. Использование функции ЦЕНА

Инвестор все еще заинтересован в покупке десятилетней облигации с 6 процентами, выплачиваемыми дважды в год, однако на этот раз он хочет заплатить всего 93,95 долларов за стодолларовую облигацию. Следующая формула вычисляет процентную ставку за восемь лет, оставшихся до даты погашения: =ДОХОД(СЕГОДНЯ();СЕГОДНЯ()+ДАТА(8;1;0);,06;93,95;100;2). Если инвестор заплатит за облигацию 93,95 долларов, то получит от своих инвестиций 7%. Если бы он заплатил за облигацию больше ста долларов, то получил бы от инвестиций меньше 6% (рис. 2).

Рис. 2. Когда цена выше номинальной стоимости облигации, прибыльность ниже купона

Решение финансовых задач в Excel. Функции ДОХОД и ИНОРМА

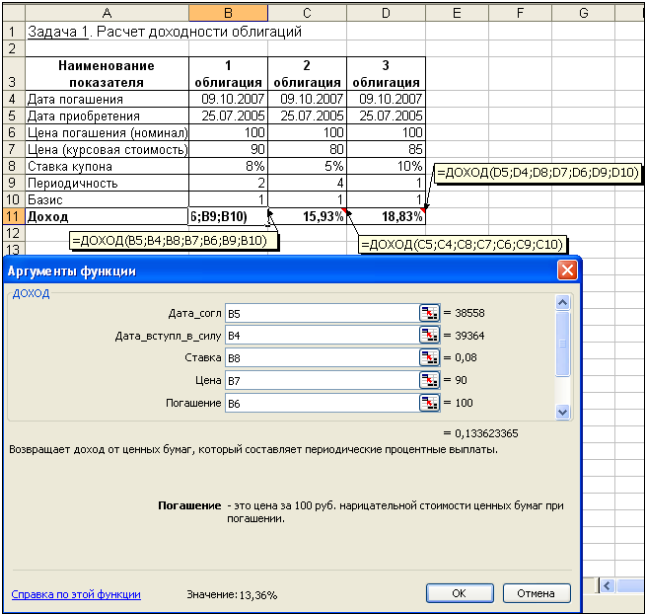

Рассматривается возможность приобретения облигаций трех типов, каждая из которых с номиналом в 100 руб. и сроком погашения 9.10.2007 г. Курсовая стоимость этих облигаций на дату 25.07.2005 г. составила соответственно 90, 80 и 85 руб.

Годовая процентная ставка по купонам (размер купонных выплат) составляет:

для первой облигации 8 % при полугодовой периодичности выплат;

для второй облигации – 5 % при ежеквартальной периодичности выплат;

для третьей облигации – 10 % с выплатой 1 раз в год.

Расчеты ведутся в базисе фактический/фактический.

Провести анализ эффективности вложений в покупку этих облигаций, если требуемая норма доходности составляет 15% .

Алгоритм решения задачи.

Чтобы оценить эффективность вложений в покупку каждой из облигаций, рассчитаем их годовую доходность, используя функцию ДОХОД:

ДОХОД (дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; базис)

Для решения задачи построим на листе Excel таблицу, в ячейки которой введем исходные данные и формулы расчета требуемых величин (рис. 4.27).

Выполним также расчет доходности, непосредственно задавая значения аргументов в функции ДОХОД.

Рис. 4.27. Применение функции ДОХОД для оценки доходности облигаций

Аргументы, содержащие даты, введем с помощью функции ДАТА (можно также указывать ссылки на ячейки, содержащие даты).

Для облигации первого типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);8%;90;100;2;1)= 13,36%

Для облигации второго типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);5%;80;100;4;1)= 15,93%

Для облигации третьего типа:

=ДОХОД (ДАТА(2005;7;25);ДАТА(2007;10;9);10%;85;100;1;1)= 18,83%

Результаты, полученные различными способами, совпадают.

Доходность по второй и третьей облигациям (15,93% и 18,83% соответственно) выше заданной нормы (15%), а по первой облигации (13,36%) – ниже. Следовательно, целесообразно покупать облигации второго и третьего типов.

Коммерческий банк предлагает свои сберегательные сертификаты номиналом 100 000 руб. сроком на 8 месяцев. Дата соглашения – 10.01.2005 г. Цена продажи составляет 85 000 руб. Способ вычисления дня – фактический/360. Необходимо определить доход за этот период.

Алгоритм решения задачи.

Для вычисления доходности данной финансовой операции, возвращающейся в виде годовой ставки, рассчитанной по простым процентам, используем функцию ИНОРМА, которая задается следующим образом:

ИНОРМА (дата_согл; дата_вступл_в_силу; инвестиция; погашение; базис)

Исходные данные задачи представим в виде таблицы. В соответствующую ячейку введем формулу, обеспечивающую вычисление доходности сберегательного сертификата (рис. 4.28).

Для проверки правильности результата в функцию ИНОРМА введем значения аргументов в непосредственном виде:

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2) .

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6 .

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8 .

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5 .

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2) .

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13 .

После доработки такую таблицу можно использовать для реальных проектов. Достоинством подобных таблиц является универсальность. Изменяя ставки налогов, таблицы можно подстраивать под действующее на момент расчета законодательство. При изменении суммы реализации и издержек сразу же виден фактический результат проведения будущей и прошедших операций. Это дает возможность моделировать предстоящую деятельность по принципу «а что произойдет, если…». Такая таблица наверняка пригодится также руководителю большого предприятия, на котором ведение бухгалтерского и налогового учета автоматизировано. С ее помощью можно осуществлять элементарное планирование и контроль правильности начисления налогов и использовать в качестве обоев для Windows Phone.

Приступая к разработке таблицы, надо выяснить, где она должна использоваться и кто с ней будет работать. Оперировать с таблицей будет удобнее, если вы подберете оптимальный масштаб ее представления на экране. Excel предоставляет в ваше распоряжение несколько методов ввода информации: при помощи клавиатуры, методы копирования, методы автоматического заполнения ячеек одинаковой информацией и т. д. Вы должны освоить эти методы, для того чтобы на практике быстро выбрать лучший с учетом конкретной ситуации.

Формулы и функции — это средства, которые превращают Excel из калькулятора в электронные таблицы. Поэтому ваш уровень владения этой программой определяется тем, насколько хорошо вы освоите работу с формулами. Таблица будет нагляднее и удобнее в работе, если вы оформите ее, воспользовавшись цветом и рамками. Для данных таблицы необходимо выбрать подходящий формат представления. Неудачный выбор формата может привести к неправильной трактовке данных. Что касается практического применения полученных знаний, то вы видите, что даже на этом этапе вы уже можете выполнить расчет НДС и налога на прибыль.

Profit & Loss report, или отчет о прибылях и убытках — один из базовых документов, которые позволяют оценить финансовые результаты компании. С его помощью можно отследить, как обстоят дела у вашего бизнеса: какую выручку получили за конкретный отчетный период, сколько вывели на расходы и какую часть от выручки составляет чистая прибыль.

Вместе с аналитиком Laba Group Валерией Петренко разбираемся, как строить отчет P&L в Excel.

Как сделать отчет о прибылях и убытках в Excel

P&L обычно составляют за месяц, квартал или год. А структура отчета, как правило, состоит из пяти частей:

- выручка от деятельности компании

- себестоимость проданных товаров или услуг

- общие расходы (заработная плата сотрудникам, расходы на рекламу и т. д.)

- прочие расходы, включая налоги, проценты и т. д.

- чистый доход

Разберем пошагово, как составить квартальный отчет о прибылях и убытках компании, которая работает в сфере продаж.

Для начала нужно создать подобный макет:

Чтобы работать с таблицей было удобнее, лучше сразу выделять ключевые моменты. Для этого можно менять цвет ячеек, типы их границ, использовать полужирный шрифт или курсив. Эти и другие опции доступны на вкладке Главная:

Например, чтобы создать заливку, нужно выделить диапазон таблицы и кликнуть на Цвет заливки на вкладке Главная. Кроме того, можно выделять отдельно строки или ячейки.

В результате таблица выглядит так:

Перейдем к заполнению отчета. Данные можно вносить вручную, подсчитав суммы в сторонних таблицах, или подтягивать автоматически — с помощью формул суммирования. Во втором случае нужно составить умную таблицу на одном из листов в Excel. На скрине ниже — пример такой таблицы с данными по продажам:

На основе умной таблицы можно просуммировать выручку по магазинам. В Excel есть несколько формул суммирования с условием, например, СУММЕСЛИ:

=СУММЕСЛИ(диапазон;условие;диапазон суммирования)

- Диапазон суммирования. Ячейки, значения из которых суммируются.

В нашем примере это столбец Сумма.

- Условие. Условие в форме числа, выражения, ссылки на ячейку, текста или функции, определяющее, какие ячейки нужно суммировать.

В примере задаем следующее условие — просуммировать выручку только по Магазину №1.

- Диапазон. Диапазон ячеек, по которым задается условие.

В примере — столбец Магазин.

Но в нашем случае необходимо учесть два условия — во-первых, номер магазина, а во-вторых, нужно ограничить временной период конкретным кварталом. Поэтому используем формулу СУММЕСЛИМН. Ее синтаксис похож на предыдущую и выглядит так:

=СУММЕСЛИ(диапазон суммирования; диапазон_условия_1;условие_1;диапазон_условия_2;условие_2; …)

Чтобы заполнить выручку поквартально, прописываем формулу СУММЕСЛИМН в ячейки, которые соответствуют нужному магазину и периоду. На скрине ниже в ячейке D6 приведен пример формулы для подсчета выручки по магазину №1 за первый квартал 2020 года:

По такому же принципу прописываем формулы в остальные ячейки, изменяя только номер магазина и период.

С помощью формулы СУММ подсчитываем итоговые значения по квартальной (строка 11) и годовой выручке (столбец H). На скрине ниже в ячейке H11 приведен пример формулы для подсчета итоговой выручки по всем магазинам:

Чтобы понимать, какой из магазинов приносит наибольшую/наименьшую выручку, добавляем новые столбцы (Главная — Вставить — Вставить столбцы на лист) с процентной частью от общей выручки — и прописываем следующую формулу:

Разберем эту формулу подробнее. Функция ЕСЛИ проверяет значение ячеек на соответствие заданному условию. В нашем примере были заданы такие условия: если в таблице не заполнена выручка по магазину ИЛИ не рассчитана итоговая квартальная выручка, тогда нужно поставить прочерк, в ином случае — разделить выручку по магазину на итоговую.

Чтобы в ячейке отобразились проценты, необходимо на вкладке Главная задать формат ячейки — процентный. В итоге мы получим представление о том, какую часть дохода приносит каждый из магазинов.

Если нам нужно визуально разграничить ячейки, снова возвращаемся к заливке. Чтобы получить такую таблицу:

нужно выделить ячейку (к примеру, D6) и на вкладке Главная — Цвет заливки выбрать белый, а далее на этой же вкладке кликнуть на Границы и определить тип линии:

Чтобы форматирование перенеслось на другие ячейки, нужно выбрать отформатированную ячейку (D6), кликнуть на кисточку на вкладке Главная и далее выделить нужный диапазон ячеек (напр., D7:D10).

Теперь посчитаем валовую прибыль компании. Для этого необходимо рассчитать и заполнить себестоимость проданных товаров.

Все дополнительные строки добавляются через Главная — Вставить — Вставить строки на лист, а форматируются — с помощью кисточки.

Приблизительный макет, с учетом добавленных строк:

Добавляем итоговую строку Валовая прибыль. Чтобы ее заполнить, необходимо в ячейках, соответствующих каждому из кварталов, отнять от полученного дохода себестоимость проданных товаров. Например, в ячейке D19 прописываем: =D11-D17.

По такому же принципу добавляем строки с данными по операционным расходам компании — административные (з/п сотрудникам, арендная плата, коммунальные услуги и т. д.) и затраты на рекламу.

А также добавляем данные по единоразовым расходам. Итоговый результат — сумма операционных и единоразовых расходов. Пример формулы:

Дальше вносим данные по налоговым расходам. И в конце добавляем строку ЧИСТАЯ ПРИБЫЛЬ, в которой прописываем формулу: Валовая прибыль — Расходы — Налоги:

В итоге наш P&L имеет следующий вид:

Анализируя отчет, обращайте внимание на закономерности. Независимо от того, как часто вы рассчитываете прибыли и убытки — ежемесячно или ежеквартально — сравнение данных покажет тенденции вашего бизнеса.

Даже если чистая прибыль примерно одинаковая, отчет поможет увидеть, в каком из периодов валовая прибыль проседает (вместе с сокращением расходов), а в каком — увеличивается.

Хотите получать дайджест статей?

Одно письмо с лучшими материалами за неделю. Подписывайтесь, чтобы ничего не упустить.

Спасибо за подписку!

Вы, наверное, знали, что программа электронных таблиц Microsoft Excel — прекрасный инструмент для упорядоченного отслеживания ваших инвестиций, позволяющий просматривать и сортировать позиции, включая цену входа, периодические цены закрытия и доходность. Но на самом деле Excel может сделать гораздо больше, чем просто финансовый отчет. Он может автоматически рассчитывать такие показатели, как стандартное отклонение актива или портфеля, процент доходности, а также общие прибыли и убытки.

Давайте посмотрим, как можно использовать Excel для повышения инвестиционной активности.

Ключевые выводы

- Таблицы Excel могут не только отслеживать инвестиции, но и рассчитывать производительность и степень волатильности.

- Excel может рассчитать разницу между текущей ценой актива за вычетом цены входа.

- Excel может рассчитать процентную доходность актива и оценить прибыль и убыток.

- Особенно полезной функцией Excel является его способность вычислять стандартное отклонение, сложную формулу, которая оценивает риск.

Отслеживание инвестиций с помощью Excel

Таблицу Excel можно использовать разными способами для отслеживания авуаров инвестора. Первый шаг — решить, какие данные вы хотите включить. На рисунке ниже показан пример простой электронной таблицы, в которой отслеживаются данные по одной инвестиции, включая дату, вход, размер (количество акций), цены закрытия для указанных дат, разницу между ценой закрытия и ценой входа, процентную доходность, прибыль и убыток для каждой периодической цены закрытия и стандартное отклонение. Для каждой акции можно использовать отдельный лист в книге Excel.

Создание формул разности в Excel

Однако некоторые значения в электронной таблице необходимо рассчитывать вручную, что отнимает много времени. Однако вы можете вставить в ячейку формулу, которая сделает всю работу за вас. Например, чтобы рассчитать разницу между текущей ценой актива за вычетом цены входа, щелкните ячейку, в которой вы хотите отобразить разницу.

Затем введите знак равенства (=) и щелкните ячейку, содержащую текущую цену. Поставьте рядом со знаком минус и щелкните ячейку, содержащую цену входа. Затем нажмите Enter, и разница появится. Если вы щелкнете в правом нижнем углу ячейки, пока не увидите то, что выглядит как темный знак плюса (без маленьких стрелок), вы можете перетащить формулу в другие соответствующие ячейки, чтобы найти разницу для каждого набора данных.

Создание формул процентного дохода в Excel

Процент возврата — это разница текущей цены за вычетом цены входа, деленная на цену входа: (цена входа) ÷ вход. Для вычисления процента возврата нужно еще раз выбрать ячейку, в которой должно отображаться значение, а затем ввести знак равенства. Затем введите открывающую скобку и щелкните ячейку с текущей ценой, за которой следует знак минус, цена входа и закрывающая скобка.

Затем введите косую черту (для обозначения деления) и снова щелкните ячейку с ценой входа. Нажмите Enter, и появится процент возврата. Возможно, вам потребуется выделить столбец, щелкнуть правой кнопкой мыши и выбрать «Формат ячеек», чтобы выбрать «Процент» на вкладке с числами, чтобы эти значения отображались в виде процентов. Когда формула находится в одной ячейке, вы можете щелкнуть и перетащить (как указано выше), чтобы скопировать формулу в соответствующие ячейки.

Создание формул прибыли / убытка в Excel

Прибыль и убыток — это разница, умноженная на количество акций. Чтобы создать формулу, щелкните ячейку, в которой должно появиться значение. Затем введите знак равенства и щелкните ячейку, содержащую разницу (см. Выше). Затем введите символ звездочки (*) для обозначения умножения и щелкните ячейку, содержащую количество долей. Нажмите Enter, и вы увидите прибыль и убыток для этих данных. Возможно, вам потребуется выделить столбец, щелкнуть правой кнопкой мыши и выбрать «Формат ячеек», а затем выбрать валюту, чтобы столбец отображался в виде суммы в долларах. Затем вы можете выбрать, щелкнуть и перетащить формулу, чтобы скопировать ее в другие соответствующие ячейки.

Создание формул стандартного отклонения в Excel

Основа современной теории портфеля, стандартное отклонение для набора данных может раскрыть важную информацию о риске инвестиций. Стандартное отклонение — это просто мера того, насколько доходность отличается от среднего статистического значения; Другими словами, он позволяет инвесторам определять риск или волатильность инвестиций выше среднего. Стандартное отклонение доходности — более точная мера, чем рассмотрение периодической доходности, потому что оно учитывает все значения.

Краткий обзор

Чем ниже значение стандартного отклонения актива или портфеля, тем ниже его риск.

Расчет стандартного отклонения представляет собой сложное математическое уравнение, требующее больших затрат времени. К счастью, несколько простых щелчков мышью в Excel могут дать такой же расчет. Даже если инвестор не понимает математики, лежащей в основе стоимости, можно относительно легко измерить риск и волатильность конкретной акции или всего портфеля.

Чтобы найти стандартное отклонение набора данных, щелкните ячейку, в которой должно отображаться значение стандартного отклонения. Затем под заголовком «Формулы» в Excel выберите параметр «Вставить функцию» (выглядит как « fx »). Появится окно «Вставить функцию», и в разделе «Выбрать категорию» выберите «Статистический». Прокрутите вниз и выберите «СТАНДОТКЛОН», затем нажмите ОК. Затем выделите ячейки, для которых вы хотите найти стандартное отклонение (в данном случае ячейки в столбце процентного возврата; будьте осторожны, выбирайте только возвращаемые значения, а не какие-либо заголовки). Затем нажмите OK, и в ячейке появится расчет стандартного отклонения.

Просмотр портфолио в Excel

Вы можете собрать данные из отдельных листов в Excel, чтобы сразу получить представление обо всех активах. Если у вас есть данные на одном листе в Excel, которые вы хотели бы отобразить на другом листе, вы можете выбрать, скопировать и вставить данные в новое место. Таким образом, легко импортировать серию данных о запасах на один лист. Все формулы такие же, как в предыдущих примерах, а расчет стандартного отклонения основан на процентной доходности всех акций, а не только одного инструмента.

На приведенном ниже рисунке показаны данные по 11 различным акциям, включая дату и цену входа, количество акций, текущую цену, разницу между текущей ценой и ценой входа, процент возврата, прибыль и убыток и общее стандартное отклонение..

Другие советы по использованию Excel

После того, как электронная таблица была отформатирована с использованием данных, которые вы хотели бы видеть, и необходимых формул, ввод и сравнение данных становится относительно простым. но стоит потратить время на то, чтобы настроить таблицы именно так, как вы хотите, и удалить или скрыть любые посторонние данные. Чтобы скрыть столбец или строку данных, выделите выделение и на вкладке «Главная» в Excel выберите «Формат». Появится раскрывающееся меню; выберите «Скрыть / Показать» и выберите нужный вариант. Любые скрытые данные по-прежнему доступны для расчетов, но не отображаются в электронной таблице. Это полезно при создании упрощенной, удобной для чтения электронной таблицы.

Конечно, есть альтернативы настройке таблицы самостоятельно. Доступно значительное количество коммерческих продуктов, из которых можно выбрать программное обеспечение для управления портфелем, которое работает совместно с Excel. Поиск в Интернете может помочь заинтересованным инвесторам узнать об этих возможностях.

Суть

Электронная таблица Excel может быть настолько простой или сложной, насколько вы хотите. Сложность таблицы определяется личными предпочтениями и потребностями. Главное — понять, какие данные вы решите включить, чтобы получить из них представление.

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?