Содержание

- Определение срока окупаемости

- Как рассчитать окупаемость проекта?

- Формула расчета простого срока окупаемости

- Ограничения для использования формулы

- Графическая модель чистого денежного потока проекта и срока окупаемости

- Пример расчета простого срока окупаемости

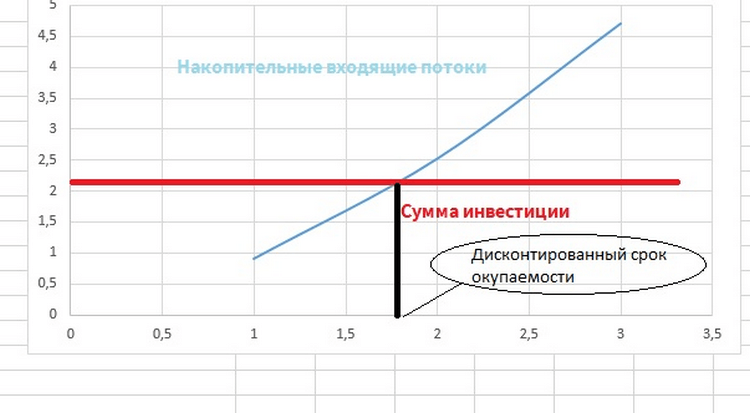

- Дисконтированный срок окупаемости

- Формула расчета дисконтированного срока окупаемости

- Пример расчета дисконтированного срока окупаемости

- Графическая модель сравнения простого и дисконтированного срока окупаемости

При расчете показателей проекта временные рамки являются наиболее важными показателями. С помощью них можно оценить не только срок жизни проекта, но и период возврата инвестиций. Именно для оценки скорости возврата вложений и применяется показатель срок окупаемости.

Для расчета срока окупаемости инвестиций существуют два вида показателей: простой и дисконтированный.

Определение срока окупаемости

Простой срок окупаемости (PP – payback period) – это период времени, за который сумма чистого денежного потока сможет покрыть все расходы, вложенные в запуск проекта, то есть первоначальные инвестиции.

Данный показатель, как правило, измеряется в годах и/или месяцах. Хотя может и в других величинах, например, кварталах.

Однако желательно, что бы единицы его измерения совпадали с размерностью шага горизонта расчета.

Для инвесторов недисконтированный срок окупаемости является базовым и наиболее простым в расчетах. С его помощью можно принять решение о вложении имеющихся денежных средств в тот или иной проект. Так, к примеру, если показатель будет меньше или хотя бы равен ожиданиям инвестора и не превышать горизонт расчета, то такой проект можно принять к реализации.

Хотя для полноты понимания эффективности вложений, необходимо оценить и другие показатели. К таким показателям могут быть отнесены: чистый доход, средняя норма прибыльности, индекс доходности и т.д.

При принятии решения о кредитовании проекта этот показатель также важен, поскольку может оказывать существенное влияние на выбор срока кредита. Для многих банков временные рамки для запуска нового бизнеса являются обязательным критерием.

Как рассчитать окупаемость проекта?

Формула расчета простого срока окупаемости

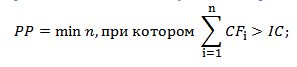

Простой срок окупаемости инвестиционного проекта рассчитывается по следующей формуле:

где I – первоначальные инвестиции; CFt– денежные потоки за период; Т – горизонт планирования.

Ограничения для использования формулы

Расчет простого срока окупаемости будет полностью корректным только при соблюдении следующих условий:

- Вложения в проект осуществляются только в предынвестиционном периоде, то есть на старте проекта и являются единовременными;

- Равный отчетный период (для сравнения разных проектов по данному показателю);

- Доход поступает постоянно и равными платежами (допустимо незначительное отклонение).

Графическая модель чистого денежного потока проекта и срока окупаемости

Исходя из рисунка можно отметить, что период окупаемости находится в той точке, в которой накопленный денежный поток проекта переходит из отрицательной области в положительную.

Пример расчета простого срока окупаемости

Рассмотрим пример расчета срока окупаемости, в том числе и с использованием программы Excel.

Ниже приведены данные по размерам инвестиций, а также операционных доходов и расходов.

На основании имеющихся данных определим срок окупаемости, предварительно рассчитав величину чистого денежного потока. Для этого учтем все доходы и расходы (затраты) по проекту. На основе этих данных определим, через какой период вложения вернутся инвестору.

Для нахождения простого срока окупаемости данного инвестиционного проекта поделим первоначальные инвестиции на средний чистый денежный поток. Получим следующее выражение:

Так как ответ – дробное число (2,4 года), его можно преобразовать в года и месяца, так как ПСО измеряется именно в этих величинах. Перевод дробной части в месяцы осуществляется путем умножения её на 12 месяцев и округление полученной суммы.

Вывод: Так как 2 года и 5 месяцев меньше, чем горизонт планирования, равный 4 годам, то можно сделать вывод, что нормативный показатель соблюден и проект по простому показателю является инвестиционно-привлекательным.

Дисконтированный срок окупаемости

В реальной жизни доходы, поступающие от проекта, со временем изменяют свою покупательную стоимость, так как в обществе присутствует инфляция – изменение стоимости денег с течением времени. Именно поэтому существует такой показатель, как дисконтированный срок окупаемости инвестиций.

Он применяется для того, чтобы учесть данные изменения. Он основывается на том, что стоимость будущих доходов приводится к настоящему времени.

Перед началом расчетов дисконтированного срока окупаемости, нужно определиться со ставкой дисконтирования, которая должна отражать альтернативные издержки вложения капитала в тот или иной проект. Более подробно о выборе ставки дисконтирования можно прочитать здесь.

Формула расчета дисконтированного срока окупаемости

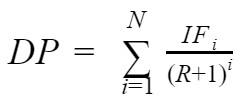

Дисконтированный срок окупаемости (DPP – Discounted Payback Period) инвестиционного проекта рассчитывается по следующей формуле:

где CFt – денежный поток в момент t; r – ставка дисконтирования; I – инвестиции.

Дисконтированный срок окупаемости инвестиционного проекта рассчитывается по следующей формуле:

где Т – горизонт планирования.

Пример расчета дисконтированного срока окупаемости

Далее рассмотрим пример расчета дисконтированного срока окупаемости в программе Excel. Исходные данные для задачи совпадают с данными, которые были использованы для расчета простого показателя выше.

Для нахождения дисконтированного срока окупаемости инвестиционного проекта разделим первоначальные инвестиции на средний дисконтированный денежный поток. Получим следующее выражение:

Вывод: Дисконтированный срок окупаемости не превышает горизонт планирования проекта. Следовательно можно считать, что нормативный показатель соблюден и проект является инвестиционно-привлекательным. Однако, если в ставке дисконтирования не заложена нормальная прибыль предпринимателя, а проект через 4 года (горизонт расчета) продолжать не планируется, то стоит это учесть при принятии решения об осуществлении проекта, несмотря на то, что полученное значение соответствует критерию отбора.

Графическая модель сравнения простого и дисконтированного срока окупаемости

По данным рисунка можно заметить, что простой срок окупаемости отличается от дисконтированного только пройденным периодом времени с момента запуска проекта и его выходом в нулевую точку – точку безубыточности проекта. Это связано с тем, что при расчете ДСО учитывается ставка дисконтирования, которая прямо связана со стоимостью денег во времени.

На чтение 5 мин Просмотров 261к.

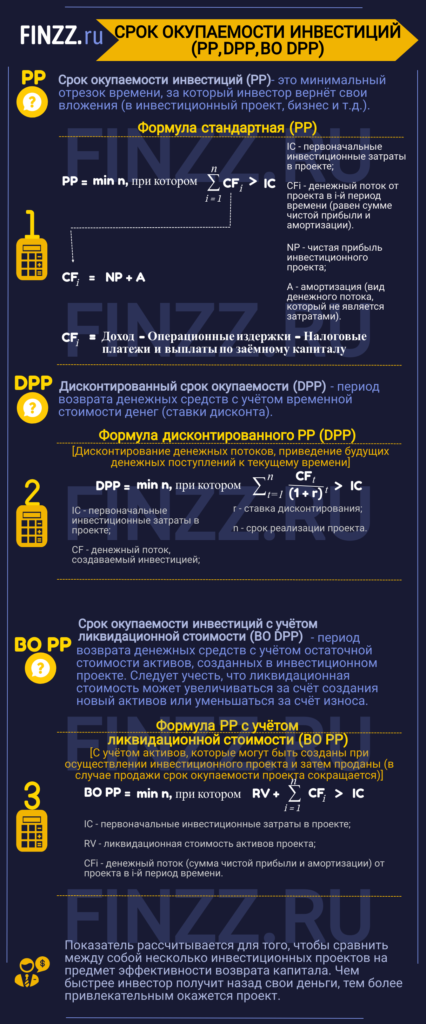

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

- Срок окупаемости инвестиций (PP).

- Дисконтированный срок окупаемости инвестиций (DPP).

- Срок окупаемости инвестиций с учетом ликвидационной стоимости (BO PP).

Содержание

- Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

- #1 Срок окупаемости инвестиций (PP). Формула

- Cрок окупаемости инвестиций (PP). Пример расчета в Excel

- #2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

- Расчета дисконтированного срока окупаемости инвестиций в Excel

- Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

- #3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

- Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

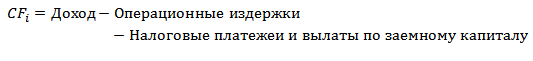

#1 Срок окупаемости инвестиций (PP). Формула

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

или

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

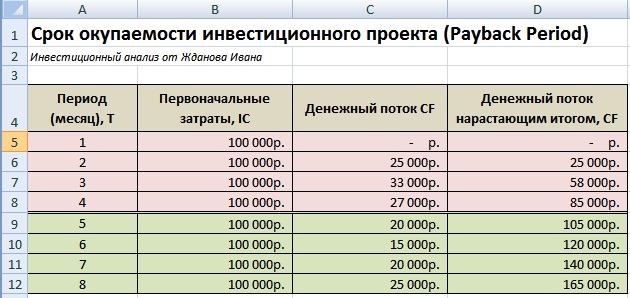

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

- Отсутствие дисконтирования денежных потоков бизнес проекта.

- Не рассматриваются денежные поступления за пределами срока окупаемости.

#2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

где:

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Рассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

#3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

На рисунке ниже показан расчет периода окупаемости проекта с учетом ликвидационной стоимости. Формула в Excel достаточно простая и имеет вид:

Денежные поступления с ликвидационной стоимостью =C6+E5+D6

В итоге, срок окупаемости с учетом ликвидационной стоимости составит ~4 лет. Данный способ оценки целесообразно применять при высокой ликвидности создаваемых активов. Как можно заметить, в данном варианте расчета срока окупаемости тоже может быть использована ставка дисконтирования.

Кроме срока окупаемости инвестиций существуют другие показатели оценки эффективности, позволяющие более точно провести анализ проекта. Более подробно о них вы можете узнать в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Резюме

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков и ликвидационной стоимости активов позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI). Кроме точечной оценки необходим анализ динамики денежных потоков и их равномерность.

Автор: к.э.н. Жданов Иван Юрьевич

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Обновлено: 10 апреля 2023

#

Инвестиции

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

-

Что такое дисконтированный срок окупаемости (DPP)

-

Как рассчитывается показатель: формула с разъяснениями

-

Пример расчета DPP

-

Отличия между дисконтированным и простым сроком окупаемости

-

Преимущества и недостатки показателя ДСО

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

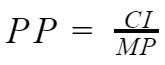

Вычисление требуемого параметра осуществляется по формуле:

Где:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

Где:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

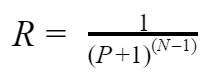

Величина R является расчетной:

Где:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

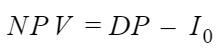

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

Где:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 |

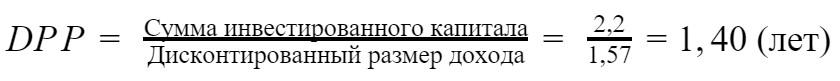

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

Где:

- DPСГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

#

Инвестиции

#

Инвестиции

Формулы для динамического расчета срока окупаемости проекта в Excel

Если вы формируете модели окупаемости инвестиций в Excel, попробуйте мастер формул в наших надстройках PowerFin или PowerQuick.

Допустим, есть схематичный пример модели денежных потоков (просто пример без дисконтирования и т.д.):

Для автоматического определения срока окупаемости инвестиций предлагается две формулы, в качестве аргумента которых выступает накопленный денежный поток:

1. Округленный срок окупаемости (т.е. на какой год накопленный поток перешагнет через ноль): =СЧЁТЕСЛИ(C7:I7;”<0″)+1

2. Точный срок окупаемости — то же самое, но с указанием десятичных знаков:

=СЧЁТЕСЛИ(C7:I7;”<0″)+ИНДЕКС(C7:I7;1;СЧЁТЕСЛИ(C7:I7;”<0″)) / ((ИНДЕКС(C7:I7;1;СЧЁТЕСЛИ(C7:I7;”<0″))*-1+ИНДЕКС(C7:I7;1;СЧЁТЕСЛИ(C7:I7;”<0″)+1)))*-1

Модель денежных потоков с показателями срока окупаемости:

Кстати, вы можете не писать эти формулы вручную! Просто установите нашу бесплатную надстройку для Excel PowerFin, чтобы этот и другие финансовые инструменты были под рукой в любую минуту!

А если вы хотите больше функционала в вашем Excel – попробуйте нашу мощную универсальную надстройку PowerQuick!

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- Срок окупаемости инвестиций (PP).

- Дисконтированный срок окупаемости инвестиций (DPP).

- Срок окупаемости инвестиций с учетом ликвидационной стоимости (BO PP).

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

#1 Срок окупаемости инвестиций (PP). Формула

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

или

где:

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса

Обследование перед составлением смет перед реконструкцией

Цель реконструкции – проведение работ на существующем объекте, замена или восстановление несущих конструкций и элементов здания, изменение параметров площади и объема, высотности и этажности. Чтобы спроектировать нужные архитектурные и планировочные решения, определить перечень работ и расходов на их проведение, собственник организует обследование участка и объекта.

Кто выполняет обследование здания

Для комплексного обследования объекта создается комиссия. В зависимости от содержания технического задания и особенностей здания, в комиссию включаются:

- представители проектной и подрядной организации;

- эксперты, архитекторы, инженеры, техники;

- специалисты узкопрофильных сфер (теплоснабжение, электроэнергетика и т.д.).

Как правило, на стадии обследования сметчики не нужны, так как комиссия только определяет фактическое состояние объекта и перечень предстоящих работ. Сметы и расчеты будут оформляться, когда в остальных разделах проекта уже будут выбраны определенные решения, сформирован перечень работ и материалов.

Для составления смет обследование проводится с использованием высокоточного оборудования

Что обследуется для составления смет

С целью проектирования реконструкции обследуется все здание и его помещения, состояние участка и подземных коммуникаций. Даже если планируется изменение только в части объекта, это может сопровождаться работами по всему зданию и участка, необходимость возводить ограждения, обеспечивать защиту существующих конструкций и сетей. Комиссия будет проводить обследования по следующим направлениям:

- определение фактического состояния конструкций объекта, их нормативного и реального износа;

- проверка работоспособности инженерного оборудования, обязательных систем;

- выявление дефектов, поломок, повреждений, недостатков, требующих проведения ремонтных работ;

- проведение испытаний и лабораторных тестов (например, для определения качества воды, давления в трубопроводах, надлежащих показателей тока в сети);

- изыскания на участке, подземных коммуникациях и сетях.

Точный перечень обследований и проверок зависит от видов работ при реконструкции, особенностей объекта.

Комментарий специалиста. Чтобы проектировщики и сметчики смогли выполнить свою работу, им нужны объективные и достоверные результаты обследования. ]Смарт Вэй[/anchor] всегда уделяет особое внимание этой стадии работы над проектом, привлекает только лучших и проверенных специалистов. Поэтому при сотрудничестве с нами исключены ошибки в проектировании и оформлении сметно-расчетной документации.

Уважаемые КЛИЕНТЫ!

Информация в статье содержит общую информацию, но каждый случай носит уникальный характер. По одному из наших телефонов можно получить бесплатную консультацию от наших инженеров — звоните по телефонам:

8 Москва (наш адрес)

8 Санкт-Петербург (наш адрес)

Все консультации бесплатны.

Основные способы и методы обследования для подготовки смет

Чтобы получить объективные данные для проектирования и оформления смет используются следующие методы и варианты обследований:

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

Пример расчета срока окупаемости инвестиций в Excel

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

- Отсутствие дисконтирования денежных потоков бизнес проекта.

- Не рассматриваются денежные поступления за пределами срока окупаемости.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Что такое сметы в проектировании

Планируя строительство, реконструкцию или любые ремонтные работы, собственник может сам рассчитать стоимость предстоящих затрат. Однако такие расчеты будут необоснованны, не учтут требования проекта к качеству и характеристикам материалов, конструкций, оборудованию. Только привлечение к составлению смет и расчетов профессиональных специалистов позволит определить объективный состав затрат по каждому направлению работ.

В проектировании сметы составляются на все виды работ, которые будет выполнять подрядчик:

Уважаемые КЛИЕНТЫ!

Информация в статье содержит общую информацию, но каждый случай носит уникальный характер. По одному из наших телефонов можно получить бесплатную консультацию от наших инженеров — звоните по телефонам:

8 Москва (наш адрес)

8 Санкт-Петербург (наш адрес)

Все консультации бесплатны.

- на возведение, замену или восстановление конструкций, инженерных сетей, оборудования здания;

- на приобретение стройматериалов по спецификации, составленной проектировщиком;

- на приобретение или аренду инструментов, техники, профессионального оборудования;

- на оплату коммунальных ресурсов, необходимых для обеспечения работ;

- на благоустройство и озеленение территории после стройки;

- на иные виды работ, услуг.

Неправильное составление сметы влечет задержки в выполнении работ, общее удорожание строительства или капремонта, необходимость отказываться от отдельных проектных решений. Еще больше проблем возникнет у заказчика, финансируемого из бюджетов любых уровней. При ошибках в сметах и расчетах могут последовать санкции за нецелевое расходование средств, тогда как дополнительных ассигнований можно не дождаться.

В состав документации обязательно включаются сводные сметные расчеты

Нормативные документы

Общие требования к содержанию раздела проекта со сметами и расчетами указаны в Постановлении Правительства РФ № 87. Также для подготовки сметной документации используются строительные своды правил, а ее обоснование осуществляется в соответствии с рыночными ценами. Для определения сметных нормативов на проектирование и изыскание применяется Письмо Минстроя России № 28417-ОГ/09, СБЦП (Справочник базовых цен на проектные работы для строительства). Разные справочники СБЦП утверждены для отдельных типов объектов и сфер деятельности.

#2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

где:

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Сложности и ограничения при составлении смет

Основные сложности при подготовке смет связаны с выбором методов ценообразования, правильного применения индексов и коэффициентов, ФССЦ и ГСЭН, иных нормативных сборников и справочников. Также проблемы возникают при строго ограниченных лимитах на строительство или ремонт, когда нужно обсчитать работы и материалы в заданных пределах финансирования. Для этого могут вноситься изменения и корректировки в ранее выбранные архитектурные, конструктивные, планировочные и инженерные решения, рассматриваться вопрос об исключении отдельных видов работ из проекта.

Обратившись в ]Смарт Вэй[/anchor], вы устраните любые сложности при составлении смет и расчетов, получите объективную документацию на нужные виды работ. Не возникнет проблем и при согласованиях смет с вышестоящими распорядителями средств, обоснованиями при заключении госконтрактов и проведении тендеров.

Как заказать подготовку смет при проектировании и не ошибиться

Чтобы заказать проектную документацию или составление отдельных смет на строительные работы, обращайтесь к нашим специалистам. Получить предварительную консультацию можно по телефонам, указанным на сайте, через электронную почту или форму обратной связи. После заключения договора и получения исходной документации, наши проектировщики и сметчики приступят к работе, обеспечат соблюдение сроков и стоимости оформления смет.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Рассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Пример расчета дисконтированного срока окупаемости инвестиции в Excel

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Этапы составления смет при ремонтах и реконструкциях

Составление смет и расчетов при реконструкции или ремонте происходит по аналогичным правилам, т.е. на завершающем этапе проектирования. Процесс состоит из следующих этапов:

- определяется перечень решений, объем работ, виды и спецификация приобретаемого оборудования;

- выбирается метод оформления смет и расчетов;

- используются программные комплексы для обработки информации и расчетов (например, ГРАНД-смета, иные программы);

- формируется раздел с пояснительной запиской, сметами и расчетами.

#3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

11.4.3. Теория: коэффициенты деловой активности

Конструктор рассчитывает следующие коэффициенты деловой активности (все они рассчитываются по состоянию на конец соответствующего года):

Коэффициент оборачиваемости капитала (capital turnover, CT)

Коэффициент оборачиваемости капитала (capital turnover, CT) показывает, насколько эффективно компания использует инвестиции; рассчитывается по формуле:

- CT = В / (СК + Кр + Ли), где

- CT – коэффициент оборачиваемости капитала; значение чем больше, тем лучше;

- В – выручка (с учётом прочих доходов, но без НДС и акцизов);

- СК – среднее за период значение собственного капитала;

- Кр – средний за период размер привлечённых кредитов;

- Ли – средний за период размер привлечённого лизингового финансирования.

Коэффициент оборачиваемости чистого оборотного капитала (net working capital turnover, NCT)

Коэффициент оборачиваемости чистого оборотного капитала (net working capital turnover, NCT) показывает, насколько эффективно компания использует свой чистый оборотный капитал; рассчитывается по формуле:

- NCT = В / NWC, где

- NCT – коэффициент оборачиваемости чистого оборотного капитала; значение чем больше, тем лучше;

- NWC – среднее за период значение чистого оборотного капитала;

Коэффициент оборачиваемости основных средств (фондоотдача, fixed assets turnover, FAT)

Коэффициент оборачиваемости основных средств (фондоотдача, fixed assets turnover, FAT) показывает эффективность использования компанией своих основных средств; рассчитывается по формуле:

- FAT = В / ВОА, где

- FAT – коэффициент оборачиваемости основных средств; значение чем больше, тем лучше.

- ВОА – среднее за период значение раздела бухгалтерского баланса «Внеоборотные активы».

Коэффициент оборачиваемости активов (total assets turnover, TAT)

Коэффициент оборачиваемости активов (total assets turnover, TAT) характеризует эффективность использования компанией всех её ресурсов; определяется по формуле:

- TAT = В / А, где

- TAT – коэффициент оборачиваемости активов; значение чем больше, тем лучше (тем больше выручки генерируют активы компании);

- А – среднее за период значение активов бухгалтерского баланса.

Коэффициент оборачиваемости запасов (inventory turnover, IT, stock turnover, ST)

Коэффициент оборачиваемости запасов (inventory turnover, IT, stock turnover, ST) характеризует скорость реализации товарно-материальных запасов; рассчитывается по формуле:

- IT = СС / ТМЗ, где

- IT – коэффициент оборачиваемости запасов; чем он больше, тем лучше;

- СС – себестоимость реализованной продукции;

- ТМЗ – среднее за период значение подраздела бухгалтерского баланса «Запасы».

Период оборота запасов (inventory turnover period, days sales in inventory)

Период оборота запасов (inventory turnover period, days sales in inventory) показывает, на сколько дней в запасы, и рассчитывается в данном случае по формуле:

- ITP = 365 / (СС / ТМЗ), где

- ITP – период оборота запасов (в днях); чем он меньше, тем лучше.

Срок (период) погашения дебиторской задолженности (average collection period, ACP)

Срок (период) погашения дебиторской задолженности (average collection period, ACP) показывает, сколько, в среднем, дней уходит на получение платежа за поставленную продукцию (оказанную услугу), и рассчитывается по формуле:

- ACP = 365 × ДЗ / В, где

- ACP – срок погашения дебиторской задолженности (в днях); чем он меньше, тем лучше;

- ДЗ – средний за период размер дебиторской задолженности.