Шаблоны для прибылей и убытков помогают отслеживать доходы компании

Упростите свою работу, используя шаблон отчета о прибылях и убытках, чтобы контролировать доходы и расходы компании. Вам доступны все необходимые инструменты, включая отчет о доходах, анализ безубыточности, шаблон отчета о прибылях и убытках, а также балансовый отчет с финансовыми показателями.

Шаблон отчета о прибылях и убытках предоставляет сведения, требующиеся для спокойствия и уверенности. Просто укажите доходы и расходы в шаблоне отчета о прибылях и убытках, чтобы рассчитать прибыли компании по месяцам или за год, а также процентное изменение с прошлого периода.

Шаблоны отчетов о прибылях и убытках в Excel легко и использовать и настраивать для любого бизнеса без необходимости получения диплома бухгалтера.

Вы можете открыть и изменить шаблон отчета о прибылях и убытках, чтобы добавить название и логотип компании для создания профессионально оформленных документов, которые можно отправлять руководителям, партнерам, инвесторам и финансовым учреждениям. Скачайте бесплатный шаблон отчета о прибылях и убытках, чтобы начать отслеживать финансовые показатели компании.

Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

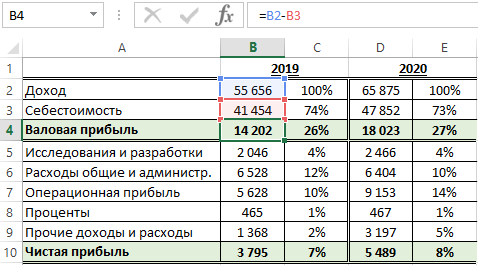

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.

Если вы решили упорядочить свой бюджет, проанализировать поступления и расходы, устранить “слабое звено”, то вам поможет таблица учета доходов и расходов в Excel. Ее ведение позволит вам “трезво” взглянуть на вещи и начать экономить. Ведь неважно сколько вы зарабатываете пару тысяч в месяц или доход исчисляется сотнями тысяч, главное то, сколько у вас сохраняется.

Мне помогает использование таблицы Excel, потому как, используя необходимые формулы, можно легко посчитать и наглядно увидеть, сколько денег ушло на различные нужды.

К примеру, я использую такой способ вести учет доходов и расходов в excel не только для ведения семейного бюджета, но и для своего бизнеса, в котором являюсь не только руководителем, но и бухгалтером. Потому как вроде работаешь, работаешь, зарабатываешь, а куда деньги утекают непонятно, а с появлением такого анализа, сразу становится видно целевые траты или нет.

В этой заметке расскажу вам, как создать такую таблицу самостоятельно, оформить с формулами для автоматического подсчета и применить другие необходимые приемы. Возможно, этот опыт по работе с таблицей Excel будет вам полезен и в других случаях.

Читайте ее до конца и если останутся вопросы, напишите о них в комментариях, поясню, дополню и всем отвечу, а если окажется и полезной, буду признательна распространению ее в социальных сетях.

Таблица учета доходов и расходов в Excel

Сейчас очень много различных приложений, разработанных для смартфонов, но мне кажется удобнее таблица учета доходов и расходов в Excel для использования.

Потому как если вы впервые свои бюджетом пристально будете заниматься, то использовать платные приложения не ваш вариант. Причина не покупать дорогие сервисы – это банальная человеческая лень, деньги потратите, а использовать не станете. И лень – это главный враг на пути систематизации расходов.

Но привычка вырабатывается за 21 день, поэтому нужно всего лишь начать и маленькими шагами идти к своей цели – снижению расходов.

А таблица учета доходов и расходов в Excel позволит вам самостоятельно добавляете и удалять необходимые столбцы, графы, позиции. Все делаете для своего удобства и без постоянного появления навязчивой рекламы, которая без конца выскакивает в бесплатных приложениях

Создание таблицы Excel “Доходы”

В конце статьи можно будет скачать полученный файл, в котором легко вести учет расходов и доходов в Excel, но если вы хотите разобраться и сделать самостоятельно, то для начала необходимо создать файл Excel где еще совсем ничего нет.

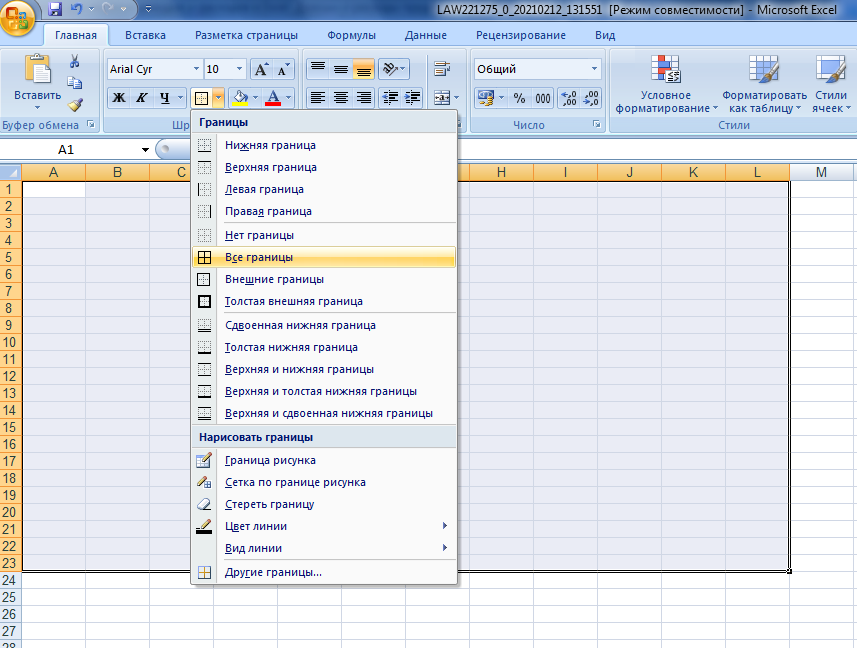

Сначала создадим таблицу “Доходы”, зажав левую клавишу мышки, выделим необходимый участок. Нажав кнопку “Границы” и далее “Все границы”, необходимая область будет выделена. У меня это 14 столбцов и 8 строк.

Таблица готова, необходимо ее заполнить. В сводный столбец “Доходы” нужно перечислить все поступления, какие у вас могут быть и ничего не забыть, для правильности подсчетов.

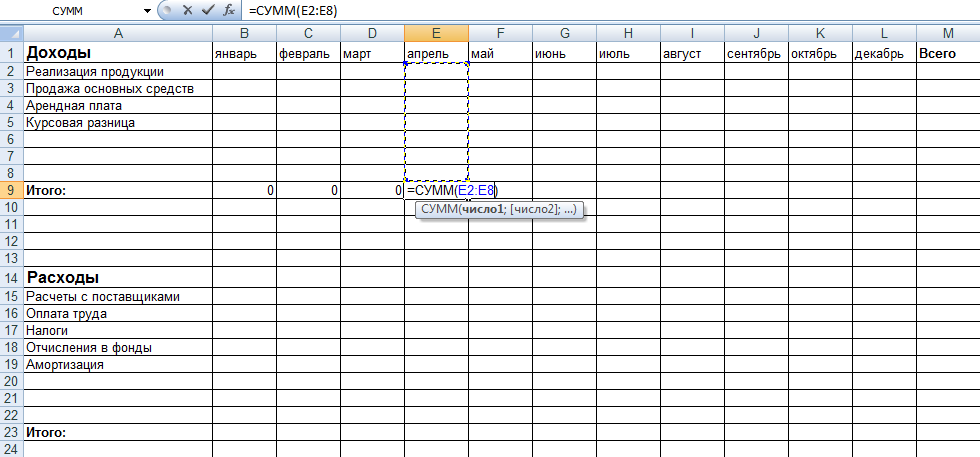

Добавив результирующие строки “Итого” и “Всего” вы сразу будете видеть, сколько всего в месяц общий семейный доход и за год в целом, а также по каждой из позиций. Заполним их суммирующей формулой для автоматического подсчета.

Для этого в нужном столбце или строке напишем следующую комбинацию без пробелов “=СУММ(”, далее выделим необходимую для подсчета область, например, с января по декабрь и нажимаем Enter. Скобка формулы закроется автоматически и будет считать при заполнении этих строк.

Заполнила таблицу для большей наглядности, жирным выделила результирующие строки, чтобы сразу бросались в глаза и не путались с общим списком.

Создание таблицы Excel “Расходы”

Для начала создадим новые листы в нашем файле для того, чтобы фиксировать домашний учет расходов и доходов в Excel по дням каждого месяца, потому как лучше заносить информацию каждый день по чуть-чуть, чем потом сидеть полдня и вспоминать, что и куда было потрачено. И совсем не факт, что точно вспомните.

Для этого в нижней части листа нажимаем на “Плюс” и второй лист добавится. Сразу переименуем его и назовем “Январь”. Для этого дважды левой клавишей мышки щелкнем по надписи “Лист2” и она станет активной для исправления. Аналогично исправлю и “Лист1”, написав “Доходы и расходы”.

Сразу добавлять еще 11 листов для других месяцев не стоит, потому как мы упростим себе работу, создав один, а остальные просто скопировав.

Аналогичным образом создаем границы таблицы. Я выделю 31 столбца и 15 строк. Верхнюю строку заполню по дням месяца и в конце отдельный столбец будет “подбивать” итог.

Теперь нужно определиться с расходами, приведу самые распространенные, а вы можете их корректировать в зависимости от своих потребностей:

- продукты;

- коммунальные расходы;

- кредит;

- ипотека;

- одежда;

- косметика;

- бытовая химия;

- расходы на детей (платные занятия, карманные деньги и т.д.);

- лекарства;

- платные услуги врачей (прием, УЗИ, анализы и т.д.)

- подарки;

- транспортные расходы (такси, автобус/трамвай, бензин)

- непредвиденные расходы (ремонт автомобиля, покупка телевизора, если старый вдруг отказался работать и т.п.).

Последняя строчка будет подводить результат расходов в день, чтобы можно было увидеть, в какой из дней вы особенно сильно “разгулялись”

И, чтобы не заносить в каждую строчку формулу, можно просто отметить заполненную, навести курсор мыши на нижний правый угол, зажать левую кнопку и потянуть в нужном направлении. Формулы “протянутся” автоматически.

Если у вас надпись строки с расходом “выползает” на соседнюю ячейку, то расширить ее можно, наведя указатель мыши на разделитель между двух столбцов, зажав левую клавишу и потянув ее влево.

Создание нового листа в Excel

Далее создадим остальные месяца, для этого наведем указатель мыши на название листа, в нашем случае “Январь”, нажимаем правую клавишу и выбираем “Переместить или скопировать”.

Далее нужно выбрать “Переместить вконец” и не забыть поставить галочку в окошке “ Создать копию”. Если пропустите один из этих моментов, то может лист не добавиться или скопироваться в произвольном порядке, а нам нужно, чтобы каждый месяц шел, как в календаре. Это и удобно и путаницы не возникнет.

Копируем новый лист и сразу же переименовываем в последующий месяц. В принципе на этом можно было бы закончить, но хочется видеть картинку целиком, то есть расходы по месяцам без затрат по дням и при этом, не переключаясь между листами.

Создание сводной таблицы

Все сделаем быстро, и без лишних заморочек. Для начала перейдем в лист “Доходы и расходы” и копируем таблицу “доходы”. Сделать это можно, “встав” на левую колонку, в которой нумеруются строки.

Зажав левую клавишу мыши, нужно спуститься до окончания таблицы, которую планируем скопировать. Далее, отпускаем и нажимаем правую клавишу мыши, чтобы появилось контекстное меню. В нем нужно нажать “Копировать”. Нужная нам таблица находится в буфере обмена и теперь остается ее добавить в файл.

Точно так же отмечаем строку ниже несколькими ячейками, нажимаем правую кнопку мыши и контекстном меню выбираем “Вставить скопированные ячейки”.

Теперь меняем название таблицы на “Расходы” и удаляем заполненные строки. Далее нужно занести все пункты наших затрат. Сделать это можно разными способами, например, просто заполнив “от руки”, но я выберу другой вариант.

Посчитала, что строк в таблице с доходами было всего 6, а с расходами 13. Выделяем пустые строки, и копируем в буфер обмена.

Переходим в верхнюю ячейку, в моем случае № 14 и нажимаем “Вставить скопированные ячейки”. Теперь у нас 12 строк, но мне нужно еще одна, добавлю ее другим способом, просто нажав в контекстном меню “Вставить”.

Переходим лист “Январь” и выделяем столбец с нашими затратами для копирования. Для этого нажимаем ячейку “Продукты”, зажимаем левую клавишу мыши и протягиваем до последней ячейки “Непредвиденные расходы”. Нажимаем правую клавишу мыши, в появившемся контекстном меню, нужно кликнуть на “Копировать”.

Возвращаемся в лист “Доходы и расходы”, отмечаем первую пустую ячейку в нашей таблице, в контекстном меню нужно выбрать значок “Вставить” в разделе “Параметры вставки”.

Дело близится к финишу по созданию нашей таблицы учета доходов и расходов. Остается только ввести формулы для суммарного подсчета расходов по каждому месяцу и “подбить” результат.

Ведение формул для подсчета расходов

Не нужно думать, что сейчас мы запутаемся с формулами и это займет у нас много времени, все совсем не так

Начнем заполнять, в пустой ячейке нажимаем знак “=”, далее кликаем на лист “Январь”, там нажимаем соответствующую ячейку и ставим “+”, переходим в следующий лист, нажимая всю ту же ячейку. Продолжаем так с каждым месяцем.

На картинке наглядно видно, что все ячейки в формуле одинаковые и месяца идут один за другим.

Рекомендую все внимательно проверить, прежде чем перейти к протягиванию формулы.

Чтобы “протянуть” формулу нужно кликнуть на заполненную ячейку, навести курсор мыши на правый нижний угол, зажать левую клавишу мыши и потянуть вниз, а затем вправо. Все, таблица учета доходов и расходов в Excel готова к использованию. Ура!

Теперь остается только начать заносить в Excel ежедневный учет доходов и расходов и все будет автоматически “перетекать” в сводку. Удобно и наглядно, что все на одном листе.

Дополнительные функции таблицы доходов и расходов

Дополнить таблицу можно добавив строку “Сальдо”, то есть разница между доходами и расходами. Для этого нужно в ячейке ниже таблиц, добавить форму с вычитанием общих доходов и расходов за каждый месяц.

Отметив мышкой пустую ячейку под таблицами, нажмите знак “=”, далее итоговую сумму расходов за январь, потом знак “–” и общие расходы за этот же месяц, готово, жмем Enter.

“Протяните” эту формулу по всем ячейкам и вы сможете теперь сразу видеть сколько денег осталось в плюсе, а если нет, то значит что-то забыли внести

Основные выводы

Вот так легко и быстро у вас получится своя таблица учета доходов и расходов в Excel, нужно лишь только повторить все манипуляции, приведенные в данной статье.

Заполнять такие таблицы рекомендуют многие коучи по финансовой грамотности, потому как ведение домашней бухгалтерии поможет выявить излишние траты, вовремя принять меры по экономии и начать откладывать на “светлое будущее”.

А если вы не умели раньше пользоваться Excel, то это не проблема, ведь моя инструкция очень подробно рассказывает, в какой последовательности, куда нажимать

Напишите об этом в комментарии, если что-то не получается, помогу разобраться и отвечу всем. А если понравилась статья, буду признательна, если вы поделитесь ей в социальных сетях, это будет мотивировать писать еще больше заметок о том, как работать с Excel.

Всего вам самого доброго и светлого!

На чтение 7 мин Просмотров 24.6к.

Каждое предприятие обязано организовать последовательный учет доходов и расходов. Своевременная регистрация поступлений и трат помогает компании выявлять финансовые погрешности и защищает от допущения ошибок при совершении расчетных операций. На основании управленческого учета проводится анализ доходов и расходов фирмы.

Содержание

- Понятие доходов и расходов, и их учета

- Требования к доходам и расходам предприятия

- Что относится к доходам и расходам

- Состав доходов и расходов предприятия в бухучете

- Состав доходов и расходов предприятия с точки зрения налогообложения

- Учет доходов и расходов предприятия

- Принципы учета доходов и расходов

- Алгоритм

- Таблица для ведения доходов и расходов в Excel

- Процесс составления таблицы доходов и расходов в Excel

- Как создать сводную таблицу учета расходов и доходов в Excel

- Как заполнять таблицу учета расходов и доходов

- Вывод

Понятие доходов и расходов, и их учета

Доходами называют все поступления в натуральном и денежном выражении, которые увеличивают финансовый результат.

К расходам относят затраты фирмы на осуществление финансово-хозяйственной деятельности, а также на иные нужды. Их основным назначением считают получение прибыли.

Отличительной особенностью затрат от расходов является то, что первыми признаются совершенно все траты компании, а в состав вторых не включается выбытие активов предприятия.

Учетом доходов и расходов называют комплекс приемов и методов, направленных на сбор информации о показателях, а также на ее обработку, систематизацию и анализ.

Требования к доходам и расходам предприятия

В целях ведения бухгалтерского учета, доходы и расходы должны отвечать следующим требованиям:

- затраты или поступления непосредственно влияют на финансовые результаты деятельности компании;

- расходы или доходы реально произведены в отчетном периоде;

- показатели можно проанализировать и оценить;

- поступления и траты выражаются в национальной валюте, а не в натуральной форме.

Таким образом, для того, чтобы признать расходы или доходы таковыми, они должны быть произведены в рублях в отчетном периоде и повлиять на увеличение или уменьшение активов предприятия.

Что относится к доходам и расходам

Классификация доходов и расходов, в зависимости от системы учета, имеет небольшие отличия. Поступления и траты с целью налогообложения делят на реализационные и внереализационные. Сюда же можно включить третью группу – не облагаемые налогом.

В бухгалтерском учете доходы и расходы делят на поступления и затраты, связанные с осуществлением основного вида деятельности компании, и прочие. Бухгалтерский учет доходов и расходов осуществляется с применением норм положения по бухгалтерскому балансу, а налоговый учет регламентируется статьей 25 НК РФ.

Состав доходов и расходов предприятия в бухучете

В бухгалтерском учете доходы и расходы предприятия делятся на две категории — от основной деятельности и прочие:

| Классификация | Доходы | Расходы |

| От основной деятельности компании | Поступления от реализации товаров и услуг | Затраты на производство и реализацию продукции |

| Иные доходы, которые связаны с непосредственной работой фирмы | Издержки на приобретение сырья и материалов | |

| — | Расходы, связанные с осуществлением работ | |

| — | Прочие затраты, направленные на функционирование деятельности компании | |

| Прочие доходы и расходы | Продажа основных средств | Взносы в резервы |

| Выплаты контрагентов за нарушение договора | Реализация основных средств | |

| Ценности, переданные компании на безвозмездной основе | Проценты по займам, кредитам, неустойка, штрафы по ним | |

| Арендная плата | Арендная плата за пользование чужим имуществом | |

| Положительная курсовая разница | Прочие затраты, не связанные с осуществлением основной деятельности предприятия. | |

| Прочие поступления, которые не связаны с основной работой фирмы | — |

Доходы принимаются к учету только в том случае, если их стоимость можно выразить в национальной валюте, а компания получает прибыль.

Состав доходов и расходов предприятия с точки зрения налогообложения

В отличие от бухгалтерского учета, в налоговом учете участвуют не все доходы и расходы. Их полный перечень содержится в НК РФ.

| Классификация доходов и расходов с целью налогообложения | Доходы | Расходы |

| Реализационные | Прибыль от продажи товаров или услуг, за вычетом НДС | Материальные издержки |

| Затраты на оплату труда | ||

| Амортизационные отчисления | ||

| Прочие издержки, перечень которых содержится в статьях 261, 262, 263, 264 НК РФ | ||

| Внереализационные | Поступления от сдачи активов в аренду | Затраты, перечисленные в статье 25 НК РФ |

| Штрафы, пени, проценты по договорам | Расходы, регламентированные статьями НК РФ 266 – 267.4 | |

| Материальные ценности, переданные на безвозмездной основе | ||

| Прочие поступления, перечень которых регламентирован статьей 25 НК РФ |

Также существуют доходы и расходы, которые не принимают участия при формировании налогооблагаемой базы:

- взносы учредителей;

- доходы по договору займа, кредита;

- активы, переданные по агентским контрактам;

- иные доходы, содержащиеся в статье 251 НК РФ, и расходы, отраженные в статье 2710 НК РФ.

Важно! Для того, чтобы уменьшить прибыль на сумму расходов, затраты должны быть подтверждены документально и иметь экономическую обоснованность.

Учет доходов и расходов предприятия

В России существует два метода учета доходов и расходов. Первый из них, называемый кассовым, характеризуется отражением финансовых операций по фактическому поступлению денежных средств. При учете поступлений и затрат методом начисления операции фиксируются в момент их совершения, независимо от внесения оплаты или получения дохода.

Принципы учета доходов и расходов

Учет доходов и расходов предприятия основывается на следующих принципах:

- Объективности. Финансовые операции фиксируются в рублях и носят объективный характер.

- Двойной записи. В бухгалтерском учете операции принято отражать одновременно в дебете и кредите.

- Начисления и соответствия. Доходы или расходы должны соответствовать друг другу и отражаться в момент их образования.

- Непрерывности. Учет поступлений и затрат ведется с момента образования фирмы до ее ликвидации.

Налоговый учет доходов и расходов характеризуется принципами обоснованности, последовательности и равномерности.

Алгоритм

В бухгалтерском учете доходы и расходы отражаются методом двойной записи. Операции фиксируются при помощи проводок. Для фиксации поступлений или затрат, связанных с основной деятельностью фирмы, применяют счет 90, который именуется «Продажи». В зависимости от конкретного типа операций, к нему могут открываться субсчета. Иные издержки и поступления учитывают на счете 91 «Прочие доходы и расходы».

С целью ведения эффективного учета, предприятия зачастую используют специальные программы. Одной из самых популярных является 1С-Предприятие. Однако небольшие компании предпочитают не приобретать дорогостоящее программное обеспечение и пользуются подручными средствами, например, стандартным Excel.

Таблица для ведения доходов и расходов в Excel

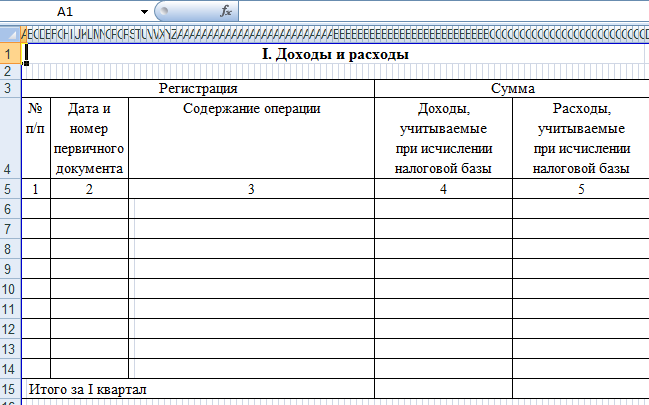

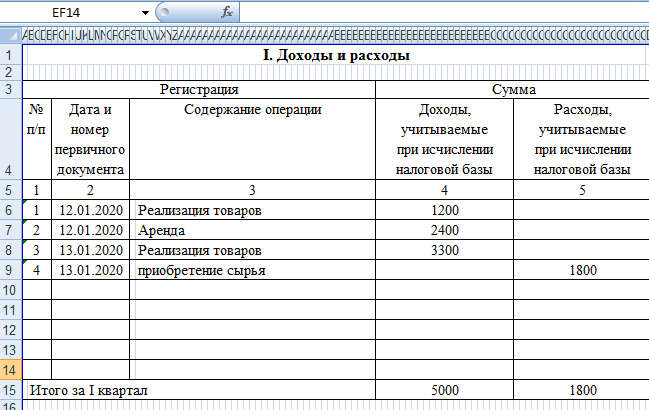

Для того, чтобы организовать ведение затрат и поступлений в Excel, необходимо составить таблицу и прописать формулы. За основу можно взять Книгу учета доходов и расходов для ООО и ИП на УСН, утвержденную на законодательном уровне.

Процесс составления таблицы доходов и расходов в Excel

Процесс составления таблицы доходов и расходов в Excel заключается в последовательном совершении нескольких шагов. В первую очередь, необходимо определиться с формой таблицы. Можно использовать утвержденный Минфином первый раздел книги учета доходов и расходов:

Данная таблица предназначена для последовательного учета финансовых операций. В момент поступления средств или их расходования в соответствующей строке отражается дата, содержание, а сумма прописывается в столбце с одноименным названием результата (доход или расход).

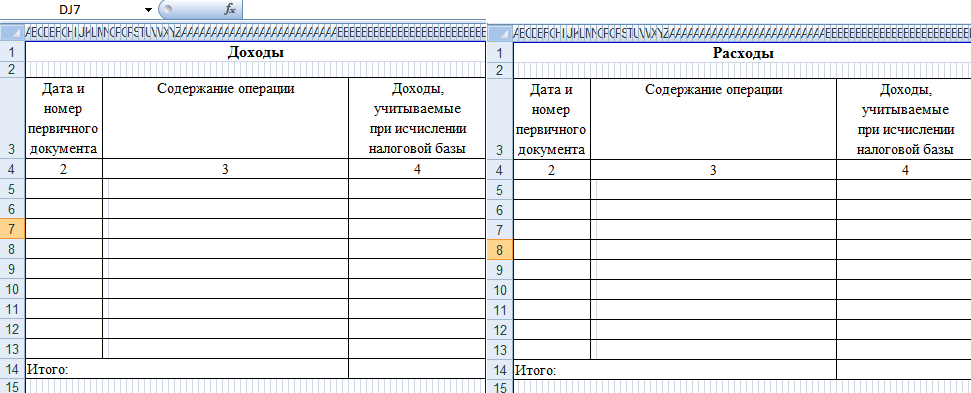

Для удобства, таблицы учета доходов и расходов можно разделить. В первой отражать только те операции, которые связаны с поступлениями, а во второй – с затратами.

Если на предприятии часто совершаются схожие операции, на отдельном листе Excel рекомендуется создать справочник с их наименованиями. Это поможет сгруппировать доходы и расходы в момент формирования отчетности.

Как создать сводную таблицу учета расходов и доходов в Excel

После создания таблицы первичного учета доходов и расходов предприятия, на следующем листе можно сформировать сводную ведомость. В первую очередь, запускаем программу. Выделяем область будущей таблицы. Для этого зажимаем левую кнопку мыши, выбираем нужное количество строк и столбцов, затем кликаем по значку «Границы» и нажимаем «Все границы».

Далее, потребуется заполнить таблицу. Вводим анализируемые параметры, а столбцы называем месяцами. Последнюю строку именуют «Всего», а столбец — «Итого».

Чтобы программа сама подсчитывала итог, стоит прописать формулы. Для этого выделяем окно, где будет отражаться результат, кликаем по значку «Автосумма», выделяем область, которую нужно посчитать. Аналогичным методом производим манипуляции с другими столбцами и строками.

Как заполнять таблицу учета расходов и доходов

После правильного оформления таблицы учета расходов и доходов, достаточно вводить наименование операции и сумму. Программа сама посчитает конечный результат.

Справочник необходим для того, чтобы каждый раз не писать наименование операции. При его наличии достаточно кликнуть по полю правой кнопкой мыши и найти «Выбрать из раскрывающегося списка».

Если связать между собой информацию на разных листах Excel, при отражении операции на одной странице результат будет выводиться во всех таблицах, например, в сводной.

Вывод

Учет доходов и расходов представляет собой сложный, кропотливый процесс, требующий внимательности. Для его облегчения существует масса программ. Однако доступ к многим из них предоставляется на платной основе. Чтобы сэкономить на ведении учета, его можно организовать в Excel. Таблица поможет собрать информацию о финансовых операциях, сгруппировать ее и проанализировать.

О таблице учета доходов и расходов в excel

Учет доходов и расходов в excel для бизнеса, личного и семейного бюджета — один из важнейших аспектов эффективного ведения хозяйства, в основе которого лежит баланс этих величин. Грамотный подход к контролю денежных потоков, с одной стороны, поможет сохранить Ваши финансы в целостности, избегая излишних трат на второстепенные нужды, с другой стороны, позволит направить положительный остаток на достижение основной цели.

Времена, когда учет финансовой деятельности велся вручную на листах, давно прошли, на смену пришли современные технологичные инструменты. Одним из таких решений является таблица учета доходов и расходов бюджета в excel. Программа позволит в несколько кликов создать шаблоны таблиц доходов и расходов excel за выбранный месяц в ежедневной детализации со всеми расчетными формулами и итогами, а также отобразит итоговый баланс в режиме реального времени, что избавит Вас от необходимости разбираться с функционалом excel.

Ссылки для скачивания:

— Скачать учет доходов и расходов семейного бюджета в excel (архив 45КБ)

— Скачать учет доходов и расходов бизнеса в excel (архив 46КБ)

Как начать работу с учетом доходов и расходов в excel:

1. Разархивируйте скачанный архив с файлом с помощью программы 7zip или WinRar.

2. При появлении сообщения о доверенном источнике: закройте программу, кликните правой кнопкой мыши на файле — «Свойства», далее установите галочку напротив «Разблокировать».

3. Если в Вашем Excel запуск макросов по умолчанию отключен, в данном окне необходимо нажать «Включить содержимое».

4. Для полноценной работы с файлом необходимо нажать «Разрешить редактирование» при появлении данного сообщения.

Планирование доходов и расходов. Виды личных потребностей.

Прежде чем мы перейдем к изучению таблицы учета доходов и расходов в excel стоит затронуть тему планирования как семейного, так и личного бюджета. Ни для кого не секрет, что наши потребности делятся на базовые первостепенные и второстепенные, навязанные нам реалиями современного маркетинга. Таким образом, главным ключом к эффективному планированию доходов и расходов бюджета является удовлетворение основных жизненных потребностей и минимизация расходов на необязательные нужды.

Какие же потребности можно отнести к необходимым базовым?

- Физиологические потребности. Не будем перечислять их все, только те, которые относятся к нашим расходам. А именно потребность в пищи, воде, одежде и жилье (сюда отнесем оплату самого жилья и коммунальных услуг). Данные нужды непосредственно влияют на наше физическое и эмоциональное состояние, поэтому их нельзя игнорировать и необходимо удовлетворять в первую очередь.

- Потребность в безопасности. В первую очередь сюда можно отнести защищенность собственного здоровья и здоровья членов наших семей. Человек должен быть уверен, что ему ничего не угрожает и, в случае возникновения непредвиденных обстоятельств (например, болезни), он и его семья смогут получить квалифицированную помощь. Сюда же относится и покупка лекарств, что особенно актуально в наше непростое время.

- Потребность в комфорте. Наше психоэмоциональное состояние напрямую зависит от условий комфорта нашей жизни. Но здесь нужно видеть тонкую грань между необходимыми потребностями, такими как: удобная кровать для сна или обувь для работы, и навязанными: последняя модель телефона, компьютерные игры и т.д..

Инструкция макроса учет доходов и расходов в excel

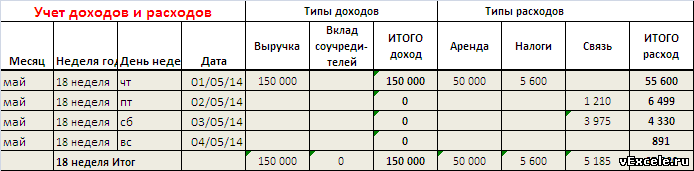

Рассмотрим главную вкладку макроса «Настройки» на рисунке снизу для потребностей бизнеса. В данном примере учет идет по всей торговой точке. Заведите отдельные строки для каждого продавца, если нужно детализировать продажи:

Рассмотрим главную вкладку макроса «Настройки» на рисунке снизу для ведения семейного бюджета:

Перед построением расчета необходимо заполнить две простые таблички: перечень расходов и перечень доходов. Списки имеют идентичный формат, и, для примера, заполнены наиболее часто встречающимися категориями. Отредактируйте их по своему усмотрению, введите суммы планируемых доходов и расходов. Далее выберите год и месяц для расчета и нажмите кнопку «Создать лист учета». После этих действий учет доходов и расходов в excel создаст лист-шаблон с именем выбранного месяца.

Пример учета для бизнеса:

Пример учета для бизнеса с группировкой статей расходов/доходов:

Пример учета для семейного бюджета:

Макрос создаст 3 таблицы: Перечень доходов, Перечень расходов и Сравнение итогов. Итак, Вы успешно создали шаблон на месяц для учета своих денежных потоков!

Ваши дальнейшие шаги по ведению учета доходов и расходов в excel:

- Заполняйте столбец «Факт, сумма» таблицы «Перечень доходов» при поступлении средств в Ваш бюджет,

- Расходы заполняются в детализации по дням, что позволит отслеживать траты в разрезе дневных и недельных сумм, столбец «Факт, сумма» таблицы «Перечень расходов» вычисляется формулами автоматически,

- Контролируйте баланс доходов и расходов, а также отклонения от плана в сводной таблице «Сравнение итогов»,

- Радуйтесь сэкономленным средствам!=)

Заказать доработку программы или разработку индивидуального ПО

Спасибо за прочтение данной статьи!

Буду рад, если данная программа окажется полезной для Вас и Вашего бизнеса, с удовольствием отвечу на любые Ваши вопросы в комментариях и по WhatsUp 8(950)709-47-70.

Учет доходов и расходов в excel является лишь скромной демонстрацией моих навыков программирования и работы в Microsoft Excel. Более 10 лет профессионально занимаюсь разработкой в области автоматизации: Excel, Python; парсинг сайтов, написание ботов, имитация действий пользователя и т.д.. Готов взяться за любую задачу, проконсультировать по автоматизации бизнес процессов Вашей организации. Связаться со мной можно по телефону, через сайт или написать на почту: goryaninov@bk.ru

Ссылки для скачивания:

— Скачать учет доходов и расходов семейного бюджета в excel (архив 45КБ)

— Скачать учет доходов и расходов бизнеса в excel (архив 46КБ)

Здесь можно ознакомиться с другими программами автоматизации, которые представлены на данном сайте:

— Дневной табель учета рабочего времени в excel

— Почасовой табель учета рабочего времени в excel

— Табель учета рабочего времени в днях по форме Т-13

— Табель расчет и планирование вахты

— Табель учета рабочего времени с учетом ночных смен

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

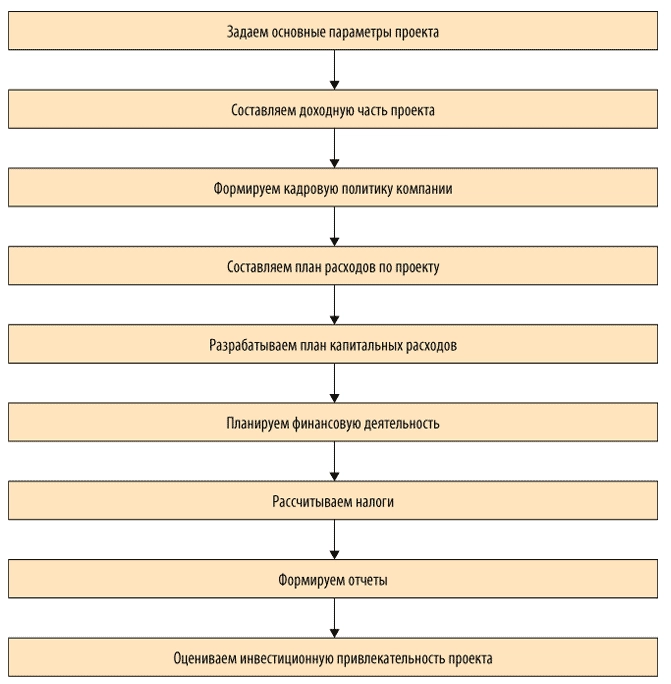

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

Задаем основные параметры проекта

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

=ЕСЛИ(ЕПУСТО($D4);0;$E4*(1+$H4)^$G4),

где $D4 — год открытия объекта;

$E4 — начальная проектная мощность;

$H4 — темп роста;

$G4 — срок выхода на максимальную проектную мощность.

для календарного плана развития:

=ЕСЛИ(ЕПУСТО($D$4);0;ЕСЛИ(ИЛИ($B10=$D$4;$B10>$D$4);1;0)),

где $B10 — год.

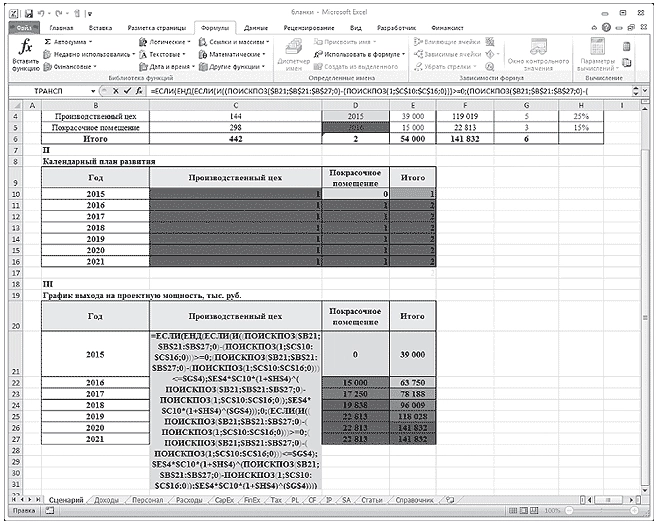

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

- «Сценарий развития компании»;

- «Календарный план развития»;

- «График выхода на проектную мощность, тыс. руб.» (табл. 1).

Рис. 1. Формула расчета графика выхода на проектную мощность

Лист «Сценарий»

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

- «Ассортиментная политика»;

- «Доля, % от V продаж»;

- «Выручка от реализации с НДС и без НДС, тыс. руб.».

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

|

I. Ассортиментная политика |

||||||||

|

Номенклатурная группа |

Собственная продукция, % |

Сезонность продаж, мес. |

||||||

|

Низковольтные комплектные устройства |

100% |

12 |

||||||

|

Комплектные распределительные устройства |

100% |

12 |

||||||

|

Устройства безопасности |

100% |

12 |

||||||

|

Итого |

70% |

12 |

||||||

|

Проектная мощность, тыс. руб. |

39 000 |

63 750 |

78 188 |

96 009 |

118 028 |

141 832 |

141 832 |

678 638 |

|

II. Доля, % от V продаж |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

45% |

45% |

45% |

45% |

45% |

45% |

45% |

45,00% |

|

Комплектные распределительные устройства |

10% |

10% |

10% |

10% |

10% |

10% |

10% |

10,00% |

|

Устройства безопасности |

15% |

15% |

15% |

15% |

15% |

15% |

15% |

15,00% |

|

Итого |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

70% |

|

III. Выручка от реализации с НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

17 550 |

28 688 |

35 184 |

43 204 |

53 113 |

63 824 |

63 824 |

305 387 |

|

Комплектные распределительные устройства |

3900 |

6375 |

7819 |

9601 |

11 803 |

14 183 |

14 183 |

67 864 |

|

Устройства безопасности |

5850 |

9563 |

11 728 |

14 401 |

17 704 |

21 275 |

21 275 |

101 796 |

|

Итого |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

IV. Выручка от реализации без НДС, тыс. руб. |

||||||||

|

Номенклатурная группа |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Низковольтные комплектные устройства |

14 873 |

24 311 |

29 817 |

36 614 |

45 011 |

54 088 |

54 088 |

258 803 |

|

Комплектные распределительные устройства |

3305 |

5403 |

6626 |

8136 |

10 002 |

12 020 |

12 020 |

57 512 |

|

Устройства безопасности |

4958 |

8104 |

9939 |

12 205 |

15 004 |

18 029 |

18 029 |

86 268 |

|

Итого |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

- «Кадровая политика»;

- «Штатное расписание»;

- «ФОТ, налоги и отчисления, тыс. руб.».

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

НДФЛ — НДФЛ_;

СВ — Стр_Взносы.

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

=($C4*(1+SIndex)^(C$15))*$D4*C9/1000,

где $C4 — среднемесячная заработная плата управленческого персонала (40 000 руб.);

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

|

Позиция |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Управленческий персонал |

3840 |

3878 |

3917 |

3956 |

3996 |

4036 |

4076 |

|

Производственные рабочие |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

|

ИТОГО |

8490 |

8575 |

8661 |

8747 |

8835 |

8923 |

9012 |

|

Страховые взносы + НДФЛ |

4196 |

4238 |

4281 |

4323 |

4367 |

4410 |

4454 |

|

ФОТ с отчислениями |

12 686 |

12 813 |

12 941 |

13 071 |

13 201 |

13 333 |

67 |

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

- «Расходы на закупку товарно-материальных ценностей, тыс. руб.»;

- «Расчет себестоимости реализованной продукции, тыс. руб.»;

- «Расчет накладных расходов, тыс. руб.»;

- «Амортизация основных средств (ОС) и нематериальных активов (НА), тыс. руб.».

Лист «Расходы»

|

I. Расходы на закупку товарно-материальных ценностей, тыс. руб. |

||||||||

|

Показатели |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, с НДС |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

475 047 |

|

Страховой запас, t1 |

2730 |

4463 |

5473 |

6721 |

8262 |

9928 |

9928 |

47 505 |

|

Расходы на приобретение сырья, материалов и покупных комплектующих |

4505 |

7363 |

9031 |

11 089 |

13 632 |

16 382 |

16 382 |

78 383 |

|

Расходы по предоставлению услуг сторонними организациями |

546 |

893 |

1095 |

1344 |

1652 |

1986 |

1986 |

9501 |

|

II. Расчет себестоимости реализованной продукции, тыс. руб. |

||||||||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Выручка от реализации, без НДС |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

Сырье и материалы, покупные комплектующие |

5784 |

9454 |

11 596 |

14 239 |

17 504 |

21 034 |

21 034 |

100 645 |

|

Заработная плата производственных рабочих |

4650 |

4697 |

4743 |

4791 |

4839 |

4887 |

4936 |

33 543 |

|

Страховые взносы |

1395 |

1409 |

1423 |

1437 |

1452 |

1466 |

1481 |

10 063 |

|

Прочие производственные расходы |

694 |

1135 |

1391 |

1709 |

2100 |

2524 |

2524 |

12 077 |

|

Себестоимость реализации |

12 523 |

16 694 |

19 154 |

22 175 |

25 895 |

29 912 |

29 975 |

156 329 |

|

III |

||||||||

|

1 |

2 |

2 |

2 |

2 |

2 |

2 |

||

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Накладные расходы |

14 415 |

14 559 |

14 705 |

14 852 |

15 000 |

15 150 |

15 302 |

103 983 |

|

IV. Амортизация ОС и НА, тыс. руб. |

||||||||

|

Показатель |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Первоначальная стоимость ОС и НА, t1 |

30 900 |

30 900 |

30 900 |

30 900 |

30 900 |

0 |

0 |

|

|

CAPEX |

30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Остаточная стоимость ОС и НА, t1 |

27 810 |

24 720 |

21 630 |

18 540 |

15 450 |

15 450 |

15 450 |

|

|

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

0 |

0 |

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

- страховой запас;

- расходы на приобретение сырья, материалов и покупных комплектующих;

- расходы по предоставлению услуг сторонними организациями.

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

- выручка от реализации без НДС;

- сырье и материалы;

- покупные комплектующие;

- заработная плата производственных рабочих;

- страховые взносы;

- прочие производственные расходы.

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

=B$25*(1/ОС_срок)*100%,

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

- вариант 1 — строительство производственных площадей с полной заменой технологического оборудования;

- вариант 2 — строительство производственных площадей с частичной заменой технологического оборудования.

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

|

Вариант |

1 |

Вариант |

2 |

|

|

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

Перечень работ и затрат |

Общая стоимость, тыс. руб. |

|

|

Строительно-монтажные и проектно-изыскательные работы |

5500 |

Строительно-монтажные и проектно-изыскательные работы |

5500 |

|

|

Оборудование и инвентарь |

25 400 |

Оборудование и инвентарь |

10 500 |

|

|

Итого |

30 900 |

Итого |

16 000 |

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

- инвестиционные затраты;

- оборотный капитал.

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0)

где Data_RE — имя диапазона столбца С «Отчет» на листе «Статьи»;

Функция — имя диапазона столбца Q «Функция» на листе «Статьи»;

Data_2015 — имя диапазона столбца G «2015» на листе «Статьи»;

Data0 — имя диапазона столбца O «Учет» на листе «Статьи».

Отметим, что при выборе ставки дисконтирования важно знать средневзвешенную стоимость капитала (WACC), которую в данном случае можно рассчитать по формуле:

=СУММ(КЛ*$D$4*(1-НП);ККиЗ*$D$5*(1-НП);СК*$D$6),

где КЛ — имя ячейки $C$4;

НП — имя ячейки $L$6;

ККиЗ — имя ячейки $C$5;

СК — имя ячейки $C$6

Рассчитываем налоги (лист «Тах»)

Для расчета НДС и налога на прибыль запишем макросы, и тогда при нажатии кнопок «Рассчитать НДС» и «Рассчитать налог на прибыль» в таблицах появятся готовые значения. Это достаточно удобно, в том числе при внесении соответствующих корректировок в модели.

Скачайте данные макроса для кнопки «Рассчитать НДС» и «Рассчитать налог на прибыль».

Лист «Тах»

|

I. Налоги по операционной деятельности, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на имущество |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

Транспортный налог |

0 |

|||||||

|

Земельный налог |

0 |

|||||||

|

Итого операционные налоги, тыс. руб. |

612 |

544 |

476 |

408 |

340 |

340 |

340 |

3059 |

|

II. Расчеты по НДС, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Исходящий НДС |

4164 |

6807 |

8349 |

10 252 |

12 603 |

15 145 |

15 145 |

72 465 |

|

НДС к возмещению |

9936 |

5682 |

5938 |

6261 |

6667 |

7178 |

7218 |

48 879 |

|

Итого НДС к уплате/возврату, тыс. руб. |

–5771 |

1126 |

2411 |

3991 |

5936 |

7967 |

7927 |

23 586 |

|

III. Налоги с доходов, тыс. руб. |

||||||||

|

Статья затрат |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

Налог на прибыль |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

|

Налог с продаж |

0 |

|||||||

|

Итого налоги с доходов, тыс. руб. |

0 |

1931 |

3123 |

4603 |

6442 |

8433 |

8390 |

32 922 |

Как видим, за 2015 г. компании «Альфа» начислен налог на имущество в размере 612 тыс. руб. (27 810 x 2,2 % / 100 %, где 27 810 — остаточная стоимость основных средств и нематериальных активов; 2,2 % — процентная ставка налога на имущество). При этом НДС к возврату — 5771 тыс. руб. (4164 – 9936), налог на прибыль платить не надо.

Формируем отчеты

На базе рассмотренных таблиц автоматически формируются отчет о финансовых результатах (лист «PL») и отчет о движении денежных средств (лист «CF»).

Отчет о финансовых результатах

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

Итого |

|

+ |

Выручка от реализации продукции, товаров и услуг |

23 136 |

37 818 |

46 382 |

56 955 |

70 017 |

84 137 |

84 137 |

402 582 |

|

— |

Себестоимость реализованной продукции |

–12 523 |

–16 694 |

–19 154 |

–22 175 |

–25 895 |

–29 912 |

–29 975 |

–156 329 |

|

— |

Сырье и материалы, покупные комплектующие |

–5784 |

–9454 |

–11 596 |

–14 239 |

–17 504 |

–21 034 |

–21 034 |

–100 645 |

|

— |

Заработная плата производственных рабочих |

–4650 |

–4697 |

–4743 |

–4791 |

–4839 |

–4887 |

–4936 |

–33 543 |

|

— |

Страховые взносы |

–1395 |

–1409 |

–1423 |

–1437 |

–1452 |

–1466 |

–1481 |

–10 063 |

|

— |

Прочие производственные расходы |

–694 |

–1135 |

–1391 |

–1709 |

–2100 |

–2524 |

–2524 |

–12 077 |

|

+ |

Валовая прибыль |

10 613 |

21 123 |

27 229 |

34 779 |

44 121 |

54 226 |

54 162 |

246 253 |

|

Рентабельность по валовой прибыли, % |

46% |

56% |

59% |

61% |

63% |

64% |

64% |

61% |

|

|

— |

Накладные расходы |

–14 415 |

–14 559 |

–14 705 |

–14 852 |

–15 000 |

–15 150 |

–15 302 |

–103 983 |

|

+ |

EBITDA |

–3802 |

6564 |

12 524 |

19 927 |

29 121 |

39 075 |

38 860 |

142 270 |

|

Рентабельность по EBITDA, % |

–16% |

17% |

27% |

35% |

42% |

46% |

46% |

35% |

|

|

— |

Амортизация |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

3090 |

21 630 |

|

+ |

EBIT |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Рентабельность по EBIT, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

|

|

— |

Проценты по кредитам к уплате |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прибыль до налогообложения |

–712 |

9654 |

15 614 |

23 017 |

32 211 |

42 165 |

41 950 |

163 900 |

|

Налог на прибыль |

0 |

–1931 |

–3123 |

–4603 |

–6442 |

–8433 |

–8390 |

–32 922 |

|

|

+/- |

Чистая прибыль |

–712 |

7723 |

12 491 |

18 414 |

25 769 |

33 732 |

33 560 |

130 978 |

|

Рентабельность по NP, % |

–3% |

26% |

34% |

40% |

46% |

50% |

50% |

41% |

Отчет о движении денежных средств

|

№ |

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Остаток на начало периода |

0 |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

|

|

+/– |

Денежные потоки от текущих операций |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

+ |

Поступления — всего |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

+ |

Выручка от реализации продукции, товаров и услуг |

27 300 |

44 625 |

54 731 |

67 207 |

82 620 |

99 282 |

99 282 |

|

– |

Платежи — всего |

–24 116 |

–35 350 |

–39 864 |

–45 402 |

–52 208 |

–59 555 |

–59 716 |

|

– |

Расходы на приобретение сырья, материалов и покупных комплектующих |

–4505 |

–7363 |

–9031 |

–11 089 |

–13 632 |

–16 382 |

–16 382 |

|

– |

Заработная плата |

–8490 |

–8575 |

–8661 |

–8747 |

–8835 |

–8923 |

–9012 |

|

– |

Расходы по предоставлению услуг сторонними организациями |

–546 |

–893 |

–1095 |

–1344 |

–1652 |

–1986 |

–1986 |

|

– |

Накладные расходы без оплаты труда управленческого персонала |

–10 575 |

–10 681 |

–10 788 |

–10 895 |

–11 004 |

–11 114 |

–11 226 |

|

– |

Расчеты с бюджетом |

0 |

–7838 |

–10 290 |

–13 326 |

–17 084 |

–21 150 |

–21 111 |

|

+/– |

Денежные потоки от инвестиционных операций |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи внеоборотных активов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления от продажи акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Расходы в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи в связи с приобретением акций других организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Денежные потоки от финансовых операций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Поступления — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Получение кредитов и займов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Денежные вклады собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+ |

Прочие поступления |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи — всего |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Платежи собственникам в связи с выкупом у них акций организаций |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Уплата дивидендов по распределению прибыли в пользу собственников |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

– |

Прочие платежи |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

+/– |

Чистый денежный поток |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Остаток на конец периода |

–27 716 |

–18 440 |

–3573 |

18 232 |

127 936 |

Согласно отчету о финансовых результатах в 2015 г. компания понесет убыток в размере 712 тыс. руб. Однако уже в 2016 г. проект будет приносить доход: прибыль составит 7723 тыс. руб., а рентабельность — 26 %. Это достаточно высокий показатель.

Представленные в отчете о движении денежных средств данные позволяют сделать вывод, что в 2016 г. чистый денежный поток ожидается со знаком «+». Однако рост денежных средств прогнозируется только к концу 2018 г.

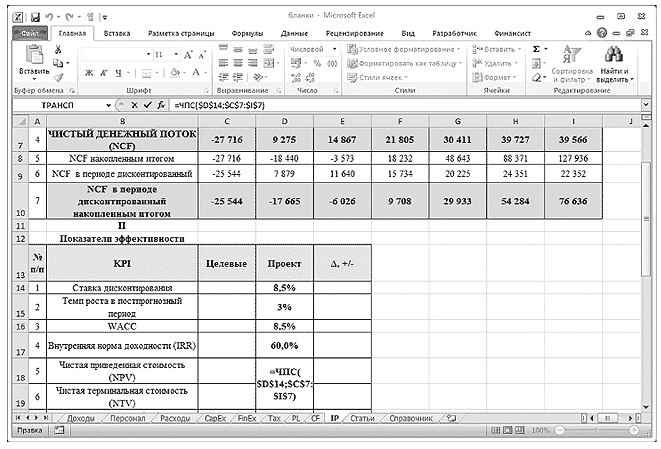

Оцениваем инвестиционную привлекательность проекта (лист «IP»)

Сначала рассчитываем чистый денежный поток:

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Поток по основной деятельности |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Поток по инвестиционной деятельности |

–30 900 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Поток по финансовой деятельности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

NCF накопленным итогом |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

127 936 |

|

NCF в периоде дисконтированный |

–25 544 |

7879 |

11 640 |

15 734 |

20 225 |

24 351 |

22 352 |

|

NCF в периоде дисконтированный накопленным итогом |

–25 544 |

–17 665 |

–6026 |

9708 |

29 933 |

54 284 |

76 636 |

Как видим, в 2015 г. NCF составляет –27 716 тыс. руб. (3185 – 30 900), а NCF в периоде дисконтированный — –25 544 тыс. руб. (–27 716) / (1 + 0,085)).

Далее рассчитаем показатели эффективности (внутреннюю норму доходности, чистую приведенную стоимость, срок окупаемости) и оценим стоимость бизнеса.

Расчет показателей эффективности инвестиционного проекта

|

KPI |

Целевые показатели |

Проект |

Δ, +/– |

|

Ставка дисконтирования |

8,5% |

||

|

Ставка капитализации |

3% |

||

|

WACC |

8,5% |

||

|

Внутренняя норма доходности (IRR) |

60,0% |

||

|

Чистая приведенная стоимость (NPV) |

76 636 |

||

|

Чистая терминальная стоимость (NTV) |

418 589 |

||

|

Срок окупаемости (СО), лет |

1 |

||

|

Дисконтированный срок окупаемости (СОд), лет |

3 |

||

|

Срок выхода на текущую окупаемость, лет |

1 |

||

|

Инвестиционная стоимость (EVD) |

495 225 |

Расчет инвестиционной стоимости (EVD)

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Чистая приведенная стоимость (NPV) |

76 636 |

110 865 |

111 013 |

105 582 |

92 752 |

70 224 |

36 466 |

|

Чистая терминальная стоимость (NTV) |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

|

Инвестиционная стоимость (EVD) |

495 225 |

529 454 |

529 603 |

524 172 |

511 341 |

488 814 |

455 056 |

В Excel чистая приведенная стоимость (NPV) определяется формулой ЧПС (d;ЧДПIC), где d — ставка дисконтирования (рис. 2).

Если значение NPV положительное, то проект является прибыльным.

В нашем примере чистая приведенная стоимость в 2015 г. составила 76 636 тыс. руб.

Рис. 2. Пример расчета чистой приведенной стоимости (NPV)

Внутренняя норма доходности (IRR) определяется по формуле ВСД (ЧДПIC;0), где ВСД — внутренняя ставка доходности, и обозначает процентный порог, затраты на капитал выше которого нецелесообразны.

Инвестиционная стоимость бизнеса (EVD) представляет собой сумму чистой приведенной и терминальной стоимости. В нашем примере инвестиционная стоимость составляет 495 225 тыс. руб. (76 636 + 418 589).

Обратите внимание: значение чистой терминальной стоимости зависит от ставки капитализации. Поэтому на листе «IP» пользователь может выбрать ставку капитализации. Изменение ставки капитализации приводит соответственно к изменению чистой приведенной стоимости и, в конечном счете, инвестиционной стоимости бизнеса.

Предложенная модель полностью автоматизированная, что позволяет быстро, а главное — безошибочно проанализировать инвестиционный проект и оценить его. Изменяя те или иные параметры, можно выбрать оптимальный вариант его реализации.

Учет доходов и расходов ИП, ООО

Скачать бесплатно таблицу учета доходов и расходов в Excel:

Полные версии таблицы учета доходов и расходов:

-

на 1 год — $1,75

-

на 3 года — $2,90 (по цене 1 года 8 мес.)

Учет доходов и расходов: бухгалтерский или управленческий?

Любой индивидуальный предприниматель (ИП) или предприятие (ООО, ЗАО) ведет бухгалтерский и налоговый учет в соответствии с действующим законодательством. Однако, бухгалтерский учет и управленческий учет доходов и расходов — не всегда одно и то же. Для того, чтобы понять реальное соотношение доходов и расходов ИП или ООО, а также прибыль предприятия, необходимо вести подробный учет реальных доходов и расходов.

Готовая форма учета доходов и расходов ИП, ООО в Excel заменяет сложные бухгалтерские программы по ведению учета. Форма универсальна и подходит для ведения учета как ИП или ООО, так и для ведения семейного бюджета, учета текущих доходов и расходов семьи, а также планирования расходов.

Для учета и анализа и управления денежными потоками воспользуйтесь формой анализа денежных потоков (cash flow).

В форме учета доходов и расходов ИП, ООО автоматически происходит детализация доходов и расходов по анализируемым периодам:

- неделям,

- месяцам,

- годам.

Форма абсолютно гибкая, в нее можно вносить любые статьи доходов и статьи расходов. Например, Вы хотите считать выручку не в целом, а разбить по источникам поступления. Или считать затраты, например, на связь, не целиком, а разбить на телефонную связь и интернет. И так далее. Названия статей доходов и расходов зависят от потребностей Вашего бизнеса.

- Бесплатная пробная версия на 2 месяца, начиная с текущей даты.

- Полная версия на 1 год

- Полная версия на 3 года

- Файл содержит МАКРОСЫ, которые нужно включить для активизации управляющих кнопок.

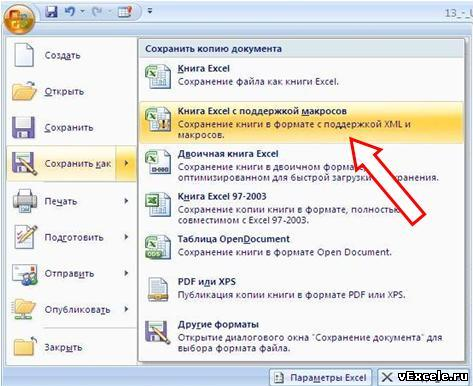

Важно! Если Вы захотите сохранить файл на Вашем компьютере, необходимо сохранить его как книгу с поддержкой макросов:

Полная версия для учета доходов и расходов в течение 1 года и более

Полная версия для учета доходов и расходов в течение 3 лет и более

Скрин-сейвы файла «Учет доходов и расходов»:

Упрощенная форма для OpenOffice скачать.

Вы знаете, как рассчитать процент прибыли? Каким бы малым бизнесом вы ни руководили, вы должны знать некоторые базовые вещи бухгалтерского учета, например, как рассчитывать прибыль и убыток в Excel. Если вы знаете, как следить за финансами своего бизнеса, у вас будет более четкое представление о том, что вам следует предпринять в следующие шаги.

Как большинство из вас знает, Microsoft Excel может быть очень мощным бухгалтерский инструмент для всех, кто ведет собственный малый бизнес. Он позволяет пользователям легко и эффективно отслеживать поступающие и уходящие деньги с помощью простых для понимания электронных таблиц и формул, которые очень просто использовать при расчете прибылей и расходов. Вот краткое руководство о том, как рассчитать прибыль, составив электронную таблицу в Excel. Это руководство может работать во всех версиях MS Excel.

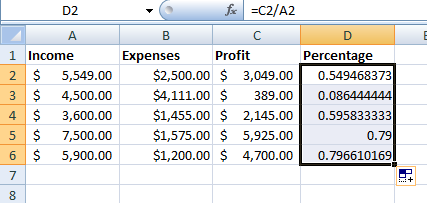

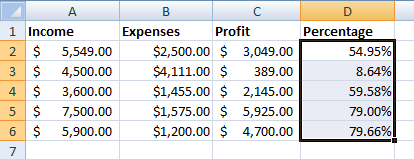

Запустите программу Excel и выберите четыре столбца и пару строк, щелкнув правой кнопкой мыши. Следующим шагом является нажатие на вкладку Вставка , а затем на Таблица . Запишите в столбцы следующие значения: Доход , Расходы , Прибыль и Процент б>. Заполните столбцы Доход и Расходы .

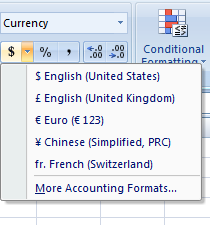

После этого вы можете выбрать валюту, с которой вы работаете. на ленте. Вы можете найти настройки валюты, нажав на вкладку «Главная». Знак доллара находится в разделе Число . При нажатии на нее вы увидите раскрывающееся меню, как показано на изображении ниже.

Теперь ваша таблица должна выглядеть примерно так:

Какова формула Excel для вычисления процентов?

Какова формула Excel для вычисления процентов?

Чтобы получить процент прибыли, введите формулу процента для Excel «= a2-b2» в ячейку c2 Profit.

После расчета суммы прибыли перетащите угол ячейки, чтобы включить остальную часть таблицы.

Чтобы рассчитать процент прибыли, введите следующую формулу в пустую ячейку в разделе” Процент “: = c2/a2.

Вы увидите, что в настоящее время у вас нет указанного процента прибыли, но перейдите к t Вкладка Общие вверху и выберите Процент .

Настройка шаблона Excel для калькулятора прибыли

Итак, если вам нужно довольно часто рассчитывать прибыль в Excel, вы можете сохранить эти функции в виде шаблона. Например, вы можете включить имена основных ячеек и добавить формулу процента прибыли. В следующий раз, когда вам нужно будет рассчитать прибыль в Excel, вы можете просто загрузить шаблон.

Чтобы создать шаблон Excel для калькулятора прибыли, сначала сохраните эти документы, с которыми вы работали, как книгу Excel. Затем откройте его снова и удалите входные данные, но убедитесь, что формула все еще работает.

Теперь щелкните меню Файл , Экспорт , а затем нажмите Изменить тип файла . Из списка типов файлов выберите Шаблоны и нажмите Сохранить как .

Валовая прибыль – это сумма рассчитана после вычитания расходов на себестоимость от доходов. Другими словами, общая прибыль – разница между выручкой и себестоимостью. В общую себестоимость товара включены разные виды расходов: на производство, на реализацию, операционные расходы и много других посреднических расходов. Чтобы рассчитать валовую прибыль, необходимо просто вычитать валовые расходы себестоимости от валового дохода.

Формула расчета валовой прибыли в процентах

Валовая прибыль в процентах рассчитывается путем деления валовой прибыли на общий доход и умножается на 100.

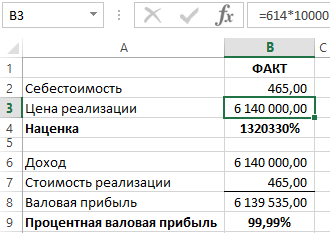

На рисунке представлен финансовый отчет определенной производственной фирмы:

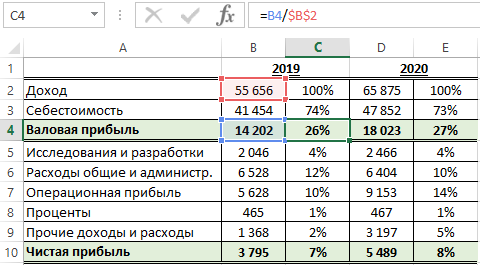

Валовая прибыль находится в ячейке B4, а процентная валовая прибыль в ячейке C4: =B4/$B$2

Формула расчета валовой прибыли просто вычитает значение ячейки B3 от B2. В формуле вычисления валовой прибыли в процентах значение ячейки B4 разделено на значение в $B$2:

Обратите внимание здесь используется процентный формат ячеек – это значит не нужно умножать на 100. Такой же результат мы получим по выше описанной формуле =B4/B2*100, но здесь не используем процентный формат ячеек.

Важно отметить, что установлена абсолютная ссылка на ячейку $B$2 о чем свидетельствуют символы значка доллара в самой ссылке. Благодаря абсолютной ссылке можно свободно копировать формулу в другие строки отчета с целью расчета доли от общего дохода в процентах, которую занимает та или иная статья расходов и доходов. Так приблизительно выглядит поверхностный анализ расчета доходов и расходов фирмы.

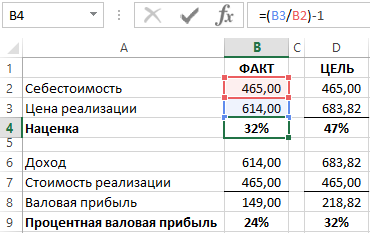

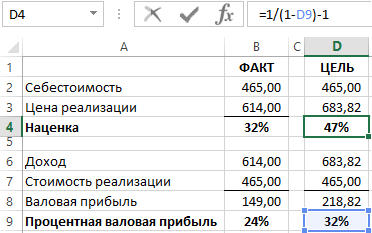

Формула расчета процента наценки в Excel

Наценка очень часто отождествляется с процентной валовой прибылью, но является нечто другим. Наценка – это процентная сумма, добавленная к себестоимости продукта с целью рентабельного ценообразования для его реализации. Другими словами, сумма в процентах на которую повышена цена с целью получения прибыли и возмещения затрат не связанными с расходными на себестоимость. Ниже на рисунке представлен отчет по продажам товара с наценкой и рассчитанной валовой прибылью от продаж.

Наценка рассчитывается путем деления цены на расходы и от результата вычитается число 1:

Устанавливая наценку в размере 32% получаем валовую прибыль в процентах 24%. То есть как описано выше в предыдущем примере =B8/B6. Чтобы определить размер наценки покрывающую процентную валовую прибыль в 32% (как в столбце D) используйте следующую формулу:

Выше приведенная формула свидетельствует нам доказательством того, чтобы получить валовую прибыль равную 32% нам необходимо установить наценку в 47% с учетом всех доходов и расходов.

Интересный факт! Главное отличие процентной валовой прибыли от наценки заключается в формуле вычисления. Разницу очень легко заметить в этих двух показателях по их сути – валовая прибыль никогда не будет равна или превышать 100% в отличии от наценки. Для наглядного доказательства приведем простой пример, умножим цену на 10 000:

В те времена, когда все нужно было еще делать серым карандашом на белом листе бумаги уже тогда нашли свое применение вычислительные таблицы в бухгалтерской и финансовой деятельности. Хоть программа Excel в меру своего развития стала чем-то больше чем просто электронная вычислительная таблица ее табличные функции являются все еще незаменимым инструментом в бизнесе. Существует много формул в Excel часто используемых в бухгалтерии, финансах и других отраслях бизнеса.

Вариант задания

1. Создайте в табличном процессоре Excel таблицу 1 и заполните ее исходными данными. Автоматически пронумеруйте столбцы таблицы и показатели в столбце 1. Выполните следующие расчеты:

- Валовая прибыль = Торговые доходы – Торговые расходы;

- Общие затраты определяются как сумма расходов на зарплату, на рекламу и накладных расходов;

- Производственная прибыль = Валовая прибыль – Общие за-траты;

- Удельная валовая прибыль = Производственная прибыль / Торговые доходы;

- Итого за год определяется как сумма квартальных данных.

Таблица 1. Расчет прибыли фирмы, тыс. руб.

Расходы на зарплату

Расходы на рекламу

Удельная валовая прибыль

2. На втором листе создайте таблицу 2. Столбец 2 заполните на основании ссылки на соответствующую ячейку таблицы 1. На основании данных таблицы 1 Рассчитайте структуры затрат фирмы по кварталам и году в целом по следующей формуле: Расходы / Общие затраты * 100. Результаты расчетов округлить до одного знака после запятой.

Таблица 2. Структура затрат фирмы по кварталам, %

Расходы на зарплату

Расходы на рекламу

3. На отдельном листе по данным таблицы 1 (№ п/п 1, 2, 3 и столбцы 3, 4, 5 и 6) постройте объемную гистограмму с заголовком, легендой, названием осей. 4. На отдельном листе по данным таблицы 1 (№ п/п 2, 4, 5, 6 и столбец 7) постройте объемную разрезанную круговую диаграмму с заголовком, легендой и указанием долей. 5. Каждому листу присвойте имя, отражающее содержание таблицы, например, Лист1 назовите «Прибыль_руб.». 6. Введите в нижний колонтитул факультет, курс, номер группы, свою фамилию, дату и время, имя файла.

Как при помощи Excel создать таблицу для расчета прибыли

Очень часто предпринимателям приходится производить расчет эффективности будущих операций. Для автоматизации подобных расчетов можно составить электронную таблицу. Пример упрощенной таблицы представлен на рис. 1.

Рис. 1. Таблица расчета прибыли (с числовыми данными)

В данной таблице имеются четыре области:

- Ставки налогов (область А1:В2).

- Суммы реализованных товаров, издержек и дебетового НДС (область А4:В6).

- Расчет НДС, подлежащего уплате в бюджет (область А8:В9).

- Расчет прибыли и налогов на прибыль (область А11:В14).

Заметим, что первые две области предназначены для ввода информации, а последние — для ее дальнейшей обработки. Рассмотрим формулы, введенные в область расчета (рис. 2).

Рис. 2. Таблица расчета прибыли (с формулами)

Формула для расчета налогового обязательства по НДС описывалась в этой статье. Табличный вид этой формулы следующий: =ОКРУГЛ(B4*(B1/(1+B1));2).

Формула расчета НДС, подлежащего уплате в бюджет, определяется вычитанием суммы налогового кредита из суммы налоговых обязательств (находится в ячейке В10): =В8–В6.

Валовая прибыль без НДС (формула в ячейке В12) равна разности суммы реализации и суммы налоговых обязательств: =В4–В8.

Полученную в результате реализации прибыль можно определить путем вычитания издержек из суммы валовой прибыли: =В11–В5.

Налог на прибыль равен округленному до второго разряда (до копеек) произведению прибыли на действующую ставку налога на прибыль: =ОКРУГЛ(B12*B2;2).

Чистая прибыль в результате реализации равняется разности налогооблагаемой прибыли и суммы налога на прибыль: =В12–В13.