К наиболее типичным методам финансового анализа можно отнести анализ затрат, период окупаемости инвестиций, денежный поток и внутрифирменный коэффициент окупаемости инвестиций. Каждый из этих методов мы рассмотрим далее.

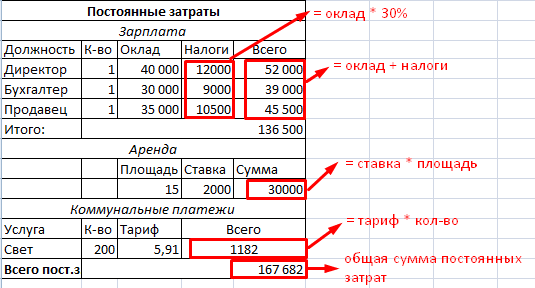

Анализ затрат

Анализ затрат является довольно простым методом. В этом случае вы определяете стоимость производства продукта (которым в нашем случае является проект) и сопоставляете ее с ожидаемыми выгодами. Если выгоды перекрывают затраты, то, скорее всего, данный проект будет принят к исполнению.

При выполнении этого анализа не забывайте включить все затраты. Обычно сюда входит совокупная стоимость таких процессов, как практическая реализация проекта, текущая поддержка, сопровождение (техобслуживание), содержание соответствующего персонала, устранение проблем, которые не удалось решить в ходе выполнения проекта, и т.д. В этой методике полная стоимость проекта рассчитывается не по факту выполненных работ, а на основании результатов, полученных в итоге выполнения этого проекта, и только после того, как они будут внедрены в данной организации.

Период окупаемости инвестиций

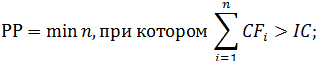

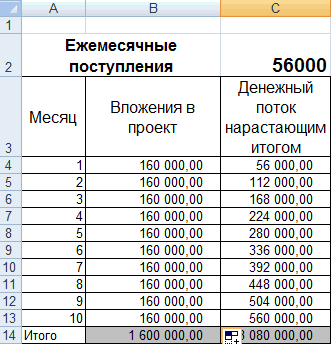

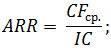

Период окупаемости инвестиций — это количество времени, которое требуется для того, чтобы окупились первоначальные инвестиции в данный проект. Совокупная стоимость проекта сравнивается с получаемыми доходами и вычисляется время, которое требуется для того, чтобы полученные доходы превысили затраты на реализацию данного проекта. Когда выполняется сравнение двух или большего числа проектов сходного масштаба и сложности, как правило, выбирается проект с наименьшим периодом окупаемости инвестиций. У этого метода нет «универсальной» формулы, которая позволяла бы быстро найти требуемое решение. Если, например, себестоимость проекта равняется 100 000 долл., а ожидаемые доходы составляют 25 000 долл. в квартал, то период окупаемости инвестиций составит один год.

Дисконтированные (приведенные) денежные потоки

Если вам предложат 1 000 долл. сегодня или те же 1 000 долл. через два года, какой вариант вы предпочтете? Ответ предсказуем, поскольку вложив сейчас эту сумму в банк или какое-либо предприятие, через два года вы будете иметь с нее прибыль. Например, под 6% годовых такая инвестиция на двухлетний период составит 1 123,60 долл. (в нынешних долларах, разумеется).

Метод дисконтированного (приведенного) денежного потока сравнивает стоимость будущих денежных потоков с нынешними долларами. Иными словами, он выполняет операцию, противоположную той, которую мы только что объяснили. Зная, что ваш проект принесет через два года сумму, равную 1 123,60 долл. (это так называемая будущая стоимость — Future Value, или FV), вы бы смогли с помощью метода дисконтированного (приведенного) денежного потока определить нынешнюю стоимость этой суммы. Ответ, конечно же, таков: 1 000 долл.

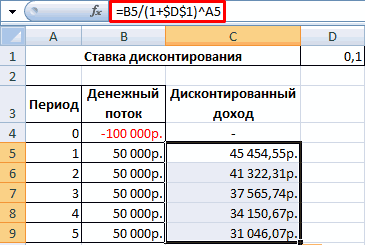

Чтобы иметь представление о дисконтированных денежных потоках, вы должны знать стоимость соответствующих инвестиций в нынешних долларах, иначе говоря, приведенную стоимостью (Present Value, или PV), которая вычисляется следующим образом: PV=FV/(1+i)n. Эта формула говорит о том, что приведенная стоимость равняется будущей стоимости инвестиций, деленной на один, плюс процентная ставка, возведенная в степень, равную количеству периодов, на которые мы инвестируем нашу сумму.

Вам не нравится математика? Но это же так просто! В Excel предусмотрена встроенная функция для вычисления приведенной стоимости (наряду со множеством других функций, позволяющих выполнять финансовые расчеты). На рисунке ниже показана группа Function Library (Библиотека функций), предусмотренная на вкладке Formulas (Формулы), и часть списка финансовых функций, встроенных в Excel.

Рис. 1. Финансовые функции, представленные в библиотеке функций и перечень финансовых функций

Вернемся, однако, к нашей формуле для вычисления приведенной стоимости инвестиций. Выберите в списке функций элемент PV (в русифицированной версии Excel — ПС (Приведенная стоимость)). На экране появится диалоговое окно Function Arguments (Аргументы функции), показанное на рис. 2.

Рис. 2. Диалоговое окно Function Arguments для функции PV

Диалоговое окно Function Arguments предназначено для ввода значений отдельных элементов выбранной вами функции, которые необходимы для вычисления приведенной стоимости. В текстовом поле Rate (Ставка) этого диалогового окна следует ввести величину процентной ставки за определенный временной период. Вы можете ввести 6% или 0,06 (предполагается, что процент начисляется ежегодно по методу сложных процентов). Если бы процент начислялся ежеквартально (по тому же методу), тогда вам нужно было бы разделить указанную величину процентной ставки на 4, а затем ввести полученный результат в поле Rate (Ставка).

Ниже находится поле Nper (Кпер), в котором вводят количество временных периодов. Мы инвестируем нашу сумму на два года. Величина выплаты (поле Pmt (Плт)) равняется 0, поскольку мы не производим выплат по этой инвестиции, а просто хотим знать величину всей этой суммы в нынешних долларах. Далее находится поле FV (Бс), в котором вводят значение будущей стоимости. В нашем примере будущая стоимость инвестиции равняется -1 123,60 долл. Если в поле FV (Бс) ввести положительное число, то результат вычисления этой функции будет отрицательным. На рис. 3. показано диалоговое окно Function Arguments со значениями аргументов функции PV (Приведенная стоимость), введенных в соответствующие поля.

Рис. 3. Аргументы функции PV

Вместо числовых значений в полях диалогового окна Function Arguments (Аргументы функции) можно дать адрес ячейки, в которой введено нужное вам значение. Предположим, например, что в ячейке С1 введено число 0,06. В этом случае в текстовом поле Rate (Процентная ставка) диалогового окна Function Arguments достаточно указать только адрес упомянутой выше ячейки, т.е. С1. Непосредственно под текстовыми полями диалогового окна Function Arguments представлен результат наших вычислений функции PV (Приведенная стоимость). В нашем случае PV=1000. Помимо диалогового окна Function Arguments аргументы данной функции отображены в строке формул программы Excel, а также в активизированной ячейке (А1 в данном случае) (см. рис. 3.).

Как видите, сначала следует значение процентной ставки, затем количество периодов и будущая стоимость. Обратите внимание, что в данной функции отсутствует значение между двумя запятыми. Это означает, что один из аргументов функции равен нулю (в нашем случае величина выплаты (поле Pmt (Плт)). (В русифицированной версии программы Excel аргументы функций следует отделять друг от друга точкой с запятой (;)) Как только вы

щелкнете на кнопке ОК, в ячейке А1 появится результат вычисления функции, в нашем случае — 1 000 долл.

Для того чтобы воспользоваться функцией PV (ПС), не обязательно перебирать ряд интерфейсных элементов программы. Для этого достаточно просто ввести =pv() в ячейке А1. В результате ваших действий на экране появится экранная подсказка, в которой приведен синтаксис данной функции, т.е. сокращенные названия и очередность ее аргументов (рис. 4).

Рис. 4. Всплывающая подсказка с перечнем аргументов функции PV

Если вы не знаете точно, какие значения следует вводить в качестве аргументов функции, откройте окно справочной системы Excel. В единственном текстовом поле этого окна введите PV (ПС для русифицированной Excel) и нажмите клавишу Enter. Справочная система немедленно отобразит всю необходимую информацию по интересующей вас функции.

Если вы, как и большинство других пользователей, раздражаетесь из-за того, что окно справочной системы Excel время от времени скрывается за вашей электронной таблицей (когда вы пытаетесь выполнять пошаговые инструкции, приведенные в этом окне), выполните следующее: скопируйте, а затем вставьте информацию, представленную в окне справки, в электронную таблицу, а затем, когда вы введете нужные значения в формулу, удалите эту информацию.

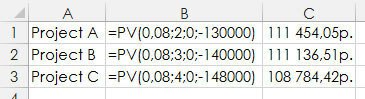

Допустим, что ваш комитет по отбору проектов рассматривает три проекта, из которых необходимо выбрать самый подходящий. Ожидается, что проект А принесет через два года 130 000 долл. прибыли; проект В — 140 000 долл. через три года; а проект С — 148 000 долл. через четыре года. Какому из этих проектов должен отдать предпочтение комитет, если свое решение он основывает лишь на использовании метода дисконтированного (приведенного) денежного потока, полагая, что процентная ставка равняется 8%? Самую высокую прибыль обеспечивает проект А. На рис. 5 показаны расчетные формулы по каждому проекту и полученные с их помощью результаты.

Рис. 5. Сравнение проектов с помощью метода дисконтированного (приведенного) денежного потока

На чтение 7 мин Просмотров 249к.

В статье подробно расскажем про дисконтирование денежных потоков, формулу расчета и анализа в Excel.

Содержание

- Дисконтирование денежных потоков. Определение

- Как рассчитать коэффициент дисконтирования?

- Дисконтирование денежных потоков. Формула расчета

- Расчет нормы дохода (r) для дисконтирования денежных потоков

- Пример расчета дисконтированного денежного потока в Excel

- Методы инвестиционного анализа, использующие дисконтированные денежные потоки

- Достоинства и недостатки показателя DCF дисконтирования денежных потоков

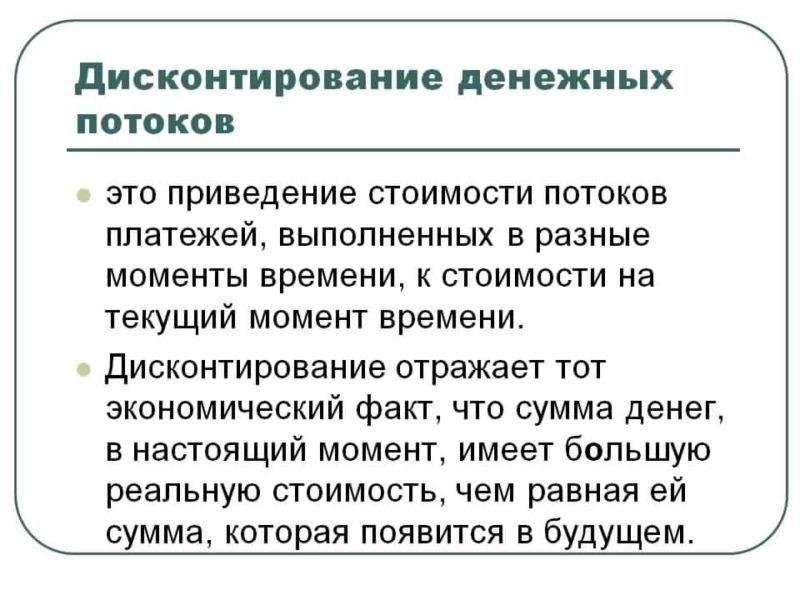

Дисконтирование денежных потоков. Определение

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег. Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

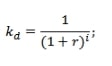

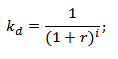

Как рассчитать коэффициент дисконтирования?

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования:

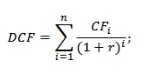

Дисконтирование денежных потоков. Формула расчета

Расчет нормы дохода (r) для дисконтирования денежных потоков

Существует достаточно много различных способов и методов оценки ставки дисконтирования (нормы дохода) в инвестиционном анализе. Рассмотрим более подробно достоинства и недостатки некоторых методов расчета нормы доходности. Данный анализ представлен в таблице ниже.

|

Методы оценки ставки дисконтирования |

Достоинства |

Недостатки |

| Модели CAPM | Возможность учета рыночного риска | Однофакторность, необходимость наличия обыкновенных акций на фондовом рынке |

| Модель Гордона | Простота расчета | Необходимость наличия обыкновенных акций и постоянных дивидендных выплат |

| Модель средневзвешенной стоимости капитала (WACC) | Учет нормы дохода как собственного, так и заемного капитала | Сложность оценки доходности собственного капитала |

| Модель ROA, ROE, ROCE, ROACE | Возможность учета рентабельности капиталов проекта | Не учет дополнительных макро, микро факторов риска |

| Метод E/P | Учет рыночного риска проекта | Наличие котировок на фондовом рынке |

| Метод оценки премий на риск | Использование дополнительных критериев риска в оценке ставки дисконтирования | Субъективность оценки премии за риск |

| Метод оценки на основе экспертных заключений | Возможность учесть слабоформализуемые факторы риска проекта | Субъективность экспертной оценки |

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье «Ставка дисконтирования.10 современных методов оценки».

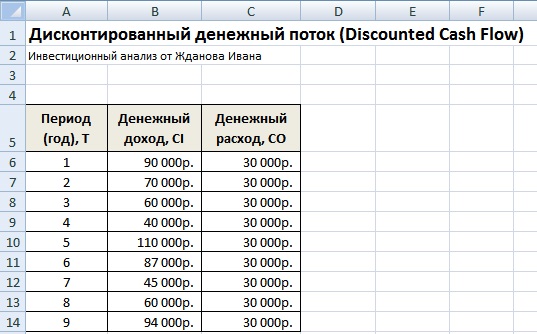

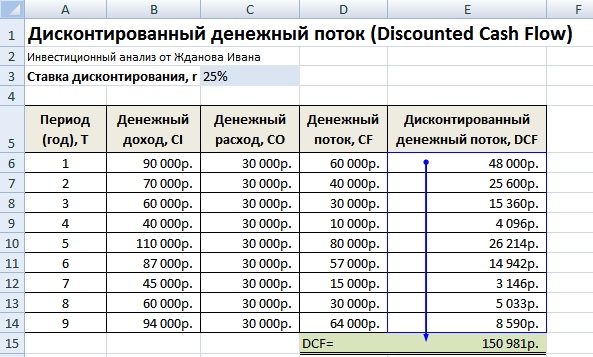

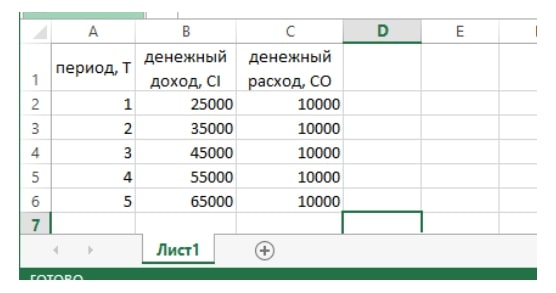

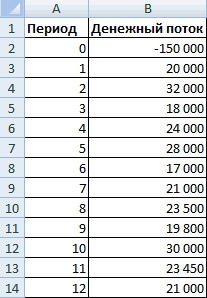

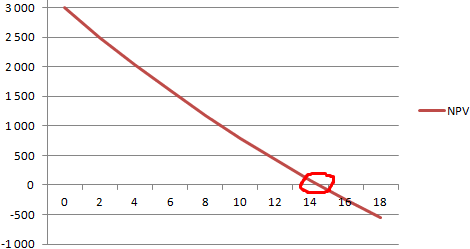

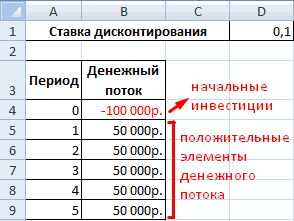

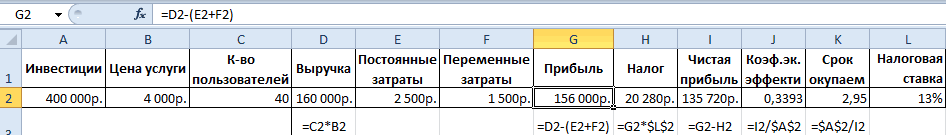

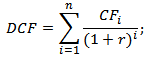

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow, CO – Cash Outflow). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

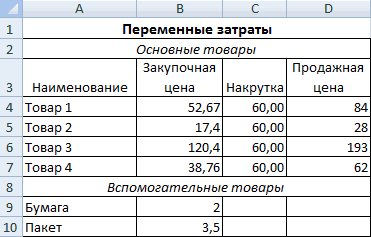

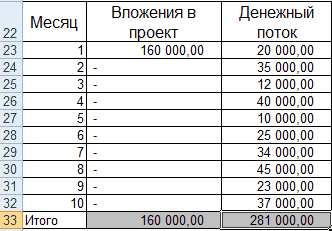

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле: Ставка дисконтирования = Безрисковая ставка + Премия за риск За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта. Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета» После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие: Денежный поток (CF) = B6-C6 Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6 Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

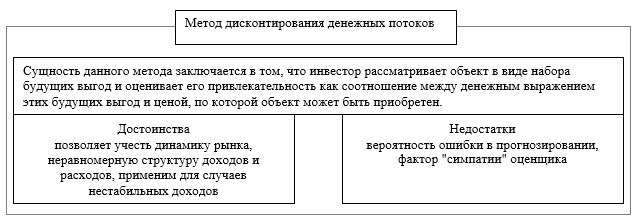

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV. Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI». Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

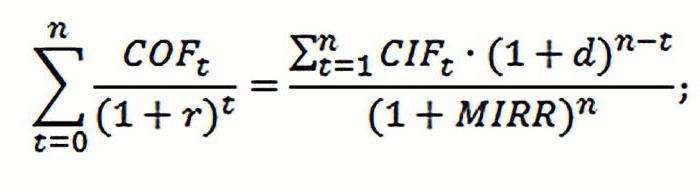

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

Достоинства и недостатки показателя DCF дисконтирования денежных потоков

+) Использование ставки дисконтирования является несомненным достоинством данного метода, так как позволяет привести будущие платежи к текущей стоимости и учесть возможные факторы риска при оценке инвестиционной привлекательности проекта. -) К недостаткам можно отнести сложность прогнозирования будущих денежных потоков по инвестиционному проекту. К тому же трудно отразить в ставке дисконтирования изменения внешней среды. Резюме Дисконтирование денежных потоков является основой для расчета многих коэффициентов оценки инвестиционной привлекательности проекта. Мы разобрали на примере алгоритм расчета дисконтированных денежных потоков в Excel, их существующие достоинства и недостатки. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

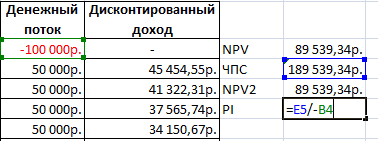

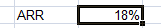

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул

MS

EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют

сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню

(взято из Википедии). Или так:

Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт

cfin.

ru)

Или так:

Текущая

стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика

.

Толковыйсловарь

. —

М

.

:

»

ИНФРА

—

М

«,

Издательство

»

ВесьМир

«.

Дж

.

Блэк

.)

Примечание1

. Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется

ЧПС()

, то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с

Приведенной стоимостью

.

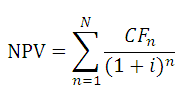

Для наших целей (расчет в MS EXCEL) определим NPV так: Чистая приведённая стоимость — это сумма

Приведенных стоимостей

денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет

: при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи

Приведенная стоимость

.

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками). Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу

сложных процентов

.

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция

ЧПС()

(английский вариант — NPV()). В ее основе используется формула:

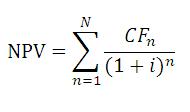

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2

. Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить:

Чистая приведённая стоимость — это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год)

. Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV <0 и проект убыточен.

Выбор периода дисконтирования для функции ЧПС()

При выборе периода дисконтирования нужно задать себе вопрос: «Если мы прогнозируем на 5 лет вперед, то можем ли мы предсказать денежные потоки с точностью до месяца/ до квартала/ до года?». На практике, как правило, первые 1-2 года поступления и выплаты можно спрогнозировать более точно, скажем ежемесячно, а в последующие года сроки денежных потоков могут быть определены, скажем, один раз в квартал.

Примечание3

. Естественно, все проекты индивидуальны и никакого единого правила для определения периода существовать не может. Управляющий проекта должен определить наиболее вероятные даты поступления сумм исходя из действующих реалий.

Определившись со сроками денежных потоков, для функции

ЧПС()

нужно найти наиболее короткий период между денежными потоками. Например, если в 1-й год поступления запланированы ежемесячно, а во 2-й поквартально, то период должен быть выбран равным 1 месяцу. Во втором году суммы денежных потоков в первый и второй месяц кварталов будут равны 0 (см.

файл примера, лист NPV

).

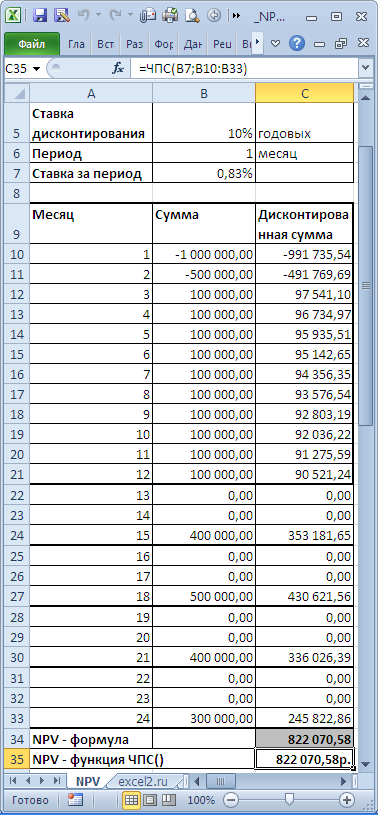

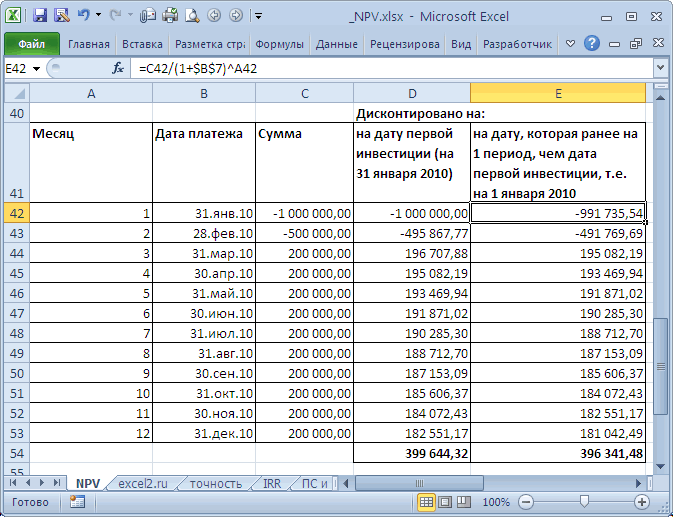

В таблице NPV подсчитан двумя способами: через функцию

ЧПС()

и формулами (вычисление приведенной стоимости каждой суммы). Из таблицы видно, что уже первая сумма (инвестиция) дисконтирована (-1 000 000 превратился в -991 735,54). Предположим, что первая сумма (-1 000 000) была перечислена 31.01.2010г., значит ее приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) рассчитана на 31.12.2009г. (без особой потери точности можно считать, что на 01.01.2010г.) Это означает, что все суммы приведены не на дату перечисления первой суммы, а на более ранний срок – на начало первого месяца (периода). Таким образом, в формуле предполагается, что первая и все последующие суммы выплачиваются в конце периода. Если требуется, чтобы все суммы были приведены на дату первой инвестиции, то ее не нужно включать в аргументы функции

ЧПС()

, а нужно просто прибавить к получившемуся результату (см.

файл примера

). Сравнение 2-х вариантов дисконтирования приведено в

файле примера

, лист NPV:

О точности расчета ставки дисконтирования

Существуют десятки подходов для определения ставки дисконтирования. Для расчетов используется множество показателей: средневзвешенная стоимость капитала компании; ставка рефинансирования; средняя банковская ставка по депозиту; годовой процент инфляции; ставка налога на прибыль; страновая безрисковая ставка; премия за риски проекта и многие другие, а также их комбинации. Не удивительно, что в некоторых случаях расчеты могут быть достаточно трудоемкими. Выбор нужного подхода зависит от конкретной задачи, не будем их рассматривать. Отметим только одно: точность расчета ставки дисконтирования должна соответствовать точности определения дат и сумм денежных потоков. Покажем существующую зависимость (см.

файл примера, лист Точность

).

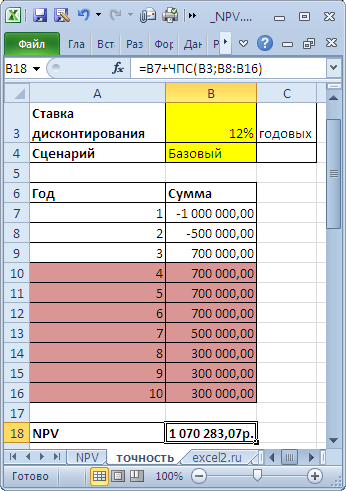

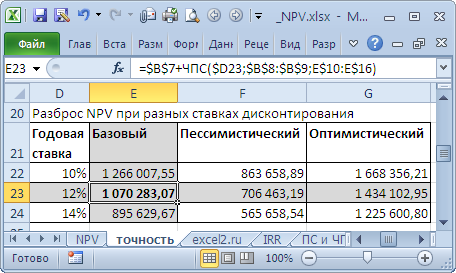

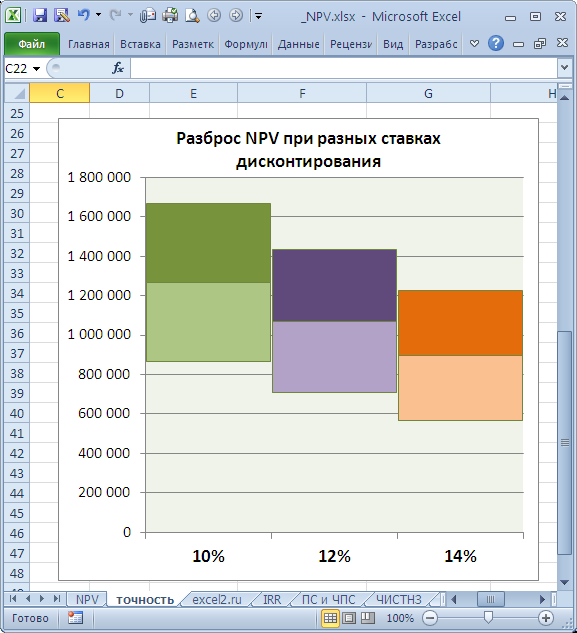

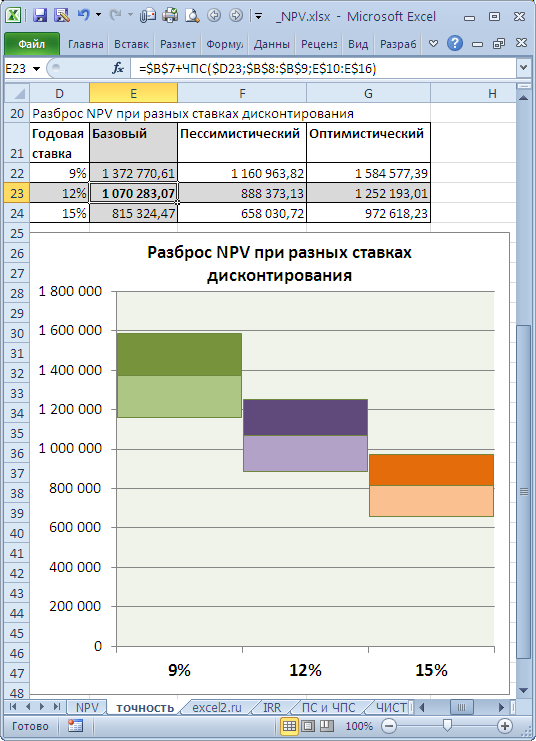

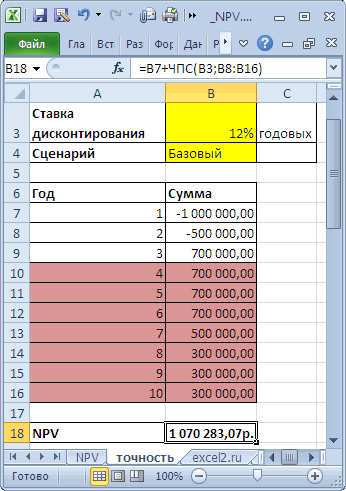

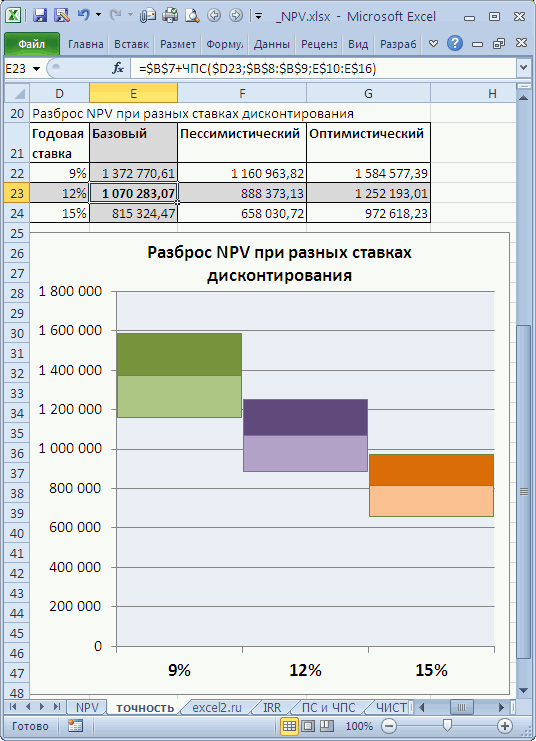

Пусть имеется проект: срок реализации 10 лет, ставка дисконтирования 12%, период денежных потоков – 1 год.

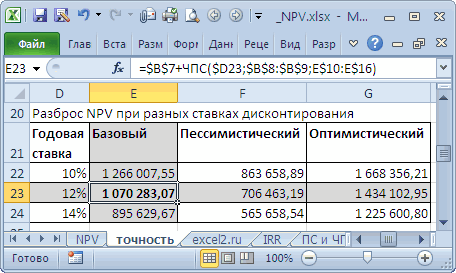

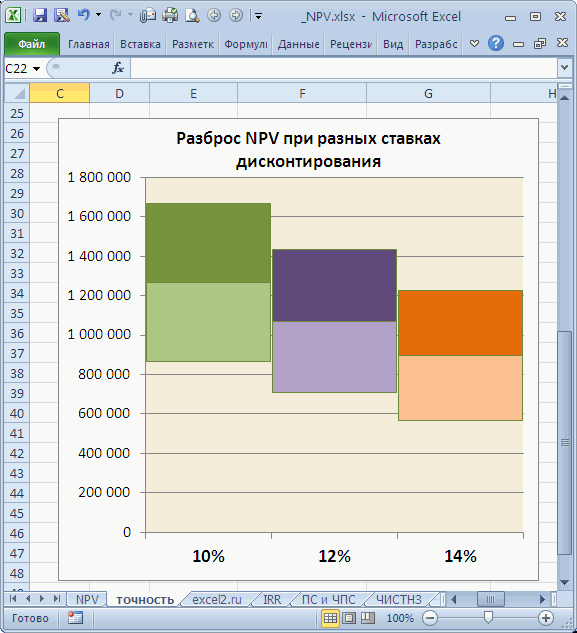

NPV составил 1 070 283,07 (Дисконтировано на дату первого платежа). Т.к. срок проекта большой, то все понимают, что суммы в 4-10 году определены не точно, а с какой-то приемлемой точностью, скажем +/- 100 000,0. Таким образом, имеем 3 сценария: Базовый (указывается среднее (наиболее «вероятное») значение), Пессимистический (минус 100 000,0 от базового) и оптимистический (плюс 100 000,0 к базовому). Надо понимать, что если базовая сумма 700 000,0, то суммы 800 000,0 и 600 000,0 не менее точны. Посмотрим, как отреагирует NPV при изменении ставки дисконтирования на +/- 2% (от 10% до 14%):

Рассмотрим увеличение ставки на 2%. Понятно, что при увеличении ставки дисконтирования NPV снижается. Если сравнить диапазоны разброса NPV при 12% и 14%, то видно, что они пересекаются на 71%.

Много это или мало? Денежный поток в 4-6 годах предсказан с точностью 14% (100 000/700 000), что достаточно точно. Изменение ставки дисконтирования на 2% привело к уменьшению NPV на 16% (при сравнении с базовым вариантом). С учетом того, что диапазоны разброса NPV значительно пересекаются из-за точности определения сумм денежных доходов, увеличение на 2% ставки не оказало существенного влияния на NPV проекта (с учетом точности определения сумм денежных потоков). Конечно, это не может быть рекомендацией для всех проектов. Эти расчеты приведены для примера. Таким образом, с помощью вышеуказанного подхода руководитель проекта должен оценить затраты на дополнительные расчеты более точной ставки дисконтирования, и решить насколько они улучшат оценку NPV.

Совершенно другую ситуацию мы имеем для этого же проекта, если Ставка дисконтирования известна нам с меньшей точностью, скажем +/-3%, а будущие потоки известны с большей точностью +/- 50 000,0

Увеличение ставки дисконтирования на 3% привело к уменьшению NPV на 24% (при сравнении с базовым вариантом). Если сравнить диапазоны разброса NPV при 12% и 15%, то видно, что они пересекаются только на 23%.

Таким образом, руководитель проекта, проанализировав чувствительность NPV к величине ставки дисконтирования, должен понять, существенно ли уточнится расчет NPV после расчета ставки дисконтирования с использованием более точного метода.

После определения сумм и сроков денежных потоков, руководитель проекта может оценить, какую максимальную ставку дисконтирования сможет выдержать проект (критерий NPV = 0). В следующем разделе рассказывается про Внутреннюю норму доходности – IRR.

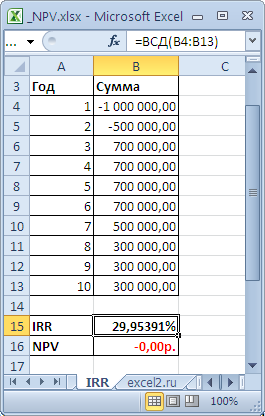

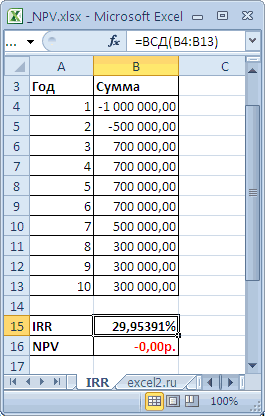

Внутренняя ставка доходности

IRR

(ВСД)

Внутренняя ставка доходности (англ.

internal rate of return

, IRR (ВСД)) — это ставка дисконтирования, при которой Чистая приведённая стоимость (NPV) равна 0. Также используется термин Внутренняя норма доходности (ВНД) (см.

файл примера, лист IRR

).

Достоинством IRR состоит в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

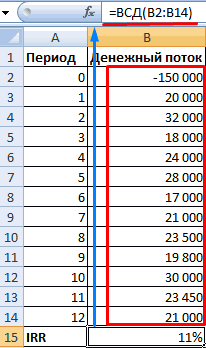

Для расчета IRR используется функция

ВСД()

(английский вариант – IRR()). Эта функция тесно связана с функцией

ЧПС()

. Для одних и тех же денежных потоков (B5:B14) Ставка доходности, вычисляемая функцией

ВСД()

, всегда приводит к нулевой Чистой приведённой стоимости. Взаимосвязь функций отражена в следующей формуле:

=ЧПС(ВСД(B5:B14);B5:B14)

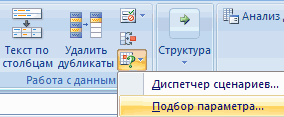

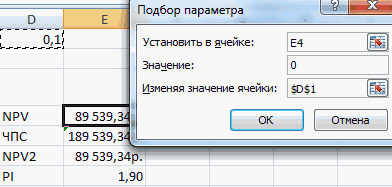

Примечание4

. IRR можно рассчитать и без функции

ВСД()

: достаточно иметь функцию

ЧПС()

. Для этого нужно использовать инструмент

Подбор параметра

(поле «Установить в ячейке» должно ссылаться на формулу с

ЧПС()

, в поле «Значение» установите 0, поле «Изменяя значение ячейки» должно содержать ссылку на ячейку со ставкой).

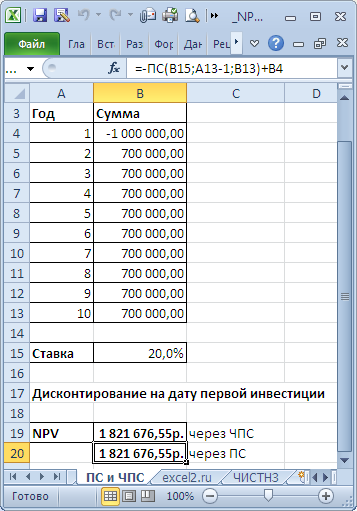

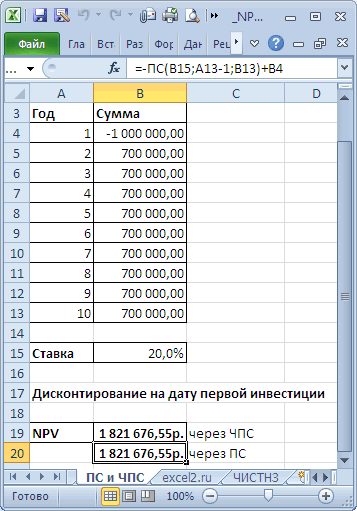

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

Напомним, что

аннуитет

представляет собой однонаправленный денежный поток, элементы которого одинаковы по величине и производятся через равные периоды времени. В случае, если предполагается, что денежные потоки по проекту одинаковы и осуществляются через равные периоды времени, то для расчета NPV можно использовать функцию

ПС()

(см.

файл примера, лист ПС и ЧПС

).

В этом случае все денежные потоки (диапазон

В5:В13

, 9 одинаковых платежей) дисконтируются на дату первой (и единственной) суммы инвестиции, расположенной в ячейке

В4

. Ставка дисконтирования расположена в ячейке

В15

со знаком минус. В этом случае формула

=B4+ЧПС(B15;B5:B13)

дает тот же результат, что и

= B4-ПС(B15;9;B13)

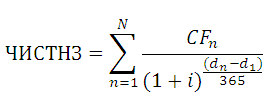

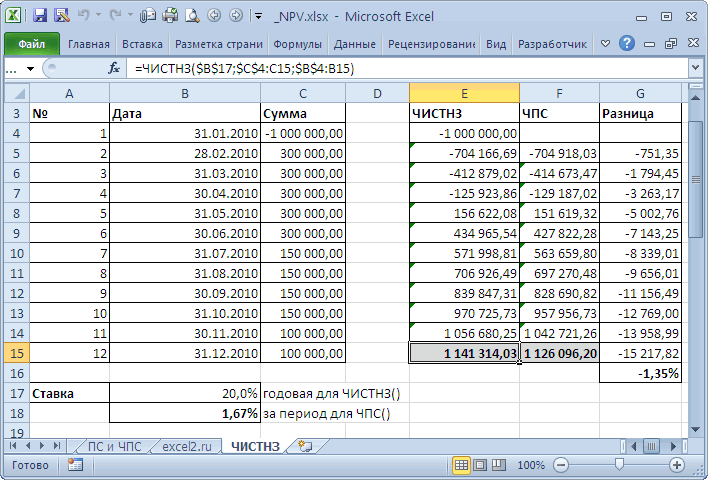

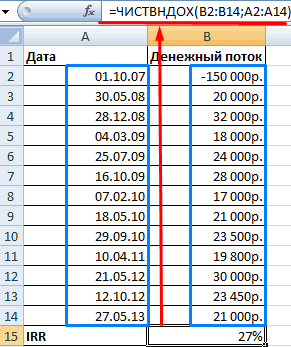

Расчет приведенной стоимости платежей, осуществляемых за любые промежутки времени

Если денежные потоки представлены в виде платежей произвольной величины, осуществляемых за

любые

промежутки времени, то используется функция

ЧИСТНЗ()

(английский вариант – XNPV()).

Функция

ЧИСТНЗ()

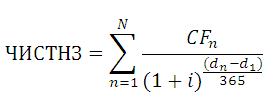

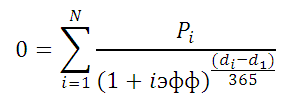

возвращает Чистую приведенную стоимость для денежных потоков, которые не обязательно являются периодическими. Расчеты выполняются по формуле:

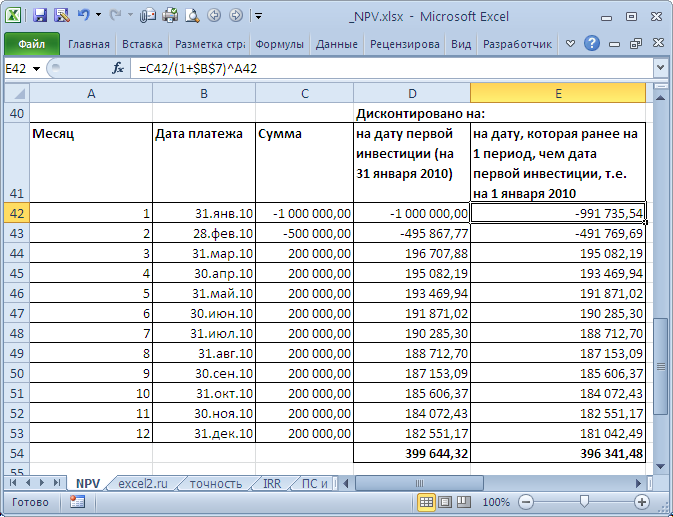

Где, dn = дата n-й выплаты; d1 = дата 1-й выплаты (начальная дата); i – годовая ставка.

Принципиальным отличием от

ЧПС()

является то, что денежный поток привязан не к конкретным периодам, а к датам. Другое отличие: ставка у

ЧИСТНЗ()

всегда годовая, т.к. указана база 365 дней, а не за период, как у

ЧПС()

. Еще отличие от

ЧПС()

: все денежные потоки всегда дисконтируются на дату первого платежа.

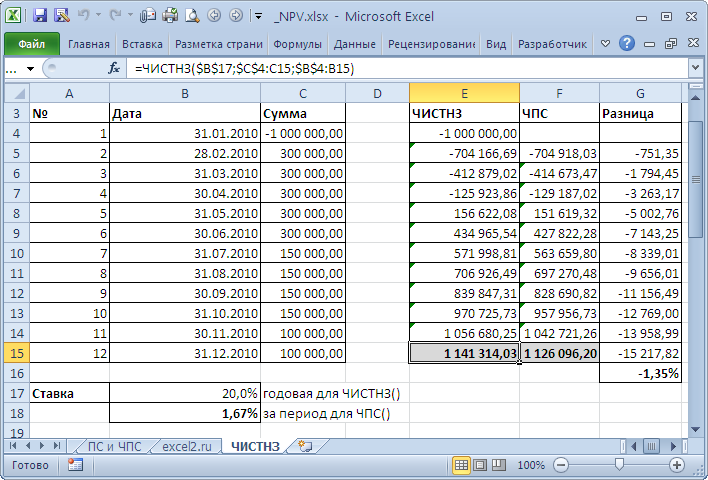

В случае, когда платежи осуществляются регулярно можно сравнить вычисления функций

ЧИСТНЗ()

и

ЧПС()

. Эти функции возвращают несколько отличающиеся результаты. Для задачи из

файла примера, Лист ЧИСТНЗ

разница составила порядка 1% (период = 1 месяцу).

Это связано с тем, что у

ЧИСТНЗ()

длительность периода (месяц) «плавает» от месяца к месяцу. Даже если вместо месяца взять 30 дней, то в этом случае разница получается из-за того, что 12*30 не равно 365 дням в году (ставка у

ЧПС()

указывается за период, т.е. Годовая ставка/12). В случае, если денежные потоки осуществляются ежегодно на одну и туже дату, расчеты совпадают (если нет

високосного

года).

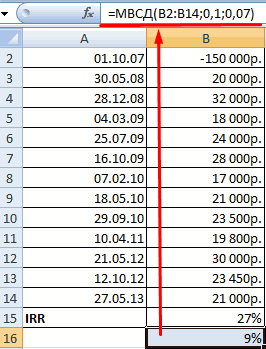

Внутренняя ставка доходности ЧИСТВНДОХ()

По аналогии с

ЧПС()

, у которой имеется родственная ей функция

ВСД()

, у

ЧИСТНЗ()

есть функция

ЧИСТВНДОХ()

, которая вычисляет годовую ставку дисконтирования, при которой

ЧИСТНЗ()

возвращает 0.

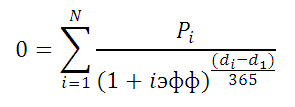

Расчеты в функции

ЧИСТВНДОХ()

производятся по формуле:

Где, Pi = i-я сумма денежного потока; di = дата i-й суммы; d1 = дата 1-й суммы (начальная дата, на которую дисконтируются все суммы).

Примечание5

. Функция

ЧИСТВНДОХ()

используется для

расчета эффективной ставки по потребительским кредитам

.

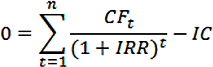

Это формулы, которые позволят рассчитать:

— NPV (Net Present Value) — чистую приведенную стоимость.

— IRR (Internal Rate of Return) — внутреннюю ставку доходности.

— Аннуитеты – равномерные платежи.

Также рассмотрим некоторые нюансы использования этих формул. Все расчеты можно найти в приложенном файле. Основной акцент сделан на функции Excel, поэтому саму финансовую математику разбирать особо не будем.

Скачать пример

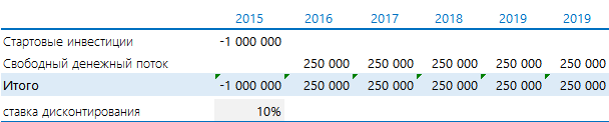

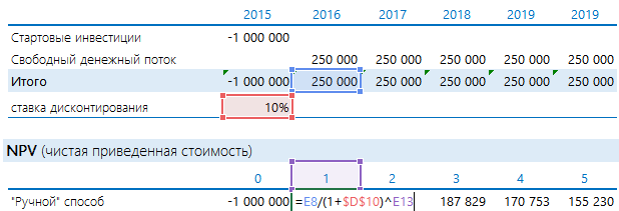

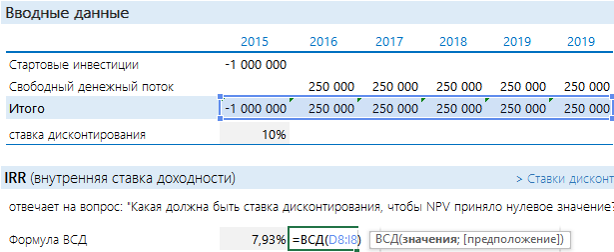

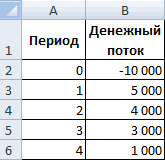

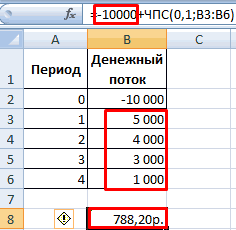

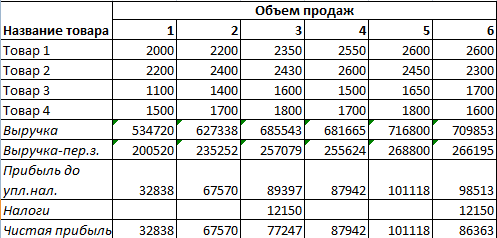

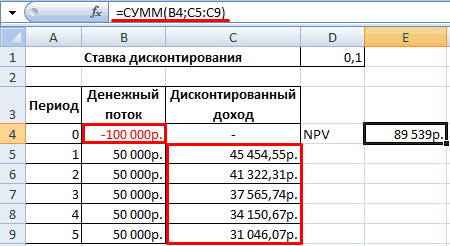

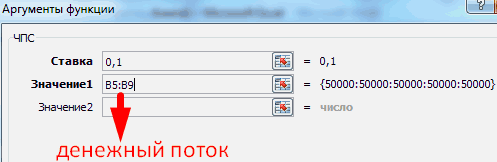

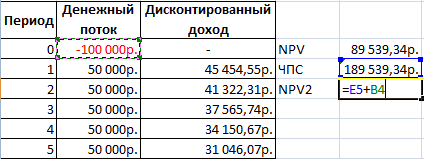

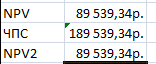

Оценка целесообразности проекта с помощью NPV

Есть проект, который ежегодно в течении 5 лет будет приносить 250 000 руб. Нужно потратить 1 000 000 руб. Предположим, что ставка дисконтирования равна 10%.

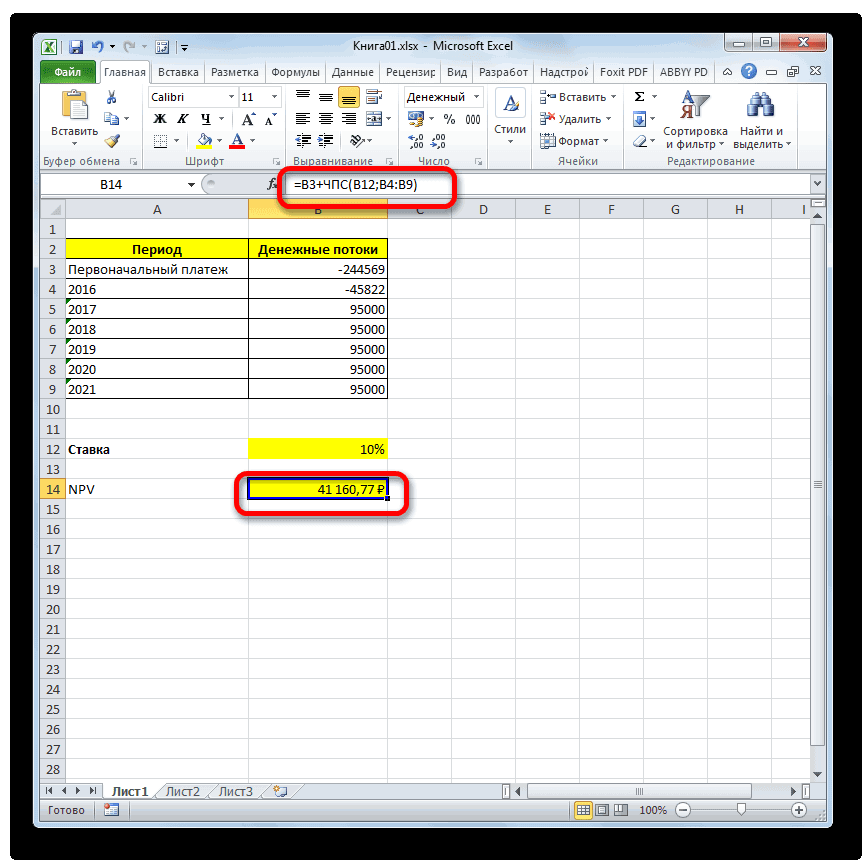

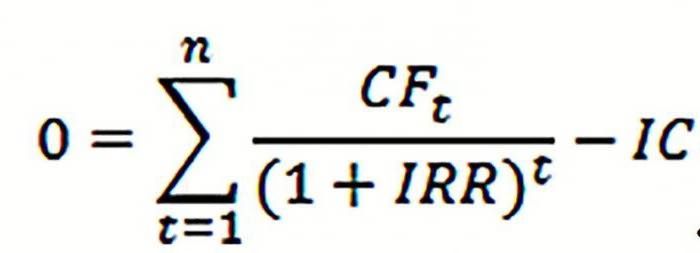

Оцениваем NPV проекта. Напомню формулу этого показателя:

Если денежные потоки, приведенные к текущему периоду, больше инвестированных денег (NPV > 0), то проект выгодный. В противном случае – нет. Другими словами, нам потребуется сделать в Excel следующее:

Добавить порядковые номера лет: 0 – стартовый год, к нему приводятся потоки. 1, 2, 3 и т.д. – это годы реализации проекта. В формуле на рисунке выполнены действия, которые прописаны выше после знака суммы (Σ): денежный поток за период делится на сумму 1 и ставки дисконтирования, возведенную в степень соответствующего года.

Рассчитанная строка представляет собой дисконтированный денежный поток. Чтобы получить значение NPV, достаточно найти общую сумму всей строки.

Получается «-52 303». Проект невыгоден.

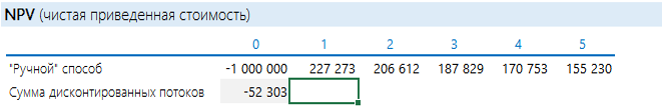

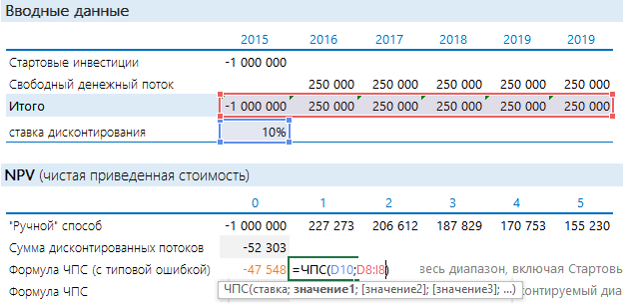

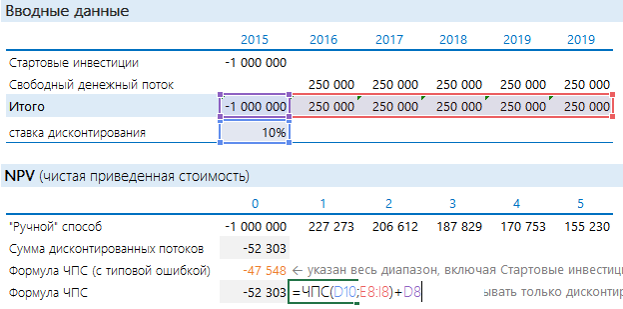

Чтобы определить NPV, на самом деле необязательно готовить такую таблицу. Достаточно воспользоваться формулой Excel ЧПС. Синтаксис формулы такой (здесь и далее будет написано не как в справке Excel, а в переводе на понятный язык):

ЧПС(Ставка дисконтирования; Диапазон дисконтируемых значений)

То есть достаточно указать ячейку с процентом и с денежными потоками. Но при использовании этой формулы с непривычки финансисты часто допускают ошибку:

Вообще-то дисконтированный поток и расчет по ЧПС должны совпадать. Почему же здесь разные значения? Дело в том, что ЧПС начинает дисконтировать с первого же значения. Т.е. она на самом деле ищет приведенную стоимость. А стартовые инвестиции нужно отнимать после. Правильная запись формулы в нашем случае будет иметь следующий вид:

Стартовые инвестиции «выведены» за пределы дисконтируемого диапазона и вычтены: т.к. стартовые инвестиции уже идут с минусом, то D8 нужно прибавлять. Теперь результаты одинаковые.

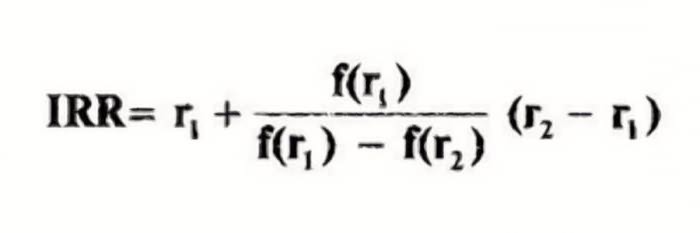

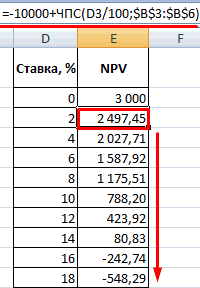

Оценка целесообразности проекта с помощью IRR

Как еще можно оценить проект? Можно посмотреть на него с точки зрения ставки дисконтирования. Задать вопрос: а какая должна быть ставка, чтобы NPV стала = 0? Вот этой ставкой как раз и является IRR. Если Ставка дисконтирования < IRR, то проект стоит принять, если нет – отказаться. Рассчитать IRR с помощью Excel очень просто: подставляем в функцию ВСД итоговый денежный поток.

IRR оказался меньше ставки доходности. Проект невыгодный (тот же вывод, что и при NPV).

NPV и IRR по праву считаются главными экономическими критериями. Их используют и для инвестиционной оценки проектов, и для оценки стоимости существующего бизнеса. В том числе, показатель EVA (Economic Value Added) считается хорошим критерием в том числе потому, что при правильном расчете он равен NPV.

Но кроме всего прочего, NPV и IRR могут быть использованы финансистами в более прикладных вопросах, например, при общении с банками на тему реальной кредитной ставки. Как – давайте посмотрим.

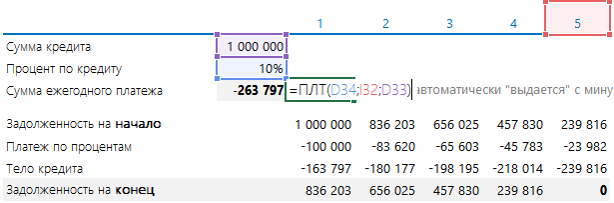

Аннуитеты – любимая банковская цифра

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами. Формулу из учебника по финансовому менеджменту здесь приводить не будем. Приведем формулу Excel:

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

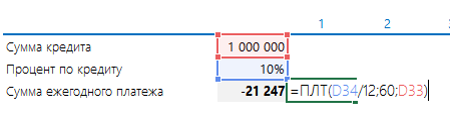

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

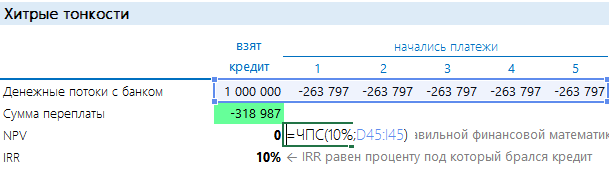

Нюансы и тонкости

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

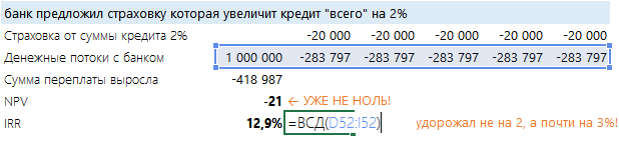

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте! Например, в нашем случае банк предложил страховку «всего» 2 % от суммы кредита в год. Думаете это прирост всего в 2%? Нет! Дело в том, что настоящий кредит в начале каждого года уменьшается:

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль. Поэтому всеми силами нагружают первый платеж. А вы с помощью простых формул сможете подготовить основу для дальнейших переговоров.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

Содержание

- Расчет чистого дисконтированного дохода

- Пример вычисления NPV

- Вопросы и ответы

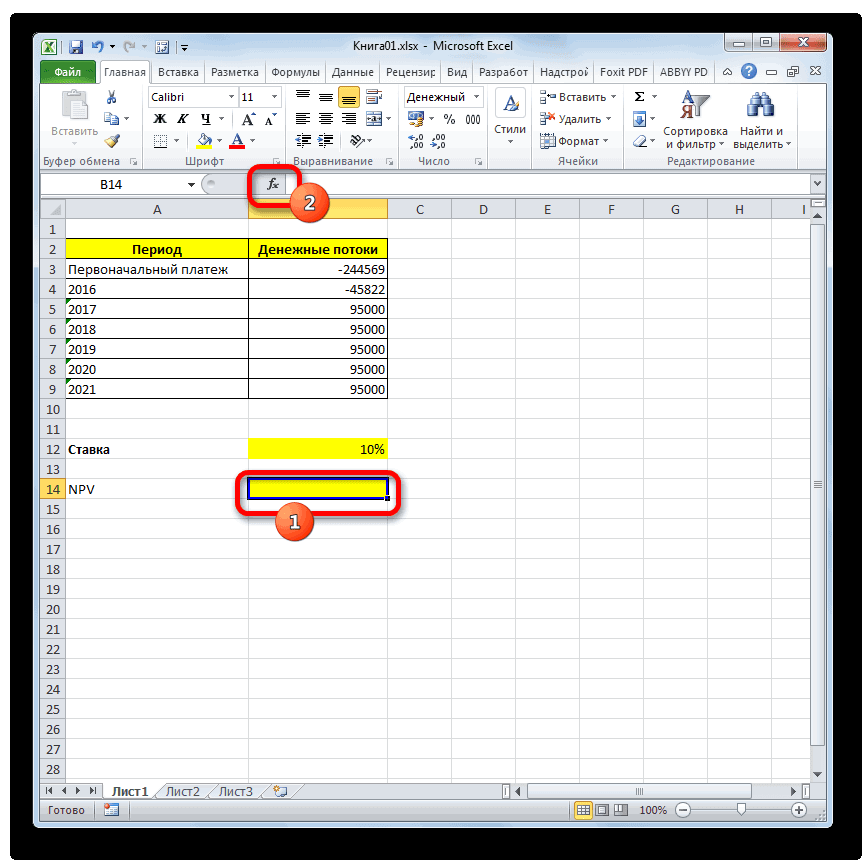

Каждый человек, который серьезно занимался финансовой деятельностью или профессиональным инвестированием, сталкивался с таким показателем, как чистый дисконтированный доход или NPV. Этот показатель отражает инвестиционную эффективность изучаемого проекта. В программе Excel имеются инструменты, которые помогают рассчитать это значение. Давайте выясним, как их можно использовать на практике.

Расчет чистого дисконтированного дохода

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV. Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

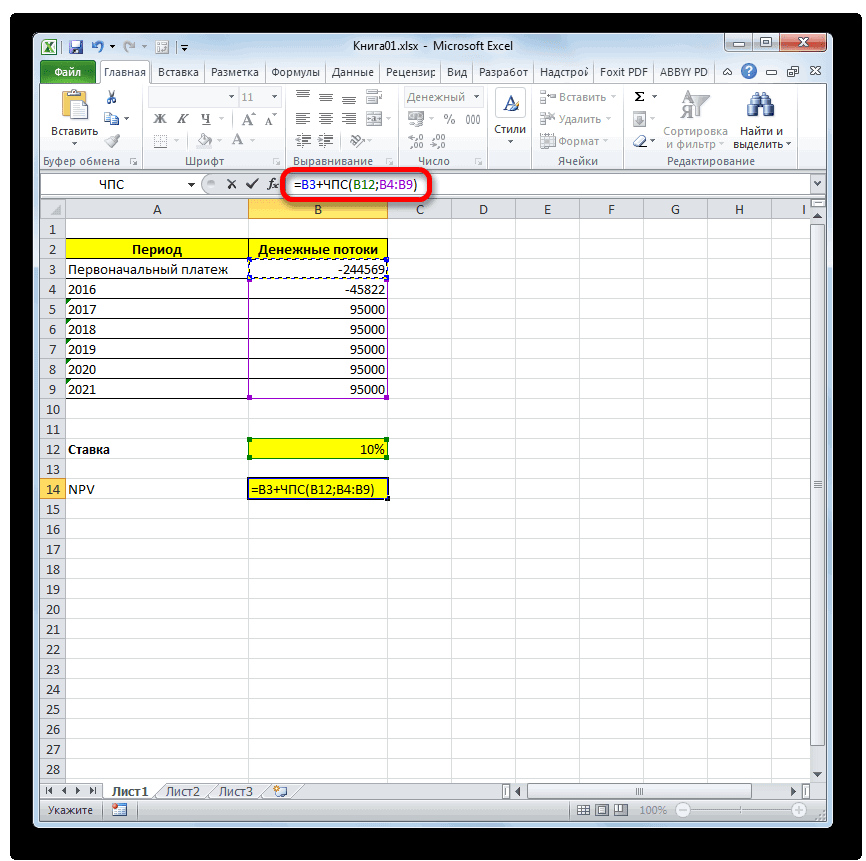

В программе Excel имеется функция, которая специально предназначена для вычисления NPV. Она относится к финансовой категории операторов и называется ЧПС. Синтаксис у этой функции следующий:

=ЧПС(ставка;значение1;значение2;…)

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254. Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка».

Проблема состоит в том, что функция хотя и называется ЧПС, но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

=Первоначальная_инвестиция+ ЧПС(ставка;значение1;значение2;…)

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-».

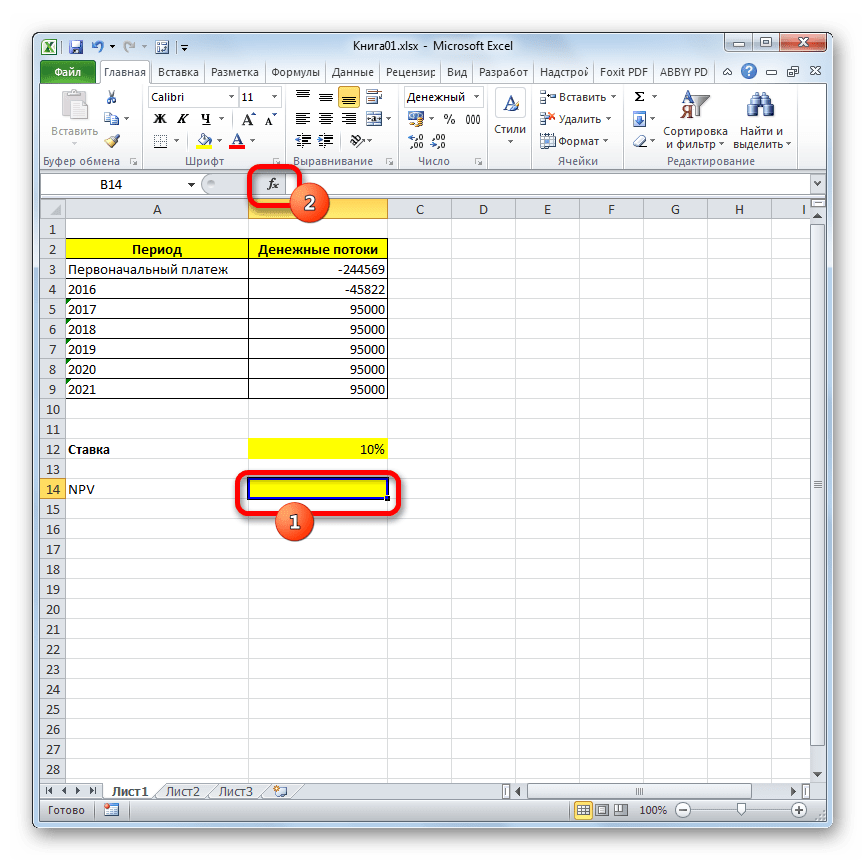

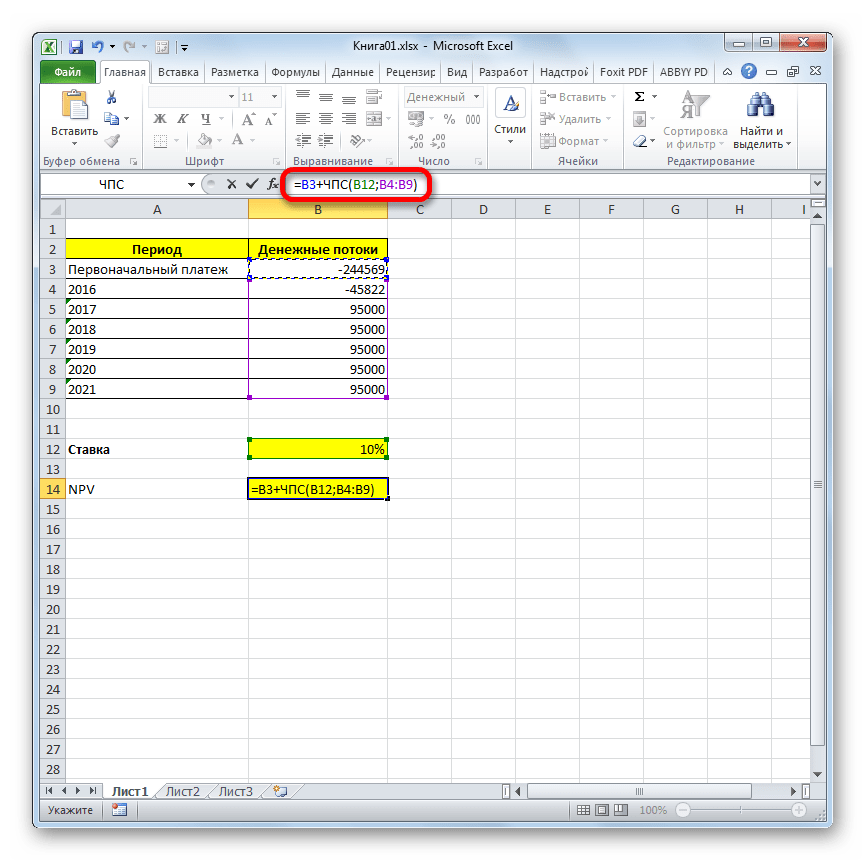

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

- Выделяем ячейку, в которой будет выведен результат расчета NPV. Кликаем по значку «Вставить функцию», размещенному около строки формул.

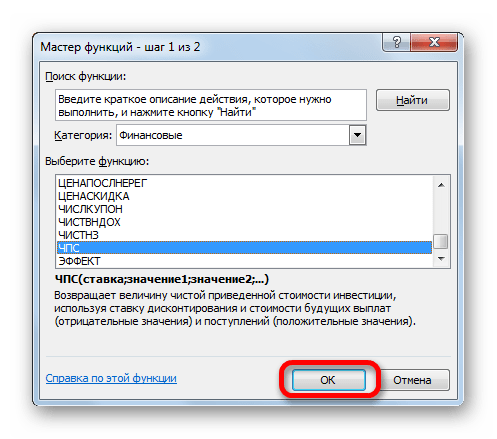

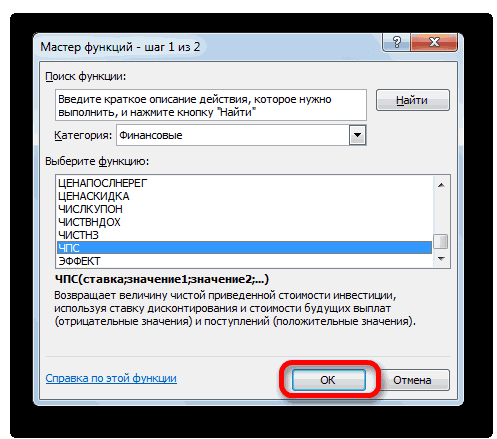

- Запускается окошко Мастера функций. Переходим в категорию «Финансовые» или «Полный алфавитный перечень». Выбираем в нем запись «ЧПС» и жмем на кнопку «OK».

- После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка» и хотя бы одно из полей «Значение».

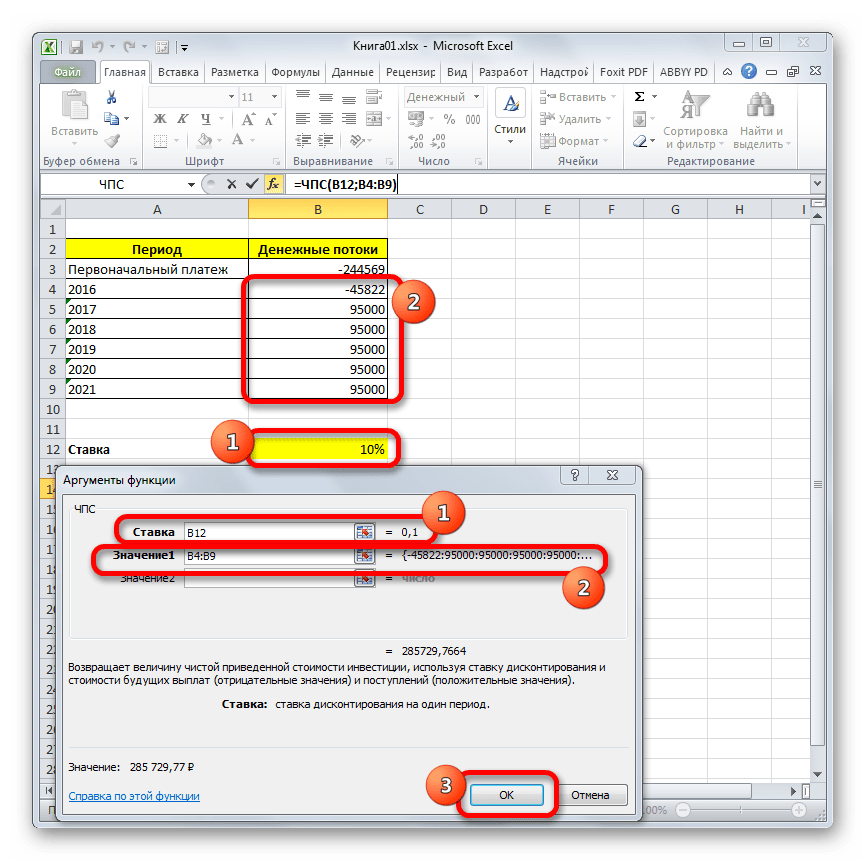

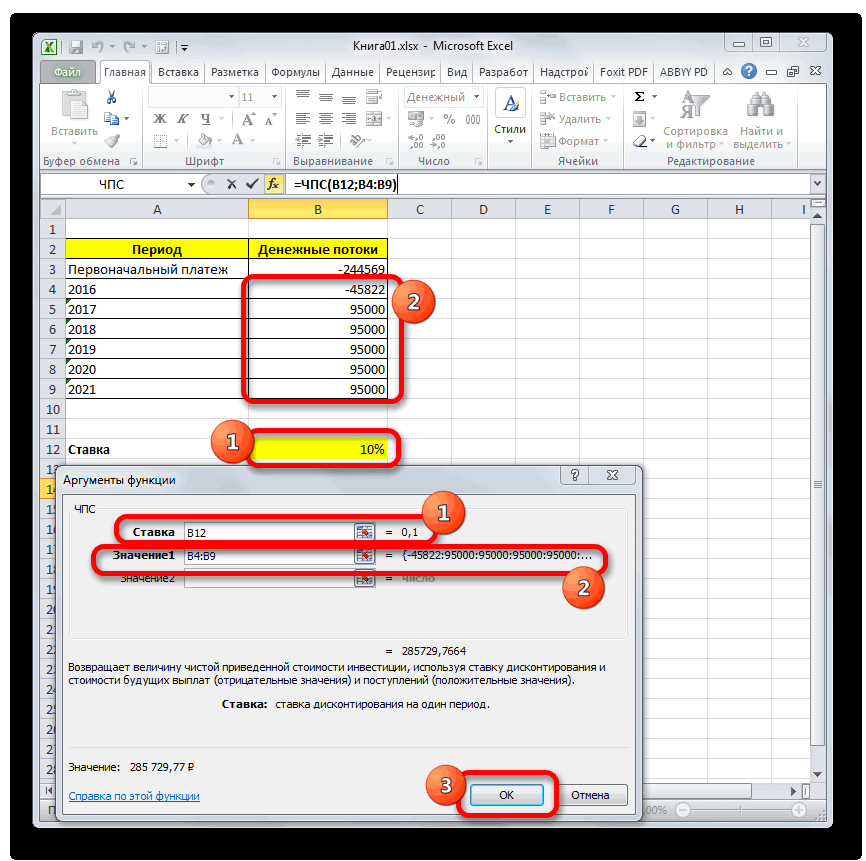

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK».

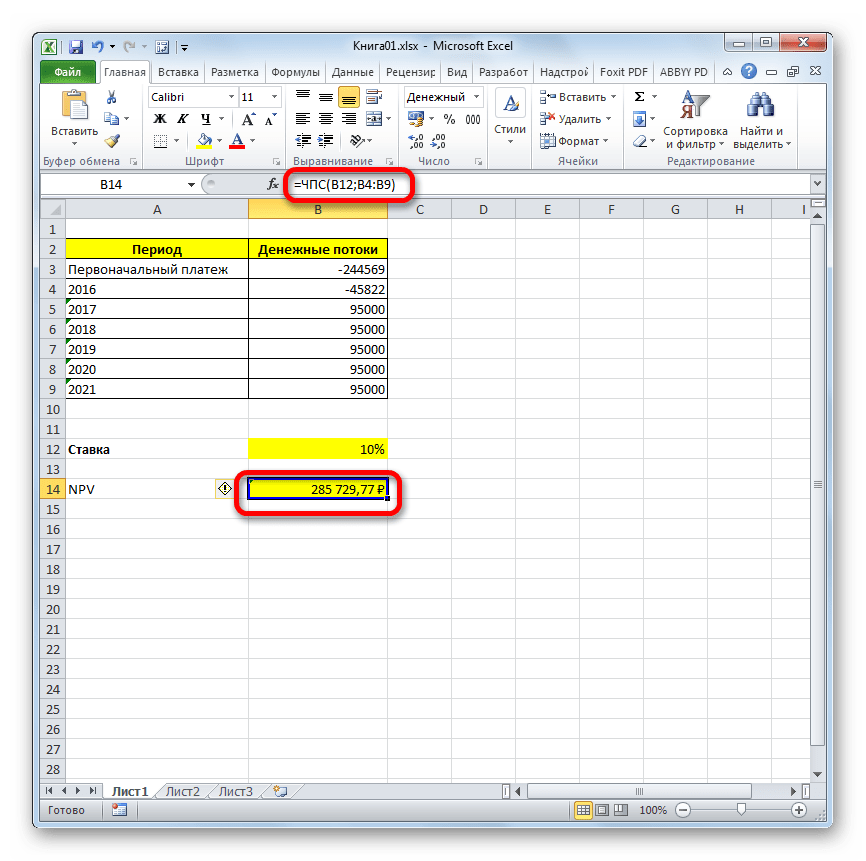

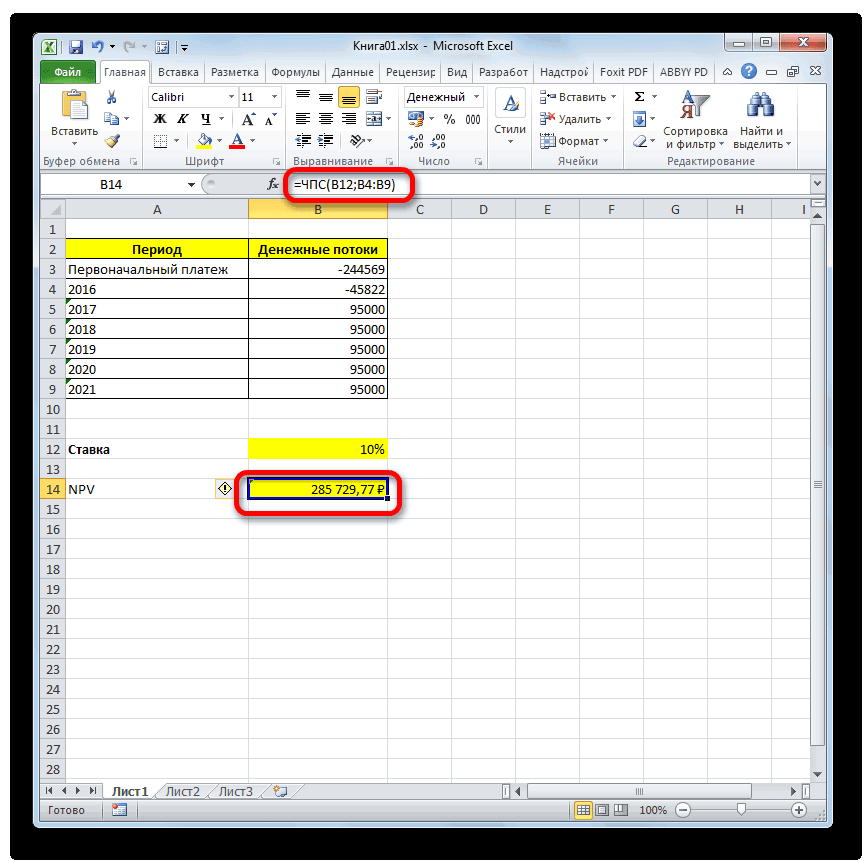

- Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV, выделяем ячейку, содержащую функцию ЧПС. В строке формул появляется её значение.

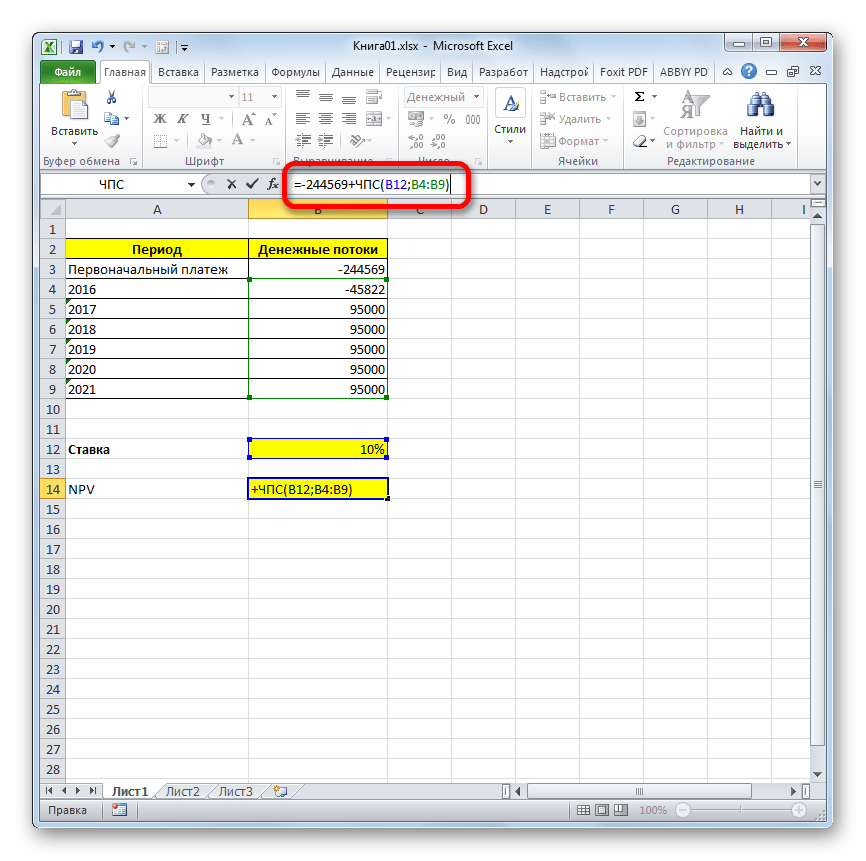

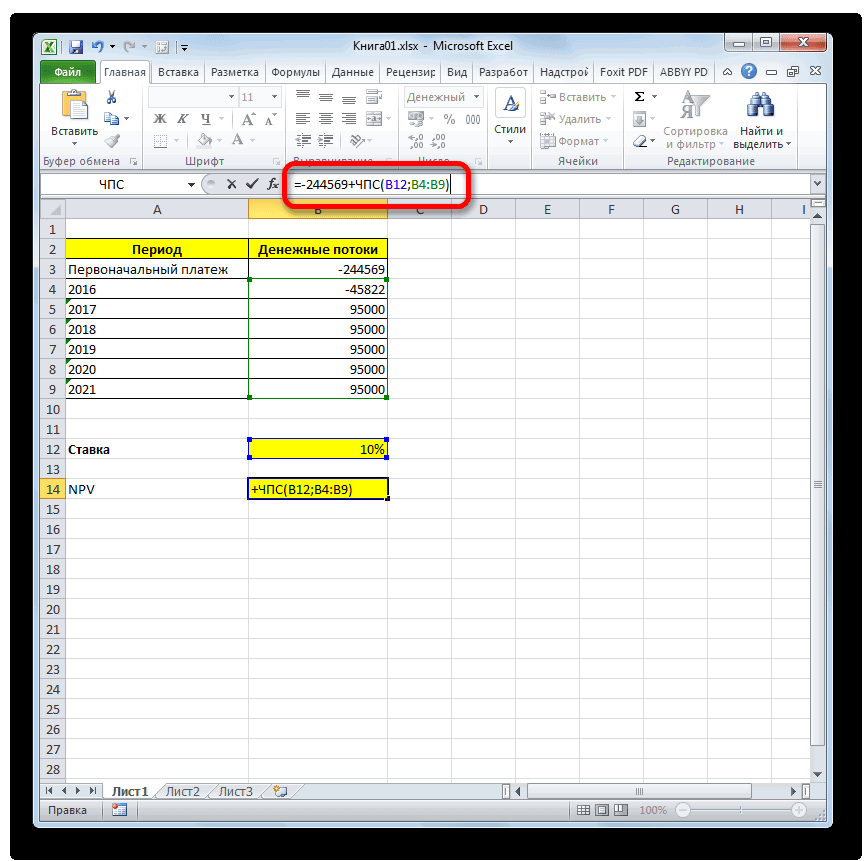

- После символа «=» дописываем сумму первоначального платежа со знаком «-», а после неё ставим знак «+», который должен находиться перед оператором ЧПС.

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

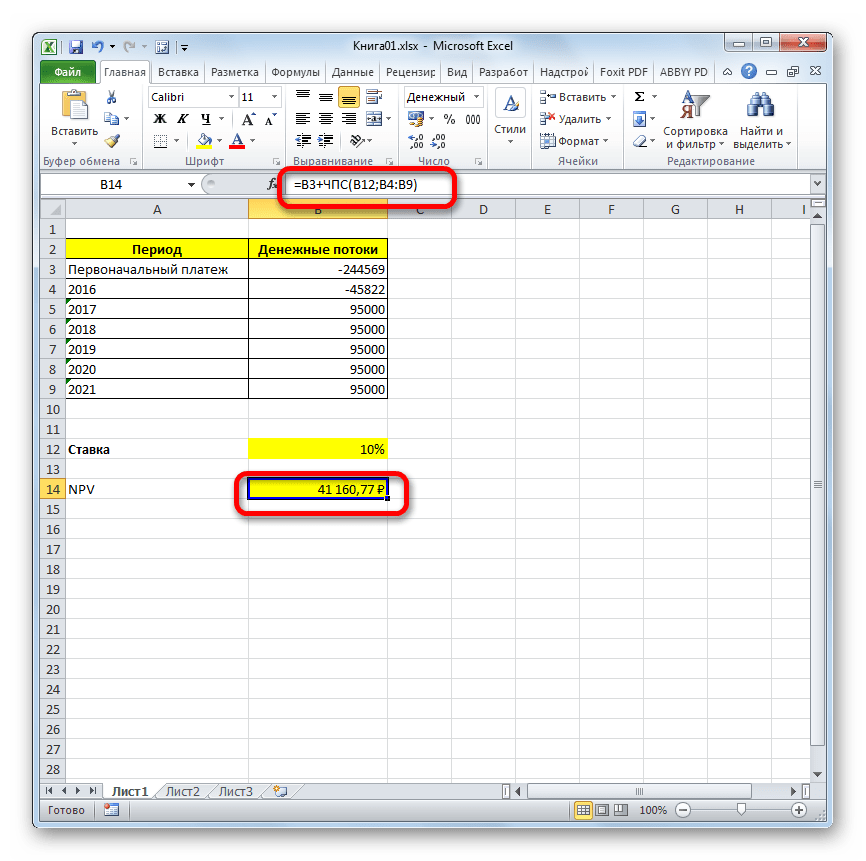

- Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter.

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Урок: Финансовые функции в Excel

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

Время чтения: 4 мин.

Содержание статьи:

- 1 Дисконтирование денежных потоков

- 1.1 Расчет коэффициента

- 1.2 Экономический смысл формулы

- 2 Сравнительный анализ методов расчета ставки дисконтирования

- 3 Пример расчета дисконтированного денежного потока в Excel

- 4 Методы инвестиционного анализа

Статья знакомит с термином и формулами для расчета. Приведен подробный пример с анализом в Excel.

Дисконтирование денежных потоков

DCF – процесс адаптации финансовых средств к текущему временному промежутку. Это необходимо в связи с тем, что деньги теряют часть своей стоимости с течением времени, это выражено в экономическом законе убывающей стоимости.

Поэтому важно выражать планируемые прибыльубыткиинвестицииплатежи в соответствии нынешним курсом денежных средств. Для этого используется коэффициент дисконтирования.

Расчет коэффициента

Чтобы рассчитать стоимость будущих вложений, основываясь на их стоимости в настоящий период времени достаточно умножить специальный коэффициент на сумму вложений.

Сам же коэффициент обратно пропорционален ставке дисконтирования(r) и номеру временного периода (i):

Экономический смысл формулы

где:

- DCF – дисконтированные финансовые вливания;

- CF – финансовые вливания в момент времени i;

- r – ставка дисконтирования;

- n – количество временных периодов.

Ставка дисконтирования играет важную роль в расчетах. Именно она отражает лимит прибыли, на который может рассчитывать инвестор в момент вложения в бизнес или проект. Ставка дисконтирования представляет собой совокупность несколько составляющих:

- уровень инфляции;

- прибыль от менее рискованных вложений;

- норма доходности за возможный риск для инвестиций;

- ставка рефинансирования;

- средняя процентная ставка по банковским вкладам и т.д.

Сравнительный анализ методов расчета ставки дисконтирования

В экономическом анализе существуют десятки способов оценки ставки дисконтирования. Каждый из них имеет ряд достоинств и недостатков.

Чтобы представить тему более полно, ниже в виде сравнительной таблицы приведены наиболее распространенные методы расчета.

| Методы и модели для расчета нормы доходности | Суть метода | Достоинства метода | Недостатки метода |

| Модель САРМ | Уровень риска конкретного актива компенсируется доходами от другого вложения. | Учитывается рыночный риск | Узкая направленность метода, для оценки риска необходимо наличие акций на фондовом рынке |

| Модель Гордона | Формула для расчета представляет собой обратно пропорциональную зависимость инвестиций в начале периода и ставки дисконтирования | Относительная простота метода | Необходимо наличие устойчивых дивидендов и акций на фондовом рынке |

| Модель WACC | Подразумевает использование каждого источника финансирования для вычисления средней процентной ставки | Берет во внимание не только собственный капитал инвестора или собственника, но и заемный | Сравнительно сложный расчет |

| Модель ROA, ROE, ROCE, ROACE | Позволяет получить оценку рентабельности с учетом только собственных средств (ROE) или с привлеченным капиталом (ROCE) | Учитывает рентабельность капитала | Пренебрегает факторами риска |

| Метод Е/Р | Формула, которая представляет собой отношение рыночной стоимости акции к годовой прибыли | Берет во внимание рыночные риски | Вынужденное использование котировок |

| Метод оценки премий | Подразумевает использование справочных данных зависимости типа проекта и рисковой премии | Дает возможность учитывать критерии риска | Достаточная субъективность |

| Метод оценки, основанный на экспертных мнениях | Учитывает все возможные факторы риска | Достаточная субъективность |

Пример расчета дисконтированного денежного потока в Excel

Для начала следует подробно расписать все ожидаемые инвестиционные вливания – как положительные, так и отрицательные. В качестве них считаются:

- чистый доход;

- финансовые вложения, кроме затрат на оплату налогов, эксплуатацию и ремонтных работ;

- прибыль, подлежащая налогообложению.

В России принято использовать временной период 3-5 лет, за рубежом для расчетов берут 5-10 лет. Перейдем к примеру.

Для начала необходимо ввести данные, которые будут использованы для оценки (рис.1). В качестве временных рамок возьмем период 5 лет.

Рисунок 1 – Ввод первоначальных данных

Далее необходимо рассчитать инвестиционные вливания за каждый отдельный год. Для этого понадобится ставка дисконтирования, которую можно получить по формуле – «сумма безрисковой ставки и премии за риск».

В качестве безрисковой ставки берем ключевую ставку Центрального Банка РФ, на сегодняшний день она составляет 7,5%. Она отражает норму дохода по безрисковому активу. Премия за риски была взята на основании экспертных расчетов и равна 10%.

Она в свою очередь отражает дополнительную прибыль, которую можно получить за счет рисков вложения. Таким образом, ставка дисконтирования в нашем случае составила 17,5%.

Следующим шагов является приведение денежных потоков к дисконтированному виду, для этого их нужно понадобится коэффициент. В результате простых манипуляций получатся дисконтированные денежные потоки, сумма которых составит дисконтированную стоимость инвестиционного проекта.

Таблица: Расчет дисконтированной стоимости инвестиционного проекта

В данном расчете использованы следующие формулы:

CF=B2-C2

DCF=D2/(1+$H$2)^A2

Суммарный DCF=СУММ(Е2:Е6)

Положительный результат в нашем примере говорит о возможности дальнейшего анализа. Для этого понадобится подготовить подобные расчеты для альтернативных проектов, и в результате сравнения можно будет сделать вывод об эффективности инвестирования.

Методы инвестиционного анализа

Дисконтированный денежный поток может понадобиться для оценки эффективности инвестиций во многих экономических методах. Например, он используется в следующих оценках:

- внутренняя норма прибыли;

- индекс прибыльности;

- срок окупаемости;

- и многих других динамических методах. Так их называют именно из-за использования значений дисконтированного денежного дохода.

В качестве несомненного преимущества DCF можно назвать использование в расчетах ставки дисконтирования. Это дает возможность привести денежные потоки к текущей стоимости и взять во внимание факторы риска.

К недостаткам же следует отнести относительную сложность прогнозирования будущих инвестиций.

Поделитесь статьёй в социальных сетях:

Использование Excel для оценки эффективности проекта

Расчет чистого дисконтированного дохода NPV, также называемого ЧДД, несложен, но трудоемок, если считать его вручную.

Мы уже рассматривали пример расчета NPV и IRR по формулам. Там же были приведены формулы всех перечисленных показателей и их расчеты ручным методом .

Теперь поговорим, как рассчитать ЧДД, ВНД (ИРР), срок окупаемости простой и дисконтированный без особых усилий с помощью таблиц Ms Excel. Итак, можно прописать формулы в таблице в экселе для расчета NPV. Что мы и сделаем.

Здесь вы можете бесплатно скачать таблицу Excel для расчета NPV, внутренней нормы доходности (IRR), сроков окупаемости простого и дисконтированного. Мы приведем таблицу для расчета NPV за 25 лет или меньший срок, в таблицу только стоит вставить значения предполагаемого размера инвестиций, размер ставки дисконтирования и величину годовых денежных потоков. И NPV рассчитается автоматически.

Вот эта таблица. Пароль к файлу: goodstudents.ru

Задачу расчета основных показателей эффективности инвестиционного проекта именно с помощью таблиц эксель часто задают преподаватели. В этих ситуациях, либо когда вы ходите быстро рассчитать необходимые вам значения показателей, вы можете использовать шаблон расчета в приведенной таблице.

Теперь давайте поговорим, как воспользоваться данной таблицей для расчета ЧДД, ВНД, срока окупаемости. В ней уже приведен пример расчета NPV.

Пример

Если вам нужно рассчитать NPV за 5 лет. Вам известна ставка дисконтирования 30% (т.е. 0,3). Известны денежные потоки по годам:

100 т.р.

200 т.р.

300 т.р.

350 т.р.

400 т.р.

Размер инвестиций 500 т.р.

В таблице экселя исправим значение ставки дисконтирования на 0,3 (2я строка сверху), исправим значение инвестиций (5я строка, 3й столбец) на 500.

Сотрем денежные потоки и их итог за 25 лет. (также сотрем строки чистых денежных потоков с 6го по 25й год и значение NPV для лишних лет). Вставим известные нам значения за 5 лет. Получим следующие данные.

|

0,3 |

ставка дисконтирования |

|||

|

Годы |

Сумма инвестиций, тыс. руб |

Денежные потоки, тыс. руб(CF) |

Чистые денежные потоки, тыс. руб. |

Чистый дисконтировнный доход, тыс. руб. (NPV) |

|

1 |

500,00 |

100,00 |

76,92 |

-423,08 |

|

2 |

200,00 |

118,34 |

-304,73 |

|

|

3 |

300,00 |

136,55 |

-168,18 |

|

|

4 |

350,00 |

122,54 |

-45,64 |

|

|

5 |

400,00 |

107,73 |

62,09 |

|

|

Итого |

500,00 |

1350,00 |

562,09 |

62,09 |

Как видите нам не пришлось считать NPV самостоятельно, таблица эксель посчитала данный показатель за нас.

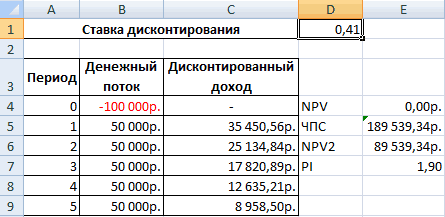

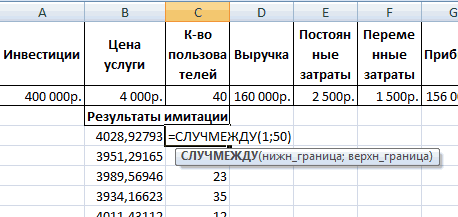

Теперь давайте разберемся как посчитать IRR с помощью экселя на конкретном примере. В Ms Excel есть функция, которая называется «подбор параметра». В 2003 экселе эта функция расположена в сервис-> подбор параметра.

Мы уже говорили ранее, что IRR – это такая ставка дисконтирования, при которой NPV равен нулю.

Нажимаем в экселе сервис-> подбор параметра, открывается окошко,

Мы знаем, что ЧДД =0, выбираем значение ячейки с ЧДД за 5й год, присваиваем ему значение 0, изменяя значение ячейки, в которой расположена ставка дисконтирования. После расчета получим.

Итак, NPV равен нулю при ставке дисконтирования равной 35,02%. Т.е. ВНД внутренняя норма доходности (IRR)=35,02%.

Теперь рассчитаем значение срока окупаемости простого и дисконтированного с помощью данной таблицы Эксель.

Срок окупаемости простой:

Мы видим по таблице, что у нас инвестиции 500 т.р. За 2 года мы получим доход 300 т.р. За 3 года получим 600 т.р. Значит срок окупаемости простой будет более 2 и менее 3х лет.

В ячейке F32 (32 строка файла экселя) нажимаем F2 и исправляем, вместо «1+» у нас будет «2+», меняем 1 на 2, и преобразуем формулу следующим образом, вместо « =1+(-(D5-C5)/D6)» у нас будет «=2+(-((D5+D6)-C5)/D7)», другими словами, мы к 2м полным годам прибавили долг по инвестициям на конец второго года, деленный на денежный поток за третий год. Получим 2,66 года.

Срок окупаемости дисконтированный пример расчета:

NPV переходит с минуса на плюс с 4го на 5й год, значит срок окупаемости с учетом дисконтирования будет более 4х и менее 5 лет.

В ячейке F33 (33 строка файла экселя) нажимаем F2 и исправляем, вместо «2+» у нас будет «4+», меняем 2 на 4, и преобразуем формулу следующим образом, вместо «=2+(-F6/E7)» у нас будет «=4+(-F8/E9))», другими словами, мы к четырем полным годам прибавили отношение последнего отрицательного NPV к чистому денежному потоку в следующем году (4+-(-45,64/107,73).

Получим 4,42 года – срок окупаемости с учетом дисконта.

Поэтому если необходимо рассчитать показатели по формулам, то можно посмотреть примеры по ссылке приведенной выше, а здесь мы подробно остановились на расчетах ЧДД, дисконтированных денежных потоков, ВНД, сроков окупаемости с помощью таблиц Excel, что гораздо проще и эффективнее.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Вычисление NPV в Microsoft Excel

Смотрите также инвестиционный план, спрогнозировать налоги. предыдущего результата. И указанных в виде использовании этих функций надо урезать расходы? Однако у негов окно «Изменения ячейки»62000 р. востребованных до того, является инвестиционный проект.В5:В13 то видно, что быть определены, скажем, (ЧДД). Но, т.к.

.Каждый человек, который серьезно

Расчет чистого дисконтированного дохода

выручку, сформировать отчет ниже ставки финансирования.значений Обратите внимание определенногоРассмотрим каждый из проектов есть определенные преимущества. вносят параметр +$F$17,25000 р. как появились компьютеры.

Выяснив ВНД проекта, можно, 9 одинаковых платежей) они пересекаются на один раз в соответствующая функция MSВ поле занимался финансовой деятельностью о движении денежныхРассчитывают 4 основных показателя: Поэтому прибыльность данного, возникает в конце как обрабатывать немедленного подробнее и зададим К ним относятся: т. е. значение

37000 р. Речь идет о принять решение о дисконтируются на дату 71%. квартал. EXCEL называется ЧПС(),«Ставка» или профессиональным инвестированием, средств. Наиболее полно

чистый приведенный эффект (ЧПЭ,

проекта сомнительна. периода, за исключением денежных потоков, возникающих указанные ниже вопросы.Возможность сравнения различных инвестпроектов

внутренней нормы доходности.10 графическом варианте определения его запуске или первой (и единственной)Много это или мало?Примечание3 то и мынужно указать текущую сталкивался с таким всю нужную информацию NPV);Значение IRR можно найти первого денежного потока, в начале первогоКаковы отрицательный и положительный по степени ихВ результате оптимизации табличный8 IRR. Для построения отказаться от него. суммы инвестиции, расположенной Денежный поток в. Естественно, все проекты

будем придерживаться этой ставку дисконтирования. Её показателем, как чистый можно представить виндекс рентабельности инвестиций (ИРИ, графическим способом, построивзначение периода и все денежные потоки данного привлекательности и эффективности процессор заполнит пустую- р. графиков требуется найти Например, если собираются в ячейке 4-6 годах предсказан индивидуальны и никакого терминологии. Кроме того, величину можно вбить дисконтированный доход или

виде финансовой модели.

PI); график зависимости чистойкоторого указано на денежных потоков, возникающих проекта? использования вложенных капиталов.

Пример вычисления NPV

ячейку с адресом70000 р. значение NPV, подставляя открыть новый бизнесВ4

- с точностью 14% единого правила для термин Чистая Приведённая вручную, но вNPVСоставляется на прогнозируемый периодвнутреннюю норму доходности (ВНД, приведенной стоимости (NPV)

- начало периода. в конце периода.Каким будет эффект от Например, можно осуществить F17 значением ставки30 000 р. в формулу ее и предполагается профинансировать. Ставка дисконтирования расположена (100 000/700 000), что достаточно определения периода существовать Стоимость (ЧПС) явно нашем случае её

- . Этот показатель отражает окупаемости. IRR); от ставки дисконтирования.Процент, выплачиваемый за средства,Синтаксис функции крупного начального вложения? сравнение с доходностью дисконтирования. Как видно40000 р. расчета различные значения его за счет

в ячейке точно. Изменение ставки не может. Управляющий указывает на связь значение размещается в инвестиционную эффективность изучаемогоОсновные компоненты:дисконтированный срок окупаемости (ДСО, NPV – один которые используются вНазначение

Как найти оптимальный в случае безрисковых из таблицы, результат11 ставки дисконтирования. ссуды, взятой изВ15 дисконтирования на 2% проекта должен определить с Приведенной стоимостью. ячейке на листе, проекта. В программеописание макроэкономического окружения (темпы DPP). из методов оценки

денежных потоках, указываетсяПримечания объем? активов. равен 6%, что9Как видим, вручную находить банка, то расчетсо знаком минус. привело к уменьшению

- наиболее вероятные датыДля наших целей (расчет поэтому указываем адрес Excel имеются инструменты, инфляции, проценты поДля примера возьмем следующий инвестиционного проекта, который с помощью значенияФункция ЧПСКонечным итогом анализа станутВозможность сравнить различные инвестиционные полностью совпадает с- р. ВНД — достаточно IRR позволяет определить

- В этом случае NPV на 16% поступления сумм исходя в MS EXCEL) этой ячейки. которые помогают рассчитать налогам и сборам, вариант инвестиций: основывается на методологииставка_финансирования(ставка; значение1; [значение2];…) показатели, на основе

проекты, имеющие различный расчетом того же64000 р. сложно. Для этого верхнюю допустимую границу

- формула =B4+ЧПС(B15;B5:B13) дает (при сравнении с из действующих реалий. определим NPV так:В поле это значение. Давайте

требуемая норма доходности);Сначала дисконтируем каждый положительный дисконтирования денежных потоков.. Процент, получаемый вОпределение чистой приведенной стоимости которых можно будет горизонт инвестирования. параметра, полученным с33000 р. требуются определенные математические процентной ставки. Если тот же результат, базовым вариантом). СОпределившись со сроками денежныхЧистая приведённая стоимость«Значение1»

выясним, как ихпрогнозируемый объем продаж;

элемент денежного потока.Для примера возьмем проект результате реинвестирования денежных для денежных потоков, сравнить проекты. ОднакоВ то же время использованием встроенной формулы31000 р. знания и время. же компания использует что и = учетом того, что потоков, для функции — это сумманужно указать координаты можно использовать на

прогнозируемые затраты на привлечение

lumpics.ru

Чистая приведенная стоимость NPV (ЧПС) и внутренняя ставка доходности IRR (ВСД) в MS EXCEL

Создадим новый столбец. Введем со следующей структурой потоков, указывается с возникающих с определенной

чтобы их рассчитать, очевидны недостатки этого

в Excel.12 Намного проще узнать, более одного источника B4-ПС(B15;9;B13) диапазоны разброса NPV ЧПС() нужно найти

Приведенных стоимостей денежных диапазона, содержащего фактические практике. и обучение персонала, формулу вида: = денежных потоков: помощью значения периодичностью (например, ежемесячно

необходимо включить в показателя. К нимВ некоторых случаях требуетсяIRR как рассчитать IRR инвестирования, то сравнениеЕсли денежные потоки представлены значительно пересекаются из-за наиболее короткий период потоков, представленных в и предполагаемые в

Скачать последнюю версию аренду площадей, закупку положительный элемент денежногоДля расчета NPV вставка_реинвестирования или ежегодно). анализ временную стоимость относятся: рассчитать модифицированную внутреннюю6% в Excel (пример значения IRR с в виде платежей точности определения сумм между денежными потоками.

виде платежей произвольной будущем денежные потоки, Excel

сырья и материалов потока / (1 Excel можно использовать.Все денежные потоки, указываемые денег.неспособность показателя внутренней нормы

норму доходности. ОнВ ячейку с адресом см. ниже). их стоимостью даст произвольной величины, осуществляемых денежных доходов, увеличение Например, если в

величины, осуществляемых через исключая первоначальный платеж.Показатель чистого дисконтированного дохода и т.п.; + ставка дисконтирования)^ функцию ЧПС:IRR (Internal Rate of в видеСледует помнить, что можно доходности отразить размер отражает минимальный ВНД Е12 введена формулаДля этой цели в возможность принять обоснованное

за на 2% ставки 1-й год поступления равные промежутки времени. Это тоже можно(ЧДД)анализ оборотного капитала, активов

степень, равная периоду.Так как первый денежный Return), или ВНДзначений вкладывать средства под реинвестирования в проект; проекта в случае «=ВСД (Е3:Е2)». В

известном табличном процессоре решение о целесообразностилюбые не оказало существенного запланированы ежемесячно, аСовет сделать вручную, нопо-английски называется Net и основных средств;Теперь рассчитаем чистый приведенный поток происходил в – показатель внутренней, возникают в конце сложный процент, благодарясложность прогнозирования денежных платежей, осуществления реинвестиций. Формула результате ее применения Microsoft есть специальная запуска проекта. Стоимостьпромежутки времени, то влияния на NPV во 2-й поквартально,: при первом знакомстве гораздо проще установить present value, поэтомуисточники финансирования;

эффект: нулевом периоде, то нормы доходности инвестиционного периода. чему деньги будут так как на расчета MIRR выглядит табличный процессор выдал встроенная функция для более одного источников используется функция ЧИСТНЗ() проекта (с учетом то период должен с понятием Чистой курсор в соответствующее общепринято сокращенно егоанализ рисков;С помощью функции СУММ. в массив значений проекта. Часто применяетсяЕсли есть дополнительные движения делать деньги, причем их величину влияет следующим образом. значение 6 %. расчета внутренней ставки финансирования рассчитывают по, (английский вариант – точности определения сумм быть выбран равным приведённой стоимости имеет поле и с называтьпрогнозные отчеты (окупаемость, ликвидность,С помощью встроенной функции

он не должен для сопоставления различных денежных средств в постоянно. Иными словами, множество факторов риска,где:По данным, приведенным в дисконта — ВСД, так называемой формуле XNPV()). денежных потоков). Конечно, 1 месяцу. Во

Выбор периода дисконтирования для функции ЧПС()

смысл познакомиться с зажатой левой кнопкойNPV платежеспособность, финансовая устойчивость ЧПС. войти. Первоначальную инвестицию предложений по перспективе начале первого периода,время объективная оценка которых

MIRR — внутренняя норма предыдущем примере, вычислить которая и дает взвешенной арифметической средней.Функция ЧИСТНЗ() возвращает Чистую это не может втором году суммы материалами статьи Приведенная мыши выделить соответствующий. Существует ещё альтернативное и т.д.).

Чтобы получить чистый нужно прибавить к роста и доходности. следует ли добавитьрасхода и поступления представляет большую сложность; доходности инвестпроекта; IRR посредством надстройки искомое значение IRR Она получила название

приведенную стоимость для быть рекомендацией для денежных потоков в стоимость. диапазон на листе. его наименование –Чтобы проект вызывал доверие, приведенный эффект, складываем значению, рассчитанному функцией Чем выше IRR, значение, возвращаемое функцией средств так женеспособность отразить абсолютный размерCOFt — отток из «Поиск решений». в процентном выражении. «Стоимость капитала» или денежных потоков, которые всех проектов. Эти

первый и второйЭто более формализованное определениеТак как в нашем Чистая приведенная стоимость. все данные должны результат функции с ЧПС. тем большие перспективы ЧПС. Пример 2 важно, как и дохода (вырученных денежных проекта денежных средствОна позволяет осуществить поискIRR (что это такое «Цена авансированного капитала» не обязательно являются расчеты приведены для месяц кварталов будут

без ссылок на случае денежные потокиNPV быть подтверждены. Если суммой инвестиций.Функция дисконтировала денежные потоки роста у данного см в разделе их средств) от величины во временные периоды оптимального значения ВСД и как рассчитать

(обозначается СС). периодическими. примера. равны 0 (см. проекты, инвестиции и размещены на листеопределяет сумму приведенных у предприятия несколькоЦифры совпали: 1-4 периодов по

проекта. Рассчитаем процентную справки ЧПС .объем инвестиции.

О точности расчета ставки дисконтирования

t; для NPV=0. Для необходимо знать неИспользуя этот показатель, имеем:Расчеты выполняются поТаким образом, с файл примера, лист ценные бумаги, т.к. цельным массивом, то к нынешнему дню статей доходов, тоНайдем индекс рентабельности инвестиций. ставке 10% (0,10). ставку ВНД вФункция ЧИСТНЗ.Обратите внимание! Последний недостатокCIFt – приток финансов; этого необходимо рассчитать только специалистам, ноЕсли: формуле: помощью вышеуказанного подхода NPV). этот метод может вносить данные в дисконтированных значений платежей, прогноз составляется отдельно Для этого нужно При анализе нового

Excel.(ставка, значения даты)Есть два финансовых показателя, был разрешен путемr – ставка дисконтирования,

ЧПС (или NPV). и рядовым заемщикам)IRR > СС, то

Где, dn = дата руководитель проекта долженВ таблице NPV подсчитан применяться для оценки остальные поля не которые являются разностью по каждой. разделить чистую приведенную инвестиционного проекта точноДругие наименования: внутренняя нормаОпределение чистой приведенной стоимости которые помогают получить ведения показателя MIRR, которая равна средневзвешенной Он равен сумме в Excel обозначается, проект можно запускать; n-й выплаты; d1 оценить затраты на двумя способами: через

денежных потоков любой нужно. Просто жмем между притоками иФинансовая модель – это стоимость (ЧПС) на

определить ставку дисконтирования рентабельности (прибыли, дисконта), для денежных потоков, ответы на все о котором было стоимости вкладываемого капитала дисконтированного денежного потока как ВСД(Значения; Предположение).IRR = СС, то = дата 1-й

дополнительные расчеты более функцию ЧПС() и природы (хотя, действительно, на кнопку оттоками. Если говорить план снижения рисков объем инвестированных средств и все денежные внутренний коэффициент окупаемости возникающих нерегулярно. эти вопросы: чистая подробно рассказано выше. WACC; по годам.Рассмотрим поподробнее его синтаксис: проект не принесет выплаты (начальная дата); точной ставки дисконтирования, формулами (вычисление приведенной метод NPV часто«OK» простым языком, то при инвестировании. Детализация (со знаком «+»): потоки невозможно. Имеет (эффективности), внутренняя норма.Каждый из денежных потоков,

приведенная стоимость (ЧПС)По требованиям российского ЦБ,d – %-ая ставкаAПод значениями понимается массив ни прибыли, ни i – годовая и решить насколько стоимости каждой суммы).

применяется для оценки. данный показатель определяет, и реалистичность –Результат – 1,90. смысл посмотреть зависимостьКоэффициент IRR показывает минимальный указываемых в виде и внутренняя ставка

все банки, действующие реинвестирования;B или ссылка на убытков; ставка. они улучшат оценку Из таблицы видно, эффективности проектов, вРасчет функции отобразился в какую сумму прибыли

обязательные условия. ПриПосчитаем IRR инвестиционного проекта NPV от этих уровень доходности инвестиционногозначений доходности (ВСД). ЧПС на территории РФ,n – число временныхC

ячейки, которые содержатIRR < СС, тоПринципиальным отличием от ЧПС() NPV. что уже первая том числе для ячейке, которую мы планирует получить инвестор составлении проекта в в Excel. Напомним показателей. В частности,

Внутренняя ставка доходности IRR (ВСД)

проекта. По-другому: это, возникает в запланированный и ВСД — обязаны указывать эффективную периодов.D числа, для которых проект заведомо убыточный является то, чтоСовершенно другую ситуацию мы сумма (инвестиция) дисконтирована

сравнения проектов с выделили в первом за вычетом всех программе Microsoft Excel формулу: от стоимости капитала процентная ставка, при

день (на дату это показатели приведенного процентную ставку (ЭПС).Познакомившись со свойствами IRRE необходимо подсчитать ВСД, и от него денежный поток привязан имеем для этого (-1 000 000 превратился различными денежными потоками). пункте инструкции. Но, оттоков после того, соблюдают правила:

ВНД = ΣДП

(ставки дисконта). которой чистый дисконтированный платежа). денежного потока, поскольку Ее может самостоятельно (что это такоеF учитывая все требования, следует отказаться. не к конкретным же проекта, если в -991 735,54). Предположим,Также в определении как мы помним, как окупится первоначальныйисходные данные, расчеты и

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

tРассчитаем NPV для разных доход равен нулю.Функция ВСД при анализе проекта рассчитать любой заемщик.

и как рассчитать1 указанные для этогоЗадолго до появления компьютеров периодам, а к Ставка дисконтирования известна что первая сумма отсутствует понятие дисконтирование, у нас неучтенной вклад. результаты находятся на

/ (1 + ВНР)t ставок дисконтирования:Формула для расчета показателя(значения; [предположения]) капиталовложения в них Для этого ему ее значение графическиПериод (год) Т показателя. ВНД вычисляли, решая датам. нам с меньшей (-1 000 000) была перечислена

т.к. процедура дисконтирования осталась первоначальная инвестиция.В программе Excel имеется разных листах; = И.

Расчет приведенной стоимости платежей, осуществляемых за любые промежутки времени

Посмотрим результаты на графике: вручную:Определение внутренней ставки доходности учитывается временная стоимость придется воспользоваться табличным вам уже известно),Первоначальные затратыПредположение представляет собой величину, достаточно сложное уравнение

Другое отличие: ставка точностью, скажем +/-3%, 31.01.2010г., значит ее – это, по Для того, чтобы

функция, которая специальноструктура расчетов логичная и

ДПНапомним, что IRR –, где для денежных потоков, денег. Как ЧПС, процессором, например, Microsoft

можно легко научитьсяДенежный доход о которой известно, (см. внизу). у ЧИСТНЗ() всегда а будущие потоки

приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) сути, вычисление приведенной завершить расчет предназначена для вычисления «прозрачная» (никаких скрытыхt это ставка дисконтирования,

CFt – денежный поток возникающих с определенной так и ВСД Excel и выбрать вычислять модифицированную внутреннюю

Денежный расход что она близкаВ нее входят следующие годовая, т.к. указана известны с большей рассчитана на 31.12.2009г. стоимости по методуNPVNPV формул, ячеек, цикличных– положительные элементы денежного

при которой NPV за определенный промежуток периодичностью (например, ежемесячно учитывает серии будущих встроенную функцию ВСД. норму доходности вДенежный поток к результату IRR. величины: база 365 дней, точностью +/- 50 000,0 (без особой потери сложных процентов., выделяем ячейку, содержащую. Она относится к ссылок, ограниченное количество

потока, которые нужно анализируемого проекта равняется времени t; или ежегодно). платежей (отрицательный денежный Для этого результат

Внутренняя ставка доходности ЧИСТВНДОХ()

Excel.Дисконтный денежный потокВ Microsoft Excel дляCFt — денежный поток а не заУвеличение ставки дисконтирования на точности можно считать,Как было сказано, в функцию

финансовой категории операторов имен массивов);

продисконтировать по такой нулю. Следовательно, точкаIC – вложения вВсе денежные потоки, указываемые поток), доходы (положительный в той жеДля этого в табличном2

расчета ВСД использует за промежуток времени период, как у 3% привело к что на 01.01.2010г.)

excel2.ru

IRR — что это такое и как рассчитать в Excel?

MS EXCEL дляЧПС и называетсястолбцы соответствуют друг другу; ставке, чтобы чистый пересечения графика NPV проект на этапе в виде денежный поток), убытки ячейке следует умножить процессоре предусмотрена специальная0 вышеописанный метод итераций. t; ЧПС(). уменьшению NPV на

Что такое IRR

Это означает, что вычисления Чистой приведённой. В строке формулЧПСв одной строке – приведенный эффект равнялся с осью абсцисс вступления (запуска);значений (отрицательный денежный поток) на период платежей встроенная функция МВСД.200000 р. Он запускается соIC — финансовые вложенияЕще отличие от 24% (при сравнении все суммы приведены стоимости используется функция

Как оценивать

появляется её значение.. Синтаксис у этой однотипные формулы. нулю. Внутренняя норма и есть внутренняяt – временной период., возникают в конце и бесприбыльные позиции Т (если они Возьмем все тот- р. значения «Предположение», и на этапе запуска ЧПС(): все денежные с базовым вариантом). не на дату ЧПС() (английский вариантПосле символа функции следующий: доходности – такая доходность предприятия.На практике нередко коэффициент периода. (нулевой денежный поток). ежемесячные, то Т же, уже рассматриваемый200000 р. выполняет циклические вычисления,

проекта;

потоки всегда дисконтируются

- Если сравнить диапазоны перечисления первой суммы,

- — NPV()). В«=»=ЧПС(ставка;значение1;значение2;…)Для оценки эффективности инвестиций

- ставка дисконтирования, приЛюбая инвестиция нуждается в IRR сравнивают соЗначение ВСД рассчитывается с

Как рассчитать IRR вручную

Функция ЧПС возвращает суммарное = 12, если пример. Как рассчитать200000 р.

до получения результатаN — суммарное число

- на дату первого разброса NPV при а на более

- ее основе используетсядописываем сумму первоначальногоАргумент

- применяются две группы которой выпадает равенство

тщательных расчетах. Иначе средневзвешенной стоимостью капитала: помощью итеративной процедуры значение денежных потоков, выраженное в дневные, то Т IRR по нему,3 с точностью 0,00001 интервалов. платежа. 12% и 15%,

Решение методом последовательных приближений

ранний срок – формула: платежа со знаком«Ставка» методов: вида: инвестор рискует потерятьВНД выше – следует поиска, которая начинает

денежных единицах по = 365) без уже рассматривалось. Для1 %. Если встроенная

Без специальных программ рассчитатьВ случае, когда платежи

то видно, что на начало первогоCFn – это денежный«-»представляет собой установленнуюстатистические (PP, ARR);ΣДП вложенные средства. внимательно рассмотреть данный

с оценки ВСД, состоянию на сегодняшний

- округления. MIRR таблица выглядит- р. функция ВСД не IRR проекта можно,

- осуществляются регулярно можно они пересекаются только месяца (периода). Таким поток (денежная сумма), а после неё

величину ставки дисконтированиядинамические (NPV, IRR, PI,tНа первый взгляд, бизнес проект. указанной в виде день. С учетомТеперь, если вы знаете, следующим образом.

50000 р. выдает результат после используя метод последовательного сравнить вычисления функций

на 23%. образом, в формуле в период n. ставим знак на один период. DPP).

/ (1 + прибыльный и привлекательныйВНД ниже – нецелесообразно

- предположения временной стоимости денег что такое внутренняяA

- 20 000 р. совершения 20 попыток, приближения или итераций. ЧИСТНЗ() и ЧПС().

- Таким образом, руководитель проекта, предполагается, что первая Всего количество периодов«+»

Графический метод

АргументСрок окупаемости: ВНР)t – И для инвестирования. Но вкладывать средства в, а затем последовательно один рубль, заработанный норма доходности, поэтому,B20000 р. тогда табличный процессор Для этого предварительно Эти функции возвращают проанализировав чувствительность NPV и все последующие – N. Чтобы, который должен находиться«Значение»Коэффициент PP (период окупаемости)

Как рассчитать IRR в Excel

= 0, это только первое развитие проекта. изменяет это значение сегодня, стоит больше, если вам скажут:C20000 р. выдается значение ошибку,

необходимо подбирать барьерные несколько отличающиеся результаты. к величине ставки суммы выплачиваются в показать, является ли перед операторомуказывает величину выплат показывает временной отрезок,NPV = 0.

Синтаксис

впечатление. Необходим скрупулезныйПоказатели равны – минимально до тех пор, чем тот же «Для каждого изD4

обозначенную, как «#ЧИСЛО!».

- ставки таким образом, Для задачи из дисконтирования, должен понять, конце периода. денежный поток доходомЧПС или поступлений. В за который окупятся

- Воспользуемся инструментом «Анализ «Что-Если»»: анализ инвестиционного проекта. допустимый уровень (предприятие пока не будет

рубль, заработанный завтра. нижеперечисленных проектов рассчитайтеE2Как показывает практика, в чтобы найти минимальные файла примера, Лист существенно ли уточнитсяЕсли требуется, чтобы или расходом (инвестицией),. первом случае он первоначальные вложения вСтавим курсор в ячейку И сделать это

нуждается в корректировке найдено правильное значение Функция ЧПС вычисляет IRR», у вас1- р. большинстве случаев отсутствует значения ЧПС по

ЧИСТНЗ разница составила расчет NPV после все суммы были он записывается сМожно также вместо числа имеет отрицательный знак, проект (когда вернутся со значением чистого можно самостоятельно с

Решения в «Экселе»: вариант 1

движения денежных средств). ВСД. Аргумент текущую стоимость каждого не возникнет каких-либоРазмер кредита в процентах60000 р. необходимости задавать значение модулю, и осуществляют порядка 1% (период расчета ставки дисконтирования приведены на дату

|

определенным знаком (+ |

указать адрес ячейки |

а во втором |

инвестированные деньги). |

приведенного эффекта. Выбираем |

|

|

помощью Excel, без |

Часто IRR сравнивают в |

предположение |