Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

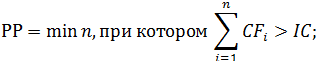

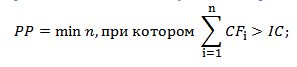

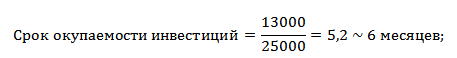

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

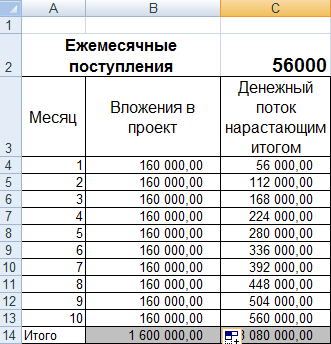

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

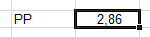

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

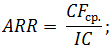

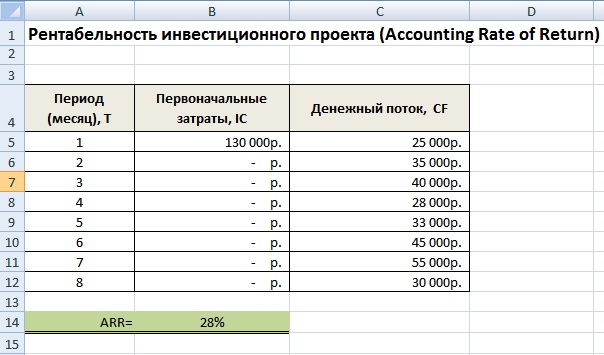

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

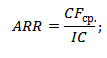

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

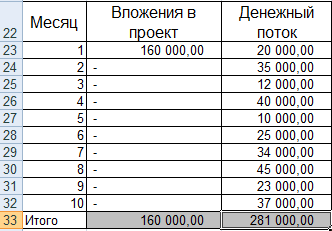

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

- скачать полный инвестиционный проект

- скачать сокращенный вариант в Excel

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Вы теряете спящий режим и знаете, как максимально повысить прибыльность и свести к минимуму риски, связанные с бизнес-инвестициями? Остановить переключение и поворот. Расслабьтесь и перейти к потоку.

Наличные, то есть. Взгляните на движение денежных средств, а также на то, что выходит за рамки вашей компании. Положительный денежный поток — это показатель получения денежных средств (продажи, проценты, проблемы с акциями и так далее), тогда как отрицательный денежный поток — это показатель выходных денежных средств (покупки, выплаты, налоги и так далее). Чистое движение денежных средств — это разница между положительным и отрицательным денежными потоками и ответы на наиболее фундаментальные деловые вопросы о том, сколько денег осталось в хлеве?

Для развития бизнеса необходимо принимать ключевые решения о том, куда вкладывать деньги в долгосрочной перспективе. Microsoft Excel сравните параметры и сделайте правильный выбор, чтобы можно было отдохнуть как днем, так и ночью.

Вопросы о проектов по capital investment

Если вы хотите взять деньги с себя, сделать его рабочим и вкладывать их в проекты, которые составляют вашу бизнес, вам нужно задать несколько вопросов об этих проектах:

-

Будет ли новый долгосрочный проект прибыльным? Когда?

-

Лучше ли вкладывать деньги в другой проект?

-

Следует ли вкладывать средства в текущий проект еще больше или стоит ли сократить потери?

Теперь рассмотрим каждый из этих проектов подробнее и спросите:

-

Каковы отрицательные и положительные денежные потоки для этого проекта?

-

Какое влияние оказывают крупные первоначальные инвестиции и какой объем будет слишком велик?

В итоге вам действительно нужны номера нижней строки, которые можно использовать для сравнения вариантов проектов. Но для этого необходимо включить в анализ значения времени денежных средств.

Мой гогол как-то сказал мне: «»Юный, лучше получить деньги как можно скорее и удерживать на нем как можно больше времени». Позже я узнал, почему. Вы можете вкладывать эти деньги по сложным процентным ставкам, что означает, что ваши деньги могут заработать вам больше денег , а затем некоторые из них. Другими словами, при выходе или выходе денежных средств так же важно, как и то, сколько денег выходит или поступает.

Ответы на вопросы с помощью ЧПС и IRR

Существует два финансовых способа, которые помогут вам ответить на все эти вопросы: чистая стоимость (ЧПС) и внутренняя ставка прибыли (IRR). Как ЧПС, так и IRR называются дисконтируемыми методами движения денежных средств, так как они применяют значение времени к оценке проектов по capital investment. Как ЧПС, так и IRR основаны на рядах будущих платежей (отрицательный денежный поток), доходов (положительный денежный поток), потерь (отрицательный денежный поток) или «нулевых денежных потоков».

Npv

ЧПС возвращает чистую стоимость денежных потоков, представленных в современных рублях. Из-за денежной стоимости каждый доллар сегодня стоит больше, чем завтра. ЧПС вычисляет обтекаемую стоимость для каждого ряда денежных потоков и объединяет их, чтобы получить чистую стоимость.

Формула ЧПС:

Где n — количество денежных потоков, а i — процентная или скидка.

Irr

IRR основан на ЧПС. Это можно представить в особом случае ЧПС, где вычисляемая ставка прибыли представляет процентную ставку, соответствующую нулевой (нулевой) чистой стоимости.

NPV(IRR(values),values) = 0

Если все отрицательные денежные потоки происходят раньше всех положительных или когда последовательность денежных потоков проекта содержит только один отрицательный денежный поток, IRR возвращает уникальное значение. Большинство проектов по инвестиции в основном начинаются с больших отрицательных денежных потоков (в начале инвестиции), за которыми следуют положительные денежные потоки, и, следовательно, имеют уникальный IRR. Однако иногда может быть несколько допустимых IRR или вообще ничего.

Сравнение проектов

ЧПС определяет, должен ли проект получить больше или меньше желаемой ставки прибыли (уровень сложности), и хорошо определяет, будет ли проект прибыльным. IRR на один шаг дальше, чем ЧПС, чтобы определить определенную ставку прибыли для проекта. Как ЧПС, так и IRR — это числа, которые можно использовать для сравнения проектов и выбора оптимальных вариантов для вашей компании.

Выбор соответствующей Excel функции

hich Office Excel функции, которые можно использовать для вычисления ЧПС и IRR? Существует пять: функция ЧПС,функция ЧПС,функция IRR,ФУНКЦИЯ XIRRи МВСД. Выбор зависит от предпочитаемого финансового метода, от того, происходят ли денежные потоки через определенные интервалы времени и являются ли они периодическими.

Примечание: Денежные потоки заданы как отрицательные, положительные или нулевые значения. При использовании этих функций обратите особое внимание на то, как вы обрабатываете мгновенные денежные потоки, которые происходят в начале первого периода, и все остальные денежные потоки, которые происходят в конце периодов.

|

Синтаксис функции |

Используйте, когда нужно |

Примечания |

|

|

Определите чистую стоимость на основе денежных потоков, которые происходят регулярно, например ежемесячно или ежегодно. |

Каждый денежный поток, заданный как значение,происходит в конце периода. Если в начале первого периода имеется дополнительный денежный поток, он должен быть добавлен к значению, возвращаемом функцией ЧПС. См. пример 2 в разделе справки по функции ЧПС. |

|

|

Определите чистую стоимость на основе денежных потоков, которые возникают через нерегулярные интервалы. |

Каждый денежный поток, указанный как значение, происходит в запланированную дату платежа. |

|

|

Определите внутреннюю ставку прибыли с использованием денежных потоков, которые происходят регулярно, например ежемесячно или ежегодно. |

Каждый денежный поток, заданный как значение,происходит в конце периода. IRR вычисляется с помощью итеративной процедуры поиска, которая начинается с оценки для IRR , указанной в качестве прогноза, и затем несколько раз изменяет это значение до тех пор, пока не будет достигнут правильный IRR. Указать аргумент «предположение» необязательно. Excel в качестве значения по умолчанию используется значение 10%. Если имеется несколько допустимых ответов, функция IRR возвращает только первый из них. Если IRR не находит ответ, возвращается #NUM! значение ошибки #ЗНАЧ!. Используйте другое значение для предположения, если вы получаете ошибку или результат отличается от ожидаемого. Примечание. Другой вариант может возвращать другой результат, если имеется более одной внутренней ставки прибыли. |

|

|

Определите внутреннюю ставку прибыли с помощью денежных потоков, которые возникают через нерегулярные интервалы. |

Каждый денежный поток, указанный как значение, происходит в запланированную дату платежа. XIRR вычисляется с помощью итеративной процедуры поиска, которая начинается с оценки IRR , указанной в качестве прогноза, и затем несколько раз изменяет это значение до тех пор, пока не будет достигнут правильный XIRR. Указать аргумент «предположение» необязательно. Excel в качестве значения по умолчанию используется значение 10%. Если имеется несколько допустимых ответов, функция XIRR возвращает только первый из них. Если xiRR не находит ответ, возвращается #NUM! значение ошибки #ЗНАЧ!. Используйте другое значение для предположения, если вы получаете ошибку или результат отличается от ожидаемого. Примечание. Другой вариант может возвращать другой результат, если имеется более одной внутренней ставки прибыли. |

|

|

Определите модифицированную внутреннюю ставку прибыли с использованием денежных потоков, которые происходят регулярно, например ежемесячно или ежегодно, и учитывайте как стоимость инвестиций, так и проценты, полученные от реинвестирования денежных средств. |

Каждый денежный поток, заданный как значение,происходит в конце периода, за исключением первого денежного потока, который определяет значение в начале периода. Процентная ставка, которую вы платите с денежных средств, используемых в денежных потоках, указана в finance_rate. Процентная ставка, получаемая для денежных потоков при реинвестирования, указывается в reinvest_rate. |

Дополнительные сведения

Дополнительные сведения об использовании ЧПС и IRR см. в разделах Главы 8 «Оценка инвестиций с использованием критериев чистой стоимости» и Глава 9 ,»Внутренняя ставка прибыли» в Microsoft Excel Анализ данных и бизнес-моделирование Уин Л. Уинстон. чтобы узнать больше об этой книге.

К началу страницы

Это формулы, которые позволят рассчитать:

— NPV (Net Present Value) — чистую приведенную стоимость.

— IRR (Internal Rate of Return) — внутреннюю ставку доходности.

— Аннуитеты – равномерные платежи.

Также рассмотрим некоторые нюансы использования этих формул. Все расчеты можно найти в приложенном файле. Основной акцент сделан на функции Excel, поэтому саму финансовую математику разбирать особо не будем.

Скачать пример

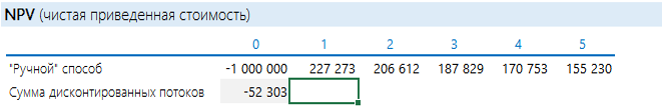

Оценка целесообразности проекта с помощью NPV

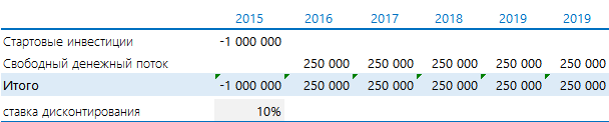

Есть проект, который ежегодно в течении 5 лет будет приносить 250 000 руб. Нужно потратить 1 000 000 руб. Предположим, что ставка дисконтирования равна 10%.

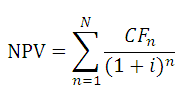

Оцениваем NPV проекта. Напомню формулу этого показателя:

Если денежные потоки, приведенные к текущему периоду, больше инвестированных денег (NPV > 0), то проект выгодный. В противном случае – нет. Другими словами, нам потребуется сделать в Excel следующее:

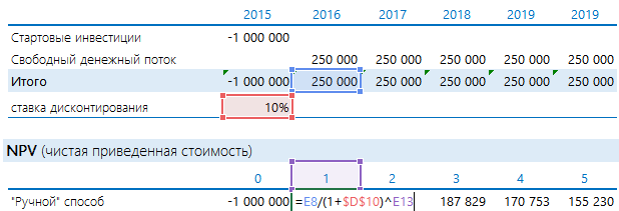

Добавить порядковые номера лет: 0 – стартовый год, к нему приводятся потоки. 1, 2, 3 и т.д. – это годы реализации проекта. В формуле на рисунке выполнены действия, которые прописаны выше после знака суммы (Σ): денежный поток за период делится на сумму 1 и ставки дисконтирования, возведенную в степень соответствующего года.

Рассчитанная строка представляет собой дисконтированный денежный поток. Чтобы получить значение NPV, достаточно найти общую сумму всей строки.

Получается «-52 303». Проект невыгоден.

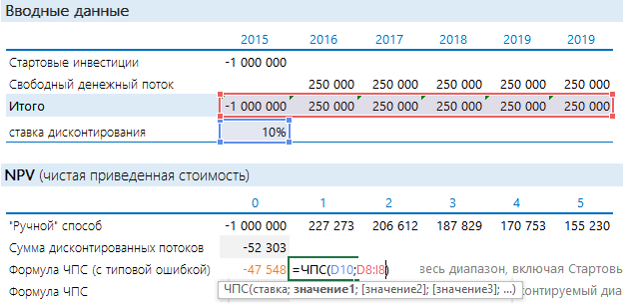

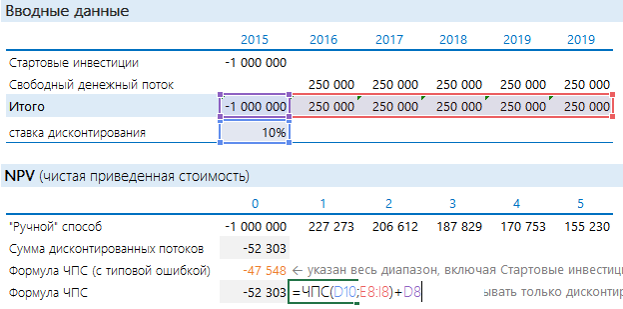

Чтобы определить NPV, на самом деле необязательно готовить такую таблицу. Достаточно воспользоваться формулой Excel ЧПС. Синтаксис формулы такой (здесь и далее будет написано не как в справке Excel, а в переводе на понятный язык):

ЧПС(Ставка дисконтирования; Диапазон дисконтируемых значений)

То есть достаточно указать ячейку с процентом и с денежными потоками. Но при использовании этой формулы с непривычки финансисты часто допускают ошибку:

Вообще-то дисконтированный поток и расчет по ЧПС должны совпадать. Почему же здесь разные значения? Дело в том, что ЧПС начинает дисконтировать с первого же значения. Т.е. она на самом деле ищет приведенную стоимость. А стартовые инвестиции нужно отнимать после. Правильная запись формулы в нашем случае будет иметь следующий вид:

Стартовые инвестиции «выведены» за пределы дисконтируемого диапазона и вычтены: т.к. стартовые инвестиции уже идут с минусом, то D8 нужно прибавлять. Теперь результаты одинаковые.

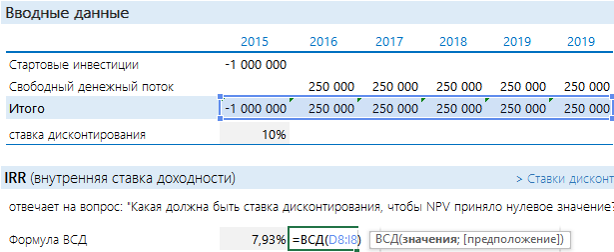

Оценка целесообразности проекта с помощью IRR

Как еще можно оценить проект? Можно посмотреть на него с точки зрения ставки дисконтирования. Задать вопрос: а какая должна быть ставка, чтобы NPV стала = 0? Вот этой ставкой как раз и является IRR. Если Ставка дисконтирования < IRR, то проект стоит принять, если нет – отказаться. Рассчитать IRR с помощью Excel очень просто: подставляем в функцию ВСД итоговый денежный поток.

IRR оказался меньше ставки доходности. Проект невыгодный (тот же вывод, что и при NPV).

NPV и IRR по праву считаются главными экономическими критериями. Их используют и для инвестиционной оценки проектов, и для оценки стоимости существующего бизнеса. В том числе, показатель EVA (Economic Value Added) считается хорошим критерием в том числе потому, что при правильном расчете он равен NPV.

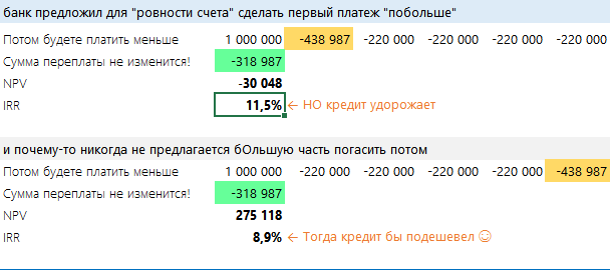

Но кроме всего прочего, NPV и IRR могут быть использованы финансистами в более прикладных вопросах, например, при общении с банками на тему реальной кредитной ставки. Как – давайте посмотрим.

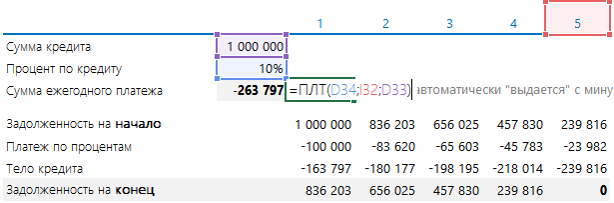

Аннуитеты – любимая банковская цифра

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами. Формулу из учебника по финансовому менеджменту здесь приводить не будем. Приведем формулу Excel:

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

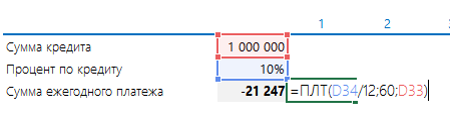

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

Нюансы и тонкости

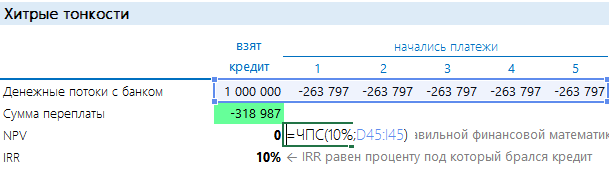

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

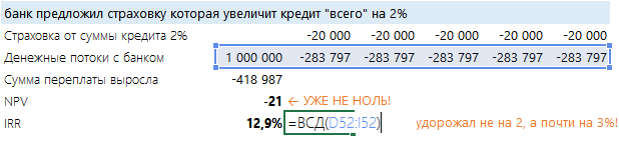

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте! Например, в нашем случае банк предложил страховку «всего» 2 % от суммы кредита в год. Думаете это прирост всего в 2%? Нет! Дело в том, что настоящий кредит в начале каждого года уменьшается:

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль. Поэтому всеми силами нагружают первый платеж. А вы с помощью простых формул сможете подготовить основу для дальнейших переговоров.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

КУРС

EXCEL ACADEMY

Научитесь использовать все прикладные инструменты из функционала MS Excel.

В статье будет приведен расчет показателей эффективности проекта, с учетом дисконтирования.

- ЧДД или чистый дисконтированный доход от инвестиционного проекта;

- Внутренняя норма доходности.

Рассмотрим эти два показателя подробнее и рассчитаем пример работы с ними в Excel. Еще больше о возможностях Excel можно узнать на нашем открытом курсе «Аналитика в Excel».

Net Present Value (NPV, чистый дисконтированный доход) — один из самых распространенных показателей эффективности инвестиционного проекта.

Это разность между дисконтированными по времени поступлениями от проекта и инвестиционными затратами на него.

Метод расчета NPV:

- Определяем текущую стоимость затрат (инвестиции в проект)

- Производим расчет текущей стоимости денежных поступлений от проекта, для этого доходы за каждый отчетный период приводятся к текущей дате

CF – денежный поток;

r – ставка дисконта.

3. Сравниваем текущую стоимость инвестиций (наши затраты) в проект (Io) с текущей стоимостью доходов (PV). Разница между ними будет чистый дисконтированный доход — NPV.

NPV показывает инвестору доход или убыток от вложений средств в проект по сравнению с доходом от хранения денег в банке.

Если NPV больше 0, то инвестиции принесут больше дохода, нежели чем аналогичный вклад в банке.

Формула 1 модифицируется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов).

CF – денежный поток;

I – сумма инвестиционных вложений в проект в t-ом периоде;

r – ставка дисконтирования;

n – количество периодов.

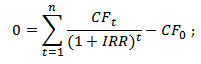

Internal Rate of Return (Внутренняя норма доходности, IRR) определяет ставку дисконтирования при которой инвестиции равны 0 (NPV=0), или другими словами затраты на проект равны его доходам.

IRR = r, при которой NPV = f(r) = 0, находим из формулы:

CF – денежный поток;

I – сумма инвестиционных вложений в проект в t-ом периоде;

n – количество периодов.

Этот показатель показывает норму доходности или возможные затраты при вложении денежных средств в проект (в процентах).

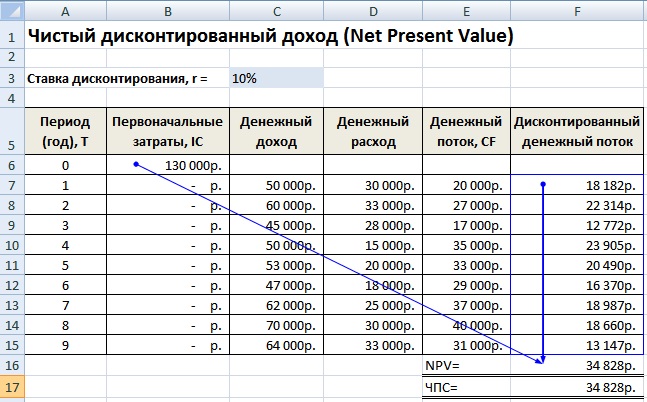

Пример расчета NPV в Excel

В MS Excel 2010 для расчета NPV используется функция =ЧПС().

Найдем чистый дисконтированный доход (NPV) проекта, требующего вложений инвестиций на 90 тыс. руб., и денежный поток которого распределен по времени рис 1. , и ставка дисконта равна 10%.

Рассчитаем показатель NPV по формуле Excel:

=ЧПС(D3;C3;C4:C11)

D3 – ставка дисконта;

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект);

C4:C11 – денежный поток проекта за 8 периодов.

В итоге показатель чистого дисконтированного дохода равен 51,07 >0, это говорит о том, что в проект стоит инвестировать.

Расчет IRR в Excel

Для определения IRR в Excel используется встроенная функция

=ЧИСТВНДОХ()

Но так как у нас в примере данные поступали в равные интервалы времени можно использовать функцию

=ВСД(C3:C11)

Доходность вложения в проект равна 38%.

В завершение картинка финансового анализа проекта целиком.

КУРС

EXCEL ACADEMY

Научитесь использовать все прикладные инструменты из функционала MS Excel.

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул

MS

EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют

сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню

(взято из Википедии). Или так:

Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт

cfin.

ru)

Или так:

Текущая

стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика

.

Толковыйсловарь

. —

М

.

:

»

ИНФРА

—

М

«,

Издательство

»

ВесьМир

«.

Дж

.

Блэк

.)

Примечание1

. Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется

ЧПС()

, то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с

Приведенной стоимостью

.

Для наших целей (расчет в MS EXCEL) определим NPV так: Чистая приведённая стоимость — это сумма

Приведенных стоимостей

денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет

: при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи

Приведенная стоимость

.

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками). Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу

сложных процентов

.

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция

ЧПС()

(английский вариант — NPV()). В ее основе используется формула:

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2

. Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить:

Чистая приведённая стоимость — это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год)

. Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV <0 и проект убыточен.

Выбор периода дисконтирования для функции ЧПС()

При выборе периода дисконтирования нужно задать себе вопрос: «Если мы прогнозируем на 5 лет вперед, то можем ли мы предсказать денежные потоки с точностью до месяца/ до квартала/ до года?». На практике, как правило, первые 1-2 года поступления и выплаты можно спрогнозировать более точно, скажем ежемесячно, а в последующие года сроки денежных потоков могут быть определены, скажем, один раз в квартал.

Примечание3

. Естественно, все проекты индивидуальны и никакого единого правила для определения периода существовать не может. Управляющий проекта должен определить наиболее вероятные даты поступления сумм исходя из действующих реалий.

Определившись со сроками денежных потоков, для функции

ЧПС()

нужно найти наиболее короткий период между денежными потоками. Например, если в 1-й год поступления запланированы ежемесячно, а во 2-й поквартально, то период должен быть выбран равным 1 месяцу. Во втором году суммы денежных потоков в первый и второй месяц кварталов будут равны 0 (см.

файл примера, лист NPV

).

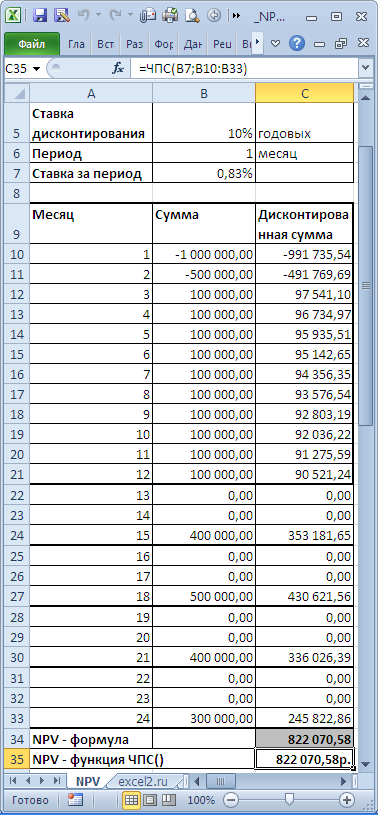

В таблице NPV подсчитан двумя способами: через функцию

ЧПС()

и формулами (вычисление приведенной стоимости каждой суммы). Из таблицы видно, что уже первая сумма (инвестиция) дисконтирована (-1 000 000 превратился в -991 735,54). Предположим, что первая сумма (-1 000 000) была перечислена 31.01.2010г., значит ее приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) рассчитана на 31.12.2009г. (без особой потери точности можно считать, что на 01.01.2010г.) Это означает, что все суммы приведены не на дату перечисления первой суммы, а на более ранний срок – на начало первого месяца (периода). Таким образом, в формуле предполагается, что первая и все последующие суммы выплачиваются в конце периода. Если требуется, чтобы все суммы были приведены на дату первой инвестиции, то ее не нужно включать в аргументы функции

ЧПС()

, а нужно просто прибавить к получившемуся результату (см.

файл примера

). Сравнение 2-х вариантов дисконтирования приведено в

файле примера

, лист NPV:

О точности расчета ставки дисконтирования

Существуют десятки подходов для определения ставки дисконтирования. Для расчетов используется множество показателей: средневзвешенная стоимость капитала компании; ставка рефинансирования; средняя банковская ставка по депозиту; годовой процент инфляции; ставка налога на прибыль; страновая безрисковая ставка; премия за риски проекта и многие другие, а также их комбинации. Не удивительно, что в некоторых случаях расчеты могут быть достаточно трудоемкими. Выбор нужного подхода зависит от конкретной задачи, не будем их рассматривать. Отметим только одно: точность расчета ставки дисконтирования должна соответствовать точности определения дат и сумм денежных потоков. Покажем существующую зависимость (см.

файл примера, лист Точность

).

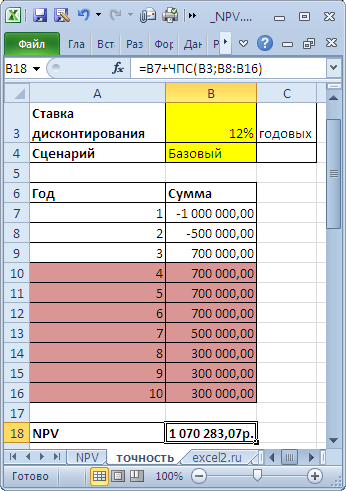

Пусть имеется проект: срок реализации 10 лет, ставка дисконтирования 12%, период денежных потоков – 1 год.

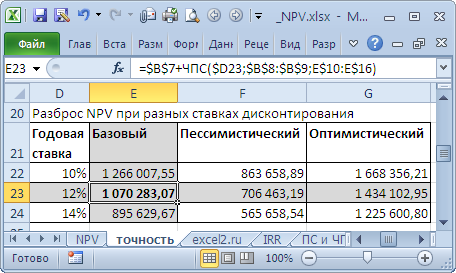

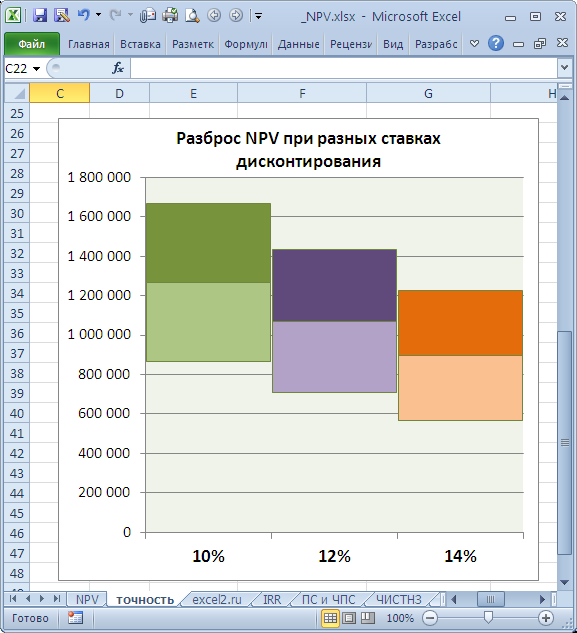

NPV составил 1 070 283,07 (Дисконтировано на дату первого платежа). Т.к. срок проекта большой, то все понимают, что суммы в 4-10 году определены не точно, а с какой-то приемлемой точностью, скажем +/- 100 000,0. Таким образом, имеем 3 сценария: Базовый (указывается среднее (наиболее «вероятное») значение), Пессимистический (минус 100 000,0 от базового) и оптимистический (плюс 100 000,0 к базовому). Надо понимать, что если базовая сумма 700 000,0, то суммы 800 000,0 и 600 000,0 не менее точны. Посмотрим, как отреагирует NPV при изменении ставки дисконтирования на +/- 2% (от 10% до 14%):

Рассмотрим увеличение ставки на 2%. Понятно, что при увеличении ставки дисконтирования NPV снижается. Если сравнить диапазоны разброса NPV при 12% и 14%, то видно, что они пересекаются на 71%.

Много это или мало? Денежный поток в 4-6 годах предсказан с точностью 14% (100 000/700 000), что достаточно точно. Изменение ставки дисконтирования на 2% привело к уменьшению NPV на 16% (при сравнении с базовым вариантом). С учетом того, что диапазоны разброса NPV значительно пересекаются из-за точности определения сумм денежных доходов, увеличение на 2% ставки не оказало существенного влияния на NPV проекта (с учетом точности определения сумм денежных потоков). Конечно, это не может быть рекомендацией для всех проектов. Эти расчеты приведены для примера. Таким образом, с помощью вышеуказанного подхода руководитель проекта должен оценить затраты на дополнительные расчеты более точной ставки дисконтирования, и решить насколько они улучшат оценку NPV.

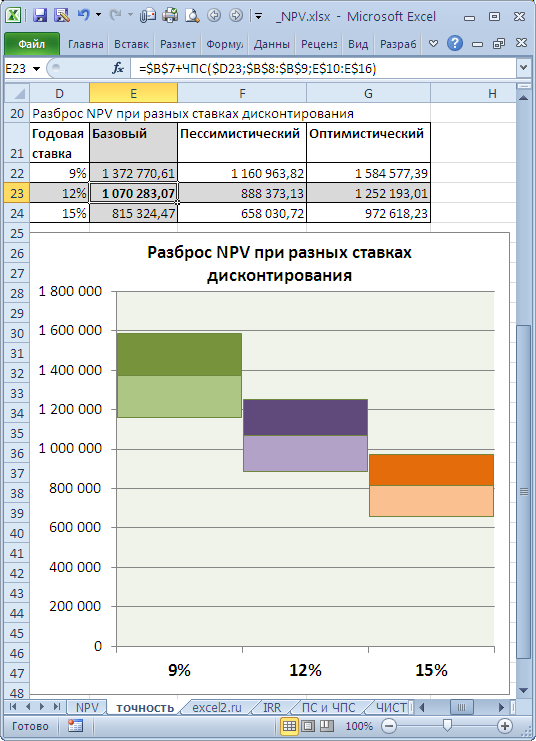

Совершенно другую ситуацию мы имеем для этого же проекта, если Ставка дисконтирования известна нам с меньшей точностью, скажем +/-3%, а будущие потоки известны с большей точностью +/- 50 000,0

Увеличение ставки дисконтирования на 3% привело к уменьшению NPV на 24% (при сравнении с базовым вариантом). Если сравнить диапазоны разброса NPV при 12% и 15%, то видно, что они пересекаются только на 23%.

Таким образом, руководитель проекта, проанализировав чувствительность NPV к величине ставки дисконтирования, должен понять, существенно ли уточнится расчет NPV после расчета ставки дисконтирования с использованием более точного метода.

После определения сумм и сроков денежных потоков, руководитель проекта может оценить, какую максимальную ставку дисконтирования сможет выдержать проект (критерий NPV = 0). В следующем разделе рассказывается про Внутреннюю норму доходности – IRR.

Внутренняя ставка доходности

IRR

(ВСД)

Внутренняя ставка доходности (англ.

internal rate of return

, IRR (ВСД)) — это ставка дисконтирования, при которой Чистая приведённая стоимость (NPV) равна 0. Также используется термин Внутренняя норма доходности (ВНД) (см.

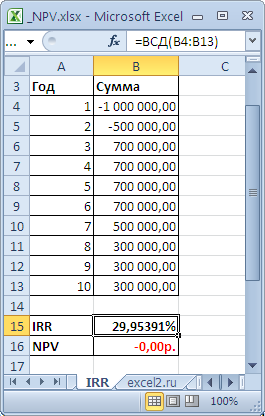

файл примера, лист IRR

).

Достоинством IRR состоит в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Для расчета IRR используется функция

ВСД()

(английский вариант – IRR()). Эта функция тесно связана с функцией

ЧПС()

. Для одних и тех же денежных потоков (B5:B14) Ставка доходности, вычисляемая функцией

ВСД()

, всегда приводит к нулевой Чистой приведённой стоимости. Взаимосвязь функций отражена в следующей формуле:

=ЧПС(ВСД(B5:B14);B5:B14)

Примечание4

. IRR можно рассчитать и без функции

ВСД()

: достаточно иметь функцию

ЧПС()

. Для этого нужно использовать инструмент

Подбор параметра

(поле «Установить в ячейке» должно ссылаться на формулу с

ЧПС()

, в поле «Значение» установите 0, поле «Изменяя значение ячейки» должно содержать ссылку на ячейку со ставкой).

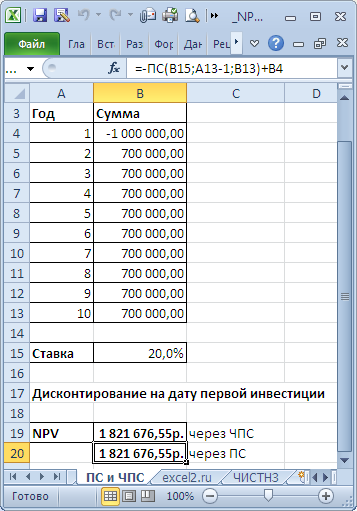

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

Напомним, что

аннуитет

представляет собой однонаправленный денежный поток, элементы которого одинаковы по величине и производятся через равные периоды времени. В случае, если предполагается, что денежные потоки по проекту одинаковы и осуществляются через равные периоды времени, то для расчета NPV можно использовать функцию

ПС()

(см.

файл примера, лист ПС и ЧПС

).

В этом случае все денежные потоки (диапазон

В5:В13

, 9 одинаковых платежей) дисконтируются на дату первой (и единственной) суммы инвестиции, расположенной в ячейке

В4

. Ставка дисконтирования расположена в ячейке

В15

со знаком минус. В этом случае формула

=B4+ЧПС(B15;B5:B13)

дает тот же результат, что и

= B4-ПС(B15;9;B13)

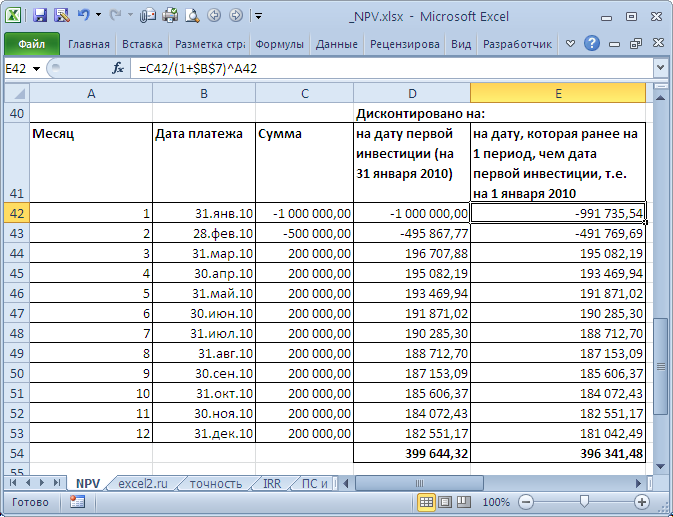

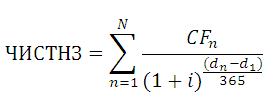

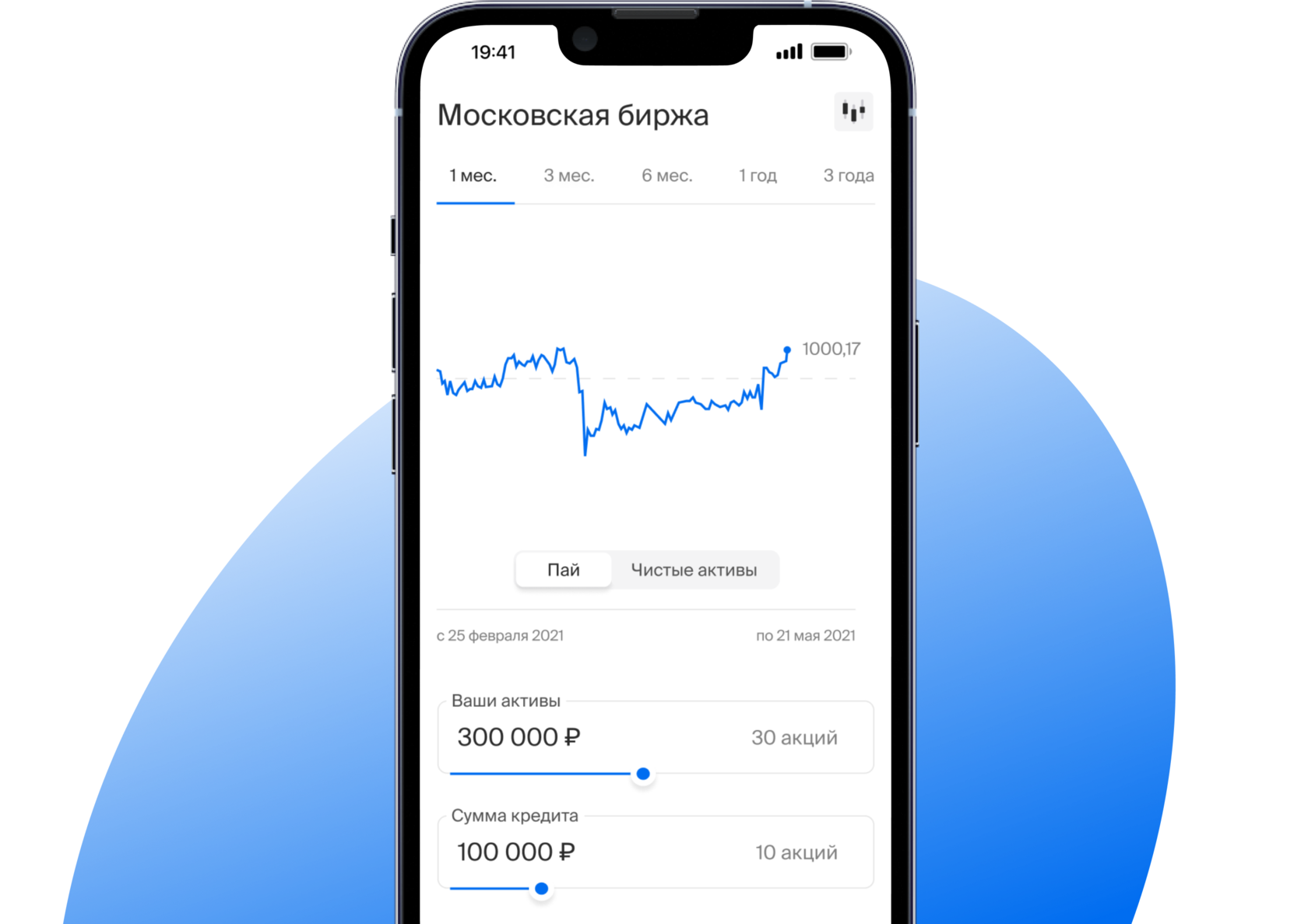

Расчет приведенной стоимости платежей, осуществляемых за любые промежутки времени

Если денежные потоки представлены в виде платежей произвольной величины, осуществляемых за

любые

промежутки времени, то используется функция

ЧИСТНЗ()

(английский вариант – XNPV()).

Функция

ЧИСТНЗ()

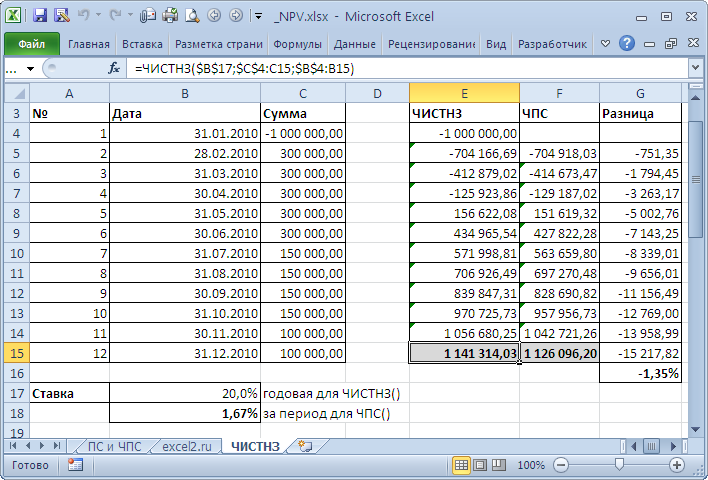

возвращает Чистую приведенную стоимость для денежных потоков, которые не обязательно являются периодическими. Расчеты выполняются по формуле:

Где, dn = дата n-й выплаты; d1 = дата 1-й выплаты (начальная дата); i – годовая ставка.

Принципиальным отличием от

ЧПС()

является то, что денежный поток привязан не к конкретным периодам, а к датам. Другое отличие: ставка у

ЧИСТНЗ()

всегда годовая, т.к. указана база 365 дней, а не за период, как у

ЧПС()

. Еще отличие от

ЧПС()

: все денежные потоки всегда дисконтируются на дату первого платежа.

В случае, когда платежи осуществляются регулярно можно сравнить вычисления функций

ЧИСТНЗ()

и

ЧПС()

. Эти функции возвращают несколько отличающиеся результаты. Для задачи из

файла примера, Лист ЧИСТНЗ

разница составила порядка 1% (период = 1 месяцу).

Это связано с тем, что у

ЧИСТНЗ()

длительность периода (месяц) «плавает» от месяца к месяцу. Даже если вместо месяца взять 30 дней, то в этом случае разница получается из-за того, что 12*30 не равно 365 дням в году (ставка у

ЧПС()

указывается за период, т.е. Годовая ставка/12). В случае, если денежные потоки осуществляются ежегодно на одну и туже дату, расчеты совпадают (если нет

високосного

года).

Внутренняя ставка доходности ЧИСТВНДОХ()

По аналогии с

ЧПС()

, у которой имеется родственная ей функция

ВСД()

, у

ЧИСТНЗ()

есть функция

ЧИСТВНДОХ()

, которая вычисляет годовую ставку дисконтирования, при которой

ЧИСТНЗ()

возвращает 0.

Расчеты в функции

ЧИСТВНДОХ()

производятся по формуле:

Где, Pi = i-я сумма денежного потока; di = дата i-й суммы; d1 = дата 1-й суммы (начальная дата, на которую дисконтируются все суммы).

Примечание5

. Функция

ЧИСТВНДОХ()

используется для

расчета эффективной ставки по потребительским кредитам

.

Расскажем простыми словами, что это такое NPV (Net Present Value). Покажем формулы и методы расчета чистой приведенной стоимости всех денежных потоков инвестиционного проекта с помощью ставки дисконтирования.

Откройте счет

в БКС Мир Инвестиций

Зачем нужно считать NPV (Net Present Value)

NPV (чистая приведенная стоимость) — это метод, который позволяет вычислить ожидаемую доходность с учетом изменения ценности денежных потоков (дисконтирования).

Финансовый показатель нужен для того, чтобы сопоставить будущую прибыль с текущими вложениями. Таким образом можно оценить, стоит ли инвестировать в тот или иной проект, окупятся ли вложенные средства и насколько вероятен риск убытков. Также с помощью NPV сравнивают инвестиционные проекты, чтобы выявить из них более привлекательный по критерию прибыльности.

Преимущества и недостатки подсчета чистой приведенной стоимости

Главное преимущество NPV состоит в том, что с помощью показателя можно произвести оценку инвестиционной привлекательности проекта. При расчетах допустимо учитывать дополнительные составляющие: срок жизни проекта и распределение денежных потоков во времени. Также одним из плюсов NPV является возможность складывать показатели различных проектов.

Основные недостатки NPV — это сложность расчетов и относительно низкая достоверность. Если говорить об ожидаемой прибыли, которую планирует получить инвестор, то показатель может отразить ее некорректно. Все дело в ряде факторов, влияющих на точность расчетов: например, ставка дисконтирования имеет свойство меняться, как и показатель инфляции. Эти риски можно принимать во внимание при проведении расчетов, но вместе с ними возрастает и сложность вычислений.

На практике организации чаще используют другой показатель для оценки проектов — IRR (внутренняя норма доходности). Он позволяет определить максимальную ставку кредита, которая позволительна для того, чтобы инвестиционный проект не был убыточным.

Формула расчета

Рассмотрим формулу, по которой можно рассчитать NPV:

где:

n — временной отрезок, за который производится расчет;

Pk — денежный поток за выбранный интервал времени;

i — ставка дисконтирования;

IC — капитал, вложенный на этапе первоначальных инвестиций.

Денежные потоки инвестиционного проекта

Денежные потоки — это разница между доходами и расходами компании или проекта.

Одним из самых сложных пунктов при расчете NPV является учет всей массы денежных потоков. Для этого необходимо соотнести размер первоначально вложенного капитала, а также ожидаемую прибыль и планируемые расходы в будущем.

Сложность состоит в том, что при подсчете денежных потоков следует учесть множество нюансов: экономическую ситуацию, наличие спроса, если ваш инвестиционный проект связан с производством, конкурентную составляющую и так далее.

Также необходимо произвести расчеты, которые связаны с потенциальными операционными расходами. В свою очередь, они напрямую зависят от ряда факторов: размера заработной платы сотрудников, занятых в проекте, стоимости сырьевого обеспечения, динамики курсов валют и других показателей.

Ставка дисконтирования простыми словами

Ставка дисконтирования — это инструмент для прогнозирования, который позволяет оценить доходность будущих инвестиций. При этом полученный результат выражается в текущей стоимостной величине.

Если говорить простыми словами, то ставка дисконтирования позволяет рассчитать стоимость будущего дохода по меркам настоящего времени. Это эталонная величина, которая используется для приведения будущих денежных потоков к одному знаменателю. Например, чтобы оценить, стоит ли инвестировать финансовые средства в тот или иной инструмент и какой доход он принесет в будущем по отношению к настоящему моменту.

Как рассчитать NPV

Рассмотрим, как рассчитать чистую приведенную стоимость, на примере. Допустим, капитал, инвестированный в качестве стартовых вложений, составит 500 тысяч рублей. Временной интервал, за который будут производиться вычисления, — 1 год. Также необходимо определить ставку дисконтирования: в нашем примере она будет равна 10% (показатель рассчитывается как коэффициент, поэтому его значение мы определим как 0,1). Дополнительно следует предположить, какой размер денежных поступлений планируется: например: 300 тысяч рублей.

300 000 ₽ / (1+0,1) – 500 000 ₽ = –227 273 ₽

В итоге мы получили число, которые выражает чистую прибыль за годовой период. Так как ниже нуля, то данный инвестиционный проект можно назвать убыточным на выбранном отрезке времени. Но если мы увеличим количество таких периодов, то получит другое значение.

Рассчитаем NPV за 3 года, учитывая, что в каждом из них ставка дисконтирования будет уменьшаться.

300 000 ₽ / (1+0,1) + 300 000 ₽ / (1+0,1)² + 300 000 ₽ / (1+0,1)³ + 300 000 ₽ / (1+0,1)⁴ – 500 000 ₽ = 518 952 ₽

Сумма, полученная в результаты вычислений, положительная, а это означает, что по прошествии трех лет данный инвестиционный проект окупится и будет приносить прибыль.

Пример расчета в MS Excel

Для быстроты и удобства можно также применить инструмент таблицы в MS Excel. Этот метод позволит не производить вычисления самостоятельно и поможет избежать возможных ошибок, возможных при расчетах вручную. Для начала заполните все поля таблицы необходимыми данными.

Затем используйте ЧПС — специальную функцию для вычисления NPV. Для этого в ячейку B10 необходимо добавить формулу, приведенную на картинке ниже.

Таблица произведет расчеты самостоятельно, и вы увидите результат в ячейке B10.

Полученная сумма в нашем примере отрицательное. Это значит, что инвестиционный проект невыгоден и не окупиться за 3 года.

Популярные ошибки при расчете

Игнорирование сопутствующих расходов

Допустим, инвестор планирует приобрести оборудование для производства автомобильных деталей и продавать их по определенной стоимости. В этом случае необходимо учесть расходы на износ и амортизацию оборудования, а это — дополнительные деньги в качестве трат. Если не учесть их при вычислении, NPV будет ошибочным;

Завышенные ожидания от проекта

При расчете NPV следует опираться на реалистичные прогнозы, ведь доходность зависит от множества факторов. Недальновидно ожидать, что приток пользователей вашего проекта будет динамично расти, а вместе с ним и размер прибыли. Ведь у каждого бизнеса есть периоды простоя: например, из-за фактора сезонности;

Некорректное значение ставки дисконтирования

Для расчета показателя используется ряд методов, каждый из которых учитывает различные исходные данные. Спустя некоторое количество времени значения могут меняться (например, уровень инфляции), соответственно, рассчитанная ранее чистая приведенная стоимость станет неактуальной.

Выводы для инвестора

Метод чистой приведенной стоимости используется, чтобы рассчитать ожидаемую доходность инвестиционного проекта и сроки его окупаемости;

Для вычисления NPV понадобится учесть ряд показателей: стартовый капитал, вложенный в проект в качестве персональных инвестиций, ставку. дисконтирования, временной отрезок и денежные потоки за выбранный период;

Для более корректного результата необходимо включить в расчете все предполагаемые риски, с которыми можно столкнуться в ходе проекта.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Прогноз цены: как применять технический и фундаментальный анализ рынка

Как составить личный финансовый план. Пошаговая инструкция

Главная » ⚡ Инвестиционный анализ » 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

На чтение 14 мин Просмотров 275к.

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыл (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Содержание

- Статистические методы оценки эффективности инвестиций/инвестиционных проектов

- Срок окупаемости инвестиций (Payback Period)

- Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

- Пример расчета срока окупаемости инвестиционного проекта в Excel

- Направления использования срока окупаемости инвестиций (инвестиционных проектов)

- Достоинства и недостатки показателя срока окупаемости инвестиций

- Коэффициент рентабельности инвестиций (Accounting Rate of Return)

- Формула расчета коэффициента рентабельности инвестиций

- Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

- Цели использования коэффициента рентабельности инвестиционного проекта

- Достоинства и недостатки коэффициента рентабельности инвестиций

- Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

- Чистый дисконтированный доход (Net Present Value)

- Формула чистого дисконтированного дохода

- Оценка проекта на основе критерия NPV

- Пример расчета чистого дисконтированного дохода в Excel

- Мастер-класс: «Как рассчитать чистый дисконтированный доход для бизнес плана»

- Внутренняя норма прибыли инвестиционного проекта

- Формула расчета внутренней нормы прибыли инвестиционного проекта

- Пример расчета IRR инвестиционного проекта в Excel

- Достоинства и недостатки внутренней нормы доходности IRR

- Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

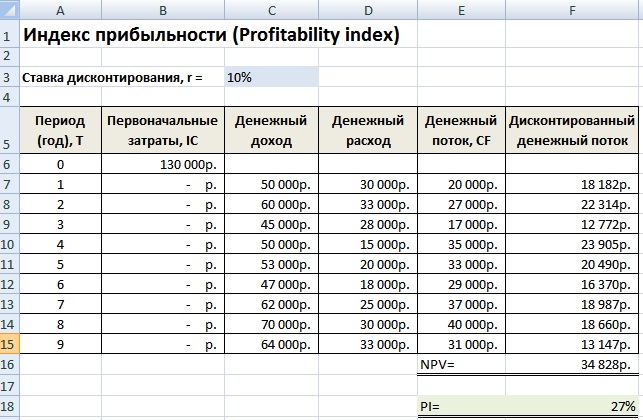

- Индекс прибыльности инвестиций (Profitability index)

- Формула расчета индекса прибыльности инвестиций

- Разновидность формулы индекса прибыльности инвестиций

- Оценка проекта на основе критерия PI

- Пример расчета индекса прибыльности проекта в Excel

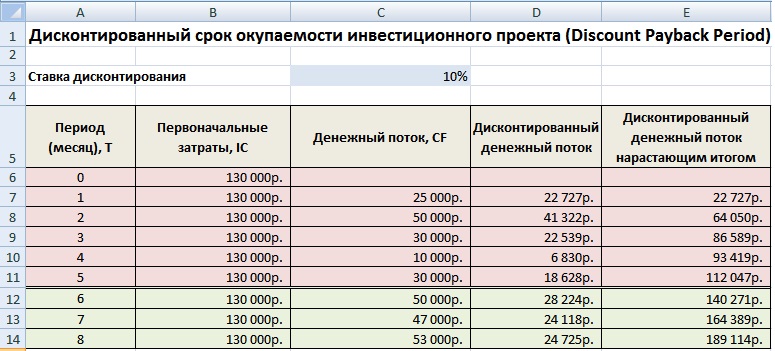

- Дисконтированный срок окупаемости инвестиций

- Формула расчета дисконтированного срока окупаемости инвестиций

- Пример расчета дисконтированного срока окупаемости инвестиций в Excel

- Достоинства и недостатки дисконтированного срока окупаемости

- Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

- Выбор инвестиции на основе коэффициентов оценки эффективности

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

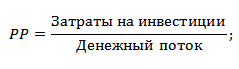

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

где:

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

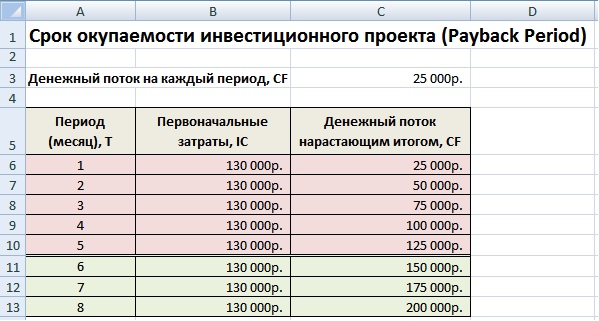

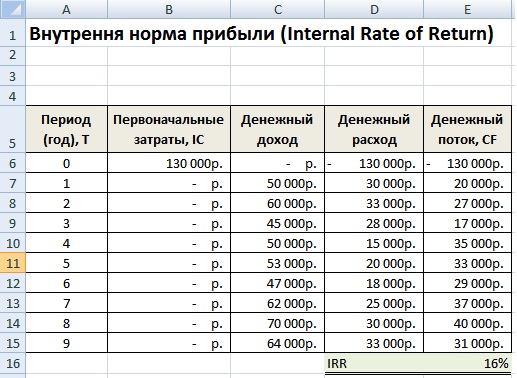

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора «тяжелых» инвестиционных проектов.

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

Формула расчета коэффициента рентабельности инвестиций

CFср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

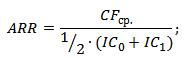

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

В14=СРЗНАЧ(C5:C12)/B5

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

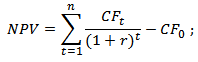

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

где:

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

Оценка проекта на основе критерия NPV

| Критерий оценки NPV | Заключение по проекту |

| NPV<0 | Инвестиционный проект, имеющий отрицательное значение NPV следует исключить из рассмотрения |

| NPV=0 | Инвестиционный проект обеспечит уровень безубыточности, когда все доходы равны расходам |

| NPV>0 | Инвестиционный проект привлекателен для вложения |

| NPV1>NPV2* | Сравнение NPV одного проекта с NPV* другого, показывает большую инвестиционную привлекательность первого |

Пример расчета чистого дисконтированного дохода в Excel

Рассмотрим пример расчета чистого дисконтированного дохода в программе Excel. В программе есть удобная функция ЧПС (чистая приведенная стоимость), которая позволяет использовать ставку дисконтирования в расчетах. Рассчитаем ниже в двух вариантах NPV.

Вариант №1

Итак, разберем алгоритм последовательного расчета всех показателей NPV.

- Расчет денежного потока по годам: E7=C7-D7

- Дисконтирование денежного потока по времени: F7=E7/(1+$C$3)^A7

- Суммирование всех дисконтированных денежных поступлений по инвестиционному проекту и вычитание первоначальных капитальных затрат: F16 =СУММ(F7:F15)-B6

Вариант №2

Расчет с использованием встроенной формулы ЧПС. Следует заметить, что необходимо вычесть первоначальные капитальные затраты (В6).

=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

Результаты в обоих методах подсчета NPV, как мы видим, совпадают.

Мастер-класс: «Как рассчитать чистый дисконтированный доход для бизнес плана»

Внутренняя норма прибыли инвестиционного проекта

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

Формула расчета внутренней нормы прибыли инвестиционного проекта

где:

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

IRR – внутренняя норма прибыли;

CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

Пример расчета IRR инвестиционного проекта в Excel

Рассмотрим пример расчета внутренней нормы прибыли в Excel, в программе есть хорошая функция ВСД (внутренняя ставка доходности), которая позволяет быстро рассчитать IRR. Данную функцию корректно использовать в том случае если есть хотя бы один положительный и отрицательный денежный поток.

E16 =ВСД(E6:E15)

Достоинства и недостатки внутренней нормы доходности IRR

+ ) возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования;

+ )возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад. Если IRR проекта составляет 25%, а банковский вклад равен 15%, то проект более инвестиционно привлекателен.

+ ) экспресс-оценка проекта на его целесообразность дальнейшего развития.

Внутреннюю норму прибыли оценивают со средневзвешенной стоимостью привлеченного капитала, что позволяет сделать оценку целесообразности дальнейшего развития проекта.

| Оценка значений коэффициента IRR | Заключение по проекту |

| IRR > WACC | Вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект инвестиционно привлекателен |

| IRR = WACC | Проект не принесет ни убытков, ни дохода в будущем периоде и такой проект не является привлекательным |

| IRR < WACC | Такой проект будет создавать отрицательный дисконтированный денежный поток в будущем |

— ) не отражен абсолютный рост стоимости инвестиционного проекта;

— ) денежные потоки часто имеют не систематическую структуру, что затрудняет правильный расчет данного показателя.

Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

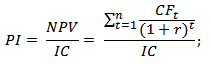

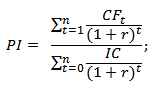

Индекс прибыльности инвестиций (Profitability index)

Индекс прибыльность инвестиций (англ. Profitability index, PI, индекс доходности, индекс рентабельности) – показатель эффективности инвестиций, показывающий отдачу (доходность) вложенного капитала. Индекс прибыли представляет собой отношение дисконтированной стоимости будущих денежных потоков к стоимости первоначальных инвестиций. Экономический смысл данного коэффициента – это оценка дополнительной ценности на каждый вложенный рубль.

Формула расчета индекса прибыльности инвестиций

где:

NPV – чистый дисконтированный доход;

n – срок реализации проекта;

r – ставка дисконтирования (%);

IC – вложенный (затраченный) инвестиционный капитал.

Разновидность формулы индекса прибыльности инвестиций

Если вложения в проект осуществляются не единовременно, а на протяжении всего времени реализации, то необходимо инвестиционный капитал (IC) привести к единой стоимости, т.е. дисконтировать его. Формула в этом случае станет иметь следующий вид:

Чем выше коэффициент прибыльности инвестиций, тем большую отдачу на вложенный капитал приносит данная инвестиция. Данный критерий используется для сравнения между собой нескольких инвестиционных проектов. На практике большой индекс прибыли не всегда показывает эффективность проекта, ведь в таком случае оценка будущих доходов могла быть завышена или периодичность их получения не правильно оценена.

Оценка проекта на основе критерия PI

| Критерий оценки PI | Заключение по выбору проекта |

| PI<1 | Инвестиционный проект не сможет возместить в полном размере вложенные в него капитальные затраты |

| PI=1 | Инвестиционный проект имеет доходность равную выбранной ставки дисконтирования |

| PI>1 | Проект инвестиционно привлекателен для вложения, так как сможет обеспечить дополнительную отдачу капитала. |

| PI1>PI2* | Сравнение между собой инвестиционной привлекательности нескольких проектов. Первый проект имеет большую рентабельность, поэтому второй будет отброшен |

Пример расчета индекса прибыльности проекта в Excel

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1+$C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6

Если бы инвестиционные затраты были каждый год, то необходимо было индекс прибыльности рассчитывать по второй формуле и приводить их к настоящему времени (дисконтировать).

Дисконтированный срок окупаемости инвестиций

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) – показатель отражающий период, через который окупятся первоначальные инвестиционные затраты. Формула расчета коэффициента аналогична формуле оценки периода окупаемости инвестиций, только используется дисконтирование

Формула расчета дисконтированного срока окупаемости инвестиций

IC (Invest Capital)– инвестиционный капитал, первоначальные затраты инвестора в объект вложения;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

r – ставка дисконтирования;

t –период оценки получаемого денежного потока.

Пример расчета дисконтированного срока окупаемости инвестиций в Excel

Рассчитаем коэффициент дисконтированного срока окупаемости инвестиций в Excel. На рисунке ниже показан пример расчета. Для этого необходимо выполнить следующие операции:

- Рассчитать дисконтированный денежный поток в колонке D =C7/(1+$C$3)^A7

- Посчитать нарастающим итогом прирост капитала в колоне E =E7+D8

- Оценить в какой период вложенные инвестиции (IC) окупились полностью.

Как мы видим окупаемость всех затрат дисконтированным денежным потоком произошла на 6 месяц. Чем меньше период окупаемости инвестиционного проекта, тем более привлекательны данные проекты.

Достоинства и недостатки дисконтированного срока окупаемости

Достоинством коэффициента является возможность использовать в формуле свойство денег изменять свою стоимость со временем за счет инфляционных процессов. Это повышает точность оценки периода возврата вложенного капитала. Сложность использования данного коэффициента заключаются в точном определении будущих денежных поступлений от инвестиции и оценке ставки дисконтирования. Ставка может изменяться на всем жизненном цикле инвестиции из-за действия различных экономических, политических, производственных факторов.

Мастер-класс: «Как рассчитать срок окупаемости для бизнес плана: инструкция»

Выбор инвестиции на основе коэффициентов оценки эффективности

На рисунке ниже показана таблица критериев выбора инвестиционного проекта/инвестиции на основе рассмотренных коэффициентов. Данные показатели позволяют дать экспресс-оценку привлекательности проекта. Следует заметить, что данные показатели плохо применяются для оценки венчурных проектов, потому что сложно спрогнозировать какие будут продажи, доходы и спрос в этом проекте. Показатели хорошо себя зарекомендовали в оценке уже реализованных проектов с четко выстроенными бизнес процессами.

| Показатель | Критерий выбора инвестиции |

| Статистические методы оценки эффективности инвестиций | |

| Период окупаемости | PP -> min |

| Рентабельность инвестиционного капитала | ARR>0 |

| Динамические методы оценки эффективности инвестиций | |

| Чистый дисконтированный доход | NPV>0 |

| Внутренняя норма прибыли | IRR>WACC |

| Индекс прибыльности | PI>1 |

| Дисконтированный период окупаемости | DPP -> min |

Резюме

Использование коэффициентов оценки инвестиционных проектов позволяет сделать выбрать наиболее привлекательные объекты для вложения. Мы рассмотрели как статистические, так и динамические методы оценки, на практике, первые подходят для отражения общей характеристики объекта, тогда как динамические позволяют более точно оценить параметры инвестиции. В современной экономике, во времена кризисов, использование данных показателей эффективно на сравнительно не большой горизонт инвестирования. Помимо внешних факторов, на оценку влияют внутренние – сложность точного определения будущих денежных поступлений от проекта. Показатели дают в большей степени финансовое описание жизни инвестиции и не раскрывают причинно-следственных связей с получаемыми доходами (сложно оценить венчурные проекты и стартапы ). В тоже время, простота расчетов коэффициентов позволяет уже на первом этапе анализа исключить не рентабельные проекты. На этом описание коэффициентов оценки эффективности инвестиций завершено. Изучайте инвестиционный анализ, в следующих статьях я расскажу про более сложные методы оценки проектов, спасибо за внимание, с вами были Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич