Внимание! С отчетности за 2023 год применяется форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в редакции Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@.

При этом ФНС России сообщает, что налоговым органам надлежит обеспечить прием представляемых с 3 апреля 2023 года (даты вступления Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@) налоговых деклараций по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за 2022 год как по форме без учета внесенных указанным приказом изменений, так и по форме в редакции указанного приказа.

Применяется — с отчетности за 2021 год

Утверждена — Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@

Срок сдачи:

— по общему правилу — организации — не позднее 25 марта года, следующего за истекшим налоговым периодом, индивидуальные предприниматели — не позднее 25 апреля года, следующего за истекшим налоговым периодом;

— при прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения — не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган в соответствии с пунктом 8 статьи 346.13 НК РФ, указанная деятельность прекращена;

— при утрате права на применение упрощенной системы налогообложения — не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 НК РФ налогоплательщик утратил право применять упрощенную систему налогообложения

Скачать форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения >>>

Материалы по заполнению налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@

— Готовое решение: Как организации заполнить декларацию по УСН

— Готовое решение: Как ИП заполнить декларацию по УСН за 2021 г. и последующие периоды

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации организации и закрытии ИП

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации автономного учреждения

— Готовое решение: Как заполнить декларацию по УСН, если получен убыток

— Готовое решение: Как заполнить декларацию по УСН при смене адреса

— Готовое решение: Как заполнить декларацию по УСН при отсутствии доходов

— Готовое решение: Уточненная декларация по УСН

— Готовое решение: Нулевая декларация по УСН

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— «Годовой отчет. Упрощенная система налогообложения — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— Статья: Декларация по УСНО — 2022 (Максимова А.С.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Отдельные вопросы представления отчетности за налоговый период — 2022 год (Галина Е.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: Новая форма декларации по УСН за 2021 год: что нужно учесть (Кравченко И.В.) («Главная книга», 2022, N 2)

— Статья: Нулевая декларация по УСНО (Гусаров Д.Ю.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2022, N 3)

— Статья: Декларация по УСНО за 2021 год: на что обратить внимание при ее заполнении? (Гришина О.П.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 12)

— Статья: Декларация по УСНО — 2021 (Новикова С.Г.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 10)

— Статья: Декларирование бюджетным и автономным учреждением полученных доходов (Новикова С.) («Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений», 2021, N 10)

— Статья: С 2021 года — новая декларация на УСНО (Сухов А.Б.) («Бухгалтер Крыма», 2021, N 3)

— Статья: Новая форма декларации по УСНО (Кораблева Н.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2021, N 4)

Архивные формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2016 год до отчетности за 2021 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2014 год до отчетности за 2016 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2011 год до отчетности за 2014 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2009 год до отчетности за 2011 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за I квартал 2007 года до отчетности за 2009 год

—————————————-

Бланк декларации по УСН утвержден приказом ФНС от 25.12.2020 № ЕД-7-3/958@. Применяется при сдаче отчетности за 2021-2022 годы. Скачайте бесплатно бланк декларации по УСН, образец за 2022 год для определенной ситуации и заполните отчетность с учетом своих данных.

Вам поможет

Образец заполнения декларации по УСН «доходы» за 2022 год

Образец заполнения декларации по УСН «доходы минус расходы» за 2022 год

Образец декларации ИП по УСН «доходы» за 2022 год

Образец декларации ИП по УСН «доходы минус расходы» за 2022 год

Образец заполнения декларации по УСН при уплате минимального налога

Видео-инструкция по заполнению

Организации и ИП на упрощенке отправляют декларацию по УСН, чтобы отчитаться перед ИФНС за налоговый период. Ее сдают независимо от объекта налогообложения, финансового результата за календарный год, основного вида деятельности и других характеристик.

Кто обязан отчитываться

Итоговая декларация по упрощенной системе налогообложения — отчет, который сдают все налогоплательщики на УСН. Причем статус плательщика не играет никакой роли: заполнять НД на упрощенке обязаны как организации, в том числе некоммерческие, так и индивидуальные предприниматели.

Может пригодиться: все отчеты ООО и ИП на УСН

Отметим, что объект обложения не влияет на обязанность отчитываться. Субъекты, выбравшие систему «доходы», заполняют и сдают декларацию в те же сроки, что и плательщики, выбравшие систему «доходы минус расходы». Но для каждой группы субъектов чиновники предусмотрели индивидуальные правила того, как заполняется отчетная форма.

У пользователей скачать бесплатно программу для декларации УСН с официального сайта ИФНС в 2023 г. не получится. Отчет заполняют в бухгалтерской программе налогоплательщика, на бланках в формате pdf и excel или в личном кабинете на сайте ФНС. Но для скачивания доступна другая налоговая программа — Tester: ее используют для логического контроля перед отправкой отчетности в ИФНС.

Какой бланк использовать

С отчетности за 2021 год применяется новый бланк по КНД 1152017. Вы сможете скачать бесплатно бланк декларации УСН за 2022 год в xls ниже. Этот бланк декларации и инструкция по его заполнению утверждены Приказом ФНС № ЕД-7-3/958@ от 25.12.2020. А вот с отчетности за 2023 год надо применять новый бланк декларации по упрощенке (Приказ ФНС № ЕД-7-3/1036@ от 01.11.2022).

И индивидуальные предприниматели, и организации на упрощенке используют КНД 1152017. Документ передают в ФНС по месту регистрации налогоплательщика.

С 2023 года и организации, и ИП платят налог по упрощенке в составе единого налогового платежа. В связи с переходом на ЕНП поменяли сроки уплаты налога. Организации перечисляют годовой платеж по УСН до 28 марта следующего года, ИП — до 28 апреля.

Отчет заполняют ежегодно, но по УСНО предусмотрены авансовые платежи, причем уплачивать их придется ежеквартально. С 2023 года изменили и срок перечисления аванса по упрощенке — 28-ое число месяца, следующего за отчетным кварталом. Если налогоплательщик неверно исчислит авансовый платеж либо перечислит деньги в бюджет с опозданием, налоговики применят санкции.

Особенности заполнения

Порядок заполнения документа зависит от выбранного объекта налогообложения:

|

Объект |

Что заполнять |

|---|---|

|

«Доходы» |

Титульный лист Раздел № 1.1 Раздел № 2.1 Раздел № 2.1.1 заполняется в обязательном порядке, а № 2.1.2 обязателен к заполнению, если субъект уплачивает торговый сбор по видам деятельности. Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

|

«Доходы минус расходы» |

Титульный лист. Раздел № 1.2 Раздел № 2.2 Раздел № 3 (при использовании целевого финансирования — п. 1 и п. 2 ст. 251 НК РФ) |

Пошаговая инструкция: как заполнить налоговую декларацию 2022 ИП (УСН)

Когда сдавать

Сроки сдачи налоговой отчетности по упрощенке зависят от категории налогоплательщика. С 2023 года сроки сдачи отчета изменились:

- организации отчитываются до 25 марта года, следующего за отчетным;

- индивидуальные предприниматели отчитываются до 25 апреля года, следующего за отчетным.

Организации отчитываются за 2022 г. до 27.03.2023, поскольку 25.03.2023 выпадает на субботу. Индивидуальным предпринимателям надо отчитаться за 2022 г. до 25.04.2023.

Если субъект утратил право на применение упрощенного режима, то ему придется отчитаться раньше. Например, ИП принял решение о прекращении деятельности либо организация нарушила обязательные условия (п. 4 ст. 346.13 НК РФ). Срок сдачи в таком случае следующий:

- до 25-го числа месяца, следующего за отчетным кварталом, в котором налогоплательщик утратил право на применение УСНО;

- до 25-го числа месяца, следующего за месяцем, в котором была прекращена деятельность на упрощенке, о чем было подано соответствующее уведомление в ИФНС.

Отчет сдают на бумажном носителе либо отправляют по защищенным каналам связи. При отправке в электронном виде отчетность следует подписать электронной подписью.

Вам в помощь образцы, бланки для скачивания

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Декларация по УСН за 2022 год сдаётся по форме, утверждённой приказом ФНС от 25.12.2020 № ЕД-7-3/958@. При этом ФНС разработала новую форму декларации, но она будет применяться уже за периоды 2023 года. Необходимость внесения изменений в бланк вызвана введением нового порядка расчётов с бюджетом — единого налогового платежа.

Скачать бланк налоговой декларации по УСН за 2022 год

Приказ, который утвердил этот бланк отчётности, содержит также порядок его заполнения. В подробностях ознакомиться с порядком можно по ссылке. Мы же разберёмся в этом довольно кратко.

Заполнение декларации по УСН

В первую очередь, надо соблюсти стандартные требования по оформлению налоговой отчётности. Вот основные из них:

- стоимостные показатели указывают в рублях, при необходимости значения округляют;

- используются чернила чёрного, фиолетового, синего цвета;

- если декларация заполняется на компьютере, можно применять только шрифт Courier New высотой 16 — 18 пунктов;

- при заполнении от руки во всех свободных ячейках проставляют прочерки, при компьютерном оформлении они необязательны;

- каждая страница декларации распечатывается на одной стороне листа;

- нельзя сшивать или иным образом деформировать бумажный носитель.

А теперь переходим к заполнению налоговой отчётности по разделам.

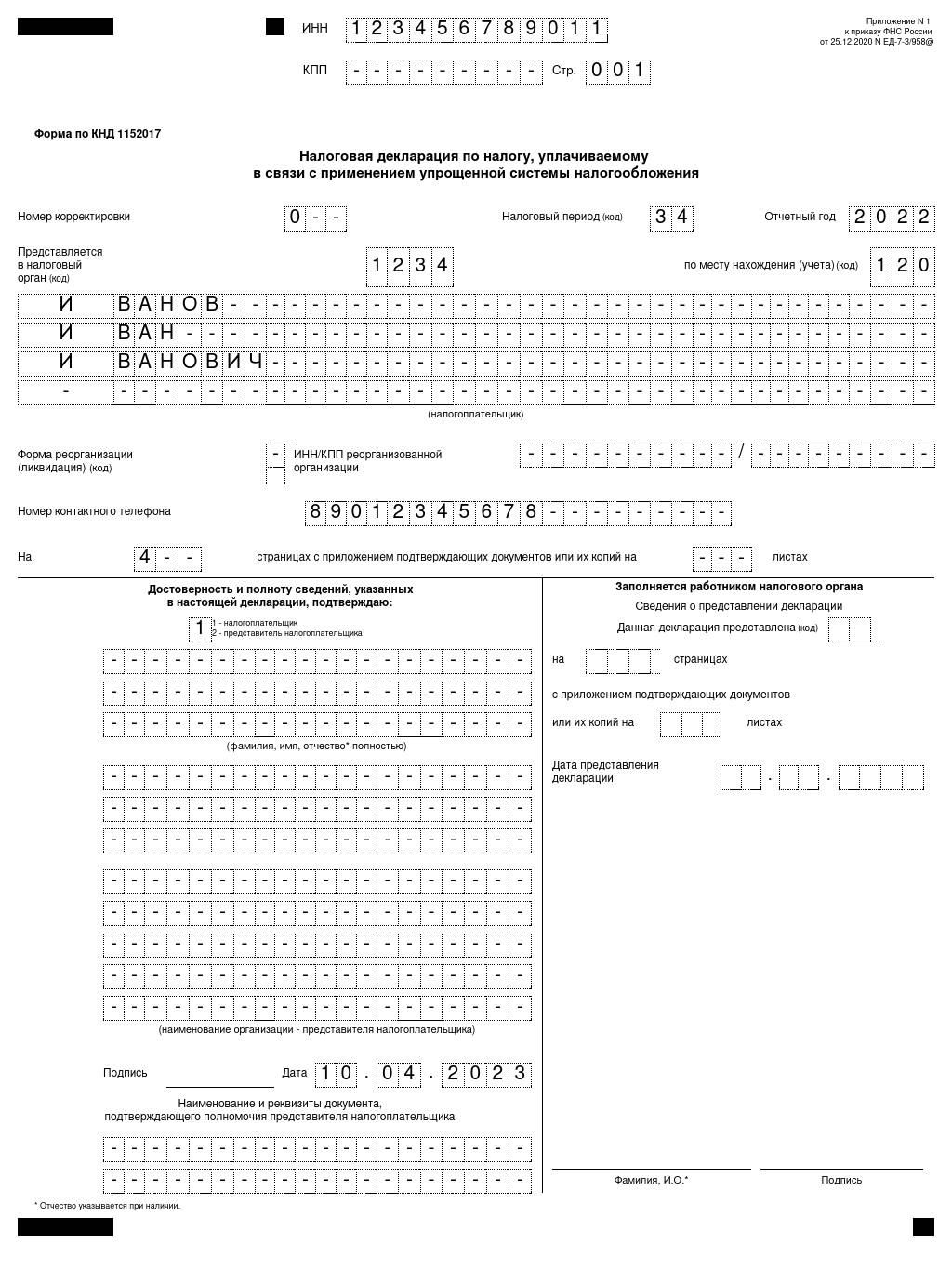

Титульный лист

Титульный лист декларации содержит основные сведения об организации или ИП. В верхней части листа (как и во всех последующих) надо указать ИНН налогоплательщика. Юридические лица добавляют ещё и свой КПП.

Далее последовательно указывают:

- номер корректировки;

- код налогового периода (при отчёте за прошедший налоговый период это «34»);

- отчётный год;

- код налоговой инспекции, где упрощенец стоит на учёте;

- код места нахождения: для индивидуальных предпринимателей это «120», для организаций — «210»;

- полное имя ИП или фирменное наименование ООО;

- телефон для связи, вписывается без прочерков и пробелов;

- общее количество страниц декларации (незаполненные страницы не прикладываются и не учитываются);

- общее количество прилагаемых документов, если они есть.

Слева внизу есть блок для указания сведений о том, кто подаёт декларацию. Это может быть руководитель компании, индивидуальный предприниматель или доверенное лицо. При этом полное имя вписывают только руководители или представители, ИП своё имя здесь не повторяют. Заканчивается заполнение титульного листа подписью и датой подачи.

На УСН есть два разных объекта налогообложения, поэтому для них заполняют разные разделы.

Вариант УСН Доходы

Для УСН Доходы предназначены разделы 1.1, 2.1.1 и 2.1.2. При этом раздел 2.1.2 нужен только для плательщиков торгового сбора в Москве, поэтому в большинстве случаев на УСН Доходы заполняют разделы 1.1 и 2.1.1.

Раздел 1.1.

Здесь указывается окончательная сумма налога к уплате, уже за вычетом страховых взносов и торгового сбора. Данные для раздела 1.1 формируются на основании разделов 2.1.1 и 2.1.2, поэтому заполнять декларацию удобнее с них. Под каждой строкой, в которой указана сумма налогового платежа, приводятся специальные формулы, поэтому всегда можно проверить корректность расчётов.

В строки 010, 030, 060, 090 надо вписать код ОКТМО по месту жительства предпринимателя или нахождения организации. При этом, если в течение года местонахождение не менялось, код ОКТМО указывают один раз – в строке 010.

В декларации также есть специальная строка 101, в которой ИП, совмещающие УСН и ПСН, вправе зачесть часть уплаченного налога, если они утратили право на патент (п. 7 ст. 346.45 НК РФ).

Раздел 2.1.1

В этом разделе сначала надо выбрать код признака применения налоговой ставки. Значение кода связано с соблюдением лимитов по доходам и работникам:

- «1» для стандартных лимитов;

- «2» для повышенных лимитов.

Далее, в поле 102 надо указать признак налогоплательщика:

- «1» для организаций и ИП с работниками;

- «2» для ИП без работников.

Статус работодателя прямо влияет на возможность уменьшать исчисленный налог за счёт взносов. Если работники есть, налоговый платеж можно уменьшить не более чем на 50%.

В строках 110-113 нарастающим итогом с начала года отражают полученные доходы. В строках 120-123 показывают налоговую ставку за каждый отчётный период.

Для ставки, сниженной в соответствии с региональным законом, надо сформировать особый код обоснования ставки. Он состоит из двух частей, первую из них надо взять из приложения 5 к порядку заполнения. Для объекта «Доходы» это 3462010, для налоговых каникул – 3462040, для Крыма и Севастополя – 3462030.

Для второй части кода надо найти региональный закон, а в нём – номер статьи, пункта и подпункта, которым установлена пониженная ставка. Например, если это статья 3, пункт 1, подпункт 8, то вторая часть кода будет такой: 000300010008.

Исчисленные налоговые платежи указывают в строках 130-133. Страховые взносы, которые уменьшают налог к уплате, отражаются в строках 140-143. Желательно проверить корректность расчётов с помощью формул под каждой строкой. При необходимости рекомендуем обращаться на бесплатную консультацию по учёту.

Раздел 2.1.2

Торговый сбор, который пока платят только в Москве, уменьшает исчисленный налог УСН к уплате. Поэтому плательщики сбора указывают в этом разделе суммы полученного дохода от розницы и взносы, перечисленные за работников по этому виду деятельности.

В строках 150-153 показывают суммы уплаченного торгового сбора, которые могут быть учтены для уменьшения налога УСН (после того, как из него вычли перечисленные страховые взносы). Напоминаем, что формулы расчётов есть под каждой строкой.

Скачать образец заполнения декларации по УСН Доходы за 2022 год для ИП, уплачивающего торговый сбор

Скачать образец заполнения декларации по УСН Доходы за 2022 год для ООО

Вариант УСН Доходы минус расходы

Для этого объекта налогообложения заполняют два раздела: 1.2 и 2.2.

Раздел 1.2

Этот раздел похож на раздел 1.1. Здесь тоже надо указать только код ОКТМО и налоговые платежи к уплате (авансы и налог по итогу года).

Особенность этого раздела – минимальный налог, который рассчитывают только для УСН Доходы минус расходы. Его сравнивают с налогом, рассчитанным обычным способом, и перечисляют тот, который больше.

Раздел 2.2.

Здесь отражают формирование налоговой базы, поэтому указывают не только доходы, но и расходы. Так же, как и для УСН Доходы, необходимо выбрать код признака применения налоговой ставки.

Что касается статуса работодателя, то для этого варианта УСН он значения не имеет. Перечисленные взносы включают в общую сумму расходов, но исчисленный налоговый платеж они не уменьшает.

Кроме того, надо сформировать код обоснования применения пониженной ставки (аналогично разделу 2.1.1). Только первая часть кода будет другой — 3462020 (за исключением нулевой ставки, а также законов Республики Крым и Севастополя).

Исчисленные налоговые платежи показывают по строкам 270-273 по каждому отчётному периоду.

Раздел 3

Этот раздел заполняют только те упрощенцы, которые получили целевое финансирование. Объект налогообложения при этом значения не имеет.

Если поступления были, то по каждому из них указывается:

- код вида поступления (выбирается из приложения 6 к порядку заполнения);

- дата получения или срок использования;

- стоимость имущества, услуг, работ или сумма денежных средств, если ещё не истёк срок их использования;

- сумма использованных (или неиспользованных по назначению) средств.

Скачать образец заполнения декларации по УСН Доходы минус расходы за 2022 год для ИП

Срок сдачи новой декларации УСН

Сроки подачи декларации УСН в 2023 году изменены, они приводятся в статье 346.23 НК РФ.

| Основание | Крайний срок |

|---|---|

| Отчёт за прошедший налоговый период | 25 марта для юрлиц и 25 апреля для ИП |

| Прекращение предпринимательской деятельности или ликвидация ООО | 25 число месяца, следующего за месяцем прекращения деятельности или ликвидации |

| Утрата права применения УСН | 25 число месяца, следующего за кварталом, в котором допущено нарушение |

За срыв сроков отчётности налагаются штрафы по статье 119 НК РФ:

- 1 000 рублей за каждый месяц просрочки, если налог, который исчислен на основании этой декларации, был перечислен вовремя;

- от 5% до 30% недоимки, если налог не был перечислен в установленные сроки.

Кроме того, ИФНС вправе заблокировать расчётный счёт плательщика УСН, если крайний срок сдачи декларации пропущен более чем на 20 дней.

Дата публикации: 03.02.2021

Об утверждении формы, порядка заполнения и формата представления налоговой

декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу

приказа ФНС России от 26.02.2016 № ММВ-7-3/99@

Дата документа: 25.12.2020

Вид документа: Приказ

Принявший орган: ФНС России

Номер: ЕД-7-3/958@

КНД: 1152017

В соответствии с пунктом 7 статьи 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 2020, № 48, ст. 7627), а также подпунктом 5.9.36 пункта 5 Положения

о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, № 40, ст. 3961; 2015, № 15, ст. 2286), в целях реализации положений пунктов 4 и 41 статьи 34613, пунктов 11 и 21 статьи 34620, пунктов 1, 3 и 4 статьи 34621 главы 262 «Упрощенная система налогообложения» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2020, № 31, ст. 5025), в связи с принятием Федерального закона от 31.07.2020 № 266-ФЗ «О внесении изменений в главу 26.2 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2020, № 31, ст. 5025) приказываю:

- Утвердить:

- форму налоговой декларации по налогу, уплачиваемому в связи

с применением упрощенной системы налогообложения, согласно приложению № 1 к настоящему приказу; - порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению № 2 к настоящему приказу;

- формат представления налоговой декларации по налогу, уплачиваемому

в связи с применением упрощенной системы налогообложения, в электронной форме согласно приложению № 3 к настоящему приказу.

- форму налоговой декларации по налогу, уплачиваемому в связи

- Установить, что настоящий приказ вступает в силу по истечении двух месяцев со дня его официального опубликования и применяется начиная с представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за налоговый период 2021 года.

- Признать утратившим силу приказ ФНС России от 26.02.2016

№ ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме» (зарегистрирован Министерством юстиции Российской Федерации 25.03.2016, регистрационный номер 41552). - Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и обеспечить его применение.

- Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы методологического обеспечения работы налоговых органов по вопросам налогообложения при применении специальных налоговых режимов.

Руководитель Федеральной

налоговой службы

Д.В.Егоров

Прикрепленные документы

↑К началу страницы