Источник/официальный документ: приказ ФНС от 19. 10. 2016 года №ММВ-7-3/572

Куда сдавать: ФНС

Способ сдачи: электронно или бумажно

Периодичность сдачи: месяц

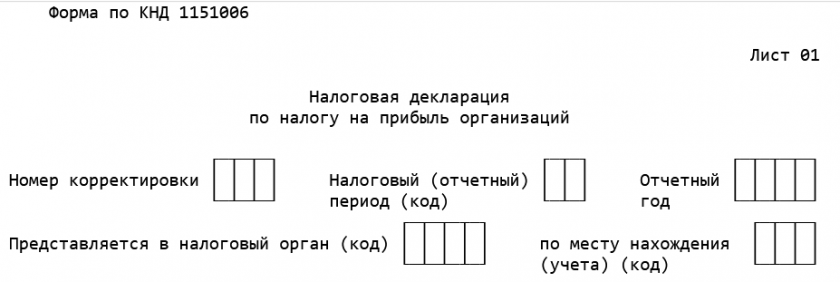

Название документа: Налоговая декларация по налогу на прибыль организаций (КНД 1151006)

Формат: .xls

Размер: 892 кб

Бланк декларации по налогу на прибыль представляет собой документ, в котором организация добровольно отчитывается перед налоговыми органами. В нём прописывается общая сумма прибыли, которая была получена в результате проведения бухгалтерского анализа документации компании. Также в декларации учитывается сумма налога с дохода, который подлежит перечислению в государственный или региональный бюджет.

В 2016 году была принята новая форма по КНД 1151006 для заполнения декларации на прибыль, утвержденная приказом ФНС от 19. 10. 2016 года №ММВ-7-3/572. В нем закреплен порядок заполнения и разрешенные форматы для сдачи документа.

Правильность заполнения всех частей документа фиксируется подписью руководителя, а также печатью организации. Скачать декларацию по налогу на прибыль можно для программы Excel.

Декларация по налогу на прибыль имеет ограниченные сроки предоставления:

- Если вам необходимо предоставить ее первый квартал, полугодие или 9 месяцев, то руководство предприятия должно направить документ в Налоговую Инспекцию не позже 28 числа месяца, который следует за отчетным периодом;

- Не позднее 28 марта года, который следует за отчётным, представляется годовая декларация по налогу на прибыль организации.

Стоит отметить, что статья 289 Налогового кодекса Российской Федерации закрепляет, что декларация по налогу фактической полученной прибыли при исчислении суммы авансовых платежей должна предоставляться в налоговую службу каждый месяц. Пример заполнения декларации на прибыль можно просмотреть в формате .xls.

Существует несколько способов для предоставления декларации по налогу на прибыль организаций:

- Компания может предоставить документы в Инспекцию Федеральной Налоговой Службы по месту учета. Это необходимое условие для крупных холдингов и компаний;

- Декларация может быть отправлена в Инспекцию Федеральной Налоговой Службы по месту учета каждого обособленного подразделения.

Компания может подготовить документ для сдачи в ИФНС в нескольких вариантах:

- Распечатка на бумажном листе передается в Налоговую инспекцию руководителем предприятия или его представителем в двух экземплярах. Одна остается в ФНС, другой с печатью о принятии возвращается обратно в организацию;

- Декларация может быть отправлена по почте с описью вложенного. Для того чтобы подтвердить отправку документов, нужно сохранить квитанцию;

- По ТКС можно подготовить файл документа в электронной форме, также можно предоставить его на флешке. Скачать образец заполнения декларации по налогу на прибыль можно на нашем сайте.

За несвоевременное представление декларации по налогу на прибыль организации, статьи 119 и 126 Налогового кодекса Российской Федерации предусматривают выплату штрафов:

- В том случае, если компания не предоставила годовой отчетный документ, при этом выплатила все налоги, с нее взимается 1000 руб;

- За каждый просроченный месяц — 5% от суммы налога, который необходимо уплатить в соответствии с декларацией;

- Если декларация по одному из отчётных периодов не была предоставлена в Налоговую инспекцию, компания обязана уплатить штраф в размере 200 руб.

Предварительный просмотр

Полноэкранный предварительный просмотр

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Применяется — с отчетности за налоговый период 2022 года

Утверждена — Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@

Срок сдачи:

— по итогам отчетного периода — по общему правилу, не позднее 25 календарных дней со дня окончания соответствующего отчетного периода, налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, — не позднее 25 числа месяца, следующего за месяцем, по итогам которого производится исчисление авансового платежа;

— по итогам налогового периода — не позднее 25 марта года, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на прибыль организаций:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу на прибыль организаций >>>

Материалы по заполнению налоговой декларации по налогу на прибыль организаций:

— Приказ ФНС России от 23.09.2019 N ММВ-7-3/475@

— Письмо ФНС России от 03.03.2023 N СД-4-3/2553@

— Письмо ФНС России от 07.03.2023 N СД-4-3/2672@

— Письмо ФНС России от 22.02.2023 N СД-4-3/2176@

— Путеводитель. Декларация по налогу на прибыль

— Типовая ситуация: Как заполнить декларацию по налогу на прибыль за 1 квартал 2023 г.

— Готовое решение: Как заполнить форму декларации по налогу на прибыль

— Готовое решение: Как ООО заполнить декларацию по налогу на прибыль при выплате дивидендов физическим лицам

— Готовое решение: Как IT-компании заполнить декларацию по налогу на прибыль

— «Годовой отчет — 2022» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2022)

— «Годовой отчет для бюджетных учреждений — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— «Годовой отчет для учреждений здравоохранения — 2022» (под общ. ред. д. э. н. Ю.А. Васильева) («БиТуБи», 2022)

— Статья: Немного изменений в декларации по налогу на прибыль за 2022 год (Подкопаев М.В.) («Аптека: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Заполняем декларацию по налогу на прибыль за 2022 год (Новикова С.) («Учреждения здравоохранения: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Дивиденды в декларации по налогу на прибыль (Самойлова М.Д.) («Туристические и гостиничные услуги: бухгалтерский учет и налогообложение», 2023, N 1)

— Статья: Декларация по налогу на прибыль за 2022 год (Сурков А.А.) («Налог на прибыль: учет доходов и расходов», 2022, N 12)

— Статья: Изменения в декларации по налогу на прибыль (Подкопаев М.В.) («Бухгалтер Крыма», 2022, N 12)

— Статья: Отдельные вопросы представления отчетности за налоговый период — 2022 год (Галина Е.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: С отчета за 2022 год применяется новая форма декларации по прибыли (Сурков А.А.) («Налог на прибыль: учет доходов и расходов», 2022, N 10)

— Статья: Декларация по налогу на прибыль: обновление (Галочкина А.Б.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2022, N 10)

Архивные формы налоговой декларации по налогу на прибыль организаций:

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2021 года до отчетности за налоговый период 2022 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2020 года до отчетности за налоговый период 2021 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2019 года до отчетности за налоговый период 2020 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за первый отчетный период 2016 года до отчетности за налоговый период 2019 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за первый отчетный период 2015 года до отчетности за налоговый период 2016 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за первый отчетный период 2014 года до отчетности за первый отчетный период 2015 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за 9 месяцев 2012 года (а для налогоплательщиков, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли, — с отчетности за 7 месяцев 2012 года) до отчетности за первый отчетный период 2014 года

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2010 года до отчетности за 9 месяцев 2012 года (а для налогоплательщиков, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли, — до отчетности за 7 месяцев 2012 года)

— налоговая декларация по налогу на прибыль организаций, применявшаяся с отчетности за налоговый период 2009 года до отчетности за налоговый период 2010 года

—————————————-

Декларация по налогу на прибыль в 2022-2023 годах — изменилась ли форма? Да, изменилась. Рассмотрим, какие нововведения чиновники включили в формуляр, а также приведем бланк и образец.

Налоговая декларация по налогу на прибыль (бланк 2022 — 2023 годов)

Декларация по налогу на прибыль, начиная с отчетности за 2022 год, составляется по форме, утвержденной приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (в ред. приказа от 17.08.2022 № СД-7-3/753@). Применять обновленный бланк нужно не ранее 01.01.2023. Этот же бланк применяется и за отчетные периоды 2023 года. Скачайте актуальный бланк декларации бесплатно, кликнув по картинке ниже:

Декларация по налогу на прибыль за 2022-2023 годы

Скачать

Образец заполнения обновленной формы декларации по налогу на прибыль за 1 квартал 2023 года смотрите в системе КонсультантПлюс. Для этого оформите пробный демо-доступ к справочно-правовой системе. Это бесплатно.

Сроки сдачи декларации по налогу на прибыль при квартальной отчетности в 2023 году следующие:

- за 2022 год — не позднее 25 марта 2023 года;

- за 1 квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за 9 месяцев — не позднее 22 октября.

ВАЖНО! В связи с введением единого налогового платежа с 2023 года изменились сроки представления отчетности и сроки уплаты налогов. Почти все расчеты и декларации следует сдавать до 25 числа, а уплачивать налоги и взносы — до 28 числа. При этом периодичность сроков сохранилась. Таким образом, времени на подготовку декларации по налогу на прибыль стало меньше. Подробнее о сроках уплаты налогов в 2023 году мы писали в статье.

Больше о сроках сдачи декларации по налогу на прибыль узнайте здесь.

Эксперты КонсультантПлюс подготовили для вас подробное руководство по заполнению новой формы декларации по налогу на прибыль, переходите в Готовое решение. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итак, впервые по новой форме отчитаться нужно было за 2022 год. О том, какие изменения были внесены в декларацию, мы рассказали в этом материале.

Форма декларации по налогу на прибыль для уточненок

Если возникает необходимость уточнения данных по расчету налога на прибыль за предшествующие периоды, то декларацию нужно подавать в ИФНС на бланке, действовавшем в эти периоды.

Актуальный в 2022 году бланк, действующий с годовой отчетности за 2021 год и по 9 месяцев 2022 года, был утвержден приказом ФНС от 05.10.2021 № ЕД-7-3/869@.

Скачать бланк декларации 2022 года

Бланк, действующий в течение 2021 года, можно скачать ниже по ссылке. Он применялся, начиная с годовой отчетности за 2020 год по отчетность за 9 месяцев 2021 года.

Скачать бланк декларации 2021 года

Бланк декларации, действоваший с отчетности за 2019 год по отчетность за 9 месяцев 2020 года включительно, можно скачать ниже по ссылке:

Скачать бланк декларации 2020 года

Это бланк декларации, действовавший с отчетности, составлявшейся по итогу 2016 года, по отчетность за 9 месяцев 2019 года включительно:

Скачать бланк декларации 2019 года

О заполнении этой формы декларации читайте в нашей статье.

См. также: «Уточненная декларация: что нужно знать бухгалтеру?».

Кроме того, необходимые отчетные формы за нужный год всегда можно на сайте ФНС в разделе «Налоговая и бухгалтерская отчетность» (http://format.nalog.ru/). Там же можно ознакомиться с правилами представления декларации как в электронном, так и в бумажном виде.

Как исправить ошибки в прибыльной декларации, разъяснили эксперты КонсультантПлюс. Изучите Готовое решение, получив пробный доступ к системе бесплатно.

Итоги

Перед составлением отчетности всегда убеждайтесь в актуальности бланка, который собираетесь оформлять. Уточненку всегда сдавайте по той форме, которая действовала именно в уточняемом периоде. Найти свежие бланки отчетности и образцы их заполнения вы всегда можете на нашем сайте.

Бланки форм ФНС скачать excel бесплатно

-

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (УСН) (Форма по КНД 1152017) (приказ ФНС России от 25.12.2020 № ЕД-7-3/958@)

-

Налоговая декларация по налогу на прибыль организаций (Форма по КНД 1151006) (Приказ ФНС России от 11.09.2020 N ЕД-7-3/655@)

-

6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом» (приложение N 1 к приказу ФНС РФ от 14.10.2015 N ММВ-7-11/450@)

-

Налоговая декларация по налогу на добавленную стоимость (НДС 2023) (Форма по КНД 1151001) (20.12.2016 г. N ММВ-7-3/696@) Взамен формы

СЗВ-М.

-

Расчет страховых взносов (РСВ) приказом Федеральной налоговой службы от 06.10.2021 № ЕД-7-11/875@.

-

3-НДФЛ (Форма КНД 1151020) Приказе ФНС России от 15.10.2021 N ЕД-7-11/903@

- Персонифицированные сведения о физических лицах (Форма КНД 1151162) Приказ ФНС от 29.09.2022 № ЕД-7-11/878@.

Бланки/Формы отчетности в ФСС

-

4-ФСС — Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения. (в соответствии с письмом Фонда от 09.03.2021 № 02-09-11/05-03-5777.)

Бланки/Формы отчетности в ПФР

-

СЗВ-М (Ежемесячная отчетность в Пенсионный Фонд) «Сведения о застрахованных лицах» (приложение к Постановлению Правления ПФ РФ от 15.04.2021 № 103п)

-

СЗВ-ТД (Постановлением Правления ПФ РФ от 25.12.2019 № 730п)

С нашего сайта можете скачать бланки отчетов в формате excel/pdf. Вы можете заполнить отчет в формате excel прислать нам на e-mail и мы самостоятельно их отправим за фиксированную плату.

Ежедневно добавляются новые формы бланков для заполнения.

Поможем по заполнению бланка отчета или сдачу отчета в ФНС.

Подготовим любой отчет для отправки через интернет

Уважаемый клиент! На нашем сайте вы можете найти бланки отчетов в формате excel. Если вы какую-то форму не обнаружили, вы можете её запросить через электронную почту info@otchetmaster.ru. Мы вам пришлем форму в формате excel, вы сможете её заполнить и отправить через наш сервис.

Контролирующие органы (ФНС, ПФР, Росстат, ФСС, СФР) принимают отчеты в формате XML. Для формирования отчета в таком формате можете воспользоваться бесплатными программами для формирования отчетов. Если у вас отчет не в формате XML, наши эксперты смогут самостоятельно заполнить отчет в программе и отправить его в контролирующий орган через интернет.

Наш сервис «Уполномоченный представитель ОтчетМастер» предназначен для отправки отчетов через интернет. Мы самостоятельно за вас заполним и отправим отчет через интернет. Мы дорожим каждым нашим клиентом.

Бесплатно вас проконсультируем по отправки отчетов через уполномоченного представителя.

Бланки/Формы Социальный фонд России — СФР

*Новый фонд в результате объединения ПФР и ФСС

- ЕФС‑1 (Единая форма сведений) в неё включены следующие формы: СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС.

По итогам 1 квартала 2023 г. компании на общей системе налогообложения должны отчитаться перед ИФНС по налогу на прибыль. Для этого нужно заполнить и сдать декларацию по прибыли с показателями за 1 квартал. Расскажем о сроках сдачи, форме декларации и приведем пример заполнения.

За 1 квартал 2023 года нужно отчитаться с применением бланка утвержденного приказом ФНС от 23.09.2019 № ММВ-7-3/475 (в редакции приказа ФНС от 17.08.2022 № СД-7-3/753). С учетом изменений можно сказать, что отчитываться нужно по новой форме.

СКАЧАТЬ БЛАНК ДЕКЛАРАЦИИ ПО ПРИБЫЛИ В 2023 ГОДУ

Срок сдачи декларации по прибыли за 1 кв.2023 года

Декларацию за 1 квартал 2023 года необходимо подать до 25 апреля 2023 года в соответствии с пунктом 3 статьи 289 Налогового кодекса РФ. В случае задержки подачи декларации, штраф составляет 200 рублей (согласно пункту 1 статьи 126 НК РФ).

Нулевая декларация по прибыли: сдавать или нет?

Если у организации на ОСН в I квартале 2023 г. не было доходов, расходов и иных показателей, отражаемых в декларации, она все равно должна представить в ИФНС декларацию по налогу на прибыль (п. 1 ст. 289 НК РФ, п. 7 Информационного письма Президиума ВАС РФ от 17.03.2003 N 71). В этом случае сдается нулевая декларация.

Но если мы говорим о том, что налоговикам нужна нулевая декларация, то у многих бухгалтеров возникает “философский” вопрос: зачем вообще нужен этот отчет по прибыли?

Зачем нужно отчитываться по прибыли

Декларация по налогу на прибыль представляют собой форму отчетности, которую организации обязаны предоставлять в ИФНС в соответствии с НК РФ.

Сдача декларации по налогу на прибыль в 2023 году служит нескольким целям:

| Цель | Комментарий |

| Расчет налоговой базы | Декларация по налогу на прибыль позволяет ИФНС определить налоговую базу организации, то есть определить сумму прибыли, подлежащую налогообложению, после учета всех необходимых расходов, убытков и льгот. |

| Контроль за соблюдением законодательства | Предоставление декларации обеспечивает контроль со стороны налоговых органов за соблюдением законодательства, позволяет проверить корректность расчетов и своевременность уплаты налогов. |

| Соблюдение прозрачности и отчетности | Предоставление декларации позволяет организации подтвердить свою прозрачность и исполнение налоговых обязательств перед государством, а также может служить основанием для взаимодействия с другими организациями. |

| Уплата налогов | Основная цель декларации по налогу на прибыль – определить сумму налога, которую организация должна уплатить в бюджет. Эти средства в дальнейшем используются государством для финансирования общественных расходов, таких как инфраструктура, образование, здравоохранение и социальная защита. |

| Оценка экономической деятельности | Налоговая декларация по налогу на прибыль помогает государственным органам оценивать экономическую деятельность организаций, формировать статистику, а также принимать решения в области экономической политики. |

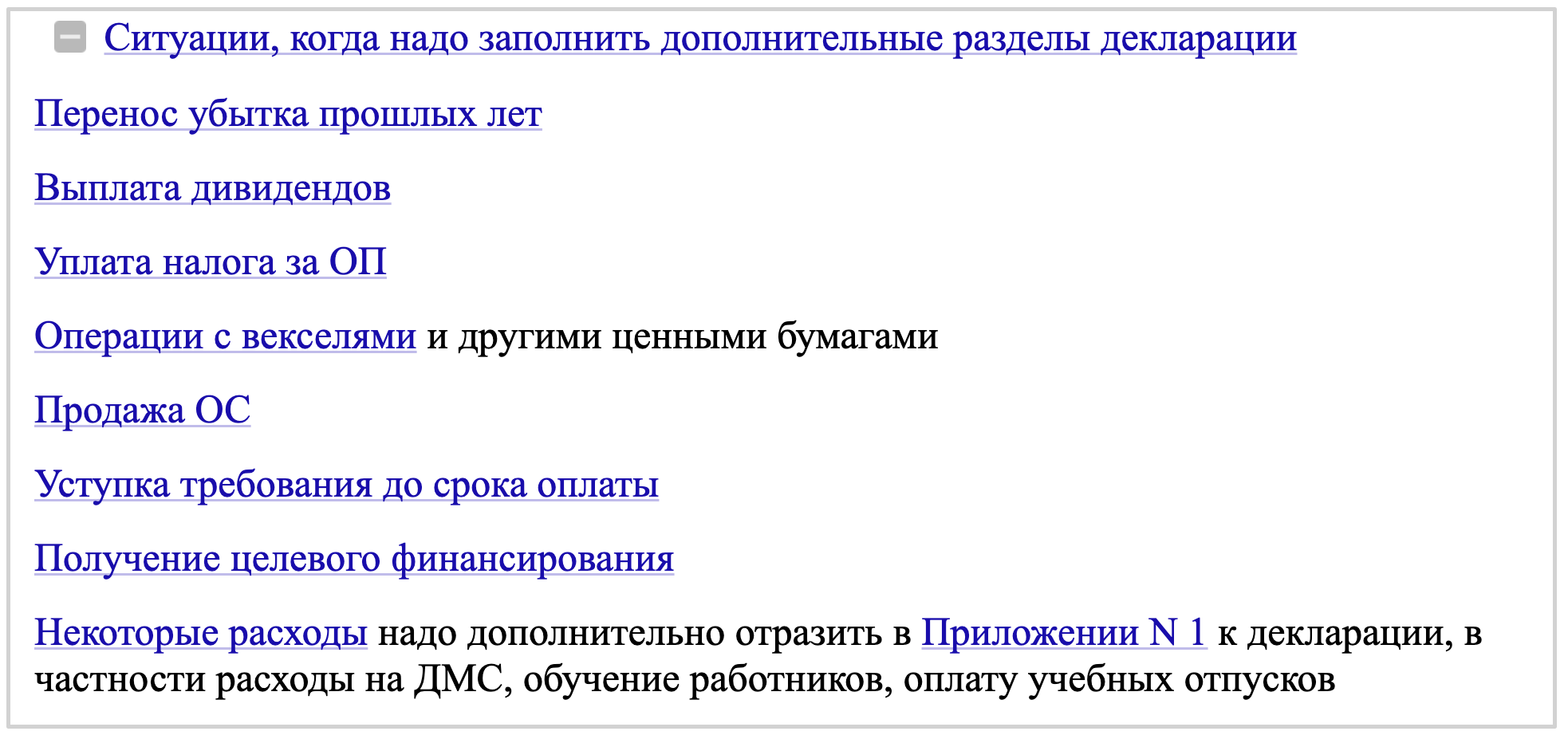

Состав декларации за 1 кв.2023

В декларацию по налогу на прибыль за 1 квартал 2023 года в обязательном порядке включают:

- титульный лист;

- подраздел 1.1 Раздела 1;

- Лист 02;

- Приложение N 1 к Листу 02;

- Приложение N 2 к Листу 02.

Остальные подразделы, листы и приложения надо включать в состав декларации при наличии у организации соответствующих доходов/расходов/операций/обстоятельств, подлежащих отражению в декларации.

Декларации под различные ситуации, когда нужно заполнять различные разделы, рассмотрены в Консультант Плюс, а также приведены соответствующие образцы. Смотрите Готовое решение по ссылке.

Код периода

Значение, указываемое в поле «Налоговый (отчетный) период (код)» на титульном листе декларации за I квартал, зависит в том числе от способа уплаты организацией «прибыльных» авансов. В общем случае указывается код:

- «21», если организация уплачивает только ежеквартальные авансы или ежемесячные авансы с доплатой по итогам квартала;

- «37», если организация уплачивает авансовые платежи исходя из фактически полученной прибыли.

КБК в декларации по налогу на прибыль

Нет, в отчетности ставится не КБК по ЕНП, а конкретныеКБК, соответствующие тому или иному налогу. Например, по общему правилу в подразделах 1.1 и 1.2 Раздела декларации по налогу на прибыль нужно указать следующие КБК.

| КБК | Где указывается в декларации |

| 18210101011011000110 | Строка 030 подраздела 1.1 Раздела 1 |

| Строка 110 подраздела 1.2 Раздела 1 | |

| 18210101012021000110 | Строка 060 подраздела 1.1 Раздела 1 |

| Строка 210 подраздела 1.2 Раздела 1 |

Как заполнять строку 210 декларации

В данной строке отражается общая сумма авансовых платежей, начисленных за отчетный/налоговый период. Заполнение строки 210 Листа 02 зависит от того, как организация платит авансовые платежи по прибыли.

Строка 210: организация уплачивает только ежеквартальные авансы

В этом случае строка 210 Листа 02 декларации (утв. Приказом ФНС России от 23.09.2019 N ММВ-7-3/[email protected]) заполняется следующим образом:

| Период, за который представляется декларация | Значение строки 210 |

| строка 210 в декларации за I квартал | В строке 210 нужно поставить прочерк |

| строка 210 в декларации за полугодие | Перенесите данные строки 180 Листа 02 декларации за I квартал отчетного года |

| строка 210 в декларации за 9 месяцев | Перенесите данные строки 180 Листа 02 декларации за полугодие отчетного года |

| строка 210 в декларации за год | Перенесите данные строки 180 Листа 02 декларации за 9 месяцев отчетного года |

Строка 210: организация уплачивает ежемесячные авансы с поквартальной доплатой

В таком случае строка 210 Листа 02 формируется с учетом следующего:

| Период, за который представляется декларация | Значение строки 210 |

|---|---|

| строка 210 в декларации за I квартал | Перенесите данные строки 320 декларации за 9 месяцев прошлого года |

| строка 210 в декларации за полугодие | Впишите сумму строк 180 и 290 Листа 02 декларации за I квартал отчетного года |

| строка 210 в декларации за 9 месяцев | Впишите сумму строк 180 и 290 Листа 02 декларации за полугодие отчетного года |

| строка 210 в декларации за год | Впишите сумму строк 180 и 290 Листа 02 декларации за 9 месяцев отчетного года |

Строка 210: организация уплачивает авансы исходя из фактической прибыли

Порядок заполнения строки 210 Листа 02 такими организациями аналогичен порядку заполнения организациями, уплачивающими только квартальные авансы:

| Период, за который представляется декларация | Значение строки 210 |

|---|---|

| строка 210 в декларации за январь | В строке 210 нужно поставить прочерк |

| строка 210 в декларации за январь – февраль | Перенесите данные строки 180 Листа 02 декларации за январь |

| строка 210 в декларации за январь – март | Перенесите данные строки 180 Листа 02 декларации за январь – февраль |

| строка 210 в декларации за январь – апрель | Перенесите данные строки 180 Листа 02 декларации за январь – март |

| строка 210 в декларации за январь – май | Перенесите данные строки 180 Листа 02 декларации за январь – апрель |

| строка 210 в декларации за январь – июнь | Перенесите данные строки 180 Листа 02 декларации за январь – май |

| строка 210 в декларации за январь – июль | Перенесите данные строки 180 Листа 02 декларации за январь – июнь |

| строка 210 в декларации за январь – август | Перенесите данные строки 180 Листа 02 декларации за январь – июль |

| строка 210 в декларации за январь – сентябрь | Перенесите данные строки 180 Листа 02 декларации за январь – август |

| строка 210 в декларации за январь – октябрь | Перенесите данные строки 180 Листа 02 декларации за январь – сентябрь |

| строка 210 в декларации за январь – ноябрь | Перенесите данные строки 180 Листа 02 декларации за январь – октябрь |

| строка 210 в декларации за год | Перенесите данные строки 180 Листа 02 декларации за январь – ноябрь |

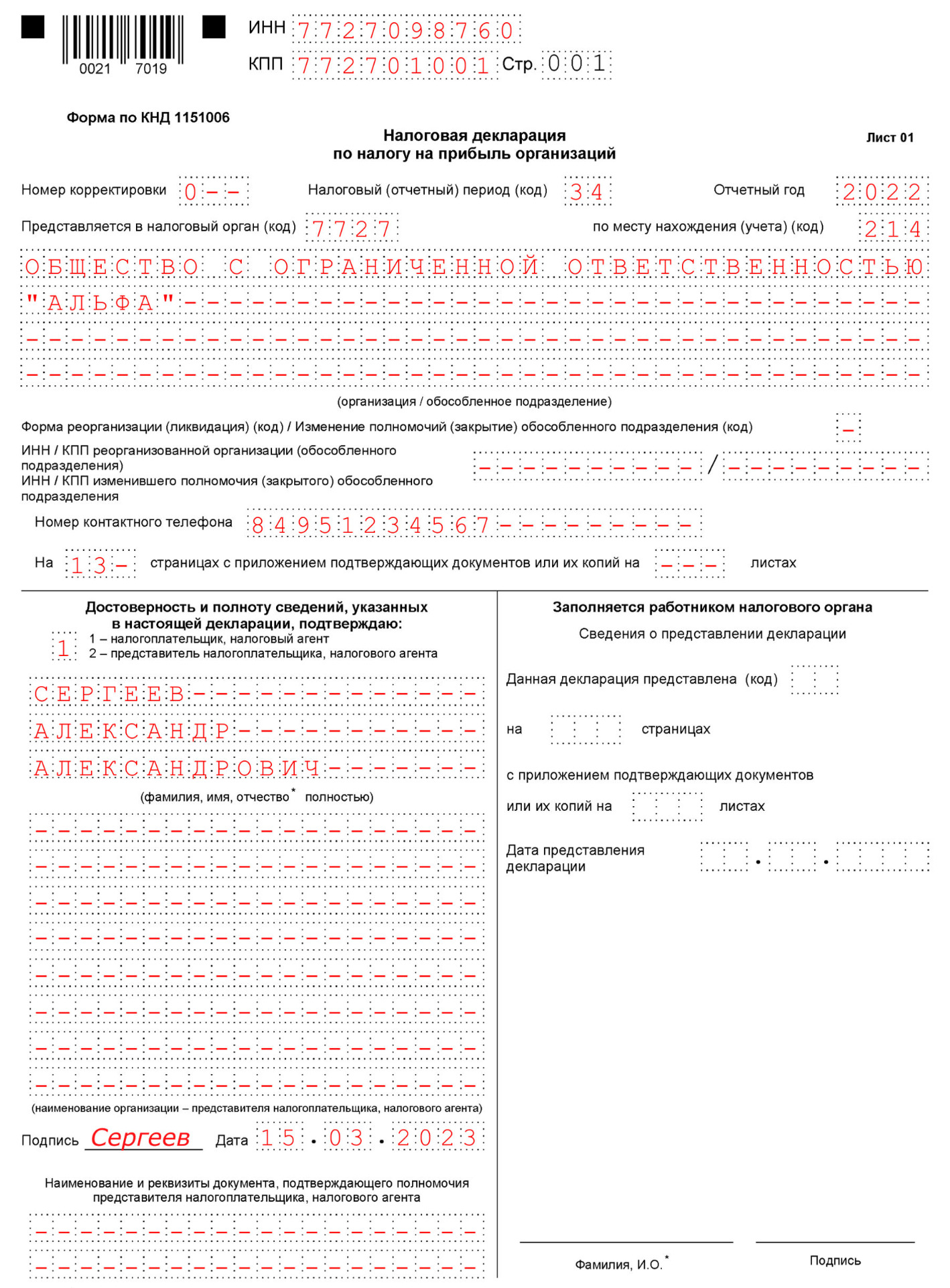

Декларация по прибыли за 1 кв.2023: образец

Приведем пример (условия) для заполнения декларации по налогу на прибыль за первый квартал 23 года.

Показатели деятельности в I квартале 2023 г.:

1)выручка от реализации – 5 000 000 руб., из них:

- от продажи товаров собственного производства – 4 500 000 руб.;

- от продажи прочего имущества (инструмента) – 500 000 руб.;

2).внереализационные доходы – 2 000 000 руб. (стоимость материалов, которые остались после ликвидации основного средства);

3)прямые расходы – 1 000 000 руб. (в том числе амортизация по производственному оборудованию линейным методом – 100 000 руб.);

4)косвенные расходы – 430 000 руб., из них 190 000 руб. – налоги, сборы, страховые взносы, которые можно учесть в расходах при расчете налога на прибыль;

5)цена приобретения прочего имущества (инструмента) и расходы на его продажу – 70 000 руб.;

6)внереализационные расходы – 500 000 руб., из них:

- проценты за банковский кредит – 135 000 руб.;

- расходы на ликвидацию основного средства (включая недоначисленную амортизацию) – 365 000 руб.;

7)сумма авансовых платежей по налогу на прибыль за I квартал 2023 г. к уплате равна сумме авансовых платежей к уплате в последнем квартале предыдущего налогового периода (п. 2 ст. 286 НК РФ).

Она составила 600 000 руб., в том числе:

- в федеральный бюджет – 90 000 руб.;

- региональный бюджет – 510 000 руб.

В состав декларации по налогу на прибыль вошли титульный лист, подразделы 1.1, 1.2 разд. 1, лист 02, Приложения N N 1, 2 к листу 02.

Образец декларации (прибыль 1 кв)

| Образец декларации | Ссылка на скачивание |

| Образец декларации из примера выше | СКАЧАТЬ ПРИМЕР ЗАПОЛНЕНИЯ |

| Пример декларации по налогу на прибыль за I квартал 2023 года: ежемесячные авансы исходя из прибыли предыдущего квартала | СКАЧАТЬ ПРИМЕР ЗАПОЛНЕНИЯ |

| Пример декларации по налогу на прибыль за три месяца 2023 года: ежемесячные авансовые платежи исходя из фактической прибыли за месяц | СКАЧАТЬ ПРИМЕР ЗАПОЛНЕНИЯ |