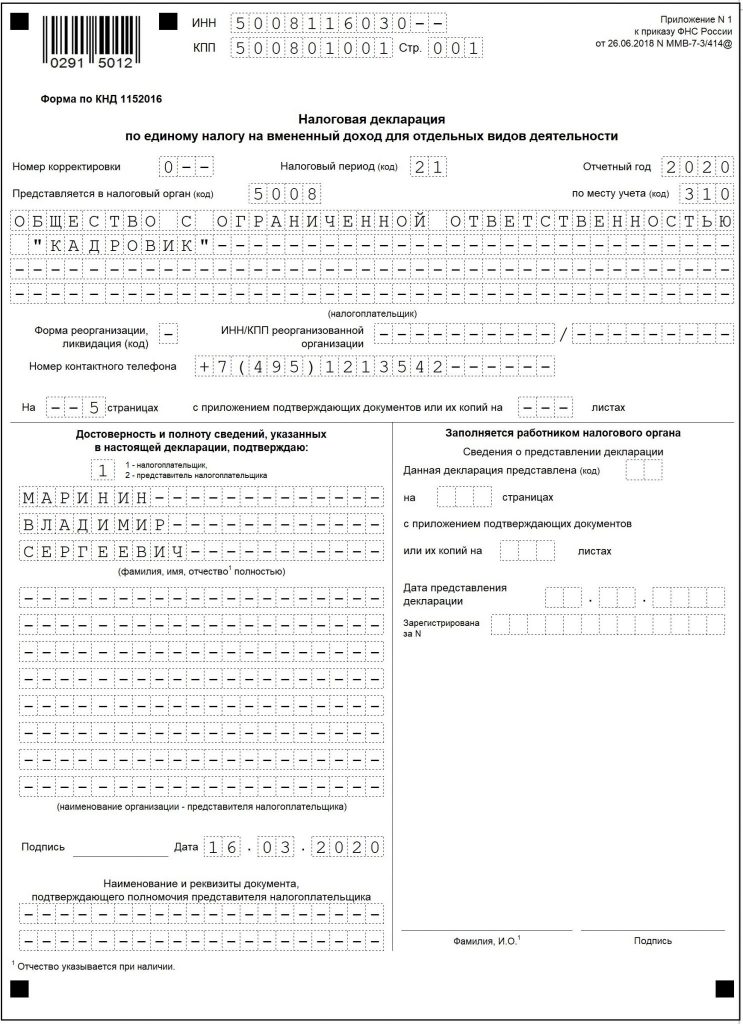

На каком бланке надо сдавать декларацию по ЕНВД? Есть ли изменения в форме по сравнению с предыдущим кварталом и какие? В какой срок необходимо сдать декларацию? Ответы на эти вопросы приведены в статье. Скачать новый бланк декларации по ЕНВД за 4 квартал 2020 года (форма по кнд 1152016) в Excel (эксель) можно здесь же. Бланк декларации имеет штрих-код титульного листа 0291 5012 и представляет из себя форму по кнд 115216.

Основным отчетным документом для специального режима «Единый налог на вмененный доход» является декларация по ЕНВД за 4 квартал 2020 года. Бланк скачать бесплатно можно в этой статье.

В силу перманентного изменения законодательной базы периодически изменяется и форма декларации.

Новая форма декларации утверждена приказом от 26.06.2018 № ММВ-7-3/414@, который вступил в действие с 26.11.18 года. Эта форма является «новой» условно, поскольку по ней сдавали отчетность за предыдущий квартал, по ней же надо сдавать и за Ⅳ квартал. Необходимость изменений формы была вызвана тем, что с 2018 года появился дополнительный вычет, применяемый к исчисленной сумме налога. Это вычет относится к расходам на покупку онлайн-касс. Им могли воспользоваться ИП, которые до 01.07.2019 имели право уменьшить налог на стоимость ККТ, купленной для работы на ЕНВД и ранее работающие без использования ККТ. Начиная с 1 квартала его не заполняют, так как воспользоваться вычетом за покупку кассы теперь нельзя.

Новое в 2020 году для расчета ЕНВД

Изменения в заполнении Расчета возникли ввиду следующих нововведений:

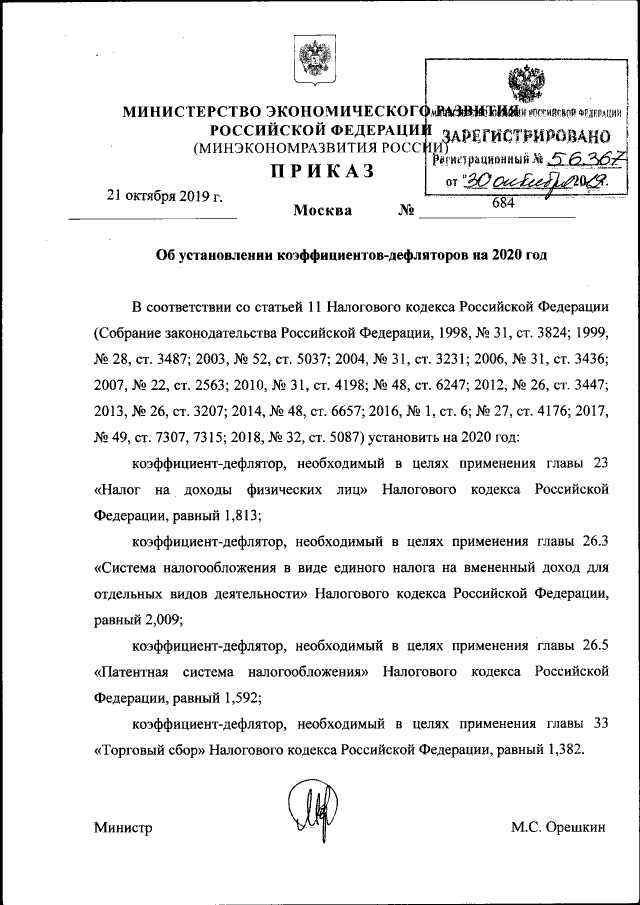

- Увеличилось значение коэффициента-дефлятора в 2020 году до величины 2,009 (ПРИКАЗ от 21 октября 2019 г. N 684 «ОБ УСТАНОВЛЕНИИ КОЭФФИЦИЕНТОВ-ДЕФЛЯТОРОВ НА 2020 ГОД»).

- С 01.01.2020 вступили в силу изменения в НК РФ. Теперь применять ЕНВД не могут организации и ИП, которые продают в розницу товары, подлежащие обязательной маркировке:

- лекарства;

- обувь;

- одежду и прочие изделия из натурального меха.

Минфин в письме № 03-11-09/92662 от 28 ноября 2019 г. уточнил, что розничные продавцы обуви смогут применять ЕНВД до 01 марта 2020 г.

Скачать «новую» форму в формате excel можно по ссылкам, приведенным ниже.

Статьи по теме:

Образец заполнения декларации по ЕНВД за Ⅳ квартал 2020 года

Срок сдачи декларации по ЕНВД

Декларацию организации и индивидуальные предприниматели должны ежеквартально заполнять и сдавать в срок не позднее 20 числа месяца, следующего за отчетным периодом. Декларацию за Ⅳ кв. необходимо предоставить до 20 января 2021 года.

Переноса сроков подачи декларации за Ⅳ квартал в связи с коронавирусом не предусмотрено.

Порядок сдачи декларации

В зависимости от того, является налогоплательщик юридическим лицом или индивидуальным предпринимателем, существует разный порядок сдачи декларации.

ИП должны предоставить декларацию по ЕНВД в налоговую инспекцию по месту своей деятельности. Если точно определить конкретное место осуществления предпринимательской деятельности не представляется возможным ( например, в случае транспортных перевозок), то декларацию необходимо предоставить в налоговую инспекцию по месту регистрации предпринимателя.

Юридические лица обязаны предоставлять декларацию в ИФНС по месту регистрации (п. 2 ст. 346.28 НК РФ).

В случаях, если организация или ИП по тем или иным причинам прекратили деятельность на ЕНВД и снялись с учета в качестве плательщика этого налога, то необходимо поступать в соответствии с письмом ФНС от 20 марта 2015 г. № ГД-4-3/4431, в котором указано, что такой ситуации налогоплательщик может сдать декларацию в ту налоговую, где он состоял на учете по месту ведения деятельности на ЕНВД. Эту декларацию инспекция перешлет в налоговую по местонахождению организации ( или местожительству предпринимателя) вместе с карточкой лицевого счета по вмененке. Контроль по уплате налога в бюджет перейдет в налоговую инспекция по новому месту учета.

См. также: Декларация по ЕНВД за Ⅳ квартал 2020: образец заполнения

Единый налог на вмененный доход – это особый налоговый режим, согласно которому организации должны отчитываться каждый квартал. При помощи специального кода он обозначается, как КНД 1152016.

Кто должен сдавать

Такие компании должны заполнить декларацию, и в определенный срок сдать ее в налоговую по месту, где компания фактически ведет свою деятельность. Бывает так, что у организации нет четкого места деятельности, например, это может быть связано с тем, что она занимается перевозкой товара, торговлей и др. В этом случае компания должна подать декларацию по своему юридическому адресу. Что касается индивидуального предпринимателя, он должен обращаться в налоговую по месту своей прописки.

Несмотря на то, что многие компании имеют право применять ЕНВД, существуют определенные критерии. Так, например, вмененку применять не может организация, в которой числится более ста человек штатных сотрудников. Также ограничения имеются для компаний, в уставном капитале которых имеются доли других организаций. Причем их размер составляет более 25 процентов. Претендовать на ЕНВД не могут социальные, государственные и муниципальные организации.

Когда сдавать налоговую декларацию

Для примера можно рассмотреть ситуацию, когда организация сдает отчет за второй квартал (апрель, май, июнь). Значит, декларацию нужно подать не позднее 20 июля. Не стоит забывать о том, что в законе предусмотрен перенос окончательного срока, если он выпадает на выходной или праздничный нерабочий день.

(Видео: «Налоговая отчетность. Сроки сдачи .»)

Как заполнять налоговую декларацию по единому налогу на вмененный доход для отдельных видов деятельности

- Сведения указываются слева направо.

- Нужно строго следить за знакоместом. Т.е., в одной клетке ставится только один символ.

- Если документ заполняется при помощи компьютера, числовые показатели следует выравнивать по правому краю. При этом рекомендуется использовать шрифт Courier New, размер 16-18.

- Рукописный вариант также подходит. Но при этом нужно помнить, данные указываются только заглавными печатными буквами. Использовать нужно шариковую ручку черного цвета.

- При отсутствии сведений пустые клеточки не нужно оставлять. Здесь необходимо проставить прочерки.

- Никакие исправления и корректировки не допускаются. Это относится не только к зачеркиваниям, но и к использованию корректора или замазки. Нужно знать, проверку выполняет компьютер, соответственно, как бы ни исправляли опечатку, она все равно будет признана ошибкой. Соответственно, и в принятии декларации будет отказано. При обнаружении ошибки в уже готовом документе рекомендуется заполнить новый бланк. По этой же причине не нужно использовать скрепки. Нередко документ становится нечитабельным именно из-за них.

- Суммы нужно указывать в полных рублях. Если показатель менее 50 копеек, он просто отбрасывается. При наличии показателя больше 50 копеек, его нужно округлить до рубля.

Стандартная форма состоит из нескольких листов. С их заполнением не должно возникнуть никаких сложностей, так как здесь же присутствуют все необходимые подсказки. Итак, бланк состоит из следующих листов:

Титульный лист

Этот лист полностью посвящен сведениям о налогоплательщике, который выбрал «вмененку». Здесь прописываются следующие данные:

- информация о налоговой и сведения о компании-налогоплательщике;

- период, за который подается отчет;

- код местной ФНС;

- коды КПП и ИНН;

- контактный телефон;

- количество страниц, на которых составлен отчет.

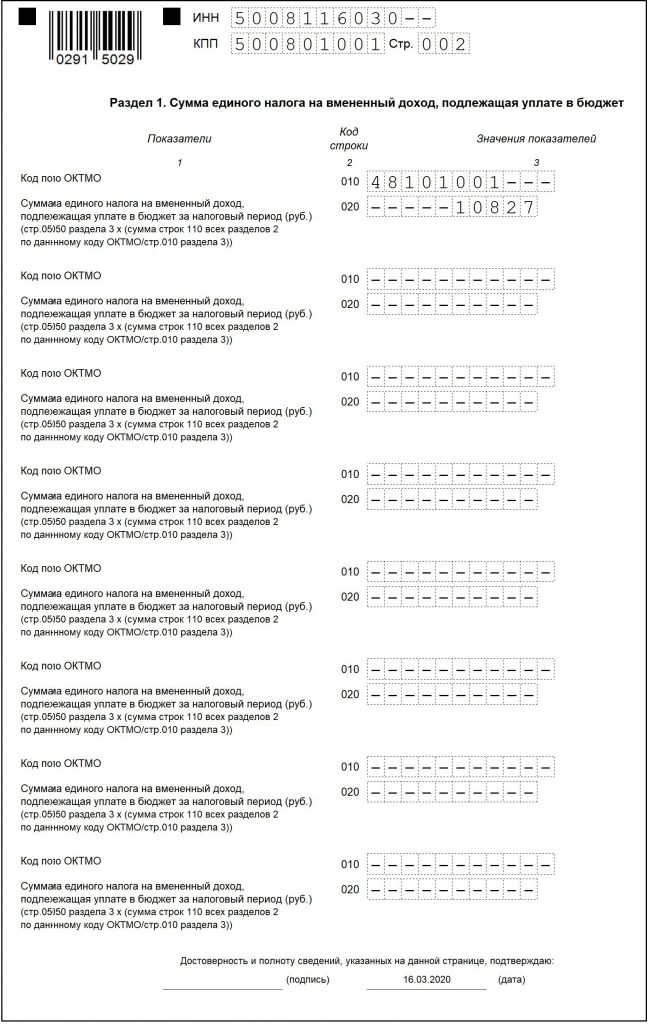

Первый раздел

Здесь необходимо прописать сумму налога, которая будет уплачена в бюджет. Обычно данный раздел заполняют в последнюю очередь, хотя это не принципиально.

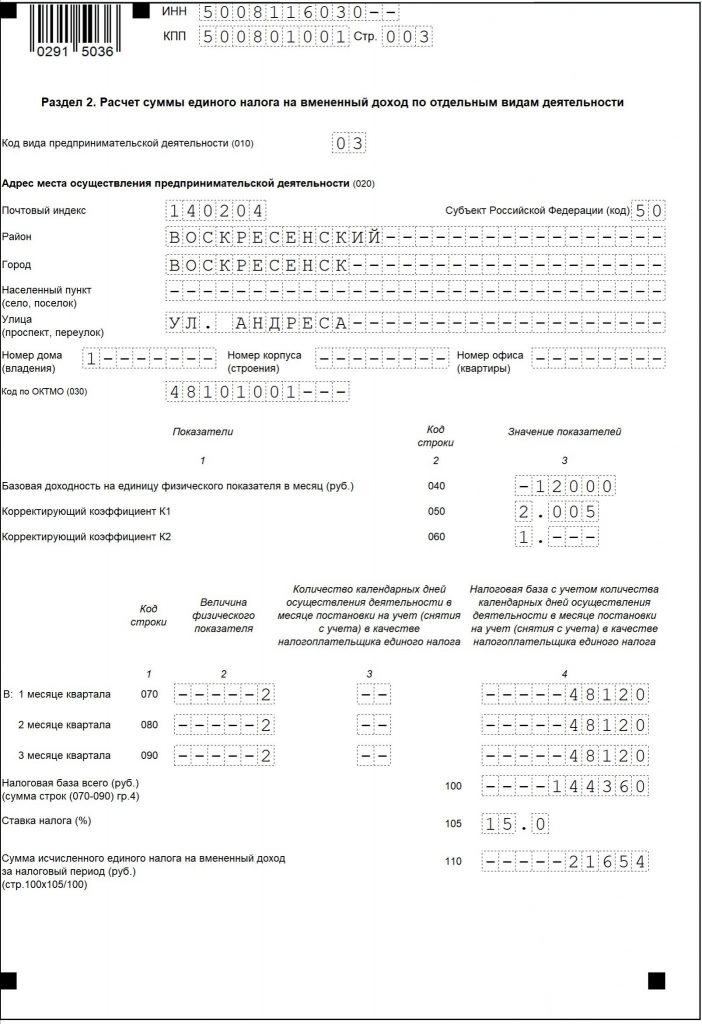

Второй раздел

Этот раздел предназначен для отображения всех расчетов по каждому виду деятельности, если все они переведены на ЕНВД. Количество видов деятельности должно соответствовать количеству заполненных разделов на данной странице. Бывает так, что организация занимается одним видом деятельности. Но при этом она осуществляется по нескольким разным местам. Обычно это касается магазинов, которые располагаются по разным адресам. В этом случае для каждого адреса придется заполнять по одному разделу. В отдельных ситуациях для расчетов может понадобиться много места. Если вся информация не поместилась на одной странице, второй раздел можно переносить на дополнительные страницы. Здесь их можно использовать в неограниченном количестве.

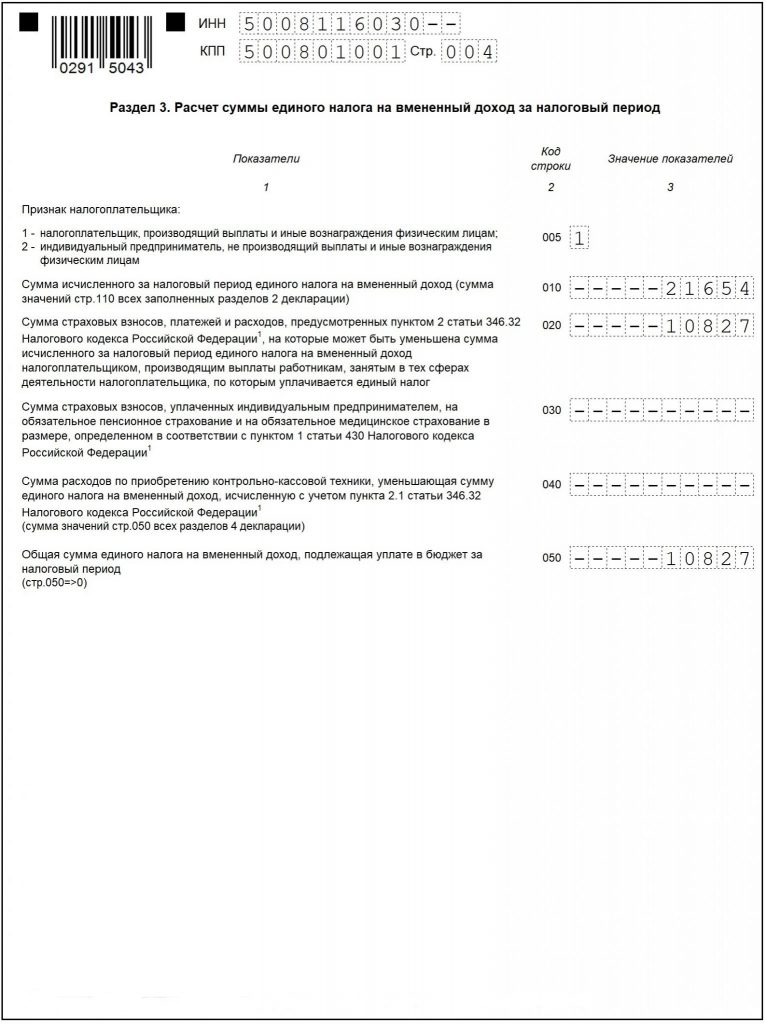

Третий раздел

Здесь указываются суммы, которые были уплачены в качестве страховых взносов. Если здесь налогоплательщиком выступает юридическое лицо, эти взносы должны касаться штатных сотрудников. В случае с ИП, он указывает взносы, уплаченные за себя.

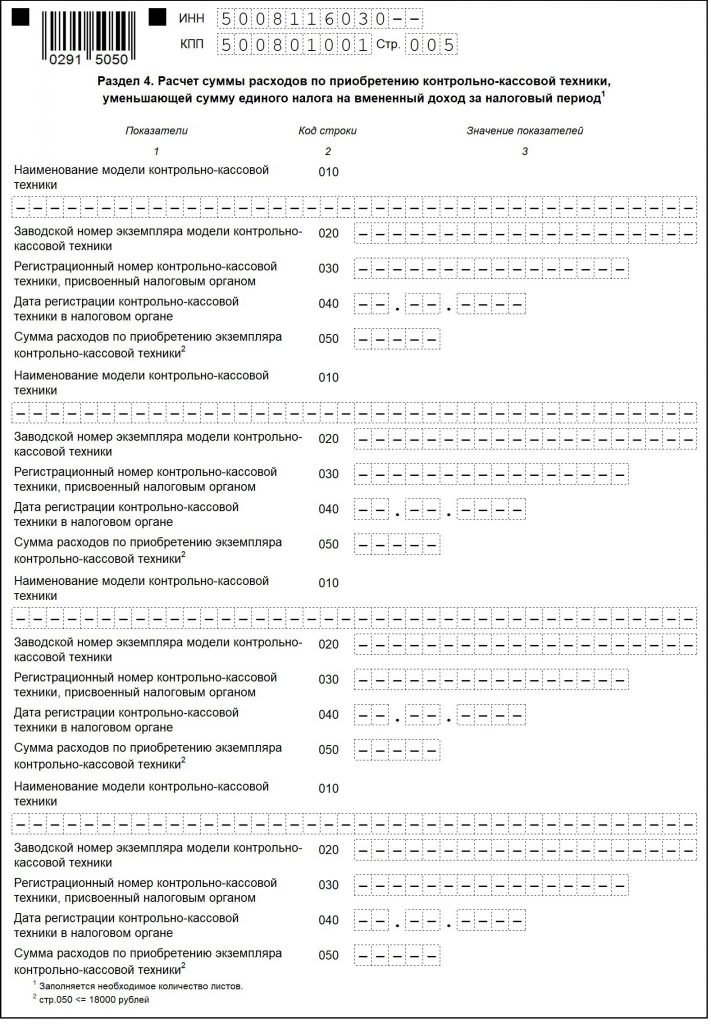

Четвертый раздел

Этот раздел предназначен для отображения сумм расходов, которые связаны с приобретением контрольно-кассовой техники. При этом ее стоимость не может быть выше 18 тыс. рублей. Организациям заполнять этот раздел не нужно, поэтому они просто проставляли прочерки в каждой клеточке. Однако в 2020 году правила этого раздела изменились. Так как ИП больше не имеют права учитывать расходы, связанные с приобретением ККТ, они также не заполняют данный раздел. Можно предположить, что в скором будущем бланк будет изменен, и четвертый раздел просто уберут. Но пока что приходится использовать и его, проставляя прочерки.

Скачать бланк и образец налоговой декларации

- Бланк

- Образец

Порядок сдачи декларации

Лично явиться в отделение – это не единственный способ, который можно использовать для сдачи отчета. Например, его можно отправить почтой. Чтобы эта процедура была максимально безопасной, рекомендуется отправлять бланк заказным письмом. При этом на почте следует сделать опись вложения. В последнее время компании все чаще обращаются к операторам электронного документооборота. Этот вариант сдачи отчетов является самым распространенным.

Необходимо упомянуть о важной особенности сдачи данного отчета. Следует помнить, организации, выбравшие «внемененку», не могут сдавать нулевую отчетность. В законодательстве указано, даже в том случае, если фактический доход отсутствует, это нельзя считать основанием для отказа от уплаты налога. Если организация не получает доход, соответственно, она не ведет свою деятельность. С момента завершения деятельности у компании есть пять дней, чтобы обратиться в налоговую, и подать соответствующее заявление о снятии с учета. Если компания по каким-то причинам этого не сделает, ЕНВД будет продолжать начисляться в полном объеме. Для этого будут использованы показатели доходов за предыдущий квартал. И так будет продолжаться до тех пор, пока заявление не будет подано.

Немало вопросов возникает по поводу того, как быть с обособленными подразделениями, которые могут находиться в разных городах и районах. В этом случае компании необходимо стать на учет в той налоговой, к которой относится соответствующая территория ведения деятельности. В этом случае каждый филиал ежеквартально сдает отчет в ФНС по месту регистрации. Но в том случае, если ОП находятся в разных районах, но при этом они обслуживаются в одном отделении ФНС, то можно оформить единую для всех декларацию.

(Видео: «Что будет, если не сдать декларацию в срок | Штраф за непредоставление налоговой декларации»)

Срок сдачи декларации по ЕНВД

При неуплате налоговая служба имеет право «заморозить» банковский счет организации. Это один из самых популярных методов воздействия на злостных неплательщиков. Естественно, пользоваться своим счетом компания сможет только после уплаты штрафа.

Куда сдавать: ФНС

Периодичность сдачи: поквартально

Нужно сдавать до: 20-го числа каждого первого месяца квартала

Штраф за несвоевременную сдачу: 1000 руб. или 5 % от требуемой суммы налога ежемесячно

Название документа: Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности (Форма по КНД 1152016)

Формат: .xls

Размер: 181 кб

Декларация ЕНВД – это форма отчётности по единому налогу на вменённый доход (ЕНВД). Что касается самого ЕНВД, то это особенная форма налогообложения, доступная индивидуальным предпринимателям, а также организации по направлению некоторых видов деятельности. Главной особенностью представленной формы налогообложения является то, что фактическая доходность бизнеса не играет роли, потому как сам налог высчитывается по показателям, выведенным в стране.

Вышеозначенная декларация регулируется, соответственно, Налоговым Кодексом РФ, а в частности – главой «Упрощённая система налогообложения» (п.2 ст.346.26). В этом году были внесены некоторые правки в былую форму, поэтому вам стоит скачать бланк декларации ЕНВД за 2017 год.

Так кто же конкретно имеет право применять ЕНВД?

Это могут делать ИП, а также организации, согласующиеся с некоторыми критериями:

- Штат работников состоит менее чем из 100 человек. Но это ограничение не распространяется до 31 декабря 2017 на кооперативы, а также хозяйственные общества, где учредителем выступают потребительские общества или же союзы.

- Другие организации имеют долю участия в предприятии, не превышающую четверть (исключение – компании, уставной капитал которых состоит из средств соц. организаций инвалидов).

Если вы соответствуете вышеприведённым критериям, то вам стоит скачать налоговую декларацию ЕНВД.

Когда необходимо сдавать декларацию ЕНВД?

Налоговым периодом данной отчетности является квартал. Следовательно, и сдавать декларацию нужно до наступления 20-го числа каждого первого месяца квартала. Составлять отчётность ЕНВД и, соответственно, отправлять её, должен бухгалтерский отдел. Сдаётся представленная документация в тот налоговый орган, который привязан к фактическому месту осуществления деятельности той или иной организации и ИП. Здесь вы можете скачать бесплатно бланк ЕНВД и самостоятельно заполнить его.

Штрафы, выписывающиеся за несвоевременную или неправильную сдачу декларации ЕНВД:

- Если соответствующий налог был уплачен, то штраф составляет 1000 рублей.

- Если же налоговые отчисления совершены не были, то штраф – 5 % от требуемой суммы налога соответственно декларации, начисляющиеся за каждый месяц с того дня, который был установлен для предоставления документации. Также штраф не может составлять более 30 % от налоговой суммы и быть менее 1000 рублей.

Таким образом, просрочек лучше избегать. Поэтому форма по кнд 1152016 должна быть подана своевременно.

Стоит заметить один важный аспект, присутствующий в сдаче декларации: нулевые декларации по ЕНВД присылать налоговым органам нельзя. Как уже говорилось ранее, здесь расчет идёт не по фактическим доходам, а по вменённым государством.

Предварительный просмотр

Полноэкранный предварительный просмотр

Декларация ЕНВД за год в действительности представляет собой документ, создаваемый за другой период. О том, почему так происходит и каковы особенности оформления отчета, формируемого по завершении 2020 года, читайте в нашем материале.

Периоды, охватываемые отчетами по вмененному налогу

Налоговый период для вмененного налога НК РФ (в ст. 346.30) устанавливает равным кварталу. Что это означает? То, что расчет налога (с подачей отчетности по нему в налоговый орган) и его уплата должны осуществляться ежеквартально (пп. 1, 3 ст. 346.32 НК РФ). При этом данные для расчета берутся только за очередной завершившийся квартал. Ни налоговая база, ни сам налог не рассчитывается нарастающим итогом.

По этой причине отчеты по вмененному налогу привязываются к периодам, определяемым как один из кварталов того или иного года (первый, второй, третий или четвертый), и не могут охватывать промежуток времени, равный году. Это обстоятельство не позволяет применительно к отчетности, формируемой при работе на вмененке, использовать, например, формулировку «налоговая декларация по ЕНВД за 2020 год».

Вместе с тем с завершением года совпадает срок окончания последнего налогового периода, входящего в этот год (четвертого квартала). И именно за это период будет составлена отчетность по вмененному налогу, увязываемая с окончанием года. Но правильным ее названием будет «декларация по ЕНВД за 4 квартал 2020 года».

ВАЖНО! Декларация по ЕНВД за 4 квартал 2020 года сдается в последний раз. С января 2021 года спецрежим отменен на территории всей России.

Что делать налогоплательщикам в связи с отменой спецрежима, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Бланк формы налоговой декларации по ЕНВД, действительный на конец 2020 года: заполнение, образец

На бланке какой формы ЕНВД-отчет за 4 квартал 2020 года будет сформирован? Для последнего налогового периода за 2020 год бланк декларации по ЕНВД нужно брать из приказа ФНС России от 26.06.2018 № ММВ-7-3/414@. Скачайте его по ссылке ниже бесплатно:

По каким правилам надлежит заполнить ЕНВД-отчет за 4 квартал 2020 года? Они в качестве отдельного приложения также содержатся в приказе № ММВ-7-3/414@. Ознакомиться с ними подробнее можно здесь.

Пример того, как может быть оформлен отчет по последнему налоговому периоду за год — образец ЕНВД-декларации за 4 квартал 2020 года — смотрите в КонсультантПлюс, получив бесплатный демо-доступ к системе К+:

Скачать бесплатно образец в К+

Правила представления ЕНВД-декларации за последний период 2020 года

Представить декларацию по ЕНВД за 4 квартал 2020 года можно в бумажном виде или в электронной форме по ТКС.

Кому доступна только электронная сдача, узнайте здесь.

В части определения срока подачи отчет по вмененному налогу за последний квартал года не отличается от отчетов, подаваемых за иные налоговые периоды. Его также надлежит направить в ИФНС в месяце, наступающем после завершения квартала. В качестве последнего дня для этого НК РФ (п. 3 ст. 346.32) определяет 20-е число. При совпадении с выходным последний день срока подлежит смещению на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ). Поскольку 20.01.2021 рабочий день, он и будет крайним сроком сдачи последней декларации по ЕНВД за 2020 год.

Итоги

Длительность налогового периода для ЕНВД установлена равной кварталу. Поэтому отчеты составляются поквартально по данным конкретного квартала. Завершение последнего налогового периода (четвертого квартала) совпадает с окончанием календарного года.

Для отчета по 4 кварталу за 2020 год бланк ЕНВД-декларации применяется знакомый. Поэтому о том, как заполнить ЕНВД-отчет за 2020 год (четвертый квартал), волноваться не стоит — сделать это будет несложно.

Перейти к контенту

Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности (КНД 1152016)

Применяется — с отчетности за IV квартал 2018 года

Утверждена — Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@

Срок сдачи — не позднее 20-го числа первого месяца следующего налогового периода

Порядок заполнения налоговой декларации для 2023 года.

Скачать в формате ворда

DOC

Налоговая декларация по ЕНВД для ИП. Актуальный образец для 2023 года.

Скачать образец заполнения в формате

XLS

Налоговая декларация по ЕНВД для ООО. Актуальный образец для 2023 года.

Скачать образец заполнения в формате

XLS

Бланк налоговой декларации по ЕНВД.

Скачать бланк для заполнения в формате

XLS

Виды деятельности ЕНВД

Скачать DOC

Вложенные файлы