Анализ денежных потоков

Денежный поток, кэш-фло, кэш-флоу (от англ. Cash Flow) или поток наличных денег — одно из важнейших понятий современного финансового анализа, финансового планирования и управления финансами предприятия.

Денежный поток представляет собой разницу между денежными поступлениями и выплатами организации за определенный период времени. Чаще всего, за этот временной промежуток принимается финансовый год.

Для оценки изменения, динамики финансового положения предприятия составляется план движения денежных средств предприятия, учитывающий все поступления денежных средств и все платежи. Анализ денежных потоков используется для бюджетирования деятельности предприятия, при составлении бизнес-плана, разработке бюджета движения денежных средств.

Если численное значение денежного потока больше нуля — это показатель притока денежных средств. Если численное значение денежного потока меньше нуля, то имеет место отток денежных средств.

Положительный денежный поток формируют денежные средства, поступившие предприятию за соответствующий период. Это могут быть выручка от продажи товаров, поступление денежных средств за выполнение выполнения работ или оказание услуг. Отрицательный денежный поток формируют денежные средства, затрачиваемые предприятием в соответствующий период. Например, инвестиции, возврат кредита, затраты на сырьё, электроэнергию, материалы, оплату труда сотрудников, налоги и другие.

Грамотное управление денежными потоками чрезвычайно важно, т.к. способно снизить потребности в капитале, ускорив его обороты, а также выявить финансовые резервы внутри предприятия и тем самым снизить объемы внешних займов. Главная цель анализа и управления денежными потоками — рост объема положительного денежного потока и снижение объема отрицательного.

Почему анализ денежных потоков важен?

Если в компании не уделяется должного внимания анализу и управлению денежным потокам, то ей весьма сложно предсказывать возможные кассовые разрывы. Это приводит к тому, что в конце месяца у нее может не оказаться денег, чтобы оплатить текущие счета за поставки товара, аренду офиса, заработную плату сотрудников и даже на уплату налогов.

Регулярное возникновение кассовых разрывов приводит предприятие к проблемам как с поставщиками товаров и услуг, так и с клиентами. Поставщики, недовольные проблемами с оплатой, отменяют скидки, приостанавливают отгрузку товаров. Возникает товарный дефицит, клиенты не могут получить востребованный товар, и по этой причине не спешат оплатить счета за уже произведенные отгрузки и оказанные услуги. Растет дебиторская задолженность, что еще больше усугубляет финансовые проблемы с поставщиками. Возникает «замкнутый круг.» Такая ситуация резко сказывается на обороте предприятия, снижает его прибыльность и рентабельность.

Таким образом, неплатежеспособность предприятия возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, когда формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Расчет денежных потоков в Excel

Какими же средствами автоматизации лучше воспользоваться для анализа и управлении денежными потоками предприятия? На этот вопрос каждый владелец предприятия отвечает себе сам.

Существует выбор между дорогими специализированными программами для учета движения денежных средств и созданием приложения для учета и анализа денежных потоков под свои требования при помощи Excel. Функционально большой разницы между этими вариантами нет.

У специализированных программ, возможно, более красивый интерфейс, обилие кнопочек и большое количество разных функции, некоторые из которых не используются никогда. Однако, у специализированных программ по учету денежных потоков есть несколько больших минусов. Во-первых, сроки разработки. Чаще всего, это несколько месяцев. Потом внедрение — еще пару месяцев. А если потребности учета изменяются, что бывает довольно часто — немалая сумма за добавление новых отчетов и обработок программистами.

У решений по учету денежных потоков, разработанных в Excel, перечисленные недостатки отсутствуют. Зато несомненными плюсами является гибкость решений, возможность оперативного изменения под изменяющиеся условия учета, возможность внесения небольших изменений самим пользователем, универсальность табличного редактора Excel. Нет такой задачи по учету, которую невозможно реализовать средствами Excel !

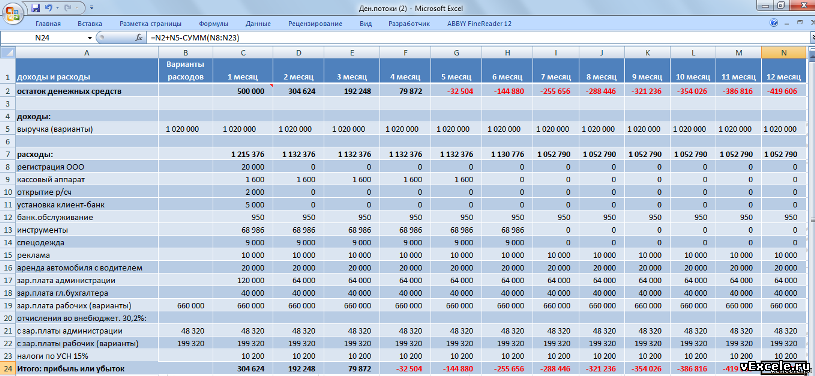

Скачайте бесплатно простое решение по учету и анализу денежных потоков в Excel. В файле Вы увидите готовую таблицу для учета и анализа денежных потоков ООО, находящегося на УСН.

Любые изменения в статьи доходов и расходов Вы можете или внести сами, или обратиться за помощью к эксперту по Excel.

Так выглядит таблица учета и анализа денежного потока:

Скачать бесплатно

Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

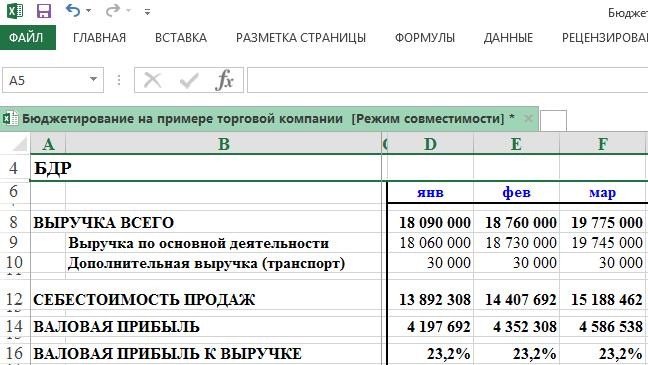

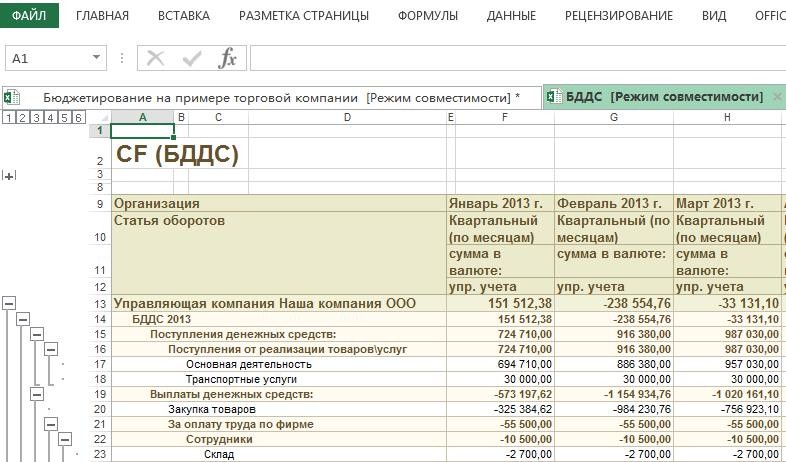

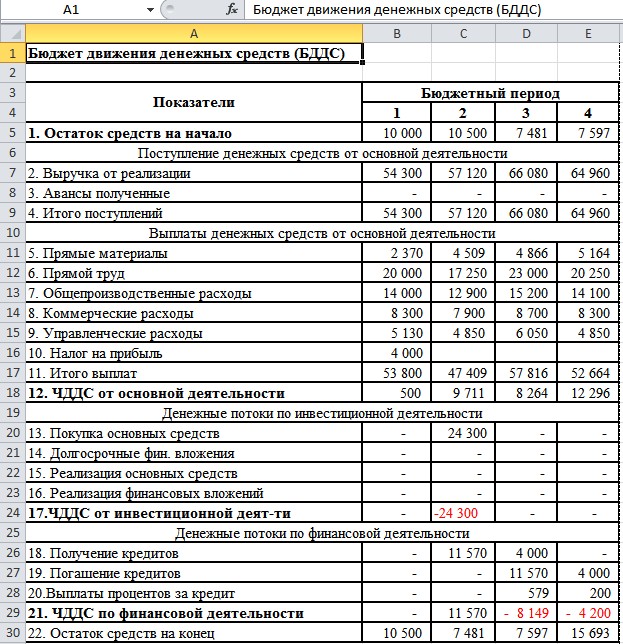

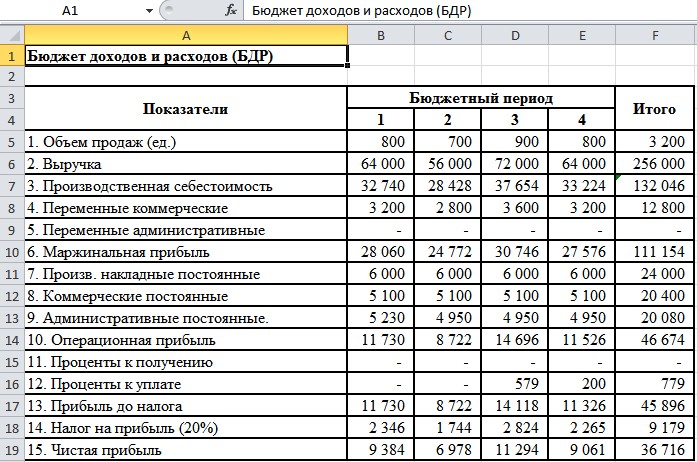

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

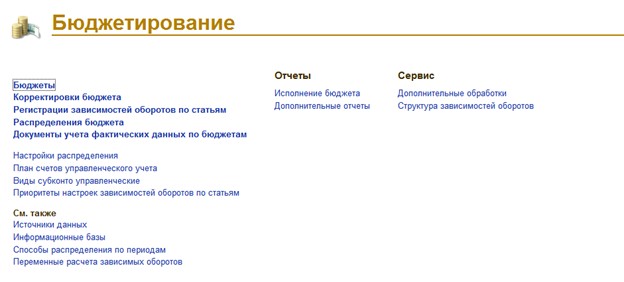

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

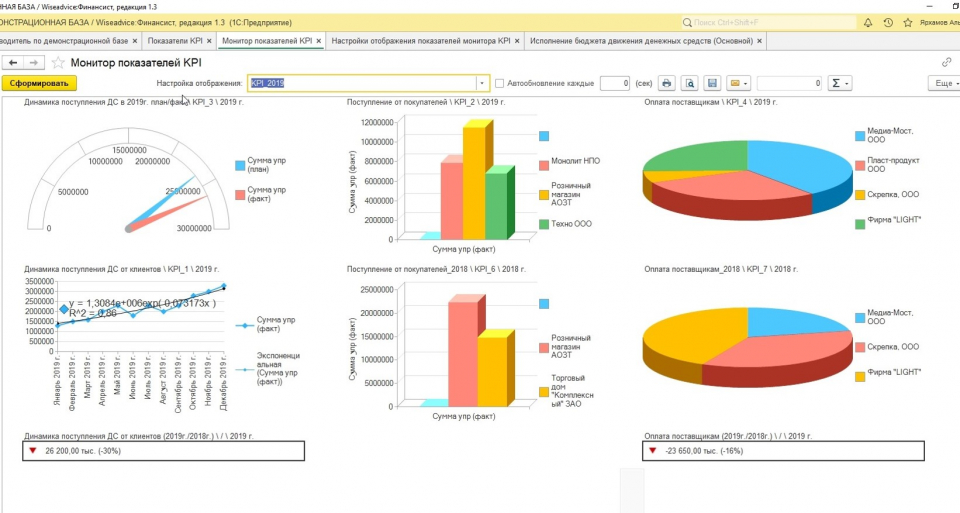

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.

Отчет о движении денежных средств

С помощью этого шаблона можно проанализировать или продемонстрировать движение денежных средств бизнеса за последние двенадцать месяцев. Спарклайны, условное форматирование и четкий дизайн делают его одновременно красочным и практичным.

Excel

Скачать

Поделиться

Без планирования и контроля оплат не может существовать ни одно предприятие: ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и информация об имеющихся в компании свободных денежных средствах. В статье приведены формы понедельного планирования БДДС, рассмотрены механизмы прогнозирования поступления выручки от продаж в оптовом и розничном направлениях, даны рекомендации по созданию форм бюджетов, рассылаемых распорядителям статей затрат.

Контроль бюджета

Существенная составляющая системы контроля — контроль казначейского исполнения бюджета, то есть контроль поступления и расходования денежных средств, которые запланированы в БДДС. Оперативный контроль бюджета движения денежных средств, как правило, осуществляет бюджетный контролер. Руководствуясь утвержденными лимитами денежных средств, он определяет статьи бюджета для финансирования сверхплановых расходов. Финансовый контролер оценивает каждую поступающую заявку на осуществление расчетов и выясняет, не превышает ли она лимит по соответствующей статье бюджета.

Превышение лимитов в бюджетном периоде возможно только по специальному распоряжению уполномоченного должностного лица (финансового или генерального директора). Когда речь идет о перераспределении расходов между различными бюджетными статьями, эти полномочия закрепляют за финансовыми контролерами.

План движения денежных средств на месяц

Планирование денежных потоков на текущий месяц нужно начинать с общего плана бюджета движения денежных средств, пример которого представлен в табл. 1.

В общем виде БДДС состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

В результате мы получаем плановый чистый поток за рассматриваемый период и выводим прогноз остатка денежных средств на конец периода.

|

Таблица 1. Бюджет движения денежных средств, руб. |

||||||

|

Код |

Статья |

Контрагент |

Задолженность на 1-е число |

Начисления/ |

Бюджет |

Задолженность на 31-е число |

|

001 |

Остаток на начало периода |

65 000 |

||||

|

На расчетном счете |

50 000 |

|||||

|

В кассе |

15 000 |

|||||

|

100 |

Поступления от продаж |

185 000 |

1 210 000 |

1 105 000 |

290 000 |

|

|

101 |

Розничные продажи |

25 000 |

1 000 000 |

925 000 |

100 000 |

|

|

102 |

Оптовые продажи |

150 000 |

200 000 |

170 000 |

180 000 |

|

|

103 |

Прочие поступления |

10 000 |

10 000 |

10 000 |

10 000 |

|

|

200 |

Расходы от операционной деятельности |

505 200 |

965 500 |

1 117 700 |

353 000 |

|

|

200.1 |

Оплата поставщикам |

450 000 |

650 000 |

800 000 |

300 000 |

|

|

Оплата поставщикам |

ООО «Альфа» |

300 000 |

450 000 |

550 000 |

200 000 |

|

|

Оплата поставщикам |

ООО «Омега» |

150 000 |

200 000 |

250 000 |

100 000 |

|

|

200.2 |

Операционные затраты |

55 200 |

315 500 |

317 700 |

53 000 |

|

|

201 |

Выплата зарплаты |

50 000 |

125 000 |

125 000 |

50 000 |

|

|

201.1 |

Окладная часть |

Сотрудники |

50 000 |

100 000 |

100 000 |

50 000 |

|

201.2 |

Премии |

Сотрудники |

25 000 |

25 000 |

— |

|

|

202 |

Затраты на персонал |

2200 |

5000 |

7200 |

— |

|

|

202.1 |

Такси |

ООО «Такси» |

1500 |

3000 |

4500 |

— |

|

202.1 |

Такси |

ООО «Экспресс» |

2000 |

2000 |

— |

|

|

202.2 |

Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

— |

|

|

203 |

Затраты на содержание здания |

3000 |

73 000 |

73 000 |

3000 |

|

|

203.1 |

Аренда помещений |

ООО «Терем» |

25 000 |

25 000 |

— |

|

|

203.1 |

Аренда помещений |

ООО «Теремок» |

30 000 |

30 000 |

— |

|

|

203.2 |

Коммунальные расходы |

Горводоканал |

15 000 |

15 000 |

— |

|

|

203.2 |

Коммунальные расходы |

ТеплоЭлектроСтанция |

— |

|||

|

203.3 |

Охрана |

ЧОП «Добрыня» |

3000 |

3000 |

3000 |

3000 |

|

218 |

Налоги в бюджет |

— |

112 500 |

112 500 |

— |

|

|

218.1 |

НДС к оплате |

45 000 |

45 000 |

— |

||

|

218.2 |

Налог на прибыль |

15 000 |

15 000 |

— |

||

|

218.3 |

Налог на имущество |

— |

||||

|

218.4 |

НДФЛ |

15 000 |

15 000 |

— |

||

|

218.5 |

Налоги с зарплаты |

37 500 |

37 500 |

— |

||

|

300 |

Итого поток от операционной деятельности |

244 500 |

–12 700 |

|||

|

400 |

Поток от финансовой деятельности |

1 500 000 |

–25 000 |

1 500 000 |

||

|

Привлечение кредитов |

Банк № 2 |

500 000 |

||||

|

Гашение кредитов |

Банк № 1 |

500 000 |

||||

|

Оплата процентов по кредитам |

Банк № 1 |

25 000 |

||||

|

500 |

Поток от инвестиционной деятельности |

–15 000 |

–5000 |

–10 000 |

–10 000 |

|

|

Доход от продажи ОС |

— |

|||||

|

Покупка ОС |

— |

|||||

|

Ремонт ОС |

ИП Иванов П. А. |

15 000 |

5000 |

10 000 |

10 000 |

|

|

600 |

Чистый поток от деятельности |

–47 700 |

||||

|

002 |

Остаток на конец периода |

17 300 |

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом заложенных в бюджет сумм оплат.

В нашем примере чистый поток по месяцу прогнозируется отрицательным (–47,7 тыс. руб.), но за счет начальных остатков в 65 тыс. руб. мы в состоянии выполнить заявленный бюджет на данный месяц. При этом мы наращиваем дебиторскую задолженность от наших покупателей со 185 тыс. руб. до 290 тыс. руб. и уменьшаем кредиторскую задолженность перед поставщиками товара с 450 тыс. руб. до 300 тыс. руб. В целом по месяцу картина оптимистичная.

Однако стоит обратить внимание, что в этом месяце планируется перекредитовка в 500 тыс. руб.: у нас заканчивается срок кредита в Банке № 1, мы рассчитываем получить кредит на такую же сумму в Банке № 2. И если получить кредит в Банке № 2 мы сможем чуть позже, чем истекает срок гашения в Банке № 1, то в течение месяца нам нужно накопить на счетах 500 тыс. руб. (примерно половина нашей месячной выручки). То есть почти полмесяца мы не сможем тратить большие суммы на операционные расходы: все платежи по ним начнутся только после получения кредита в Банке № 2.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальных платежей, выплата заработной платы согласно графику). Следовательно, нам нужен подневной или понедельный план движения денежных средств, которого в дальнейшем мы должны четко придерживаться, чтобы не испортить себе кредитную историю в Банке № 1.

Составим понедельный план движения денежных средств на следующий месяц, где спланируем поступление выручки и обязательные к оплате расходы, после чего выведем суммы, которые мы можем выделять на прочие платежи.

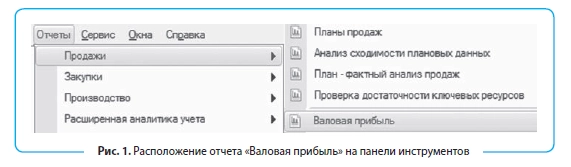

План поступления выручки по неделям

План поступления выручки от розничного и оптового направления формируется по разным принципам. Поступления от оптовых клиентов легко спрогнозировать через отсрочку платежа. Для этого воспользуемся штатным отчетом «Валовая прибыль», который находится в блоке «Продажи» закладки «Отчеты» на панели инструментов Excel (рис. 1).

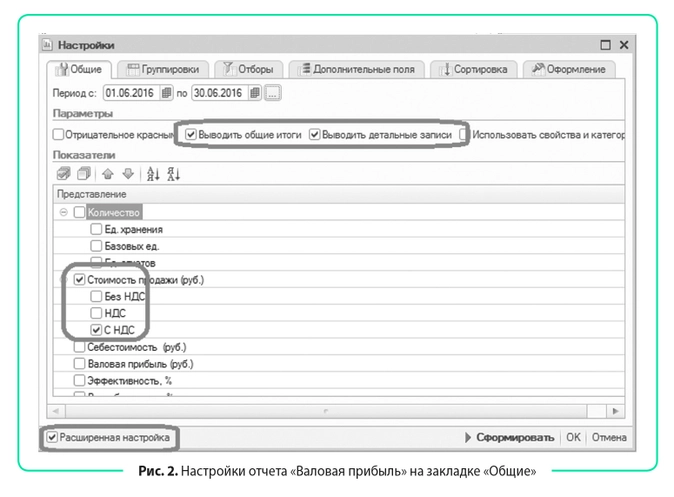

Настроим отчет «Валовая прибыль» под наши требования:

- Заходим в настройки отчета, нажимаем галочку «Расширенная настройка».

- На закладке «Общие»:

- задаем период продаж, за который ожидаем поступления денежных средств от клиентов (обычно он равен максимальной отсрочке, предоставляемой нашим покупателям);

- в блоке «Параметры» нажимаем галочки «Выводить общие итоги» и «Выводить детальные записи»;

- в блоке «Показатели» оставляем только «Стоимость продажи, руб.» и «с НДС», на остальных показателях убираем галочки (рис. 2).

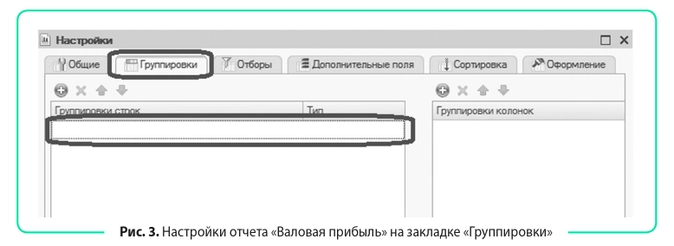

- На закладке «Группировки» удаляем все группировки, которые предусмотрены отчетом по умолчанию (рис. 3).

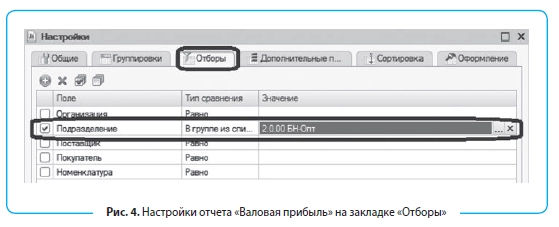

- На закладке «Отборы» устанавливаем отбор: нас интересуют продажи только оптового подразделения (рис. 4).

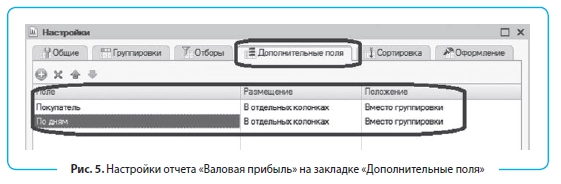

- На закладке «Дополнительные поля» выводим поля «Покупатель» и «По датам», для всех полей в столбце «Размещение» задаем тип «В отдельных колонках», в столбце «Положение» — «Вместо группировки» (рис. 5).

- Нажимаем на кнопку «Сформировать» и получаем отчет, который представлен в табл. 2.

|

Таблица 2. Отчет «Валовая прибыль» на основе представленных настроек |

||

|

Покупатель |

По дням |

Стоимость продажи, руб. |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

| ООО «Домовой» |

02.06.2016 |

5000 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

Скопируем полученный отчет в Excel и дополним необходимыми нам данными: добавим отсрочку оплат и рассчитаем срок оплаты как сумму двух столбцов: Дата продажи + Отсрочка платежа (табл. 3).

|

Таблица 3. Расчет даты оплаты от даты продажи и предоставленной отсрочки платежа |

||||

|

Покупатель |

Дата продажи |

Стоимость продажи, руб. |

Отсрочка платежа, дн. |

Дата оплаты |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

30 |

01.07.2016 |

| ООО «Домовой» |

02.06.2016 |

5000 |

15 |

17.06.2016 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

21 |

24.06.2016 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

30 |

04.07.2016 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

21 |

26.06.2016 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

35 |

11.07.2016 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

50 |

27.07.2016 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

45 |

23.07.2016 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

7 |

16.06.2016 |

Теперь сгруппируем даты оплат по неделям с помощью сводной таблицы:

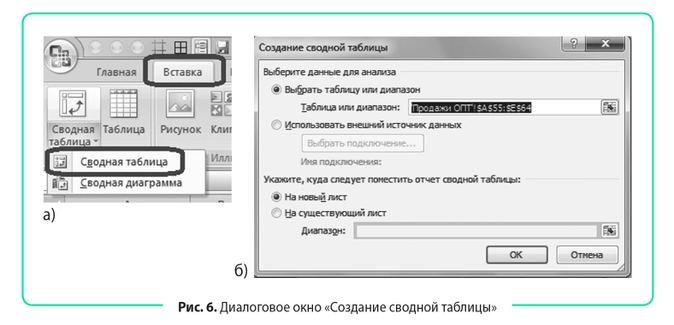

- Выделяем табл. 3 вместе с шапкой и на вкладке «Вставка» нажимаем на иконку «Сводная таблица» (рис. 6 (а)).

- В открывшемся диалоговом окне указываем, куда хотим поместить сводную таблицу: на новый лист или на существующий (надо указать ячейку, в которую нужно вставить сводную таблицу). Для создания новой сводной таблицы лучше сначала разместить ее на новом листе, привести к удобному для нас виду, а затем перенести на тот лист, где будем работать с ней в дальнейшем (рис. 6 (б)).

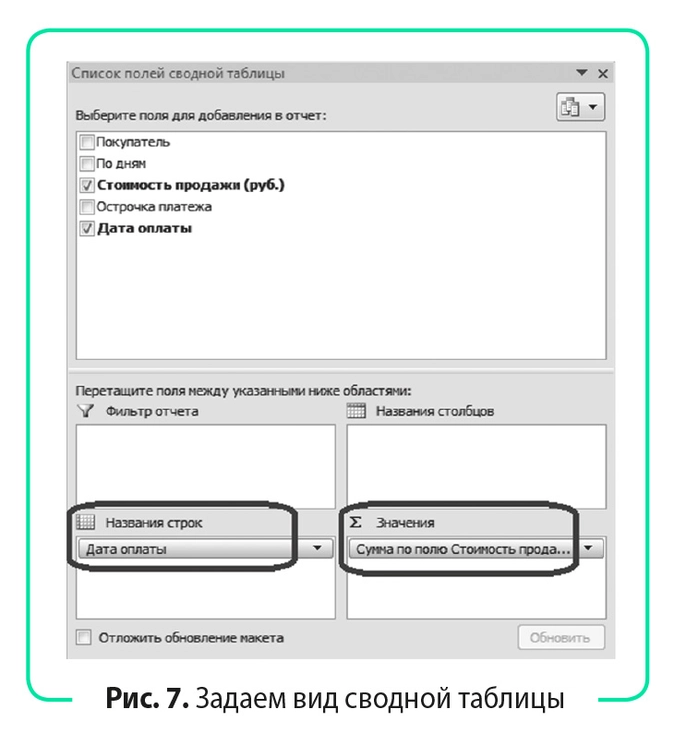

В появившемся окне «Список полей сводной таблицы» зададим ее вид (рис. 7):

- в блок «Названия строк» перетащим мышкой поле «Дата оплаты»;

- в блок «Значения» перетащим поле «Стоимость продажи, руб.».

- Получаем отчет, представленный в табл. 4.

|

Таблица 4. Первоначальный вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

16.06.2016 |

20 000 |

|

17.06.2016 |

5000 |

|

24.06.2016 |

10 000 |

|

26.06.2016 |

25 000 |

|

01.07.2016 |

50 000 |

|

04.07.2016 |

15 000 |

|

11.07.2016 |

40 000 |

|

23.07.2016 |

15 000 |

|

27.07.2016 |

100 000 |

|

Общий итог |

280 000 |

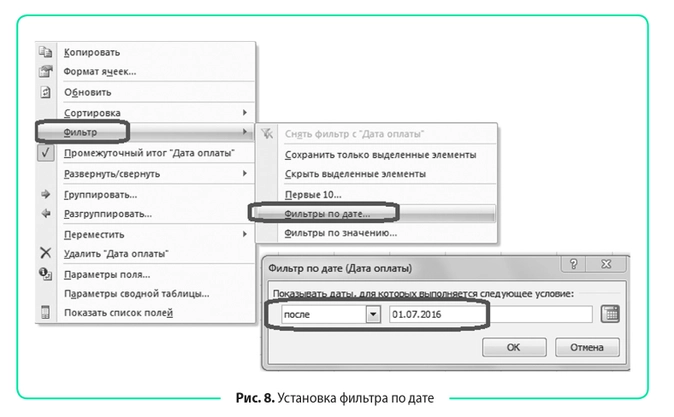

- Видно, что в таблицу попали даты оплат за предыдущий месяц. Уберем их с помощью фильтра сводной таблицы. Встаем на любую ячейку с датой и вызываем контекстное меню правой кнопкой, в нем выбираем «Фильтр» > «Фильтр по дате», задаем фильтр «После» > «01.07.2016» (рис. 8).

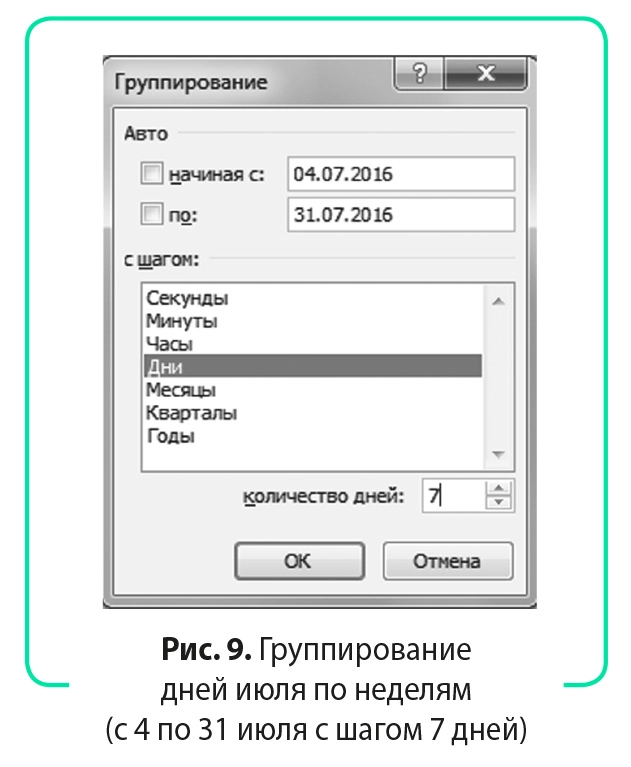

- Теперь таблица содержит только продажи со сроком оплаты в июле. Снова вызываем контекстное меню и выбираем «Группировать». В появившемся диалоговом окне задаем диапазон: с 04.07.2016 по 31.07.2016 с шагом «Дни», количество дней — 7 (рис. 9).

- Мы получили прогноз поступления денежных средств от оптовых продаж по неделям (табл. 5).

|

Таблица 5. Итоговый вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

04.07.2016–10.07.2016 |

15 000 |

|

11.07.2016–17.07.2016 |

40 000 |

|

18.07.2016–24.07.2016 |

15 000 |

|

25.07.2016–31.07.2016 |

100 000 |

| Общий итог |

170 000 |

Теперь сделаем прогноз поступления денежных средств в розничном направлении. Здесь есть два важных момента, которые нужно учесть при планировании денежного потока:

- розничные продажи имеют ярко выраженную сезонность по дням недели: покупатели чаще посещают магазины по выходным дням (на них и приходится пик продаж);

- воспользоваться выручкой от розничных продаж для оплат по расчетному счету мы можем только после ее инкассации в банк, которая осуществляется в рабочие дни с задержкой в один-два дня. То есть выручка от продаж в понедельник поступает на расчетный счет во вторник-среду (в зависимости от условий инкассации), выручка за пятницу-воскресенье будет зачислена на расчетный счет в понедельник или вторник. Таким образом, выручкой за 29–31 июля мы сможем воспользоваться только в августе. Зато 1 июля к нам поступит инкассация выручки за 30 июня.

Составим подневной план продаж в розничных магазинах, на основе которого сформируем план инкассации на расчетный счет. Разбить месячный план по дням недели можно в пропорции прошлого месяца или аналогичного месяца прошлого года, что более желательно, так как в этом случае мы сможем учесть и месячную сезонность продаж.

При использовании данных за прошлый год нужно делать сопоставление не по датам, а по дням недели. Так, 01.07.2016 приходится на пятницу, в 2015 г. первая пятница июля была 3 июля. Следовательно, для выведения пропорций сезонности нам нужно взять продажи с 3 июля по 02.08.2015. То есть чтобы получить дату прошлого года, аналогичную дню недели этого года, нужно отнять 364 дня (ровно 52 недели).

В таблице 6 представлена разбивка плана продаж по дням и план инкассации по дням недели и с группировкой по неделям. В итоге видим следующее: так как последние дни июля приходятся на выходные, план поступления денежных средств отличается от плана продаж на75 тыс. руб. Прочие поступления в нашем бюджете — это доход от субаренды, которая должна быть оплачена до 10-го числа каждого месяца согласно договору аренды. Поэтому ставим эти поступления на вторую неделю.

Таблица 6. План поступления выручки от розничных продаж на расчетный счет, руб.

| День недели | Дата прошлого года | Выручка прошлого года | Дата текущего года | Выручка текущего года | Инкассация | Итого за неделю |

|---|---|---|---|---|---|---|

| Четверг |

30.06.2016 |

25 000 |

25 000 |

|||

| Пятница |

03.07.2015 |

28 446 |

01.07.2016 |

29 771 |

25 000 |

|

| Суббота |

04.07.2015 |

32 520 |

02.07.2016 |

34 035 |

||

|

Воскресенье |

05.07.2015 |

31 247 |

03.07.2016 |

32 703 |

||

|

Понедельник |

06.07.2015 |

28 599 |

04.07.2016 |

29 932 |

96 510 |

224 031 |

| Вторник |

07.07.2015 |

32 266 |

05.07.2016 |

33 770 |

29 932 |

|

| Среда |

08.07.2015 |

29 375 |

06.07.2016 |

30 744 |

33 770 |

|

| Четверг |

09.07.1205 |

31 603 |

07.07.2016 |

33 076 |

30 744 |

|

| Пятница |

10.07.2015 |

32 315 |

08.07.2016 |

33 820 |

33 076 |

|

| Суббота |

11.07.2015 |

32 286 |

09.07.2016 |

33 791 |

||

|

Воскресенье |

12.07.2015 |

32 107 |

10.07.2016 |

33 604 |

||

|

Понедельник |

13.07.2015 |

29 238 |

11.07.2016 |

30 600 |

101 215 |

231 621 |

| Вторник |

14.07.2015 |

31 986 |

12.07.2016 |

33 476 |

30 600 |

|

| Среда |

15.07.2015 |

31 800 |

13.07.2016 |

33 282 |

33 476 |

|

| Четверг |

16.07.2015 |

31 577 |

14.07.2016 |

33 048 |

33 282 |

|

| Пятница |

17.07.2015 |

31 572 |

15.07.2016 |

33 044 |

33 048 |

|

| Суббота |

18.07.2015 |

27 867 |

16.07.2016 |

29 165 |

||

|

Воскресенье |

19.07.2015 |

26 924 |

17.07.2016 |

28 178 |

||

|

Понедельник |

20.07.2015 |

31 220 |

18.07.2016 |

32 675 |

90 387 |

222 007 |

| Вторник |

21.07.2015 |

33 039 |

19.07.2016 |

34 579 |

32 675 |

|

| Среда |

22.07.1205 |

32 395 |

20.07.2016 |

33 905 |

34 579 |

|

| Четверг |

23.07.2015 |

29 105 |

21.07.2016 |

30 462 |

33 905 |

|

| Пятница |

24.07.2015 |

30 815 |

22.07.2016 |

32 251 |

30 462 |

|

| Суббота |

25.07.2015 |

30 564 |

23.07.2016 |

31 988 |

||

|

Воскресенье |

26.07.2015 |

31 045 |

24.07.2016 |

32 491 |

||

|

Понедельник |

27.07.2015 |

28 194 |

25.07.2016 |

29 507 |

96 730 |

222 340 |

| Вторник |

28.07.2015 |

31 594 |

26.07.2016 |

33 066 |

29 507 |

|

| Среда |

29.07.2015 |

30 564 |

27.07.2016 |

31 988 |

33 066 |

|

| Четверг |

30.07.2015 |

29 666 |

28.07.2016 |

31 048 |

31 988 |

|

| Пятница |

31.07.2015 |

31 041 |

29.07.2016 |

32 487 |

31 048 |

|

| Суббота |

01.08.2015 |

34 454 |

30.07.2016 |

36 060 |

||

| Воскресенье |

02.08.2015 |

30 052 |

31.07.2016 |

31 453 |

||

| Итого |

955 475 |

1 000 000 |

925 000 |

925 000 |

График платежей

Мы сформировали план поступления денежных средств по неделям. Теперь разнесем в БДДС обязательные платежи (в табл. 7 выделены цветом):

- выплата заработной платы: остатки зарплаты за прошлый месяц нужно выплатить до 10-го числа, премия платится до 15-го числа, аванс за текущий месяц — до 25-го числа. Ставим 50 % зарплаты к выплате на вторую неделю, 100 % премии — на четвертую и 50 % зарплаты — на последнюю неделю месяца;

- оплата аренды: согласно договорам крайний срок оплаты аренды за текущий месяц — 10-е число. Ставим к оплате на вторую неделю;

- коммунальные платежи нужно осуществить до 25-го числа, ставим их к оплате 25-го числа, то есть на последнюю неделю;

- охрана по заключенному с ЧОП договору оплачивается до 20-го числа, ставим на оплату на четвертую неделю;

- налоги с заработной платы нужно оплатить до 15-го числа, значит, деньги на них нам потребуются на третьей неделе;

- налог на доходы физических лиц платится одновременно с выплатой заработной платы, поэтому разносим его по неделям в той пропорции, что и выплату зарплаты, премий;

- по остальным налогам срок оплаты с 25-го по 31-е число (последняя неделя июля);

- погашение кредитов и оплата процентов — до 22-го числа (привлечение кредитов — после 25-го числа).

Все прочие платежи в предстоящем месяце сразу относим на последнюю неделю (когда сможем пополнить оборотные активы за счет нового кредита, получение которого намечено на 25 июля).

В итоге видим, что на оплату товара на первых трех неделях мы можем потратить только 120 тыс. руб., остальную сумму задолженности сможем закрыть перед поставщиками на двух последних неделях июля.

Если нам важно мнение поставщиков, нужно заранее уведомить их о сложившейся ситуации. Можно предоставить им четкий график платежей на этот месяц, чтобы они тоже могли спланировать свои финансовые возможности за предстоящий месяц.

|

Таблица 7. Понедельное планирование оплат, руб. |

||||||||

|

Статья |

Контрагент |

Срок оплат |

Бюджет на месяц |

1–3 июля |

4–10 июля |

11–17 июля |

18–24 июля |

25–31 июля |

| Остаток на начало периода |

65 000 |

65 000 |

50 000 |

148 031 |

92 153 |

3160 |

||

| На расчетном счете |

50 000 |

|||||||

| В кассе |

15 000 |

|||||||

| Поступления от продаж |

1 105 000 |

25 000 |

249 031 |

271 621 |

237 007 |

322 340 |

||

| Розничные продажи |

925 000 |

25 000 |

224 031 |

231 621 |

222 007 |

222 340 |

||

| Оптовые продажи |

170 000 |

15 000 |

40 000 |

15 000 |

100 000 |

|||

| Прочие поступления |

До 10-го числа |

10 000 |

10 000 |

|||||

| Расходы от операционной деятельности |

1 117 700 |

40 000 |

151 000 |

77 500 |

301 000 |

548 200 |

||

| Оплата поставщикам |

800 000 |

40 000 |

40 000 |

40 000 |

270 000 |

410 000 |

||

| Оплата поставщикам |

ООО «Альфа» |

550 000 |

30 000 |

30 000 |

30 000 |

200 000 |

260 000 |

|

| Оплата поставщикам |

ООО «Омега» |

250 000 |

10 000 |

10 000 |

10 000 |

70 000 |

150 000 |

|

| Операционные затраты |

317 700 |

— |

111 000 |

37 500 |

31 000 |

138 200 |

||

| Выплата зарплаты |

125 000 |

— |

50 000 |

— |

25 000 |

50 000 |

||

| Окладная часть |

Сотрудники |

Зарплата — до 10-го числа, аванс — до 25-го числа |

100 000 |

50 000 |

50 000 |

|||

| Премии |

Сотрудники |

До 15-го числа |

25 000 |

25 000 |

||||

| Затраты на персонал |

7200 |

— |

— |

— |

— |

7200 |

||

| Такси |

ООО «Такси» |

4500 |

4500 |

|||||

| Такси |

ООО «Экспресс» |

2000 |

2000 |

|||||

| Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

|||||

| Затраты на содержание здания |

73 000 |

— |

55 000 |

— |

3000 |

15 000 |

||

| Аренда помещений |

ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

||||

| Аренда помещений |

ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

||||

| Коммунальные расходы |

Горводоканал |

До 25-го числа |

15 000 |

15 000 |

||||

| Коммунальные расходы |

ТеплоЭлектроСтанция |

До 25-го числа |

||||||

| Охрана |

ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

||||

| Налоги в бюджет |

112 500 |

— |

6000 |

37 500 |

3000 |

66 000 |

||

| НДС к оплате |

До 25-го числа |

45 000 |

45 000 |

|||||

| Налог на прибыль |

До 28-го числа |

15 000 |

15 000 |

|||||

| Налог на имущество |

До 30-го числа |

— |

— |

|||||

| НДФЛ |

Вместе с зарплатой |

15 000 |

6000 |

3000 |

6000 |

|||

| Налоги с зарплаты |

До 15-го числа |

37 500 |

37 500 |

|||||

| Итого поток от операционной деятельности |

–12 700 |

–15 000 |

98 031 |

194 121 |

–63 993 |

–225 860 |

||

| Поток от финансовой деятельности |

–25 000 |

— |

— |

–250 000 |

–25 000 |

250 000 |

||

| Привлечение кредитов |

Банк № 2 |

После 25-го числа |

500 000 |

250 000 |

250 000 |

|||

| Гашение кредитов |

Банк № 1 |

До 22-го числа |

500 000 |

250 000 |

250 000 |

|||

| Оплата процентов по кредитам |

Банк № 1 |

До 22-го числа |

25 000 |

25 000 |

||||

| Поток от инвестиционной деятельности |

–10 000 |

— |

— |

— |

— |

–10 000 |

||

| Доход от продажи ОС | ||||||||

| Покупка ОС | ||||||||

| Ремонт ОС |

ИП Иванов П. А. |

10 000 |

10 000 |

|||||

| Чистый поток от деятельности |

–47 700 |

–15 000 |

98 031 |

–55 879 |

–88 993 |

14 140 |

||

| Остаток на конец периода |

17 300 |

50 000 |

148 031 |

92 153 |

3160 |

17 300 |

Создание форм бюджетов для контролера статей бюджета

Теперь рассмотрим разные способы получения месячного плана БДДС. Если компания небольшая и контрагентов мало, то экономист в состоянии самостоятельно спланировать предстоящие оплаты на месяц. Достаточно собрать текущую задолженность перед поставщиками и подрядчиками на счетах 60, 76 и проанализировать ежемесячные начисления по всем контрагентам.

В нашем примере всего два поставщика товаров и девять подрядчиков и поставщиков услуг (см. табл. 7), бoльшая их часть ежемесячно выставляет одни и те же счета (аренда, охрана, коммунальные платежи и услуги такси). Понятно, что спрогнозировать оплаты по ним достаточно легко. Сложность может возникнуть только в планировании налогов. Значит, нужно обратиться за помощью к главному бухгалтеру, так как он отвечает за своевременные оплаты налогов.

На крупных предприятиях правильно спланировать бюджет по всем статьям расходов одному экономисту тяжело, поэтому в таких компаниях обычно все статьи расходов закрепляются за ответственными сотрудниками, так называемыми распорядителями статей бюджета. Именно они занимаются планированием оплат, а затем предоставляют в финансовую службу заявки на оплату по счетам. Чтобы вам было проще собрать общий бюджет на основе бюджетов, поданных распорядителями, лучше разработать единый формат бюджета, который они должны заполнять.

В таблице 8 представлена форма бюджета распорядителя блока затрат по содержанию здания, из которой легко перенести данные в общую форму БДДС. Если статей в БДДС много, то лучше ввести код статьи. Тогда с помощью функции СУММЕСЛИМН() вы сможете автоматически переносить данные из бюджетов контролера в общий бюджет.

|

Таблица 8. Форма бюджета распорядителя статей затрат |

||||||

|

Код |

Статья/Контрагент |

Крайний срок оплаты (если есть) |

Задолженность на 1-е число, руб. |

Затраты на текущий месяц, руб. |

Бюджет для оплаты, руб. |

Задолженность на 31-е число, руб. |

| 203.1 | Аренда помещений |

0 |

55 000 |

55 000 |

0 |

|

| 203.1 | ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

0 |

|

| 203.1 | ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

0 |

|

| 203.2 | Коммунальные расходы |

0 |

15 000 |

15 000 |

0 |

|

| 203.2 | Горводоканал |

До 25-го числа |

15 000 |

15 000 |

0 |

|

| 203.2 | ТеплоЭлектроСтанция |

До 25-го числа |

0 |

|||

| 203.3 | Охрана |

3000 |

3000 |

3000 |

3000 |

|

| 203.3 | ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

3000 |

3000 |

| Итого |

3000 |

73 000 |

73 000 |

3000 |

Нужно учитывать несколько моментов, касающихся разработки форм:

- контролер не должен изменять количество и последовательность столбцов (иначе формулы, настроенные на его бюджет, будут работать некорректно). Если он хочет внести дополнительные пояснения по статье, пусть делает это справа от утвержденной формы;

- контролер может добавлять в отчет строки, если у него увеличилось количество контрагентов по какой-либо статье затрат. При этом добавление новых строк не должно приводить к необходимости изменять результирующие строки;

- все ячейки с расчетными формулами должны быть защищены от редактирования (во избежание случайного затирания или изменения формулы на неверную);

- итоговые значения по бюджету распорядителя необходимо сверять с данными, которые попали в сводный БДДС, чтобы исключить возможность искажения информации.

Рассмотрим, как реализовать эти требования, используя возможности Excel.

- Защита ячеек.

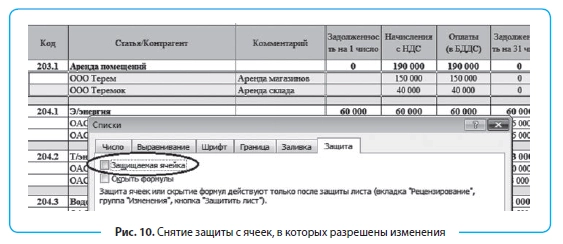

Для защиты ячеек от редактирования нажмите кнопку «Защитить лист» на вкладке «Рецензирование». Обратите внимание, что по умолчанию Excel защитит все ячейки листа от изменений, а нам нужно, чтобы распорядители не испортили результирующие строки. Поэтому следует снять защиту с ячеек, в которых распорядителям разрешено вносить изменения. Снять защиту с ячейки можно в меню «Формат ячейки» на вкладке «Защита» (рис. 10).

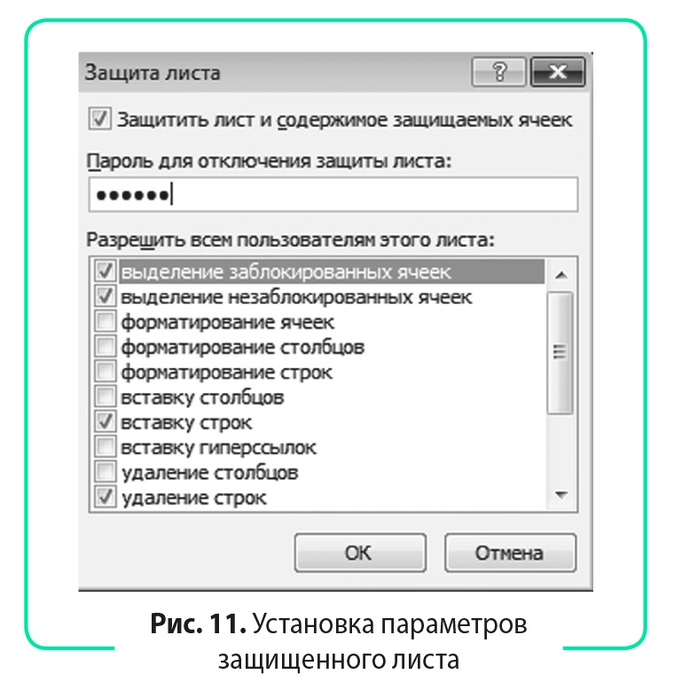

Контролеру разрешено изменять количество строк (добавлять и удалять), поэтому при установке защиты листа не забудьте отметить галочками «вставку строк» и «удаление строк» (рис. 11). Обязательно задайте пароль на снятие защиты. Иначе сотрудники, знающие, как работать с защитой листа, легко обойдут это ограничение.

- Учет в формуле СУММ() новых строк, которые может добавить контролер.

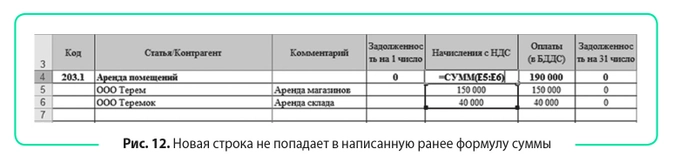

Главное правило при разработке бюджета произвольной длины: всегда использовать функцию СУММ(). Применение этого правила не всегда гарантирует, что в результирующие строки попадут все данные. На рисунке 12 приведен пример, когда контролер бюджета добавил новую строку в конец блока «Аренда помещений» (вполне логично с его точки зрения), но в итоговую формулу она не попала.

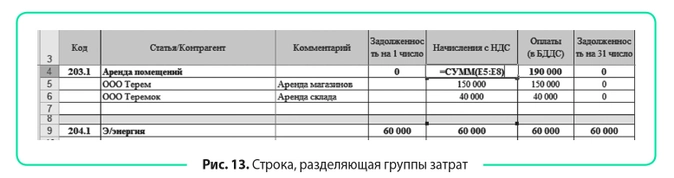

Выход из данной ситуации: между всеми блоками затрат вставляем строку и включаем ее в формулу суммирования (для распознавания обязательно выделяем строку каким-либо цветом). Для пользователя эта строка станет своего рода разделителем между группами затрат, и он всегда будет добавлять новые строки именно перед ней (рис. 13).

Следующий этап управления финансами — сбор заявок на оплату и ведение ежедневного платежного календаря.

Вместо заключения

Грамотная разработка бюджетов для контролера статей затрат позволит частично автоматизировать сбор планового БДДС на месяц, что ускорит процесс его подготовки и сократит влияние человеческого фактора при консолидации данных из разных источников.

Если плановый бюджет на месяц сведен с профицитом, это не означает, что в середине месяца не будет дефицита бюджета (ситуация наиболее вероятна в месяц погашения крупной суммы кредита). Поэтому крайне важно составлять не только месячный, но и понедельный прогноз движения денежных средств, чтобы заранее знать о возможных провалах в бюджете и грамотно спланировать платежи во избежание таких проблем.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2016