Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

В этой статье описаны синтаксис формулы и использование функции ЧИСТВНДОХ в Microsoft Excel.

Описание

Возвращает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер. Чтобы рассчитать внутреннюю ставку доходности для ряда периодических денежных потоков, следует использовать функцию ВСД.

Синтаксис

ЧИСТВНДОХ(значения;даты[;предположение])

Аргументы функции ЧИСТВНДОХ описаны ниже.

-

Значения Обязательный. Ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе «даты». Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Если первое значение является затратами или выплатой, оно должно быть отрицательным. Все последующие выплаты дисконтируются на основе 365-дневного года. Ряд значений должен содержать по крайней мере одно положительное и одно отрицательное значение.

-

Даты Обязательный. График дат платежей, который соответствует платежам для денежных потоков. Даты могут быть в любом порядке. Дата должна быть введена с использованием функции ДАТА либо как результат других формул или функций. Например, для указания даты 23 мая 2008 г. воспользуйтесь выражением ДАТА(2008,5,23). Если ввести даты как текст, это может привести к возникновению проблем. .

-

Предп Необязательный. Величина, предположительно близкая к результату ЧИСТВНДОХ.

Замечания

-

В приложении Microsoft Excel даты хранятся в виде последовательных чисел, что позволяет использовать их в вычислениях. По умолчанию дате 1 января 1900 года соответствует номер 1, а 1 января 2008 года — 39448, так как интервал между этими датами составляет 39 448 дней.

-

Числа в аргументе «даты» усекаются до целых.

-

В xiRR ожидается по крайней мере один положительный и один отрицательный денежный поток; в противном случае XIRR возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если любое число в датах не является допустимой датой, то xiRR возвращает #VALUE! значение ошибки #ЗНАЧ!.

-

Если любое число в датах предшествует начальной дате, то xiRR возвращает #NUM! значение ошибки #ЗНАЧ!.

-

Если значения и даты содержат различное количество значений, то #NUM! значение ошибки #ЗНАЧ!.

-

В большинстве случаев задавать аргумент «предп» для функции ЧИСТВНДОХ не требуется. Если этот аргумент опущен, то он полагается равным 0,1 (10 процентов).

-

Функция ЧИСТВНДОХ тесно связана с функцией ЧИСТНЗ. Ставка доходности, вычисляемая функцией ЧИСТВНДОХ — это процентная ставка, соответствующая ЧИСТНЗ = 0.

-

Excel для вычисления XIRR используется метод итеративный метод. Используя изменяемую ставку (начиная с прогноза), XIRR цикличен по вычислениям, пока результат не будет точным в пределах 0,0000001 процента. Если после 100 попыток xiRR не получается найти результат, #NUM! возвращается значение ошибки. Ставка будет изменена до:

где:

-

di = дата i-й (последней) выплаты;

-

d1 = дата 0-й выплаты (начальная дата);

-

Pi = сумма i-й (последней) выплаты.

-

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

||

|

Значения |

Даты |

|

|

-10 000 |

1-янв-08 |

|

|

2,750 |

1-мар-08 |

|

|

4,250 |

30-окт-08 |

|

|

3,250 |

15-фев-09 |

|

|

2,750 |

1-апр-09 |

|

|

Формула |

Описание (результат) |

Результат |

|

=ЧИСТВНДОХ(A3:A7; B3:B7; 0,1) |

Внутренняя ставка доходности (0,373362535 или 37,34%) |

37,34 % |

Нужна дополнительная помощь?

Пару лет назад у меня был счет в ВТБ. У них есть приложение «Мои инвестиции», которым я пользовался. В какой-то момент, после нового обновления появился раздел с аналитикой портфеля. Там можно было узнать доходность за год/месяц и тд.

Поначалу все работало нормально, но стоило мне внести средства и купить новые акции, как вся статистика по доходности полетела. Приложение выдавало совершенно несопоставимые с реальностью цифры.

И тогда я озадачился тем, как посчитать реальную доходность своего портфеля с учетом регулярных пополнений.

Сейчас ВТБ все исправили и доходность считается адекватно. Возможно, у других брокеров проблема осталась, и эта статья поможет вам с ней разобраться. К тому же, если у вас несколько счетов/видов инвестиций, вы сможете посчитать суммарную доходность.

Если вы положили на счет 100 тыс. р., инвестировали их и благополучно забыли на год, то посчитать доходность не составит труда. Предположим, к концу года у вас на счете образовалось 120 тыс. руб., тогда годовая доходность составит:

120/100-1=0,2 или же 20%

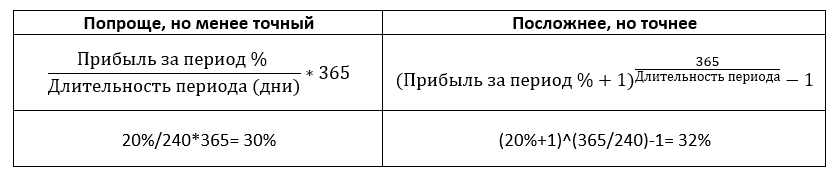

Проблемы начинаются, стоит только немного усложнить этот пример. Предположим, прошел не год, а 8 мес. В таком случае, 20% — это прибыль за 8 месяцев. Но общепринято высчитывать именно годовую доходность, чтобы было проще сравнить с тем же банковским вкладом. Для этого нужно провести дополнительные расчеты. Есть два варианта:

А что делать, если инвестор периодически пополняет счет или снимает средства?

На помощь нам приходит функция Excel XIRR или в русской версии ЧИСТВНДОХ.

Функция очень простая в использовании, но сложная для понимания. ЧИСТВНДОХ рассчитывает IRR, внутреннюю норму доходности при нерегулярных денежных потоках. Этот показатель часто используется при оценке привлекательности инвестиционных проектов. IRR — такая ставка дисконтирования, при которой совокупный денежный поток проекта равен нулю. Не буду вдаваться в подробности оценки проектов, сейчас не об этом. Как мы можем применить ЧИСТВНДОХ для расчета доходности нашего портфеля?

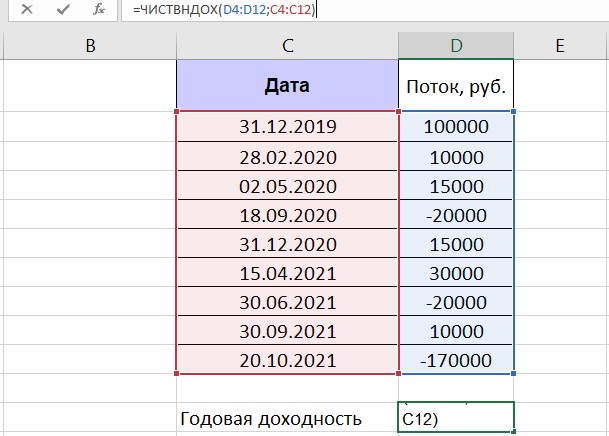

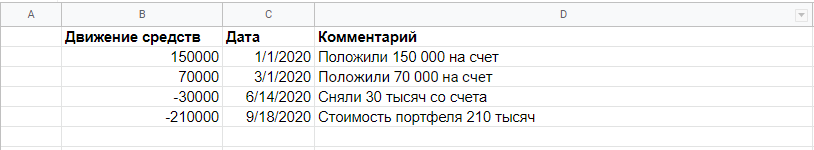

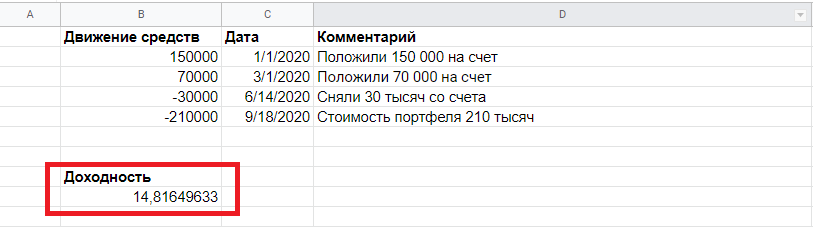

Для этого нам понадобятся вводные данные, а именно: сумма на начало периода, сумма на конец периода и суммы ввода/вывода средств с датами. Эти данные можно найти в брокерском отчете или отчете о движении денежных средств.

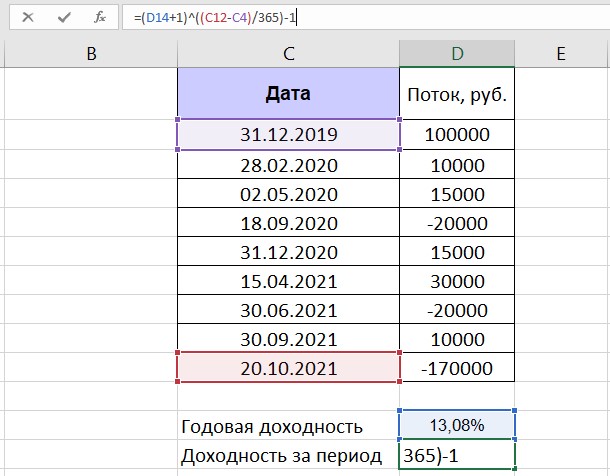

Ниже приведен пример. Сумма на начало периода — 100 тыс. руб. Сумма на счете на конец периода — 170 тыс. руб. Конечная сумма и вывод средств выписываются со знаком «-», начальная сумма и пополнения счета со знаком «+».

Знаки можно расставить наоборот, итоговый результат не изменится. Тут уже кому как удобнее.

|

Дата |

Поток, руб. |

|

31.12.2019 |

100000 |

|

28.02.2020 |

10000 |

|

02.05.2020 |

15000 |

|

18.09.2020 |

-20000 |

|

31.12.2020 |

15000 |

|

15.04.2021 |

30000 |

|

30.06.2021 |

-20000 |

|

30.09.2021 |

10000 |

|

20.10.2021 |

-170000 |

Далее прописываем функцию. Первый аргумент — наши денежные потоки, второй — соответствующие им даты, третий вводить не нужно.

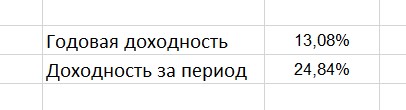

В итоге мы получили ответ — 13,08%. Функция считает сразу годовую доходность.

Чтобы посчитать доходность за период, нужно воспользоваться формулой, которую упоминали ранее. Только на этот раз в степени мы будем делить период на кол-во дней в году. Количество дней в периоде легко найти: нужно вычесть из конечной дату начальную.

Что делает функция ЧИСТВНДОХ?

Это раздел для тех, кто любит копнуть поглубже. Смысл работы функции заключается в следующем:

-

Входящие потоки (начальная сумма + зачисления) приравниваются к исходящим (конечная сумма + снятия).

-

По идее две стороны уравнения не будут равны, так как они отличаются как раз на величину доходности, которую мы пытаемся найти.

-

И функция как раз рассчитывает эту доходность с учётом разного времени зачисления.

-

Она подбирает такую ставку, при которой разница между входящими и исходящими потоками будет равна 0.

Если бы мы попытались рассчитать доходность простым способом, поделив начальную сумму на конечную, мы бы не учли зачисления и списания.

Можно поделить конечную сумму на сумму начальных средств и всех потоков за период. Но тогда мы не учтем время зачислений.

Единственный альтернативный вариант, который может показать доходность близкую к ЧИСТВНДОХ — это расчет средневзвешенного капитала за период. Но это достаточно муторная тема, особенно если потоков много.

Таким образом, функция ЧИСТВНДОХ или XIRR — оптимальный вариант для расчета доходности вашего портфеля.

Get the Internal Rate of Return (IRR) for a series of cash flows that may not be periodic

What is the XIRR Function?

The XIRR Function[1] is categorized under Excel financial functions. It will calculate the Internal Rate of Return (IRR) for a series of cash flows that may not be periodic. It does this by assigning specific dates to each individual cash flow. The main benefit of using the XIRR Excel function is that such unevenly timed cash flows can be accurately modeled. To learn more, read why to always use XIRR over IRR in Excel modeling.

In financial modeling, the XIRR function is useful in determining the value of an investment or understanding the feasibility of a project that does not have regularly periodic cash flows. It helps us understand the rate of return earned on an investment. Hence, it is commonly used in evaluating and choosing between two or more investments.

Formula

=XIRR(values, dates,[guess])

The formula uses the following arguments:

- Values (required argument) – This is the array of values that represent the series of cash flows. Instead of an array, it can be a reference to a range of cells containing values.

- Dates (required argument) – This is a series of dates that correspond to the given values. Subsequent dates should be later than the first date, as the first date is the start date and subsequent dates are future dates of outgoing payments or income.

- [guess] (optional argument) – This is an initial guess – or estimate – of what the IRR will be. If omitted, Excel takes the default value of 10%.

Excel uses an iterative technique for calculating XIRR. Using a changing rate (starting with [guess]), XIRR cycles through the calculation until the result is accurate within 0.000001%.

How to use the XIRR Function in Excel?

To understand the uses of the XIRR function, let’s consider a few examples:

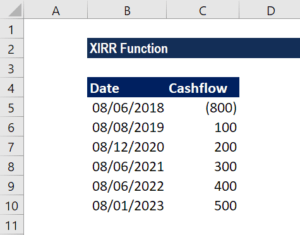

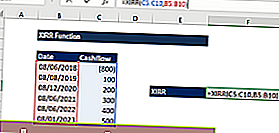

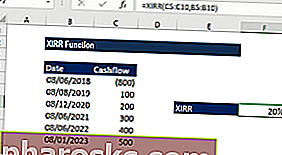

XIRR Example

Suppose a project started on January 1, 2018. The project gives us cash flows in the middle of the first year, after 6 months, then at the end of 1.5 years, 2 years, 3.5 years, and annually thereafter. The data given is shown below:

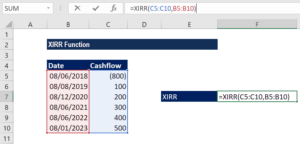

The formula to use will be:

We will leave the guess as blank so Excel takes the default value of 10%.

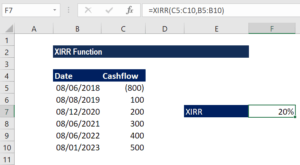

We get the result below:

Things to remember about the XIRR Function

- Numbers in dates are truncated to integers.

- XNPV and XIRR are closely related. The rate of return calculated by XIRR is the interest rate corresponding to XNPV = 0.

- Dates should be entered as references to cells containing dates or values returned from Excel formulas.

- #NUM! error – Occurs if either:

- The values and dates arrays are of different lengths;

- The given arrays do not contain at least one negative and at least one positive value;

- Any of the given dates precede the first date provided;

- The calculation fails to converge after 100 iterations.

- #VALUE! error – Occurs when either of the dates given cannot be recognized by Excel as valid dates.

Click here to download the sample Excel file

Additional Resources

Thanks for reading CFI’s guide to the Excel XIRR function. By taking the time to learn and master these functions, you’ll significantly speed up your financial analysis. To learn more, check out these additional CFI resources:

- Excel Functions for Finance

- Advanced Excel Course

- Advanced Excel Formulas You Must Know

- Excel Shortcuts for PC and Mac

- See all Excel resources

Article Sources

- XIRR Function

The XIRR function is a finance function that calculates the internal rate of return (IRR) of a series of non-periodic cash flows. This function works like the IRR function, but doesn’t require entering regular intervals. In this guide, we’re going to show you how to use the XIRR function and also go over some tips and error handling methods.

Supported versions

- All Excel versions

Syntax

XIRR(values, dates, [guess])

Arguments

|

values |

A series of cash flows. Cash flows must contain at least one positive value and one negative value. Payments are expressed as negative values and income as positive. |

|

dates |

Date series of cash flows. The first payment date indicates the beginning of the schedule of payments. All other dates must be later than this date, but they may occur in any order. |

|

[guess] |

Optional. Your estimation for expected internal rate of return. Default is 0.1 (10%). |

Examples

Note that we’ve used named ranges in this example to make the formulas easier to read. This is not required.

Example 1

=XIRR(cash_flow,time_periods)

formula demonstrates a use case for the XIRR function. It calculates an investment’s internal rate of return after four irregular intervals. Subsequent payments are discounted based on a 365-day calendar year. Payments are expressed as negative values and income as positive.

When the [guess] argument is omitted, it will be defaulted as 0.1 and will start the iterations from this value. The XIRR calculates iterations until it reaches a result within 0.00001% accuracy.

Example 2

=XIRR(cash_flow,time_periods,guess)

formula is an example of using the [guess] argument in the XIRR function. You can see the result is equal to the sample that omits the [guess] parameter. In most cases you do not need to enter a [guess] argument. Use different values if you get a #NUM! error.

Download Workbook

Tips

- The XIRR function can work with cash flows occurring at irregular intervals. Use the IRR function for periodic cash flows.

- The rate of return is calculated by XIRR is the interest rate corresponding to a 0 (zero) net present value (NPV). Using the return of the XIRR in the XNPV function returns 1.79E-09, which is equal to 0 (zero) within the accuracy of the XIRR function. Sample formula:

=XNPV(XIRR(cash_flow,time_periods,guess),cash_flow,time_periods)

- The function ignores text, logical values, or empty cells.

Issues

#NUM!

- If the function cannot find any results within 0.00001% accuracy, or in 100 iterations, you will get a #NUM! error. Try changing the [guess] parameter.

- Any date value can entered that is before than the starting date.

- References of values and date series may have different sizes.

- Cash flows must contain at least one positive value and one negative value.

#VALUE!

- If an argument is non-numeric, you will get a #VALUE! error.

- If you entered invalid dates, you will get a #VALUE! error.

Собрали ответы на популярные вопросы касательно расчетов доходности на основании метода XIRR:

- Отличие от предыдущего метода(СВСИ)?

- Как проверить корректность расчета доходности?

- Как производится расчет доходности, если нет сделок пополнения счета?

- Часть сделок без связанной сделки, влияет ли это на расчет?

- Срок инвестирования в актив менее года, почему расчет строится на год?

Чем доходность по XIRR отличается от расчета по средневзвешенной?

Метод доходности по средневзвешенной стоимости инвестиций (СВСИ) ориентирован на оценку эффективности с учетом временного периода. Т.е. если период инвестиции 6 месяцев, результат 10% — результат за 12 месяцев должен быть 20%. Подробно о данном методе. Таким образом, при активном движении по счету (внесение, вывод), а также на периодах инвестирования менее 1 года расчет является прогнозным, а не фактическим.

Доходность по XIRR оценивает результаты денежного потока, а именно сумму инвестиций, полученного дохода(изъятого со счета) за период и суммы остатка на конец. Таким образом, доходность по XIRR соответствует проценту депозита, который бы принес такой же результат за равный период времени. На примере:

— Срок инвестирования 2 года, сумма инвестиции 100 000 + 30 000 рублей(первый и второй год), итоговая стоимость 163 000 рублей.

— Для получения 163 000 рублей за 2 года необходимо открыть банковский депозит по 13,55% годовых. Пример в таблице.

Важное условие! СВСИ сложно рассчитать самостоятельно на большом объеме сделок. XIRR можно проверить в Excel.

Как проверить расчет доходности?

Для проверки расчета доходности по портфелю или отдельному активу достаточно выгрузить файл xlsx со страницы Экспорта сделок. В таком файле на вкладке ‘XIRR’ представлены списки сделок и формула расчета доходности как по портфелю в целом, так и по отдельным активам.

Как производится расчет доходности, если нет сделок пополнения счета?

В случаях, когда в портфеле отсутствуют денежные операции (пополнение и вывод), а сделки продажи и покупки оформлены без зачисления средств:

- Сделки покупки приравниваются к сделкам внесения(инвестирования).

- Сделки продажи приравниваются к сделкам вывода.

При условии, что суммы пополнения счета не равны суммам покупок(а так же не совпадают даты операций), рекомендуем сформировать портфель посредством импорта отчета.

Часть сделок без связанной сделки, влияет ли это на расчет?

В отдельных случаях в портфеле могут находится операции без связанной сделки, к примеру:

- Начисления(дивиденды и купоны) зачисляются на карту или другой счет.

- Налоговый вычет.

- Перевод ценных бумаг.

В первых двух случаях увеличивается доход портфеля, но стоимость портфеля остается неизменной. В расчете операции принимаются как выведенный доход со счета и увеличивают доходность годовых.

В случаях перевода бумаги стоимость портфеля увеличивается, но доход остается неизменным (в момент получения, когда нет курсовой прибыли). Далее расчет изменяется согласно операциям и стоимости бумаги на конец отчетного периода.

Срок инвестирования в актив менее года, почему расчет строится на год?

Метод расчета по XIRR, основанный на внутренней норме доходности(а это годовая процентная ставка), был разработан для оценки долгосрочных инвестиций, сравниваемых с банковскими депозитами.

В следствии чего, расчеты на периодах меньше 365 дней не являются фактическими, а строят прогноз при сохранении динамики(т.е. при получении 1% за первый день прогноз составит 365%). Так как ориентированы на реальные показатели, в расчетах по таким позициям исходим из следующих условий:

- При продаже актива и сохранении суммы от продажи в виде остатка на счете доходность не изменится.

- При реинвестировании полученных средств от продажи начнет формироваться отдельный список операций и расчет будет производится по нему.

При возникновении прочих вопросов по расчету доходности обратитесь в службу технической поддержки.

Функция XIRR относится к финансовым функциям Excel. Он рассчитает внутреннюю норму доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) проекта равной нулю. Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций. для серии денежных потоков, которые могут быть непериодическими. Это достигается путем присвоения конкретных дат каждому отдельному денежному потоку. Основное преимущество использования функции XIRR Excel состоит в том, что такие неравномерные по времени денежные потоки можно точно смоделировать. Чтобы узнать больше, прочтите, почему всегда использовать XIRR вместо IRR XIRR против IRR Зачем использовать XIRR против IRR. XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR, при построении финансовой модели в Excel. в моделировании Excel.

В финансовом моделировании Что такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании. Обзор того, что такое финансовое моделирование, как и зачем его создавать. функция XIRR полезна для определения стоимости инвестиций или понимания осуществимости проекта, который не имеет регулярных периодических денежных потоков. Это помогает нам понять норму прибыли от инвестиций. Следовательно, он обычно используется при оценке и выборе между двумя или более инвестициями.

Формула

= XIRR (значения, даты; [предположение])

В формуле используются следующие аргументы:

- Значения (обязательный аргумент) — это массив значений, представляющих серию денежных потоков. Вместо массива это может быть ссылка на диапазон ячеек, содержащих значения.

- Даты (обязательный аргумент) — это серия дат, соответствующих заданным значениям. Последующие даты должны быть позже первой даты, так как первая дата — это дата начала, а последующие даты — это будущие даты исходящих платежей или доходов.

- [предположение] (необязательный аргумент) — это первоначальное предположение или оценка того, какой будет IRR. Если он не указан, Excel принимает значение по умолчанию 10%.

Excel использует итеративный метод расчета XIRR. Используя скорость изменения (начиная с [предположить]), XIRR циклически перебирает вычисления до тех пор, пока результат не будет точным в пределах 0,000001%.

Как использовать функцию XIRR в Excel?

Чтобы понять использование функции XIRR, давайте рассмотрим несколько примеров:

Пример XIRR

Предположим, что проект стартовал 1 января 2018 года. Проект дает нам денежные потоки в середине первого года, через 6 месяцев, затем через 1,5 года, 2 года, 3,5 года и затем ежегодно. Приведенные данные показаны ниже:

Используемая формула будет следующей:

Мы оставим предположение пустым, поэтому Excel примет значение по умолчанию 10%.

Получаем результат ниже:

Что нужно помнить о функции XIRR

- Числа в датах округляются до целых.

- XNPV и XIRR тесно связаны. Ставка доходности, рассчитываемая XIRR, — это процентная ставка, соответствующая XNPV = 0.

- Даты следует вводить как ссылки на ячейки, содержащие даты или значения, полученные из формул Excel.

- # ЧИСЛО! ошибка — возникает, если:

- Массивы значений и дат имеют разную длину;

- Данные массивы не содержат хотя бы одного отрицательного и хотя бы одного положительного значения;

- Любая из указанных дат предшествует первой указанной дате;

- Расчет не сходится после 100 итераций.

- #ЦЕННОСТЬ! ошибка — возникает, когда одна из указанных дат не может быть распознана Excel как допустимые даты.

Щелкните здесь, чтобы загрузить образец файла Excel

Дополнительные ресурсы

Спасибо за то, что прочитали финансовое руководство по функции Excel XIRR. Потратив время на изучение и освоение этих функций, вы значительно ускорите свой финансовый анализ. Чтобы узнать больше, ознакомьтесь с этими дополнительными финансовыми ресурсами:

- Функции Excel для финансов Excel для финансов Это руководство по Excel для финансов расскажет о 10 основных формулах и функциях, которые вы должны знать, чтобы стать отличным финансовым аналитиком в Excel. В этом руководстве есть примеры, скриншоты и пошаговые инструкции. В конце скачайте бесплатный шаблон Excel, который включает в себя все финансовые функции, описанные в руководстве.

- Продвинутый курс Excel

- Расширенные формулы Excel, которые вы должны знать Расширенные формулы Excel, которые необходимо знать Эти расширенные формулы Excel очень важно знать и выведут ваши навыки финансового анализа на новый уровень. Вы должны знать дополнительные функции Excel. Изучите 10 лучших формул Excel, которые регулярно использует каждый финансовый аналитик мирового уровня. Эти навыки улучшат вашу работу с таблицами в любой карьере.

- Ярлыки Excel для ПК и Mac Ярлыки Excel для ПК Mac Ярлыки Excel — список наиболее важных и распространенных ярлыков MS Excel для пользователей ПК и Mac, специалистов в области финансов и бухгалтерского учета. Сочетания клавиш ускоряют ваши навыки моделирования и экономят время. Изучите редактирование, форматирование, навигацию, ленту, специальную вставку, манипулирование данными, редактирование формул и ячеек и другие краткие сведения.

В этой статье расскажем об одном из простых и универсальных, но эффективных способов расчета доходности по формуле XIRR.

Расчет доходности портфеля — обязательное условие грамотного инвестирования. Если просто покупать и продавать активы по принципу «тут заработал, там потерял», вы не будете понимать, правильно ли выбрали стратегию, приближает ли она к поставленным целям. Мы расскажем об одном из простых и универсальных, но эффективных способов расчета доходности по формуле XIRR (расширенная внутренняя норма доходности).

Зачем рассчитывать доходность?

1) Чтобы быть уверенным, что доход инвестиционного портфеля выше инфляции. В 2020 году официальный показатель инфляции в России — 4,9%. Реальный еще выше. Если инвестиции принесли вам меньше, чем 4,9%, то большого смысла в них нет — по факту, вы просто остались в нуле, а не сохранили деньги.

2) Чтобы видеть, что инвестирование менее рискованный инструментов вложения средств. Например, в вашем банке можно открыть депозит под 5% годовых. Инвестиции приносят вам столько же. В этом случае выгоднее хранить свободные средства на вкладе — это безопаснее.

Что такое XIRR?

XIRR — функция для расчета доходности. Ее используют в электронных таблицах — Microsoft Office Excel, Google Таблицах. Это расширенный вариант функции IRR, которая рассчитывает внутреннюю норму доходности с учетом ставок дисконтирования за определенный период времени.

В отличие от IRR, XIRR учитывает не только денежные потоки и ставки дисконтирования, но и соответствующие даты. Это позволяет рассчитывать доход, если вы периодически вносите деньги на инвестиционный счет и снимаете их с него.

Как рассчитывать доход по формуле XIRR?

Для расчета вам нужно заполнить Excel или Google таблицу, где указаны все денежные потоки по вашему инвестиционному счету за нужный период, например, год. Необходимо поставить, когда были совершены пополнения и снятия средств.

Расходные операции должны быть со знаком минус. В конце проставляется стоимость инвестиционного портфеля на конец периода. Здесь нужно использовать сумму с минусом, как будто вы снимаете все деньги со счета, иначе функция сработает неверно.

Если выплачиваются дивиденды, то их тоже нужно указать — со знаком минус, если они приходят на карту или сторонний счет, и со знаком плюс, если на инвестиционный.

Вот как должна выглядеть итоговая таблица. Лучше вести ее и вписывать операции по мере их совершения, чтобы потом ничего не упустить.

После заполнения таблицы нужно задать функцию XIRR. В Excel она называется ЧИСТВНДОХ. Выбираете «Финансовые функции» и введите в ячейку, где хотите видеть результат расчета доходности, такую формулу:

= XIRR (B2: B5; C2: C5) * 100 — для Google

ЧИСТВНДОХ (B2: B5; C2: C5) * 100 — для Excel

В нашем примере получается процент доходности 14%.

Учтите, что доходность нужно считать в процентах годовых . Если вы инвестировали не весь год, то нужно произвести корректировку результата. Например, вы инвестировали полгода. Полученный на прошлом шаге процент доходности 14% нужно скорректировать по формуле:

доходность × количество дней в году / количество дней, когда вы инвестировали средства

Соответственно получаем: 14 × 366 / 180 = 28

28% — реальная годовая доходность вашей стратегии инвестирования.

Конечно, брокерские компании и предоставляют отчеты, где можно отследить и движения средств по счету, и показатель доходности. Но грамотный инвестор никогда не упускает возможность использовать все инструменты для проверки своей стратегии. Тем более, когда метод расчета простой, универсальный и занимает всего несколько минут.