Сколько времени вам понадобится, чтобы узнать об остатках денежных средств? А сколько времени и сил тратит финансовый отдел, чтобы выяснить, на что была израсходована та или иная сумма? Уверены ли вы в правдивости получаемых отчетов? Если есть трудности, мы готовы поделиться опытом и наработками.

Идея найти эффективный инструмент для управления денежными средствами возникла в процессе работы на различных предприятиях. Можно привести много примеров того, как появление отчета о движении денежных средств помогало финансовым директорам высвободить время для анализа и принятия решений и избавляло от необходимости бесконечно перестраивать отчеты, засиживаясь на работе.

Зачем нужны отчеты о движении денежных средств?

Пример 1 Производственное предприятие

Финансовый директор тратит 80 % времени на отчеты о том, сколько сейчас денег на расчетных счетах и в кассах. Делает он это весьма оригинально, открывая систему «клиент-банк» и разнося суммы по назначениям. Вопросы по остаткам возникают часто, времени тратится много, ночные смены влияют на производительность и внимательность финансового директора. В результате сверки данных отчетов с данными «клиент-банка» обнаружены значительные расхождения.

Пример 2 Торгово-производственное предприятие

Рабочий день финансового директора наполнен счетами на оплату. Каждые 20 минут кому-то за что-то нужно заплатить. Чаще всего процедура такова: позвонить бухгалтеру по банку, узнать остатки, подписать счет, дать задание бухгалтеру оплатить. Счетов много, рабочий день занят. Генеральный директор периодически просит отчет, его составляет вся бухгалтерия. В итоге были обнаружены расчетные счета, которые в отчет не попали.

Пример 3 Спортивный комплекс

Финансовый отдел работает по 16 часов в сутки, рассчитывая остатки денежных средств в разрезе поступлений (эти купюры нам отдали за тренировки, а эти – за сауну). Часто отчеты ничего общего с реальностью не имеют.

Это лишь небольшая часть того, что приходится наблюдать. Кто виноват в данной ситуации? К сожалению, руководители.

Они либо не могут правильно организовать рабочий процесс, либо ставят такие задачи, правильное решение которых либо требует очень много времени (а значит бессмысленно) или невозможно.

Давайте проведем ревизию вашего инструмента по управлению денежными средствами и попытаемся навести в нем порядок.

Отчет о движении денежных средств (cash flow)

Для начала нужно определиться какой результат и какие данные вы хотите видеть в отчете. От ваших ответов будет зависеть весь процесс учета.

Часто бывает, что руководители подразделений и руководитель всей компании используют разные формы отчетности. Из-за этого растет время на подготовку отчета, чаще встречаются ошибки и данные могут не сходиться.

По этим причинам очень важно выбрать единую форму отчета и использовать только ее. Это позволит сэкономить время, деньги, силы и послужит вкладом в формирование культуры отчетности в компании.

Важно! Часто в компании путают деньги и затраты. Мы будем говорить только о денежном потоке, и до начала разработки отчета все должны понимать это одинаково. Описывая один из шагов, мы остановимся на этом моменте более подробно.

Итак, чтобы вы хотели видеть в отчете по деньгам?

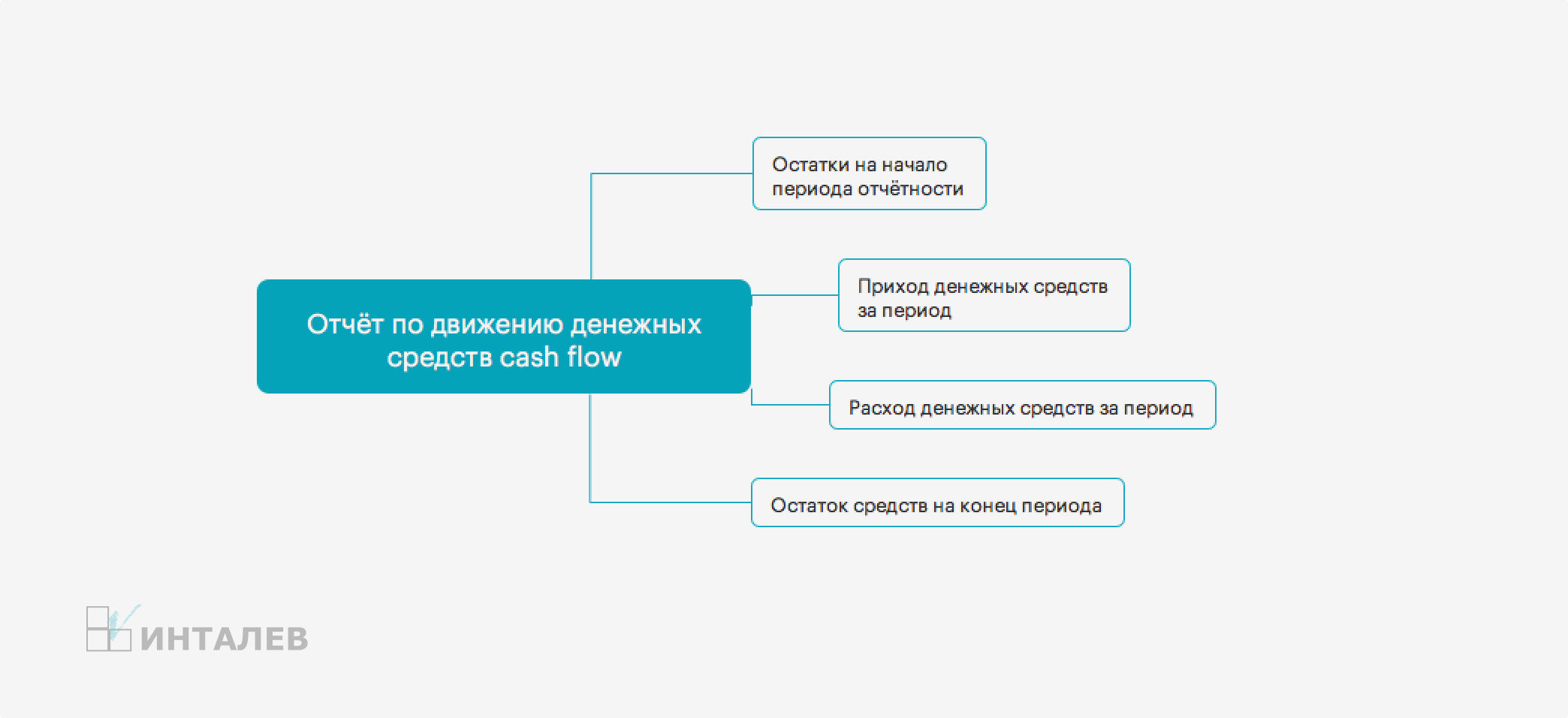

Основа отчета это:

- остатки на начало периода отчетности;

- приход денежных средств за период;

- расход денежных средств за период;

- остаток на конец периода.

Приход и расход (обороты) желательно расшифровать более детально (за что получили деньги, на что потратили).

Пример отчета ДДС cash flow (кэш флоу)

Простейший отчет по движению денежных средств может иметь такой вид.

|

Остаток денежных средств на начало периода Поступления за период Поступления от реализации Взносы учредителей Выплаты за период Оплата товаров поставщикам Оплата коммунальных услуг Выплата заработной платы Остаток денежных средств на конец периода |

2 ООО 8 ООО 3 ООО 5 ООО 3 500 1 500 700 1 300 6500 |

В данном отчете есть сроки, которые должны быть всегда (остатки, поступления, за период, выплаты за период), и сроки, которые меняются в зависимости от ситуации.

Если, скажем, в выбранном периоде не выплачивалась заработная плата, то соответствующей строки в отчете быть не должно.

Структуру отчета не стоит изменять, а статьи ДДС могут дополняться в процессе деятельности. Такой подход очень удобен, поскольку не перегружает отчет лишней информацией (если движений по статье не было, в отчет она не попадает).

В то же время нужные показатели всегда будут выводиться (даже если за период не было выплат, строка в отчете будет).

Таким образом, надо решить две задачи:

- сформировать структуру отчета ДДС;

- составить список статей движения денежных средств.

Структура отчета по движению денежных средств

Чтобы отчет по ДДС был полным и отвечал на большинство вопросов, нужно продумать ряд моментов.

- Виды денежных средств в отчете

Важно понять, какие денежные движения (остатки) будут отражаться в отчете: наличные, безналичные или сразу оба. Возможно, вид денежных средств должен быть в колонках отчета, т. е. по каждой строке можно будет увидеть наличную и безналичную сумму.

|

Наличные |

Безналичные |

|

|

Остаток денежных средств на начало периода Поступления за период Поступления от реализации Взносы учредителей Выплаты за период Оплата товаров поставщикам Оплата коммунальных услуг Выплата заработной платы Остаток денежных средств на конец периода |

2 ООО 8 ООО 3 ООО 5 ООО 3 500 1 500 700 1 300 6500 |

5800 9000 9000 7300 2000 300 5000 7500 |

- Чистый денежный поток (ЧДП)

Чаще всего такую строку вводят в отчет, чтобы рассматривать динамику движения денег.

- Потоки по разным видам деятельности

Детализация денежного потока по основной, инвестиционной, финансовой и прочей деятельности позволяет понять, какие именно деньги мы тратим. Лучше всего, конечно, тратить основные. Тогда форма отчета может иметь такой вид.

|

Остаток денежных средств на начало периода |

2000 |

||

|

ЧДП |

9280 |

||

|

ЧДП по основной деятельности Поступления по основной деятельности Поступления от реализации основной группы товара Поступления от реализации комиссионного товара Выплаты по основной деятельности Оплата товаров поставщикам Выплата заработной платы ЧДП по финансовой деятельности Поступления по финансовой деятельности Получение кредита Выплаты по финансовой деятельности Погашение тела кредита Погашение процентов по кредиту |

-400 700 200 500 1100 700 400 9680 10000 10000 320 300 20 |

||

|

Остаток денежных средств на конец периода |

11280 |

- Подотчетные средства

Нужно определиться, считаются ли деньги, выданные под отчет, выбывшими из общей денежной массы предприятия.

Тут может быть две ситуации:

4.1) деньги передаются под отчет и считаются окончательно потраченными. Тогда в отчете эта сумма проходит в строке «Выплаты», и никто о ней больше не вспоминает. Если часть подотчетных средств будет возвращена, то она пройдет в строке «Поступления»;

4.2) деньги передаются под отчет, но еще не считаются окончательно израсходованными. Тогда подотчетное лицо можно учитывать как отдельную кассу, и в отчете нужно отражать сумму в подотчете. В строку «Выплаты» сумма попадет только в момент авансового отчета.

Выбор варианта зависит от метода работы с деньгами. Например, если на предприятии принято, что руководителям выдается какая-то сумма «на представительские расходы» и только потом они отчитываются о реальных затратах, то подойдет второй вариант. Если же деньги выдаются строго на определенные нужды и редко бывает сдача, то лучше воспользоваться первым вариантом. Впрочем, многое зависит от даты, которую хочется видеть в отчете, ведь при втором варианте, пока подотчетник не отчитается, сумма в выплаты не попадет.

Еще один вопрос по подотчету — назначение денег. Тут тоже возможно два варианта:

4.3) деньги, передаваемые под отчет, фиксируются в статье «Передача денег под отчет». И только в момент авансового отчета указывается, на что они были потрачены;

4.4) деньги выдаются на конкретные цели, и в момент авансового отчета их назначение меняться не может. Если подочетник получил деньги на одно, а потратил на другое, то он должен вернуть деньги и получить их уже на другие цели.

Ответить на вопрос «что выбрать?» можно, проанализировав сам процесс выдачи денег. Если в компании принято принимать выплаты «как есть», т. е. по факту (в небольших компаниях часто так и есть), то первый вариант — ваш выбор, если же перед тем, как потратить деньги нужно утвердить сумму и назначение платежа, то подойдет только второй вариант.

Если говорить о правильности, то предпочтительней комбинация 4.1. + 4.4. Этот вариант говорит о высокой кассовой дисциплине, а ведь руководителю этого так хочется, правда?

- Оформление возврата денежных средств

Например, компания оплатила счет поставщику, а потом оказалось, что заплачено больше, чем положено, и поставщик вернул разницу. Это возврат выплаты или поступление? Или мы получили деньги от покупателя, а потом расторгли с ним отношения? Это можно оформить как уменьшение поступлений (поступления со знаком минус) или как выплату. Чаще всего такие возвраты уменьшают выплаты (поступления), но компания может оформлять эти операции по своим правилам. Некоторые, например, делают отдельные строки отчета для возвратов по каждому виду деятельности.

- Нужны ли в отчете краткосрочные кредиты и овердрафты?

Обычно такую информацию не выводят в отчет по движению денежных средств. Но если компания активно пользуется овердрафтами, то ее руководителю будет интересно видеть, сколько кредитных денег было потрачено или сколько надо вернуть в самом ближайшем будущем.

Бывают ситуации, когда банк заключает договор на автоматическое открытие кредитной линии при недостатке средств на основном расчетном счете. Тогда в момент недостачи денежных средств банк открывает кредитную линию, а как только деньги появляются, кредит автоматически гасится. Если такой договор заключен, в отчете очень хорошо было бы видеть сумму кредита, чтобы правильно планировать выплаты.

Руководители компаний часто хотят видеть в отчете рядом с остатком денежных средств на начало периода остаток по кредитной линии. Так можно понять, сколько еще, кроме личных денежных средств, можно потратить.

Если вы решили, что информация по овердрафтам и краткосрочным кредитам нужна в отчете, то и учет должен быть построен соответствующим образом, т. е.:

- надо знать объем кредитной линии по каждому расчетному счету;

- под такие операции должны быть выделены отдельные статьи движения денег, например, «Возврат денег по овердрафту»;

- операции получения и возврата кредита (овердрафта) должны четко идентифицироваться.

Пример отчета о кредитах предприятия

Отчет о кредитах может выглядеть следующим образом.

|

Остаток денежных средств на начало периода |

5000 |

||

|

Собственные средства |

2000 |

||

|

Неиспользованный кредитный лимит |

3000 |

||

|

ЧДП |

15000 |

||

|

ЧДП по краткосрочным кредитам |

-200 |

||

|

Использовано кредитных средств Возвращено кредитных средств |

1400 1200 |

||

|

Остаток денежных средств на конец периода |

19800 |

||

|

Собственные средства Неиспользованный кредитный лимит |

17000 2800 |

- Деньги в пути

Иногда бывает, что деньги «ушли» из одной кассы, а в другую не «пришли». Например, эти кассы территориально разделены, да мало ли что может произойти, пока кто-то везет их из пункта А в пункт Б. Тогда логично ввести такое понятие, как деньги в пути и добавить соответствующую строку в отчете. Для маленьких компаний с двумя кассами это не имеет смысла. Но если компания большая, лучше четко контролировать, где сейчас находятся деньги и, конечно, кто за них в пути отвечает. Как вы понимаете, операции должны оформляться с учетом денег «между» местами хранения.

- Перемещения

Как часто они происходят? Если время от времени, то отчет можно не менять. А если перемещения случаются довольно часто (инкассация, обналичивание, перемещение из кассы в кассу и т. д.), то обороты станут неоправданно большими. Поэтому лучше выделить перемещение в отдельную строку отчета — оборот мы не теряем, но и понимаем, что это не приход или выплаты.

Мы перечислили основные нюансы, о которых желательно не забывать при разработке структуры отчета. Но у каждой компании может быть своя особенность, и ее обязательно нужно отразить в отчете. Тогда его форма может измениться. Главное помнить, что информацию для отчета сначала нужно собрать.

Пример формы отчета по движению денежных средств (ДДС) на предприятии

Итак, после анализа особенностей движения денежных средств на предприятии структура отчета может быть следующей.

|

Остаток денежных средств на начало периода |

|||

|

Собственные средства Неиспользованный кредитный лимит Деньги в пути |

|||

|

ЧДП |

|||

|

ЧДП по основной деятельности |

|||

|

Поступления по основной деятельности Выплаты по основной деятельности |

|||

|

ЧДП по финансовой деятельности |

|||

|

Поступления по финансовой деятельности Выплаты по финансовой деятельности |

|||

|

ЧДП по инвестиционной деятельности |

|||

|

Поступления по инвестиционной деятельности Выплаты по инвестиционной деятельности |

|||

|

ЧДП по прочей деятельности |

|||

|

Поступления по прочей деятельности Выплаты по прочей деятельности |

|||

|

ЧДП по перемещениям |

|||

|

Поступления по перемещениям Выплаты по перемещениям |

|||

|

ЧДП по краткосрочным кредитам |

|||

|

Использовано кредитных средств Возвращено кредитных средств |

|||

|

Остаток денежных средств на конец периода |

|||

|

Собственные средства Неиспользованный кредитный лимит Деньги в пути |

После того, как структура отчета зафиксирована, нужно решить — как будем анализировать каждую из строк, т. е. в каком разрезе рассматривать каждую цифру.

Очень важно определиться с этим до начала операций, иначе придется классифицировать каждую из них задним числом, а это не всегда возможно. К примеру, поначалу детализация остатков наличных денежных средств до касс была не нужна. Если в отчете такая информация не будет отражаться, указывать ее в операциях тоже нет смысла. Через год руководитель захотел посмотреть оборот по каждой кассе, и теперь дать ему такой отчет будет достаточно сложно. А кто вспомнит, из какой кассы выдавались деньги на представительские расходы три месяца назад? Этот пример еще раз показывает, что структура отчета — основа учета, и ее надо тщательно продумывать.

Итак, составляем таблицу 1, где напротив каждой строки отчета нужно указать аналитические разрезы.

|

Таблица 1 |

|

|

Строка отчета |

Аналитические разрезы |

|

Остаток денежных средств на начало периода |

Кассы, расчетные счета, юридические лица |

|

Поступления за период |

Статьи ДДС, клиенты |

|

Выплаты за период |

Статьи ДДС, клиенты, кассы |

|

Остаток денежных средств на конец периода |

Кассы, расчетные счета, юридические лица |

Аналитические разрезы — это списки (справочники), которые должны быть едиными для всех пользователей отчетности. Если, скажем, каждый бухгалтер, называет клиента по-своему, то никогда не получится сравнить данные разных периодов или свести все выплаты конкретному клиенту.

Еще хуже, когда существует клиент «Конечный покупатель», и все операции оформляются на него, а вот в примечании пишется «Отдала А. С.» (да, и такое бывает).

Если вдруг директор захочет узнать, сколько же денег мы отдали этому самому А. С., пол-офиса героически останется в ночную смену.

Героизм — это, конечно, хорошо, но лучше составить правила по ведению каждого аналитического разреза и назначить ответственного за их выполнение.

Статьи движения денежных средств

Очень важно составить единый список назначений платежа и пользоваться только ним. Такой перечень должен быть понятен всем, и как выбирать статью, на которую относить выплату (поступление), должно быть ясно. Иначе отчетность может быть недостоверной.

Где взять данные для составления списка? Всё зависит от состояния дел на данный момент. Если в компании уже существует определенный перечень статей (возможно, это строки в отчетности Excel), можно воспользоваться им. Если же такого перечня нет, возможны два варианта:

- доработать стандартный перечень (статьи, которые бывают у многих) — дополнить, расширить, что-то убрать; составить перечень хозяйственных операций, касающихся денег, и под каждую операцию прописать возможные статьи.

- Второй способ — самый трудоемкий, но наиболее полный. Если вы выбрали его, нужно составить таблицу 2 приблизительно такого вида:

|

Таблица 2 |

|

|

Хозяйственная операция |

Статьи |

|

Оплата поставщику |

Закупка материалов на производство Закупка товаров у отечественных поставщиков Закупка товаров у импортных поставщиков Оплата услуг по маркетинговым исследованиям и др. |

|

Оплата покупателем |

Оплата ватрушек Оплата пончиков Оплата доставки товара и др. |

После этого проверьте весь список статей движения денежных средств на следующие параметры:

- Насколько просто разделить операции по статьям.

Часто компании хотят делить выплаты очень детально. Это приводит к тому, что учет становится трудоемким, громоздким, дорогим и занимает неоправданно много времени. Планируя статьи отчета, нужно задавать себе вопрос: что это даст? Какие выводы будут сделаны исходя из того, что за продукт А нам заплатили больше, чем за продукт Б? Чтобы убедиться, что надо быть аккуратными в составлении перечня статей, рассмотрим такой пример.

Пример 4

01.02.2020 г. продано 15 воздушных шаров на 1500 руб., а 25.02.2020 г. — 10 воздушных шаров и 17 хлопушек на 3870 руб. (всего). Все продажи были с отсрочкой платежа. Директор решил, что в отчете по деньгам нужно показать отдельно, сколько денег пришло от продажи шариков, а сколько от продажи хлопушек. Для этого было создано две статьи — «Оплата шариков», «Оплата хлопушек». 26.12.2020 г. клиент уплатит 2000 руб. Какую статью указать бухгалтеру?

Что оплачивает клиент: первую покупку или частично вторую? Если первую и частично вторую, то 500 руб. вносят за шарики или хлопушки? Какая статья будет указана? Правильно, первая попавшаяся! Поэтому укрупняйте статьи и всегда продумывайте их деление.

- Соответствуют ли статьи структуре отчета о движении денежных средств

В статьях отчета необходимо отражать все нюансы финансовой деятельности предприятия, связанной с денежными средствами:

2.1. Разделение по видам деятельности

Если в отчете нужно отражать отдельно каждый вид деятельности, то статьи тоже должны иметь такое разделение. Чаще всего статьи группируют по видам: поступления по основной деятельности, выплаты по основной деятельности, поступления по финансовой деятельности и т. д.

2.2. Статьи по подотчету

Решено передавать деньги в подотчет общей суммой, без указания назначения? В таком случае в списке должна быть статья «Выдача в подотчет». Необходима также и статья «Возврат денег из подотчета».

2.3. Возврат

Предположим, что принято решение оформлять возвраты отдельно от выплат и поступлений. Предусмотрите в отчете статьи «Возврат денежных средств поставщиком», «Возврат денежных средств покупателю».

2.4. Овердрафты и краткосрочные кредиты

Если при составлении отчетности решено отслеживать «быстрые» кредиты, то должны быть предусмотрены такие статьи «Получение краткосрочного кредита», «Возврат краткосрочного кредита». Для кредитов другого вида должны существовать иные статьи.

2.5. Деньги в пути

Вы приняли решение учитывать деньги в пути? Тогда необходимы статьи, отражающие расход (например, «Передача денег в другое место хранения») и приход (например, «Прием денег из другого места хранения»).

2.6. Расчетные строки отчета

Хочется отметить, что расчетные строки отчета (например, ЧДП) не должны иметь аналога в статьях!

- Дублирование аналитик

Ранее мы определили по каждой строке отчета аналитики, по которым можно будет расшифровать эти строки. Нужно добиться того, чтобы аналитики не показывали одно и то же. Иначе нужно будет потратить время на их сопоставление, а вероятность ошибок вырастет. Например, вы решили, что строку отчета «Выплаты по основной деятельности» развернете по расчетным счетам и статьям ДДС, т. е. в отчете можно будет посмотреть, за что вы платили и с какого расчетного счета. В таком случае не стоит создать статьи «Оплата поставщику с р/с № 1», «Оплата поставщику с р/с № 2». Кажется, что это очевидно, но очень часто в статьи добавляют ненужную детализацию, которая уже есть в контрагентах, товарах, расчетных счетах и т. д.

- Наполнение отчета о движении денежных средств

Для того чтобы ни одна строка отчета не осталась пустой, а все статьи были отражены в отчетности, нужно составить таблицу соответствия (таблица 3). Используем строки, которые не являются расчетными.

|

Таблица 3 |

|

|

Строка отчетности |

Статьи ДДС |

|

Поступления по основной деятельности |

Оплата ватрушек Оплата пончиков Оплата доставки товара и др. |

|

Выплаты по основной деятельности |

Закупка материалов на производство Закупка товаров у отечественных поставщиков и др. |

Очень важно, чтобы каждой строке соответствовала хотя бы одна статья и каждая статья входила только в одну строку отчета!

Итак, список статей ДДС практически составлен. Группируем их в «Поступления» и «Выплаты», и средство для анализа готово. Осталось только описать назначение каждой статьи и отдать на ознакомление всем, кто будет оформлять операции.

Таким образом, на первом этапе своеобразной ревизии мы представили отчет по движению денежных средств, установили общее понимание каждой строки отчета и правил выбора статьи, составили единый перечень статей движения денежных средств.

Очень важно обращать внимание на те сведения, которые могут быть в отчете о движении денежных средств.

Пример

В одной из компаний отчет был составлен, исходя из информации о движении денежных средств, прямым методом.

Поступления от операционной деятельности

Поступления от продажи товаров типа 1

Поступления от продажи товаров типа 2

Поступления от продажи услуг вида 1

Поступления от продажи услуг вида 2

Выплаты по операционной деятельности:

Прямые выплаты:

Выплаты на услуги

Материалы на услуги вида 1

Материалы на услуги вида 2

Себестоимость продукции

Товар 1

Товар 2

Косвенные выплаты

Производственные выплаты

Выплаты по аренде производственных помещений

Выплаты на содержание производственных помещений

Электроэнергия

Коммунальные платежи

Услуги специализированных компаний

Выплаты на производственные нужды

Выплаты за материалы

По основной деятельности

По вспомогательной деятельности

Коммерческие выплаты

Выплаты на рекламу

Брендовые товары

<…>

Административные выплаты

Выплаты по аренде недвижимости

Выплаты за содержание офиса

Электроэнергия

Коммунальные платежи

Выплаты за ремонты офиса

<…>

Денежный поток по операционной деятельности:

Поступления от инвестиционной деятельности

<…>

Выплаты по инвестиционной деятельности

<…>

Денежный поток по инвестиционной деятельности

Поступления от финансовой деятельности

Кредиты полученные

<…>

Выплаты по финансовой деятельности

<…>

Выплаты финансовые — ЦБ

Выплаты финансовые — проценты по кредитам

Денежный поток по финансовой деятельности

Итого — поступления

Итого — выплаты

Чистый денежный поток

Это реальный пример отчета одной из компаний, правда, немного видоизмененный. Исходя из опыта, могу сказать, что отчеты такого вида — далеко не редкость. Итак, какую же информацию можно почерпнуть из данного документа? Какие выводы сделать?

Поступления

Как вы думаете, насколько отвечает истине разделение поступлений по типам товара? Предположим, клиент совершил несколько покупок.

Первая покупка

|

Наименование |

Тип |

Количество |

Цена за ед., руб. |

Сумма, руб. |

|

Товар 1 |

Тип 1 |

2 |

1 000 |

2 000 |

|

Товар 2 |

Тип 2 |

10 |

50 |

500 |

|

Товар 3 |

Тип 1 |

5 |

700 |

3 500 |

Вторая покупка

|

Наименование |

Тип |

Количество |

Цена за ед., руб. |

Сумма, руб. |

|

Товар 1 |

Тип 1 |

20 |

10 000 |

200 000 |

|

Товар 4 |

Тип 2 |

15 |

200 |

3000 |

После этого клиент платит 70 000 руб.. Вопрос: за товар какого типа заплатил клиент? Как распределит эту сумму человек, занимающийся учетом? Правильно — наугад. Более того, когда придет следующая оплата, один и тот же тип товара может быть оплачен дважды, а какой-то не оплачен вовсе.

А теперь усложним ситуацию и представим, что клиент заплатил 280 000 руб. За какой тип товара он переплатил? Кто может это заранее угадать? И снова тип товара указывается наугад. Насколько правдоподобна такая отчетность?

И еще один вопрос: какие решения будут приниматься на основании информации о поступлении денег в разрезе типов товара? За товар типа 1 платят больше, чем за товар типа 2? Но по отчету о движению денег трудно понять, какой товар или услуга пользуется большим спросом или более рентабельна.

Даже если у вас только наличный расчет в момент продажи, все равно есть определенные нюансы: отсрочка, передача в долг, отчет в конце периода и пр.

Чтобы было понятней, приведу пример из своего опыта. Я веду личную бухгалтерию. Работаю на основной работе, пишу статьи, плюс еще несколько источников дохода. На работе я много чего делаю: пишу технические задания, разрабатываю методологию, кодирую… Смогу ли я выделить, за что конкретно заплатила мне компания? Могу, конечно, найти какую-то базу (например, по потраченному времени) и долго мучиться справедливостью такого распределения. Только вот зачем мне такая информация? Логичнее выделить источники денег в моем кошельке. А потом окажется, что больше всего денег я получаю от Василия, но сумма этих поступлений не прогнозируема, что не дает мне уверенности и возможности планировать выплаты. Вывод: надо поднять этот вопрос при следующей инкассации.

Выплаты

Что касается выплат, то тут все гораздо сложней и более запущено. Например, деление выплат на прямые и косвенные. Сразу возникает вопрос: по отношению к чему они прямые или косвенные? Судя по детализации отчета, имелось в виду отношение к товарам и услугам, т. е. в прямые выплаты, по идее, должны попадать те суммы, которые пошли на определенный продукт.

Наверное, у вас уже возник следующий вопрос: как же это определить? Вот мы купили какой-то материал, положили на склад. Откуда мы точно можем знать, сколько материала пойдет на услугу вида 1, а сколько на услугу вида 2? Даже если на эти услуги идут совершенно разные материалы, в момент закупки сложно определить, сколько точно материала будет израсходовано. Можно посчитать по нормам, но цифра получится приблизительная. И потом, материал может быть закуплен по разным ценам, несколькими партиями. Мы же не знаем, из какой партии будет взят материал? В общем, становится понятно, что цифра в отчете приблизительная и только на основе движения денег (а наш отчет показывает именно движение денежных средств) точно ее посчитать невозможно.

Таким образом, точно разделить выплаты на прямые и косвенные невозможно, поэтому лучше этого не делать.

Себестоимость товара

Обратите внимание, где находится эта цифра — в отчете по деньгам, в разрезе типов товаров. Что обозначает эта цифра? Деньги, которые мы заплатили за материалы, предназначенные для товара типа 1? В таком случае эта строка отчета называлась бы «Закупка материалов». Откуда нам может быть известно, что данный материал именно на такую сумму пойдет на производства товара типа 1? Может быть, это закупочная стоимость товара типа 1? Но тогда эту строку нужно называть «Закупка товара типа 1» и понимать, что она никак не связана со строками поступлений. Заметим, что в компании, отчет которой использовался в примере, эта строка означала именно себестоимость товара, деньги за который поступили и показаны в строке «Поступления».

Итак, предположим, что мы посчитали, сколько денег поступило за товар типа 1. Теперь посчитаем себестоимость этого товара. Опускаем вопросы, касающиеся учета производства, партий, сборов, затрат. В данной компании считали себестоимость по норме (что тоже ставит под сомнение достоверность отчета).

Итак, пусть стоимость товара 1 — 10 000 руб. за единицу, продали его две штуки. Норма себестоимости — 2000 руб. (т. е. считаем, что производство этого товара всегда обходится в одну сумму). За товар 1 покупатель уплатил 18 000 руб. Какую себестоимость поставить в отчет? Пропорциональную? Тогда сколько от каждой штуки он оплатил? Или 4000 руб.? Тогда что потом делать, когда оплатят оставшиеся 2000 руб.?

Надо ли говорить о том, что в этом случае речь уже не идет о движении денег? Мы ведь не оплачиваем себестоимость товара в момент оплаты покупателя. Какие бы ни были условия работы с поставщиком (например, комиссия), связь может быть только условной. Правильно показать эту цифру в отчете просто невозможно. Потому что в тип 1 входит много товаров с разной стоимостью, и еще неизвестно, какой именно товар брал клиент. К тому же наценка на товар может быть разной. А самое главное — это не имеет никакого отношения к деньгам. Любой способ получить цифру в этой строке — только способ, а значит, это не отражает фактические события объективно.

Можно еще долго анализировать такие нюансы и говорить о достоверности/недостоверности информации. Мы же на данном примере хотели показать, что отчет о движении денег должен содержать информацию именно о деньгах, а для других целей необходимо строить иные отчеты. Многое из того, что показано в отчете из примера, можно увидеть в отчете о прибылях и убытках, многое — в балансе.

В заключение хотелось бы отметить, что отчет о денежных средствах не должен содержать сведения о:

- прибыли предприятия за период;

- обороте и доходности определенного вида товара;

- дебиторской (кредиторской) задолженности того или иного контрагента.

Но в отчете обязательно должна быть представлена информация о том:

- сколько потрачено, на что, сколько получено, из какого источника;

- какой вид деятельности приносит наибольший денежный поток (какими доходами пользуется предприятие — от финансовой деятельности, от инвестиционной или от основной);

- необходимая для расчета различных денежных показателей.

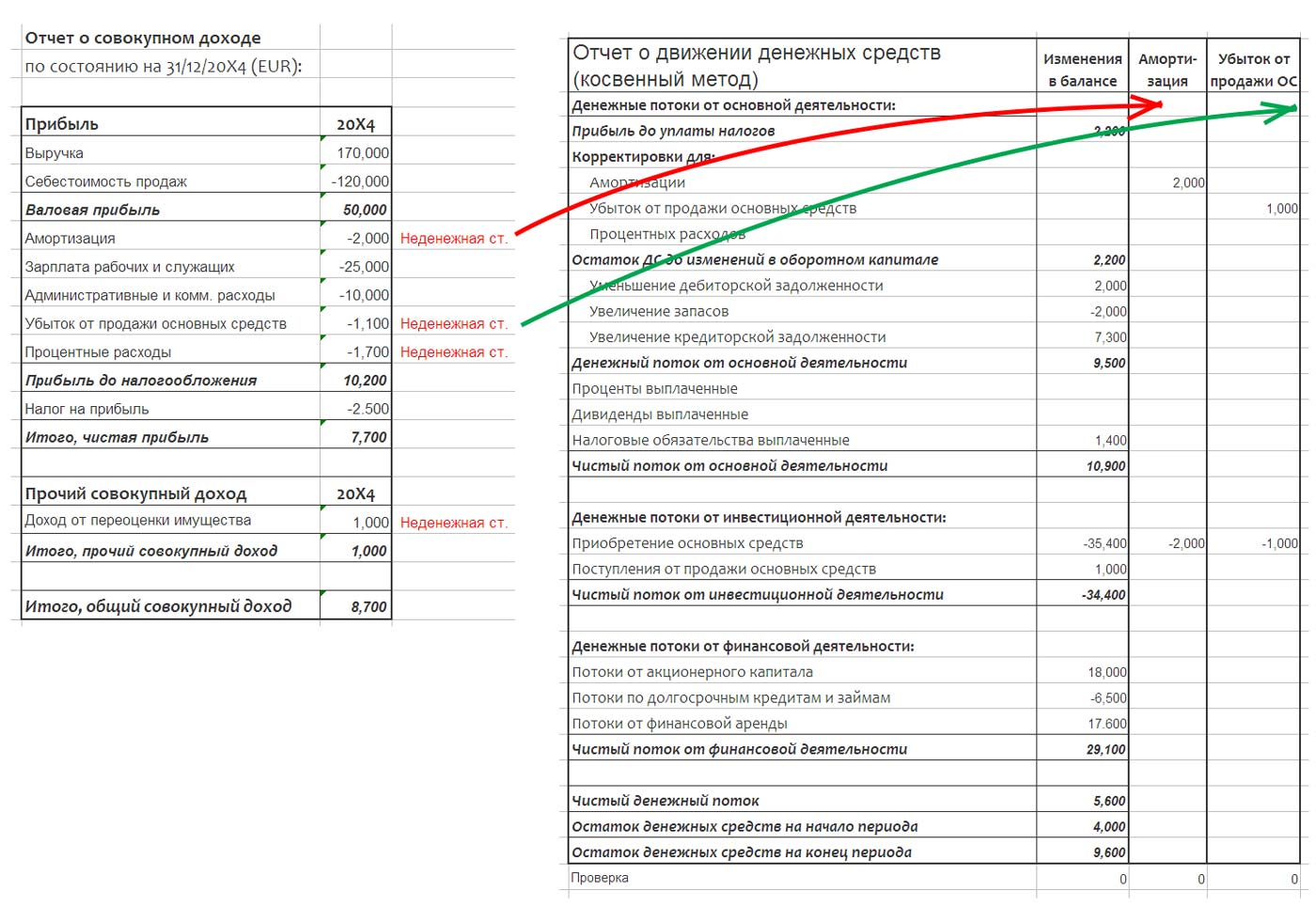

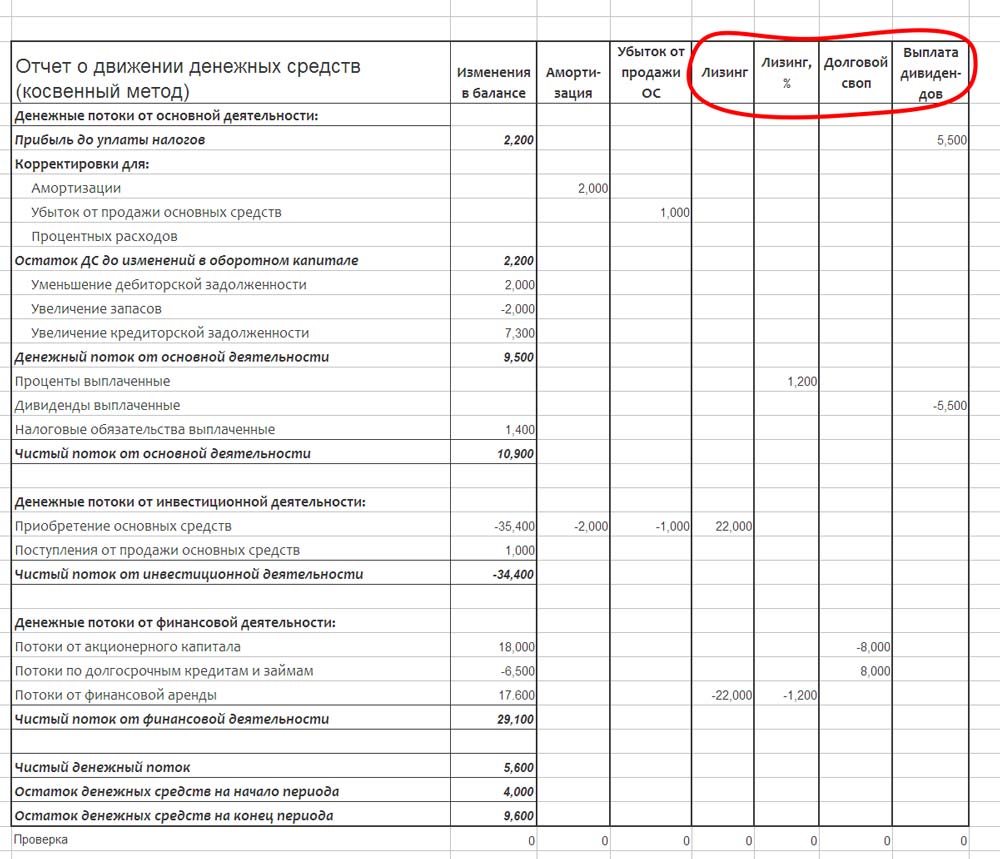

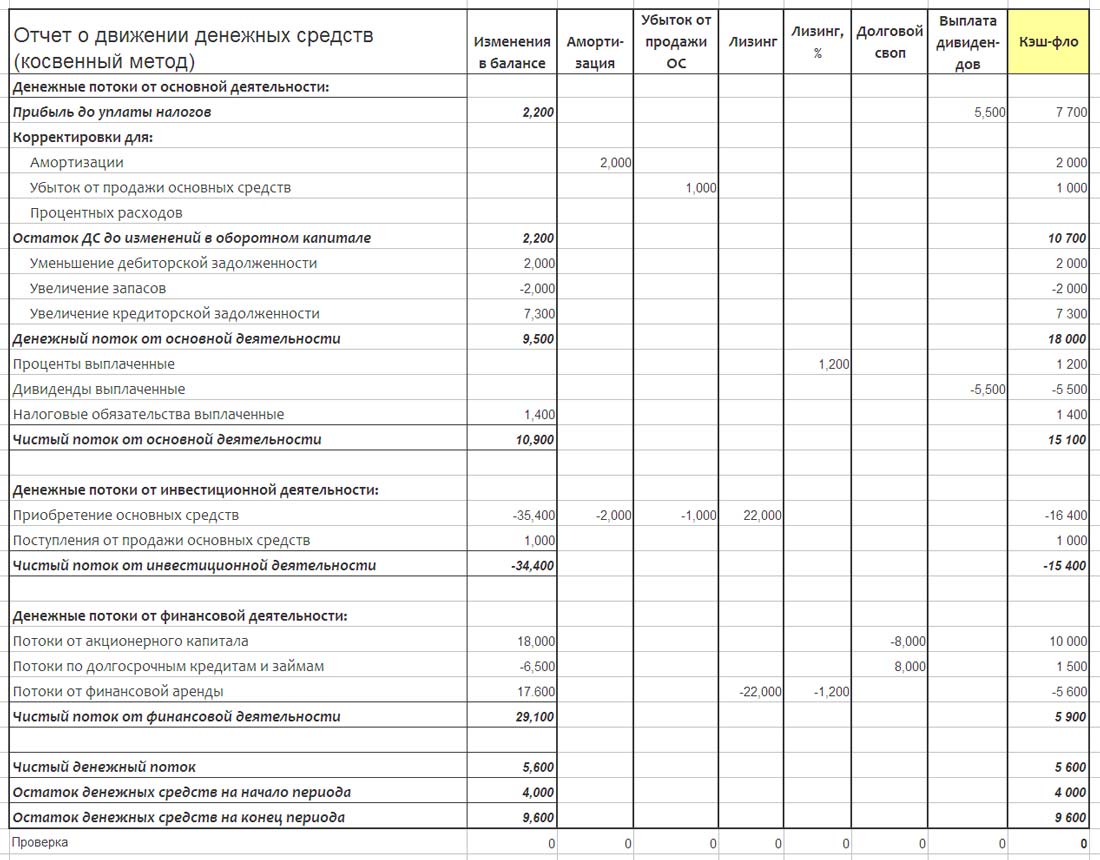

Процесс составления отчета о движении денежных средств (кэш-фло) может стать одной из самых сложных проблем независимо от того, используете ли вы US GAAP (если вы находитесь в США) или МСФО (если вы находитесь в одной из более чем 120 стран мира, применяющих МСФО).

Многие люди сталкиваются с проблемами при подготовке кэш-фло, потому что:

- Это единственный бухгалтерский отчет, формируемый на кассовой основе, а не на основе начислений;

- Статьи отчета должны быть скорректированы, чтобы исключить неденежные операции, что может быть довольно затруднительным.

Может быть, это выглядит очень сложно, но не сомневайтесь, люди делают гораздо более серьезные ошибки в процессе учета, чем при составлении кэш-фло.

Рассмотрим косвенный метод подготовки отчета о движении денежных средств в соответствии с МСФО (IAS) 7. Этот метод работает, только если вы ориентируетесь в следующих вопросах:

- Вы уже знаете, что такое отчет о движении денежных средств и его составляющие (основная деятельность, инвестиции, финансовая деятельность и итоги).

- Вы понимаете основы движения денежных потоков, взаимосвязи между основными финансовыми отчетами (баланс, отчет о прибылях и убытках и т. д.), бухгалтерский учет как таковой и т. д.

- У вас есть доступ к различным учетным данным. Иногда вам нужно будет внести некоторые корректировки, и вам будет намного удобней, если вы можете быстро получить доступ к необходимой информации.

- Вы сохраняется спокойствие, и без нервов и стресса можете сконцентрироваться на этой прекрасной задаче.

[см. также полный текст стандарта IAS 7]

Рассмотрим пример систематического подхода для подготовки отчета о движении денежных средств в Excel.

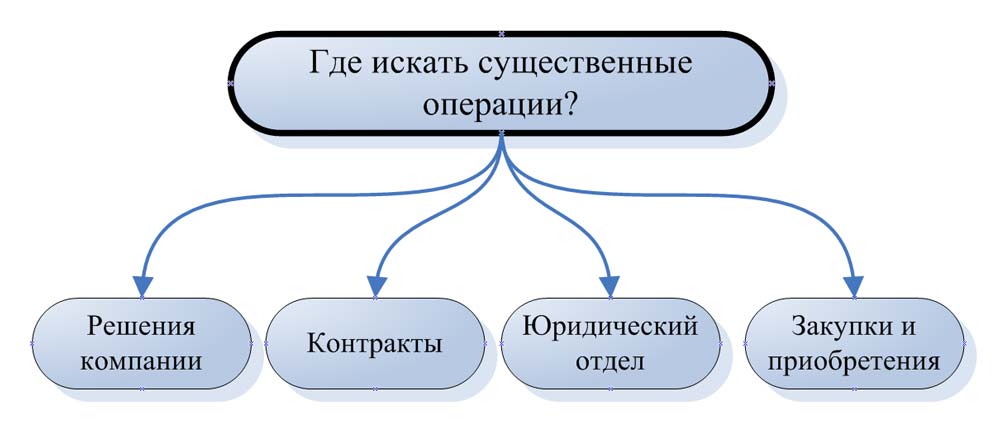

Шаг 1: Подготовка — сбор основных документов и данных.

Для начала вам нужно собрать, по крайней мере, следующие документы:

- Отчет о финансовом положении (бухгалтерский баланс, т.е. ‘statement of financial position’) по состоянию на конец текущего отчетного периода (исходящие остатки) и на начало текущего отчетного периода (входящие остатки);

- Отчет о совокупном доходе (отчет о прибылях и убытках + отчет о прочем совокупном доходе, если применимо, т.е. ‘statement of comprehensive income’) за текущий отчетный период;

- Отчет об изменениях в капитале (‘statement of changes in equity’) за текущий отчетный период;

- Отчет о движении денежных средств (‘statement of cash flows’) за предыдущий отчетный период. Вы можете обойтись и без него, но это хороший источник потенциальных повторяющихся корректировок для текущего периода;

- Раскрытие информации о существенных операциях в вашей компании в течение текущего отчетного периода. Вы, конечно, также можете скорректировать свой кэш-фло и с учетом несущественных операций, но это не приведет к существенному изменению информационной ценности отчета о движении денежных средств.

Как получить первые четыре отчета — абсолютно очевидно, но какие источники информации о существенных операциях можно использовать?

Вот краткий список таких источников:

- крупные договоры, заключенные вашей компанией в течение и до конца отчетного периода (аренда, хеджирование, строительство — все виды);

- протоколы или меморандумы с заседаний ключевых органов управления вашей компании, таких как заседания совета директоров, собрания наблюдательного совета, собрания акционеров, собрания комитетов по аудиту и т. д.;

- файлы из вашего юридического отдела, связанные с любыми судебными разбирательствами в отношении вашей компании (и наоборот);

- документы из вашего отдела, управляющего инвестициями или внеоборотными активами. В этих документах следует искать крупные сделки покупки, продажи, обмена и другие операции с основными средствами или финансовыми инструментами.

Это всего лишь общий список, но вы без сомнения знаете, какие операции могут быть значительными в вашей компании — так что идите, спрашивайте и ищите там, где по вашему мнению, это уместно.

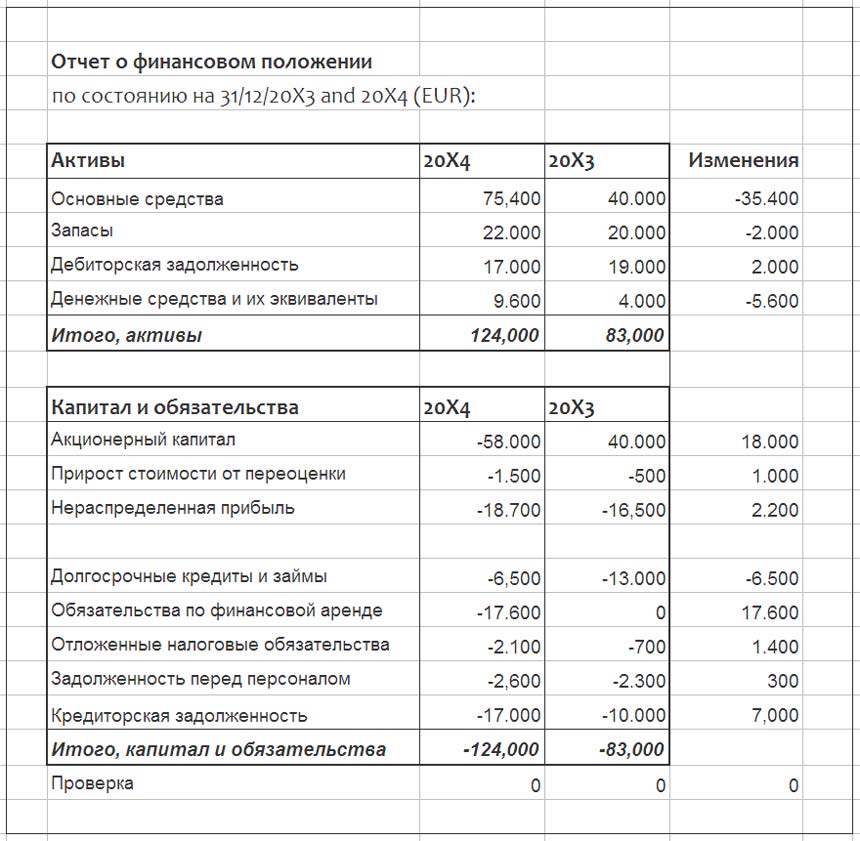

Шаг 2. Расчет изменений в балансе.

Теперь возьмите входящие и исходящие остатки отчета о финансовом положении и создайте простую таблицу с тремя столбцами:

- 1-й столбец — название статьи баланса (например, внеоборотные активы),

- 2-й столбец — исходящий остаток на конец текущего периода и

- 3-й столбец — исходящий остаток на конец прошлого периода (т.е. входящий остаток на начало текущего периода).

Как вы знаете, каждый баланс имеет 2 части — активы и пассивы (капитал и обязательства). Итоги обеих частей должны быть одинаковыми. Поэтому, когда вы делаете эту простую таблицу, пожалуйста, указывайте активы с знаком «+», а капитал и обязательства со знаком «-».

Если вы правильно ввели знаки и цифры, общая сумма всех активов и пассивов должна быть равна 0 (без промежуточных итогов).

В 4-м столбце вычислите изменения в балансе за текущий период. Используйте простую формулу:

входящий остаток — исходящий остаток

(а не наоборот!).

Когда вы правильно вычислите все изменения, общий итого всех изменений будет также равен 0 (опять же, не включайте промежуточные итоги).

Для этой таблицы вы можете также использовать журнал проводок вместо балансового отчета, чтобы получить более подробную информацию, поскольку статьи баланса сильно агрегированы. Это зависит от уровня детализации, который вам нужен.

Этот шаг очень простой, но важно сделать все правильно, и не смешивать знаки и формулы.

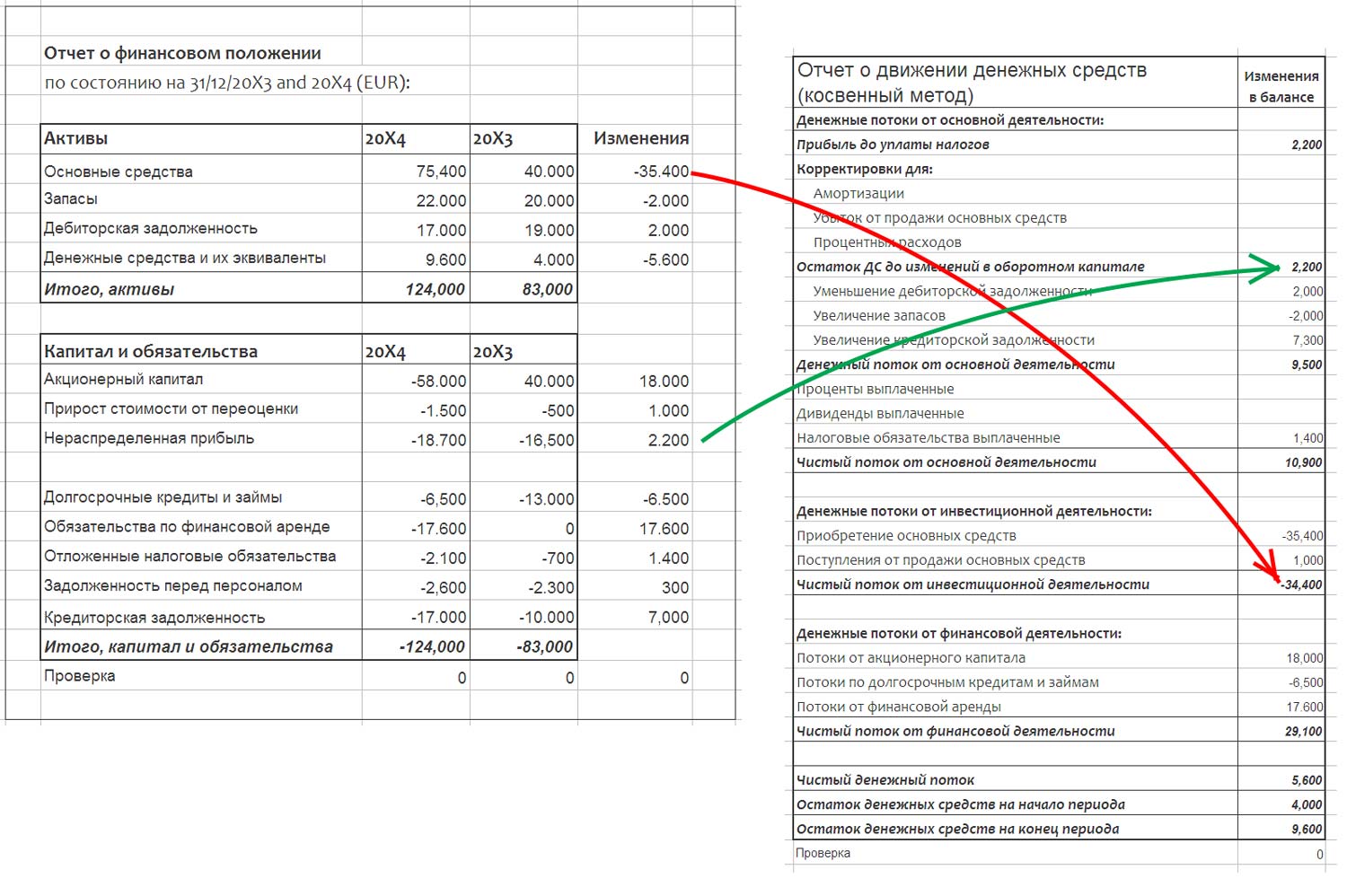

Шаг 3: Поместите каждое изменение балансового отчета в отчет о движении денежных средств.

Сначала вы должно подготовить пустой отчет о движении денежных средств, готовый к дальнейшей работе. В идеале вы можете использовать отчет о движении денежных средств за предыдущий период, взяв оттуда структуру и название отдельных статей.

Вполне возможно, у вас будут одни и те же статьи в кэш-фло за текущий период. В любом случае, вы всегда можете добавить новые статьи, если это необходимо.

Каждое изменение в балансе также оказывает определенное влияние на отчет о движении денежных средств, а если нет (когда движение в балансе является полностью неденежной операцией), оно будет скорректировано в последующие периоды.

Теперь вы должны просмотреть все изменения в балансе и заполнить каждую статью в пустой форме отчета о движении денежных средств.

Например, вы подсчитали, что изменение ваших основных средств составляет -10 000, поэтому вы вводите этот показатель в раздел «Инвестиционная деятельность» по статье «Приобретение основных средств». При этом значение -10 000 означает, что компания потратила деньги на покупку основных средств.

Вы должны перенести каждое изменение в балансе в отчет о движении денежных средств.

Когда вы закончите, у вас будет отчет о движении денежных средств с 2 столбцами:

- 1-й столбец — названия статей, соответствующих денежным потокам;

- 2-й столбец — изменения в балансовом отчете.

Итоговая сумма 2-го столбца должно быть равна 0 (без промежуточных итогов). Если это не так, вы где-то ошиблись.

Шаг 4: Внесите корректировки для неденежных операций из отчета о совокупном доходе.

К настоящему моменту у вас есть прочная база для успешного составления кэш-фло. Однако пока эти цифры ничего не значат.

Изучите отчет о прибылях и убытках и прочем совокупном доходе. Затем определите любые суммы, в которые могут отражать неденежную операцию. Типичные неденежные корректировки обычно следующие:

- расходы на амортизацию;

- процентные доходы и расходы;

- расходы от признания и доходы от прекращения признания задолженности;

- переоценка резервов;

- курсовые разницы на конец периода;

- переоценка определенных активов и обязательств на конец периода;

- бартерные операции;

и многое другое.

Как только вы идентифицируете неденежную операцию, просто внесите корректировку в отчет о движении денежных средств.

Добавляйте каждую корректировку в отдельный столбец.

Внесение этих корректировок напоминает проводки — одна и та же цифра добавляется по одной статье и вычитается из другой. Хитрость заключается в том, чтобы определить:

- 1) на какие статьи денежных потоков влияет неденежная операция и

- 2) где — плюс, а где — минус.

Например, возьмем амортизационные расходы. Эта операция приводит к неденежному уменьшению показателя прибыли, поэтому ее следует добавить обратно.

Внесите эту цифру в основную деятельность под заголовком «Корректировки для неденежных статей: амортизация» со знаком «плюс».

Но куда мы помещаем ту же цифру со знаком минус? Амортизация искусственно завысила общую сумму платежей на покупки основных средств. Поэтому мы просто вычитаем ее из инвестиционной деятельности — статья «Приобретение основных средств». Контрольная итоговая сумма по столбцу этой корректировки должна быть равна 0.

Продолжайте, пока не закончите со всеми выявленными неденежными корректировками из отчета о прибылях и убытках и совокупном доходе. И не забудьте проверить свои итоги после каждой корректировки.

Это, вероятно, самая сложная часть, потому что иногда трудно определить, к каким денежным потокам относится корректировка и какой знак следует использовать. Но главный принцип всегда состоит в том, чтобы делать обе части корректировки (плюс и минус) и контролировать, чтобы ваши итоговые значения были равны 0.

Шаг 5: Внесите корректировки для неденежных операций из раскрытий и прочей информации.

Шаг 5 в значительной степени аналогичен шагу 4, но теперь вы должны изучить другие источники информации. Некоторые из них перечислены в шаге 1.

Например, вы узнали, что ваша компания заключила новый договор аренды на значительную сумму. Это скорее всего означает корректировку, наверняка скрытую, потому что с одной стороны в увете было отражено увеличение основных средств, которые не были куплены за деньги.

С другой стороны, было отражено увеличение ссудной задолженности или обязательств по аренде, но компания не получила никаких денежных средств. Таким образом, вы должны для этой операции сделать корректировку точно так же, как описано в шаге 4. Помните, что итог корректировки всегда должен быть равен 0.

Продолжайте до тех пор, пока не просмотрите всю информацию, которую вы считаете уместной или необходимой.

Шаг 6: Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

Этот шаг — для по-настоящему добросовестных и трудолюбивых людей. Вы можете пропустить его, если хотите, но его рекомендуется делать вполне очевидным причинам: вы будете почти уверены, что внесли все существенные неденежные корректировки в свои денежные потоки, не опуская что-то важное.

Если вы уверены, что у вас есть вся необходимая информация из различных отделов вашей компании, это прекрасно. Но если вы не уверены в этом, то желательно сделать этот шаг.

Это довольно легко. Просто возьмите самые большие или важные статьи баланса и проверьте, учитывается ли каждое движение по ним в вашем кэш-фло.

Например, основные средства.

Вы можете обнаружить, что изменение основных средств было следующим:

исходящий остаток ОС =

начальный остаток ОС

+ приобретение ОС за деньги

+ приобретение ОС по аренде

— амортизация

— убыток от продажи ОС

— продажа ОС за деньги.

Какие операции из этой формулы являются неденежными? Вероятно, следующие: приобретение ОС по аренде, амортизация и убыток от ликвидации ОС. Для каждой из этих неденежных операций необходимо внести корректировку.

Шаг 7: Расчет итогов и выполнение окончательной проверки.

Предположим, что к этому моменты вы проделали большую работу, внесли множество корректировок, проверили движения в материальных статьях баланса и ваши итоговые значения всегда равны 0.

У вас есть огромный файл Excel, в котором 1-й столбец — это названия статей, 2-й столбец — это изменения в балансе, а остальные столбцы — отдельные корректировки.

Остается нарисовать последний столбец. И, как вы догадались, эта последняя колонка и будет представлять собой сам отчет о движении денежных средств. По каждой строке отчеты вы должны сделать «горизонтальные» итоги, или, другими словами, суммировать числа всех столбцов по горизонтали. Эта сумма будет представлять собой соответствующее движение денежных средств по данной статье.

Затем проверьте правильность этих цифр. Например, вы получили определенную сумму по строке «Приобретение основных средств» — сверьте эту сумму с учетными записями или уточните у своего инвестиционного отдела, были ли денежные платежи за основные средства в течение этого периода. Если суммы расходятся — вы, должно быть, что-то пропустили или допустили какую-то другую ошибку.

Наконец, посмотрите на «вертикальный» общий итог последнего столбца — если это 0, значит вы победитель и заслуживаете того, чтобы немного расслабиться.

Приведенный выше метод подходит также для консолидации кэш-фло, при условии, что компании группы используют общую функциональную валюту.

Для консолидации кэш-фло, составленного косвенным методом, для группы, компании которой используют разные иностранные валюты, следует использовать подход, описанный здесь.

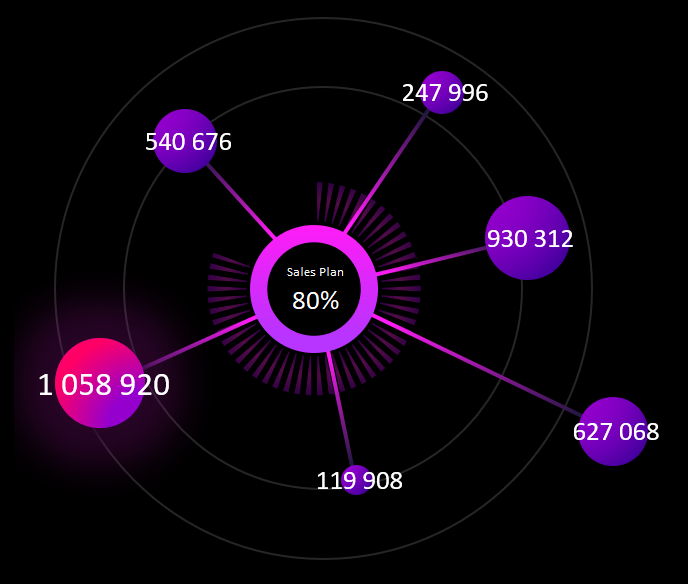

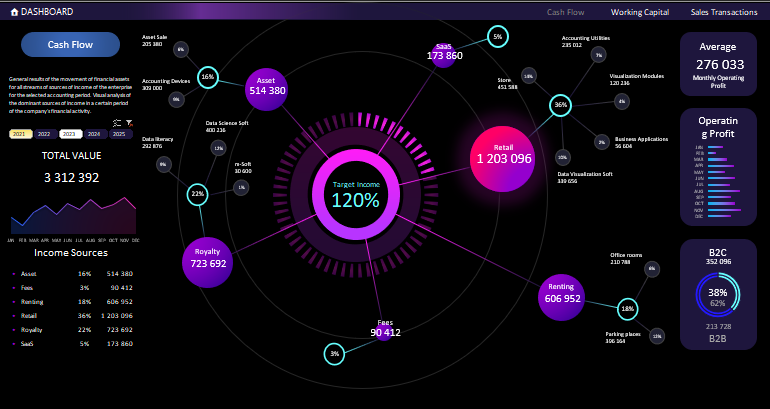

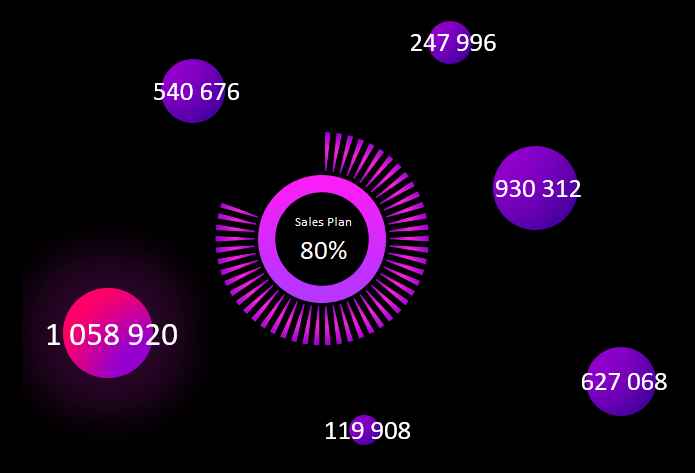

Отчет Cash Flow позволяет спрогнозировать финансовые показатели в будущем и предотвратить кассовые разрывы. Поэтому он очень важен и так популярен. Но среди стандартных диаграмм Excel нет подходящих инструментов для визуализации данных по отчету Cash Flow. Вашему вниманию предлагается необычный пример создания комбинированной диаграммы для визуального анализа циркуляции денежного потока на предприятии.

Комбинированная диаграмма для визуального анализа Cash Flow в Excel

Так как в арсенале стандартных диаграмм Excel нет подходящего инструмента для анализа отчета по Cash Flow, будем комбинировать свой график из уже имеющихся средств. В данном примере используется комбинация из трех отдельных диаграмм:

- Пузырьковой (Bubble).

- Круговой (Pie)

- Комбинированной из двух Кольцевых (Doughnut).

Подробное описание предназначения и стратегии использования по каждому пункту:

- Пузырьковая диаграмма – предназначена для визуального сравнения величины более двух значений.

- Круговая – отображает отношение нескольких частей к целому общему значению. В этике дизайнеров и разработчиков визуальных отчетов не рекомендуется использовать круговую диаграмму для сравнения более чем 2 значения. Но в нашей творческой комбинации ее мы будем использовать для отображения экспонированного значения перевыполнения финансового плана больше 100% на одной и той же диаграмме. Хотя по сути все сохраняется в рамках этики дизайна визуализации, так как используется 2 значения: 1– процент доли перевыполнения плана по отношению к 2 – общего целого значения 100%.

- Кольцевая – так же, как и круговая предназначена для отображения нескольких долей по отношению к целому общему значению. Но в отличии от круговой диаграммы может содержать несколько рядов данных. Это отличие нам сильно пригодится в разработке дизайна визуализации данных для интерактивной презентации.

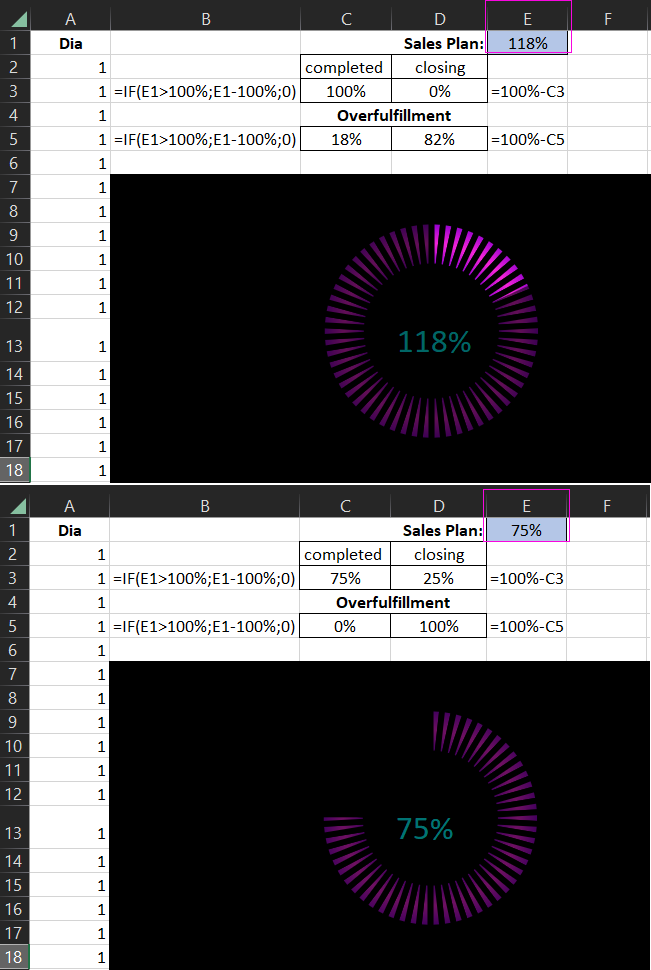

Одно из важнейших предназначений отчета по Cash Flow – это предотвращение кассовых разрывов. Поэтому наш комбинированный график будет содержат в центре большую комбинированную диаграмму, информирующую о проценте выполнения плана продаж. Чем выше этот показатель, тем меньше вероятность кассового разрыва. Схема как будет выглядеть будущий дизайн визуализации:

Техническое задание для разработчика определено, показано и описано. Теперь можно переходить к процессу реализации задачи.

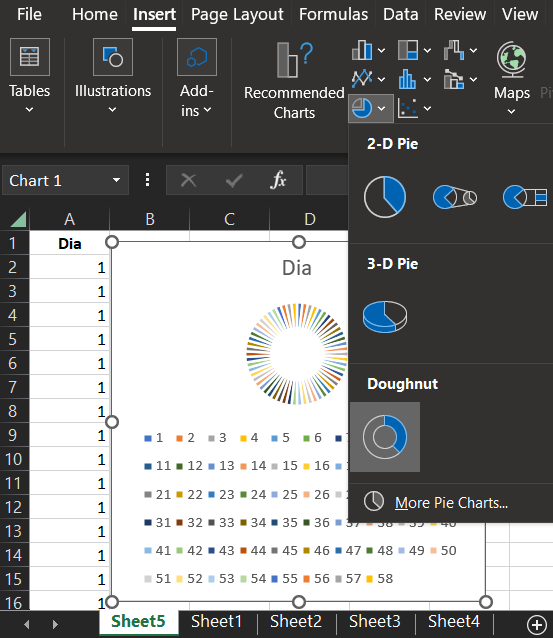

Сборка комбинированной диаграммы в Excel пошагово

Разберем данный пример в стиле пошаговой инструкции:

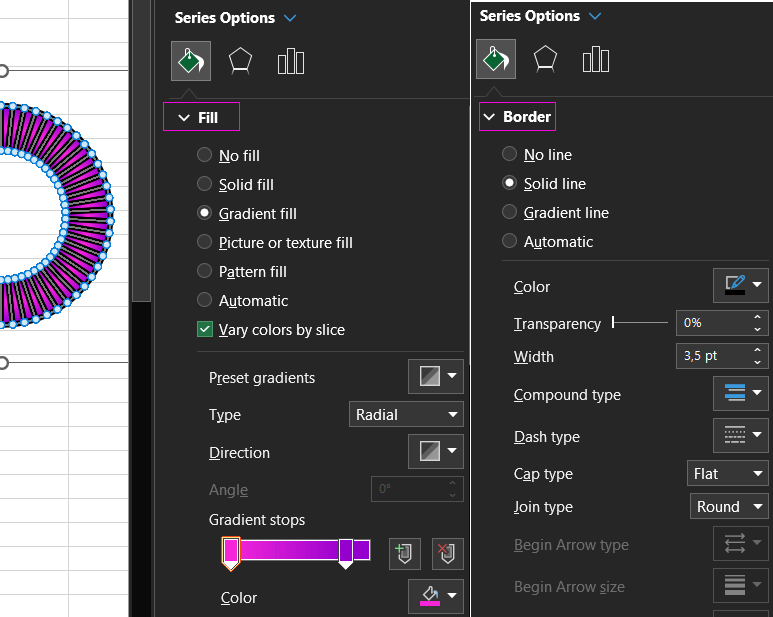

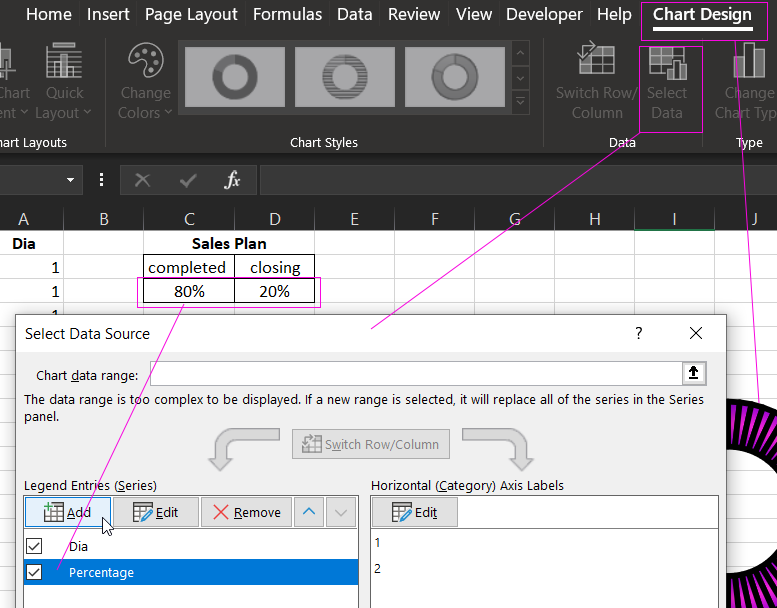

- Создадим кольцевую шкалу из 58-ми делений:

- Проектируем дизайн для делений на кольцевой шкале:

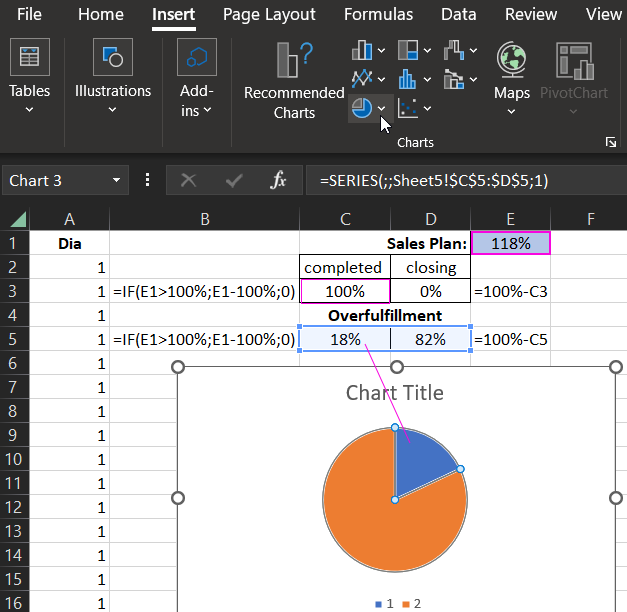

- Добавляем новую серию значений для комбинирования диаграммы:

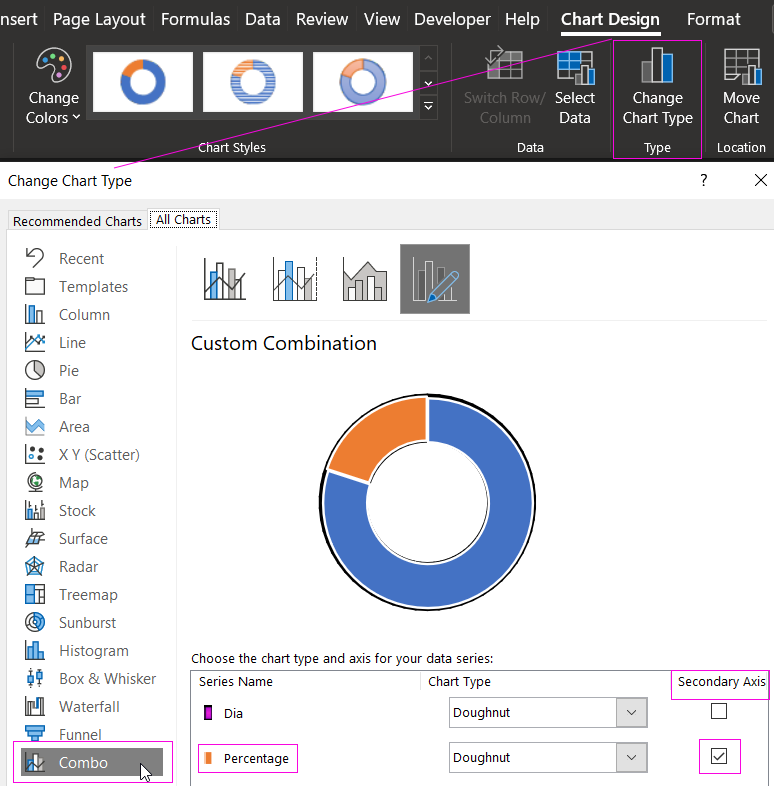

- Настраиваем комбинацию в окне изменения типа. Обратите внимание на то, что нужно указать для второй серии значений расположение по вспомогательной оси координат. Таким образом две кольцевые диаграммы будут наложены как на разных слоях:

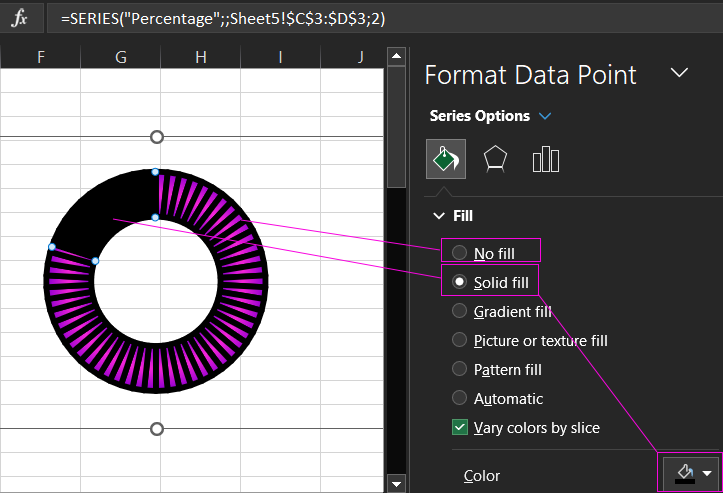

- Изменяем дизайн для второй кольцевой диаграммы, дополнительно наложенной сверху с помощью комбинирования типов в Excel. Синею заливку изменяем на прозрачную, а оранжевую на черную. И не забудем убрать контуры. Комбинированная диаграмма из двух кольцевых – готова:

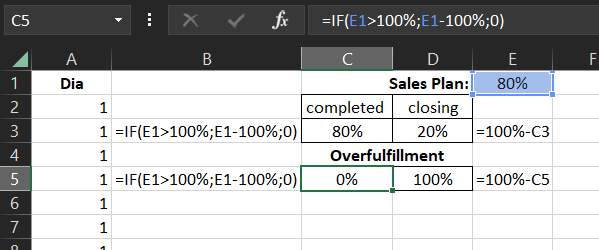

- Изменяем значения на формулы в таблице показателей выполнения плана продаж. А также создаем еще одну табличку с формулами для исходных значений круговой диаграммы:

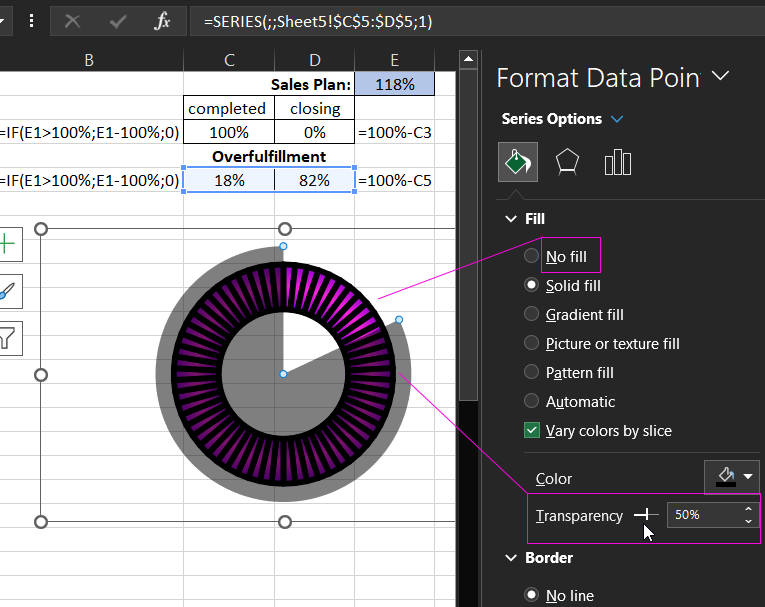

- На основе второй таблички создаем круговую диаграмму, которая будет экспонировать на шкале долю соответственной значениям при превышении выполнения плана продаж:

- Изменяем цвета заливок круговой диаграммы и накладываем ее на комбинированную состоящую из двух кольцевых. Незабываем подровнять размеры. Синий цвет меняем на прозрачный, а оранжевый делаем черной, но полупрозрачной заливкой и удаляем все контуры:

- Тестируем и наслаждаемся готовым результатом на черном фоне и проверяем как все работает при изменении исходного значения в ячейке E1:

- Добавляем пузырьковый график как последнюю комбинацию в общей композиции презентации отчета по циркуляции движения денежных средств:

Дальше все красиво и талантливо оформляем для создания профессиональной инфографики с интерактивными возможностями. Все зависит от вашего воображение, а оно зависит от вдохновения:

В широком ассортименте инструментов для визуализации данных в Excel есть все и даже больше, чем кажется на первый взгляд. Необходимо лишь немного опыта, а воображение придет с творческим вдохновением. Смело скачивайте данный шаблон и вдохновляйтесь, изменяйте под свои потребности и улучшайте. Нет предела совершенству, не существует границ между душой и творчеством.

Contents

- 1 Введение в отчет о движении денежных средств

- 2 Особенности операционной, инвестиционной и финансовой деятельности в отчете о движении денежных средств

- 3 Расчет чистого денежного потока и факторы, влияющие на объем и характер формирования денежных потоков во времени

- 4 Расчет свободного денежного потока, его экономическое понимание

- 5 Прямой метод анализа денежных потоков

- 6 Косвенный метод анализа денежных потоков

- 7 Коэффициентный метод

- 8 Анализ рисков денежных потоков

- 9 Примеры отчетов о движении денежных средств по видам бизнеса

- 9.1 Пример отчета о движении денежных средств банка

- 9.2 Отчет ДДС страховой Ингострах

- 9.3 Консолидированный отчет о движении денежных средств ОАО «Абрау-Дюрсо»

- 9.4 Отчет ДДС ОАО «Газпром»

- 10 Планирование и прогнозирование денежных потоков предприятия

- 11 Бюджет движения денежных средств

Введение в отчет о движении денежных средств

Отчёт о движении денежных средств — это отчёт компании об источниках денежных средств (кредиты, акционерный капитал, облигационные заимствования и т.д.) и их использовании в данном временном периоде в трех видах деятельности: операционной, инвестиционной и финансовой. Этот отчёт прямо или косвенно отражает денежные поступления компании с классификацией по основным источникам капитала и её денежные выплаты с классификацией по основным направлениям использования в течение периода.

[sam_ad id=»7″ codes=»true»]

Отчёт о движении денежных средств — один из основных бухгалтерских отчётов, который составляется по утверждённой Форме № 4 (код формы по ОКУД 0710004). В отчёте отражается движение денежных средств организации в национальной валюте РФ и в иностранной валюте. Данные о движении денежных средств приводятся за отчётный и предыдущий год. По РСБУ отчёт о движении денежных средств формируется прямым методом (поступление и направление денежных средств приводятся в разрезе текущей, инвестиционной и финансовой деятельности). Форма российского отчёта о движении денежных средств не предусматривает использования косвенного метода. По российским стандартам не требуется приводить данные о денежных эквивалентах. Определения операционной, инвестиционной и финансовой деятельности в МСФО и РСБУ не идентичны.

Денежные эквиваленты – это высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и подвержены незначительному риску изменения стоимости, со сроком размещения обычно не более трех месяцев.

Цель и сфера применения

Отчет используется менеджерами и внешними пользователями. В данном отчете можно увидеть реальные доходы и расходы, а также получить следующую информацию:

- Объём и источники получения денежных средств;

- Направления использования денежных средств;

- Способность компании в результате своей деятельности обеспечивать превышение поступлений денежных средств над выплатами;

- Способность компании выполнять свои обязательства;

- Информацию о достаточности денежных средств для ведения деятельности;

- Степень самостоятельного обеспечения инвестиционных потребностей за счёт внутренних источников;

- Причины разности между величиной полученной прибыли и объёмом денежных средств.

[sam_ad id=»7″ codes=»true»]

Особенности операционной, инвестиционной и финансовой деятельности в отчете о движении денежных средств

В ходе составления отчёта выделяют приток и отток денежных средств по основной (производственной, операционной или прочей деятельности), финансовой и инвестиционной деятельности компании:

- Операционная деятельность — это основной вид деятельности, а также прочая деятельность, создающая поступление и расходование денежных средств компании (за исключением финансовой и инвестиционной деятельности);

- Инвестиционная деятельность — вид деятельности, которая связана с приобретением, созданием и продажей внеоборотных активов (основных средств, нематериальных активов) и прочих инвестиций, не включённых в определение денежных средств и их эквивалентов;

- Финансовая деятельность — это вид деятельности, приводящий к изменениям в размере и составе капитала и заёмных средств компании. Часто такая деятельность связана с привлечением и возвратом кредитов, необходимых для финансирования операционной и инвестиционной деятельности.

Данная классификация предназначена для того, чтобы пользователи отчётности могли оценить воздействие этих трёх направлений деятельности на финансовое положение компании и на величину её денежных средств.

Таблица 1. Классификация денежных потоков по видам деятельности

| Вид деятельности | Притоки денежных средств | Оттоки денежных средств |

| Операционная | 1. Поступления от продажи товаров и предоставления услуг; 2. Поступления рентных платежей за предоставление прав, вознаграждений, комиссионных; 3. Поступления и выплаты страховых компаний по страховым премиям, искам. |

1. Выплаты поставщикам товаров и услуг; 2. Выплаты заработной платы работникам; 3. Выплаты налога на прибыль, кроме налогов, относящихся к финансовой или инвестиционной деятельности. |

| Инвестиционная | 1. Поступления от продажи основных средств, нематериальных активов и прочих внеоборотных активов; 2. Поступления от продажи акций других компаний, а также долей в совместных компаниях; 3. Поступления в погашение займов, предоставленных другим сторонам. |

1. Выплаты для приобретения основных средств, нематериальных активов и прочих внеоборотных активов; 2. Выплаты по приобретению акций или долговых инструментов других компаний, а также долей в совместных компаниях; 3. Кредитование других сторон. |

| Финансовая | 1. Поступления от эмиссии акций или выпуска других долевых инструментов; 2. Поступления от эмиссии облигаций, векселей, закладных, займов, а также от прочих финансовых инструментов. |

1. Выплаты собственникам при выкупе или погашении акций компании; 2. Выплаты в погашение займов; 3. Выплаты арендатором в погашение обязательства по финансовой аренде. |

Расчет чистого денежного потока и факторы, влияющие на объем и характер формирования денежных потоков во времени

Чистый денежный поток (Net Cash Flow, NCF) — это разница между положительным денежным потоком (поступление денежных средств) и отрицательным денежным потоком (расходование денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов (по месяцам, кварталам, годам).

NCF = CF+ — CF-,

где «CF+» — положительный денежный поток

«CF-» — отрицательный денежный поток

Обычно платежи внутри денежного потока группируются по периодам времени. Например, по месяцам, кварталам, годам. В этом случае формулу чистого денежного потока можно представить в следующем виде:

NCF = NCF1+ NCF2 + NCF3 + … + NCFN

или

NCF = (CF1+ — CF1-) + (CF2+ — CF2-) + (CF3+ — CF3-)+…+ (CFN+ — CFN-)

Факторы, которые влияют на объем и характер генерирования денежных потоков во времени, можно подразделить на внешние и внутренние.

[sam_ad id=»7″ codes=»true»]

Внешние факторы:

а) конъюнктура товарного рынка;

б) конъюнктура фондового рынка;

в) система налогообложения предприятий;

г) сложившаяся практика кредитования поставщиков и покупателей продукции;

д) система осуществления расчетных операций хозяйствующих субъектов;

е) доступность финансового кредита;

ж) возможность привлечения средств безвозмездного целевого финансирования.

Внутренние факторы:

а) жизненный цикл предприятия;

б) продолжительность операционного цикла;

в) сезонность производства и реализации продукции;

г) неотложность инвестиционных программ;

д) амортизационная политика предприятия;

е) коэффициент операционного левериджа;

ж) финансовый менталитет владельцев и менеджеров предприятия.

Расчет свободного денежного потока, его экономическое понимание

Free Cash Flow to the Firm (FCFF) — свободный денежный поток фирмы — это посленалоговый денежный поток от ее операционной деятельности за вычетом чистых инвестиций в основной и оборотный капитал, доступный инвесторам (кредиторам и собственникам). Свободный денежный поток определяется как прибыль от основной деятельности после уплаты налогов плюс амортизация минус инвестиции.

Денежный поток от активов — это поток, который создается производственными или операционными активами фирмы.

Подробная формула FCFF:

FCFF = EBIT*(1-Tax Rate) + DA — CNWC — CAPEX

· Tax Rate – ставка налога на прибыль;

· EBIT – прибыль до уплаты процентов и налога;

· DA – амортизация материальных и нематериальных активов (Depreciation & Amortization);

· CNWC – изменение в чистом оборотном капитале (Change in Net Working Capital);

· CAPEX – капитальные расходы (Capital Expenditure).

Свободный денежный поток дает более четкое представление о способности компании производить денежные средства средства и, соответственно, прибыль.

Отрицательный свободный денежный поток сам по себе не всегда является плохим показателем. Если его значение является отрицательным, это может, например, означать, что компания осуществляет крупные инвестиции. Если эти инвестиции приносят высокий доход, у такой стратегии есть потенциал, чтобы выйти на окупаемость в долгосрочной перспективе.

Прямой метод анализа денежных потоков

Прямой метод основывается на исчислении положительного денежного потока (притока), складывающегося из выручки от реализации продукции, работ и услуг, полученных авансов, и отрицательного денежного потока (оттока), связанного с оплатой счетов поставщиков, возвратом полученных краткосрочных ссуд и займов. Исходным элементом является прибыль.

Преимущество прямого метода

Он показывает общие суммы поступлений и платежей и концентрирует внимание на тех статьях, которые генерируют наибольший приток и отток денежных средств. Имея такую информацию за ряд отчетных периодов, можно определить тенденцию изменения структуры притоков и оттоков и спрогнозировать их на будущее.

Недостаток прямого метода

Он не раскрывает взаимосвязи величины финансового результата и величины изменения денежных средств. Например, метод не отвечает на вопрос — «Почему прибыльное предприятие может быть неплатежеспособным?».

Таблица 2. Учет движения денежных средств прямым методом.

| Показатель | Период | |||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

| 1. Остаток денежных средств на начало периода | ||||

| 2. Поступления, в том числе | ||||

| · выручка от продаж и авансы | ||||

| · кредиты, займы и прочие заемные средства | ||||

| · дивиденды, проценты и прочие поступления | ||||

| 3. Платежи, в том числе | ||||

| ·оплата товаров, работ, услуг, авансы и подотчетные средства выданные | ||||

| ·оплата труда | ||||

| ·расчеты с бюджетом | ||||

| ·оплата основных средств | ||||

| ·финансовые вложения | ||||

| ·погашение кредитов | ||||

| 4. Денежный поток (поступления — платежи) | ||||

| 5. Остаток денежных средств на конец периода |

[sam_ad id=»7″ codes=»true»]

Косвенный метод анализа денежных потоков

Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и других статей баланса, а также на последовательной корректировке чистой прибыли. Исходным элементом является прибыль.

Преимуществом косвенного метода при использовании в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. В долгосрочной перспективе косвенный метод позволяет выявить наиболее проблемные «места скопления» замороженных денежных средств и, исходя из этого, разработать пути выхода из сложившейся ситуации.

Информационной основой анализа движения денежных средств косвенным методом является баланс, методической основой – балансовый метод анализа, который увязывает притоки и оттоки денежных средств.

| Движение денежных средств | Период | |||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

| Текущая (основная деятельность) | ||||

| Увеличение (источники денежных средств): | ||||

| · Чистая прибыль | ||||

| · Амортизация | ||||

| · Увеличение кредиторской задолженности | ||||

| · Уменьшение (использование денежных средств) | ||||

| · Увеличение дебиторской задолженности | ||||

| · Увеличение запасов и затрат | ||||

| Денежный поток от основной деятельности | ||||

| Инвестиционная деятельность | ||||

| · Приобретение основных средств | ||||

| · Продажа основных средств | ||||

| Денежный поток от инвестиционной деятельности | ||||

| Финансовая деятельность | ||||

| · Увеличение векселей | ||||

| · Увеличение займов и кредитов | ||||

| · Уплата дивидендов | ||||

| Денежный поток от финансовой деятельности | ||||

| ИТОГО денежный поток | ||||

| Денежные средства на начало периода | ||||

| Денежные средства на конец периода |

Коэффициентный метод

Коэффициентный анализ является неотъемлемой частью анализа денежных потоков. С его помощью изучаются уровни и их отклонения от плановых и базисных значений различных относительных показателей, характеризующих денежные потоки, а также рассчитываются коэффициенты эффективности использования денежных средств организации.

Важным моментом в коэффициентном методе анализа является изучение динамики различных коэффициентов, позволяющее установить положительные и отрицательные тенденции, отражающие качество управления денежными потоками организации, а также разработать необходимые мероприятия для внесения соответствующих коррективов по оптимизации управленческих решений в процессе осуществления хозяйственной деятельности.

Коэффициентный анализ денежных потоков объединяет такие показатели:

1. Коэффициент достаточности чистого денежного потока – показатель, определяющий достаточность создаваемого организацией чистого денежного потока с учетом финансируемых потребностей

2. Коэффициент эффективности денежных потоков используется в качестве обобщающего показателя

3. Коэффициент реинвестирования – один из частных показателей эффективности денежных потоков организации

4. Коэффициенты ликвидности денежного потока рассчитываются для оценки синхронности формирования различных видов денежных потоков по отдельным временным интервалам (месяц, квартал) внутри рассматриваемого периода (года) по формуле

Оценка эффективности использования денежных средств производится также с помощью различных коэффициентов рентабельности:

1. Коэффициент рентабельности положительного денежного по тока в анализируемом периоде

2. Коэффициент рентабельности среднего остатка денежных средств в анализируемом периоде

3. Коэффициент рентабельности чистого потока денежных средств в анализируемом периоде

Отдельно рассматриваются показатели рентабельности денежных потоков по видам деятельности:

1. Коэффициент рентабельности денежного потока по текущей деятельности – отношение прибыли от продаж за анализируемый период к положительному денежному потоку по текущей деятельности.

2. Коэффициент рентабельности денежного потока по инвестиционной деятельности в анализируемом периоде – отношение прибыли от инвестиционной деятельности к положительному денежному потоку по инвестиционной деятельности за анализируемый период.

3. Коэффициент рентабельности денежного потока по финансовой деятельности в анализируемом периоде – отношение прибыли от финансовой деятельности к положительному денежному потоку по финансовой деятельности за анализируемый период.

Анализ рисков денежных потоков

Риск — это вероятность того, что прогнозируемые события не произойдут (не осуществятся обещанные явные платежи, полученные денежные потоки окажутся меньше прогнозируемых).

Риск денежных потоков — вероятность возникновения неблагоприятных последствий в форме уменьшения входящих и увеличения исходящих денежных потоков в ситуации неопределенности условий осуществления финансовых операций, ведущих к потере финансовой независимости и угрозе банкротства.

Трехуровневая система финансовых рисков промышленного предприятия

Основные риски денежных потоков по видам деятельности

| Виды хозяйственной деятельности | Риски денежных потоков |

| Операционная деятельность | · Коммерческий риск · Налоговый риск · Инфляционный риск · Валютный риск · Риск снижения финансовой устойчивости · Риск неплатежеспособности |

| Инвестиционная деятельность | · Инвестиционный риск · Инфляционный риск · Риск снижения финансовой устойчивости · Риск неплатежеспособности |

| Финансовая деятельность | · Кредитный риск · Процентный риск · Депозитный риск · Инфляционный риск |

[sam_ad id=»7″ codes=»true»]

В условиях действия разнообразных внешних и внутренних факторов риска могут использоваться различные способы снижения риска, воздействующие на те или иные стороны деятельности предприятия. Многообразие применяемых в предпринимательской деятельности методов управления риском можно разделить на 4 группы:

1. Методы уклонения от риска (отказ от ненадежных партнеров, отказ от рискованных проектов, страхование рисков, поиск гарантов) наиболее распространены в хозяйственной практике, ими пользуются лица, предпочитающие действовать наверняка.

2. Методы диверсификации рисков (распределение ответственности между участниками проекта, диверсификация видов деятельности и зон хозяйствования, диверсификация сбыта и поставок, диверсификация инвестиций, распределение риска во времени и по этапам работы) заключаются в распределении общего риска.

3. Методы компенсации рисков (стратегическое планирование деятельности, прогнозирование внешней обстановки, мониторинг социально-экономической и нормативно-правовой среды, создание системы резервов) связаны с созданием механизмов предупреждения опасности. Эти методы более трудоемки и требуют обширной предварительной аналитической работы для их эффективного применения.

4. Методы локализации рисков (создание венчурных предприятий, создание специальных структурных подразделений, заключение договоров о совместной деятельности) используются в редких случаях, когда удается довольно четко идентифицировать риски и источники их возникновения. Выделив экономически наиболее опасные этапы или участки деятельности в обособленные структурные подразделения, можно сделать их более контролируемыми и снизить уровень риска.

Примеры отчетов о движении денежных средств по видам бизнеса

Пример отчета о движении денежных средств банка

***таблица***

Отчет ДДС страховой Ингострах

***таблица***

Консолидированный отчет о движении денежных средств ОАО «Абрау-Дюрсо»

***таблица***

Отчет ДДС ОАО «Газпром»

***таблица***

Планирование и прогнозирование денежных потоков предприятия

Прогнозирование в финансовом менеджменте заключается в предвидении определенного события и разработка на перспективу изменений финансового состояния объекта в целом и его различных частей.

В основе механизма управления денежными потоками лежит их планирование. Планирование денежных потоков составляет неотъемлемую часть внутрифирменного финансового планирования компании. Оно реализуется тремя системами, которые взаимосвязаны между собой и участвуют в планировании в определенной последовательности:

1. Прогнозирование целевых параметров развития денежных потоков компании:

Прогнозирование целевых параметров развития денежных потоков компании производится для установления минимального уровня рентабельности операционной деятельности предприятия, а именно:

а) уровня затрат на производство продукции;

б) уровня текущей платежеспособности.

2. Текущее планирование денежных потоков компании;

Текущее планирование денежных потоков компании заключается в разработке конкретных видов текущих финансовых планов на предстоящий период. Состав активов и пассивов наиболее полно отражается в балансовом плане. Показатели балансового плана вместе с другими видами планов позволяют определить конечные результаты формирования денежных потоков предприятия.

3. Оперативное планирование денежных потоков компании.

Оперативное планирование заключается в разработке комплекса краткосрочных плановых задач. Главной формой такого планирования является бюджет.

Рассмотрим более подробные шаги по реализации прогноза денежных потоков компании.

1. Прогнозирование поступления и расходования денежных средств по операционной деятельности компании осуществляется двумя способами:

— исходя из планируемого объема реализации продукции;

— исходя из планируемой целевой суммы чистой прибыли.

1.1. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемого объема реализации продукции расчет отдельных показателей плана осуществляется последовательности:

Определение планового объема реализации продукции

— Расчет планового коэффициента инкассации дебиторской задолженности

— Расчет плановой суммы поступления денежных средств от реализации продукции

— Определение плановой суммы операционных затрат по производству и реализации продукции

— Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции)

— Расчет плановой суммы валовой прибыли предприятия по операционной деятельности

— Расчет плановой суммы налогов, уплачиваемых за счет прибыли

— Расчет плановой суммы чистой прибыли предприятия по операционной деятельности

— Расчет плановой суммы расходования денежных средств по операционной деятельности

— Расчет плановой суммы чистого денежного потока

1.2. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемой целевой суммы чистой прибыли расчет отдельных показателей плана осуществляется в такой последовательности:

— Определение плановой целевой суммы чистой прибыли предприятия.

— Расчет плановой целевой суммы валовой прибыли предприятия.

— Расчет плановой суммы налогов, уплачиваемых за счет прибыли.

— Определение плановой суммы операционных затрат по производству и реализации продукции.

— Расчет плановой суммы поступления денежных средств от реализации продукции.

— Расчет плановой суммы налогов, уплачиваемых за счет прибыли.

— Расчет плановой суммы расходования денежных средств по операционной деятельности.

— Расчет плановой суммы чистого денежного потока.

2. Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются:

— Программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов.

— Проектируемый к формированию портфель долгосрочных Финансовых инвестиций. Если такой портфель на предприятии уже сформирован, то определяется необходимая сумма денежных средств 1-я обеспечения его прироста или объем реализации инструментов долгосрочных финансовых инвестиций.

— Предполагаемая сумма поступления доходов от реализации основных средств и нематериальных активов. В основу этого расчета должен быть положен план их обновления.

— Прогнозируемой размер инвестиционной прибыли. Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли предприятия, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям — дивидендам и процентам к получению.

3. Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности предприятия во внешнем финансировании, определенной по отдельным ее элементам.

Основой осуществления этих расчетов являются:

— Намечаемый объем дополнительной эмиссии собственных акции или привлечения дополнительного паевого капитала. В план поступления денежных средств включается только та часть дополнительной эмиссии акций, которая может быть реализована в конкретном предстоящем периоде.

— Намечаемый объем привлечения долгосрочных и кратко срочных финансовых кредитов и займов во всех их формах (при влечение и обслуживание товарного кредита, а также краткосрочно» внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности).

— Сумма ожидаемого поступления средств в порядке безмездного целевого финансирования. Эти показатели включаются и план на основе утвержденных государственного бюджета или cooтветствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.).

— Суммы предусмотренных к выплате в плановом периоде oсновного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров предприятия с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

— Предполагаемой объем дивидендных выплат акционерам (процентов на паевой впитал). В основе этого расчета лежит планируемая сумма чистой прибыли предприятия и осуществляемая им дивидендная политика.

[sam_ad id=»7″ codes=»true»]

Бюджет движения денежных средств

| Статья ДДС | Месяц | |||

| Январь | Февраль | Март | Апрель | |

| Доходная часть | 968,87 | 1316,45 | 1508,41 | 1664,23 |

| Реализация продукции | 718,86 | 1198,15 | 1347,72 | 1567,68 |

| Внутренний рынок | 718,86 | 323,14 | 278,4 | 618,15 |

| Продукт 1 | 718,86 | 323,14 | 278,4 | 618,15 |

| Экспорт | 0 | 875,01 | 1069,32 | 949,53 |

| Продукт 2 | 0 | 875,01 | 1069,32 | 949,53 |

| Прочая реализация | 6,08 | 11,51 | 12,49 | 11,92 |

| Услуга 1 | 6,08 | 11,51 | 12,49 | 11,92 |

| Внереализационные доходы | 5 | 5 | 5 | 5 |

| Доходы по финансовым вложениям | 5 | 5 | 5 | 5 |

| Поступление от дебиторской задолженности прошлых лет | 157 | 0 | 0 | 0 |

| Продукт 2 | 150 | 0 | 0 | 0 |

| Услуга 1 | 7 | 0 | 0 | 0 |

| Получение кредита | 60 | 0 | 0 | 0 |

| Банковский кредит | 60 | 0 | 0 | 0 |

| Возмещение НДС | 21,93 | 101,79 | 143,2 | 79,63 |

| НДС | 21,93 | 101,79 | 143,2 | 79,63 |

| Расходная часть | 1039,81 | 1293,25 | 1559,72 | 1396,96 |

| Условно-переменные затраты | 420,54 | 319,06 | 420,93 | 455,82 |

| Сырье | 74,48 | 109,12 | 54 | 79,92 |

| Сырье 1 | 74,48 | 109,12 | 54 | 79,92 |

| Материалы | 23,22 | 58,18 | 85,53 | 85,57 |

| Материал 1 | 23,22 | 42,58 | 24,2 | 22,5 |

| Материал 2 | 0 | 15,6 | 61,33 | 63,07 |

| Энергетика | 322,84 | 151,76 | 281,4 | 290,33 |

| Электроэнергия | 322,84 | 151,76 | 281,4 | 290,33 |

| Условно-постоянные затраты | 492,17 | 823,22 | 930,34 | 860,87 |

| Вспомогательные материалы | 278,7 | 512,1 | 567,9 | 531,3 |

| Металл | 278,7 | 512,1 | 567,9 | 531,3 |

| Энергетика | 147,48 | 97,44 | 115,08 | 104,52 |

| Электроэнергия | 147,48 | 97,44 | 115,08 | 104,52 |

| Заработная плата | 5,47 | 153,16 | 186,84 | 164,53 |

| Зарплата основных рабочих | 3,22 | 90,16 | 109,84 | 96,78 |

| Зарплата ИТР | 2,25 | 63 | 77 | 67,75 |

| Отчисления от заработной платы | 1,95 | 54,6 | 66,44 | 58,57 |

| ЕСН | 1,95 | 54,6 | 66,44 | 58,57 |

| Коммерческие условно-постоянные затраты | 6 | 6 | 5,4 | 5,4 |

| Маркетинговые расходы | 6 | 6 | 5,4 | 5,4 |

| Погашение кредита | 0 | 0 | 0 | 40 |

| Банковский кредит | 0 | 0 | 0 | 40 |

| Проценты за кредит | 5,3 | 4,79 | 5,3 | 4,34 |

| Процент | 5,3 | 4,79 | 5,3 | 4,34 |

| Налоги | 0 | 64,38 | 71,95 | 14,73 |

| Налог на прибыль | 0 | 57,19 | 58,82 | 0 |

| Налог на пользователей автодорог | 0 | 7,19 | 13,13 | 14,73 |

| Затраты на прочую реализацию | 10,8 | 10,8 | 10,8 | 10,8 |

| Затраты на оказание услуги 1 | 10,8 | 10,8 | 10,8 | 10,8 |

| Погашение кредиторской задолженности прошлых лет | 0 | 0 | 30 | 0 |

| Материал 1 | 0 | 0 | 30 | 0 |

| Капитальные вложения | 105 | 65 | 85 | 5 |

| Экологическая программа | 5 | 5 | 5 | 5 |

| Реконструкция цеха 1 | 100 | 60 | 80 | 0 |

| Сальдо | -70,94 | 23,2 | -51,31 | 267,27 |

| Сальдо с учетом остатка денежных средств | 39,06 | 62,26 | 10,96 | 278,22 |

Модель отчета о движении денежных средств в Excel: Пример отчета о движении денежных средств.xlsx

[sam_ad id=»7″ codes=»true»]

Представьте себе, что cash flow — это кровь, бегущая по артериям вашего малого бизнеса. Вы используете его, чтобы осуществлять все те важные действия, которые поддерживают деятельность предприятия: например, покупка акций, покрытие расходов и выплата зарплаты сотрудникам.

Что такое Cash Flow? В общем и целом, это один из наилучших показателей для малого бизнеса. Это те деньги, которые остаются у вашего предприятия после выплаты всевозможных долгов и оплаты расходов из ваших средств. Cash flow дает представление о том, есть ли у вас возможность расширять свое дело.

Стефани Риччио, сертифицированный бухгалтер (CPA/CGA), уточняет, почему малому бизнесу так важно уделять cash flow должное внимание.

«Cash Flow — это сердце любого бизнеса», — пишет она. «Без них бизнес не выживет. Многие владельцы малого бизнеса допускают ошибку, когда расходуют средства, не думая о будущем, — например, покупают лишний инвентарь, то есть вкладывают в него деньги вместо того, чтобы иметь их в свободном доступе для покрытия краткосрочных и долгосрочных обязательств предприятия».