Главная → Все статьи → НДС

✅ Пример заполнения отчета по НДС

Даже если в отчетном периоде у вашей компании не было операций по счетам и не осуществлялась реализация товара, работ, услуг это не является основанием для несдачи декларации НДС.

Необходимо в таком случае отправить нулевой отчет, который будет содержать в себе заглавный лист и I раздел.

Отчет с 01 января 2014 года можно отправить только по ТКС в зашифрованном виде в определенном формате, а именно формат xml.

Скачать пример заполнения НДС.

Скачать бланк НДС — бесплатно.

Форма предусмотрена для всех юридических лиц и ИП без исключения, у которых есть обязанность отчитываться по налогу на добавленную стоимость.

В случае если ранее была отправлена декларация по НДС с ошибками, то необходимо отправить данную форму отчета проставив в графе номер корректировки — 1.

Если отчет НДС отправляется впервые за налоговый период, то в графе № корректировки прописывается -0, то есть отчет первичный. Необходимо сохранять порядок в номерах корректировок, поэтому нельзя ставить №3 если до этого отправляли отчет с номером корректировки 1. Отчет с данной корректировкой налоговая просто не примет.

В случае если ваша компания не является налогоплательщиком по НДС, но осуществляла реализацию с НДС возникает обязанность отчитаться по НДС и предоставить декларацию за квартал, в котором имели место данные операции. Так же если у вашей компании осуществлялись сделки не подлежащее налогообложению по НДС их необходимо будет отразить в разделе 7 налоговой декларации НДС.

Всё про НДС в одной статье — читать.

Если необходимо заполнить бланк декларации НДС, наши квалифицированные сотрудники

помогут заполнить и сдать НДС в налоговую инспекцию в электронном виде.

Бланк декларации по НДС за 2023 год — утвержден приказом ФНС России от 20.12.2016 г. N ММВ-7-3/696@

Скачать бланк формы НДС бесплатно (excel)

Данная форма предназначена для всех организаций и ИП обязанных предоставлять НДС. Если после отправки заметили ошибки или нужно отредактировать форму и указать номер корректировки.

При первичной отправки указывается номер 0, это значит, что отчёт первичный. При следующий отправки НДС за один и тот же период, ставиться корректировка 1. Главное соблюдать порядок, например, нельзя сразу отправить с номером 1, нужно соблюдать последовательность 0,1,2,3… В плохом случае придет отказ от налоговой инспекции.

Если в результате проверки ФНС, вы уже оплатили недостающие сумму доначисления, то сдавать корректирующий НДС не нужно.

За прошедший налоговый период у вас были операции без НДС, их всё равно нужно отразить в отчёте. Данные указываются в разделе 7 декларации.

Если вы не являетесь плательщиком НДС, а у вас были сделки с НДС, то вам нужно заполнить декларацию и предоставить в налоговую инспекцию. Не подставляйте себя и своих контрагентов, заполняйте и сдавайте отчётность вовремя. Ознакомьтесь, со способами сдачи НДС в электронном виде.

Формула для расчета НДС в Excel — это простой и легкий способ посчитать реальные рекламные расходы, сумму налога или цену товара, а все необходимые формулы представлены ниже в статье.

- Формула №1;

- №2;

- №3;

Видеоинструкция

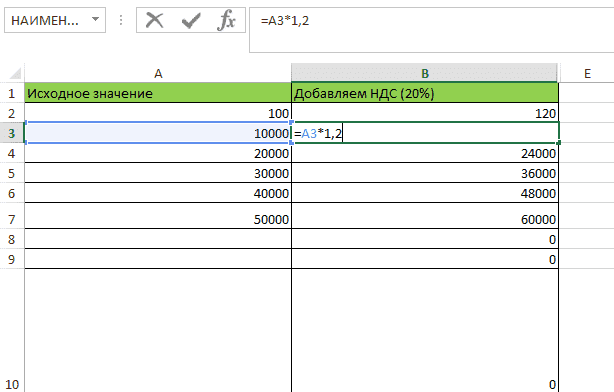

Формула расчета НДС в Excel (добавить налог)

Для того, чтобы получить значение с учетом налога можно использовать формулу:

=A2*1,2

Где A1 — это число или ячейка, которую используем в расчетах.

Пример:

Важно! С 1 января 2019 года согласно N 303-ФЗ от 03.08.2018 ставка налога на добавочную стоимость в РФ установлена на уровне 20%.

Важно! Если требуется произвести вычисления для другой страны (не России), где применяется другая ставка, требуется заменить «1,2» на другое, например, для 18% оно соответствует «1.18», для 15% оно будет «1.15».

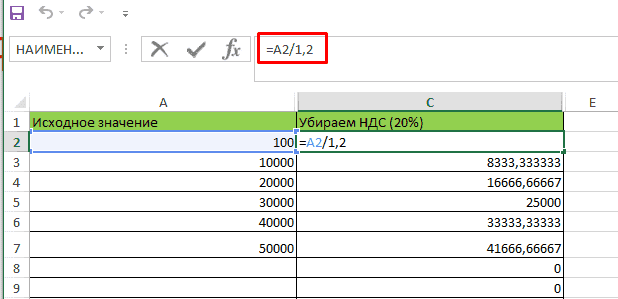

Извлечь сумму без налога на добавленную стоимость в Экселе

Чтобы получить сумму без НДС можно воспользоваться конструкцией:

=A2/1,2

Пример:

Расчет по ставке 20%

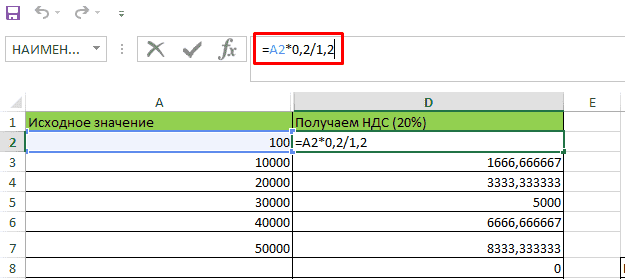

Чтобы получить сумму НДС, которая будет уплачена потребуется формула:

=A2*0,2/1,2

Пример:

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Налоговая декларация по налогу на добавленную стоимость

(КНД 1151001)

Применяется — с отчетности за I квартал 2023 года

Утверждена — Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@

Внимание! Начиная с 1 января 2014 года плательщики НДС (в том числе являющиеся налоговыми агентами) обязаны представлять декларации по данному налогу только в электронной форме по телекоммуникационным каналам связи (абз. 1 п. 5 ст. 174 НК РФ)

Срок сдачи — не позднее 25-го числа месяца, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на добавленную стоимость:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

— в Excel (для использования в работе для налогоплательщиков новых субъектов РФ)

— в PDF (для использования в работе для налогоплательщиков новых субъектов РФ)

Образец заполнения налоговой декларации по налогу на добавленную стоимость >>>

Материалы по заполнению налоговой декларации по налогу на добавленную стоимость:

— Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@

— Письмо ФНС России от 31.03.2023 N СД-4-3/3825@

— Путеводитель. Декларация по НДС

— Готовое решение: Как заполнить декларацию по НДС

— Готовое решение: Как заполнить декларацию по НДС при реэкспорте товаров

— Готовое решение: Как заполняет декларацию по НДС налоговый агент

— Статья: Новые коды операций для заполнения декларации по НДС (Карпова Е.В.) («НДС: проблемы и решения», 2023, N 1)

Архивные формы налоговой декларации по налогу на добавленную стоимость:

— налоговая декларация по налогу на добавленную стоимость с отчетности за I квартал 2022 года до отчетности за I квартал 2023 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за III квартал 2021 года до отчетности за I квартал 2022 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за IV квартал 2020 года до отчетности за III квартал 2021 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за I квартал 2019 года до отчетности за IV квартал 2020 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за I квартал 2017 года до отчетности за I квартал 2019 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за I квартал 2015 года до отчетности за I квартал 2017 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за IV квартал 2009 года до отчетности за I квартал 2015 года

— налоговая декларация по налогу на добавленную стоимость с отчетности за I квартал 2009 года до отчетности за IV квартал 2009 года

—————————————-

Декларацию НДС сдают, чтобы отчитаться о налогооблагаемых операциях и рассчитать налог на добавленную стоимость к уплате. Отчитываться нужно ежеквартально.

Кто сдает отчетность по НДС

Отчет по налогу на добавленную стоимость обязателен не для всех, а только для его плательщиков. Нормативный порядок заполнения декларации по НДС в 2023 году определяет список отчитывающихся лиц (п. 1 ст. 143, п. 5 ст. 174, п. 1, 4 ст. 174.1):

- российские компании и предприниматели на общей системе налогообложения и ЕСХН;

- налоговые агенты по НДС, даже если они — неплательщики налога;

- иностранные юрлица, которые обязаны отчитываться по НДС;

- импортеры;

- участники простого или инвестиционного товарищества, которые ведут его общие дела;

- концессионеры по концессионному соглашению (исключение — концессионеры на УСН, которые заключили инфраструктурные соглашения в малонаселенных пунктах);

- доверительные управляющие по договору доверительного управления.

Плательщики НДС, которые временно приостановили или вели неналогооблагаемую деятельность, все равно сдают отчет.

В остальных случаях отчитываться по налогу на добавленную стоимость не надо. Но есть одно исключение: неплательщики и те, кто освобождены от уплаты НДС, формируют декларацию, если выставили контрагенту счет-фактуру с выделенным налогом на добавленную стоимость.

Отчитываться по НДС не надо, если:

- налогоплательщик работает на УСН или ПСН, не относится к налоговым агентам по НДС и не выставлял партнерам счет-фактуру с выделенным налогом (пп. 1 п. 5 ст. 173, п. 5 ст. 174, п. 2, 3 ст. 346.11, п. 11 ст. 346.43 НК РФ);

- плательщик освобожден от налога на добавленную стоимость, не является налоговым агентом и не выставлял счет-фактуру с выделенным НДС (ст. 145, 145.1 НК РФ);

- компания или ИП не вели деятельность, не перечисляли деньги с расчетных счетов и не выплачивали из кассы; вместо отчетности по НДС они сдают ЕУД — единую упрощенную декларацию (п. 2 ст. 80 НК РФ).

Сроки сдачи отчета в 2023 году

Это ежеквартальный отчет. Сдавать декларацию по налогу на добавленную стоимость надо до 25-го числа месяца после отчетного квартала. Если предельный срок сдачи выпадает на выходной или праздник, то дата отчетности переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

С 2023 года налогоплательщики перечисляют НДС через единый налоговый платеж. В связи с этим меняются сроки уплаты налога на добавленную стоимость: заплатить нужно до 28-го числа. Сроки сдачи отчетности по НДС остались прежними.

В 2023 году надо отчитаться:

- за 4-й квартал 2023 г. — до 25.01.2023;

- за 1-й квартал 2023 г. — до 25.04.2023;

- за 2-й квартал — до 25.07.2023;

- за 3-й квартал — до 25.10.2023;

- за 4-й квартал — до 25.01.2024.

Предельный срок сдачи НДС за 1 квартал 2023 г. — 25.04.2023.

Форма декларации

Бланк и порядок, как заполнить налоговую декларацию по НДС по форме КНД 1151001, утверждены Приказом ФНС № ММВ-7-3/558@ от 29.10.2014. В последний раз отчет меняли перед 1-ым кварталом 2023 г. Актуальная форма отчета приведена в Приказе ФНС № ЕД-7-3/1191 от 12.12.2022.

Изменения в форму, применяемую с 1-го квартала 2023 года, технические. Большинство налогоплательщиков новшества в бланке декларации по налогу на добавленную стоимость не затрагивают.

Правила подготовки отчета

Налогоплательщик не сможет заполнить декларацию по НДС в эксель или pdf, подписать электронной подписью и отправить по ТКС. Отчет сдают в территориальную налоговую инспекцию, в которой плательщик стоит на учете (п. 5 ст. 174 НК РФ). По правилам, декларацию подают в электронной форме. Но есть исключения: на бумаге разрешают отчитаться налоговым агентам и иностранным компаниям — плательщикам «налога на Google». Налоговые агенты вправе подать отчет на бумаге, если одновременно выполняются условия (п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ):

- они не платят НДС или освобождены от уплаты налога;

- не относятся к крупнейшим налогоплательщикам;

- не покупали сырые шкуры животных, макулатуру, металлолом, вторичный алюминий и его сплавы;

- не являются посредниками, которые выставляют счета-фактуры от своего имени;

- среднесписочная численность работников налогового агента за прошлый год — не больше 100 человек.

Все остальные сдают отчетность в электронном виде. Обычно декларацию заполняют в специализированной бухгалтерской программе, а затем передают в ИФНС через систему электронного документооборота. В пользовательской инструкции указано, как загрузить новую форму НДС за 1 квартал 2023 в 1С: перед заполнением отчета обновить программу, заполнить декларацию и передать через сервис 1С:Отчетность, если он подключен. Если нет, то выгрузите декларацию из 1С, подпишите электронной подписью и отправьте в инспекцию в программе отчетности по ТКС.

Некоторые отчетные сведения в бухгалтерских программах загружаются автоматически. Но перед отправкой отчет все же надо проверить по контрольным соотношениям, которые налоговики разработали для НДС (письмо ФНС № ГД-4-3/4550@ от 23.03.2015).

Детальная инструкция по заполнению декларации по НДС в 2023 году

Перед заполнением отчета необходимо определить его состав. Налогоплательщик заполняет только те листы, которые для него обязательны (п. 3 порядка заполнения из Приказа № ММВ-7-3/558@). Обычно это титульный лист, разделы 1, 3, 8 и 9. Остальные разделы заполняют, если в отчетном квартале проводили особые операции.

Приведем пошаговую инструкцию по декларации НДС для чайников в 2023 году:

Шаг 1. Оформляем титульный лист. В нем указываем:

- ИНН и КПП налогоплательщика, а если заполняет ИП, то в строке КПП ставим прочерки;

- номер корректировки: для первичного отчета — 0, для первого уточнения — 1 и т. д.;

- код налоговой инспекции;

- налоговый период и год, код налогоплательщика по месту нахождения (приложение № 3 к Приказу № ММВ-7-3/558@);

- наименование компании или Ф.И.О. предпринимателя;

- сведения о реорганизации, если проводили ее для юрлица;

- номер телефона для связи с исполнителем;

- количество заполненных листов в декларации и приложении — подтверждающих документов;

- статус и Ф.И.О. того, кто подает декларацию: налогоплательщик или его доверенное лицо (для него еще нужны реквизиты доверенности);

- дата заполнения и подпись ответственного лица.

Актуальный пример заполнения формы декларации по НДС за 1 квартал 2023 года — титульный лист.

Шаг 2. Заполняем раздел 1. Эту часть заполняют все налогоплательщики и налоговые агенты. Даже если сдаете нулевую декларацию, то раздел 1 надо заполнить. В нем указывают код ОКТМО плательщика, КБК и сумму налога на добавленную стоимость к уплате или возмещению.

Шаг 3. Формируем раздел 2. Эту часть делают только налоговые агенты. Заполните, если в отчетном периоде арендовали муниципальное имущество, покупали товары у иностранной компании, которая не стоит на налоговом учете в России и пр. Для каждой такой операции формируется отдельный лист раздела 2.

Шаг 4. Рассчитываем налог в разделе 3. Здесь отражаются все налогооблагаемые операции. Налоговики разъясняют, суммируется ли сумма уплаты в отчете по НДС за 1 квартал и за предыдущие периоды — нет, отчет заполняется поквартально, а не нарастающим итогом.

В третьей части не учитывают:

- операции, которые облагают по нулевой ставке, — их показывают в разделах 4-6;

- необлагаемые операции — их отражают в разд. 7;

- операции, по которым выставили счет-фактуру с НДС, когда этого не надо делать, — их фиксируют в разд. 12.

Если за отчетный период отсутствовала деятельность и в разд. 3 нет показателей, то не включайте его в отчет.

Шаг 5. Заполняем раздел 4. В нем показываем операции, которые облагаются налогом на добавленную стоимость по ставке 0%. Эту часть включают в декларацию в том квартале, когда собрали документы для подтверждения нулевой ставки или согласовали с партнером изменение цены, возврат товаров.

Шаг 6. Формируем раздел 5. Его включают в декларацию, если в отчетном периоде появились права на вычеты по операциям с нулевой ставкой, а эти операции отразили в разд. 4 или 6 в предыдущих кварталах.

Шаг 7. Оформляем раздел 6. Его надо заполнить, если не собрали пакет документов для подтверждения нулевой ставки в установленный срок. В таком случае придется уточнить декларацию за квартал, в котором отгрузили товары, выполнили работы или оказали услуги. И заполните разд. 6 в декларации за квартал, в котором согласовали с контрагентом изменение цен, возврат.

Шаг 8. Заполняем раздел 7. Его формируют, если в отчетном квартале проводили операции:

- которые освобождены от НДС (ст. 149 НК РФ);

- которые не признаются объектом налогообложения по налогу на добавленную стоимость (п. 2 ст. 146 НК РФ);

- которые осуществляли не на территории России.

Кроме того, в разд. 7 отражаются авансы на поставку товаров с длительным производственным циклом, на которые не начисляется налог.

Шаг 9. Заполняем раздел 8. Обычно эта часть заполняется автоматически по сведениям, перенесенным из книги покупок. В разд. 8 отражаем налоговые вычеты, которые заявили в отчетном квартале. В этой части приводятся сведения по каждому счету-фактуре, которые зарегистрировали в книге покупок. И в итоге выводят общую сумму к вычету за квартал. А если оформляли дополнительные листы к книге покупок, то заполните приложение 1 к разд. 8.

Шаг 10. Формируем раздел 9. Он тоже заполняется автоматически по информации из книги продаж. Эту часть сдают плательщики и налоговые агенты по НДС, которые начислили в отчетном периоде налог. Если к книге продаж оформлялись дополнительные листы, то сформируйте приложение 1 к разд. 9.

Шаг 11. Оформляем раздел 10. Он нужен, если выставляли счета-фактуры по посреднической деятельности. Сведения переносятся из части I журнала учета полученных и выставленных СЧФ.

Шаг 12. Заполняем раздел 11. По аналогии с разд. 10, его заполняют, если получали счета-фактуры по посреднической деятельности. Информацию переносят из части II журнала.

Шаг 13. Формируем раздел 12. Он обязателен для отчитывающихся лиц, которые выставили покупателям счета-фактуры с выделенным налогом на добавленную стоимость, если:

- операция не облагается налогом;

- налогоплательщик освобожден от НДС;

- организация или ИП является неплательщиком налога.

Штраф за непредоставление декларации

Если не сдали в срок налоговую декларацию по налогу на добавленную стоимость за 1 квартал 2023 г., то придется заплатить штраф — 5% от неуплаченной суммы налога (п. 1 ст. 119 НК РФ). Установлены минимальный и максимальный штрафы:

- минимум — 1000 рублей;

- максимум — 30% от не уплаченного вовремя налога.

Вот как рассчитывают штраф:

- Определяют количество полных и неполных месяцев со дня окончания подачи отчета.

- Рассчитывают сумму по декларации, которую не заплатили в срок.

Поскольку НДС платят в течение трех месяцев тремя равными частями в течение следующего периода, штраф рассчитывают только с той части неуплаченного налога, срок перечисления которого уже прошел (п. 1 ст. 174 НК РФ). Напоминаем, новый срок оплаты налога на добавленную стоимость — 28-ое число каждого месяца квартала, следующего после отчетного.

Если заплатили НДС вовремя, но опоздали с предоставлением декларации, вас оштрафуют по минимальной ставке, то есть на 1000 рублей (п. 18 Постановления пленума ВАС РФ № 57 от 30.07.2013, письмо ФНС № СА-4-7/16692 от 22.08.2014). Такой же штраф назначат и за просроченный нулевой отчет, и за декларацию с возмещением НДС. Придется заплатить 1000 рублей и в том случае, если на дату срока оплаты налога образовалась переплата: она покроет долг, который подлежит к уплате по декларации.