Все организации и ИП, применявшие в 2016 году УСН, должны предоставить в свою инспекцию декларацию по «упрощенному» налогу. По какой форме происходит сдача декларации по УСН в 2017 году, как заполнить декларацию тем плательщикам, чьим налоговым объектом являются «доходы», а также тем, кто определяет налоговую базу как «доходы минус расходы», мы расскажем в этой статье.

Форма декларации по УСН 2016

Декларацию за 2016 год следует заполнять по форме, которую ФНС РФ приняла 26.02.2016 приказом № ММВ-7-3/99. Этим же приказом утвержден и Порядок заполнения декларации (приложение № 3).

В составе декларации по УСН за 2016 год — титульный лист и шесть разделов. Все страницы нумеруются по порядку, начиная с титула. При сдаче на бумаге, заполнять декларацию можно вручную или на компьютере, при этом нельзя использовать средства коррекции для исправления ошибок. Распечатывать бумажную декларацию нужно только на одной стороне листа, и не скреплять их между собой степлером.

Денежные показатели вносятся без копеек, с округлением сумм от 50 копеек и выше до рубля. Текст вносится в отведенные для этого ячейки заглавными печатными буквами. В пустых ячейках при заполнении от руки ставится прочерк, при компьютерном заполнении прочерки не обязательны.

Если у «упрощенца» в 2016 году работало в среднем более 100 человек, сдавать декларацию по УСН следует в электронном виде, подписанной ЭЦП, по спецканалам связи. При меньшей численности работников декларация может сдаваться на бумаге при личном визите в ИФНС, или по почте ценным заказным письмом с уведомлением.

Подать декларацию нужно не позднее 31 марта 2017 года всем организациям, и не позднее 02 мая 2017 года – ИП.

Декларация УСН 2016: образец заполнения

Какой будет комплектация декларации, зависит от налогового объекта:

- «доходы» — заполняем титульный лист и разделы 1.1, 2.1.1, 2.1.2 (только, если уплачивается торговый сбор);

- «доходы минус расходы» — заполняется титульный лист и разделы 1.2 и 2.2;

- Раздел 3 заполняют «упрощенцы» независимо от выбранного объекта, если они получали целевые средства, указанные в п. 1 и 2 ст. 251 НК РФ.

Далее рассмотрим, как заполняется декларация УСН 2016. Образец заполнения приведем для УСН «доходы» и для УСН «доходы минус расходы».

«Упрощенка» по доходам (6%)

В первую очередь при «доходной» УСН заполняются разделы 2.1.1 и 2.1.2, и только потом обобщающий раздел 1.1. Для примера возьмем следующие данные.

ИП Воронин применяет УСН с объектом «доходы», ставка налога 6%. По данным КУДиР в 2016 году ИП Воронин получил 3 000 000 руб. дохода, в том числе нарастающим итогом:

В 1 квартале 2016г. – 750 000 руб.,

За полугодие 2016г. – 1 500 000 руб.,

За 9 месяцев 2016 г. – 2 250 000 руб.

Эти показатели дохода вносятся в строки 110-113 раздела 2.1.1.

Далее, в строках 130-133 рассчитываются суммы авансов и сумма налога за год. В нашем случае ставка налога не менялась, и весь год была 6%, а значит исчисленный «упрощенный» налог равен:

В 1 квартале 2016г. – 45 000 руб. (750 000 х 6%),

За полугодие 2016 – 90 000 руб. (1 500 000 х 6%),

За 9 месяцев 2016 г. – 13 5000 руб. (2 250 000 х 6%),

За 2016 год – 180 000 руб. (3 000 000 х 6%).

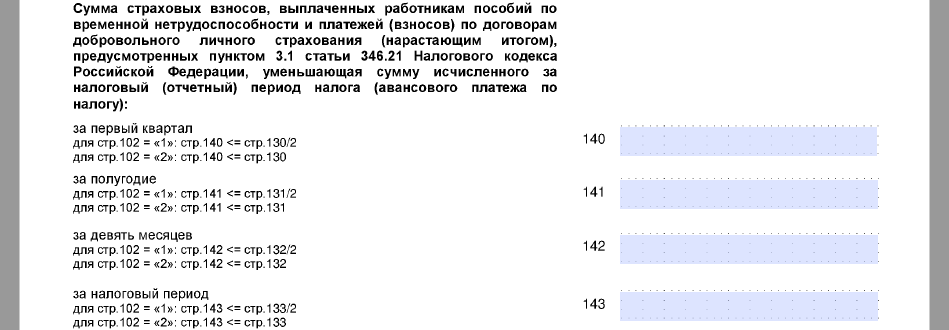

У ИП Воронина нет работников, но в 2016 году он уплатил за себя фиксированные страховые взносы в сумме 23 153,33 руб., в том числе нарастающим итогом:

В 1 квартале 2016г. – 5000 руб.,

За полугодие 2016г. – 10 000 руб.,

За 9 месяцев 2016 г. – 16 000 руб.

Их мы укажем в строках 140-143 раздела 2.1.1 декларации.

На полную сумму этих уплаченных взносов «за себя» ИП без работников вправе уменьшить сумму начисленного налога при УСН (п. 3 ст. 346.21 НК РФ).

Торговый сбор ИП Воронин не платил, поэтому раздел 2.1.2 заполнять не требуется.

Теперь заполним раздел 1.1:

- По строке 010 укажем код ОКТМО территории по месту жительства ИП. Причем, если место жительства, а соответственно и место постановки на учет, не менялось в течение отчетного года, то по строкам 030, 060 и 090 ОКТМО не указывают, они заполняются лишь в случае изменения кода.

- Строка 020 заполняется, как сумма авансового платежа за 1 квартал (строка 130 раздела 2.1.1) за вычетом уплаченных в 1 квартале страховых взносов «за себя» (строка 140 раздела 2.1.1).

- При расчете авансовых платежей к уплате за полугодие и 9 месяцев (строки 040 и 070 раздела 1.1) из суммы аванса помимо уплаченных взносов вычитается также и сумма авансового платежа за предыдущий период:

Аванс 1 квартала 2016 г.: строка 020 = 45 000 (строка 130 раздела 2.1.1) – 5000 (строка 140 раздела 2.1.1) = 40 000;

Аванс 2 квартала 2016г.: строка 040 = 90 000 (строка 131 раздела 2.1.1) – 10 000 (строка 141 раздела 2.1.1) – 40 000 (строка 020 раздела 1.1) = 40 000;

Аванс 3 квартала 2016г.: строка 070 = 135 000 (строка 132 раздела 2.1.1) – 16 000 (строка 142 раздела 2.1.1) – 80 000 (строка 020 + строка 040 раздела 1.1) = 39 000.

Если бы сумма авансовых платежей после вычета страховых взносов и предыдущих авансов была отрицательной, то заполнялись бы строки 050 и 080 (сумма платежа к уменьшению).

- Для определения налога к уплате за 2016 год (строка 100) из исчисленного налога следует вычесть сумму уплаченного страхового взноса за год и авансовых платежей по налогу:

Налог УСН к доплате за 2016 год: строка 100 = 180 000 (строка 133 раздела 2.1.1) – 23 153 (строка 143 раздела 2.1.1) – 119 000 (строка 020 + строка 040 + строка 070 раздела 1.1) = 37 847.

Строка 110 (налог к уменьшению) заполняется, если итоговая сумма налога отрицательна.

Для заполнения «доходной» декларации по УСН 2016, бланк скачать бесплатно можно здесь.

УСН«доходы минус расходы» (15%)

При «доходно-расходной» упрощенке первым заполняется раздел 2.2 декларации, а затем обобщающий раздел 1.2. Рассмотрим их заполнение на нашем примере.

По данным КУДиР ООО «Агат» в 2016 году получило доходов:

за 1 квартал – 1 200 000 руб.,

за полугодие –2 000 000 руб.,

за 9 месяцев – 3 100 000 руб.,

за 2016 год – 4 600 000 руб.

Вносим эти показатели в строки 210-213 раздела 2.2 декларации.

Расходы, уменьшающие «упрощенную» налоговую базу, по данным КУДиР составляют:

за 1 квартал – 1 050 000 руб.,

за полугодие – 2 100 000 руб.,

за 9 месяцев – 2 900 000 руб.,

за 2016 год – 4 200 000 руб.

Расходы заносим в строки 220-223 раздела 2.2. Строка 230 остается пустой, т.к. убытка в предыдущих периодах у ООО «Агат» не было.

Рассчитаем налоговую базу для авансовых платежей и годового налога, причем отразим полученную сумму по строкам 240-243, если результат положителен, и по строкам 250-253, если отрицателен:

База за 1 квартал= 1 200 000 (строка 210)– 1 050 000 (строка 220) = 150 000 (строка 240);

База за полугодие = 2 000 000 (строка 211) – 2 100 000 (строка 221) = -100 000 (строка 251);

База за 9 месяцев = 3 100 000 (строка 212) – 2900000 (строка 222) = 200 000 (строка 242);

База за 2016 год = 4 600 000 (строка 213) – 4200000 (строка 223) = 400 000 (строка 243).

Ставку налога 15 % умножаем на налоговую базу и вносим результат в строки 270-273:

Аванс за 1 квартал = 150 000 (строка 240) х 15% = 22 500;

Аванс за полугодие = 0, т.к. за полугодие получен убыток;

Аванс за 9 месяцев = 200 000 (строка 242) х 15% = 30 000;

Налог за 2016 год = 400 000 (строка 243) х 15% = 60 000.

По строке 280 рассчитаем сумму минимального налога (строка 213 х 1%) и получим 46 000 (4 600 000 х 1%).

После того, как рассчитан налог, заполняем раздел 1.2:

- В строку 020 переносим показатель из строки 270 раздела 2.2 — это сумма авансового платежа 1 квартала: 22 500.

- В полугодии получен убыток, поэтому нужно отразить сумму аванса к уменьшению — заполняем строку 050: 22 500.

- За 9 месяцев сумма аванса составит (строка 070): 30 000 (строка 272 раздела 2.2) – (22 500-22 500) = 30 000.

- Сумма налога в разделе 2.2 по строке 273 превышает сумму минимального налога по строке 280, поэтому для расчета налога к уплате используем показатель строки 273:

Строка 100 = 60 000 (строка 273 раздела 2.2) – 30 000 (строка 070) = 30 000 налог по УСН к доплате за 2016 год.

Строку 120 не заполняем, поскольку в данном случае минимальный налог платить не нужно.

Как заполнить нулевую декларацию по УСН 2016

Если у «упрощенца» в 2016 году не было объекта для налогообложения (доходов или доходов и расходов), сдать декларацию в ИФНС все равно необходимо. Фактически, данные вносятся в этом случае только в титульный лист декларации. Разделы декларации будут содержать ИНН, КПП и порядковый номер страницы, а в остальных строках проставьте прочерки.

Нулевая декларация подается в те же сроки, и в том же составе, что и обычная декларация по УСН. Если срок нарушен, то «упрощенца» ожидает штраф размером в 1000 рублей (ст. 119 НК РФ).

Для нулевой декларации по УСН 2016 бланк скачать бесплатно можно здесь.

Ни одному «упрощенцу» в 2017-м году не отвертеться от сдачи декларации по УСН за 2016-й. Скачать бесплатно бланк этого отчета можно на нашем сайте. Но самое главное – знать, как правило его заполнить. В том числе с учетом всех последних изменений законодательства. В нашей статье также – образцы заполнения главного «упрощенного» отчета для обоих объектов по УСН.

С отчета за 2016-й год упрощенцы должны применять новый бланк, принятый приказом налоговой службы России от 26 февраля 2016 года № ММВ-7-3/99.

Ознакомиться и бесплатно скачать новый бланк декларации по УСН за 2016 год на нашем сайте можно по следующей ссылке.

Этот же приказ ФНС содержит:

- техническое описание формата отправки декларации по УСН (Приложение № 2);

- порядок внесения данных в отчет (Приложение № 3).

Обратите особое внимание: приведенный бланк един для всех! И фирм, и индивидуальных предпринимателей. И с объектом «доходы», и – «доходы минус расходы».

Что нового

Как видно, с отчета за 2016-й год ФНС обновила бланк декларации. В принципе, форма изменилась несущественно. Так:

-

- требование ставить печать на титульном листе – больше не действует;

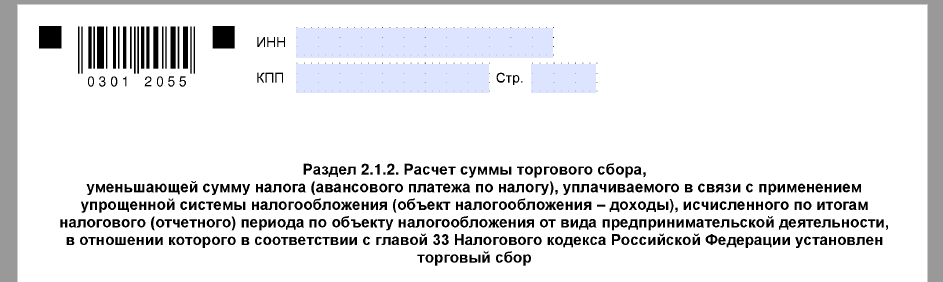

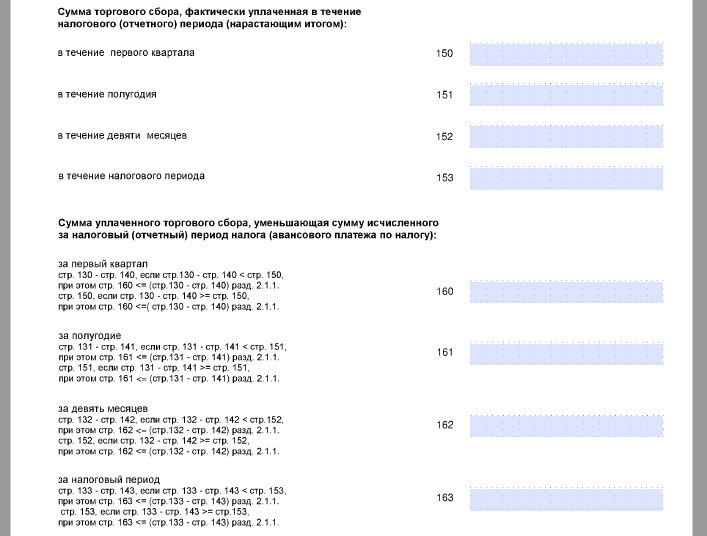

- появился раздел 2.1.2 для плательщиков торгового сбора, применяющих УСН с объектом «доходы» (пока актуален только для Москвы, где действует этот сбор):

- УСН «доходы» показывают, на что уменьшают итоговый налог:

Вообще, с 2017 года законодатели наконец прописали, какие именно категории трат позволяют легально уменьшать упрощенный налог. Детально об этом мы рассказывали здесь «Изменения по УСН с 2017 года: что нужно знать бухгалтеру».

Что именно заполнять

Какой у «упрощенца» объект, такие разделы в декларации по УСН за 2016 год и нужно заполнять. Безусловно, во всех случаях нужен самый первый лист бланка – титульный.

Кто на «доходах», сдают разделы:

- 1.1;

- 2.1.1;

- 2.1.2 (если с деятельности можно отчислять торговый сбор).

От УСН с «доходы минус расходы» инспекции ждут в 2017 году раздел:

- 1.2;

- 2.2.

Настоятельно рекомендуем начинать заполнение декларации по УСН именно с разделов 2.1 и 2.2. А затем перейти к 1.1 и 1.2. Последние служат для подсчета итоговых сумм на основе показателей из разделов 2.1 и 2.2

Основное при заполнении

В силу указаний ФНС, образец заполнения декларация УСН за 2016 год подразумевает присутствие сумм только в целых рублях. Это значит, что 50 копеек и более считают за 1 рубль, а всё, что меньше – брать во внимание не нужно.

Как уже было сказано, в зависимости от объекта по УСН состав заполняемых разделов и листов может варьироваться. Однако это не значит, что в нумерации могут быть пропуски. Только единая сквозная: 009, 010, 011 и т. д.

Если отчитываетесь на бумаге, то используйте ручку классического цвета. Использовать корректирующие замазки нельзя. Также под запретом печать отчета с обеих сторон листов и скрепление их степлером.

В декларации по УСН за 2016 год весь текст должен быть сделан заглавными печатными символами. В пустых клетках – прочерки. При распечатке ФНС хочет видеть шрифт Courier New 16 – 18 кегля.

Когда успеть: сроки

Обратите внимание, что на основании статьи 346.23 Налогового кодекса РФ установлены разные сроки сдачи декларации по УСН в 2016 году и в целом за этот год для фирм и предпринимателей.

Так, отчет сдают по итогам налогового периода. Для «упрощёнки» это – календарный год (п. 1 ст. 346.19 НК РФ).

| Тип плательщика | Последний день сдачи |

| Фирма | 31.03.2017 (это пятница) |

| Коммерсант | 02.05.2017 (поскольку 30 апреля – воскресенье, а 1 мая – нерабочий праздничный день) |

Как видно, закон дает предпринимателям на УСН ровно на 1 месяц больше, чтобы успешно закрыть отчетную компанию по данному спецрежиму за 2016 год.

Из общего правила о сроках есть 2 исключения. Причем они в равной степени относятся и к компаниям, и к ИП (см. таблицу ниже).

| Ситуация | Когда последний день сдачи |

| Предпринимательская деятельность прекращена и об этом подано уведомление в ИФНС | 25-е число месяца, который идет за месяцем, в котором по уведомлению прекращена деятельность |

| Утрачено право на УСН | 25-е число месяца, который идет за кварталом утраты такого права |

В последнем случае настоятельно советуем ознакомиться с нашим обзором: «Изменения по УСН с 2017 года: что нужно знать бухгалтеру».

Обратите внимание: фирмы-упрощенцы сдают декларацию по месту своего размещения, а ИП – где проживают. Причем компании с обособленными подразделениями включают в свой отчет по УСН и «обособки». Никакие отдельные декларации они не формируют и не сдают. Также см. «Сроки уплаты УСН в 2017 году».

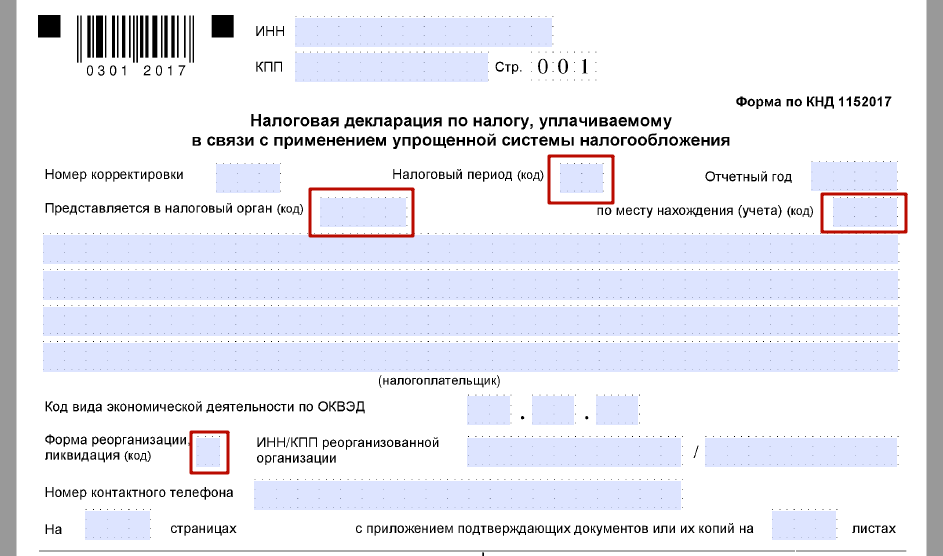

Коды

При заполнении некоторых реквизитов декларации по УСН за 2016 год нужно вносить не конкретные сведения, а проставлять определенные коды. Они введены для упрощения, чтобы не перегружать заполненный бланк и специальные программы могли анализировать его своими средствами более оперативно.

Крайне важно при заполнении декларации проставлять правильные коды. Следующие таблицы помогут в этом.

| Код налогового периода | Что означает |

| 34 | Календарный год |

| 50 | Последний налоговый период при: • реорганизации; • ликвидации; • закрытии ИП своего бизнеса. |

| 95 | Последний налоговый период при переходе на другой режим налогообложения |

| 96 | Последний налоговый период при прекращении предпринимательской деятельности |

| Код места подачи | Что означает |

| 120 | По месту жительства ИП |

| 210 | По месту нахождения отечественной компании |

| 215 | По месту нахождения правопреемника (при условии, что не крупнейший налогоплательщик) |

| Код вида реорганизации, ликвидации | Что означает |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение + присоединение |

| 0 | Ликвидация |

| Код способа подачи | Что означает |

| 01 | На бумаге (почтой) |

| 02 | На бумаге (лично) |

| 03 | На бумаге + на съемном носителе (лично) |

| 04 | По ТКС с электронной подписью |

| 05 | Другое |

| 08 | На бумаге + на съемном носителе (почтой) |

| 09 | На бумаге с штрих-кодом (лично) |

| 10 | На бумаге с штрих-кодом (почтой) |

Собственно, в декларации по УСН за 2016 год все эти коды присутствуют на первом листе:

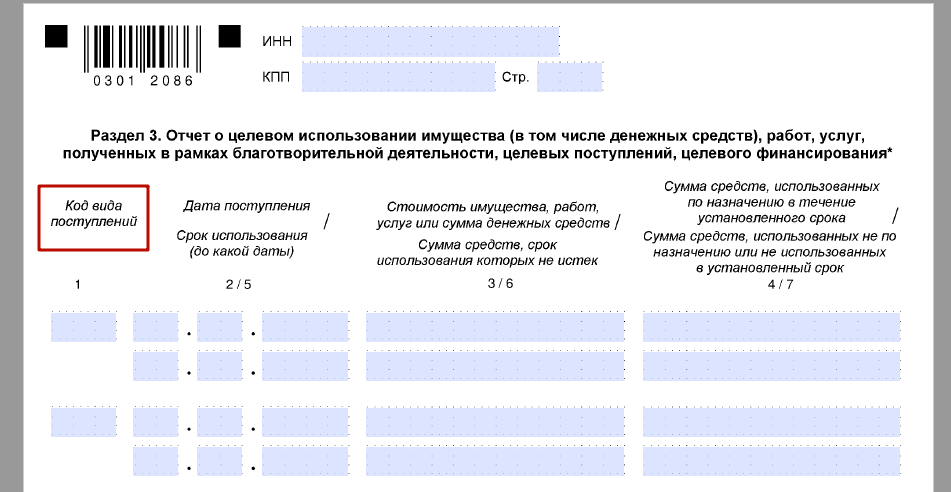

Есть еще ряд специфических кодов. Они говорят о том, что имущество, деньги, работы, услуги упрощенец получил в рамках:

- благотворительной деятельности;

- целевых поступлений;

- целевого финансирования.

В основном, данные коды касаются специфических упрощенцев (некоммерческих организаций) и случаев, поэтому большинству знать их не обязательно. Более того: такую информацию показывают только в последнем 3-м разделе декларации по УСН:

Как себя проверить

Как ни крути, любой образец заполнения декларация УСН за 2016 год невозможно считать правильным и полноценным без проверки на контрольные соотношения. Это определенные равенства или неравенства, которые должны иметь место между конкретными строками. Ведь в своем отчете упрощенец постоянно аккумулирует одни суммы за счет других.

Контрольными соотношениями пользуются и налоговики при камеральных проверках деклараций по УСН, и сами упрощенцы при заполнении полей отчета. Так, в 2017-м году за отчет 2016 года актуальны соотношения, которые приведены в письме ФНС от 30 мая 2016 года № СД-4-3/9567. Обязательно сверьтесь с ними.

Декларация УСН 2016: образец заполнения

ПРИМЕР 1: «Доходы» (ставка 6%)

Предположим, что в 2016 году упрощенец – ООО «Гуру» имело дело со следующими показателями:

| Период | Доход по нарастанию, руб. | Авансовый платеж (налог), руб. | Суммы по нарастанию, которые можно вычесть, руб. | На сколько можно уменьшить авансовый платеж (налог), руб. | Авансовый платеж (налог) к доплате, руб. |

| I кв. | 300 000 | 18 000 (300 000 × 6%) |

10 500 | 9000 (10 500 ˃ 18 000/2) |

9000 (18 000 — 9000) |

| Полгода | 800 000 | 48 000 (800 000 × 6%) |

18 500 | 18 500 (18 500 < 48 000/2) |

20 500 (48 000 — 18 500 — 9000) |

| 9 месяцев | 2 000 000 | 120 000 (2 000 000 × 6%) |

50 000 | 50 000 (50 000 < 120 000/2) |

40 500 (120 000 – 50 000 – 9000 – 20 500) |

| 2016-й год | 3 000 000 | 180 000 (3 000 000 × 6%) |

102 000 | 90 000 (102 000˃180 000/2) |

20 000 (180 000 – 90 000 – 9000 – 20 500 – 40 500) |

Уточним, что суммы, на которые можно уменьшить налог при объекте «доходы», перечислены в п. 3.1 ст. 346.21 НК РФ. Лимит: 50% он налога на УСН. Исключение сделано только для ИП, которые работают без персонала. Они могут снижать налог до любого предела без ограничений, но в фиксированном размере. Речь идет о пенсионных и медицинских взносах.

Далее по ссылке показан образец заполнения декларации УСН за 2016 год ООО «Гуру» c объектом «доходы».

Скачать (deklaraciya_USN_dohody.pdf)

ПРИМЕР 2: «Доходы минус расходы» (ставка 15%)

Предположим, что в 2016 году упрощенец – ООО «Гуру» имело дело со следующими показателями:

| Период | Доход по нарастанию, руб. | Расходы по нарастанию, руб. | Налоговая база, руб. | Авансовый платеж (налог) к доплате/уменьшению, руб. |

| I кв. | 300 000 | 350 000 | 0 ((300 000 – 350 000) <) |

0 |

| Полгода | 800 000 | 550 000 | 250 000 (800 000 – 550 000) |

37 500 к доплате (250 000 ×15%) |

| 9 месяцев | 2 000 000 | 2 100 000 | 0 ((2 000 000 – 2 100 000) <0) |

37 500 к уменьшению (0 – 37 500) |

| 2016-й год | 3 000 000 | 2 700 000 | 300 000 (3 000 000 – 2 700 000) |

45 000 (300 000 ×15%) |

Далее по ссылке показан образец заполнения декларации УСН за 2016 год ООО «Гуру» c объектом «доходы минус расходы».

Скачать (deklaraciya_USN_dohody_minus_raskhody.pdf)

Также см. «Ставки УСН в 2017 году: игра на понижение».

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации.

Срок подачи декларации — организациями — не позднее 31 марта года, следующего за истекшим налоговым периодом, индивидуальным предпринимателям — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Начало действия данной редакции документа — 10.04.2016.

Данная редакция применяется для сдачи отчетности за 2019 год. Срок подачи декларации — организациями — не позднее 31 марта 2020 года, индивидуальным предпринимателям — не позднее 30 апреля 2020 года.

Состав декларации

- Титульный лист;

- Раздела 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- Раздела 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- Раздела 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы)»;

- Раздела 2.1.2 «Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор»;

- Раздела 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов)»;

- Раздела 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Требования к заполнению декларации

Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: например, для первой страницы — «001», для десятой страницы — «010».

При заполнении Декларации должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата и ставка налога (%). Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для показателя ставка налога (%) используются два поля, разделенные знаком «.» («точка»). Первое поле соответствует целой части десятичной дроби, второе — дробной части десятичной дроби.

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного идентификационного номера налогоплательщика (далее — ИНН) организацией в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом «5024002119—«.

При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 — 18 пунктов.

При заполнении Декларации в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее — КПП) организации в соответствии с пунктом 3.2 настоящего Порядка.

При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации.

В реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

Если представляемая в налоговый орган Декларация не является Декларацией за реорганизованную организацию, то по реквизиту «ИНН/КПП реорганизованной организации» указываются прочерки.

В Разделах 1.1 и 1.2 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 33-2013 (далее — код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация.

По итогам 2022 года отчетность по УСН подается по прежней форме. Как должна быть заполнена налоговая декларация по УСН за 2022 год? Скачать бланк в Excel , посмотреть образец и примеры заполнения декларации для ИП и организации, ознакомиться с порядком заполнения, в том числе нулевой можно в этом материале.

«Заплати налоги и живи спокойно» — это не только расхожее выражение, но и необходимое (хотя и не всегда достаточное ) условие для долгосрочного и плодотворного функционирования организации или ведения хозяйственной деятельности индивидуальным предпринимателем. Введение упрощенного режима налогообложения дало возможность многим хозяйствующим субъектам работать именно на упрощенной системе налогообложения ( УСН ).

Вызвано это тем, что отчетность при УСН существенно упрощается: меньше налогов, значительно снижаются затраты на составление и обработку различной отчетности, экономится время, снижаются риски наложения штрафных санкций фискальными органами и , в конечном итоге, это сберегает деньги и нервы..

ВНИМАНИЕ: С 01.01.2023 года срок сдачи годовой отчетности по УСН изменен с 31 на 25 марта для юридических лиц и с 30 на 25 апреля для предпринимателей. Учитывая, что 25.03.2023 — суббота, срок сдачи для юрлиц смещается на 27.03.2023

Форма декларации УСН за 2022 год не изменилась.

Налоговая декларация по УСН за 2022 год должна быть сдана в налоговые органы всеми организациями и индивидуальными предпринимателями, которые применяли «упрощёнку» в 2022 году. Форма декларации по УСН за 2022 год, порядок её заполнения и электронный формат установлены в приказе ФНС от 25.12.2020 N ЕД-7-3/958@ (форма по кнд 1152017). Этот приказ вступил в силу ещё в начале 2021 года, но впервые по ней упрощенцы отчитывались в 2022 году за 2021 год (п.2 Приказа ФНС от 25.12.2020 N ЕД-7-3/958@).

Скачать новый бланк декларации УСН за 2022 год в в excel или pdf можно по ссылкам, расположенных ниже на этой странице.

Немаловажно знать, как правильно заполнить декларацию. В том числе с учетом всех последних изменений законодательства.

УСН предусматривает 2 вида налогообложения, один из которых вы должны были выбрать:

- УСН «доходы» по ставке 6 %

- УСН «доходы минус расходы» по ставке 15 %

ВНИМАНИЕ: Обращаем особое внимание на то, что приведенный бланк используется как для организаций, так и для индивидуальных предпринимателей. Как с объектом «доходы», так и с объектом «доходы минус расходы». В зависимости от выбранной системы заполняются разные разделы формы.

Если выбран режим «Доходы», то заполняется:

- Титульный лист

- Раздел 1.1

- Раздел 2.1.1.

Если выбран режим «Доходы, уменьшенные на величину расходов», то заполняется:

- Титульный лист

- Раздел 1.2

- Раздел 2.2

Вне зависимости от выбранного режима плательщики Торгового сбора заполняют Раздел 2.1.2, а ИП или юридические лица, получающие целевое финансирование, заполняют ещё и Раздел 3.

Декларация УСН – 2022

Налог по УСН по повышенной ставке платят те упрощенцы, у которых в соответствии с п. 1.1, 2.1 ст. 346.20 НК РФ:

— доходы, рассчитанные нарастающим итогом с начала года, превысили 150 млн руб., но не превысили 200 млн руб.;

— среднесписочная численность работников составила более 100 человек, но не более 130 человек;

— или произошло и то, и другое.

Налогоплательщики с объектом «доходы» при таких обстоятельствах начиная с того квартала, когда произошло превышение, платят налог по ставке 8%, а с объектом «доходы минус расходы» — по ставке 20%.

Если организации (или ИП) на УСН пришлось в 2022 году применять более высокую ставку налога, то в декларации ей нужно будет указать код признака ставки «2». Если же в течение всего 2022 года «упрощенец» считал налог только по одной (базовой) ставке, то он ставит код признака «1».

Соответствующий код указывается в п.п.5.2, 7.2 Порядка заполнения декларации, утв. Приказом ФНС от 25.12.2020 N ЕД-7-3/958@, (далее – Порядка):

— в строке 101 раздела 2.1.1 при объекте «доходы»;

— в строке 201 раздела 2.2 при объекте «доходы, уменьшенные на величину расходов».

Ставки налога в декларации по УСН за 2022 год

Ставки налога в декларации за каждый отчетный период и за год указываются отдельно:

— в строках 120-123 раздела 2.1.1 при объекте «доходы»

— в строках 260-263 раздела 2.2 при объекте «доходы минус расходы».

В указанных строках при необходимости указывается повышенная ставка – 8% или 20% или пониженная региональная.

Связано это с тем, что ставка может измениться в течение года по многим причинам. Например, если организация полгода работает в регионе, где вправе применять более низкую ставку (в соответствии с законодательством субъекта РФ), а затем переезжает в другой регион, где права на пониженную ставку уже не имеет. В этом случае организация должна применять разные ставки в течение года.

Теперь правомерность применения региональной ставки необходимо подтверждать в декларации. Для этого заполняется строка 124 раздела 2.1.1 либо строка 264 раздела 2.2 в зависимости от объекта налогообложения правилам п.п. 5.6, 7.15 Порядка.

В первой части, состоящей из 7 знакомест, нужно указать код, обозначающий «тип уменьшения ставки» (Приложение №5). Если применяется пониженная ставка, то:

— от 1% до 6% при объекте «доходы», используется код 3462010;

— от 5% до 15% при объекте «доходы минус расходы», используется код 3462020;

— от 3% до 6% или от 3% до 15% на территории республики Крым или в городе Севастополе, используется код 3462030;

— 0% для впервые зарегистрированных ИП, ведущих деятельность в производственной, социальной и некоторых других сферах, используется код 3462040.

Во второй части строки, состоящей из 12 знакомест, указывается статья, пункт и подпункт регионального закона, которым установлена пониженная ставка. На каждый «показатель» отводится по 4 знакоместа, свободные заполняются нулями.

В форме декларации учитывается возможность уменьшения единого налога на сумму торгового сбора.

См. Образец заполнения декларации УСН «доходы» за 2022 год

См. Образец заполнения декларации УСН за 2022 год «доходы минус расходы»

Декларация по УСН 2022: скачать бланк

Организации и ИП, использующие упрощённую систему налогообложения, должны отчитываться по форме декларации, утвержденной приказом ФНС от 25.12.2020 N ЕД-7-3/958@

Нулевая отчетность по УСН

Положения законодательных актов РФ определяют обязанность каждого хозяйствующего субъекта (организацию или индивидуального предпринимателя) сдавать отчетность в налоговые органы даже если деятельность не ведется. В этом случае сдается так называемая «нулевая» отчетность.

Основные правила при заполнении декларации.

При заполнении декларации по УСН надо обратить внимание на следующие моменты:

Декларация по УСН может быть заполнена на компьютере при помощи специальных бухгалтерских программ, сервисов или excel, а также от руки на бумажном бланке черной ручкой . Каждый лист, из которых состоит документ, должен иметь свой порядковый номер.

Все числовые сведения, которые записываются в декларацию, необходимо указывать в целых рублях, с округлением копеек по правилам математики. Если какие-то строки на листе не заполняются, либо данные, которые нужно записать в графу равны нулю, то в ней ставится знак «-».

При внесении информации нужно помнить, что нужно записать данные в графы, содержащие суммы авансов по налогу. При этом необходимо учитывать, что здесь указываются суммы не те, которые были реально уплачены, а полученные на основе расчета за определенный период.

При этом лучше всего сначала полностью внести сведения в листы раздела 2, а уже дальше возвратиться к разделу 1.

После того, как отчет полностью сформирован, его листы можно скреплять простой канцелярской скрепкой. Использование степлера нежелательно.

Декларация ИП на УСН за 2022 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2022 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2022 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговую декларацию по форме 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Как уже отмечалось выше, срок сдачи отчетности ИП установлен 25 апреля. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.

Декларация ООО на УСН 2022 год

Отчетность организаций на этом режиме налогообложения существенно уменьшается по сравнению с другими режимами. Налоговая декларация ООО на УСН за 2022 год сдается всего один раз за весь год, а весь налоговый учет заключается в ведении книги учёта доходов и расходов. В отличие от режима ОСНО , организации освобождаются от уплаты налога на прибыль, налога на имущество, НДС и имеют ряд льгот.

Срок подачи декларации для юридических лиц — 27 марта 2023 года, поскольку 25.03.2023 — суббота, то срок сдачи для организаций переносится на 27.03.2023

С целью подтверждения основного вида деятельности по тарифам страховых взносов на травматизм все организации в срок до 15 апреля надо предоставить в свое отделение ФСС подборку необходимой документации. В ряде филиалов ФСС просят, чтобы ООО на УСН прикладывали к заявлению и справке -подтверждению письмо, написанное в свободной форме. В нем должно быть отражено, что организация использует «Упрощенку» и считает доходы по книге учета доходов и расходов. Юридически эта просьба не является законной, но её исполнение снимает ненужные вопросы и упрощает общение с чиновниками ФСС.

Все организации, применяющие УСН, обязаны вести бухгалтерский учет. При этом Закон N 402-ФЗ и НК РФ не требует представления в налоговые органы какой-либо промежуточной бухгалтерской отчетности, организации обязаны представлять в налоговые органы только годовую бухгалтерскую отчетность в срок не позднее трех месяцев после окончания отчетного года.

Коды налоговых периодов

| Наименование | Код |

| Календарный год | 34 |

| Последний налоговый период при реорганизации (ликвидации) |организации | 50 * |

| Последний налоговый период при переходе на иной режим налогообложения | 95 |

| Последний налоговый период при прекращении предпринимательской деятельности | 96 ** |

* Данный код также применяется для обозначения последнего налогового периода при прекращении деятельности в качестве индивидуального предпринимателя;

** Данный код также применяется для обозначения последнего налогового периода при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система.

Коды места представления декларации в налоговый орган, коды форм реорганизации (ликвидации) организации, коды, определяющие способ представления декларации, а также коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования, которые требуются при заполнении налоговой декларации можно скачать здесь.

Отчётность в органы статистики

Организации, применяющие УСН , наряду с остальными обязаны отчитываться в органах статистики.

Большинство «упрощенцев» относятся к малым или микропредприятиям.

Малыми являются организации, у которых одновременно выполняются следующие условия

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 100 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 400 млн. руб.

К микропредприятиям относятся организации, у которых:

- доля участия других юридических лиц, которые не считаются субъектами малого и среднего бизнеса, в уставном капитале не превышает 25%;

- средняя численность работников за предшествующий год не превышает 15 человек;

- объем выручки (без учета НДС) за предшествующий год не превышает 60 млн. руб.

Необходимо обратить внимание на следующее:

Получив письменное требование из территориальных органов статистики, хозяйствующий субъект обязан заполнить и представить им в установленные сроки статистические сведения.

ИП по итогам 2022 года должны будут представить в территориальные органы Росстата форму №1-ИП. Срок — не позднее 1 марта 2023 года.

Малые предприятия не освобождены от статистических отчетов и ежеквартально представляют форму №ПМ «Сведения об основных показателях деятельности малого предприятия».

Ее заполняют нарастающим итогом за период с начала года и представляют в отделение статистики не позднее 29-го числа месяца, следующего за отчетным кварталом.

Микропредприятия сдают форму №МП (микро) «Сведения об основных показателях деятельности микропредприятия». По ней должны отчитываться все микропредприятия, кроме тех, кто занимается сельскохозяйственной деятельностью. Форма №МП (микро) является годовой.

Малые торговые предприятия дополнительно сдают ежеквартальную форму №ПМ-торг (утверждена приказом Росстата от 19.07.2011 №328 )

ИП, занимающиеся торговлей в розницу сдают годовую форму №1-ИП (торговля) (утверждена приказом Росстата от 12.05.2010 №185 ).

Книга доходов и расходов УСН

Для расчета налогов все налогоплательщики, которые применяют УСН, обязаны вести учет доходов и расходов. Этот учёт ведется в книге учета доходов и расходов организаций и ИП, Порядок заполнения которой, а также её форма утверждена Министерством Финансов РФ.

Книга учёта доходов и расходов при УСН должна регулярно заполняться в течении всего отчетного периода. В неё в хронологическом порядке производятся все записи из первичных документов, которые отражают все производимые хозяйственные операции. Заполнение книги можно вести как на бумажном носителе, так и в электронном виде. Если документ ведется на бумаге, то следует внимательно ознакомиться с правилами его заполнения.

Если книга учета доходов и расходов в течении отчетного периода велась в электронном виде, то после окончания отчетного периода она должна быть распечатана , пронумерована и прошнурована. На последней странице Книги должно быть указано количество содержащихся в ней страниц. Это количество страниц подтверждается подписью руководителя организации (индивидуального предпринимателя ) и скрепляется печатью организации (ИП, если у него имеется печать ).

В разделе представлена для вас актуальная на сегодня версия бланка налоговой декларации по УСН, который необходим для подачи сведений в налоговую о финансовых результатах деятельности предприятия (ИП) за истекший период и начислении налоговых платежей, причитающихся к уплате в бюджет. Применяется для системы начисления «доходы» и так же для схемы «доходы минус расходы». Так же опишем сроки подачи. Бланк декларации можно скачать в формате Excel, PDF.

Срок сдачи УСН в 2017 году

Организации и ИП, которые ведут деятельность с применением УСН должны предоставлять отчетность 1 раз в год за предыдущий период, срок сдачи отчетности (подается в текущем году за предыдущий):

- Для организаций подается до 31 марта.

- ИП должны подать декларацию до 30 апреля, так как это число выпадает на выходной, то последний день предоставления декларации — 2 мая.

Срок Уплаты УСН 2017

Организации и индивидуальные предприниматели оплачивают налоговые платежи по УСН за предыдущий год не позднее периода подачи налоговых деклараций, т.е. в 2017 году вы уплачиваете за 2016 год:

- Организации оплачивают налог по УСН до 31 марта.

- Предпринимателям необходимо оплатить УСН до 30 апреля, в связи с выпадением даты на выходной, крайний срок оплаты — 2 мая.

Срок подачи декларации по итогам предыдущего года и оплата налога по УСН совпадает.

Декларация по усн 2017 бланк

Название документа:

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Код по КНД 1152017

Скачать Бланк декларации по УСН действующий с 10 апреля 2016 года в формате Pdf.

Скачать Бланк декларации по УСН действующий с 10 апреля 2016 года в формате Excel.

[us_separator size=»small» color=»primary» text=»Вам также может понадобиться«]

Инструкция по заполнению декларации по УСН.

[us_separator size=»small» thick=»2″ color=»primary»]

Back to top button