Добрый день. Многим из нас скоро сдавать в налоговую инспекцию форму 3-НДФЛ за 2015 год. На сайте налоговой форма предоставлена в неудобном графическом формате. Но нам повезло и нашлись умельцы, которые перевели форму 3-НДФЛ в Excel формат. Ее Вы можете скачать по ссылкам на странице ниже.

Напомню, для чего нужно заполнять эту форму. С помощью нее можно и нужно отчитаться о доходах, которые были получены в прошлом году. Эта декларация заполняется индивидуальными предпринимателями на общей системе налогообложения; граждане, получившие доходы, с которых не был удержан налог (к примеру от продажи квартиры или ее сдачи). Также 3-НДФЛ надо заполнить тем, кто планирует оформить имущественный или социальный вычет.

Декларация 3-НДФЛ всегда подается в налоговый орган по месту регистрации (прописки). Подать декларацию в налоговый орган можно следующими способами: лично,

по почте (ценным письмом с описью вложения), через Интернет.

Ссылки на скачивание

Вы можете скачать файлы здесь:

- 3-НДФЛ за 2015 в формате Excel

- 3-НДФЛ за 2015 в формате PDF

- Приказ ФНС России от 24.12.2014 N ММВ-7-11/671@(ред. от 25.11.2015)

Надеюсь эти формы Вам помогут удачно сдать форму 3-НДФЛ в налоговую.

24.11.2020

Декларация 3-НДФЛ, форма которой есть на сайте, применяется при декларировании доходов за 2015 год. Декларация по налогу на доходы физических лиц (подоходному налогу) 3-НДФЛ за 2015 год утверждена Приказом ФНС РФ от 24.12.2014 № ММВ-7-11/671@. Декларации 3 НДФЛ за другие годы в формате Excel (Эксель) смотрите по ссылке — декларация 3-НДФЛ за 2014 год.

Декларация 3-НДФЛ за 2015 год (скачать) по налогу на доходы в формате Excel (Эксель) и PDF (ПДФ)

Декларация 3-НДФЛ за 2015 год должна быть направлена в налоговую инспекцию не позднее 30 апреля 2016 года. Однако это не рабочий день — суббота. Поэтому крайний срок сдачи (с учетом майских праздников) приходится на первый рабочий день — 4 мая 2016 года. О том, в каких случаях вы должны подать декларацию 3-НДФЛ, как ее заполнить, оформить и направить в налоговую инспекцию смотрите по ссылке.

На нашем сайте размещена обновленная форма декларации 3 НДФЛ с учетом всех изменений в формате ПДФ (PDF) и Эксель (Excel). Вы сможете легко скачать декларацию 3-НДФЛ за 2015 год на свой компьютер. Форма декларации 3 НДФЛ дана в формате Excel и PDF. Загрузив декларацию 3 НДФЛ за 2015 год вы можете ее заполнить самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы.

Заполнить декларацию 3-НДФЛ он-лайн вы можете и на нашем сайте. Что бы заполнить 3-НДФЛ он-лайн перейдите по ссылке. Наш сервис предназначен для быстрого заполнения нужных листов декларации теми кто продал в 2015 году автомобиль, недвижимость или другое имущество.

3-ндфл за 2015 год в Excel (Эксель): как заполнить

Необходимо оформлять лишь те листы декларации для заполнения которых у вас есть необходимые данные. Поэтому большинство листов в декларацию не войдут. Заполнять и сдавать их в налоговую инспекцию не нужно. Поэтому у большинства декларация состоит из 5-6 листов. При любых условиях в декларацию в обязательном порядке включают «Титульный лист» и Раздел с указанием суммы налога к возмещению или уплате.

Например, если вы не получали доходов, которые облагают налогом по повышенной ставке (30% и 35%), то листы «Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 30%» и «Раздел 3. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 35%» ни заполнять, ни распечатывать, ни сдавать в составе декларации не нужно. Поэтому перед заполнением декларации 3 НДФЛ в Excel лишние листы лучше удалить.

При заполнении декларации 3-НДФЛ на компьютере нужно применять шрифт Courier New размер 16 — 18 пунктов. При заполнении декларации по НДФЛ от руки это делают печатными буквами.

Декларация представляется любым из трех способов, а именно:

- лично;

- почтовой связью;

- сетями телекоммуникаций.

Для некоторых организаций установлена прямая обязанность сдавать налоговую декларацию через интернет, но на упрощенцев такая обязанность не распространяется, так как количество работников в этих компаниях не может превышать 100 человек.

В новой декларации есть специальные разделы, которые нужно заполнять в зависимости от объекта налогообложения. Также есть раздел для организаций, получающих средства в виде целевого финансирования или благотворительных взносов. Сдавать в налоговую инспекцию необходимо только заполненные листы, то есть если какой-то раздел вы не заполняли, то и представлять его инспекторам не нужно. В порядке заполнения, кстати, это четко прописано только для третьего раздела декларации.

ИП, применяющие УСН и получившие от региональной власти поблажку в виде налоговых каникул, часто думают, что раз они не платят налог, то и не должны сдавать отчетность. Это неверно! Отчетность должны сдавать все, а налоговые каникулы вовсе не освобождают от уплаты налога, а всего лишь разрешают применять его со ставкой 0 процентов. Ниже мы приводим инструкцию по заполнению налоговой декларации по «упрощенке», а в конце статье будет ссылка на бланк (форму декларации), а также можно будет скачать бесплатно заполненный образец.

Общие правила при заполнении декларации

Общие правила при заполнении декларации

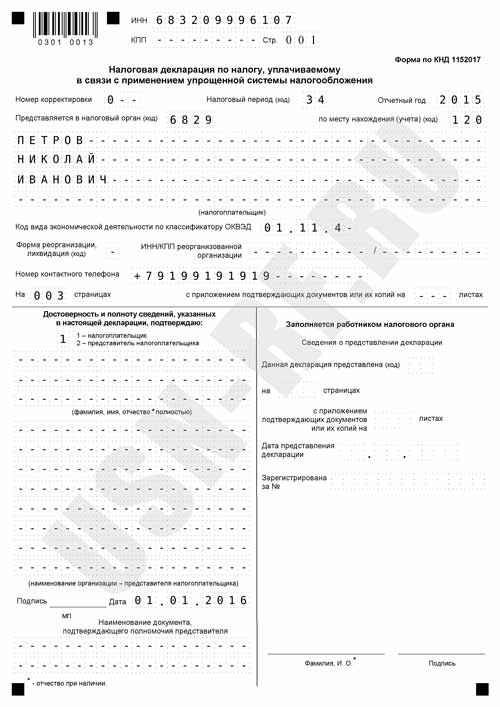

На каждом листе декларации по УСН за 2015 год необходимо указать ИНН налогоплательщика. Юридические лица также должны прописать свой КПП. И то, и другое можно взять из уведомления о постановке налогоплательщика на учет, полученного в налоговой инспекции.

Далее заполняем поля титульного листа:

1. В поле «Номер корректировки» надо указать значение «0—».

2. В поле «Налоговый период» — код налогового периода, за который вы сдаете отчетность. Так, если декларация представляется по итогам года, то значение кода будет «34», если же отчетность вы заполняете при реорганизации предприятия — «50». Точно определить код в той или иной ситуации поможет приказ № ММВ-7-3/352.

3. В поле «Отчетный год» указывается собственно год, за который сдается отчетность.

4. В поле «Налогоплательщик» юридическое лицо должно указать свое полное наименование. Оно должно совпадать с наименованием, указанным в учредительных документах. ИП в этом поле проставляет свои фамилию, имя и отчество. Никаких сокращений быть не должно, сведения должны соответствовать паспортным данным.

5. В поле «Код вида экономической деятельности по классификатору ОКВЭД» нужно вписать соответствующий код. Он прописан в выписке из ЕГРЮЛ (для ИП – из ЕГРИП). Получить выписку можно в своей налоговой инспекции или на сайте налоговой службы. Также узнать код можно собственно из классификатора. Если организация применяет сразу несколько режимов налогообложения, то код нужно указывать только для тех видов деятельности, по которым уплачивается упрощенный налог.

Правила заполнения разделов 2.1 и 2.2

Правила заполнения разделов 2.1 и 2.2

Разделы 2.1 и 2.2 заполняются в зависимости от выбранного объекта налогообложения. Соответственно, их удобнее всего заполнять в первую очередь.

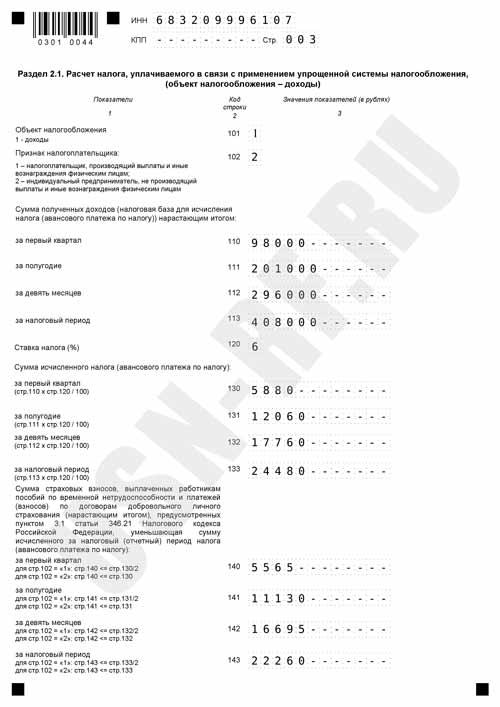

Раздел 2.1

Его заполняют организации и ИП, уплачивающие налог только с доходов. В этом разделе необходимо указать все платежи или доходы, не учитываемые в целях налогообложения. Рассмотрим порядок заполнения отдельных строк раздела:

1. Строка 102

При наличии в организации или у ИП выплат работникам в этой строке ставится цифра 1, при отсутствии у ИП таких выплат ставится цифра 2.

2. Строки 110-113

Предназначены для указания общей величины доходов за отчетные периоды. Напомним, такими периодами для упрощенцев являются кварталы и год. Суммы рассчитываются нарастающим итогом.

3. Строки 130-133

Здесь также нарастающим итогом нужно указать суммы авансов за каждый отчетный период, а также итоговую сумму налога, исчисленную за год. Страховые взносы при этом учитываться не должны.

4. Строки 104-143

В этих строках указываются суммы взносов на обязательное страхование, а также размеры выплат по листкам временной нетрудоспособности, на которые вы уменьшили налог.

Раздел 2.2

Этот раздел заполняют только те налогоплательщики, которые исчисляют налог с доходов, уменьшенных на расходы.

Рассмотрим порядок заполнения отдельных строк раздела:

1. Строки 210-213

Сюда вписываются суммы доходов за отчетные периоды. Как всегда нарастающим итогом.

2. Строки 220-223

По такому же принципу здесь нужно указать суммы расходов.

3. Строка 230

Здесь фиксируется величина понесенного убытка (или его части) за предшествующие налоговые периоды.

4. Строки 240-243

Предназначены для внесения налоговой базы за каждый период. Посчитать ее можно, вычислив разницу между доходами и расходами. Не забудьте учесть сумму, указанную в строке 230. Ее вычитают из общей суммы за год.

5. Строки 250-253

Заполняются, если при вычислении разницы между доходами и расходами получилось отрицательное число.

6. Строки 260-263

Здесь прописываются налоговые ставки, применяемые в каждом конкретном периоде. Вообще ставка составляет 115 процентов, но региональными нормативными актами она может снижаться.

7. Строки 270-273

Нужны для отражения авансовых платежей. Они будут равны произведению чисел, указанных в строках 240-243, и ставок, прописанных в строках 260-263.

8. Строка 280

Здесь должна быть обозначена минимальная сумма налога. Для УСН она рассчитывается умножением полученных доходов на 1 процент. Если по итогам ваших расчетов налог, подлежащий уплате, окажется меньше этой суммы, то вы должны будете уплатить минимальный налог.

Правила заполнения раздела 3

Правила заполнения раздела 3

Если ваша организация за отчетный период не получала целевое финансирование, то можете смело пропустить этот раздел. Если же вам перечислялись какие-либо целевые средства, то его придется заполнить. Кстати, к такому финансированию не относятся субсидии, предоставляемые автономным учреждениям. Для точного определения видов финансирования можно обратиться к Налоговому кодексу (ст. 251).

В этом разделе необходимо указать суммы субсидий, которые не были использованы в предыдущем году и по которым срок использования еще не закончился.

В разделе 3 соответственно графам также указываются следующие сведения:

1. Код вида перечисленных средств. Определить его можно в соответствии с приложением 5 к порядку заполнения отчетности.

2. Дата получения имущества или средств.

3. Сумму полученных средств, срок использования которых еще не завершился, а также которые не имеют срока использования.

В остальных графах приводятся сведения о суммах, которые были перечислены организации в отчетном году. Так, вторую и пятую графу заполняют те, кто получал финансирование с установленным сроком использования, а в седьмой графе указываются средства, которые были израсходованы не в соответствии с предусмотренными целями. Имущество отражается по рыночной стоимости.

Правила заполнения разделов 1.1 и 1.2

Правила заполнения разделов 1.1 и 1.2

Эти разделы очень просто заполнить по уже указанным в разделе 2.1 или 2.2 показателям. Здесь нужно отразить суммы рассчитанные суммы авансовых платежей и налога. Аналогично разделам 2.1 и 2.2 разделы 1.1 и 1.2 заполняются в зависимости от объекта налогообложения.

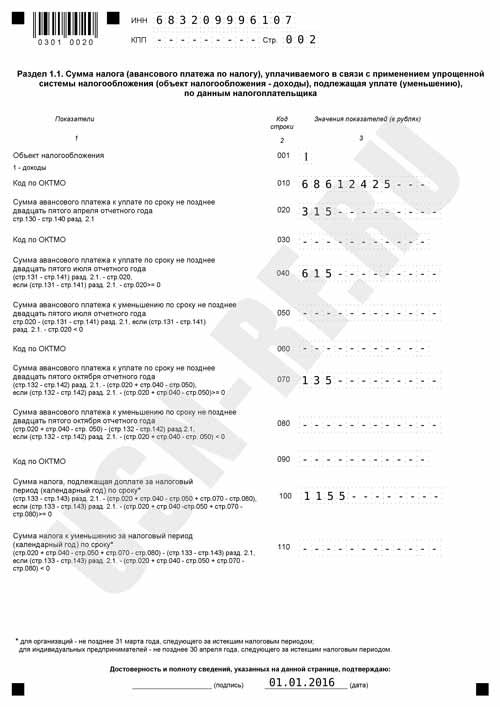

Рассмотрим порядок заполнения отдельных строк раздела 1.1:

1. Строки 010, 030, 060, 090

Здесь надо прописать код ОКТМО. Если за весь налоговый период местонахождение организации или место проживания ИП не изменялось, то заполняется только 010.

2. Строка 020

Сюда вписывается размер авансового платежа за первый квартал.

3. Строка 040

Указывается размер авансового платежа за полугодие, уменьшенного на число, указанное в строке 020. Если в результате вычитания у вас получилось число со знаком минус, то эту разницу необходимо указать в строке 050.

4. Строка 070

Здесь аналогично предыдущей ситуации указывается авансовый платеж за 9 месяцев.

5. Строка 080

Заполняется, если разница будет отрицательной, и авансовый платеж нужно будет уменьшить.

По такому же принципу заполняются и строки 100 и 110.

Раздел 1.2.

Раздел 1.2 заполняется теми организациями и предпринимателями, которые в качестве объекта налогообложения выбрали доходы, уменьшенные на величину расходов.

Правила заполнения раздела 1.2 соответствуют указанным выше правилам для раздела 1.1. Единственным отличием является строка 120, в которой нужно рассчитать минимальную сумму налога за год.

Скачать бланк (форма) новой декларации в формате Excel (XLS) по «упрощенке» (УСН) за 2015 год

Скачать бесплатно образец заполнения декларации по УСН за 2015 год.

Автоматическое заполнения налоговой декларации на нашем сайте с помощью онлайн калькулятора.

Бесплатные примеры образцов документов с формулами и таблицами для заполнения данных.

Скачать шаблоны документов для отчетов

Клиентская база в Excel шаблон скачать бесплатно.

Шаблон клиентской базы данных для ведения учета по сегментам. Примеры работы с двумерными таблицами. Формулы для: выборки, сортировки, поиска по нескольким условиям, сортировки столбцов и строк.

Клиентская база в Excel скачать.

Простой пример базы данных клиентов сделанный в таблице с простыми функциями. Работа с формулами при вычислениях показателей финансовой деятельности фирмы. Примеры расчетов коэффициентов по финансовым показателям предприятия.

Скачать шаблон личный бюджет на месяц в Excel.

Шаблон для составления бюджета и учета личных финансовых расходов. Как выполнить финансовый анализ инвестиционных проектов и планов предприятий с помощью формул в электронных таблицах?

Скачать табель учета рабочего времени бланк Т-13.

Стандартный бланк документа табеля учета рабочего времени формы Т-13. Практические примеры формул для аналитики статистических данных и вычисление по ним показателей с учетом их коэффициентов.

Скачать старый табель учета рабочего времени бланк Т-12.

Старый формат табеля учета рабочего времени формы Т-12. Самые рациональные решения для быстрой обработки большого объема данных в автоматическом режиме с возможностью форматирования по условию пользователя.

В соответствии с приказом ФНС от 29.10.2014 № ММБ-7-3/558 была утверждена обновленная форма декларации по НДС, которую необходимо заполнять при сдаче отчетности за первый квартал 2015 года. За предыдущие периоды отчетность сдается еще по старой форме, а также в случае подачи корректировочного отчета.

Стоит отметить, что начиная с 2015 года были внесены некоторые изменения по НДС, что затронуло как и порядок самой сдачи, сроки оплаты по налогу и сроки сдачи деклараций. А так же ряд других изменений, с которыми вы можете ознакомиться в разделах сайта.

[help] Ознакомиться с изменениями по НДС, вступившими в силу с 2015 года [/help]

Изменения коснулись также и саму декларацию, в которой были добавлено ряд разделов – с 8 по 12. Теперь необходимо отражать все сведения, записываемые в книгах покупок и продаж. Такое изменение направлено на борьбу с финансовыми операциями незаконного характера. Приказом ФНС также был введен новый порядок заполнения декларации.

[important] Для ознакомления с порядком заполнения новой формы декларации по НДС, перейдите по ссылке [/important]

Формы документов для скачивания

Форма по КНД 1151001

Актуальность бланка:

Бланк декларации по НДС 2015 года скачать в формате Excel.

Скачать форму декларации по НДС в формате PDF.

[us_separator size=»small» color=»primary» text=»Вам также может понадобиться«]

Налоговый календарь: на 2015-2016 год.

Образец заполнения декларации по НДС.

[us_separator size=»small» thick=»2″ color=»primary»]

Back to top button