Счет-фактура нужен, чтобы показать налог на добавленную стоимость и подтвердить право на вычет. Если неправильно оформить документ, налоговая инспекция откажет в заявленных вычетах.

Что такое счет-фактура

Продавцы показывают в счете-фактуре сформированный НДС, а покупатели принимают этот налог к вычету. То есть счет-фактура (СЧФ) — документ, который выставляет продавец и в котором он фиксирует налог на добавленную стоимость (п. 1 ст. 169 НК РФ).

Если продавец не оформил СЧФ, ему грозит налоговая ответственность (ст. 120 НК РФ).

Информацию из СЧФ отражают в книге покупок и книге продаж. На основании этих сведений налогоплательщики формируют декларацию по НДС и рассчитывают налог на добавленную стоимость к уплате в бюджет. Декларацию сдают в ФНС раз в квартал — до 25-го числа месяца, следующего за отчетным кварталом. Форма и порядок заполнения отчета утверждены Приказом ФНС № ММВ-7-3/558@ от 29.10.2014, с отчетности за 1 квартал 2023 г. применяется обновленный бланк (Приказ ФНС № ЕД-7-3/1191@ от 12.12.2022).

С 1 января 2023 года НДС платят в бюджет в составе единого налогового платежа. Деньги переводят на единый налоговый счет с той же периодичностью — каждый месяц по 1/3 платежа по добавленной стоимости, но в новые сроки — до 28-го числа ежемесячно.

В Налоговом кодексе разъясняется, когда выписывается счет-фактура на аванс: после получения авансового платежа, на который начисляют НДС по расчетной ставке 20/120 или 10/110 (ст. 164 НК РФ). СЧФ выставляют покупателю в определенной срок — 5 календарных дней с даты получения авансирования.

Авансовый НДС исчисляют, даже если товары отгрузят в этом же квартале. А вот СЧФ разрешают не выставлять, если продавец отгрузит продукцию в течение 5 дней и в этом же квартале (письмо Минфина № 03-07-14/22553 от 29.03.2021). Налог на добавленную стоимость принимают к вычету в квартале отгрузки товаров, за которые уже перечислили аванс, а если авансовый платеж вернули покупателю — в течение года после возврата (ст. 172 НК РФ, п. 22 правил ведения книги покупок, утв. ПП РФ № 1137 от 26.12.2011).

Какие правила установлены для заполнения

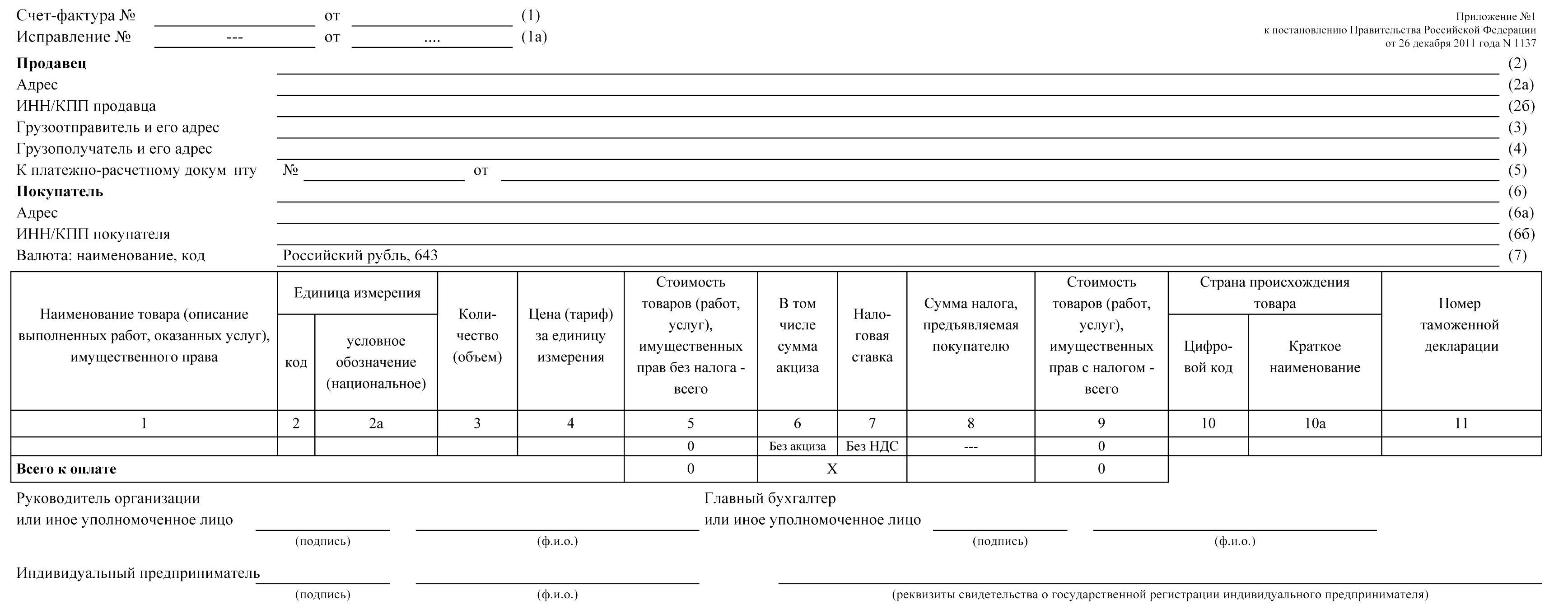

Действующий бланк СЧФ и порядок его заполнения приведены в Постановлении Правительства № 1137 от 26.12.2011.

Особые правила действуют для заполнения адреса продавца и покупателя. Адреса отражают в строках 2а и 6а СЧФ. Адрес организации необходимо указать в соответствии с ЕГРЮЛ, адрес предпринимателя — место жительства из ЕГРИП. В адресных строках допускаются сокращения.

Почтовые адреса грузоотправителя и грузополучателя фиксируют в строках 3 и 4 СЧФ на поставку товара. Если заполняете счет-фактуру на выполнение работ или услуг, передачу имущественных прав или авансовый документ, стр. 3 и 4 заполнять не надо.

И хотя СЧФ унифицирована, в нее разрешают включать дополнительные реквизиты при условии сохранения формы документа (п. 9 правил заполнения СЧФ). Допускается указание дополнительной информации после строк СЧФ и перед табличной частью, в табличной части при обязательном сохранении последовательности граф и после подписей в конце документа (письма Минфина № 03-07-09/20121 от 08.04.2016, № 03-07-09/60435 от 28.07.2021, ФНС № СД-4-3/15094@ от 17.08.2016).

Подписывают СЧФ уполномоченные представители продавца — руководитель, главный бухгалтер или другие лица по доверенности. От имени ИП документ подписывает сам предприниматель или его доверенный представитель, доверенность должна быть электронной или нотариальной. Цифровые счета-фактуры необходимо подписать усиленной квалифицированной электронной подписью руководителя, ИП или их представителей.

Как заполнить счет-фактуру: инструкция

Для продавцов действует возможность заполнить счет-фактуру онлайн бесплатно — через специальные электронные сервисы. Готовый документ выгружают, подписывают ЭП и отправляют контрагенту.

Не запрещена и бумажная форма СЧФ, которую заполняют от руки или на компьютере. Допускается и комбинированное заполнение, где часть документа заполнили вручную, часть — на ПК.

В таблице — инструкция по заполнению СЧФ для продавца.

| Номер ячейки | Порядок заполнения |

|---|---|

| Вводная часть | |

| Строка 1 | Указываем порядковый номер и дату заполнения |

| 1а | Вносим порядковый номер и дату исправлений, если правим документ |

| 2, 2а и 2б | Пишем название, адрес продавца, его ИНН и КПП |

| 3 и 4 | Наименования и почтовые адреса грузоотправителя и грузополучателя вносим только при формировании СЧФ на поставку товаров |

| 5 | Указываем номер и дату платежного поручения, если получили денежный аванс. Строка заполняется и в авансовом, и в отгрузочном документах. А если получили наличную предоплату, покажите номер и дату кассового чека |

| 5а | Вписываем номер и дату документа об отгрузке: товарной накладной, акта выполненных работ, УПД и других |

| 6, 6а и 6б | Указываем название, адрес покупателя, его ИНН и КПП |

| 7 | Определяем наименование валюты и ее цифровой код |

| 8 | Отмечаем идентификатор государственного контракта, договора о субсидировании или бюджетных инвестициях, если СЧФ выставили в рамках исполнения таких соглашений |

| Табличная часть | |

| Графа 1 | Определяем порядковый номер записи в таблице СЧФ |

| 1а | Пишем наименование товаров, работ, услуг |

| 1б | Вносим код вида товара по ТН ВЭД, если экспортируем продукцию в страны Евразийского экономического союза |

| 2 и 2а | Определяем единицу измерения: код единицы измерения в счете-фактуре и ее условное обозначение |

| 3 и 4 | Заполняем количество и объем поставки, если указали единицу измерения |

| 5 | Фиксируем налоговую базу — стоимость всего количества товаров, работ, услуг |

| 6 | Учитываем сумму акциза или пишем, что поставка «без акциза» |

| 7 | Определяем налоговую ставку в формате 20% или 10%. Если налог исчисляется по расчетной ставке, пишем 20/120 или 10/110. Если СЧФ заполняет налоговый агент, поставьте отметку «НДС начисляется налоговым агентом» (п. 5 ст. 168 НК РФ, приложение к письму ФНС № СД-4-3/480@ от 16.01.2018). А если продавец не платит НДС, в графе 7 указывают «без НДС» |

| 8 | Определяем сумму налога по указанной ставке |

| 9 | Показываем стоимость товаров, работ, услуг с НДС или сумму аванса |

| 10 и 10а | Указываем страну происхождения продукции, но только если товар произведен не в РФ |

| 11 | Формируем для товаров, которые не подлежат прослеживаемости, если:

Пишем номера деклараций. В остальных случаях в графе 11 показываем регистрационный номер партии товаров, подлежащих прослеживаемости |

| 12, 12а и 13 | Заполняем по товарам, подлежащим прослеживаемости. Указываем единицу измерения и количество продукции. Если товар не прослеживается ФНС, налогоплательщик вправе не формировать эти графы. И если решили сформировать (оставить в бланке СЧФ), просто не заполняйте их (письма ФНС № ЕА-4-15/11188 от 09.08.2021, № ЕА-4-26/1125@ от 01.02.2022) |

Прочерки в незаполненных ячейках СЧФ ставить не обязательно. Но если поставите прочерки там, где не требовалось, налоговая все равно не откажет покупателю в вычете (п. 2 ст. 169 НК РФ). Обязательно подпишите заполненный счет-фактуру у ответственных лиц.

Счет-фактура 2023 скачать бланк бесплатно в excel

05.01.2023

Форма с 01.07.2021

Форма счета-фактуры, корректировочного счета-фактуры и журнала учета полученных и выставленных счетов-фактур утверждена Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (в редакции Постановлений Правительства РФ от 28.05.2013 № 446, от 24.10.2013 № 952, от 30.07.2014 № 735, от 29.11.2014 № 1279, от 25.05.2017 № 625, от 19.08.2017 № 981, от 01.02.2018 № 98, от 19.01.2019 № 15 и от 02.04.2021 № 534).

Начало действия последней редакции: 01.07.2021.

Об основных изменениях согласно Постановлению Правительства РФ от 02.04.2021 № 534:

Федеральный закон от 09.11.2020 № 371-ФЗ дополнил статью 169 НК РФ новыми положениями, предусматривающими выставление счетов-фактур в электронной форме при реализации товаров, подлежащих прослеживаемости.

В связи с этим:

• В состав реквизитов счета-фактуры и корректировочного счета-фактуры внесены новые реквизиты:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

• В связи с этим новое постановление предусматривает внесение в формы счета-фактуры и корректировочного счета-фактуры новых граф: - регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости (графа 11);

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и условное обозначение – графы 12 и 12а);

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости (графа 13).

• Одновременно в формы журнала учета полученных и выставленных счетов фактур, книги покупок, книги продаж также вводятся новые графы: - регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости;

- код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара;

- стоимость товара, подлежащего прослеживаемости, без налога в рублях.

Новости

Новое от 07.10.2021: Минфин РФ в письме от 09.09.2021 № 03-07-09/73123 уточнил, как нужно заполнять строку 1б корректировочного счета-фактуры при неоднократном изменении стоимости отгруженных товаров (работ, услуг).

Новое от 07.10.2021: Минфин РФ в письме от 30.08.2021 № 03-07-14/69863 разъяснил, вправе ли ИП, применяющий ПСН, выставлять счета-фактуры с выделением НДС.

Новое от 18.09.2021: ФНС в письме от 23.08.2021 № 3-1-11/0116@ сообщила, что формирование счета-фактуры, в котором шапка расположена в 2 колонки, не противоречит требованиям законодательства о налогах и сборах..

Новое от 18.09.2021: ФНС в письме от 23.08.2021 № 3-1-11/0115@ уточнила, нужно ли формировать графы 12 — 13 в счетах-фактурах (УПД со статусом «1») на товары, не подлежащие прослеживаемости.

Новое от 18.09.2021: ФНС в письме от 24.08.2021 № 3-1-11/0122@ разъяснила, как заполнить строку 5а счета-фактуры при реализации товаров (работ, услуг) физическим лицам.

Новое от 28.08.2021: ФНС в письме от 17.08.2021 № СД-4-3/11571@ предупредила налогоплательщиков, что единый корректировочный счет-фактуру за III квартал необходимо составлять уже по новым правилам.

Новое от 28.08.2021: ФНС в письме от 11.08.2021 № ЗГ-3-3/5573@ уточнила, как заполнять строку 5а в счете-фактуре, выставляемом индивидуальным предпринимателем на сумму комиссионного вознаграждения.

Новое от 28.08.2021: Минфин в письме от 11.08.2021 № 27-01-22/64473 разъяснил, как должна действовать организация, если в счете-фактуре, полученном от поставщика после 1 июля 2021 года, отсутствует регистрационный номер партии прослеживаемого товара (РНПТ).

Об основных изменениях согласно Постановлению Правительства РФ от 19.01.2019 № 15:

- Формы счета-фактуры и книги покупок (+доп.лист) не изменились.

- Обновлены формы книги продаж и дополнительного листа книги продаж: Новые графы 14а и 17а предназначены для НДС со ставкой 18%. Прежние графы 14 и 17 теперь предназначены для действующей ставки НДС — 20%.

- В Порядке заполнения книги продаж отменено правило, обязывающее покупателя выставлять продавцу счет-фактуру в случае возврата товаров (даже принятых на учет). Все возвраты теперь оформляются через выставление продавцом корректировочного счета-фактуры.

- Внесены поправки в правила ведения журнала учета полученных и выставленных счетов-фактур. Это связано с повышением ставки НДС до 20% с 1 января 2019 года.

Об основных изменениях согласно Постановлению Правительства РФ от 01.02.2018 № 98:

Книга покупок (изменения только в порядке заполнения):

- В графе 3 «Номер и дата счета-фактуры продавца» указываются порядковый номер и дата составления документа (чека) для компенсации суммы НДС иностранному покупателю.

- В графе 7 «Номер и дата документа, подтверждающего уплату налога» указываются порядковый номер и дата кассового чека, выданного организацией розничной торговли иностранцу для компенсации НДС. При одновременном отражении нескольких кассовых чеков в этой графе они указываются через разделительный знак «;».

- В графу 13 «Регистрационный номер таможенной декларации» вносятся сведения об отметке таможенного органа, подтверждающей вывоз товаров иностранным гражданином за пределы ЕАЭС.

- В графе 15 указывается стоимость реализованных товаров с учетом НДС, указанная в чеке для компенсации налога.

- В графу 16 вносится сумма НДС, рассчитанная организацией розничной торговли, для компенсации налога.

- Также внесены изменения в порядок заполнения граф дополнительных листов книг покупок и продаж.

Книга продаж (изменения только в порядке заполнения): - В графе 11 указывается порядковый номер и дата составления документа (чека), выданного для компенсации суммы НДС иностранному покупателю .

- В графу 13б вносится стоимость реализованных товаров с учетом НДС, указанная в чеке для компенсации налога.

Об основных изменениях согласно Постановлению Правительства РФ от 19.08.2017 № 981:

Счет-фактура:

- Новая графа 1а: «Код вида товара».

- Графа 11 счета-фактуры будет называться «Регистрационный номер таможенной декларации»

- В поле подписей «Индивидуальный предприниматель или иное уполномоченное лицо» вместо «Индивидуальный предприниматель».

Корректировочный счет-фактура: - Новая графа 1б: «Код вида товара». В этой графе надо будет ставить код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД) ЕАЭС. Показатель указывается в отношении товаров, вывезенных за пределы территории России в страны Евразийского экономического союза. При отсутствии показателя ставится прочерк.

Изменения в порядках заполнения: - Также вносятся поправки в порядок заполнения счетов-фактур экспедиторами, комиссионерами и застройщиками, а также дополнения в правила хранения счетов-фактур и иных документов по НДС.

- Порядок заполнения корректировочного счета-фактуры будет предусматривать, что налогоплательщик вправе указывать в дополнительных строках и графах дополнительную информацию, в том числе реквизиты первичного документа, при условии сохранения формы корректировочного счета-фактуры.

Скачать Постановление Правительства России от 19.08.2017 № 981 (pdf)

Об основных изменениях согласно Постановлению Правительства РФ от 25.05.2017 № 625:

«О внесении изменений в приложения № 1 и 2 к постановлению Правительства РФ от 26.12.2011 № 1137».

С 01.07.2017 форма счета-фактуры дополнена строкой 8 «Идентификатор государственного контракта, договора (соглашения)».

Корректировочный счет-фактура пополнится строкой 5 с таким же наименованием.

В данной строке указывается идентификатор государственного контракта на поставку товара (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал.

Изменения связаны с подписанием Федерального закона от 03.04.2017 № 56-ФЗ. В нем был дополнен перечень сведений, которые должны быть указаны в счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав.

Выдержка из постановления от 25.05.2017 № 625:

- В приложении N 1 к указанному постановлению:

а) раздел I после строки, касающейся валюты, дополнить строкой следующего содержания:

«Идентификатор государственного контракта, договора (соглашения)

_________________________________________________________ (8)»;

б) пункт 1 раздела II дополнить подпунктом «н» следующего содержания:

«н) в строке 8 — идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии).». - В приложении N 2 к указанному постановлению:

а) раздел I после строки, касающейся валюты, дополнить строкой следующего содержания:

«Идентификатор государственного контракта, договора

(соглашения) __________________________________ (5)»;

б) пункт 1 раздела II дополнить подпунктом «л» следующего содержания:

«л) в строке 5 — идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии).»

Скачать Постановление Правительства России от 25.05.2017 № 625 (pdf)

Универсальный передаточный и корректировочный документ

В письме ФНС России от 21.10.2013 № ММВ-20-3/96@ приведена рекомендуемая Форма универсального передаточного документа, а также Порядок ее заполнения и Перечень операций, для оформления которых может быть использована данная форма.

В письме ФНС России от 17.10.2014 № ММВ-20-15/86@ приведена рекомендуемая Форма универсального корректировочного документа, а также Порядок ее заполнения и Перечень случаев, для оформления которых может быть использована данная форма.

Скачать рекомендуемые формы УПД и УКД на этой странице.

Здесь вы сможете бесплатно скачать бланки счета-фактуры. Указанные бланки представлены в PDF, Word doc и Excel форматах. Данная форма предназначена для ведения первичной бухгалтерской документации и содержит сведения о реализованном (приобретаемом) товаре и подтверждения факта его передачи, об оказанной и выполненной услуге с подтверждением ее выполнения и приема, а так же реквизиты продавца или исполнителя. В акте может быть отражен НДС (Налог на добавленную стоимость), сведения о плательщике.

Выберете нужный вам формат бланка счета-фактуры и нажмите скачать:

- Счет-фактура в PDF формате скачать

- Счет-фактура в Word формате скачать

- Счет-фактура в Excel формате скачать

Образец счета-фактуры |

|

«Счет-фактура бланк скачать Еxcel 2022-2023» — этот набор слов вводят в поисковую строку не только новички-бухгалтеры, но и опытные специалисты. Так происходит потому, что в последнее время форма счета-фактуры склонна меняться. О последних изменениях и о том, где можно скачать бланк и образец этого документа, расскажем в нашей статье.

Нюансы оформления счета-фактуры, или Почему мы часто ищем его бланк

Счет-фактура — это основной документ по НДС. Заполнить его правильно позволит внимательное изучение постановления Правительства от 26.12.2011 № 1137.

Этот документ достаточно часто дополняется и изменяется, поэтому приходится постоянно контролировать, чтобы счета-фактуры соответствовали всем требованиям закона. При этом важно, чтобы под рукой был не только актуальный бланк счета-фактуры, но и актуальный образец счета-фактуры, т. к. это поможет быстрее сориентироваться во всех изменениях. Давайте их перечислим.

Начнем с того, что повышение с 01.01.2019 основной ставки НДС с 18 до 20% на форме счета-фактуры никак не сказалось. Дело в том, что размер ставки не зашит в бланк, а указывается при заполнении документа. Поэтому единственное, что теперь нужно делать по-новому с тех пор, это заносить в графу 7 значение 20 вместо 18.

Узнайте также, что изменилось в части счетов-фактур с 19.07.2019.

Что касается непосредственно изменения правил оформления счетов-фактур и бланка счета-фактуры, то последние изменения в бланк счета фактуры действуют с 01.07.2021. С этой даты бланк счета-фактуры обновлен постановлением Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров.

В новом счете-фактуре есть новая строка 5а для реквизитов документа об отгрузке. Записи о товарах, работах и услугах нужно нумеровать по порядку и ставить номер в графе 1, а вот наименование — это теперь графа 1а. Для системы прослеживаемости товаров вводят новые графы 12, 12а и 13, где отражают единицу измерения товара, который подлежит прослеживаемости, и его количество. Подробнее о новом счете-фактуре наши эксперты рассказывали здесь.

Скачать обновленный бланк, можно в следующем разделе.

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Напомним, предыдущие изменения были в 2017 году. С октября 2017 года бланк счета-фактуры предусматривает:

- что идентификатор государственного контракта должен указываться при его наличии;

- наличие новой графы «Код вида товаров», в которой нужно указывать код товаров, экспортируемых в ЕАЭС;

- указание в графе 11 не номера таможенной декларации, а регистрационного номера таможенной декларации;

- что его может подписать также уполномоченное лицо индивидуального предпринимателя.

Постановление Правительства от 19.08.2017 № 981 также предусматривает изменения в порядке заполнения строки 2а счета-фактуры, в которой указывается адрес продавца и дополнения в порядке заполнения счета-фактуры экспедиторами, заказчиками или застройщиками, которые действуют от собственного имени.

ИЗ ИСТОРИИ ВОПРОСА: Предыдущие изменения в постановление Правительства РФ от 26.12.2011 № 1137, которые повлияли на порядок заполнения счетов-фактур, были внесены постановлением Правительства РФ от 05.05.2017 № 625. Они дополнили бланк счета-фактуры новым реквизитом, а именно строкой 8 «Идентификатор государственного контракта, договора (соглашения)».

Еще раньше изменения в бланк счета-фактуры вносились постановлением Правительства 29.11.2014 № 1279. Тогда посредникам позволили оформлять для комитента сводный счет-фактуру и указывать данные из нескольких счетов-фактур, выставленных покупателям или полученных от продавцов.

Если вы оказываете услуги, проверьте правильно ли вы оформили счет-фактуру с помощью Готового решения от КонсультантПлюс. Если вы налоговый агент — вам в помощь подробный материал КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно, перейдя по ссылкам.

Бланк счета-фактуры в Word или Excel — что выбрать

Если в компании отсутствует автоматизированная учетная система, для оформления операций с НДС может использоваться счет-фактура, скачать бланк которого можно на любом специализированном интернет-ресурсе. В каком формате его удобнее скачивать?

Если в счете-фактуре отражается одна хозяйственная операция, то принципиального значения формат не имеет. Другое дело, если нужно ввести и обработать большой объем информации (например, при реализации разнообразных товаров с десятками наименований) — в этом случае удобнее использовать бланк Excel. Он позволяет автоматически производить необходимые расчеты (вычислять по каждой позиции сумму товаров, сумму НДС и рассчитывать их итоговые значения).

Таким образом, порядок действий прост: коммерсанту сначала нужно определиться, с каким форматом ему будет удобнее работать (Word или Excel), затем найти в интернете и скачать бланк счета-фактуры, соответствующий ситуации.

Где найти правила оформления и бесплатно скачать образец заполнения счета-фактуры 2022 — 2023 годов

Актуальный счет-фактура (образца 2022-2023 годов) требуется всем плательщикам НДС. Возможность скачать счет-фактуру в Excel бесплатно, как мы уже говорили, предоставляют многие тематические сайты, однако выбор отвечающего требованиям законодательства варианта из многочисленных результатов поиска может затянуться. Поэтому мы предлагаем вам более простой вариант — бесплатно скачать бланки счета-фактуры-2017, счета-фактуры-2018-2021 в Excel на нашем сайте.

Так, для периода 2017-2021 годов существуют 4 различных бланка счета-фактуры:

- Счет-фактура, применяемый с 01.07.2021. Данный бланк актуален и в 2022-2023 годах. Скачайте бланк бесплатно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Чтобы увидеть образец заполнения счета-фактуры, актуальный в 2022-2023 годах, оформите пробный бесплатный доступ к КонсультантПлюс и переходите в материал системы.

2. Счет-фактура, который применяется с 01.10.2017 (актуален до 30.06.2021):

Скачать бланк

Образец заполнения этого бланка вы можете скачать по ссылке ниже:

Скачать образец

3. Счет-фактура, который применялся с 01.07.2017 по 30.09.2017. Бланк можно скачать здесь, по ссылке ниже:

Скачать бланк счета-фактуры

4. Бланк счета-фактуры, действовавший до 30.06.2017. Увидеть бланк и скачать образец счета-фактуры 2017 года в этой редакции можно по ссылкам ниже:

Скачать бланк счета-фактуры-2017 в Excel

Скачать образец заполнения счета-фактуры

ВАЖНО! Счет-фактура не должен содержать ошибок, препятствующих возможности идентификации продавца, покупателя, наименований товаров, а также их стоимости, ставки и суммы НДС (п. 2 ст. 169 НК). Какие ошибки некритичны для вычета, см. здесь.

Итоги

Для составления счета-фактуры необходимо иметь актуальный бланк и владеть актуальной информацией по его заполнению. При оформлении этого документа можно использовать любой формат бланка (Word или Excel). Бесплатно скачать бланк счета-фактуры в Excel можно в интернете, в т. ч. на нашем сайте. Нелишним будет ознакомиться и с образцом заполнения счета-фактуры в 2022-2023 годах — это поможет избежать ошибок и не волноваться за налоговый вычет.

Счет-фактура считается законным основанием для возврата покупателю уплаченной им суммы НДС, выставленной продавцом при реализации товаров, работ, услуг. Чтобы воспользоваться такой налоговой льготой, покупателю необходимо правильно оформить этот документ. Как выглядит счет-фактура (образец) и какие сведения в ней указываются, рассказано ниже в статье.

Что такое счет-фактура

Согласно ст. 169 НК РФ, счет-фактура – это документ, являющийся законным основанием для принятия покупателем к вычету сумм НДС. Причем НДС может быть уплачен за реализацию продавцом товаров, имущественных прав, оказание услуг или выполнение работ. Образец бланка счета-фактуры и Правила ее оформления приведены в Постановлении Правительства РФ № 1137 от 26.12.2011 (далее – Постановлении Правительства № 1137).

Скачать бесплатно бланк счета-фактуры в excel по состоянию на 2022 г. можно здесь.

Счет-фактура оформляется продавцом и выставляется покупателю. Он может быть оформлен (ст. 169 НК РФ):

- на бумаге;

- в специализированной ПО – при наличии у продавца и покупателя совместимого оборудования и компьютерной программы.

Данные о счете-фактуре обязательно заносятся покупателем в книгу покупок. На основании этой документации и налоговой декларации НДС покупатель заявляет вычет по НДС (п. 8 ст. 88 НК РФ, ст. 169 НК РФ).

Электронный счет-фактура

Счет-фактура может быть оформлен не только на бумаге, но и на специализированном ПО в рамках электронного документооборота (при наличии у продавца и покупателя). В электронной форме не указываются строки и графы таблицы, где должны стоять прочерки или не подлежащие заполнению, а также строка под таблицей «Главный бухгалтер» (п. 8 Правил заполнения из Постановления Правительства № 1137, далее – Правил заполнения).

Если вы оказываете услуги, проверьте, правильно ли вы оформили счет-фактуру, с помощью Готового решения от «КонсультантПлюс». Если вы налоговый агент – вам в помощь подробный материал от экспертов «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, пробный демодоступ можно получить бесплатно.

УПД

Кроме счета-фактуры, российским законодательством установлена такая форма документа налогового учета по НДС, как УПД (Письмо ФНС РФ № ММВ-20-3/96@ от 21.10.2013). Отсюда возникает логичный вопрос: в чем разница между УПД и счетом-фактурой. УПД включает в себя счет-фактуру и накладную (акт) о реализации товаров, работ, услуг.

Форма УПД является рекомендательной, а не обязательной к применению. Налогоплательщик НДС вправе использовать либо ее, либо акт (транспортную накладную) и отдельно счет-фактуру.

УПД: расшифровка в бухгалтерии

ФНС предложила плательщикам новую форму – УПД. Расшифровка этой аббревиатуры – универсальный передаточный документ. Совмещающий функциональность счета-фактуры с учетными первичными документами он позволяет значительно сократить документооборот фирмы и оформлять сделки по поставкам товаров/оказанию услуг и передаче прав. Узнаем, что представляет собой УПД на практике.

Подробнее

Правила оформления строк счета-фактуры по НДС

Вычет по НДС предоставляется только при правильном оформлении счета-фактуры. В ее строках (далее – стр.) прописываются (п. 1 Правил заполнения):

- Строка 1 – номер и день оформления счета-фактуры (например, № 369, «10 августа 2022»).

- Стр. 1а – дата исправления и номер счета-фактуры. Если корректировки нет, то в приведенной строке проставляется прочерк.

- Стр. 2 – полное или сокращенное наименование (далее – наименование) юрлица в соответствии с его Уставом или иной учредительной документацией, Ф. И. О. ИП (например, ООО «СЛАВЯНКА-ТОРГ»).

- Стр. 2а – адрес юрлица в соответствии с ЕГРЮЛ, прописка ИП на основании ЕГРИП (например, «309506, Белгородская область, город Старый Оскол, ул. Первой Конной Армии, д. 65»).

- Стр. 2б – ИНН/КПП продавца (например, 3128037360 /312801001).

- Стр. 3 – наименование грузоотправителя в соответствии с его Уставом или другой учредительной документацией. Причем если грузоотправитель – это продавец, то в приведенной строке делается запись «он же». Если это разные лица, то здесь необходимо указать почтовый индекс и юридический адрес грузоотправителя.

- Стр. 4 – наименование, почтовый индекс и адрес грузополучателя (например, АУК «Майский РДК», 308503, Белгородская область, Белгородский район, поселок Майский, ул. Кирова, д. 6). Рекомендуется воспользоваться сайтом npchk.nalog.ru для онлайн-проверки корректности заполнения в счете-фактуре ИНН и КПП продавца и покупателя.

- Стр. 5 – номер и день оформления кассового чека, платежного поручения, требования, ордера или иного документа, указанного в п. 1.13 Положения ЦБ РФ № 762-П от 29.06.2021, к которому приложен счет-фактура. Такая документация оформляется после получения аванса или других платежей в счет предстоящей поставки (например, 389, от 28.07.2022).

- Стр. 5а – номер п/п в соответствии с таблицей, номер и дата оформления накладной (-ых), акта (-ов). Счет-фактура оформляется на протяжении 5 дней со дня составления накладной, акта (п. 3 ст. 168 НК РФ).

- Стр. 6 – наименование покупателя в соответствии с его учредительной документацией (например, АУК «Майский РДК»).

- Стр. 6а – адрес покупателя из ЕГРЮЛ, прописка ИП из ЕГРИП (например, 308503, Белгородская область, Белгородский район, поселок Майский, ул. Кирова, д. 6).

- Стр. 6б – ИНН/КПП покупателя (например, 3102023203/310201001).

- Стр. 7 – валюта и ее код, установленные в классификаторе ОК (МК (ИСО 4217) 003-97) 014-2000 (например, «российский рубль, 643»).

- Стр. 8 – сведения о государственном контракте (ИГК) или договоре, или соглашении (при наличии).

Заполнение таблицы в счете-фактуре

Еще в счете-фактуре обязательно оформляется приведенная под строками таблица. В ее графах (далее – гр.) заносятся следующие данные:

- в графу 1 – порядковый номер;

- в гр. 1а – наименования поставки, отгрузки (например, Конфеты «Космические»);

- в гр. 1б – код вида товара в счете-фактуре в соответствии с Решением Совета ЕАЭК № 80 от 14.09.2021 – приведенная графа оформляется только по товарам, вывезенным из РФ на территорию ЕАЭС;

- в гр. 2, 2а – единица измерения из разд. 1, 2 классификатора ОК 015-94 (МК 002-97) (например, для 1 кг это будет «166, кг»);

- в гр. 3 – объем поставки (отгрузки), то есть количество товаров, работ, услуг (например, «1,5» кг);

- в гр. 4 – цена (тариф) за 1 кг или за иную единицу измерения – такой показатель заносится в счет-фактуру без НДС (например, 504) – в случае применения государственных тарифов (цен) они указываются с учетом НДС;

- в гр. 5 – стоимость всей поставки (отгрузки) без НДС или налоговая база НДС, установленная в соответствии с п. 3, 4, 5.1 ст. 154 НК РФ и п. 1–4 ст. 155 НК РФ;

- в гр. 6 – размер акциза по подакцизной продукции – при отсутствии приведенного показателя в этой графе делается запись «без акциза»;

- в гр. 7 – ставка НДС – по операциям, перечисленным в п. 5 ст. 168 НК РФ, в приведенной графе проставляется запись «без НДС»;

- в гр. 8 – сумма НДС, начисленная продавцом и, соответственно, выставленная покупателю, или сумма НДС, начисленная по налоговой базе, приведенной в гр. 5 счета-фактуры (п. 4 ст. 164 НК РФ), – по операциям, установленным п. 5 ст. 168 НК РФ, проставляется запись «без НДС»;

- в гр. 9 – стоимость всей поставки (отгрузки) с учетом НДС;

- в гр. 10, 10а – сведения об иностранном товаре на основании классификатора ОК (МК (ИСО 3166) 004-97) 025-2001 (при наличии такой поставки, отгрузки);

- в гр. 11 – регистрационный номер декларации на товары, выпущенные в Калининградской области и после завершения действия таможенной процедуры в соответствии со ст. 13 ФЗ № 16 от 10.01.2006, или декларации на товары, импортируемые в РФ из ЕАЭС, – при наличии партии товара, подлежащей прослеживаемости, в эту графу заносится ее регистрационный номер;

- гр. 12, 13 – оформляются, когда выставляется счет-фактура на товары, приведенные в Перечне Постановления Правительства РФ № 1110 от 01.07.2021 и подлежащие прослеживаемости (при наличии поставки, отгрузки), – если таковых товаров нет, то приведенные графы могут быть удалены из таблицы счета-фактуры (Письмо ФНС РФ № ЕА-4-26/1125@ от 01.02.2022).

Значения показателей из гр. 4–6, 8 и 9 не округляются. Показатели указываются и в рублях, и в копейках (для поставок, отгрузок иностранных товаров – в евро, долларах и центах, и др.). Строка «Всего к оплате» заполняется для оформления книги продаж, покупок.

Образец заполнения счета-фактуры по вышеприведенным данным можно скачать здесь.

Кто подписывает счет-фактуру

Законодательством РФ установлено, кто подписывает счет-фактуру. Свои Ф. И. О. (полностью) и подписи на ней указывают следующие лица со стороны продавца:

- руководитель компании (предприятия, организации);

- ИП – если продавец является ИП, здесь же указываются реквизиты свидетельства о госрегистрации ИП;

- главбух.

Счет-фактура может быть заверен и подписями уполномоченных лиц приведенных подписантов.

Электронный счет-фактура удостоверяется ЭЦП ИП, руководителя организации (компании, фирмы) или другого уполномоченного лица (п. 6 ст. 169 НК РФ).

Счет-фактура на бумаге оформляется в 2 экземплярах. Один из них остается у продавца, а другой выставляется покупателю.

Ставится ли печать на счете-фактуре

При оформлении счета-фактуры возникает логичный вопрос: ставится ли печать на счете-фактуре. По закону уже с 2015 г. печать не относится к обязательным реквизитам этого документа. Это стало возможным с 07.04.2015 (п. 7 ст. 2 ФЗ № 208 от 26.12.1995, п. 5 ст. 2 ФЗ № 14 от 08.02.1998).