В статье 102 НК РФ говорится, что налоговой тайной признаются сведения о налогоплательщике, полученные государственными органами. Например, суммы исчисленных и уплаченных фискальных обязательств в бюджет, остаточная стоимость основных средств, размер кредиторской и дебиторской задолженности. Все эти данные относятся к налоговой тайне. Эту информацию госорганы не вправе разглашать.

Но со вступлением в силу Федерального закона от 01.05.2016 № 134-ФЗ раскрытие налоговой тайны стало доступным, но только после того, как от налогоплательщика получено официальное согласие на признание сведений, составляющих налоговую тайну, общедоступными. С момента получения разрешения информация перестает быть тайной и становится доступной для общественности.

Раскрытие некоторых сведений необходимо для актуализации данных на электронных сервисах. Например, для проверки контрагентов на добросовестность или для повышения прозрачности расчетов с бюджетом по фискальными обязательствам.

Порядок предоставления согласия

Официальное согласие предоставляется в территориальное отделение ФНС по месту регистрации экономического субъекта. Разрешение оформляется исключительно в письменном виде. Чиновники разработали специальную форму, утвержденную Приказом ФНС России № ММВ-7-17/615@.

Бланк КНД 1110058 согласие налогоплательщика на признание сведений, составляющих налоговую тайну, общедоступными

Скачать

Заполненный документ необходимо направить в ИФНС. Это можно сделать лично, посетив ближайший офис инспекции, не забудьте захватить паспорт. Можно направить информацию почтовым отправлением — заказным письмом. Обязательно оформите опись вложений, чтобы в будущем подтвердить факт отправки.

Электронный обмен данными с ФНС в данном случае тоже доступен. Согласие налогоплательщика (плательщика страховых взносов) может быть подготовлено в электронном формате и направлено в ИФНС по защищенными каналам связи. Документ должен быть подписан усиленной цифровой подписью.

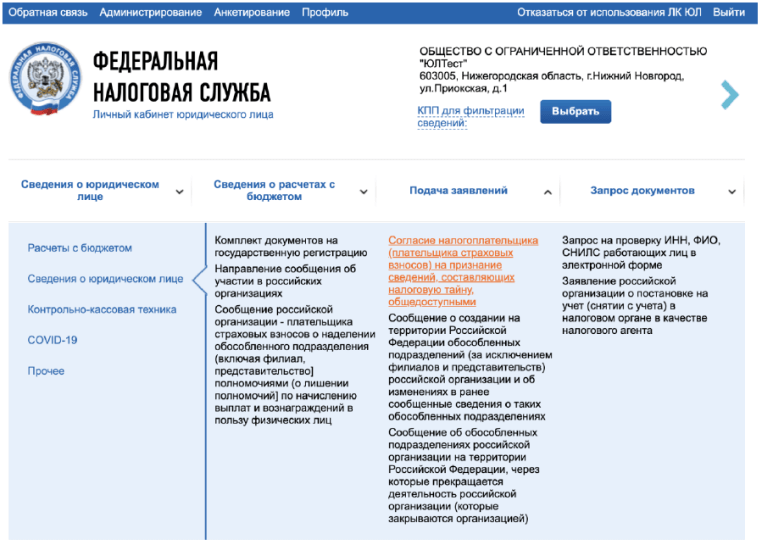

Заполнить форму согласия в ИФНС можно прямо на официальном сайте Федеральной инспекции. через личный кабинет налогоплательщика. Получить доступ к ЛК ФНС можно через учетную запись портала «Госуслуги» или же через логин и пароль, выданные в инспекции.

Правила заполнения согласия

Переходим к порядку заполнения формы. Письменное согласие на предоставление налоговыми органами сведений, содержащих налоговую тайну, заполняется исключительно в унифицированном формате (КНД 1110058). В противном случае налоговики откажут в приеме документа. Еще бланк не примут, если будут обнаружены ошибки в заполнении формы. Разберемся, как правильно подготовить документ.

Шаг 1. В шапке документа необходимо указать ИНН и КПП экономического субъекта, от имени которого будет оформляться разрешение о налоговой тайне. Вносите реквизиты в соответствии с регистрационными свидетельствами, выданными ФНС.

Шаг 2. Укажите код территориального отделения ФНС, в которое будет подано согласие. Документ необходимо направить по месту учета экономического субъекта. Код состоит из 4 цифр, узнать его можно на сайте инспекции или позвонив в ИФНС.

Шаг 3. Теперь вписываем наименование экономического субъекта: организации или индивидуального предпринимателя. Наименование вписываем особым образом, каждую букву следует указывать в отдельной ячейке.

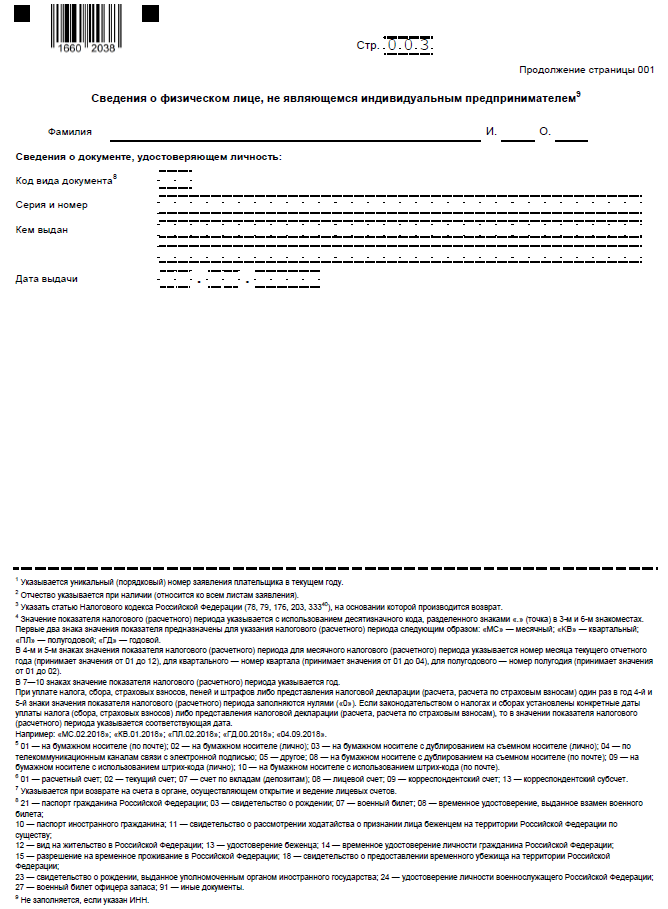

Если информационное разрешение подается от имени физического лица или ИП, то необходимо указать паспортные данные гражданина либо реквизиты иного удостоверяющего личность документа.

Шаг 4. Далее нужно обозначить объем информации, который становится общедоступным, и ограничить временной промежуток — указать конкретный период, за который тайные сведения будут считаться открытыми.

Шаг 5. Пропишите количество страниц. Блок данных о налогоплательщике заполняется в обычном порядке. Сведения вносятся только в левую часть страницы. Указывается Ф.И.О. руководителя организации либо доверенного представителя и вписывается номер контактного телефона. Если информация подается через доверенного представителя, то необходимо указать реквизиты доверенности либо иного правоустанавливающего документа.

Шаг 6. Дату заполнения и подпись проставляет составитель.

Шаг 7. Переходим на следующую страницу согласия о налоговой тайне. В шапке листа дублируем ИНН и КПП заявителя. А в соответствующем поле формы указываем коды сведений, по которым дается разрешение на их использование в общедоступном порядке. Перечень кодов закреплен в приложении № 3 к Приказу ФНС России от 15.11.2016 № ММВ-7-17/615@.

Например, налогоплательщик вправе сделать общедоступными следующие виды данных:

- 0100 — данные о физическом лице (паспортные данные, гражданство, дата и место рождения, адрес проживания);

- 0200 — сведения об организации (информация о структурных подразделениях, наличии лицензий, разрешений на пользование недрами, ресурсами);

- 1200 — информация о доходах физических лиц (данные о начисленной заработной платы в отношении наемных работников организации или ИП).

Шаг 8. Код 1400 в согласии налогоплательщика обозначает иную информацию, которая не была включена в вышеуказанную группировку. Данный тип сведений должен быть расшифрован в отдельности. Для этого в специальном поле необходимо указать наименование и тип сведений, на которые распространяется согласие. Если таковых данных нет, оставьте поле пустым.

Готовый образец заполнения согласия налогоплательщика на признание сведений общедоступными

Скачать

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

© 2017-2023 AJDocs — Живые юридические документы

Мы не храним персональных и любых иных данных пользователей нашего сайта; советуем обращаться к юристам, экспертам и не несем ответственности за достоверность информации, опубликованной на сайте.

Мы в социальных сетях

Телеграм

Youtube

Rutube

ВКонтакте

ОК

Яндекс.Дзен

Электронная почта

| ИНН | Приложение N 4 к приказу ФНС России от 14.11.2022 N ЕД-7-19/1085@ |

||||||||||||||||||||||||||||||||||||||

| КПП | Стр. |

0 |

0 |

1 |

|||||||||||||||||||||||||||||||||||

| Форма по КНД 1110058 |

|||||||||||||||||||||||||||||||||||||||

| Согласие налогоплательщика (плательщика страховых взносов) на представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу или признание таких сведений общедоступными |

|||||||||||||||||||||||||||||||||||||||

| Представляется в налоговый орган (код) |

|||||||||||||||||||||||||||||||||||||||

|

(наименование |

|||||||||||||||||||||||||||||||||||||||

|

Признак физического лица |

1 — физическое лицо является индивидуальным предпринимателем 2 — физическое лицо не является индивидуальным предпринимателем |

||||||||||||||||||||||||||||||||||||||

| Сведения о документе, удостоверяющем личность физического лица (не заполняются, если указан ИНН): |

Код вида |

||||||||||||||||||||||||||||||||||||||

|

Серия и номер |

Дата выдачи |

. | . | ||||||||||||||||||||||||||||||||||||

|

Признак документа |

1 — представление согласия 2 — отзыв согласия |

||||||||||||||||||||||||||||||||||||||

|

Признак представления сведений |

1 — признание сведений общедоступными 2 — представление сведений иному лицу |

||||||||||||||||||||||||||||||||||||||

| Период, за который представляются сведения, составляющие налоговую тайну, иному лицу, или период, за который сведения, составляющие налоговую тайну, |

с |

по |

год | ||||||||||||||||||||||||||||||||||||

| признаются общедоступными (указывается отчетный период (год), содержащийся в документах, представленных в налоговый орган, на сведения которых распространяется Согласие. Согласие на Сведения из документов, не имеющих периодичности представления в налоговый орган, подразумевает представление актуальных сведений, на которые распространяется Согласие, на момент их представления) |

|||||||||||||||||||||||||||||||||||||||

|

Срок действия согласия с |

. | . |

по |

. | . | ||||||||||||||||||||||||||||||||||

| Достоверность и полноту сведений, указанных в настоящем согласии, подтверждаю: |

|||||||||||||||||||||||||||||||||||||||

|

1 — налогоплательщик (плательщик страховых взносов) |

Заполняется |

||||||||||||||||||||||||||||||||||||||

| 1 — лицо, которому представляются сведения, составляющие налоговую тайну, о налогоплательщике (плательщике страховых взносов) 2 — представитель лица, которому представляются сведения, составляющие налоговую тайну, о налогоплательщике (плательщике страховых взносов) |

|||||||||||||||||||||||||||||||||||||||

| (реквизиты лица, которому представляются сведения, составляющие налоговую тайну, о налогоплательщике (плательщике страховых взносов), заполняются на странице 3 формы Согласия) |

|||||||||||||||||||||||||||||||||||||||

|

(фамилия, имя, отчество (при наличии)) |

(фамилия, имя, |

||||||||||||||||||||||||||||||||||||||

| Номер контактного телефона |

Номер контактного телефона | ||||||||||||||||||||||||||||||||||||||

|

Наименование |

Наименование и реквизиты документа, подтверждающего полномочия |

||||||||||||||||||||||||||||||||||||||

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Согласие налогоплательщика (плательщика страховых взносов) на представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу или признание таких сведений общедоступными (КНД 1110058)

Применяется — с 13 декабря 2022 года

Утверждена — Приказом ФНС России от 14.11.2022 N ЕД-7-19/1085@

Скачать форму согласия налогоплательщика (плательщика страховых взносов) на представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу или признание таких сведений общедоступными:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения согласия налогоплательщика (плательщика страховых взносов) на представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу или признание таких сведений общедоступными >>>

Материалы по заполнению согласия налогоплательщика (плательщика страховых взносов) на представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу или признание таких сведений общедоступными:

— Готовое решение: Как заполнить и подать согласие на раскрытие налоговой тайны (форма по КНД 1110058)

—————————————-

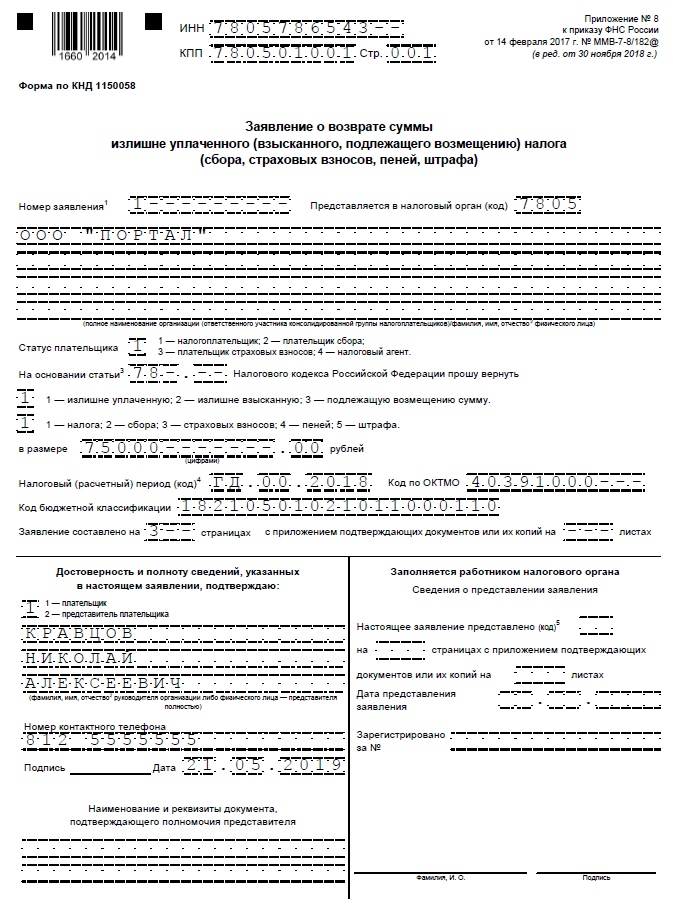

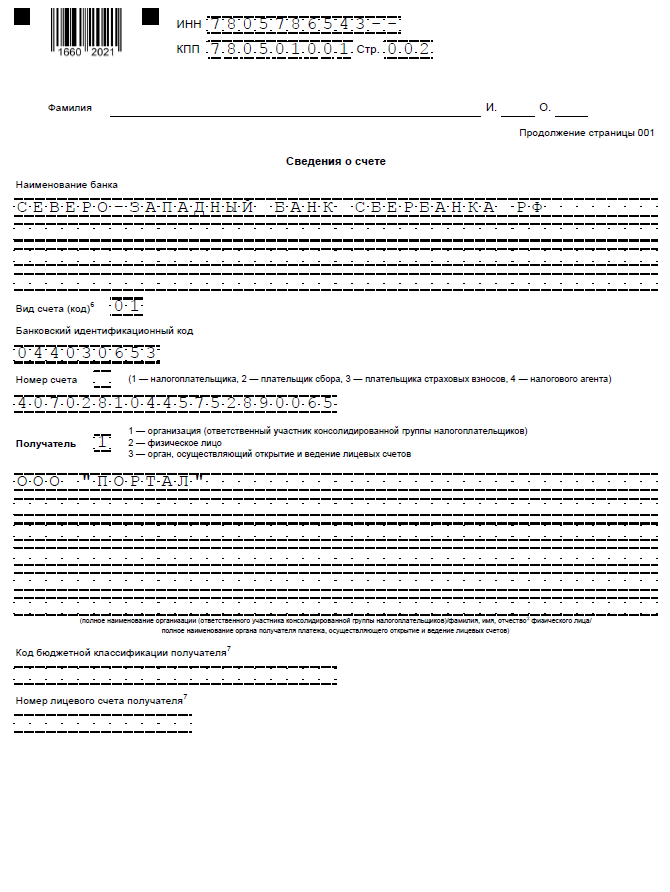

Форма по КНД 1110058 является заявлением на возврат налогов, страховых взносов и иных платежей в бюджет, используемым при наличии переплаты. В 2020 году используется новый бланк. В нашей публикации вы найдете основные нюансы оформления документа, бланк для скачивания, а также образец заявления по форме КНД 1150058.

Заявление по форме КНД 1150058 — что это

Под КНД 1150058 скрывается форма заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа).

Актуальный бланк формы по КНД 1150058 в 2020 году

Действующий в 2020 году бланк утвержден приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

Последние изменения в бланк внесены приказом ФНС России от 30.11.2018 № ММВ-7-8/670@, который 29 декабря 2018 года был опубликован на официальном портале правовой информации http://www.pravo.gov.ru.

Согласно Указу Президента РФ от 23.05.1996 № 763 правовую силу приказ ФНС № ММВ-7-8/670@ обрел по истечении 10 дней с момента публикации на портале.

Это значит, что новая редакция заявления по КНД 1150058 действует с 9 января 2020 года.

Вам также может быть интересно, как рассчитать страховые взносы за 2 квартал 2020 года

Отличия новой формы по КНД 1150058 2020 года от прежнего бланка

Чиновники внесли достаточно много изменений в бланк. Посмотрите их в таблице.

|

Наименование поля |

Старый бланк |

Новый бланк 2020 года |

|

Штрих-код бланка |

1660 1017 |

1660 2014 |

|

Статус плательщика |

Отсутствует |

Введено новое поле, где необходимо указать цифру, выбрав соответствующую статусу: 1 — налогоплательщик; 2 — плательщик сбора; 3 — плательщик страховых взносов; 4 — налоговый агент |

|

Указанную сумму необходимо перечислить на счет в банке. |

Присутствует на титульном листе |

Отсутствует |

|

Нижняя левая часть титульного листа «Достоверность и полноту сведений, указанных в настоящем заявлении, подтверждаю:» |

Подставляется одна из трех цифр: 1 — руководитель организации; 2 — представитель налогоплательщика; 3 — физическое лицо |

Подставляется одна из двух цифр: 1 — плательщик; 2 — представитель плательщика |

|

Наименование банка |

Наименование банка (кредитной организации) |

Наименование банка |

|

Вид счета |

Называние поля — «Наименование счета», где текстом следовало вписать «расчетный, текущий и т. д.» |

Название поля — «Вид счета (код)», где подставляется одно из следующих значений: 01 — расчетный счет; 02 — текущий счет; 07 — счет по вкладам (депозитам); 08 — лицевой счет; 09 — корреспондентский счет; 13 — корреспондентский субсчет |

|

Корреспондентский счет |

Присутствует |

Отсутствует |

|

Получатель |

Сразу текстом заполняется поле, а именно вписывается полное наименование организации (ответственного участника консолидированной группы налогоплательщиков) / фамилия, имя, отчество физического лица |

Сначала вводится цифровое обозначение получателя исходя их предложенных вариантов: 1 — организация (ответственный участник консолидированной группы налогоплательщиков); 2 — физическое лицо; 3 — орган, осуществляющий открытие и ведение лицевых счетов. Далее текстом заполняется поле, а именно вписывается полное наименование организации (ответственного участника консолидированной группы налогоплательщиков) / фамилия, имя, отчество физического лица / полное наименование органа получателя платежа, осуществляющего открытие и ведение лицевых счетов |

|

Сведения о документе, удостоверяющем личность на второй странице бланка |

Присутствует |

Отсутствует |

|

Код бюджетной классификации получателя |

Отсутствует |

Новое поле, заполняется при возврате на счета в органе, осуществляющем открытие и ведение лицевых счетов |

|

Номер лицевого счета получателя |

Отсутствует |

Новое поле, заполняется при возврате на счета в органе, осуществляющем открытие и ведение лицевых счетов |

|

Поле «Адрес места жительства (места пребывания) в Российской Федерации» последней страницы бланка «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» |

Присутствует |

Отсутствует |

Где скачать заявление по форме по КНД 1150058

Правильнее всего обращаться к официальным источникам для скачивания утвержденных бланков.

Так, на портале налоговиков скачать форму по КНД 1150058 для заполнения в формате PDF можно по ссылке.

Кроме того, актуальные бланки заявлений всегда доступны в популярных правовых базах при условии их регулярного обновления.

Команда журнала «Упрощенка» также следит за обновлениями законодательной базы и регулярно актуализирует имеющуюся на сайте информацию. Поэтому смело скачивайте форму, размещенную в следующем разделе этой публикации.

КНД 1150058 скачать бланк 2020 года в excel

Скачайте актуальную форму заявления на возврат налога:

С чего начать заполнение формы КНД 1150058?

Первым шагом, еще до того, как начать фактическое заполнение КНД 1150058, должна идти сверка по взаиморасчетам с налоговым органом. Запросите по месту регистрации справку по КНД 1160080.

В полученном документе вы найдете все переплаты с указанием, по какому КБК и ОКТМО они образовались. Ориентируйтесь на эти данные при дальнейшем оформлении заявления на возврат.

Как заполнить форму КНД 1150058 на возврат переплаты

Основные нюансы заполнения формы указаны прямо на самом бланке заявления в нижней его части последней страницы.

Обратите внимание, что для каждого КБК и ОКТМО вы заполняете отдельное заявление. Так же, как и сам налог (сбор, взнос) или пени или штрафы по нему попадают в свою форму по КНД 1150058.

В целом же посмотрите основные рекомендации в таблице ниже.

|

Наименование поля |

Рекомендации по заполнению |

|

КПП |

Помните, что если вы подаете заявление, например, на возврат земельного налога, местоположение которого отличается от места вашей регистрации, КПП указывается именно для того налогового органа, где стоит на учете земельный участок |

|

Номер заявления |

Порядковый номер заявления в текущем году, контролируется самим налогоплательщиком |

|

Статус плательщика |

Установите цифру, соответствующую ситуации (Например, при возврате налога на прибыль вы поставите 1, а при возврате НДФЛ — 4) |

|

На основании статьи |

78 НК РФ — возврат переплаты налога, сбора, взносов, пени 79 НК РФ — возврат излишне взысканных сумм налогов, сборов, взносов и т. д. 176 НК РФ — возмещение НДС 203 НК РФ — возврат акциза 333.40 НК РФ — возврат госпошлины |

|

В размере |

Укажите сумму согласно сверке взаиморасчетов с налоговой |

|

Налоговый (расчетный) период (код) |

Это период, в котором образовалась переплата. Иногда переплата складывалась в течение нескольких периодов — укажите первый. Данное поле может быть заполнено как конкретной датой (в случае образования переплаты в связи с конкретным платежом) или отчетным (налоговым) периодом. Для указания периода руководствуйтесь такими буквенно-цифровыми обозначениями:

МС — месяц; КВ — квартал; ПЛ — полугодие; ГД — год (для случаев уплаты налога (пеней, штрафов) либо представления декларации (расчета) один раз в год);

01 — 12 — если выбран «МС»; 01 — 04 — если выбран «КВ»; 01 — 02 — если выбран «ПЛ»; 00 — если выбран «ГД»; последние четыре знака — год. |

|

КБК |

Возьмите показатель из справки о взаиморасчетах |

|

ОКТМО |

Возьмите показатель из справки о взаиморасчетах |

|

Сведения о счете |

Укажите реквизиты своего счета |

|

Вид счета |

В большинстве случаев следует указать 01 — расчетный. |

|

КБК получателя |

Заполняют только бюджетники |

|

Номер лицевого счета получателя |

Заполняют только бюджетники |

|

Сведения о физическом лице, не являющимся ИП |

Заполняется физическими лицами в случае отсутствия (или незаполнения поля по другим причинам) ИНН |

Пример заполнения формы по кнд 1150058

Посмотрите для формы по КНД 1150058 образец заполнения исходя из таких данных:

Организация является плательщиков единого налога при УСН с объектом «Доходы минус расходы». В течение 2018 года выплачивались авансовые платежи исходя из соответствующей налоговой базы. Но подавая декларацию, предприятие воспользовалось правом уменьшить налогооблагаемую базу на убыток прошлых лет. В связи с этим по декларации юридическое лицо начисляет за год только минимальный налог. Сумма переплаты подлежит возврату. Организация готовит заявление в налоговую на сумму 75 000 руб.

Посмотрите, как выглядит для КНД 1150058 образец заполнения для юридических лиц.

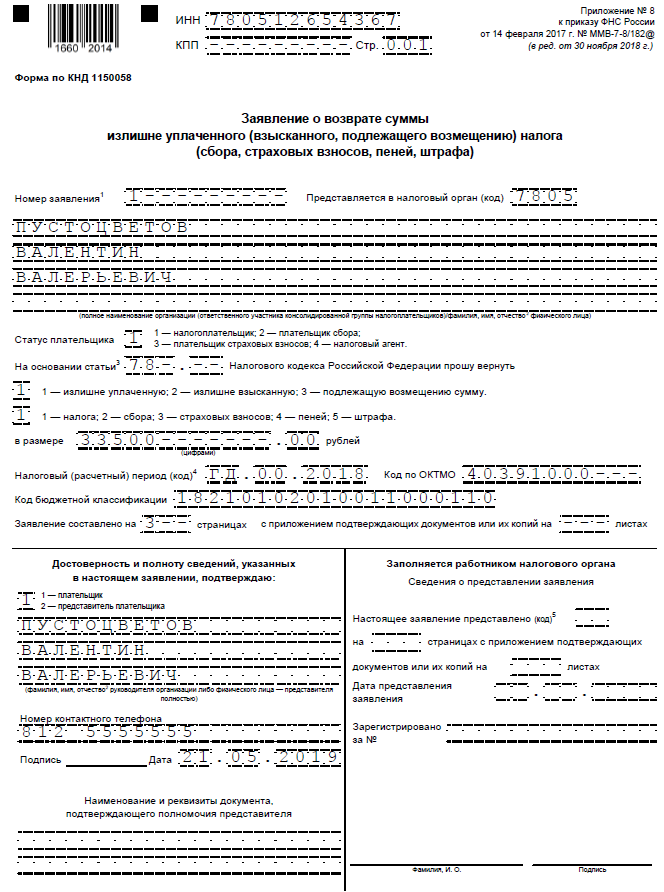

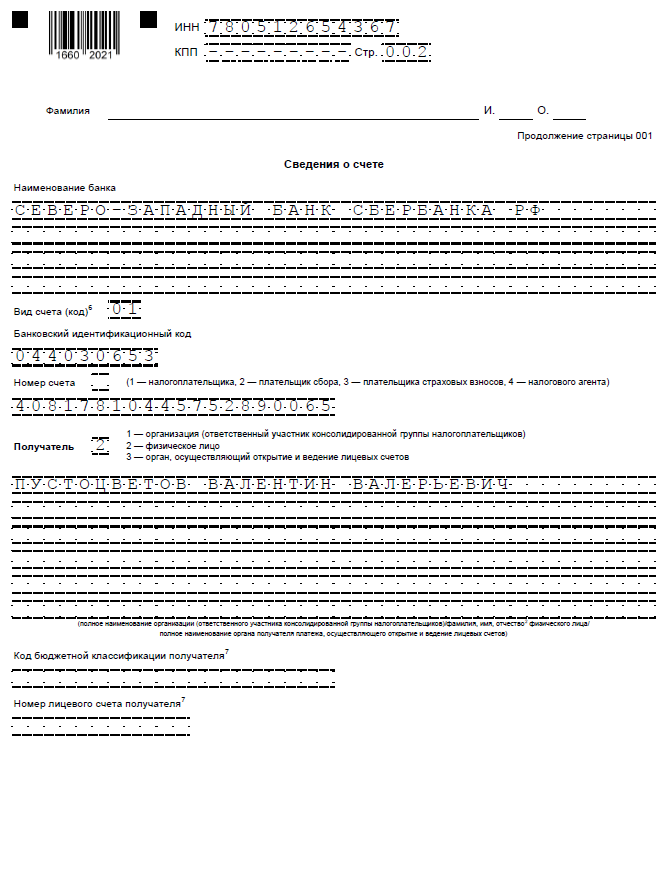

Чем отличается образец заполнения формы КНД 1150058 физическим лицом

Принципиальных отличий при заполнении заявления на возврат налога физическим лицом нет. В актуальном на 2020 год бланке даже убрали часть полей, предназначенных для физлиц.

Единственный нюанс — если такое лицо не указывает ИНН, то третий лист бланка по КНД 1150058 подлежит обязательному заполнению.

Посмотрите, как выглядит пример заполнения КНД 1150058 физическим лицом, обращающимся за возвратом переплаты по НДФЛ.

По материалам сайта 26-2.ru

13.07.2020 11:24

Содержание

- Что такое налоговая тайна

- Что такое согласие на раскрытие налоговой тайны

- Как заполнить и подать согласие: рекомендации от Минцифры

- Форма согласия на разглашение налоговой тайны

- Титульная страница

- Вторая страница

- Третья страница

С 1 октября 2022 года для ИТ компаний действует новый порядок государственной аккредитации, утвержденный постановлением Правительства РФ от 30.09.2022 № 1729. Помимо других изменений этот документ включает в себя новое условие аккредитации – согласие на раскрытие налоговой тайны. Причем это требование распространяется не только на новые компании, но и на уже аккредитованные.

Мы разобрались в том, что относится к налоговой тайне, и как оформить согласие на разглашение этих данных.

Что такое налоговая тайна

В процессе своей деятельности все организации и индивидуальные предприниматели сдают множество отчетов. Часть сведений из них относится к общедоступным, но есть и те, которые относятся к налоговой тайне.

Понятие налоговой тайны приводится в статье 102 НК РФ, и оно довольно общее. Это любые данные, полученные ФНС, органами внутренних дел, следственными органами, таможней и внебюджетными фондами, помимо общедоступных.

Если говорить о бизнес-субъектах, то к общедоступной можно отнести информацию из государственных реестров (ЕГРЮЛ и ЕГРИП), а также данные бухгалтерской (финансовой) отчетности, которую организации обязаны открыто публиковать на официальном сайте БФО. Остальные сведения, переданные налогоплательщиками в процессе взаимодействия с госорганами, в той или иной степени являются налоговой тайной.

Сюда можно отнести данные налоговых деклараций и регистров, отчетов и расчетов, о движении денежных средств, о доходах физических лиц, сведения, составляющие коммерческую тайну и другие. Раскрывать эти данные без согласия налогоплательщика нельзя, кроме передачи их по запросу полиции и судебных органов.

Что такое согласие на раскрытие налоговой тайны

Согласие – это заявление, которое организация или ИП направляет в налоговую инспекцию, и где указано, какие именно данные и на какой срок могут быть открыты третьим лицам.

Как мы уже сказали, для IT-компаний предоставление согласия на раскрытие налоговой тайны – обязательное условие государственной аккредитации. Но этот документ подают также добровольно, например, по требованию контрагента или для участия в тендерах.

Обратите внимание: если ваша компания уже аккредитована в Минцифры, то согласие должно быть подано не позже 1 ноября 2022 года, иначе аккредитацию аннулируют. Из-за этого организация больше не будет иметь право на налоговые льготы и другие преференции.

Как заполнить и подать согласие: рекомендации от Минцифры

Минцифры подготовило для IT-компаний инструкцию о том, как заполнить и направить согласие на раскрытие налоговой тайны через личный кабинет налогоплательщика.

На вкладке «Сведения об юридическом лице» выберите «Направление сообщения», а затем – «Согласие налогоплательщика на признание сведений, составляющих налоговую тайну, общедоступными».

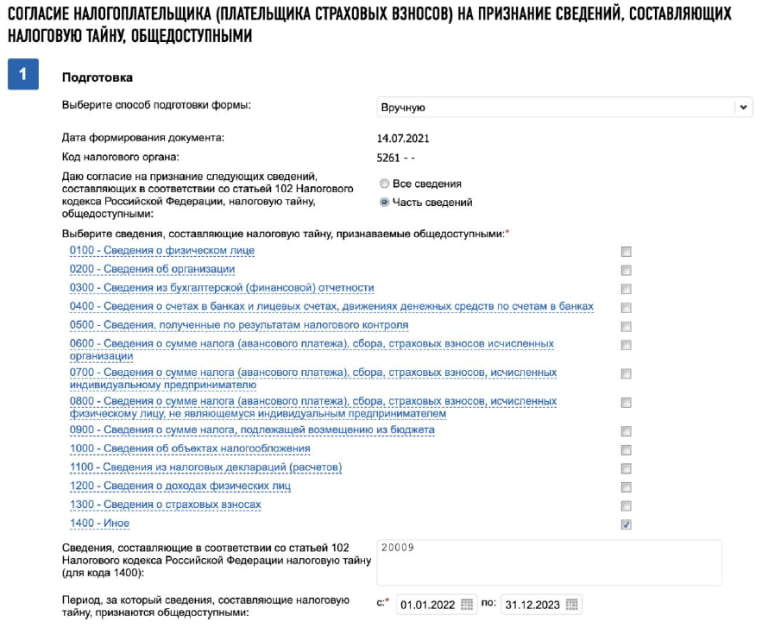

На следующем экране поэтапно укажите:

- дату формирования документа;

- выберите «Часть сведений»;

- галочкой отметьте последнюю ячейку, то есть иные сведения;

- ниже впишите значение «20009», то есть код Минцифры, в отношении которого предоставляется согласие;

- в конце выберите период, сведения за который разглашаются: для организаций, созданных менее 3 лет назад и с доходом до 1 млн рублей, период – от даты создания и по 31.12.2023 года; для остальных организаций, кроме стартапов, укажите период с 01.01.2021 по 31.12.2023 года.

После этого кнопка «Подписать и отправить» станет активной. Подпишите документ электронной подписью и направьте его в ФНС. Подтверждение того, что согласие получено, придет в личный кабинет, в раздел «Информация об электронном документообороте с налоговыми органами».

Форма согласия на разглашение налоговой тайны

Можно оформить согласие и другим способом – самостоятельно заполнить и направить его по каналам ТКС. Для этого существует бланк заявления, рекомендованный письмом ФНС от 29.08.2022 № АБ-4-19/11332.

Это так называемая форма КНД 1110058, у которой есть и другая версия (из приказа ФНС от 15.11.2016 № ММВ-7-17/615@). Между этими документами есть небольшие отличия, кроме того, бланк из письма № АБ-4-19/11332 рекомендован для направления в электронном виде, а форму из приказа № ММВ-7-17/615@ можно подать на бумаге.

Скачать бланк согласия на раскрытие налоговой тайны

Согласие состоит из трех страниц, рассмотрим каждую из них подробнее.

Титульная страница

Сначала впишите коды ИНН и КПП (для организации), номер своей налоговой инспекции и полное фирменное наименование компании.

Ячейки «Признак налогоплательщика» заполняются только физлицами: гражданами и индивидуальными предпринимателями. Для этой категории заявителей надо также указать паспортные данные. Юридические лица эти поля не заполняют.

В ячейке «Признак документа» проставьте «1», так как вы сообщаете о предоставлении согласия. Это же заявление подается при отзыве согласия, в этом случае проставляют значение «2».

В ячейке «Признак раскрытия сведений» выберите «1». Далее отразите годы, за который раскрываются сведения. Ниже надо указать даты для периода, в течение которого действует согласие. Если период не указан, то согласие будет действовать до его отзыва.

В нижней части впишите данные заявителя: индивидуального предпринимателя, директора компании, доверенного лица.

Вторая страница

Как мы уже сказали, налоговую тайну составляют разные группы сведений, у каждой из них есть свой цифровой код. Коды приводятся в приложении № 3 к приказу ФНС от 15.11.2016 № ММВ-7-17/615@. Кроме того, их можно найти в инструкции от Минцифры, рассмотренной выше.

| Код для согласия | Сведения, подлежащие раскрытию |

|---|---|

| 100 | О физлице |

| 200 | Об организации |

| 300 | Из бухгалтерской (финансовой) отчетности |

| 400 | О счетах в банках и лицевых счетах, движении денежных средств по ним |

| 500 | Данные налогового контроля |

| 600 | О сумме налога, авансового платежа, сбора, страховых взносов организации |

| 700 | О сумме налога, авансового платежа, сбора, страховых взносов для ИП |

| 800 | О сумме налога, авансового платежа, сбора, страховых взносов для физлица |

| 900 | О сумме налога, подлежащей возмещению из бюджета |

| 1000 | Об объектах налогообложения |

| 1100 | Данные из налоговых деклараций и расчетов |

| 1200 | О доходах физических лиц |

| 1300 | О страховых взносах |

| 1400 | Иное |

Если вы заполняете согласие для аккредитации ИТ-компании, то выберите значение «1400», как в примере, подготовленном Минцифры. При выборе этого кода надо также прописать код «20009». После получения согласия ведомство сможет запрашивать информацию о доходах организации, а также среднемесячном размере зарплаты и других выплат.

Третья страница

Третья страница заполняется, если согласие на раскрытие сведений предоставляется определенному лицу. В этом случае нужно указать его ИНН, а также коды сведений, к которым будет получен доступ. Для аккредитации ИТ-компании эта страница не заполняется и не прикладывается.

Скачать образец согласия на раскрытие налоговой тайны

С 1 августа 2022 года налогоплательщики получили возможность сами решать, какие сведения следует считать налоговой тайной. Для этой цели служит дача согласия на признание налоговой тайны общедоступной и раскрытие сведений. Про образец его формы по КНД 1110058 и как его направить в налоговую рассказываем в этой статье.

Основное изменение

Федеральный закон от 01.05.2022 № 120-ФЗ с 1 августа 2022 года ст. 102 НК РФ о налоговой тайне дополнил пунктом 2.3. Согласно ему, не является разглашением налоговой тайны представление налоговым органом таких сведений о налогоплательщике (плательщике страховых взносов) иному лицу при наличии согласия плательщика на это.

При этом можно выбирать – открыть все сведения, полученные налоговым органом, или их часть.

Чем руководствоваться

Указанное согласие направляют в ИФНС в электронной форме. Сведения, составляющие налоговую тайну, тоже предоставляют в электронной форме по электронному запросу.

Формат и порядок его направления, а также порядок предоставления налоговым органом сведений налоговой тайны иному лицу утверждает приказ ФНС России.

Пока он не принят, можно руководствоваться письмом ФНС от 29.08.2022 № АБ-4-19/11332, в котором она привела рекомендуемые формат согласия, порядок его направления и порядок предоставления сведений налоговиками. Отметим, что как показывает практика, основной приказ ФНС практически не будет отличаться от рекомендаций письма.

Учтите, что с 1 сентября 2022 года также признано утратившим силу письмо ФНС от 14.05.2018 № ГД-4-19/9120 с рекомендуемыми формой и форматом запроса на получение сведений налоговой тайны, признанных общедоступными.

В Приложении № 2 к письму от 29.08.2022 № АБ-4-19/11332 ФНС приводит визуализацию формата формы согласия по КНД 1110058 (поскольку на бумаге его не подают).

Структура согласия

Оно состоит изначально из 3-х листов:

- титульный;

- коды сведений, составляющих налоговую тайну для общего доступа;

- коды сведений, составляющих налоговую тайну, для предоставления иному лицу (здесь приводят реквизиты запрашивающего налоговую тайну налогоплательщика).

Заполнение реквизитов согласия

Признак налогоплательщика может быть 1 или 2 – то есть ИП или нет.

Также нужно проставить:

- признак документа (1 – предоставление согласия, 2 – его отзыв);

- признак раскрытия сведений (1 – общедоступность, 2 – предоставление иному лицу).

В периоде, за который раскрывается налоговая тайна, нужно указать отчетный период (год) по документам, представленным в налоговый орган, на сведения которых распространяется согласие. При этом согласие на сведения из документов, не имеющих периодичности сдачи в налоговую, означает раскрытие актуальных сведений на момент их предоставления.

В поле “Период, за который раскрываются сведения, составляющие налоговую тайну” указывают даты его начала и окончания. При этом начальный год должен быть не ранее чем за 3 предшествующих года от текущего. При не заполнении окончания периода согласие распространяется на раскрытие сведений с начального указанного периода и включая следующие отчетные периоды.

Срок действия согласия указывают без учета времени. При наступлении срока оно автоматически признается не действующим.

Дать согласие задним числом нельзя. Если второе поле не заполнено, согласие действует до его отзыва.

Для выбора необходимых кодов используют Классификатор сведений, составляющих налоговую тайну, который состоит из двух подклассов:

- Подкласса сведений, составляющих налоговую тайну.

- Подкласс комплектов – сгруппированных сведений, составляющих налоговую тайну, под определенную задачу их использования.

Классификатор ведёт ФНС на постоянной основе. Его актуальная версия есть на официальном сайте Налоговой службы, в сервисах и платформах ФНС.

Согласие подают отдельно:

- для каждого комплекта;

- при даче согласия иному лицу в соответствии с кодами сведений для каждого лица. При этом допустим выбор нескольких кодов сведений в одном согласии.

Как направить согласие

Приложение № 3 к письму ФНС № АБ-4-19/11332 содержит:

- рекомендуемый порядок направления в налоговую согласия плательщика на предоставление сведений о нём, составляющих налоговую тайну, который станет обязательным;

- правила его заполнения;

- основания отказа в приеме согласия;

- положения об отзыве согласия.

Общий подход

Согласие может направить сам плательщик или его представитель. Это касается и признания сведений налоговой тайны общедоступными, и их предоставления иному лицу.

Согласие должно быть подписано усиленной квалифицированной электронной подписью.

Способы его отправки в ИФНС такие:

- по телекоммуникационным каналам связи;

- через сервисы и иные платформы ФНС;

- личный кабинет налогоплательщика.

Все поля согласия обязательны для заполнения, если иное прямо не установлено порядком его заполнения.

К согласию нужно приложить копию документа, подтверждающего полномочия представителя на его подписание.

Правила подписания согласия таковы:

| КТО ПОДПИСЫВАЕТ | ВИД ЭЛ. ПОДПИСИ |

| Руководитель организации, ИП либо уполномоченный представитель плательщика | Усиленная квалифицированная |

| Физлицо не ИП | Усиленная квалифицированная при подаче согласия по ТКС, через иные сервисы и платформы ФНС.

Усиленная неквалифицированная – при направлении согласия через личный кабинет налогоплательщика. |

Согласие направляют в налоговый орган в зависимости от выбранного цифрового значения в поле “Признак раскрытия сведений”:

| ЧТО ВЫБРАЛИ | ПОЯСНЕНИЕ |

| “1” – признание сведений налоговую тайны общедоступными | Плательщик или его представитель сам заполняет и направляет согласие по ТКС, через сервисы и иные платформы ФНС |

| “2” – предоставление сведений иному лицу | Лицо, запрашивающее сведения налоговой тайны плательщика, или его представитель формирует согласие, подписывает его и направляет по ТКС, через сервисы и платформы ФНС плательщику для подписания. |

Согласие считается принятым налоговым органом, если плательщику или его представителю:

- поступило подтверждение приема в сервисах и иных платформах ФНС в соответствии с порядками их использования;

- по ТКС пришла квитанция о приеме.

При этом датой получения налоговым органом согласия считается дата, указанная в подтверждении приема либо квитанции.

Когда откажут

При подаче согласия с признаком 1 (признание общедоступными) основания для отказа в его приеме такие:

- не тот вид электронной подписи или несоответствие данных владельца квалифицированного сертификата ключа ее проверки данным плательщика/его представителя, указанным в согласии;

- нет документов, подтверждающих полномочие на подачу согласия;

- согласие подписано плательщиком или его представителем, у которых нет полномочий подтверждать достоверность и полноту сведений в согласии.

В последнем случае это могут быть следующие моменты:

- руководитель, в т. ч. управляющей организации дисквалифицирован либо ИП лишен права заниматься предпринимательской деятельностью;

- руководитель или ИП снят с учета на основании сведений о смерти в Едином госреестре ЗАГС;

- наличие в налоговом органе вступившего в силу судебного акта, которым установлен/подтвержден факт отказа руководителя от участия (руководства) в организации;

- наличие вступившего в силу судебного акта в отношении руководителя или ИП о признании его безвестно отсутствующим, недееспособным в части предоставления согласия или подтверждения достоверности и полноты сведений в согласии, или об объявлении умершим;

- в ЕГРЮЛ внесена запись о недостоверности сведений о лице, имеющем право без доверенности действовать от имени компании;

- в ЕГРЮЛ внесена запись о прекращении юрлица;

- в ЕГРИП внесена запись о прекращении физлицом деятельности в качестве ИП или о его исключении.

При даче согласия на предоставление сведений налоговой тайны иному лицу (признак 2) основания для отказа у налоговиков аналогичные.

Отзыв согласия

Плательщик делает это в одностороннем порядке, когда проставляет в поле “Признак документа” значение 2. Автоматически будет сформировано согласие с признаком его отзыва. Его направляют в налоговую теми же способами.

Прекращение действия

Автоматически согласия прекращают свое действие:

- при истечении указанного плательщиком в согласии срока его действия;

- внесении в ЕГРЮЛ записи о прекращении юрлица, предоставившего согласие;

- внесении в ЕГРИП записи о закрытии ИП или его исключении из этого реестра.