Бюджет доходов и расходов: определение и шаблон

БДР: что это и как составить?

Определение: Данный вид бюджета представляет собой план доходов и расходов предприятия на определенный промежуток времени (бюджетный период), в котором отражается финансовый результат работы компании. Составляется он в зависимости от перечня или номенклатуры запланированных доходов и расходов компании, по принципу начисления, иными словами, по факту совершения хозяйственной операции независимо от фактического времени денежных поступлений и выплат.

Бюджет доходов и расходов, БДР (англ. budget of income and expenses, фин. kustannusbudjetti) или как его еще называют бюджет прибылей и убытков, является эффективным инструментом планирования и контроля деятельности организации. С помощью данного бюджета, менеджмент компании имеет возможность:

- оценить будущую прибыль и факторы, влияющие на ее изменение по сравнению с предыдущим отчетным периодом;

- понять, какие продукты или услуги компании являются наиболее и наименее прибыльными;

- определить влияние цен и различного рода скидок, а также объема продаж на финансовый результат компании;

- контролировать и анализировать планируемые затраты и необходимость их сокращения;

- анализировать бюджет и в разрезе продуктов, каналов сбыта, клиентов, регионов, подразделений и т.д.

Принцип составления бюджета доходов и расходов заключается в последовательном вычитании различных статей расходов из планируемых доходов предприятия. Это может быть как расчет по компании в целом, так и отдельно по продуктам, по регионам и филиалам. При этом составление бюджета доходов и расходов в разрезе продуктов позволит оценить экономическую эффективность производства и реализации той или иной товарной линии, а также установить определенную ценовую и ассортиментную политику компании. Расчет показателей в разрезе региональных подразделений и филиалов (структурных подразделений) позволяет оценить эффективность их работы, отслеживать и контролировать ее динамику. Как правило, доходная часть бюджета доходов и расходов формируется на основе бюджета продаж, расходная часть формируется на основе переменных и постоянных затрат. Расходная часть бюджета может содержать такие статьи затрат, как:

- затраты на производство;

- транспортные расходы;

- коммерческие расходы;

- расходы, связанные с управлением;

- расходы на оплату труда;

- выплата налогов;

- выплаты по кредитам и проценты по ним;

- прочие операционные расходы.

Все возможные расходы компании должны быть собраны в этом бюджете, если же какие-то расходы не будут учтены, то информация, содержащаяся в бюджете доходов и расходов, не будет отражать реальную ситуацию, сложившуюся на предприятии.

На основании данных бюджета доходов и расходов возможно сделать расчеты следующих видов прибыли:

- валовая прибыль , которая является показателем успешности любой компании;

- маржинальная прибыль, которая отражает эффективность продаж и используется для определения целесообразности производства определенного товара;

- операционная прибыль или EBIT, показывает эффективность основного вида деятельности предприятия;

- прибыль до вычета налогов, демонстрирует прибыльности компании, учитывая при этом прибыль, полученную до уплаты налогов;

- и чистая прибыль.

Однако ключевыми показателями здесь будут данные чистой прибыли и рентабельности продаж.

Чистая прибыль (Net profit) один из главных показателей финансового анализа деятельности предприятия, который показывает сумму денежных средств, оставшихся у компании после вычета всех затрат и уплаты налогов.

Чистая прибыль = Выручка — Себестоимость товаров- Управленческие расходы — Коммерческие расходы — Прочие расходы — Налоги

Рентабельность продаж (Return on sales, ROS) – это показатель, отражающий эффективность продаж предприятия, показывающий какой процент от выручки организации составляет прибыль, т.е. долю чистой прибыли в общем объеме продаж. Расчет может происходить с использованием различных показателей прибыли:

Рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка

Операционная рентабельность или EBIT маржа = EBIT / Выручка

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка

При интерпретации полученных при составлении бюджета данных, следует учитывать специфику бизнеса. Так, в некоторые месяцы финансовые показатели могут указывать на убыточность бизнеса, тем не менее в целом за год могут отражать хорошую прибыль и рентабельность. Такая картина может быть характерна, например, для товаров сезонного спроса. Как правило, такой бюджет будет утвержден руководством компании, если планируемые годовые показатели прибыльности оказываются достаточно хороши, несмотря на убытки в некоторые отдельные месяцы.

Бюджет доходов и расходов, скачать бесплатно шаблон в формате Excel

предлагаем Вам версии на русском, английском и финском

Перейти к содержанию

Анализ исполнения БДР (бюджета доходов и расходов)

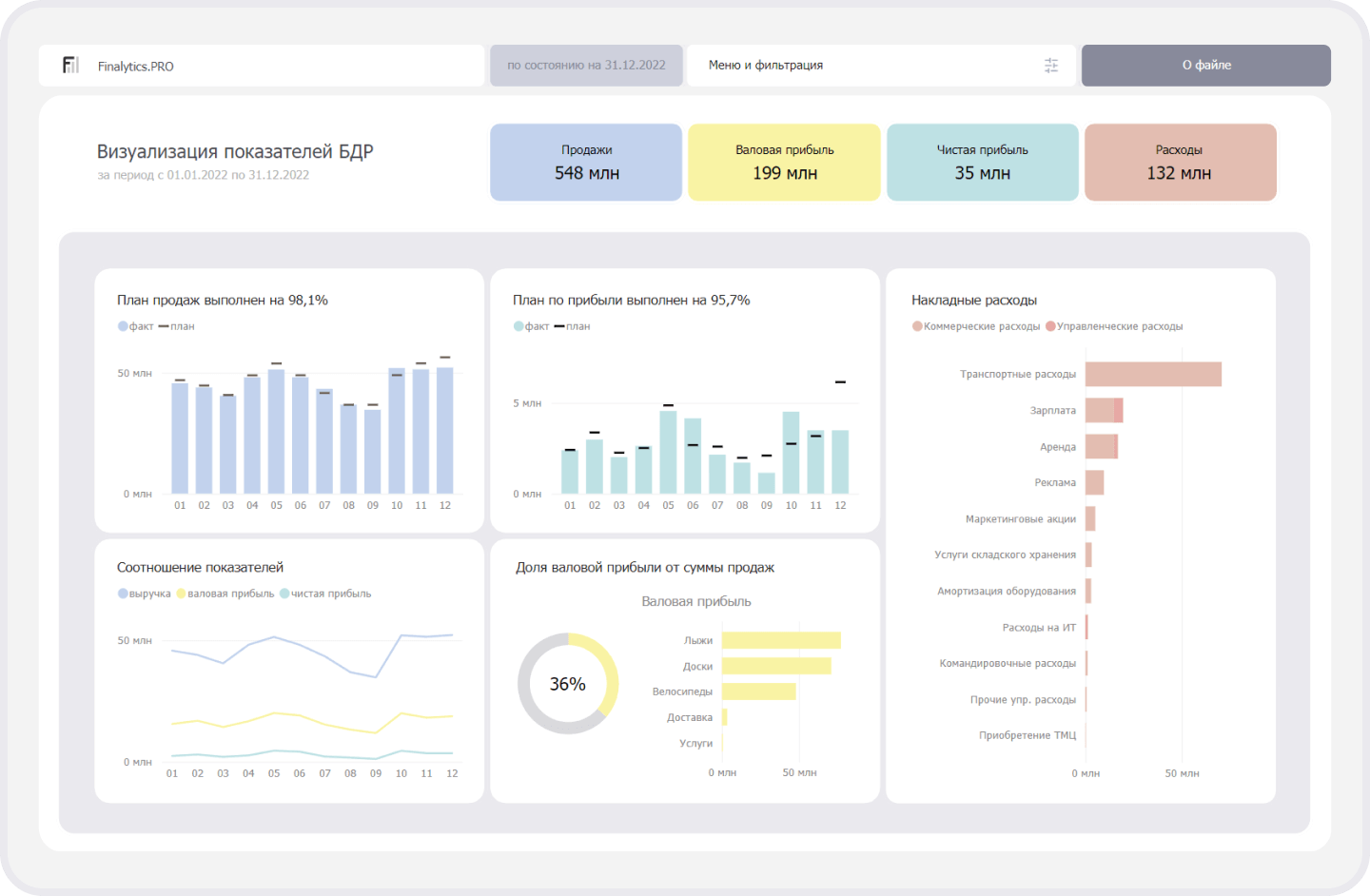

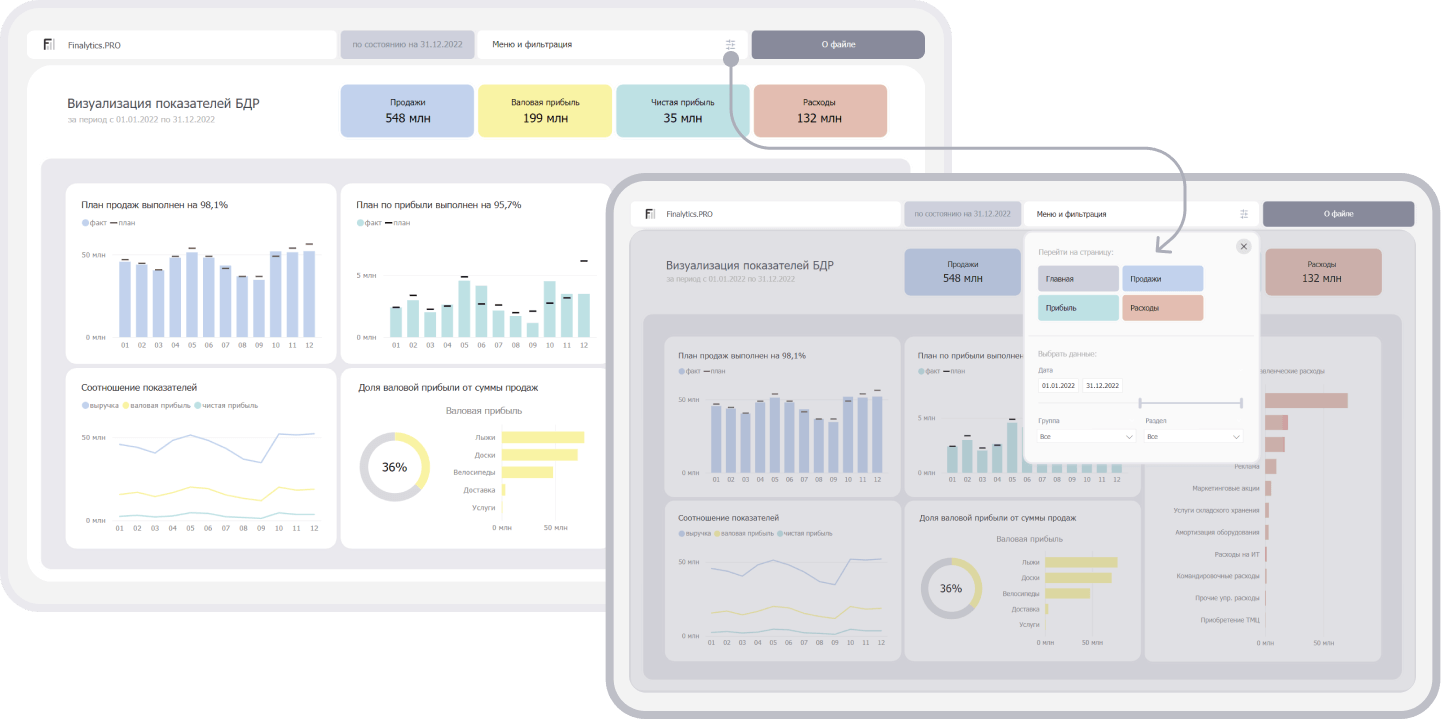

Есть ли другие способы показать цифры в бюджете БДР, кроме табличного? Да, есть! Например, с помощью диаграмм и графиков.

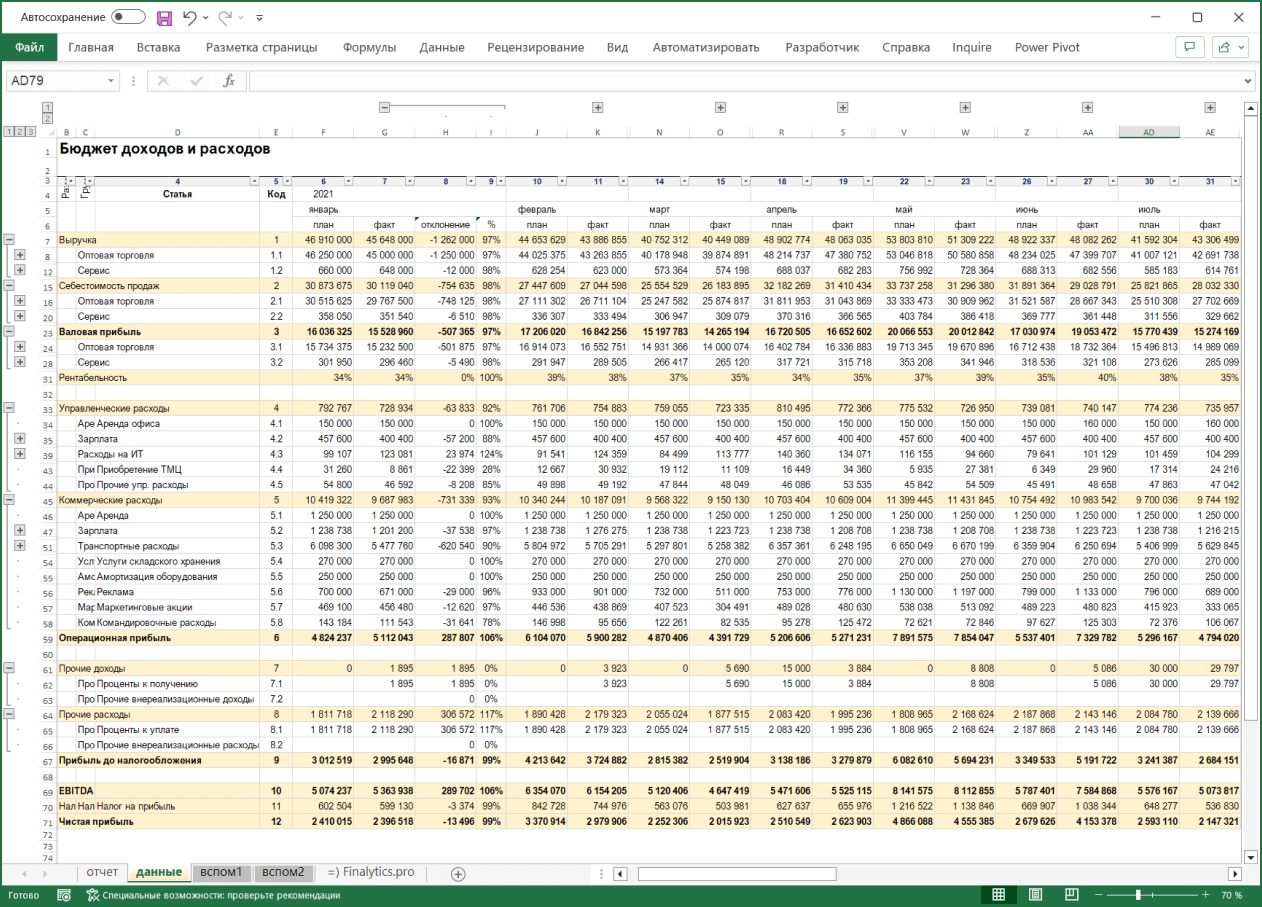

За все время, что я работал аналитиком или консультантом, заметил, что в разных компаниях бюджеты выглядят практически одинаково. Как под копирку. Не важно, крупная это компания или средняя, практически везде вы встретите таблицу, в строках которой есть разделы и статьи, а в столбцах – периоды, план, факт и отклонения. В качестве итоговых показателей в БДР рассчитывают валовую прибыль, маржинальную прибыль, EBITDA, рентабельность, чистую прибыль… а могут вообще ничего не считать 🙂

Таблица может быть другого цвета, с другим количеством строк, линиями и т.д., но почти всегда эта таблица называется БДР (бюджет доходов и расходов), и её сложно прочесть.

Работа с БДР состоит из двух принципиальных действий: построить план и сравнить его с фактом. Поэтому в таблице с бюджетом обычно много столбцов — «план», «факт», «отклонение» и «отклонение в %».

Но, возможно, есть другие способы показать цифры в бюджете, кроме табличного? Особенно, если в вашей компании экономический отдел не только делает расчёты, но и проводит анализ, пишет выводы и рекомендации или составляет аналитическую записку к бюджету. Тогда вам на помощь придут графики и диаграммы, например, в Power BI или в Excel.

Приготовьтесь, сейчас будет много теории о создании отчетов… хотя нет. Лучше вместо этого выложим два файла – Power BI и Excel. С файлами можно сделать две вещи:

- Использовать в работе: заполнить данные и нажать кнопку «Обновить».

- Разобраться с тем, как построены файлы и «прокачать» навыки работы с Power BI и Excel.

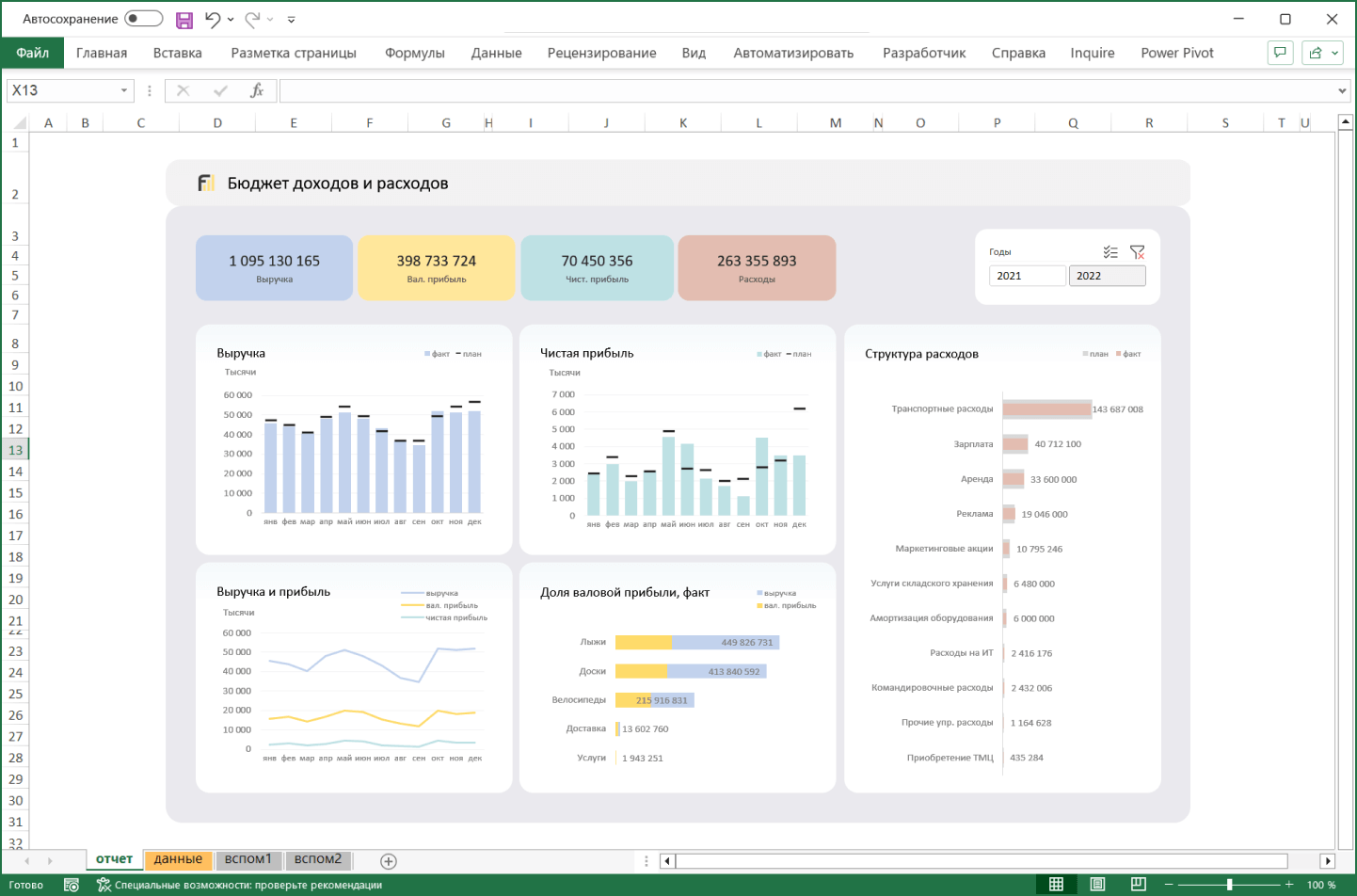

В файле Excel настроен похожий стиль оформления. Данные в диаграммах и графиках можно обновить с помощью надстройки Power Query. Если вы не знаете, что это такое, то перед началом работы проверьте, есть ли такая надстройка в вашей версии Excel.

Дашборд в Excel сделан с помощью Power Query, на случай, если в вашей версии Excel нет надстройки Power Pivot.

Как пользоваться файлами?

Шаг 1. Заполнить таблицу БДР в приложенном Excel-файле на листе «данные» — данные БДР, отформатированные в виде smart-таблицы Excel. При добавлении новых данных:

а) переместите границы «умной» таблицы;

б) задайте нумерацию столбцов в верхней строке;

в) заполните столбец «показатель» с помощью выпадающего списка.

Шаг 2. Чтобы цифры в графиках и диаграммах на листе «отчет» обновились, нужно нажать кнопку в меню Данные -> Обновить. В некоторых не самых новых версиях Excel может потребоваться нажать кнопку Обновить х2 (два) раза подряд: первый раз для выполнения запроса Power Query, а второй – для формирования сводных таблиц.

Шаг 3. Чтобы обновить данные в Power BI, нужно сохранить файл в папке C:Finalytics Dashboard-БДР.xlsx (или переписать путь к файлу с данными в Power Query).

Немного о файле Power BI – добавили в него меню с навигацией и фильтрами для демонстрации, как может быть реализовано меню.

Если понравился файл — присоединяйтесь к нам в социальных сетях ВКонтакте или в Telegram.

Вверх

Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

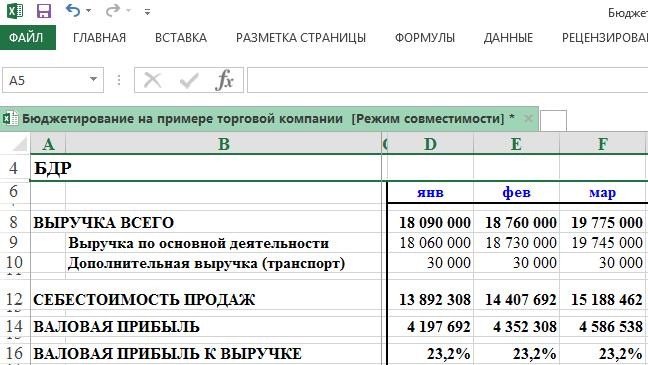

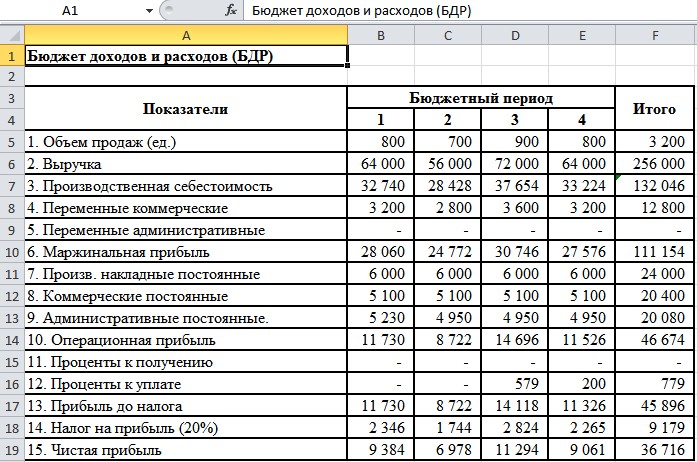

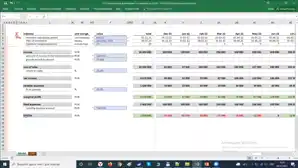

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

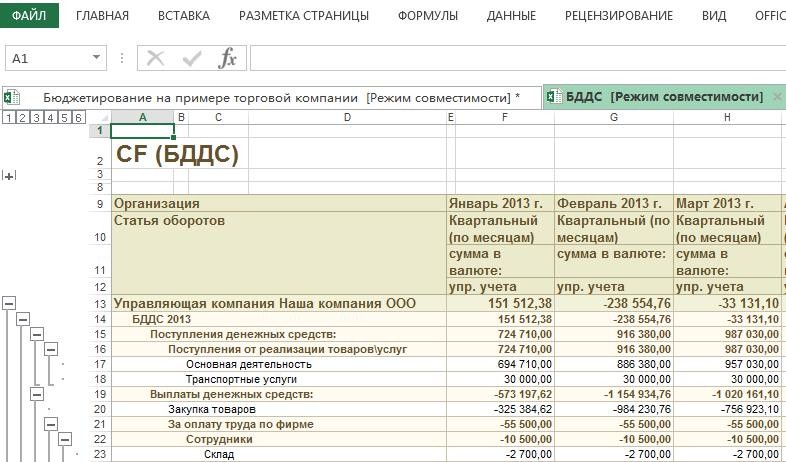

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

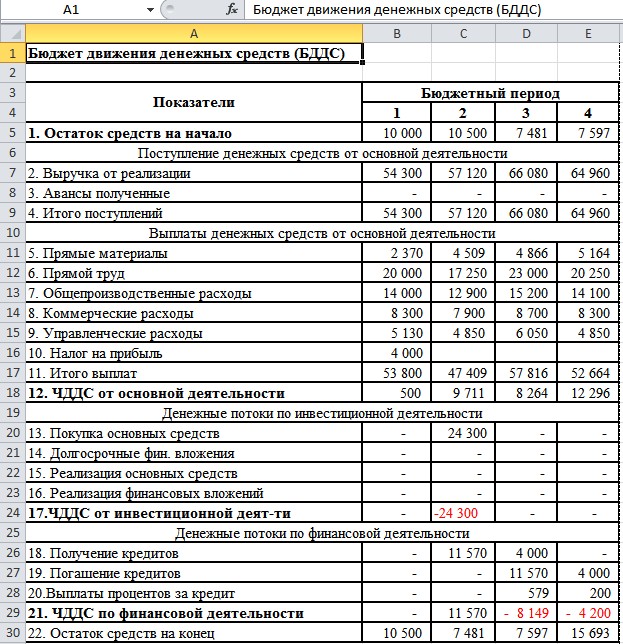

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

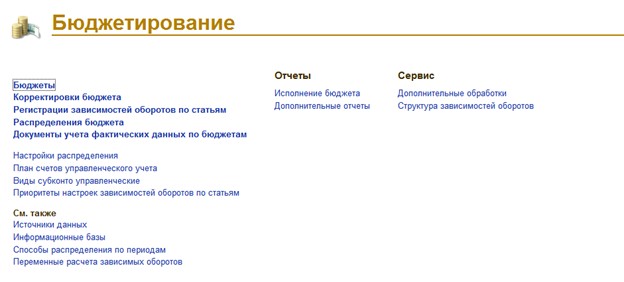

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

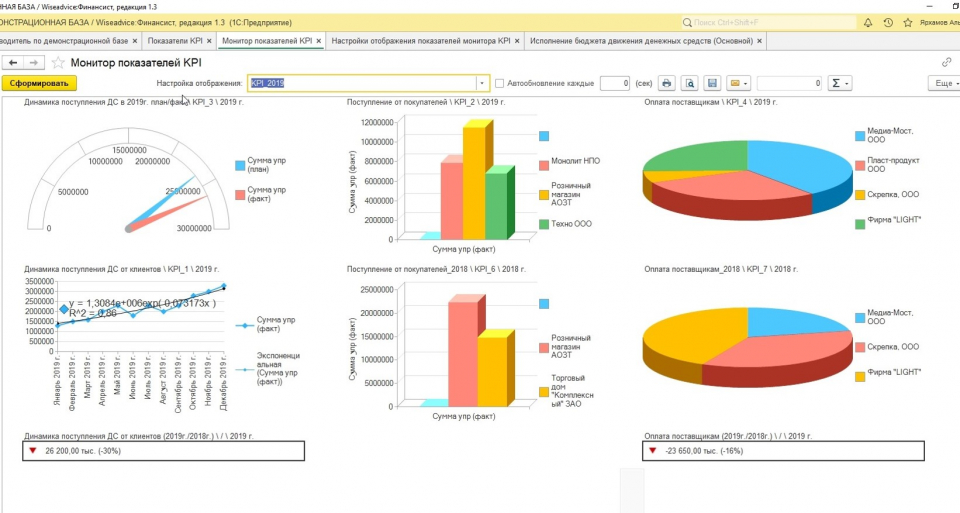

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Модель управленческого учета и бюджетирования

Уважаемые посетители!

Скачивайте бесплатно данную финансовую модель для ведения управленческого учета со всеми действующими, открытыми формулами,

а также в большинстве случаев с краткой методологией (инструкцией для заполнения)

ниже в серой рамке, причем как в заполненном виде, для примера заполнения,

так и в незаполненном.

Идентификационный номер этой финмодели: IDFM-001397

Если у Вас нет желания тратить много времени на внесение данных Вашего проекта в условия модели и

плюс к тому Ваш бюджет на создание финансовой модели позволяет, то можем предложить Вам за сравнительно небольшие деньги

воспользоваться услугой заполнения финмодели Вашими данными в нашем

Маркетплейсе финансовых моделей P&L.RU,

либо подписавшись на платный Тариф 2 после регистрации

Видео-методология к финмодели в процессе подготовки — скоро появится

С примером ТЗ на внедрение управленческого учета можно ознакомиться

здесь.

Описание характеристик модели управленческого учета в Excel:

- Представленная модель предназначена для организации и внедрения полноценного управленческого учета на предприятиях любого типа и масштаба;

- Горизонт расчетов до 10 лет фактических ретро данных с ежемесячной детализацией и до 10 лет планирования будущих операций;

- Модель подходит для организации холдингов с любым количеством юрлиц и с произвольной структурной организацией объектов учета;

- В данной модели автоматически формируются все ключевые формы финансовой управленческой отчетности (PL, CF, SF, BS);

- В модели учитывается огромное количество всевозможных вариаций и параметров, в том числе в натуральном выражении;

- Также модель снабжена автоматической настройкой (мэппинг на основе правил сопоставления справочников статей доходов и расходов) на выгрузки из 1С фактических данных, причем как банковских выгрузок, так и карточек любых счетов бухгалтерского учета, вплоть до оборотно-сальдовых ведомостей;

- База данных учетных операций работает на основе блокчейн-технологии и является единой, т.е. в предложенной модели управленческого учета не используется система взаимозависимых баз данных — база одна и единая — универсальная;

- Если Вашей компании требуется эффективная система управленческого учета и бюджетирования, то обращайтесь к нам, и мы Вам все это настроим и внедрим в разумные сроки и за приемлемую стоимость.

Успехов Вам в разработке модели управленческого учета Вашего проекта!

Еще финмодели УУ:

Финмодель управления дебиторской задолженностью

Наше обучающее видео

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

С НАМИ ЭФФЕКТИВНЕЕ!

О таблице учета доходов и расходов в excel

Учет доходов и расходов в excel для бизнеса, личного и семейного бюджета — один из важнейших аспектов эффективного ведения хозяйства, в основе которого лежит баланс этих величин. Грамотный подход к контролю денежных потоков, с одной стороны, поможет сохранить Ваши финансы в целостности, избегая излишних трат на второстепенные нужды, с другой стороны, позволит направить положительный остаток на достижение основной цели.

Времена, когда учет финансовой деятельности велся вручную на листах, давно прошли, на смену пришли современные технологичные инструменты. Одним из таких решений является таблица учета доходов и расходов бюджета в excel. Программа позволит в несколько кликов создать шаблоны таблиц доходов и расходов excel за выбранный месяц в ежедневной детализации со всеми расчетными формулами и итогами, а также отобразит итоговый баланс в режиме реального времени, что избавит Вас от необходимости разбираться с функционалом excel.

Ссылки для скачивания:

— Скачать учет доходов и расходов семейного бюджета в excel (архив 45КБ)

— Скачать учет доходов и расходов бизнеса в excel (архив 46КБ)

Как начать работу с учетом доходов и расходов в excel:

1. Разархивируйте скачанный архив с файлом с помощью программы 7zip или WinRar.

2. При появлении сообщения о доверенном источнике: закройте программу, кликните правой кнопкой мыши на файле — «Свойства», далее установите галочку напротив «Разблокировать».

3. Если в Вашем Excel запуск макросов по умолчанию отключен, в данном окне необходимо нажать «Включить содержимое».

4. Для полноценной работы с файлом необходимо нажать «Разрешить редактирование» при появлении данного сообщения.

Планирование доходов и расходов. Виды личных потребностей.

Прежде чем мы перейдем к изучению таблицы учета доходов и расходов в excel стоит затронуть тему планирования как семейного, так и личного бюджета. Ни для кого не секрет, что наши потребности делятся на базовые первостепенные и второстепенные, навязанные нам реалиями современного маркетинга. Таким образом, главным ключом к эффективному планированию доходов и расходов бюджета является удовлетворение основных жизненных потребностей и минимизация расходов на необязательные нужды.

Какие же потребности можно отнести к необходимым базовым?

- Физиологические потребности. Не будем перечислять их все, только те, которые относятся к нашим расходам. А именно потребность в пищи, воде, одежде и жилье (сюда отнесем оплату самого жилья и коммунальных услуг). Данные нужды непосредственно влияют на наше физическое и эмоциональное состояние, поэтому их нельзя игнорировать и необходимо удовлетворять в первую очередь.

- Потребность в безопасности. В первую очередь сюда можно отнести защищенность собственного здоровья и здоровья членов наших семей. Человек должен быть уверен, что ему ничего не угрожает и, в случае возникновения непредвиденных обстоятельств (например, болезни), он и его семья смогут получить квалифицированную помощь. Сюда же относится и покупка лекарств, что особенно актуально в наше непростое время.

- Потребность в комфорте. Наше психоэмоциональное состояние напрямую зависит от условий комфорта нашей жизни. Но здесь нужно видеть тонкую грань между необходимыми потребностями, такими как: удобная кровать для сна или обувь для работы, и навязанными: последняя модель телефона, компьютерные игры и т.д..

Инструкция макроса учет доходов и расходов в excel

Рассмотрим главную вкладку макроса «Настройки» на рисунке снизу для потребностей бизнеса. В данном примере учет идет по всей торговой точке. Заведите отдельные строки для каждого продавца, если нужно детализировать продажи:

Рассмотрим главную вкладку макроса «Настройки» на рисунке снизу для ведения семейного бюджета:

Перед построением расчета необходимо заполнить две простые таблички: перечень расходов и перечень доходов. Списки имеют идентичный формат, и, для примера, заполнены наиболее часто встречающимися категориями. Отредактируйте их по своему усмотрению, введите суммы планируемых доходов и расходов. Далее выберите год и месяц для расчета и нажмите кнопку «Создать лист учета». После этих действий учет доходов и расходов в excel создаст лист-шаблон с именем выбранного месяца.

Пример учета для бизнеса:

Пример учета для бизнеса с группировкой статей расходов/доходов:

Пример учета для семейного бюджета:

Макрос создаст 3 таблицы: Перечень доходов, Перечень расходов и Сравнение итогов. Итак, Вы успешно создали шаблон на месяц для учета своих денежных потоков!

Ваши дальнейшие шаги по ведению учета доходов и расходов в excel:

- Заполняйте столбец «Факт, сумма» таблицы «Перечень доходов» при поступлении средств в Ваш бюджет,

- Расходы заполняются в детализации по дням, что позволит отслеживать траты в разрезе дневных и недельных сумм, столбец «Факт, сумма» таблицы «Перечень расходов» вычисляется формулами автоматически,

- Контролируйте баланс доходов и расходов, а также отклонения от плана в сводной таблице «Сравнение итогов»,

- Радуйтесь сэкономленным средствам!=)

Заказать доработку программы или разработку индивидуального ПО

Спасибо за прочтение данной статьи!

Буду рад, если данная программа окажется полезной для Вас и Вашего бизнеса, с удовольствием отвечу на любые Ваши вопросы в комментариях и по WhatsUp 8(950)709-47-70.

Учет доходов и расходов в excel является лишь скромной демонстрацией моих навыков программирования и работы в Microsoft Excel. Более 10 лет профессионально занимаюсь разработкой в области автоматизации: Excel, Python; парсинг сайтов, написание ботов, имитация действий пользователя и т.д.. Готов взяться за любую задачу, проконсультировать по автоматизации бизнес процессов Вашей организации. Связаться со мной можно по телефону, через сайт или написать на почту: goryaninov@bk.ru

Ссылки для скачивания:

— Скачать учет доходов и расходов семейного бюджета в excel (архив 45КБ)

— Скачать учет доходов и расходов бизнеса в excel (архив 46КБ)

Здесь можно ознакомиться с другими программами автоматизации, которые представлены на данном сайте:

— Дневной табель учета рабочего времени в excel

— Почасовой табель учета рабочего времени в excel

— Табель учета рабочего времени в днях по форме Т-13

— Табель расчет и планирование вахты

— Табель учета рабочего времени с учетом ночных смен

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд? Как составить финансовый план для бизнес-плана — в нашей статье.

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Как оценить эффективность бизнес-плана?

- Показатели эффективности

- Показатели финансовой устойчивости

- Ошибки при подготовке финансового плана

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

| Налог | Бюджет |

|---|---|

| НДФЛ | Бюджет оплаты труда |

| Транспортный налог | Бюджет расходов на содержание авто |

| Взносы во внебюджетные фонды | Бюджет оплаты труда |

| Налог на прибыль | Бюджет Доходов и Расходов |

| НДС | Бюджет Доходов и Расходов Бюджет движения денежных средств (авансы полученные) |

Бюджет доходов и расходов (БДР)

На основании приведенных выше бюджетов собираем сводную таблицу доходов и расходов. Отчёт показывает сколько прибыли приносит проект в каждом конкретном периоде.

Прибыль = Доходы — Расходы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

| Учёт БДР | Учёт БДСС |

|---|---|

| Реализация по факту отгрузки/оказания услуги | Реализация по факту оплаты |

| Проценты по кредитам и займам | Тело кредита/займа Проценты |

| Амортизация основных средств | Оплаченная стоимость основных средств |

| НДС |

Учёт рисков в проекте

Бюджеты должны отражать реальные возможности бизнеса. Непредвиденные расходы и форс-мажорные обстоятельства искажают ожидаемый результат.

Расчет полученных планов в трёх сценариях позволит заранее подготовиться к возможным рискам:

- реалистичный — основной бюджет;

- оптимистичный — если бизнес покажет результат на % выше основного плана;

- пессимистичный — если бизнес покажет результат на % ниже основного бюджета.

Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Коммерческие риски — снижение стоимости, рост конкуренции, скачки цен.

- Финансовые риски — колебания валюты, изменения законодательства, рост процентных ставок по кредитам.

- Производственные риски — забастовки, некомпетентность сотрудников, выпуск некачественной продукции.

Как оценить эффективность бизнес-плана?

Коэффициентный анализ финансового плана помогает определить стоит ли вкладываться в проект. Оценку проводят на основе дисконтирования — расчета «сегодняшней» стоимости «завтрашних» денег. Все будущие поступления приводят к текущему моменту с учётом ставки ожидаемой доходности (ставки дисконта).

Показатели эффективности бизнес-плана

- Чистая приведенная стоимость (Net present value, NPV) — текущая стоимость будущих денежных потоков.

где:

C0 – начальная инвестиция;

C1, …,Cn – денежный поток соответствующего года, очищенный от денежного потока финансовой деятельности компании.

Денежный поток = Поступления — Выплаты

n – срок жизни проекта в годах;

r – ставка дисконтирования.

Ставка дисконтирования — ожидаемый уровень доходности. Это такой процент дохода, который заставит вас отказаться от вложений в другие проекты с аналогичным уровнем риска.

NPV > 0 — проект прибыльный. Из нескольких моделей наиболее успешна та, у которой показатель NPV выше.

Если NPV < 0 — бизнес-план генерирует убытки.

Воспользуйтесь нашим Excel-калькулятором расчета NPV. Введите значения денежного потока для каждого периода, ставку дисконтирования и количество лет проекта. Если вы составляете план в месяцах, годовую ставку дисконта нужно разделить на 12, если в кварталах — на 4.

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

Если IRR < заданного норматива, проект не окупит вложенные средства.

Воспользуйтесь нашим калькулятором IRR в Excel.

- Срок окупаемости (Pay-back period, PP) — период времени, за который поступления от реализации бизнес-плана покрывают инвестиции. Чем он короче, тем быстрее проект возместит первоначальные расходы.

PP = min n, при котором , где:

IC — инвестиции в проект

n — число периодов

CFi — денежный поток в i-период времени

Воспользуйтесь нашим Excel-калькулятором РР.

Показатели финансовой устойчивости

- Точка безубыточности (Break-even point, BEP) — минимальный объем выручки/проданных единиц товаров, который покроет все расходы.

Показатель рассчитывают в натуральном и денежном выражении:

ТБд = В*Зпост / (В — Зпер)

В — выручка от продаж

Зпост — сумма постоянных затрат

Зпер — сумма переменных затрат

ТБн = Рн * Зпост / (Ц — ЗСпер)

Рн — объем реализации в единицах продукции

Зпост —сумма постоянных затрат

Зпер — сумма переменных затрат

Ц — цена за единицу продукции

ЗСпер — средние переменные затраты на единицу продукции

Если фактическая выручка выше полученного значения, бизнес получает прибыль.

Если фактическая выручка ниже точки безубыточности, компания несет убытки.

- Маржа безопасности (Margin of safety rate) — допустимый уровень снижения объемов реализации без потери прибыльности. Показывает на сколько фактический уровень дохода превышает точку безубыточности.

МБд = (В — ТБд) / В

В — выручка от продаж

ТБд — точка безубыточности в денежном выражении

МБн = (Рн — ТБн) / Рн

Рн — объем реализации в натуральном выражении

ТБн — точка безубыточности в натуральном выражении

- Операционный рычаг (Operating leverage) — показывает, на сколько изменится прибыль при изменении объема реализации на 1%.

ОР = (В — Зпер) / (В — Зпер — Зпост)

В — выручка от реализации

Зпер — затраты переменные

Зпост — затраты постоянные

Между колебанием выручки и прибыли нет линейной зависимости. Снижение продаж на 10% никогда не даст такой же процент снижения дохода. Причина: влияние доли постоянных и переменных расходов. Чем выше уровень переменных расходов, тем меньше операционный рычаг.

Высокие значения операционного рычага говорят о том, что незначительные колебания продаж могут вызвать сильное изменение прибыли. Бизнес с таким показателем быстро генерирует доходы в благоприятных условиях, но при незначительных трудностях уходит в минус.

Рост доли Переменных расходов ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

- Переоценили выручку

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

- Недооценили расходы

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

- Кассовые разрывы

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

- Форс-мажорные обстоятельства

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Новости

Бюджет на очередной год формируется с учетом функционирования предприятия: продажи, закупка, производство, хранение, учет и т.п. Планирование бюджета – это продолжительный и сложный процесс, ведь он охватывает большую часть среды функционирования организаций.

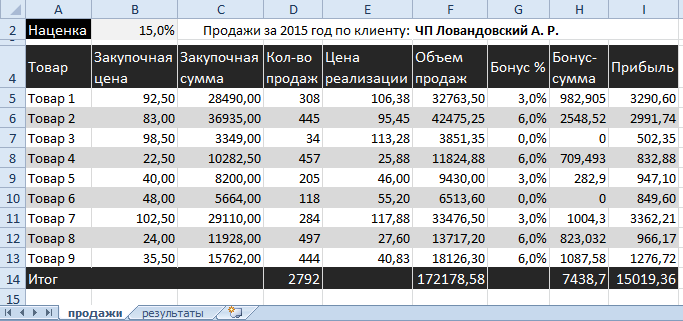

Для наглядного примера рассмотрим дистрибьюторскую фирму и составим для нее простой бюджет предприятия с примером в Excel (пример бюджета можно скачать по ссылке под статьей). В бюджете можно планировать расходы на бонусные скидки для клиентов. Он позволяет моделировать различные программы лояльности и при этом контролировать расходы.

Данные для составления бюджета доходов и расходов

Наша фирма обслуживает около 80-ти клиентов. Ассортимент товаров составляет около 120-ти позиций в прайсе. Она делает наценку на товары 15% от их себестоимости и таким образом устанавливает цену продажи. Такая низкая наценка экономически обоснована плотной конкуренцией и оправдывается большим товарооборотом (как и на многих других дистрибьюторских предприятий).

Для клиентов предлагается бонусная система вознаграждений. Процент скидки на закупку для крупных клиентов и ресселеров.

Условия и размер процентной ставки бонусной системы определяется двумя параметрами:

- Количественная граница. Количество приобретенного конкретного товара, которое дает клиенту возможность получить определенную скидку.

- Процентная скидка. Размер скидки – это процент, что вычисляется от суммы, на которую приобрел клиент при преодолении количественной границы (планки). Размер скидки зависит от размера количественной границы. Чем больше товара приобретено, тем больше скидка.

В годовом бюджете бонусы относятся к разделу «планирование продаж», поэтому они влияют на важный показатель фирмы – маржу (показатель прибыли в процентном соотношении от общего дохода). Поэтому важной задачей является возможность устанавливать несколько вариантов бонусов с разными границами на уровнях реализации и соответствующих им % бонусов. Нужно чтобы маржа удерживалась в определенных границах (например, не меньше 7% или 8%, вед это же прибыль фирмы). А клиенты смогут выбирать себе несколько вариантов бонусных скидок.

Наша модель бюджета с бонусами будет достаточно проста, но эффективная. Но сначала составим отчет движения средств по конкретному клиенту, чтобы определить можно ли давать ему скидки. Обратите внимание на формулы, которые ссылаются на другой лист пред тем как посчитать скидку в процентах в Excel.

Составление бюджетов предприятия в Excel с учетом лояльности

Проект бюджета в Excel состоит из двух листов:

- Продажи – содержит историю движения средств за прошлый год по конкретному клиенту.

- Результаты – содержит условия начисления бонусов и простой счет результатов деятельности дистрибьютора, определяющий прогноз показателей привлекательности клиента для фирмы.

Движение денежных средств по клиентам

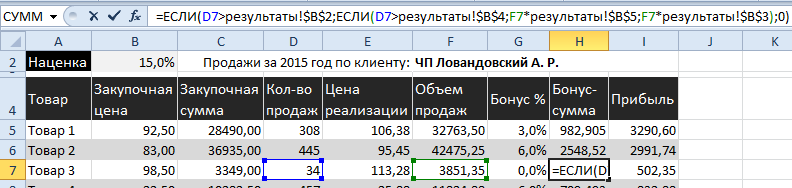

Структура таблицы «Продажи за 2015 год по клиенту:» на листе «продажи»:

- Товар – Наименование товаров.

- Закупочная цена – цены, по которым дистрибьютор закупает продукцию у поставщиков.

- Закупочная сумма – это количество товара умножено на его цену.

- Количество продаж – количество товара проданного конкретному клиенту за 1 год.

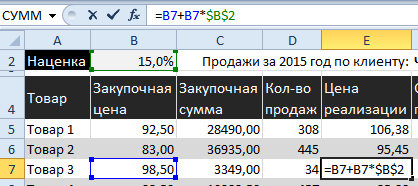

- Цена реализации – закупочная цена + 15% наценки. Формула наценки:

- Объем продаж – сумма, на которую было продано товара.

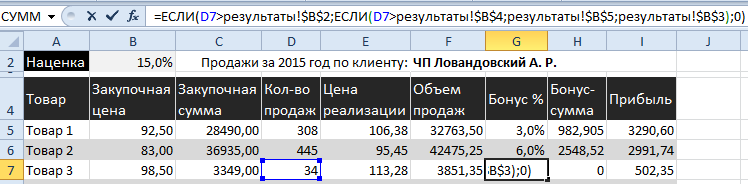

- Бонус % — размер скидки на определенный товар, который преодолел по количеству определенную граничную планку скидок. Формула:

- Бонус-сумма – суммы скидок, которые клиент получает при преодолении количественной границы конкретного товара (значение ячеек этой колонки получены ссылкой из ячейки расчета бонусов на листе «Результаты»). Формула расчета скидки в Excel:

- Прибыль – рассчитывается: Объем продаж — Закупочная сумма — Бонус.

Модель бюджета предприятия

На втором листе устанавливаем границы для достижения бонусов соответствующие им проценты скидок.

Следующая таблица – это базовая форма бюджета доходов и расходов в Excel с общими финансовыми показателями фирмы за годовой период.

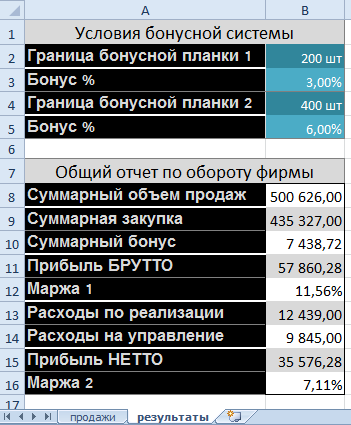

Структура таблицы «Условия бонусной системы» на листе «результаты»:

- Граница бонусной планки 1. Место для установки уровня граничной планки по количеству.

- Бонус % 1. Место для установки скидки при преодолении первой границы. Как рассчитывается скидка для первой границы? Хорошо видно на листе «продажи». С помощью функции =ЕСЛИ(Количество > граница 1 бонусной планки[количество]; Объем продаж * процент 1 бонусной скидки; 0).

- Граница бонусной планки 2. Более высокая граница по сравнению с предыдущей границей, которая дает возможность получить большую скидку.

- Бонус % 2 –скидка для второй границы. Рассчитывается с помощью функции =ЕСЛИ(Количество > граница 2 бонусной планки[количество]; Объем продаж * процент 2 бонусной скидки; 0).

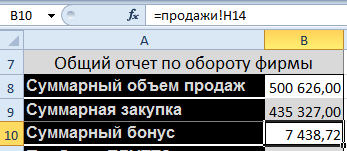

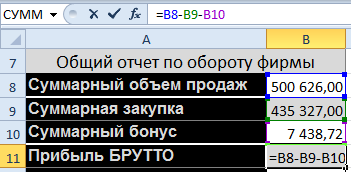

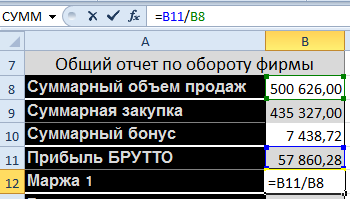

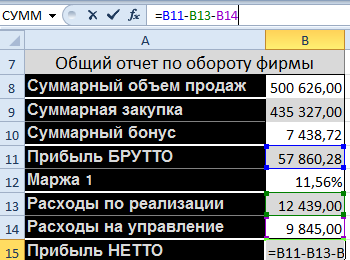

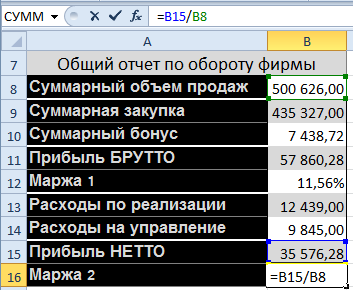

Структура таблицы «Общий отчет по обороту фирмы» на листе «результаты»:

- Суммарный объем продаж. Общая сумма проданного товара.

- Суммарная закупка. Общая сумма, на которую приобретено товара у поставщиков.

- Суммарный бонус. Общая сумма скидок.

- Прибыль БРУТТО: Суммарный объем продаж — Суммарная закупка – Суммарный бонус.

- Маржа 1: Прибыль БРУТТО / Суммарный объем продаж (в процентном выражении грязной прибыли).

- Расходы по реализации – сумма расходов на дистрибуцию товара (логистика, доставка, реклама и т.п.).

- Расходы на управление – суммарные расходы на зарплату сотрудникам, налоги и т.п.

- Прибыль НЕТТО (чистая прибыль) – Прибыль БРУТТО — Расходы по реализации — Расходы на управление.

- Маржа 2 – Прибыль НЕТТО / Суммарный объем продаж (в процентном выражении).

Готовый шаблон бюджета предприятия в Excel

И так у нас есть готовая модель бюджета предприятия в Excel, которая является динамической. Если граничная планка бонусов находится на уровне 200, а бонусная скидка составляет 3%. Это значит, что в прошлом году клиент приобрел товара в количестве 200шт. А в конце года получит за это бонус скидку 3% от стоимости. А если клиент приобрел 400шт определенного товара, значит, он преодолел вторую граничную планку бонусов и получает скидку уже 6%.

При таких условиях изменится показатель «Маржа 2», то есть чистая прибыль дистрибьютора!

Задача руководителя дистрибьюторской фирмы выбрать самые оптимальные уровни граничных планок для предоставления клиентам скидки. Выбирать нужно так чтобы показатель «Маржа 2» находился хотя бы в приделах 7%-8%.

Скачать бюджет предприятия-бонус (образец в Excel).

Чтобы не искать лучшее решение методом тыка, и не делать ошибок рекомендуем прочитать следующею статью. Там описано как сделать в Excel простой и эффективный инструмент: Таблица данных в Excel и матрица чисел. С помощью «таблицы данных» можно в автоматическом режиме визуализировать самые оптимальные условия для клиента и дистрибьютора.