Бухгалтерия

Если вы используете Excel в качестве инструмента формирования управленческой отчетности, удостоверьтесь в корректности данных. Простой способ, основанный на расчете бюджета движения денежных средств (БДДС) косвенным методом, поможет вам это сделать. Также вы сможете наглядно объяснить собственнику, что не так с финансами компании, предложить варианты решения проблем.

В автоматизированных системах учета всегда соблюдается принцип двойной записи. Например, если поступили денежные средства на расчетный счет, то вы точно знаете причину – долг вернули, аванс заплатили, займ получили. Программа не позволит приписать лишние деньги в определенную ячейку. В Excel возможны ошибки. Можно забыть сделать двойную запись, например, не отразить изменение кредиторской задолженности по определенному контрагенту или не оприходовать товар на склад. Поэтому желательно использовать проверочные формулы, строки или листы.

Обратите внимание!

Бывают ситуации, когда управленческая отчетность состоит только из отчета о движении денежных средств (Форма №4) или отчета о прибылях и убытках (Форма №2). Причем управленческий баланс не составляется, а отчетность формируется в Excel. Когда нет связующих звеньев, сложно проверить правильность и корректность отчетности.

Удостовериться в корректности отчетности помогает проверочный лист Потоки, который нам предстоит внедрить в учетные формы Excel. Он основан на косвенном БДДС или, другими словами, расчете БДДС косвенным методом.

Обратите внимание!

Ошибки в отчетности вам придется искать самостоятельно. Но проверочный лист Потоки покажет, есть ли они, не забыли ли вы корректно отразить какую-либо операцию. Это – проверка двойной записи. Как актив баланса должен сходиться с пассивом, так и проверочные строки в Потоках должны быть идентичными.

Также лист Потоки даст вам возможность наглядно объяснить собственнику, в чем разница между значениями по Форме№2 и Форме№4. Проще говоря, показать, куда деньги делись, если прибыль есть, а на счетах пусто, и наоборот. Ниже расскажем, как составить бюджет движения денежных средств (пример в Еxcel) и приведем пример расчета БДДС косвенным методом.

Что такое БДДС косвенным методом

- Расходы по амортизации (+)

- Изменение оборотных средств

- Увеличение (+)

- Уменьшение (-)

- Изменение текущих пассивов

- Увеличение (+)

- Уменьшение (-)

- Продажа активов

- Прибыль от продажи (+)

- Убыток от продажи (-)

Денежный Поток = Чистая прибыль +/- корректировки

*Примечание: + (прибавляем), — (вычитаем)

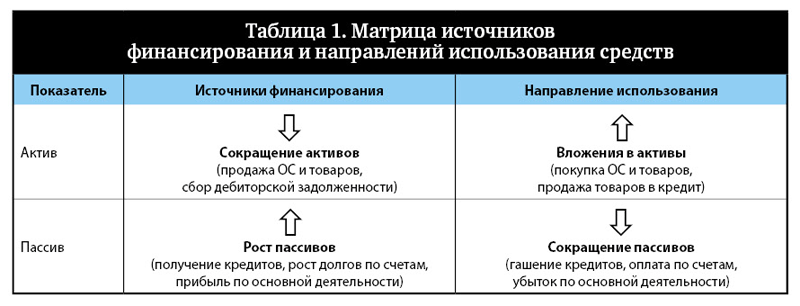

Смысл корректировок в следующем.

Амортизация основных средств уменьшает прибыль, но денежный поток не сокращается, поскольку мы не оплачиваем ее каждый месяц. Значит, амортизацию прибавляем к чистой прибыли.

Увеличение кредиторской задолженности – это рост долга компании перед поставщиками. То есть мы получаем, например, товар, но не платим. Денежный поток от этой операции не уменьшается, значит, корректировка чистой прибыли также со знаком «плюс».

Уменьшение кредиторской задолженности – мы больше платим, чем получаем, погашаем старые долги, значит, корректировка со знаком «минус».

Увеличение дебиторской задолженности – мы кредитуем покупателей, а значит, и остаток денежных средств сокращается. Корректировка со знаком «минус».

Уменьшение дебиторской задолженности – нам возвращают долги, денежный поток увеличивается (прибавляем).

Приобретение запасов или товара – из чистой прибыли вычитаем эту сумму, поскольку покупая активы, мы уменьшаем остаток денежных средств.

Помимо операционной деятельности компания может заниматься финансовой, инвестиционной. Принцип тот же – нужно понять, как конкретная операция влияет на денежный поток, и сделать соответствующую корректировку.

Пример управленческой отчетности в Excel: исходные данные

Российская компания ООО «Солнышко» занимается оптовой торговлей без ведения внешнеэкономической деятельности. Имеет свой собственный склад и остатки товаров на нем. Начисляет амортизацию на основные средства. Расчеты ведет в рублях без учета курсовых разниц. Учет производит в 1С:Бухгалтерия, а управленческую отчетность – в Excel по следующим листам:

- Баланс (Форма №1);

- Отчет о прибылях и убытках (Форма№2);

- Отчет о движении денежных средств (Форма№4);

- Расшифровка дебиторской и кредиторской задолженности;

- Отчет по основным средствам и амортизации;

- Расшифровка товаров на складе;

- Потоки.

Чтобы не перегружать лишней информацией статью, рассмотрим примеры некоторых форм: Баланс, Отчет по основным средствам и амортизации, Потоки.

Поскольку у нас есть информация о движении денежных средств (Форма№4), нам не нужно вычислять денежный поток косвенным методом.

Значение чистой прибыли по балансовому листу (Форма№1, табл. 1) нарастающим итогом с начала года составляет 364 970, 35 руб. Исходя из таблиц 2 и 3, балансовая стоимость основных средств – 117 975 рублей. Остаток денежных средств на 1 июня 2016 года равен 272 445, 60 руб. (по Форме№4 и по балансу). То есть денежный поток меньше прибыли на 92 525, 75 руб. (272 444, 60 минус 364 970,35). Посмотрим, из чего образовалась эта разница.

Таблица 1. Баланс

|

БАЛАНС |

На начало периода на 01.01 |

На конец периода на 01.06 |

На конец периода на 01.07 |

|

АКТИВЫ |

|||

|

Внеоборотные активы |

|||

|

Нематериальные активы |

0 |

0,00 |

0,00 |

|

Основные средства |

0 |

72 000 |

117 975 |

|

Доходные вложения в материальные ценности |

0 |

0 |

0 |

|

Итого внеоборотные активы |

0 |

72 000 |

117 975 |

|

Оборотные активы |

|||

|

Товары на складе |

99 298 |

137 595 |

|

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

0 |

6 024 187 |

5 410 300 |

|

Денежные средства |

0 |

272 445 |

655 970 |

|

Итого оборотных активов |

0 |

6 395 930 |

6 203 865 |

|

ВСЕГО АКТИВОВ |

0 |

6 467 930 |

6 321 840 |

|

ПАССИВЫ |

|||

|

Капитал и резервы |

|||

|

Уставный капитал |

0 |

0 |

0 |

|

Распределенная прибыль прошлого периода |

0 |

0 |

0 |

|

Чистая прибыль отчетного периода |

0 |

364 970 |

415 884 |

|

Корректировка прибыли (убытка) |

0 |

0 |

0 |

|

Итого капитал и резервы |

0 |

364 970 |

415 884 |

|

Долгосрочные обязательства |

|||

|

Займы и кредиты |

0 |

0 |

0 |

|

Итого долгосрочные обязательства |

0 |

0 |

0 |

|

Краткосрочные обязательства |

|||

|

Займы и кредиты |

396 090 |

926 200 |

|

|

Кредиторская задолженность |

5 706 869 |

4 979 756 |

|

|

Итого краткосрочные обязательства |

0 |

6 102 959 |

5 905 956 |

|

ВСЕГО ПАССИВОВ |

0 |

6 467 930 |

6 321 840 |

|

Проверка |

0 |

0 |

Таблица 2. Отчет по основным средствам на 1 июня 2016 года

|

№ |

Наименование |

Количество |

Цена |

Сумма |

|

1 |

Ноутбук |

1 |

28 900,00 |

28 900,00 |

|

2 |

Компьютеры |

2 |

13 900,00 |

27 800,00 |

|

3 |

Стойки |

9 |

8 000,00 |

72 000,00 |

|

Итого: |

12 |

128 700,00 |

Таблица 3. Отчет по амортизации

|

Амортизация, мес. |

Амортизация на дату 1 июня 2016 года, руб. |

|

12 |

2 408,33 |

|

12 |

2 316,67 |

|

12 |

6 000,00 |

|

Итого: |

10 725,00 |

Корректировки: расчет БДДС косвенным методом

Воспользуемся имеющейся информацией и заполним лист Потоки по состоянию на 1 июня (см. табл. 4). Проведем корректировки, исходя из расчета БДДС косвенным методом.

- Изменение дебиторской задолженности. Выросла на 6 024 187, 29 руб. с начала года. Значит, корректировку в таблице отражаем со знаком минус.

- Изменение кредиторской задолженности. Выросла на 5 706 869, 26 руб. с начала года – корректировка с плюсом.

- Изменение займов и кредитов. Задолженность компании выросла с начала года на 396 090 руб. Также корректировка с плюсом.

- Приобрели основные средства. Операция уменьшает денежный поток. Отражаем в таблице со знаком минус (- 72 000 руб.)

- Приобрели товар на склад. Денежный поток уменьшился на 99 297,72 руб.

- Амортизация. За этот период не начислялась.

Просуммируем все корректировки и получим сумму = — 92 525, 75 руб. Дельта между прибылью и остатком денежных средств у нас та же. Значит, мы все учли правильно, и ошибок нет (см. табл. 4 – Потоки на 01.06)

Таблица 4. Лист «Потоки»

|

Показатель |

Потоки на 01.06 |

Потоки на 01.07 |

Потоки на 01.07 с ошибкой |

|

Форма№2 «Прибыль» |

364 970,35 |

415 884,04 |

415 884,04 |

|

Форма№4 «Деньги» |

272 444,60 |

655 969,90 |

655 969,90 |

|

Разница |

-92 525,75 |

240 085,86 |

240 085,86 |

|

Расшифровка |

|||

|

Изменение дебиторской задолженности |

-6 024 187,29 |

-5 410 300,28 |

-5 410 300,28 |

|

Изменение кредиторской задолженности |

5 706 869,26 |

4 979 755,85 |

4 979 755,85 |

|

Изменение займов и кредитов |

396 090,00 |

926 200,00 |

926 200,00 |

|

Приобретение основных средств |

-72 000,00 |

-128 700,00 |

-128 700,00 |

|

Товары на складе |

-99 297,72 |

-137 594,71 |

-137 594,71 |

|

Амортизация |

0,00 |

10 725,00 |

|

|

Разница |

-92 525,75 |

240 085,86 |

229 360,86 |

|

Проверка |

0,00 |

0,00 |

10 725,00 |

Аналогично заполняем следующий период – отчет по состоянию на 1 июля. Берем данные нарастающим итогом с начала года. Здесь добавляется амортизация – корректировка со знаком плюс, поскольку она не влияет на денежный поток (не уменьшает его, но снижает прибыль). И также в данном случае ошибок нет (см. табл. 4 – Потоки на 01.07). Если бы мы забыли внести амортизацию в лист Потоки, то при проверке «вылезет» цифра 10 725 руб. (см. табл. 4 – Потоки на 01.07 с ошибкой)

Аргументы для собственника: куда делись деньги

Рассмотрим, что можно сказать собственнику, если он спросит, куда деньги делись.

Проанализируем потоки денежных средств:

- По состоянию на 1 июня денег в наличии меньше чистой прибыли на 92 тыс. руб. Видно, что кредиторская задолженность вместе с займами больше дебиторской на 79 тыс. руб., но эти деньги мы потратили на покупку необходимых основных средств и товара.

- По состоянию на 1 июля остаток денежных средств на 240 тыс. руб. больше чистой прибыли. Но эти деньги не «лишние», это не неучтенная прибыль, которую можно вывести, нет.

Посмотрим динамику за июнь:

- дебиторская задолженность сократилась на 613 тыс. руб.;

- кредиторская задолженность сократилась на 727 тыс. руб.;

- в покупку основных средств и товара было вложено порядка 95 тыс. руб.;

- долги компании по займам и кредитам выросли на 530 тыс. руб.

Сделаем выводы:

- Главная тенденция – кредитование по операционной деятельности и закупаем товар. Причем кредиторская задолженность больше дебиторской;

- Главный вопрос – зачем тут займ? Учитывая, что «лишних» денег 240 тыс. руб., а займ стал больше на 530 тыс. руб., возникает вопрос, правильно ли идет распоряжение деньгами? Не тратится ли займ, полученный, возможно, на конкретное направление развития, для погашения текущих долгов кредиторам?

Что сказать собственнику. Необходимо проанализировать и сравнить условия с нашими покупателями и нашими поставщиками. Возможно, мы работаем во вред себе, соглашаясь на жесткие условия с поставщиками, и предлагая более выгодные условия покупателям. Это может привести к увеличению кассового разрыва и необходимости кредитования операционной деятельности.

Корректировки на практике

На практике все гораздо сложнее, вероятность ошибок возрастает в разы. Поэтому польза проверочного листа Потоки становится еще более актуальной.

Так, если ваша компания не составляет управленческий баланс, использует несколько юридических лиц, ведет учет в различных системах, то данные нужно брать из источников, а затем консолидировать. Например:

- чтобы выяснить изменение дебиторской и кредиторской задолженности, нужно сформировать оборотно-сальдовые ведомости по счетам дебиторов и кредиторов по каждому юридическому лицу или по каждой базе учета. Затем надо свести воедино все эти отчеты;

- чтобы рассчитать амортизацию нужно проанализировать карточки по основным средствам и нематериальным активам – посмотреть их приобретение и выбытие по каждой бизнес единице, по каждому источнику. Также надо проверить, нет ли «задвоений», то есть, не внесено ли ошибочно одно и то же основное средство дважды в разные базы учета;

- чтобы избежать ошибок по движению денежных средств, нужно учесть курсовые разницы и корректно отразить внутригрупповые операции.

Лариса Блохина, независимый эксперт в области корпоративных финансов, экономики и управленческого учета.

В сфере бухгалтерского учета и корпоративных финансов работает свыше 20 лет. Ранее была финансовым директором, заместителем генерального директора по экономике и финансам нескольких компаний, входящих в корпорацию MIRAX GROUP, работала главным бухгалтером ООО «Кровля и Изоляция» (подразделение в составе холдинга «Техно-НИКОЛЬ»), руководила финансовыми службами ряда компаний в сфере услуг, оптовой торговли, связи и телекоммуникаций. Реализованные проекты: разработка и внедрение систем управленческого учета и бюджетирования; постановка управленческого учета «с нуля» и восстановление учета; бизнес – планирование; казначейские операции: управление денежными потоками, текущие операции по расчетным счетам, согласование оплат, ведение платежного плана, контроль плана на выполнение бюджета, согласование внебюджетных оплат.

Содержание

- Сравнение формирования БДДС прямым и косвенным методом

- Формат БДДС косвенным методом

- Косвенный БДДС – составление: БДДС косвенным методом пример расчета (руб.)

Бюджет движения денежных средств (БДДС), подготовленный с использованием косвенного метода, корректирует чистую прибыль для расчета денежных средств от операционной деятельности. Другими словами, изменения в счетах активов и пассивов, которые влияют на остатки денежных средств в течение года, добавляются или вычитаются из чистой прибыли на конец периода для получения операционного денежного потока.

Сравнение формирования БДДС прямым и косвенным методом

Раздел операционной деятельности бюджета — это единственное различие между БДДС прямым и косвенным методами. При прямом методе перечисляют все поступления и выплаты денежных средств из отдельных источников для расчета операционных денежных потоков. БДДС прямым методом не только сложно создать, но такой подход требует совершенно отдельной сверки (которая очень похожа на косвенный метод), чтобы доказать, что данные в разделе операционной деятельности являются точными.

Прямой метод представления бюджета о движении денежных средств представляет конкретные денежные потоки, связанные с элементами, которые влияют на денежный поток. Элементы, которые обычно включают:

- денежные средства, полученные от клиентов;

- проценты и полученные дивиденды;

- денежные средства, уплаченные работникам;

- денежные средства, уплаченные поставщикам;

- выплаченные проценты;

- уплаченные налоги.

Преимущество прямого метода над косвенным методом заключается в том, что он раскрывает операционные денежные поступления и платежи.

Этот метод редко используют по той простой причине, что информацию для него трудно собрать. Компании обычно не аккумулируют и не хранят информацию так, как это требуется для этого формата. Использование прямого метода может потребовать реструктуризации плана счетов для сбора различной информации. Вместо этого организации используют косвенный метод, данные по которому легче получить из существующих бухгалтерских данных.

Компании предпочитают косвенный БДДС прямому методу, потому что информация, необходимая для создания этого отчета, легко доступна в любой учетной системе. Фактически, финансовому менеджеру даже не нужно заходить в бухгалтерское программное обеспечение для создания этого отчета. Все, что ему нужно, чтобы провести косвенный анализ денежных потоков — это сравнительный отчет о прибылях и убытках. Давайте посмотрим на формат и способ подготовки бюджета о движении денежных средств – БДДС — косвенным методом.

Формат БДДС косвенным методом

Раздел операционной деятельности всегда начинается с чистой прибыли за период, затем следуют «неденежные» расходы, прибыли и убытки, которые необходимо добавить или вычесть из чистой прибыли. Эти «неденежные» операции обычно включают:

- амортизационные отчисления;

- прибыль или убыток от продажи активов;

- убытки по дебиторской задолженности.

При этом, «неденежные» расходы и убытки нужно прибавить, а прибыль необходимо вычесть.

Следующий раздел, относящийся также к операционной деятельности, корректирует чистую прибыль на изменения в активах, которые влияют на денежные средства. Эти учетные записи обычно включают:

- задолженность на счетах;

- инвентаризация;

- авансируемые затраты;

- дебиторская задолженность сотрудников и владельцев.

В данном разделе нужно рассчитать, как изменения в счетах активов повлияют на денежные средства, чтобы определить, каким образом должен быть скорректирован доход. Когда актив увеличивается в течение года, наличные деньги могут использоваться для покупки нового актива. Таким образом, чистое увеличение счета актива фактически уменьшило денежные средства, поэтому нам необходимо вычесть это увеличение из чистой прибыли. Верно и обратное. Если счет актива уменьшается, нам нужно будет добавить эту сумму обратно в доход.

Вот общее правило при подготовке косвенного отчета о движении денежных средств:

- увеличение счета актива: вычитание суммы из дохода;

- учетная запись актива уменьшается: добавьте сумму к доходу.

Последний раздел операционной деятельности корректирует чистую прибыль на изменения в счетах обязательств, касающихся движения денежных средств в течение года.

Вот некоторые из учетных записей, которые обычно используются:

- кредиторская задолженность;

- начисленные расходы.

Поскольку обязательства имеют кредитовое сальдо в отличие от дебетового сальдо счетов активов, раздел обязательств работает противоположно разделу активов. Другими словами, увеличение обязательства должно быть добавлено обратно в доход. Например, если проанализировать кредиторскую задолженность к оплате, то если в течение года увеличивалась кредиторская задолженность, это означает, что мы что-то купили без использования наличных денег. Таким образом, эта сумма должна быть добавлена обратно.

Вот основной совет, который можно использовать для всех учетных записей:

- увеличение счета обязательств: добавляется сумма из дохода;

- списание обязательств: вычитается сумма из дохода.

Все описанные корректировки суммируются и эта сумма корректирует чистую прибыль за период в соответствии с денежными средствами, полученными от операционной деятельности.

Косвенный БДДС – составление: БДДС косвенным методом пример расчета (руб.)

| Денежные потоки от операционной деятельности | |

|---|---|

| Чистая прибыль | 3 000 000 |

| Корректировки: | |

| Износ и амортизация | 125 000 |

| Резерв на потери по дебиторской задолженности | 20 000 |

| Прибыль от продажи объекта | (65 000) |

| 80 000 | |

| Увеличение торговой дебиторской задолженности | (250 000) |

| Уменьшение запасов | 325 000 |

| Снижение кредиторской задолженности | (50 000) |

| 25 000 | |

| Денежные средства, полученные от операций | 3 105 000 |

| Денежные потоки от инвестиционной деятельности | |

| Приобретение основных средств | (500 000) |

| Поступления от продажи оборудования | 35 000 |

| Чистые денежные средства, использованные в инвестиционной деятельности | (465 000) |

| Денежные потоки от финансовой деятельности | |

| Поступления от выпуска обыкновенных акций | 150 000 |

| Поступления от выпуска долгосрочных долговых обязательств | 175 000 |

| Выплаченные дивиденды | (45 000) |

| Чистые денежные средства, использованные в финансовой деятельности | 280 000 |

| Чистое увеличение денежных средств и их эквивалентов | 2 920 000 |

| Денежные средства и их эквиваленты на начало периода | 2 080 000 |

| Денежные средства и их эквиваленты на конец периода | 5 000 000 |

Табл. 1 Составление косвенного БДДС пример

Как можно видеть из таблицы, при подготовке раздела операционной деятельности всегда исходят из чистой прибыли, а затем корректируют расходы, прибыли, убытки, счета активов и счета обязательств соответственно.

Таким образом, компании намного чаще используют косвенный метод, так как его легче подготовить, что делает его менее дорогостоящим и требует меньше времени на создание.

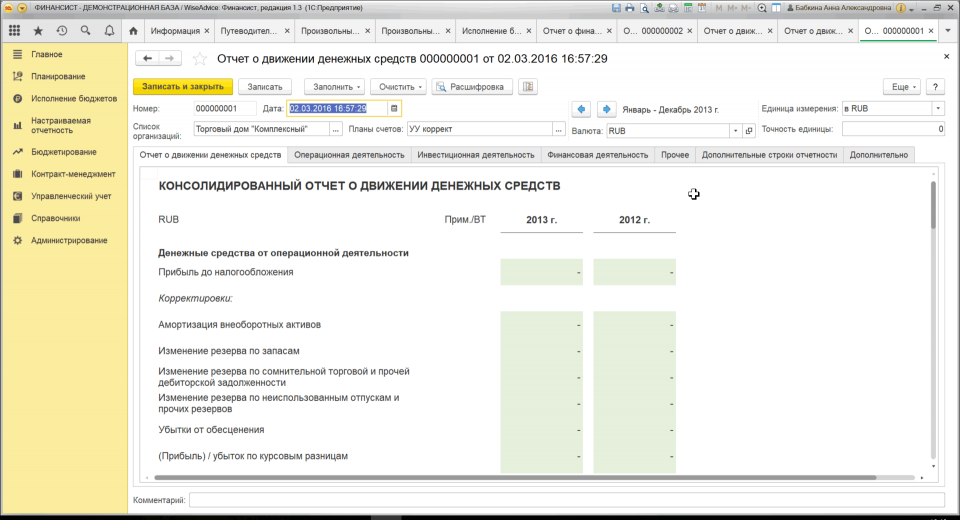

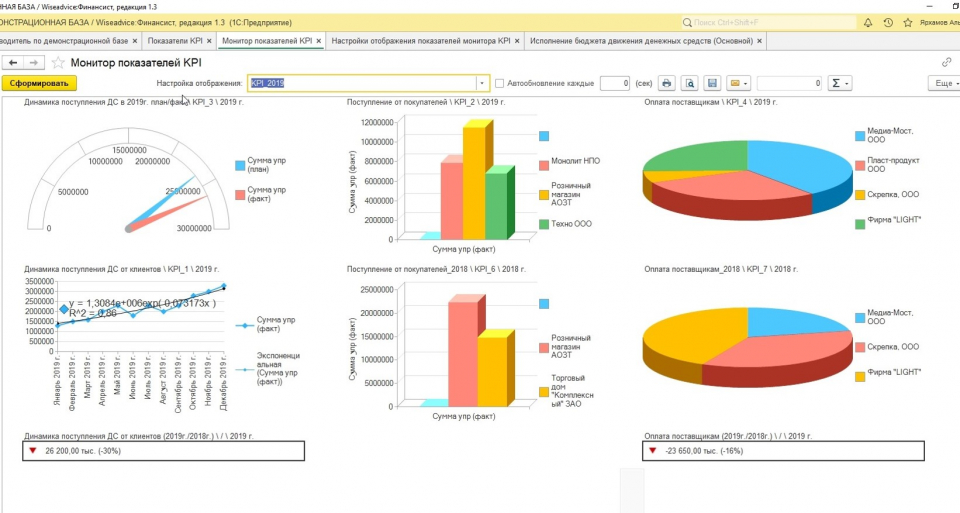

Продукт «WA: Финансист» позволяет создавать бюджеты движения денежных средств как прямым, так и косвенным методом. Кроме того, инструментарий программы позволяет строить разнообразные отчеты на основании плановых и фактических данных.

Рисунок 1. Пример формы консолидированного косвенного БДДС в «WA: Финансист: Управленческий учет (МСФО)».

Рисунок 2. Дашборд руководителя в системе «WA: Финансист».

Что хуже убытка? Только кассовый разрыв. В отличие от первого второй заметен сразу. Действительно, как не заметить, когда нет денег на зарплату, налоги и платежи поставщикам. Кроме того, именно несвоевременная оплата по долгам, а не отрицательный финансовый результат – причина банкротства. Предупредить подобное поможет бюджет движения денежных средств (БДДС). В статье рассказываем об особенностях его формирования.

БДДС – это

БДДС – это один из трех финансовых бюджетов. Кроме него есть еще:

- бюджет доходов и расходов (БДР). Подробнее читайте о нем в статье «БДР»

- балансовый бюджет.

В БДДС отражаются плановые поступления и платежи, а также считается чистый денежный поток (ЧДП). Вместе с остатками по деньгам последний показывает либо профицит, либо дефицит денежной массы.

Главная цель составления БДДС – управление платежеспособностью компании. Из нее вытекают частные задачи:

- обоснование необходимости привлечения и расчет величины дополнительных финансовых ресурсов (заемных средств);

- осознание нерациональности текущих условий расчетов с контрагентами и их последующая корректировка;

- создание информационной основы для план-фактного анализа денежных потоков и поиска причин нестыковки прогноза и реальности.

Как связать БДДС и БДР или откуда берутся данные

Сразу условимся: в статье мы исходим из того, что организация:

- составляет БДР;

- располагает информацией о том, кому и когда будет платить, от кого и в какой период ждать поступления. Данные о платежах не обязательно должны быть представлены в виде подробных графиков. Подойдут и средние коэффициенты инкассации, рассчитанные по прошлым периодам (об этом – далее).

Такие сведения – залог простого и максимально верного формирования БДДС.

В основе планирования денежных потоков – будущие доходы и расходы. Доходы лягут в основу притоков, а расходы – оттоков. Правда, важно помнить: это совсем не одно и то же. Вот некоторые различия.

Таблица 1. Разница между доходами, расходами и денежными потоками

|

Критерий для сравнения |

Доходы и расходы |

Денежные потоки |

|

Какой бюджет формируют |

БДР |

БДДС |

|

В какой момент отражаются в бюджете |

Когда у компании возникает право или обязанность на их признание. Например:

|

Когда осуществляется платеж в пользу контрагента или поступает оплата. Наличный/безналичный характер и валюта расчетов не играют роли. Например:

|

|

Что включают/не включают |

Включают «неденежные» составляющие. В числе доходов – это:

В числе расходов:

Не включают полученные и выданные авансы |

Включают:

Не включают «неденежные» доходы и расходы |

|

Какой итог формируют |

Прибыль или убыток |

ЧДП |

|

Как связаны с НДС |

Если БДР строится по тому же принципу, что его фактический «собрат» – отчет о финансовых результатах, то в статьях бюджета нет ни НДС к уплате, ни к возмещению |

Если бюджет формируется по принципам бухгалтерского отчета о движении денежных средств, то НДС в БДДС «сидит» в строках:

|

|

К чему ведет различие между доходами, расходами, денежными потоками |

К возникновению дебиторской и кредиторской задолженности. Например:

|

Приведенное в таблице определяет в том числе суть разницы между БДР и БДДС.

БДДС: как составить прямым и косвенным методом

Есть два подхода к формированию БДДС:

-

прямой. На основе плана по доходам и расходам из БДР, а также с учетом особенностей расчетов с контрагентами организация считает будущие поступления и платежи;

- косвенный. За базу берется прогнозный финансовый результат, а также изменения активов и обязательств из балансового бюджета. Путем корректировки первого на величины последних находят ЧДП. Затем считают плановые остатки денег.

Рассмотрим подробнее оба подхода.

БДДС прямым методом: форма и пример

Вот этапы составления такого бюджета.

Этап 1. Определяемся с начальным остатком денег

Это отправная точка. В идеале следует взять фактическое значение денежных средств в кассе, на расчетном, валютном и специальных счетах, которое сложилось на последний день, предшествующий бюджетному периоду. Например, на 31 декабря.

Однако есть очевидная сложность. Бюджеты готовятся заранее, поэтому узнать фактический остаток не выйдет. Он еще неизвестен. Можно остановиться на плановом значении из БДДС предыдущего года. Если оно не сильно отклоняется от реальности, то вполне сгодится. Когда разрыв между планом и фактом значителен, тогда откорректируйте план с учетом текущей ситуации.

Этап 2. Считаем поступления

Ориентируемся на значения выручки и прочих доходов из БДР, которые переводим в денежные потоки с помощью графиков платежей и/или коэффициентов инкассации.

Важно помнить также о разбивке поступлений на три группы:

- текущие (операционные);

- инвестиционные;

- финансовые.

О том, что включает в себя каждая группа, читайте в статье «Анализ движения денежных средств компании».

Выручка участвуе тв формировании текущих поступлений, а прочие доходы – инвестиционных и финансовых. Обобщенная формула для расчета притоков выглядит так:

Рисунок 1. Формула для определения денежного притока в БДДС

Как определить значения первых трех слагаемых? Либо по графикам платежей, либо на основе коэффициентов инкассации.

Идеальный вариант – качественно сделанные графики с расписанными датами получения денег от контрагентов в соответствии с условиями договоров. Однако часто они не составляются вообще, либо формируются на срок короче периода бюджетирования.

Выходом становится расчет коэффициентов инкассации по фактическим данным предыдущего года либо квартала при условии, что система расчетов с контрагентами за это время не менялась. Ведь если вместо существовавшей ранее для покупателей отсрочки платежа теперь от них требуется аванс или предоплата, то ценность прошлых цифр – невелика.

Предположим, что изменений не было. Как тогда вычислить эти коэффициенты? Воспользуйтесь следующим алгоритмом.

Рисунок 2. Расчет коэффициентов инкассации для денежных притоков

Для большей точности разумно рассчитать несколько фактических значений коэффициентов, например, в поквартальном разрезе за год, а затем вывести среднюю величину.

Допустим, коэффициенты окажутся равными 0,6, 0,3 и 0,1. Значит, 60% дохода закрываются денежным платежом в текущем месяце/квартале, еще 30% приходят как аванс, а 10% – оплата отсрочки прошлых периодов. Умножайте их на плановые доходы текущего периода и найдете составляющие поступлений.

Этап 3. Вычисляем платежи

Логика расчета платежей – та же самая, что и для поступлений. Нужны:

- разделение потоков на три группы по типам операций – текущие, инвестиционные, финансовые;

- расчет сумм на основе расходов из БДР, инвестиционных и операционных бюджетов.

Инвестиционные и операционные потребуются, чтобы:

- определить величину капитальных затрат, то есть приобретений основных средств и нематериальных активов. Кроме того, материалов и товаров. Их особенность в том, что они попадают в расходы в отсроченном режиме. Поэтому денежные оттоки по ним иногда формируются раньше расхода;

- убрать амортизацию, ведь она – неденежный расход;

- корректно разнести выплаты по периодам. Это зависит от типа платежа и вида контрагентов. Например, для зарплаты можно использовать упрощенное соотношение 50÷50, где первая половина – аванс текущего месяца, вторая – окончательный расчет следующего.

Увязка между расходами и денежными оттоками сложится по такой обобщенной зависимости:

Рисунок 3. Увязка между расходами и денежными оттокам

Для вычисления платежей в пользу поставщиков и подрядчиков также пригодятся коэффициенты инкассации. По аналогии с поступлениями считайте их по трем группам, а затем умножайте на плановые суммы приобретений.

Рисунок 4. Расчет коэффициентов инкассации для денежных оттоков

Этап 4. Считаем ЧДП и остатки денег на конец периода

Разница между плановыми притоками и оттоками определит ЧДП, который также считается в разрезе трех видов операций. Затем вычисляется общее значение чистого потока как сумма частных. Добавляйте его к начальному остатку из первого этапа – получите деньги на конец периода бюджетирования.

Важный технический момент: планирование начинайте с текущих операций, затем переходите к инвестиционным, а завершайте финансовыми. Это так, потому что дефицит денег чаще всего закрывается привлечением кредитов и займов. Они относятся к финансовым поступлениям. Чтобы понять, есть ли в них потребность и, если да, то в каком объеме, сначала определитесь с тем, что дают операционная и инвестиционная деятельность вместе взятые.

Пример статей БДДС, который сформирован прямым методом, смотрите на схеме. Также скачивайте его в формате Excel-таблицы.

Рисунок 5. Структура БДДС прямым методом: пример

БДДС косвенным методом: форма и пример

Здесь также выделим четыре этапа.

Этап 1. Берем за основу финансовый результат – чистую прибыль или убыток

Это итоговая строка БДР. В ней сводятся доходы и расходы по всем хозяйственным операциям предприятия. Именно с этого начинается первая проблема применения косвенного метода. Ведь нам требуется разграничить потоки по трем видам деятельности. Логично, что и финансовый результат следует разделить подобным образом.

С операционной составляющей все просто. По ней отдельно рассчитывается прибыль (убыток) от продаж. А вот выделение результата в части инвестиционных и финансовых операций в БДР, как правило, никто не делает. Как быть? Есть как минимум два варианта:

- сделать дополнительные расчеты, вычленив из состава прочих доходов и расходов те, что относятся к инвестиционным, и те, которые попадают в финансовые. Если аналитика организована хорошо и/или подобных операций немного, то это недолгий процесс;

- ничего не считать. При этом исходить из допущения, что чистая прибыль (убыток) – это результат исключительно операционной деятельности. Точность вычисления ЧДП в разрезе групп пострадает, однако получится сэкономить время.

Этап 2. Убираем влияние неденежных доходов и расходов

В таблице из начала статьи мы привели перечень таких составляющих. Выделяйте их в составе БДР или с помощью операционных бюджетов. Затем корректируйте чистую прибыль/убыток следующим образом:

- неденежные расходы прибавляйте;

- неденежные доходы вычитайте.

Этим вы упраздните их воздействие на финансовый результат и сделаете его ближе по значению к ЧДП.

Этап 3. Корректируем на изменения активов, за исключением денежных средств, и обязательств

Данный этап основывается на балансовом бюджете и сводится к тому, чтобы:

- определить изменения по всем статьям за исключением «Нераспределенной прибыли (непокрытого убытка)» и «Денежных средств». Это так потому, что они уже учтены. Первые – в составе чистой прибыли (убытка), от которой отталкиваемся. Вторые – в ЧДП, который вычисляем. Причем для амортизируемых активов расчет делается по первоначальной, а не по остаточной стоимости. Причина – влияние амортизации уже принято во внимание на предыдущем этапе. Не нужно дублировать его еще раз;

- вычесть изменения активов;

- добавить изменения пассивов.

С последними двумя пунктами опять возникает проблема разграничения между видами деятельности. Некоторые составляющие разносятся без труда. Например, изменения:

- запасов – это текущие операции;

- внеоборотных активов и краткосрочных финансовых вложений – инвестиционные;

- заемных средств и собственного капитала – финансовые.

А как быть с дебиторской и кредиторской задолженностью? Ведь в их составе остатки по расчетам по всем типам операций:

- по зарплате и налогам – текущие;

- за поставку оборудования – инвестиционные;

- по дивидендам – финансовые и т.д.

На этот случай есть два варианта решения, схожие с обозначенными выше:

- углубиться в аналитику и разделить права требования и обязательства по видам деятельности;

- отнести изменения дебиторки и кредиторки в полных суммах к текущим операциям.

Этап 4. Получаем ЧДП и добавляем его к остатку денег на начало бюджетного периода

В результате преобразований чистый финансовый результат превратится в ЧДП. Добавляйте его к остатку денег на начало периода, получите итоговый результат.

Пример статей БДДС косвенным методом мы привели на рисунке 5. Шаблон этого же варианта в табличной форме с графами временных отрезков есть в Excel-файле для скачивания.

Рисунок 6. Пример статей БДДС косвенным методом

В качестве итога скажем: очевидно, что прямой метод проще при формировании БДДС. В нем сложнее сделать расчетные ошибки и ему не требуются никакие допущения в отношении прибыли, дебиторки и кредиторки. Однако он плох с точки зрения анализа, так как не дает ответа на важный вопрос: в чем причина расхождений между финансовым результатом и остатками денег.

Содержание

- Пример подготовки отчета о движении денежных средств прямым и косвенным методами в МСФО.

- Отчет о движении денежных средств прямым методом

- Отчет о движении денежных средств, составленный косвенным методом

- Отражение отдельных хозяйственных операций

- Пример составления платежного календаря

- Виды платежных календарей

- Этапы составления платежного календаря

- Пример дисконтирования денежного потока при анализе экономической целесообразности внедрения инновационного проекта

- Принципы анализа денежного потока и составления cash flow

- Таблица 1 Преимущества и недостатки линейно-функциональной структуры управления ООО «Виктория-Гранд»

Пример подготовки отчета о движении денежных средств прямым и косвенным методами в МСФО.

Составление отчета о движении денежных средств

Рассмотрим на примере подготовку отчета о движении денежных средств прямым и косвенным методами.

Исходные данные:

В качестве исходных данных представлены баланс компании на 31 декабря 2020 г. (таблица №1) и отчет о прибылях и убытках за 2020 г. (таблица №2), а также необходимые для составления отчета дополнительные сведения по данным бухгалтерского учета компании.

Таблица 1. Баланс компании на 31 декабря 2020 года, млн. руб.

| Наименования статей | 2019 г., млн. руб. | 2020 г., млн. руб. | Динамика | |

| Денежные средства | 12 | 17 | 5 | Увеличение |

| Дебиторская задолженность | 40 | 60 | 20 | Увеличение |

| Запасы | 70 | 84 | 14 | Увеличение |

| Расходы будущих периодов | 4 | 6 | 2 | Увеличение |

| Итого оборотные активы | 126 | 167 | ||

| Основные средства | 210 | 250 | 40 | Увеличение |

| Накопленная амортизация | (48) | (60) | (12) | Увеличение |

| Итого внеоборотные активы | 162 | 190 | ||

| Итого активы | 288 | 357 | ||

| Кредиторская задолженность | 40 | 35 | 5 | Уменьшение |

| Проценты к выплате | 4 | 3 | 1 | Уменьшение |

| Налоги | 12 | 22 | 10 | Увеличение |

| Итого текущие обязательства | 56 | 60 | ||

| Облигации к оплате | 64 | 90 | 26 | Увеличение |

| Итого долгосрочные обязательства | 64 | 90 | ||

| Итого обязательства | 120 | 150 | ||

| Обыкновенные акции | 80 | 95 | 15 | Увеличение |

| Нераспределенная прибыль | 88 | 112 | 24 | Увеличение |

| Итого капитал | 168 | 207 | ||

| Итого обязательства и капитал | 288 | 357 |

Таблица 2. Отчет о прибылях и убытках за 2020 год

| Наименования статей | Сумма, млн. руб. |

| Выручка от реализации | 590 |

| Себестоимость реализованных товаров | (300) |

| Заработная плата и другие операционные расходы | (216) |

| Расходы на проценты | (7) |

| Расходы на налоги | (15) |

| Расходы на амортизацию | (24) |

| Убыток от продажи основных средств | (6) |

| Прибыль от выкупа акций | 16 |

| Чистая прибыль | 38 |

По данной отчетности мы имеем следующие сведения:

- дебиторская задолженность образовалась в связи с продажей МПЗ, а кредиторская – в связи с покупкой МПЗ. При этом в 2020 г. куплено объектов основных средств на сумму 70 млн. рублей, причем 10 млн. рублей было выплачено наличными, на остальную сумму выпущены облигации;

- проданы основные средства на 12 млн. руб., убыток от реализации – 6 млн. руб.;

- получены денежные средства от выпуска облигаций в размере 15 млн. рублей;

- при погашении облигаций балансовой стоимостью 34 млн. руб. получен доход в 16 млн. руб. из-за выплаты за них лишь 18 млн. рублей;

- выплата дивидендов составила 14 млн. руб. Дивиденды относятся к финансовой деятельности.

Отчет о движении денежных средств прямым методом

При использовании прямого метода в отчет переносятся суммы поступления и расхода денежных средств по данным бухгалтерского учета компании. Для расчета прямым методом мы можем собрать отчет путем корректировок статей отчета о прибылях и убытках начиная с выручки, затем себестоимости и так далее.

- Корректировка выручки от реализации на сумму дебиторской задолженности. Выручка корректируется на увеличение дебиторской задолженности (с минусом) или уменьшение дебиторской задолженности (с плюсом). См. таблицу №1.

В ней представлено увеличение/уменьшение за отчетный период всех статей баланса. В нашем случае мы должны взять строку баланса «Дебиторская задолженность» и посмотреть ее изменение. У нас произошло уменьшение дебиторской задолженности за период. Тогда:

Денежный поток = Выручка — Увеличение ДЗ (+ Уменьшение ДЗ)

ДП = 590 млн. руб. — (60 млн. руб. — 40 млн. руб.) = 570 млн. руб.

- Корректировка себестоимости на кредиторскую задолженность и запасы. Себестоимость корректируется на увеличение запасов (с плюсом), уменьшение запасов (с минусом), увеличение кредиторской задолженности (с минусом) или уменьшение кредиторской задолженности (с плюсом). Порядок корректировок тот же, что и для выручки. Берем себестоимость из отчета о прибылях и убытках и корректируем ее на изменение запасов и кредиторской задолженности.

ДП = Себестоимость + Увеличение запасов — Увеличение КЗ (- Уменьшение запасов + Уменьшение КЗ)

ДП = 300 млн. руб. + (84 млн. руб. — 70 млн. руб.) + (40 млн. руб. — 35 млн. руб.) = 319 млн. руб.

- Расходы на проценты корректируются на задолженность по процентам. Расходы на проценты из отчета о прибылях и убытках корректируются на изменение задолженности по процентам из баланса.

ДП = Расходы на % — Увеличение задолженности (+ Уменьшение задолженности).

ДП = 7 млн. руб. + 1 млн. руб. = 8 млн. руб.

- Расходы на налоги корректируются на задолженность по налогам. Расходы на налоги из отчета о прибылях и убытках корректируются на изменение задолженности по налогам из баланса.

ДП = Расходы на налоги — Увеличение задолженности (+ Уменьшение задолженности).

ДП = 15 млн. руб. — (22 млн. руб. — 12 млн. руб.) = 5 млн. руб.

- Операционные расходы. Операционные расходы (ОР) корректируются на изменение расходов будущих периодов и прочих начисленных расходов (резервов).

ДП = ОР + Увеличение РБП — Увеличение нач. расходов (- Уменьшение РБП + Уменьшение нач. расходов).

ДП = 216 млн. руб. + 2 млн. руб. = 218 млн. руб.

Таким образом, мы выявили все денежные потоки в операционной деятельности и можем составить отчет в части операционной деятельности (таблица №3). К разделу «Денежные средства от инвестиционной деятельности» у нас относятся операции по покупке и продаже основных средств. Поэтому мы в отчете о движении денежных средств включаем в него все данные, которые имеем по этой операции из условия примера. В данном случае это выручка от продажи основных средств 12 млн. руб. и покупка основных средств на 10 млн. руб. К финансовой деятельности у нас относятся операции:

- выпуск облигаций — 15 млн. руб.;

- выплата по облигациям — 18 млн. руб.;

- дивиденды выплаченные — 14 млн. руб.

Таблица 3. Отчет о движении денежных средств за 2020 год, составленный прямым методом

| Наименования статей | Сумма, млн. руб. |

| Денежные средства от операционной деятельности: | |

| — полученные от реализации товаров | 570 |

| — затраченные на закупку запасов | (319) |

| — затраченные на выплату процентов | (8) |

| — затраченные на выплату налогов | (5) |

| Операционные расходы | (218) |

| Чистый приток (отток) денежных средств от операционной деятельности | 20 |

| Денежные средства от инвестиционной деятельности: | |

| — полученные от продажи основных средств | 12 |

| — затраченные на покупку основных средств | (10) |

| Чистый приток (отток) денежных средств от инвестиционной деятельности | 2 |

| Денежные средства от финансовой деятельности: | |

| — полученные от выпуска облигаций | 15 |

| — выплаченные по облигациям | (18) |

| Выплаченные дивиденды | (14) |

| Чистый приток (отток) от финансовой деятельности | (17) |

| Всего увеличение (уменьшение) денежных средств | 5 |

| Сальдо денежных средств на начало периода | 12 |

| Сальдо денежных средств на конец периода | 17 |

Сальдо денежных средств на конец периода и на начало периода берем из баланса. В результате отчет будет выглядеть следующим образом (таблица №3).

Отчет о движении денежных средств, составленный косвенным методом

Движение денежных средств в рассматриваемом примере по операционной деятельности при использовании косвенного метода показано в таблице №4. Разделы отчета об инвестиционной и финансовой деятельности будут совпадать с предыдущим отчетом (таблица №3), поскольку рассчитываются только прямым методом.

Таблица 4. Отчет о движении денежных средств за 2010 год, составленный косвенным методом

| Наименования статей | Сумма, млн. руб. |

| Денежные средства от операционной деятельности: | |

| Прибыль нераспределенная от операционной деятельности | 38 |

| Корректировки: | |

| Амортизация | 24 |

| Убыток от продажи основных средств | 6 |

| Прибыль от выкупа облигаций | (16) |

| Увеличение дебиторской задолженности | (20) |

| Увеличение запасов | (14) |

| Увеличение расходов будущих периодов | (2) |

| Уменьшение кредиторской задолженности | (5) |

| Уменьшение процентов к уплате | (1) |

| Увеличение налогов | 10 |

| Итого чистые денежные потоки от операционной деятельности | 20 |

| Денежные средства от инвестиционной деятельности: | |

| Денежные средства, полученные от продажи основных средств | 12 |

| Денежные средства, затраченные на покупку основных средств | (10) |

| Чистый приток (отток) денежных средств от инвестиционной деятельности | 2 |

| Денежные средства от финансовой деятельности: | |

| Денежные средства, полученные от выпуска акций | 15 |

| Денежные средства, полученные по облигациям | (18) |

| Выплаченные дивиденды | (14) |

| Чистый приток (отток) от финансовой деятельности | (17) |

| Денежные средства и их эквиваленты на начало отчетного периода | 12 |

| Денежные средства и их эквиваленты на конец отчетного периода | 17 |

Для косвенного метода необходимо запомнить следующие правила. Берем чистую прибыль и корректируем ее на все не денежные статьи, чтобы выйти на денежные потоки, представляемые в отчете о движении денежных средств. Для косвенного метода применяется три вида корректировок.

- Корректировки на не денежные компоненты доходов и расходов, относящихся к операционной деятельности:

| Увеличение оборотных активов | Вычитается |

| Уменьшение оборотных активов | Прибавляется |

| Увеличение обязательств | Прибавляется |

| Уменьшение обязательств | Вычитается |

- Корректировки на доходы и расходы, не ведущие ни к получению, ни к выплате денежных средств

| Расходы | Прибавляется |

| Доходы | Вычитается |

- Корректировки на доходы и расходы, не относящиеся к операционной деятельности:

| Расходы | Прибавляется |

| Доходы | Вычитается |

В приведенном примере отчет (таблица №4) составлен следующим образом.

- Чистая прибыль – 38 млн. рублей.

- Корректировки на неденежные статьи. Амортизация не влечет оттока денежных средств, следовательно, является неденежной статьей расходов. В состав чистой прибыли входят расходы на амортизацию, для их исключения к операционной прибыли необходимо прибавить амортизацию (24 млн. руб.). Убыток от продажи ОС, а также прибыль от выпуска облигаций являются неденежными статьями, поэтому убыток (6 млн. руб.) прибавляется, а прибыль (16 млн. руб.) вычитается.

- Изменение оборотного капитала. Увеличение запасов ведет к уменьшению денежных средств, так как если запасы приобретены и оплачены, значит, произошел отток денежных средств (14 млн. руб.)

Рост дебиторской задолженности свидетельствует о сокращении денежных средств (20 млн. рублей).

Уменьшение кредиторской задолженности, как правило, происходит путем выплаты денежных средств, то есть снижение кредиторской задолженности свидетельствует об оттоке денежных средств (5 млн. рублей).

Также у нас произошло увеличение расходов будущих периодов (2 млн. руб.), уменьшение процентов к уплате (1 млн. руб.), увеличение налогов (10 млн. руб.).

Потоки от инвестиционной и финансовой деятельности мы рассчитываем аналогично тому, как описано в прямом методе. Таким образом, отчет о движении денежных средств будет иметь следующий вид (таблица №4).

Использовать косвенный метод довольно просто, когда есть четкое понимание того, как статьи баланса и отчета о прибылях и убытках превращаются в денежные средства, и наоборот. Поэтому если у вас возникнут трудности с использованием косвенного метода, постарайтесь представить, на какие статьи баланса влияет та или иная хозяйственная операция.

Отражение отдельных хозяйственных операций

В рассмотренном выше примере операций немного, и составление отчета о движении денежных средств не должно вызывать затруднений. Однако на практике неизбежно возникает множество ситуаций, отражение которых в отчете может представлять сложности. Рассмотрим некоторые из них.

Денежные потоки в иностранной валюте пересчитываются по обменному курсу на дату возникновения движения таких средств. Допускается применение средневзвешенного курса валюты за период.

Прекращенная деятельность показывается отдельно чистыми денежными потоками, относящимися к операционной, инвестиционной и финансовой сферам такой деятельности.

При составлении консолидированного отчета о движении денежных средств холдинга внутренние денежные потоки между компаниями группы должны взаимозачитываться.

Проценты уплаченные отражаются в отчете общей суммой независимо от того, отнесены ли они на расходы периода или капитализированы.

Налог на прибыль обычно отражается по операционной деятельности. Однако иногда бывает уместно отнести его к финансовой или инвестиционной деятельности, если он возникает из соответствующих операций.

Курсовые разницы не влияют на величину денежных потоков, однако изменяют значения балансовых показателей на отчетную дату. Поэтому курсовые разницы не отражаются ни в одном из разделов отчета о движении денежных средств, а показываются отдельно. Это необходимо для того, чтобы сохранялось соответствие начальных и конечных остатков денежных средств и их эквивалентов.

Приобретения и продажи дочерних компаний показываются отдельно в инвестиционной деятельности за вычетом денежных средств, принадлежащих дочерним компаниям.

Инвестиции, учитываемые по методу долевого участия, отражаются в отчете о движении денежных средств только в виде денежных потоков между инвестором и объектом инвестирования.

Пример составления платежного календаря

Выложен пример составления платежного календаря на основании обобщения методик отечественных финансистов И.А. Бланка, А.А. Володина, О.Н. Лихачевой, З.П. Салий, Е.М. Сорокиной

Разработка платежного календаря на примере рекламного агентства

Платежный календарь разрабатывается на основе реальной информационной базы о денежных потоках, которая включает:

- договоры с контрагентами, банками, другими организациями;

- акты сверки расчетов с контрагентами; акты сдачи-приема продукции (работ, услуг);

- счета (инвойсы) на оплату продукции (работ, услуг); счета-фактуры (выданные и полученные);

- банковские документы о поступлении средств на счета;

- таможенные декларации;

- платежные поручения;

- документы о согласовании цен;

- графики отгрузки продукции;

- графики выплаты заработной платы;

- состояние расчетов с дебиторами и кредиторами;

- законодательно установленные сроки платежей по финансовым обязательствам (перед бюджетом, внебюджетными фондами, контрагентами);

- внутрифирменные приказы и распоряжения.

Виды платежных календарей

Виды платежных календарей дифференцируются в рамках предприятия в разрезе отдельных видов хозяйственной деятельности, а также структурных единиц и подразделений.

- Налоговый платежный календарь – «График налоговых платежей», где отражаются все виды налоговых платежей. Календарной датой уплаты выбирается, как правило, последний день установленного срока перечисления налогов и сборов.

- Календарь инкассации дебиторской задолженности – платежи включаются в календарь в суммах и в сроки, предусмотренные соответствующими договорами (контрактами) с контрагентами. В целях отражения реального денежного оборота датой поступления денежных средств считается дата их зачисления на расчетный счет.

- Календарь обслуживания кредитов – суммы и даты выплат включаются в платежный календарь в соответствии с условиями кредитных (лизинговых) договоров.

- Календарь выплат заработной платы – разрабатывается и применяется на предприятиях, применяющих многоступенчатый график выплат заработной платы работникам различных структурных единиц (филиалов, цехов и т.п.).

- Календарь (бюджет) формирования производственных запасов – суммы и даты этих платежей устанавливаются в соответствии с договорами с контрагентами или планами закупки товарно-материальных ценностей. Обычно в составе этих платежей отражается и погашение кредиторской задолженности перед поставщиками.

- Календарь (бюджет) управленческих расходов – в составе этого бюджета отражаются платежи по приобретению лицензий, средств оргтехники, не входящих в состав внеоборотных активов; расходы на командировки; почтовые расходы и иные затраты, связанные с управлением компанией (кроме затрат на оплату труда административно-управленческого персонала, отражаемых в календаре выплат заработной платы). Сумма платежей этого календаря определяется соответствующей сметой, а даты их осуществления – по согласованию с соответствующими службами управления.

- Календарь (бюджет) реализации продукции – содержит два раздела: «График поступления платежей за реализованную продукцию» и «График расходов, обеспечивающих реализацию продукции».

- Календарь (бюджет) формирования портфеля долгосрочных финансовых инвестиций – состоит из двух разделов: «График затрат на приобретение различных долгосрочных финансовых инструментов инвестирования» (акций, долгосрочных облигаций и т.п.) и «График поступления дивидендов и процентов по долгосрочным финансовым инструментам инвестиционного портфеля».

- Календарь (капитальный бюджет) реализации программы реальных инвестиций – составляется по показателям двух разделов: «График капитальных затрат» (на приобретение основных средств и нематериальных активов) и «График поступления инвестиционных ресурсов» (в разрезе отдельных их источников).

- Календарь (капитальный бюджет) реализации отдельных инвестиционных проектов – подобен предыдущему календарю.

- Календарь (бюджет) эмиссии акций – включает «Графики платежей, обеспечивающих подготовку эмиссии акций и обеспечивающих их продажу» (комиссионное вознаграждение и др.), а также «Графики поступления денежных средств от эмиссии акций».

- Календарь (бюджет) эмиссии облигаций — подобен предыдущему календарю.

- Календарь амортизации основного долга по финансовым кредитам – суммы и сроки платежей устанавливаются в разрезе каждого вида кредита в соответствии с условиями кредитных договоров.

Этапы составления платежного календаря

Процесс составления платежного календаря включает следующие этапы:

- Выбор периода планирования. Как правило, это месяц. В организациях, где денежные потоки часто меняются во времени, возможны и более короткие периоды планирования (декада, неделя).

- Планирование объема продажи продукции (работ, услуг) осуществляется с учетом объема производства в рассматриваемом периоде и изменения остатков готовой продукции.

- Расчет объема возможных денежных поступлений (доходов).

- Оценка денежных расходов, ожидаемых в плановом периоде (заработная плата работников, коммерческие и управленческие расходы, капитальные вложения, налоги и сборы, дивиденды, погашение банковских ссуд и др.). Одним из элементов этого этапа является погашение кредиторской задолженности. При наличии значительной дебиторской задолженности просроченная кредиторская задолженность становится дополнительным источником краткосрочного финансирования, более дешевым, чем банковские ресурсы. Однако следует помнить, что краткосрочная кредиторская задолженность используется при оценке банкротства предприятия.

- Сравнение ожидаемого сальдо на конец периода с минимальной суммой денежных средств на счетах и в кассе, которую целесообразно иметь в качестве страхового запаса, а также для прогнозируемых инвестиций.

На основе ежедневных банковских выписок составим таблицу данных, необходимых для составления платежного календаря.

Таблица 1. Данные за отчетный месяц, необходимые для составления платежного календаря на период планирования, руб.

| Показатель | Отчетный месяц | 1-я декада | 2-я декада | 3-я декада |

| Входящий остаток | 1 912 211,83 | 1 912 211,83 | 769 093,31 | 1 320 418,09 |

| Авансы полученные от заказчиков | 13 135 527,05 | 2 967 764,30 | 4 360 568,84 | 5 807 193,91 |

| Поступление краткосрочных банковских кредитов и займов | 9 399,30 | 9 399,30 | — | |

| Прочие поступления денежных средств | 17 161,69 | — | 17 161,69 | — |

| Оплата услуг издательств | 11 610 202,70 | 4 028 803,28 | 3 800 637,55 | 3 780 761,87 |

| Оплата труда персонала | 71 000,00 | 71 000,00 | — | — |

| Пособия | — | — | — | — |

| Налоги, сборы и отчисления | 41 682,00 | — | — | 41 682,00 |

| Комиссия за пользование системой электронных клиентских платежей | 500,00 | 500,00 | — | — |

| Возмещение расходов по обработке документов МЦИ ЦБ РФ | 478,00 | 240,00 | 238,00 | — |

| Оплата за телекоммуникационные услуги (абонентская плата) | 13 420,80 | — | 13 420,80 | — |

| Оплата за услуги связи | 1 619,5 | 888,84 | 730,66 | — |

| Оплата за аренду помещения | 18 850,00 | 18 850,00 | — | — |

| Предоплата за дополнительные бухгалтерские услуги | 105 000,00 | — | — | 105 000,00 |

| Оплата процентов и основной суммы по кредитам | — | — | — | — |

| Поставка жалюзи | 11 378,74 | — | 11 378,74 | — |

| Прочие расходы | 1 768,21 | — | — | 1 768,21 |

| Кассовое обслуживание | 1 134 310,40 | — | — | 1 134 310,40 |

| Исходящий остаток | 2 064 089,52 | 769 093,31 | 1 320 418,09 | 2 064 089,52 |

В планируемом периоде ожидаются выплаты, являющиеся ежемесячными расходами и носящие обязательный характер (таблица 2).

Минимальный остаток в отчетном месяце составил 769093,31 руб. (таблица 2). Примем это значение как лимит денежных средств в планируемом периоде. Используя полученные данные, на основании обобщения методик отечественных финансистов И.А. Бланка, А.А. Володина, О.Н. Лихачевой, З.П. Салий, Е.М. Сорокиной можно предложить следующую форму платежного календаря на планируемый период (табл. 3).

Таблица 2. Платежный календарь расходов

| № п/п | Наименование платежа | Сумма, руб. | Дата платежа |

| 1 | Оплата за телекоммуникационные услуги (абонентская плата), включая НДС | 5 684,94 | 02.04.2012 |

| 2 | Оплата за аренду помещения | 117 800,00 | 03.04.2012 |

| 3 | Налог на имущество | 181,00 | 03.04.2012 |

| 4 | Предоплата за аудиторские услуги | 100 000,00 | 05.04.2012 |

| 5 | Заработная плата (доплата) | 111 650,00 | 05.04.2012 |

| 6 | Оплата за услуги связи | 955,84 | 05.04.2012 |

| 7 | Доплата налога на доходы физических лиц | 2 028,00 | 05.04.2012 |

| 8 | Комиссия за пользование системой электронных клиентских платежей | 559,00 | 05.04.2012 |

| 9 | Канцелярские товары и др. | 9 372,6 | 06.05.2012 |

| 10 | Страховые взносы в Пенсионный фонд РФ за отчетный месяц |

31 770,22 | 13.05.2012 |

| 11 | Единый социальный налог в федеральный бюджет | 11 012,37 | 13.05.2012 |

| 12 | Оплата за услуги связи | 877,71 | 24.04.2012 |

Таблица 3. Платежный календарь рекламного агентства на плановый период

| Всего за месяц | В том числе за декаду | |||

| 1-ю | 2-ю | 3-ю | ||

| I. Валовые доходы и поступления | ||||

| Наличие денежных средств на начало периода | 2 064 089,52 | 2 064 089,52 | 2 296 387,52 | 2 985 780,93 |

| Поступления всего, в том числе: | 14 927 697,07 | 4 598 411,98 | 4 522 091,18 | 5 807 193,51 |

| Авансы полученные от заказчиков | 13 135 527,05 | 2 967 764,30 | 4 360 568,84 | 5 807 193,91 |

| Поступление краткосрочных банковских кредитов и займов | 1 792 170,02 | 1 630 647,68 | 161 522,34 | — |

| Остаток (дефицит) денежных средств на счетах для покрытия расходов на конец периода | 2 064 089,52 | 2 296 387,52 | 2 985 780,93 | 2 064 089,52 |

| Лимит остатка средств на расчетном счете | 769 093,31 | 769 093,31 | 769 093,31 | 769 093,31 |

| Денежные средства к размещению | 1 294 996,21 | 1 527 294,21 | 2 216 687,62 | 1 294 996,21 |

| Потребность в дополнительных источниках финансирования | — | — | — | — |

| II. Валовые расходы и платежи | ||||

| Расходы всего: | 14 927 697,07 | 4 366 113,98 | 3 832 697,77 | 6 728 885,32 |

| Оплата услуг издательств | 11 610 202,70 | 4 028 803,28 | 3 800 637,55 | 3 780 761,87 |

| Пособия | — | — | — | — |

| Налоги, сборы и отчисления | 44 991,59 | 2 209,00 | 31 770,22 | 11 012,37 |

| Комиссия за пользование системой электронных клиентских платежей | 559,00 | 559,00 | — | — |

| Возмещение расходов по обработке документов МЦИ ЦБ РФ | 800,00 | 270,00 | 290,00 | 240,00 |

| Оплата за услуги связи | 1 833,55 | 955,84 | — | 877,71 |

| Оплата за аренду помещения | 117 800,00 | 117 800,00 | — | — |

| Предоплата за аудиторские услуги | 100 000,00 | 100 000,00 | — | — |

| Канцелярские товары и др. | 9 372,6 | 3 866,86 | — | 5 505,74 |

| Прочие расходы | 2 930 487,63 | — | — | 2 930 487,63 |

Разработанный платежный календарь позволит предприятию в максимально возможной степени синхронизировать положительный и отрицательный денежные потоки, повысив тем самым эффективность денежного оборота предприятия.

Обеспечить приоритетность платежей по критерию их влияния на конечные результаты финансовой деятельности предприятия; в максимальной степени обеспечить необходимую абсолютную ликвидность денежного потока, т.е. платежеспособность предприятия в рамках краткосрочного периода.

Пример дисконтирования денежного потока при анализе экономической целесообразности внедрения инновационного проекта

Дисконтирование денежных потоков

Выручка от реализации продукции прогнозируется по соответствующим годам и приведена в таблице.

Таблица 1. Объемы реализации продукции

| Год | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Объем реализации | 23 000 | 23 300 | 23 600 | 23 800 | 24 200 | 24 400 | 24 700 |

Текущие расходы по годам осуществляются следующим образом: 10000 д.е. в первый год эксплуатации. Ежегодно эксплуатационные расходы увеличиваются на 5 %.

Ставка налога на прибыль составляет 25 %.

Норма дисконта – 19 %.

Стартовые инвестиции производятся без участия внешних источников финансирования, т.е. за счет собственных средств.

Определите, целесообразно ли с экономической точки зрения внедрять данный инновационный проект.

Решение:

д.е.

Таблица 2. Результаты расчетов чистых денежных поступлений (д.е.)

| Показатели | Год | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1. Объем реализации | 23000,0 | 23300,0 | 23600,0 | 23800,0 | 24200,0 | 24400,0 | 24700,0 |

| 2. Текущие расходы | -10000,0 | -10500,0 | -11025,0 | -11576,3 | -12155,1 | -12762,8 | -13401,0 |

| 3. Амортизация

(износ) |

-5000,0 | -5000,0 | -5000,0 | -5000,0 | -5000,0 | -5000,0 | -5000,0 |

| 4. Налогооблагаемая (валовая) прибыль | 8000.0 | 7800,0 | 7575,0 | 7223,7 | 7044,9 | 6637,2 | 6299,0 |

| 5. Налог на прибыль | -2000,0 | -1950,0 | -1893,7 | -1805,9 | -1761,2 | -1659,3 | -1574,7 |

| 6. Чистая прибыль | 6000.0 | 5850.0 | 5681.3 | 5417.8 | 5283.7 | 4977.9 | 4724.3 |

| 7. Чистые денежные поступления

(стр. 3 + стр. 6) |

11000.0 | 10850.0 | 10681.3 | 10417.8 | 10283.7 | 9977.9 | 9724.3 |

Следовательно, инновационный проект экономически выгоден

Принципы анализа денежного потока и составления cash flow

В выложенном файле рассмотрены основные принципы анализа денежного потока и составления cash flow на примере данных условного предприятия

Анализ денежных потоков ООО «Виктория-гранд»

Организационно-экономическая характеристика

Общество с ограниченной ответственностью «Виктория-Гранд» (ООО «Виктория-Гранд») учреждено в соответствии с Законом РФ «Об обществах с ограниченной ответственностью» и решением собрания учредителей от 12 июля 2005 года.

ООО «Виктория-Гранд» создано на неограниченный срок.

Основной целью деятельности, как коммерческой организации является получение прибыли. Для достижения поставленной цели ООО «Виктория-Гранд» осуществляет следующие виды деятельности:

- открытие точек общественного питания;

- производство и реализация продуктов питания;

- оказание платных услуг населению, предприятиям, организациям;

- организация и проведение культурно-массовых мероприятий.

Основной вид деятельности – общественное питание.

Тип организационной структуры предприятия – линейно-функциональная.

Высшим органом управления предприятием является собрание учредителей. Руководство текущей деятельностью предприятия осуществляет директор, который принимает решения по вопросам внутренней деятельности, представляет его интересы, совершает сделки, утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками.

Исполнительный директор осуществляет руководство организацией розничной торговли, общественного питания для обеспечения ритмичной работы, отвечает за соблюдение техники безопасности.

Главный бухгалтер обеспечивает организацию и осуществление бухгалтерского учета и контроль за использованием ресурсов.

В качестве недостатков действующей структуры следует отметить чрезмерную централизацию, низкий уровень механизации и автоматизации труда, нарушение «скалярной» цепи при доведении управленческих решений до исполнителей, недостаточную квалификацию персонала, слабую систему мотивации. Таким образом, в действующей структуре управления существуют проблемы, которые необходимо разрешить.

Организационная структура управления обществом представлена на рис. №1.

Рис. 1. Организационная структура управления ООО «Виктория-Гранд»

Преимущества и недостатки линейно-функциональной структуры управления ООО «Виктория-Гранд» представлены в табл. 1.

Таблица 1 Преимущества и недостатки линейно-функциональной структуры управления ООО «Виктория-Гранд»

| Преимущества | Недостатки |

| 1) более глубокая подготовка решений и планов, связанных со специализацией работников

2) освобождение главного линейного менеджера от глубокого анализа проблем 3) возможность привлечения консультантов и экспертов |

1) отсутствие тесных взаимосвязей и взаимодействия на горизонтальном уровне между производственными отделениями

2) недостаточно четкая ответственность, так как готовящий решение как правило не участвует в его реализации 3) чрезмерно развитая система взаимодействия по вертикали, а именно подчинение по иерархии управления, т.е. тенденция к чрезмерной централизации |

Для осуществления своей деятельности ООО «Виктория-Гранд» имеет в своем наличии персонал, численность которого на 1 января 2010 г. составила 50 человек.

Структура кадров ООО «Виктория-Гранд» за исследуемый период представлена в табл. 2.

Таблица 2 Списочный состав работников ООО «Виктория-Гранд» за 2007 – 2009 гг.

| Категории работников | На конец периода | Отклонение, 2009 г. от 2008 г. (+;-) | Темп изменения, 2009 г. к 2008 г., % | ||

| 2007 г. | 2008 г. | 2009 г. | |||

| 1. Численность работников -всего, в т.ч.: | 46 | 45 | 50 | 5 | 111,1 |

| 1.1 Руководители | 4 | 4 | 5 | 1 | 125,0 |

| 1.2 Специалисты | 26 | 26 | 27 | 1 | 103,8 |

| 1.3 Вспомогательные работники | 16 | 15 | 18 | 3 | 120,0 |

В ООО «Виктория-Гранд» реализуется политика расширения рабочих мест.

Для характеристики финансовой устойчивости ООО «Виктория-Гранд» и ее динамики рассмотрим данные табл. 3.

Таблица 3 Динамика абсолютных показателей финансовой устойчивости ООО «Виктория-Гранд» за 2007-2009 гг., тыс. руб.

| Показатели | На

01.01.08г. |

На

01.01.09г. |

На

01.01.10г. |

Изменение, (+,-) |

Собственный капитал |

4660 | 9164 | 8845 | -319 |

| Внеоборотные активы | 3915 | 8580 | 10174 | 1594 |

| Собственные оборотные средства | 745 | 584 | -1329 | -1913 |

| Долгосрочные обязательства | 0 | 0 | 0 | 0 |

| Долгосрочные источники формирования запасов | 745 | 584 | -1329 | -1913 |

| Краткосрочные кредиты и займы | 6669 | 8224 | 11541 | 3317 |

| Основные источники формирования запасов | 7414 | 8808 | 10212 | 1404 |

| Запасы | 5607 | 6849 | 8258 | 1409 |

| Излишек (+) или недостаток (-) собственных оборотных средств | -4862 | -6265 | -9587 | -3322 |

| Излишек (+) или недостаток (-) долгосрочных источников формирования запасов | -4862 | -6265 | -9587 | -3322 |

| Излишек (+) или недостаток (-) общей величины основных источников формирования запасов | 1807 | 1959 | 1954 | -5 |

Таким образом, из табл. 3 видно, что собственный капитал в 2009 г. по сравнению с 2008 г. уменьшился на 319 тыс. руб. Внеоборотные активы выросли на 1594 тыс. руб. (с 8580 до 10174 тыс. руб.), собственные оборотные средства уменьшились на 1913 тыс. руб.

Долгосрочных обязательств у организации нет. У ООО «Виктория-Гранд» недостаточно источников формирования запасов. По типу финансовой устойчивости оно относится к 3 группе – -неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств,

Рассмотрим результаты расчетов относительных показателей финансовой устойчивости ООО «Виктория-Гранд» (табл. 4).

Таблица 4 Динамика относительных показателей финансовой устойчивости ООО «Виктория-Гранд» за 2007-2009 гг.

| Показатели | На

01.01.08г. |

На

01.01.09г. |

На

01.01.10г. |

Изменение (+,-) |

| 1. Коэффициент автономии | 0,49 | 0,55 | 0,46 | -0,09 |

| 2. Коэффициент соотношения заемных и собственных средств | 0,71 | 0,58 | 0,88 | 0,30 |

| 3. Коэффициент соотношения мобильных и иммобилизованных средств | 0,83 | 0,82 | 0,83 | 0,01 |

| 4. Коэффициент маневренности | 0,02 | 0,06 | -0,13 | -0,19 |

| 5. Коэффициент обеспеченности запасов и затрат собственными источниками | 0,01 | 0,09 | -0,16 | -0,25 |

| 6. Коэффициент имущества производственного назначения | 0,86 | 0,87 | 0,86 | -0,01 |

| 7. Коэффициент стоимости основных средств в имуществе | 0,49 | 0,50 | 0,48 | -0,02 |

| 8. Коэффициент стоимости материальных и оборотных средств в имуществе | 0,35 | 0,37 | 0,39 | 0,01 |

| 9. Коэффициент автономии источников формирования запасов и затрат | 1,00 | 1,00 | 1,00 | 0,00 |

| 10. Коэффициент долгосрочного привлечения заемных средств | 0,00 | 0,00 | 0,00 | 0,00 |

| 11. Коэффициент краткосрочной задолженности | 1,00 | 1,00 | 1,00 | 0,00 |

| 12. Коэффициент кредиторской задолженности | 1,00 | 1,00 | 1,00 | 0,00 |

По данным табл. 4 наблюдается высокая финансовая независимость ООО «Виктория-Гранд». Это подтверждается значением коэффициента автономии, которое выше минимального порогового значения, но за отчетный период снизилось на 0,09 пункта.

Наблюдается увеличение соотношения заемного и собственного капитала в пользу заемного на 0,1. На начало 2009 года на 1 руб. собственного капитала предприятие привлекло 0,58 руб. заемного капитала в связи с повышением его зависимости от кредитов при финансировании активов.

Весьма низкое значение коэффициента соотношения мобильных и иммобилизиванных средств, которое на 1.01.2009 г. составило 0,83. Это обстоятельство привело к тому, что на предприятии сложился низкий уровень маневренности и обеспеченности запасов собственными источниками, и значение коэффициента маневренности, которое также ниже порогового, снизилось на 0,19 пункта.

Большая часть собственного капитала используется в оборотных активах, хотя на начало 2009 года тенденция изменилась в сторону финансирования внеоборотных активов.

Также значительно ниже порогового значение коэффициента обеспеченности запасов собственными источниками, который на 1.01.2009 г. снизился на 0,25 пункта. Положительным фактом на данном предприятии является высокое значение коэффициента имущества производственного назначения, что обусловлено значительной долей оборотных средств.

Весьма высоким является значение коэффициента стоимости основных средств в имуществе организации. Руководству организации необходимо обратить внимание на приоритетный принцип вложения средств в имущество сферы обращения, создающей благоприятные условия для укрепления финансового потенциала организации.

Положительным моментом деятельности ООО «Виктория-Гранд» является отсутствие долгосрочной, просроченной и безнадежной задолженности.

Таким образом, значение практически всех показателей подтверждает вывод о кризисном финансовом состоянии потребительского общества. Причем, за исследуемый период финансовое положение ООО «Виктория-Гранд» еще больше ухудшилось. Для выхода из кризисного финансового положения организации необходимо проводить финансовое оздоровление и мобилизовать все имеющиеся внутренние ресурсы.

Рыночные условия хозяйствования обязывают организации в любой период времени иметь возможность срочно погасить внешние обязательства (т.е. быть платежеспособным) или краткосрочные обязательства (т.е. быть ликвидным). Рассмотрим ликвидность баланса ООО «Виктория-Гранд» по данным табл. 5.

Таблица 5 Группировка активов и пассивов баланса ООО «Виктория-Гранд» за 2008-2009 гг. (тыс. руб.)

| Актив | На 1.01.09г. | На 1.01.10г. | Пассив | На 1.01.09г. | На 1.01.10г. | Платежный излишек или недостаток (+,-) | |

| На 1.01.09г. | На 1.01.10г. | ||||||

| 1. Наиболее ликвидные активы | 89 | 2 | 1. Наиболее срочные обязательства | 5865 | 8641 | -5776 | -8639 |

| 2. Быстро реализуемые активы | 932 | 996 | 2. Краткосрочные пассивы | 2359 | 2900 | -1427 | -1904 |

| 3. Медленно реализуемые

Активы |

7787 | 9214 | 3. Долгосрочные пассивы | 0 | 0 | 7787 | 9214 |

| 4. Трудно-реализуемые активы | 8580 | 10174 | 4. Постоянные пассивы | 9164 | 8845 | -584 | 1329 |

| Баланс | 17388 | 20386 | Баланс | 17388 | 20386 | x | х |

По данным табл. 5, характеризуя ликвидность баланса ООО «Виктория-Гранд» следует отметить, что в отчетном периоде наблюдался платежный недостаток наиболее ликвидных активов — денежных средств и ценных бумаг для покрытия наиболее срочных обязательств: на начало периода 5776 тыс. руб. или на 98,5 % и на конец периода — 8639 тыс. рублей.

Эти цифры говорят о том, что на начало периода только 1,5 % срочных обязательств организации покрывались наиболее ликвидными активами. В конце отчетного периода ожидаемые поступления от дебиторов были меньше краткосрочных кредитов банка на 1904 тыс. руб., следовательно, недостаток быстрореализуемых активов по сравнению с общей величиной краткосрочных обязательств составил 1904 тыс. руб. (996-2900).

В связи с отсутствием долгосрочных кредитов и заемных средств отмечается излишек медленно реализуемых активов, причем на конец года данный показатель излишка еще более увеличился.

Анализируя текущее финансовое положение организации с целью вложения в него инвестиций, используют и относительные показатели платежеспособности и ликвидности. Рассмотрим динамику относительных показателей ликвидности ООО «Виктория-Гранд» по данным табл. 6.

Таблица 6 Динамика относительных показателей ликвидности ООО «Виктория-Гранд» за 2007-2009 гг.

| Показатель | Норматив | На 1.01.

2008 г. |

На 1.01.

2009 г. |

На 1.01.

2010 г. |

Изменение,

(+,-) |

| Коэффициент абсолютной ликвидности | 0,2-0,4 | 0,01 | 0,01 | 0,00 | -0,01 |

| Коэффициент быстрой ликвидности | 0,5-1,0 | 0,16 | 0,12 | 0,09 | -0,04 |

| Коэффициент текущей ликвидности | 1,5-2 | 1,11 | 1,07 | 0,88 | -0,19 |

| Коэффициент восстановления платежеспособности | >=1 | 1,11 | 1,24 | 1,09 | -0,15 |

Коэффициент абсолютной ликвидности, отражающий долю текущих обязательств, покрываемых за счет денежных средств и краткосрочными финансовыми вложениями на конец 2009 года, составил незначительную величину, так как у организации по балансу практически отсутствуют денежные средства на счету.

Коэффициент быстрой ликвидности в 2009 г. составил 0,12, что на 0,04 пункта ниже его значения в 2008 г. (0,16) при рекомендуемом значении от 0,5 до 1,0., т.е. предприятие не может погасить краткосрочную задолженность за счет денежных средств, краткосрочных финансовых вложений и дебиторских долгов.

Рис. 2. Динамика показателей ликвидности ООО «Виктория-Гранд» за 2007 –2009 гг.

Коэффициент текущей ликвидности в 2009 г. составил 1,09, что на 0,15 пункта ниже его значения в 2008 г. (1,24) при рекомендуемом значении от 1,5 до 2,0. Коэффициент текущей ликвидности ниже нормы, т.е. это говорит о том, что ООО «Виктория-Гранд» не платежеспособно. Таким образом, за анализируемый период ООО «Виктория-Гранд» не может погасить дебиторскую краткосрочную задолженность за счет денежных средств, краткосрочных финансовых вложений и дебиторских долгов.

Ликвидность средств, вложенных в дебиторскую задолженность, зависит от скорости документооборота в банках страны, своевременности оформления банковских документов, сроков представления кредита и других причин.

По данным коэффициента критической ликвидности можно сделать вывод о том, что предприятие не в состоянии мобилизовать средства в расчетах с дебиторами на покрытие краткосрочных обязательств. Снижается вероятность погашения краткосрочных обязательств, даже если в качестве источников для их покрытия предприятие будет использовать и дебиторскую задолженность.

Для характеристики основных финансовых результатов деятельности ООО «Виктория-Гранд» используем данные бухгалтерской отчетности за 2007-2009 гг. (табл. 7).

Таблица 7 Показатели финансово-хозяйственной деятельности ООО «Виктория-Гранд» за 2007-2009 гг. (тыс. руб.)

| Показатели | 2007 г. | 2008 г. | 2009 г. | Отклонение, (+,-) | Темп изменения суммы, % | |||

| сумма | уровень, % | сумма | уровень, % | сумма | уровень, % | |||

| Выручка от продажи товаров, работ, услуг | 24392 | 100,0 | 31920 | 100,0 | 45215 | 100,0 | 13295 | 131,3 |

| Себестоимость проданных товаров, работ, услуг | 17955 | 73,61 | 22550 | 70,65 | 31141 | 68,87 | 8591 | 126,0 |

| Коммерческие расходы | 6437 | 24,52 | 8265 | 25,89 | 11775 | 26,04 | 3510 | 142,5 |

| Прибыль от продажи | 456 | 1,87 | 1105 | 3,46 | 2299 | 5,08 | 1194 | 2,1 р. |

| Проценты к уплате | — | — | 461 | 1,44 | 355 | 0,79 | -106 | 77,0 |

| Прочие доходы | 482 | 1,98 | 863 | 2,70 | 481 | 1,06 | -382 | 55,7 |

| Прочие расходы | 655 | 2,69 | 692 | 2,17 | 296 | 0,65 | -364 | 44,8 |

| Прибыль до налогообложения | 283 | 1,16 | 815 | 2,55 | 2129 | 4,71 | 1280 | 2,5 р. |

| Налог на прибыль | 68 | -0,28 | 203 | -0,64 | 610 | -1,35 | 407 | 3,0 р. |

| Чистая прибыль | 215 | 0,88 | 612 | 1,92 | 1519 | 3,36 | 873 | 2,4 р. |