Скачать готовый шаблон таблицу Excel для конкурентного анализа рынка и проведения полного анализа конкурентов и составления карты конкурентов. Он включает в себя подробное изучение деятельности основных игроков отрасли, начиная с анализа цен, рекламы, ассортимента и заканчивая подробным SWOT анализом конкурентов.

Анализ конкурентов необходим при:

- разработке маркетинговой стратегии, позиционирования товара

- прогнозировании плана продаж

- разработке ассортимента и товарной политики

- установлении цены на товар

- разработки товара: выбор свойств и ключевых характеристик продукта

- разработки стратегии продвижения продукта

Способы получения информации о конкурентах:

Если вы задаетесь вопросом «Как провести анализ конкурентов на практике?», то вам обязательно стоит прочитать данную статью. С помощью подготовленного нами примера анализа конкурентов вы сможете оценить конкурентоспособность своей компании. В данный пример конкурентного анализа включены 10 базовых шагов, которые должны быть обязательно сделаны при анализе конкурентной среды компании. В конце статьи вы найдете удобный шаблон с таблицами, который поможет структурировать всю полученную в ходе работы информацию.

Предварительные работы

Перед тем как перейти к сравнительному анализу конкурентов, проведите ряд предварительных работ. Во-первых,

четко определите своих конкурентов (см. методику «Выбираем конкурентов правильно»). Во-вторых, определите цели конкурентного анализа, чтобы не анализировать «лишнюю» информацию, которая не даст ответа на необходимые вопросы. В-третьих, проведите опрос потребителей на рынке для формирования понимания о том, какие представления целевая аудитория имеет о вашем товара и о товарах конкурентов, оцените уровень знания и лояльности.

Проводите анализ конкурентов в первый раз?

Рекомендуем прочитать статью «Важные моменты конкурентного анализа предприятия», в которой содержится вся необходимая информация об основных этапах и принципах анализа конкурентного окружения компании.

Итак, приступим к анализу.

№1 Оцените общий уровень внутриотраслевой конкуренции

Чем интенсивнее уровень конкуренции в отрасли:

- тем быстрее изменяется рыночная среда

- тем важнее мобильность и быстрая реакция на изменения

- тем выше уровень требуемых затрат, квалификации персонала и ожидания от продукта

- тем сложнее найти свободную рыночную нишу и успешную конкурентную стратегию

- тем выше риски снижения долгосрочной прибыли

- тем выше уровень развития и насыщения рынка

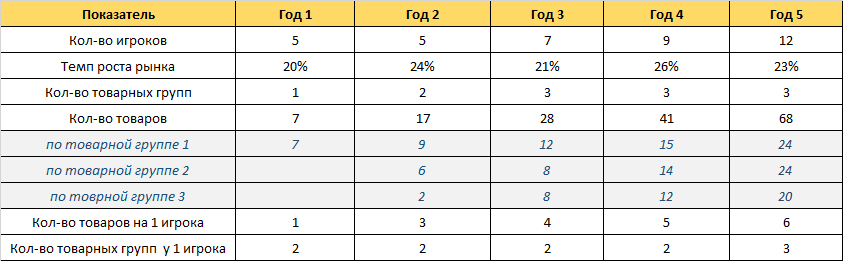

На первом этапе конкурентного анализа определите количество игроков, темп роста рынка, динамику появления товарных групп и новых товаров в отрасли. Выводы на данном этапе должны быть сделаны относительно интенсивности конкуренции, перспективах ее ужесточения и прогнозах изменения рынка на ближайшие 3 года. Для проведения такой оценки можно воспользоваться следующей таблицей анализа конкурентов.

Данные по приведенным показателям лучше собирать за 3- 5 лет, но при отсутствии такой информации достаточно будет 1-2 лет. Цель: явно понять тренд и правильно сделать прогнозы будущего положения рынка.

№2 Постройте карту конкурентов

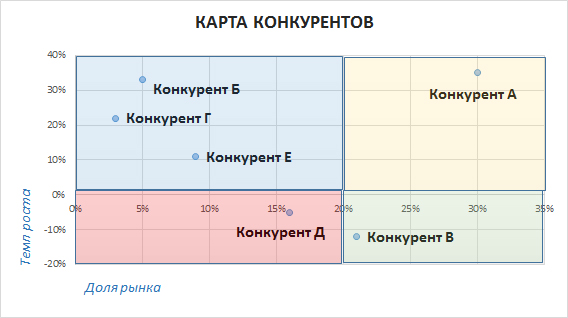

Карта конкурентов поможет выделить тех игроков, которые являются движущими компаниями рынка, определяют правила игры в отрасли и могут стать примером успешных решений и стратегий.

Карту построить просто, достаточно определить по каждому конкуренту долю рынка и темп роста продаж:

Какие выводы можно сделать из полученной информации? Составить характеристику по каждому конкуренту. Конкуренты с высокой долей рынка и высокими темпами роста задают правила игры на рынке. Конкуренты с отрицательными или невысокими темпами роста могут служить хорошим источником для роста бизнеса. Конкуренты с высокими темпами роста могут рассказать об успешных техниках продаж.

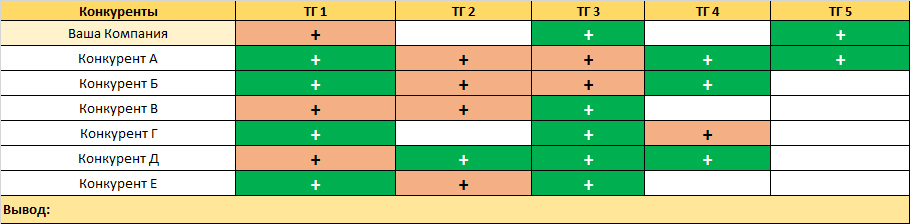

№3 Проведите сравнительный анализ портфеля

Определите портфель конкурентов и сравните его с портфелем Вашей компании. Обязательно отметьте ключевые направления бизнеса каждого игрока (в таблице ключевые направления бизнеса — розовые ячейки):

Ключевые направления бизнеса — товарные категории, обеспечивающие самую высокую долю продаж и долю прибыли

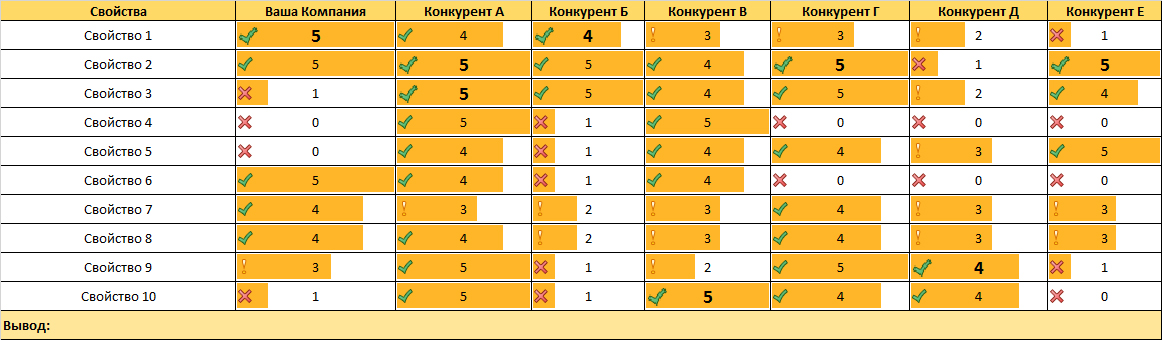

Определите хиты продаж конкурентов по каждой товарной категории и подготовьте сравнительный анализ каждого «хита» конкурента с вашим товаром. Обязательно отметьте ключевые свойства продуктов.

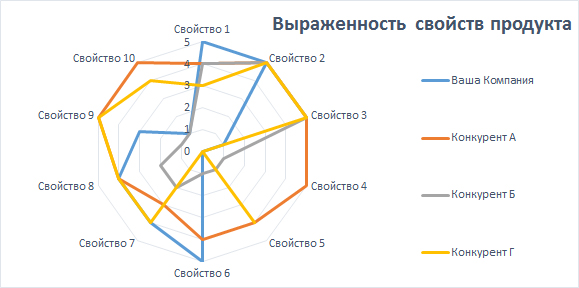

Оценку свойств удобнее проводить по 5-ти бальной шкале, где 0 баллов — отсутствие свойства, а 5 баллов — лучшее предложение на рынке

Наиболее верный способ получения правдивой оценки товаров Вашей компании и конкурентов: опрос потребителей и проведения слепых тестов (без упаковки и возможности идентифицировать товар с производителем) Выраженность свойств удобнее всего представить в виде «многоугольника характеристик товара»:

№4 Проведите сравнительный анализ цен

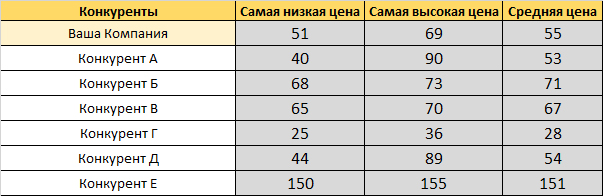

Распределите всех конкурентов по основным ценовым сегментам: низко-ценовой, средне-ценовой, высоко-ценовой и премиум сегменты.

Выявите крайние ценовые границы конкурентов и основной ценовой диапазон, в котором конкурент ведет свой бизнес: определите самую низкую цену, самую высокую цену и среднюю цену продаж.

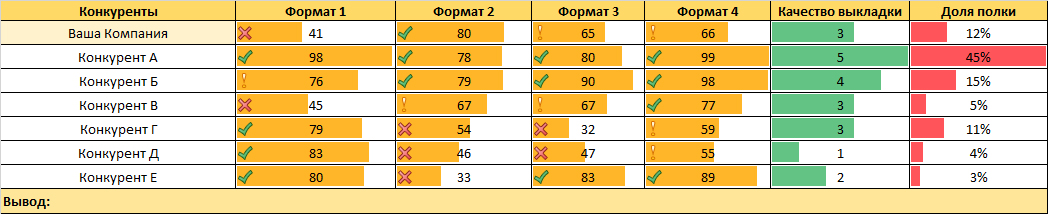

№5 Проведите сравнительный анализ дистрибуции продукта

Сначала выявите ключевые каналы продаж товаров (например: гипермаркеты, супермаркеты, магазину у дома, рынки, аптеки, прямые каналы продаж, интернет). Затем оцените качество выкладки вашего товара и товаров конкурирующих фирм. Потом оцените долю полки продуктов.

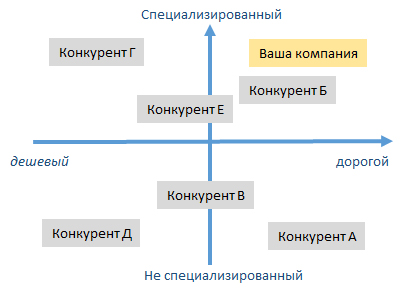

№6 Определите позиционирование всех игроков на рынке

На данном этапе конкурентного анализа важно даже не само позиционирование товара каждого конкурента, а скорее сложившееся восприятие потребителей, а оно основано практически всегда на следующих критериях:

- известный — не известный

- дорогой-дешевый

- качественный — некачественный

- специализированный — обычный

- прямое назначение продукта или ключевая выгода

Такое восприятие проще всего отразить на карте восприятий:

Также соберите информацию об ключевых клеймах (или обещаниях) конкурентов, об известности Вашей компании на рынке и уровне лояльности к ней.

№7 Оцените методы продвижения и рекламные бюджеты

Данная информация потребуется для формирования правильной конкурентной и медиа стратегии. Собирать информацию можно подробно с указанием точных бюджетов, охвата и интенсивности поддержки; или кратко с описанием формата и особенностей размещения рекламного сообщения.

Анализ методов прямого продвижения:

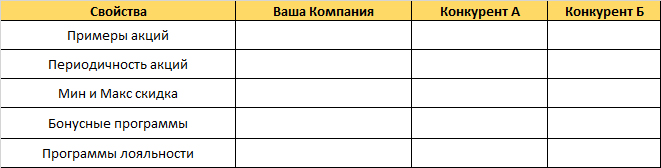

Анализ BTL-программ: позволит составить работающие конкурентоспособные предложения для покупателей

Не забудьте собрать и проанализировать макеты рекламных сообщений, они дадут ответ на вопрос о ключевых клеймах и стратегиях убеждения потребителей.

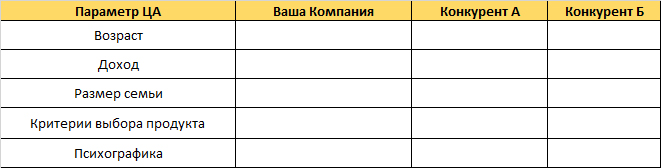

№8 Опишите ключевого потребителя конкурентов

Описать целевую аудиторию помогут демографические, поведенческие и психографические критерии сегментирования.

№9 Оцените технологический уровень конкурентов

Для разработки конкурентных стратегий очень важно понимать технологические возможности конкурентов, их возможности в достижении низкого уровня затрат, доступа к ресурсам, уровень квалификации кадров и финансовые возможности.

№10 SWOT анализ оценка конкурентных преимуществ

Последним этапом конкурентного анализа рынка является составление краткого SWOT анализа по каждому конкуренту. Нет необходимости делать подробный анализ, достаточно указать 1-2 тезиса по каждому пункту SWOT анализа.

Когда SWOT анализ готов, оцените конкурентное преимущество вашей компании и основных конкурентов, в этом вам поможет наша методика анализа конкурентных преимуществ с готовым примером<.

Готовые решения

У нас есть готовый шаблон, с помощью которого вы с легкостью сможете применить теоретические знания данной статьи на практике. Скачать шаблон для проведения конкурентного анализа можно в разделе «Полезные шаблоны по маркетингу».

comments powered by

Анализ рынка для бизнеса

Определите размер целевого рынка, сегменты и возможности с помощью этого шаблона анализа рынка для бизнеса. Этот шаблон анализа рынка поможет вам составить бизнес-план и продемонстрировать размер возможностей потенциальным инвесторам. Проведите свое исследование рынка с помощью этого шаблона маркетингового анализа для бизнеса со специальными возможностями.

Word

Скачать

Открыть в браузере

Поделиться

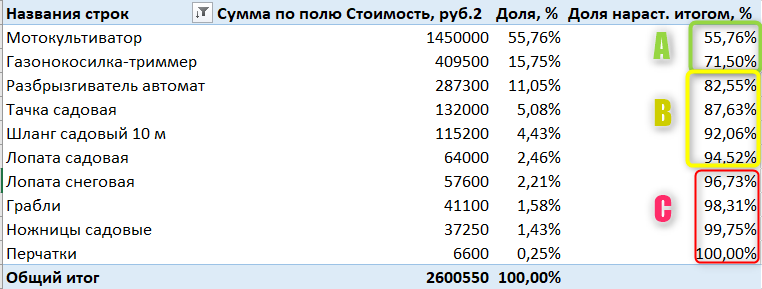

АВС-анализ позволяет классифицировать ресурсы компании по степени их значимости. Основная цель применения ABC анализа — определить наиболее прибыльные или продаваемые товары и услуги, самых выгодных клиентов и т.д. Один из профессиональных приемов анализа — ABC анализ в сводной таблице в Excel.

АВС-анализ основан на принципе Парето, согласно которому 20% ресурсов приносят 80% результата. Таким образом, цель данного анализа — разделить все ресурсы на три группы:

- группа А — примерно 20% наиболее прибыльных / маржинальных / продаваемых и т.д. товаров или услуг, которые приносят 80% результата.

- группа В — примерно 30% середнячков, приносящих еще 15% результата.

- группа С — оставшиеся 50% аутсайдеров, приносящих лишь 5% результата.

В этой статье мы разберем, как можно провести ABC анализ в сводной таблице в Excel.

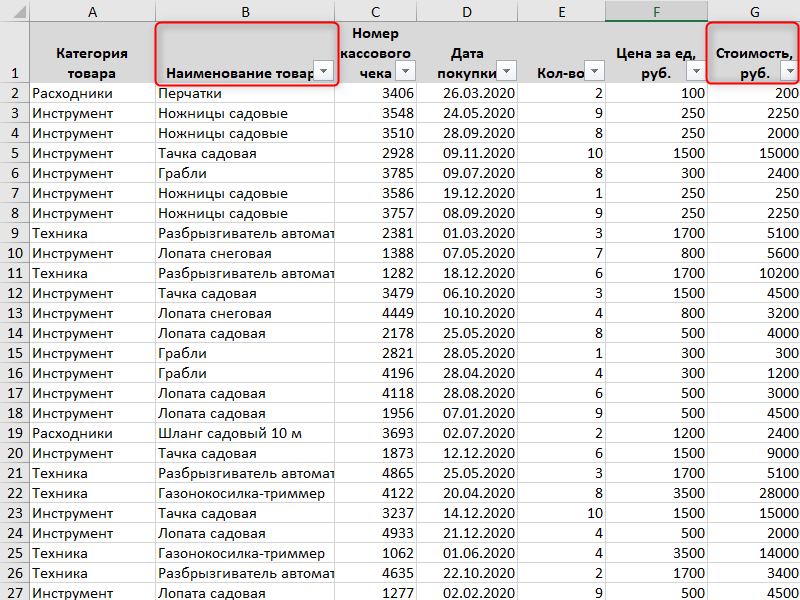

Для начала необходимо определиться с периодом анализа. Наиболее удачный вариант — взять в анализ 12 месяцев, чтобы учесть все сезонные колебания. Однако, иногда нужен анализ более короткого периода — например, в нашем примере для магазина садового инвентаря мы возьмем период 6 месяцев (наивысший спрос в дачный сезон).

Далее нужно подготовить исходные данные для анализа. Это может быть “сырая” база с транзакциями, выгруженная из учетной системы, или уже обработанная для анализа таблица.

В любом случае, если мы анализируем товарный ассортимент по выручке, исходная таблица должна содержать следующие данные:

- наименование товара или наименование группы товара — в зависимости от того, до какой степени детализации нужно провести анализ. Если ваш ассортимент огромен, то, возможно, целесообразнее будет анализировать товары по группам, а не по конкретным SKU.

- выручка по каждому товару или группе товаров.

Для анализа конкретно по выручке этих данных будет достаточно. Если хотите провести анализ по прибыли (или марже), то нужно иметь либо уже готовые данные по прибыли в разрезе товаров, либо издержки по каждому товару (себестоимость производства или стоимость закупки).

В нашем примере АВС-анализа таблица с исходными данными выглядит так.

В таблице содержится различная информация, но для анализа будем использовать только два столбца: Наименование товара и Стоимость.

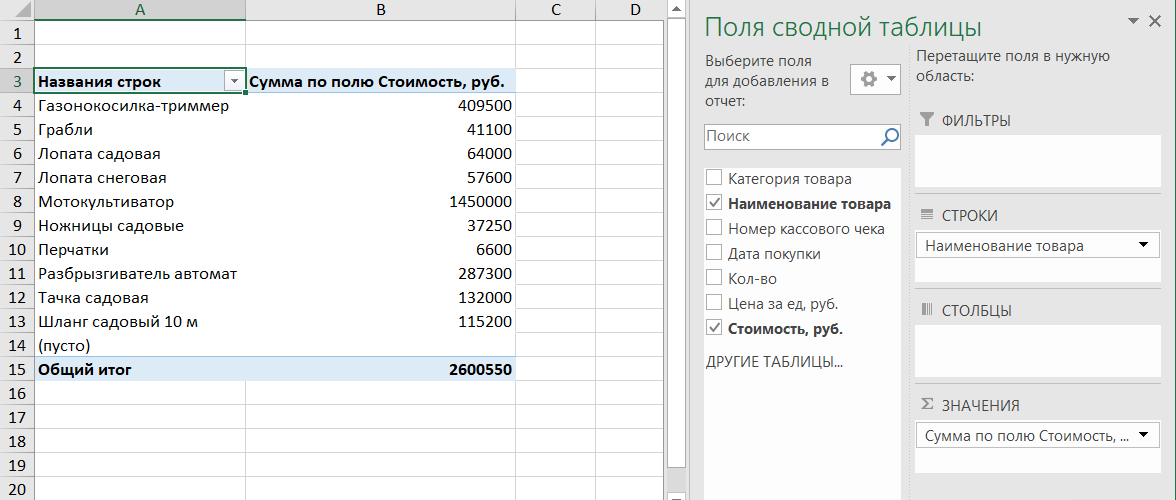

1. Создадим сводную таблицу для АВС анализа

Для начала нужно создать сводную таблицу. Выделяем исходную таблицу вместе с заголовками, далее вкладка Вставка — Сводная таблица — выбираем на Новый лист.

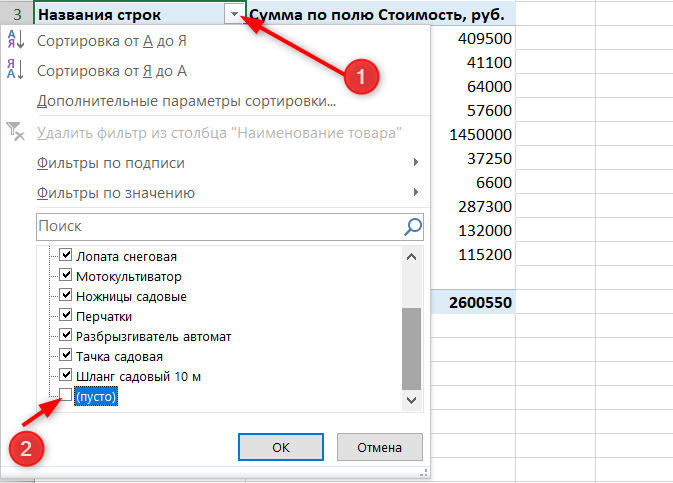

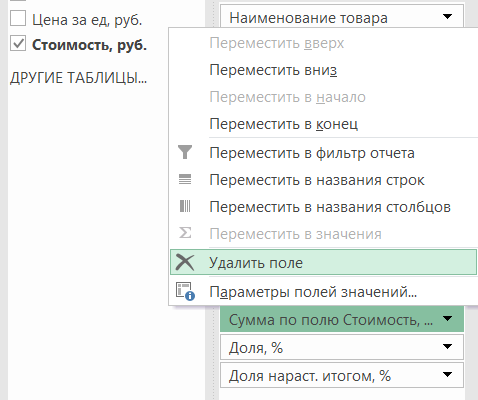

В поле Строки помещаем наименование товаров, а в поле Значения — сумму по полю Стоимость.

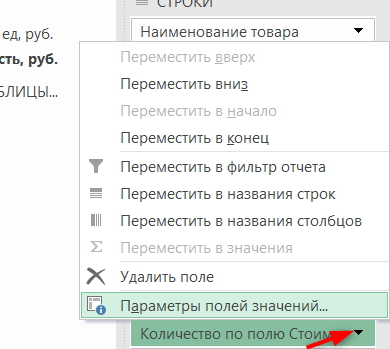

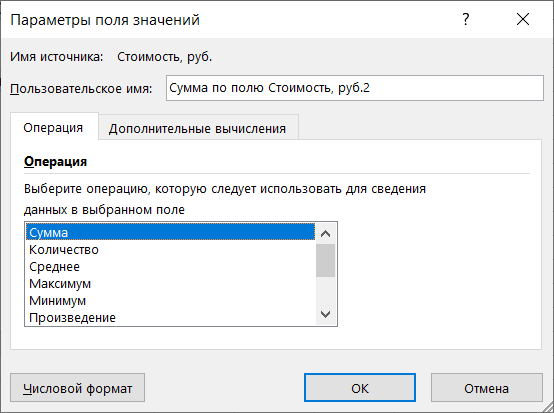

Кстати, при добавлении данных в поле Значения по умолчанию считается количество (в большинстве версий эксель). Чтобы количество превратить в сумму, щелкните на стрелочке и выберите Параметры полей значений, и в открывшемся окне нужно выбрать операцию Сумма.

Также желательно убрать пустую строку внизу таблицы, которая всегда по умолчанию создается в сводных таблицах. Для этого в фильтре столбца снимите “галочку” с пункта (пусто).

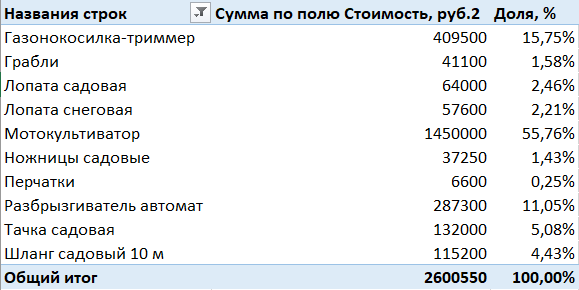

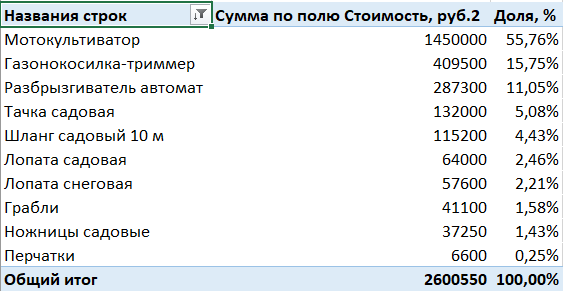

Мы получили список товаров и суммы выручки за каждый из них.

2. Получим доли каждого товара

Теперь нам необходимо посчитать, какую долю занимает выручка по каждому товару в общей выручке.

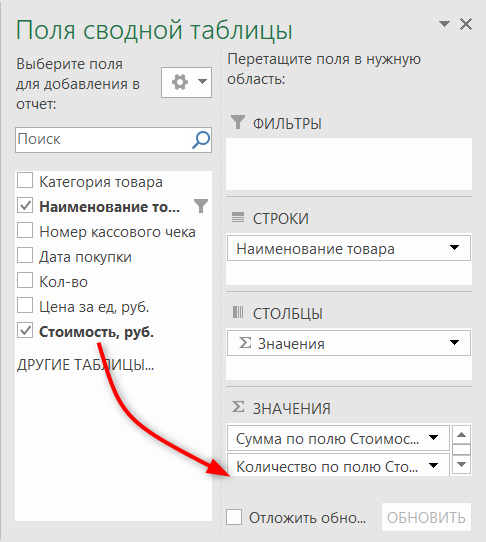

Для этого добавим столбец Стоимость в поле Значения еще раз, просто перетянув его еще раз.

По умолчанию у нас посчиталось количество значений. Как в предыдущем пункте, превратим количество в сумму.

Получили два одинаковых столбца с суммами выручки. Теперь из второго столбца с выручкой нужно сделать доли от выручки по данному товару в общей выручке.

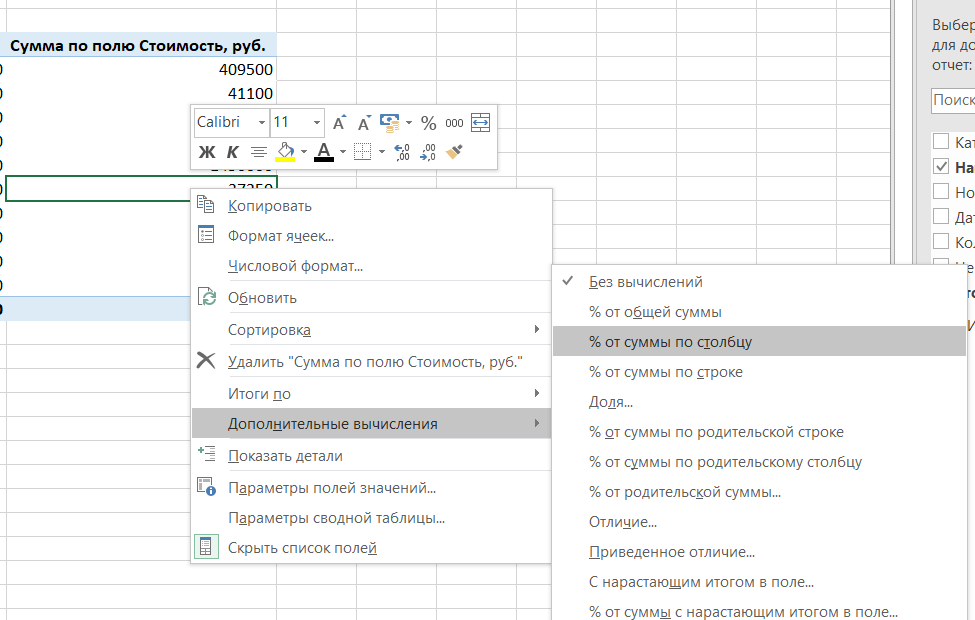

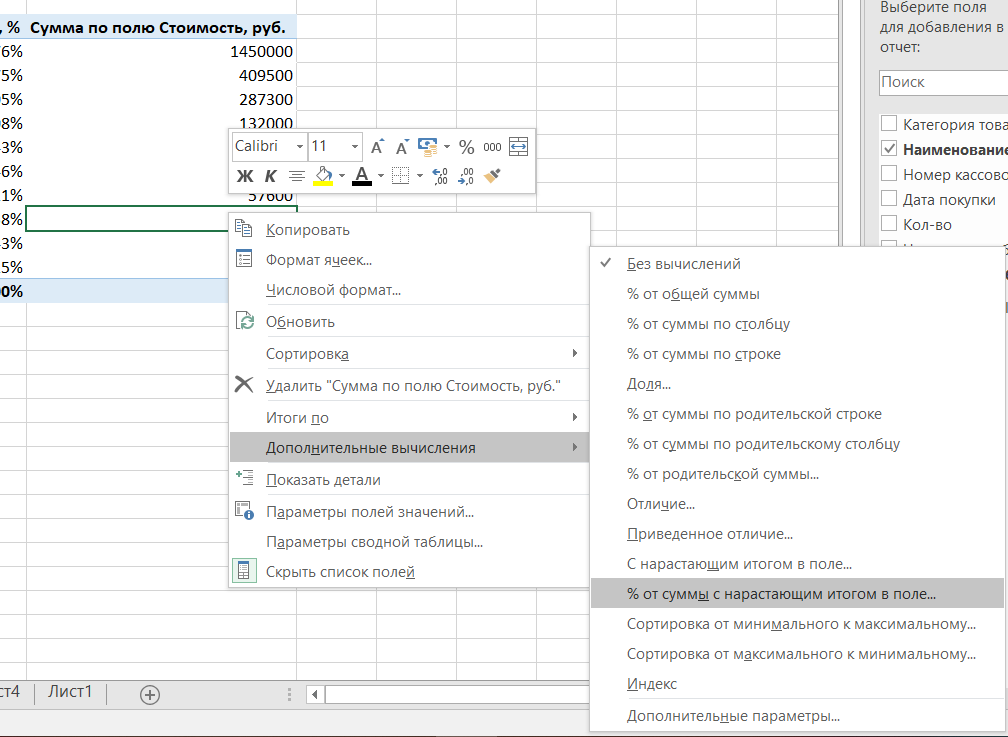

Для этого щелкните правой кнопкой мыши в любом месте второго столбца с суммой и выберите: Дополнительные вычисления — % от суммы по столбцу.

Получили доли выручки от каждого товара. Переименуем столбец с процентами, назовем его Доля, %.

3. Сортируем по убыванию доли выручки

Вспомним, что нам нужно получить в итоге АВС-анализа ассортимента — это разделить товары на категории по убыванию их полезности.

Поэтому теперь нам нужно отсортировать список товаров по убыванию доли их выручки в общей выручке. Таким образом, чтобы товары с самым большими долями сконцентрировались вверху.

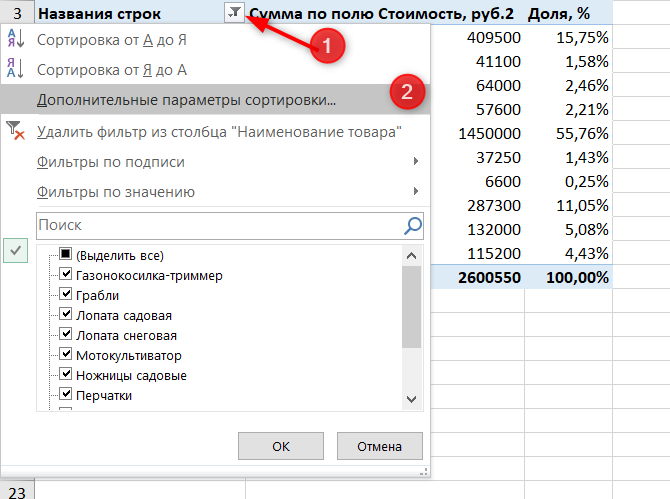

Для этого щелкнем на фильтре столбца Названия строк (т.е. столбца с наименованиями товаров) и выберем Дополнительные параметры сортировки.

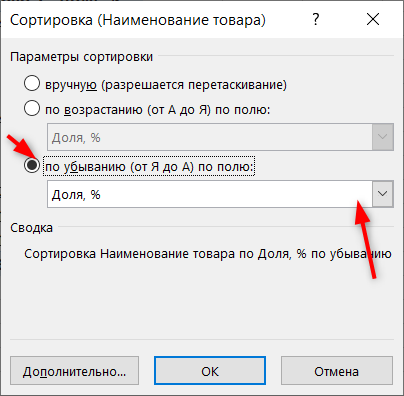

В окне сортировки нужно выбрать переключатель “по убыванию”, и в выпадающем списке выбрать столбец Доля, %.

Чтобы было понятнее, мы отсортировали столбец Наименование товара по убыванию значений в столбце Доля, %. Столбец с суммой выручки также отсортировался, его дополнительно сортировать не нужно.

На этом этапе уже видно, какие товары попали в группы А, В и С. Однако, это можно увидеть без расчетов лишь потому, что таблица в нашем примере маленькая. А что если у ней сотни или тысячи строк?

4. Получаем долю выручки нарастающим итогом

Как в пункте 2, снова добавляем поле стоимость в поле Значения, и вместо показателя Количество указываем Сумма. Сразу лучше переименовать поле (в примере — Доля нараст. итогом, %).

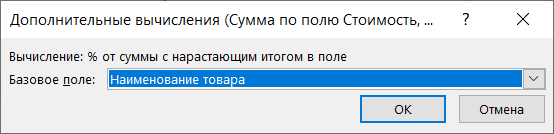

Теперь опять щелкаем правой кнопкой мыши на любом месте нового поля — Дополнительные вычисления — % от суммы с нарастающим итогом в поле — появляется окно Дополнительные вычисления — нажимаем Ок.

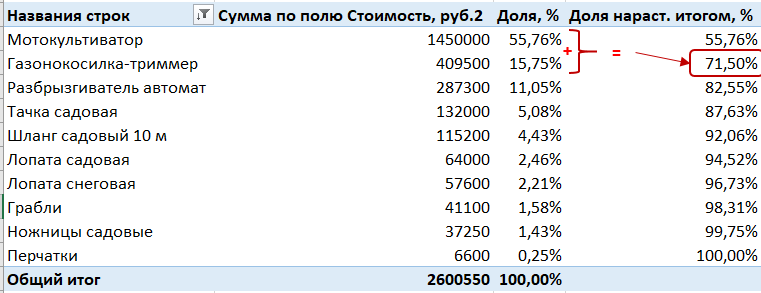

В поле Доля нарастающим итогом считаются доли выручки из предыдущего столбца нарастающим итогом, на картинке показан смысл:

Мы практически достигли цели провести ABC анализ в сводной таблице в Excel. Ведь нам нужно было узнать, какие товары дают примерно 80% выручки, какие — еще 15% (т.е. от 80 до 95%), а какие оставшиеся 5% (от 95 до 100%). И поле “Доля нараст. итогом, %” это показывает.

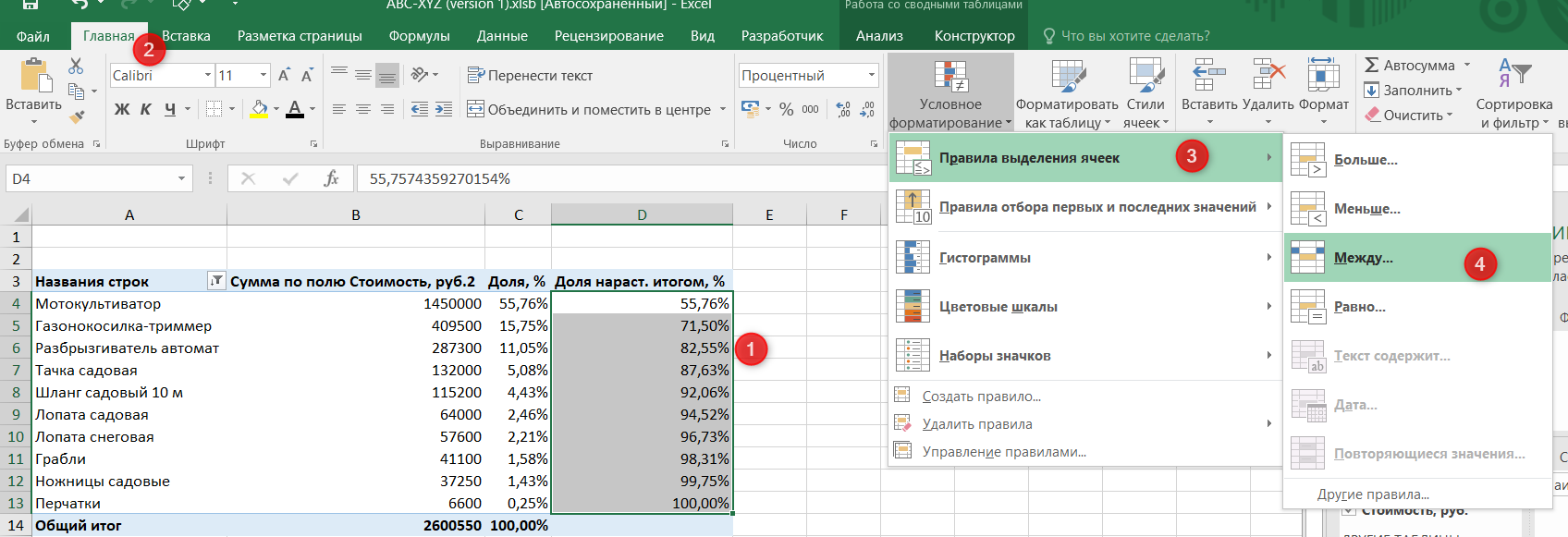

ABC анализ в сводной таблице в Excel: получение результата анализа

Остался завершающий штрих. Используем условное форматирование, чтобы подсветить группы А, В и С в нашем анализе.

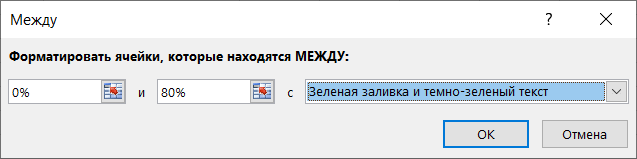

Выделим значения в столбце Доля нараст. итогом, % (без итогов) и перейдем на вкладку Главная — Условное форматирование — Правила выделения ячеек — Между.

Указываем диапазон процентов для группы А (в примере стандартные от 0 до 80%, вы можете указать свой диапазон) и выбираем форматирование в выпадающем списке.

То же самое проделываем для групп В и С, изменив интервалы и форматирование.

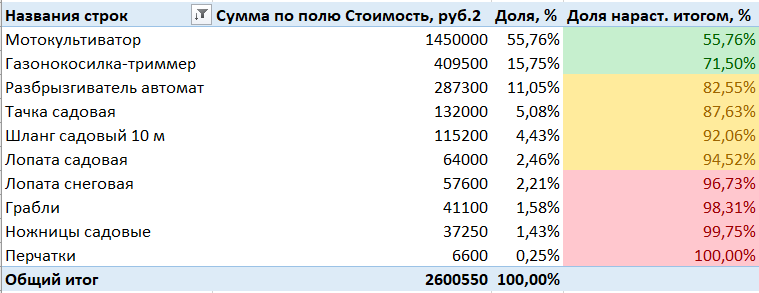

Получим наглядную картину разделения товарного ассортимента на группы АВС-анализа. Зеленая заливка относится к товарам группы А, желтая и красная — В и С соответственно.

Открою маленький секрет, на самом деле достаточно только последнего столбца, и вычислять два предыдущие столбца не обязательно. В примере они показаны лишь для того, что вы могли увидеть логику расчетов. И на самом деле их можно даже удалить, если они вам не нужны.

Чтобы удалить промежуточные вычисления из сводной таблицы, щелкаем правой кнопкой мыши — Поля сводной таблицы — и удаляем их из значений.

Таким образом, мы на примере увидели, как можно провести ABC анализ в сводной таблице в Excel. Если такой же анализ проводить в обычной таблице с формулами, есть вероятность, что таблицу нужно будет постоянно дорабатывать, особенно при добавлении новых товаров в ассортимент. В данном же случае таблица полностью интерактивная, достаточно лишь ее обновлять (правая кнопка мыши — Обновить). На практике АВС-анализ часто сочетают с XYZ-анализом.

О том, что такое XYZ-анализ и как его провести в excel, читайте в статье.

Вам может быть интересно:

Содержание

- Подборка файлов Excel для инвесторов

- Лестница облигаций

- Анализ качества эмитентов облигаций

- 11 способов расчета доходности инвестиционного портфеля

- Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

- Калькулятор процентного риска облигаций

- Шаблон файла для оценки акций

- Следующая запись

- Влияет ли дивидендная политика на долгосрочную доходность акций?

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

- Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Подборка файлов Excel для инвесторов

В этой статье мы приводим ссылки и описание шести полезных файлов Excel, которые вы можете использовать для принятия инвестиционных решений или получения новых знаний в области инвестиций:

Лестница облигаций

Лестница облигаций — это простая инвестиционная стратегия, позволяющая организовать удобные для инвестора денежные потоки и снизить риск изменения процентных ставок.

Вы определяете число ступеней лестницы (число лет, умноженное на число погашений облигаций каждый год), для каждой ступени находите подходящие для вас облигации и инвестируете в каждую ступень одинаковую сумму денег.

После погашения облигаций в каждой ступени вы выбираете, тратить деньги на свои обычные расходы (или инвестировать в другие альтернативы) и, таким образом, «укорачивать» лестницу или купить новые облигации (на срок в конце лестницы), достроив лестницу до целевого года погашения. Купоны вы можете использовать по своему желанию. Подробно о Лестнице облигаций мы писали здесь.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Видео по построению лестницы облигаций и отчету по качеству эмитента смотрите здесь.

Анализ качества эмитентов облигаций

Детальный анализ качества эмитентов облигаций как «со стороны» (долговая нагрузка, эффективность, стабильность), так и «внутри» (анализ качества баланса и качества прибыли). Этот отчет также позволят находить лучшие замены или аналоги для любых облигаций.

Этот файл основан на данных нашего сервиса «Анализ облигаций» и обновляется еженедельно. Для доступа на страницу с файлом может потребоваться очень быстрая регистрация.

11 способов расчета доходности инвестиционного портфеля

Все просто, если в вашем портфеле нет пополнений и выводов денег. Но, как правило, они есть и рассчитывая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом — отрицательной. И оба эти результата будут являться корректными.

Это файл представляет все 11 способов расчета доходности. Он не универсален для любого портфеля, но с его помощью и нашей подробной статьи вы легко сможете ориентироваться в основных способах расчета и применять их. Решение этой задачки в Telegram также поможет лучше разобраться в использовании различных подходов к расчетам.

Сравнение фондов с выплатами и реинвестированием для цели получения периодического дохода

Если ваша инвестиционная цель — генерация периодического дохода (выплат), вы можете использовать отдельные акции и облигации, а можете фонды. Последние могут выплачивать доходы, а могут их реинвестировать. В случае реинвестирования, вы сможете реализовать свою цель только продавая часть паев на величину ожидаемого дохода.

Этот файл показывает, что такая стратегия более эффективна после учета налогов и временной стоимости денег, чем получение выплат. В решении этого кейса мы объясняем все подробно.

Калькулятор процентного риска облигаций

Облигации с различными характеристиками (срок, доходность, размер, число купонов и пр.) имеют разную чувствительность к изменению рыночных процентных ставок.

Это калькулятор позволяет вычислять процентное изменение цены облигаций в зависимости от изменения процентных ставок (есть формулы и подходы к аппроксимации сложных вычислений типа выпуклости). В конченом итоге, вы можете оценивать процентные риски и потенциальные доходности целых портфелей, как это сделали мы в решении этой задачки в Telegram.

Шаблон файла для оценки акций

Полноценный шаблон оценки акций по модели дисконтированных денежных потоков от профессора Сваминатана, 25 лет преподававшего в Cornell (University of Chicago). Конспекты лекций по оценке и анализу ценных бумаг также отличные.

Бонус: пример боевой оценки акций Tesla от Асвата Дамодарана, профессора финансов в Школе бизнеса Стерна при Нью-Йоркском университете (преподает корпоративные финансы и оценку капитала).

Читайте также:

Следующая запись

Влияет ли дивидендная политика на долгосрочную доходность акций?

Исследование Ned Davis Research и Hartford Funds сравнивает доходность и риски акций компаний с пятью различными подходами к выплате дивидендов.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

Открытый паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Акции. Мировой рынок» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Дивидендные акции. Россия» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ.Российские акции. Первый эшелон» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Мультифакторные инвестиции. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Перспективные облигации. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Валютные облигации. Мировой рынок» (Правила доверительного управления зарегистрированы ФСФР России Закрытый паевой инвестиционный фонд недвижимости «ДОХОДЪ – Рентная недвижимость» (Правила доверительного управления зарегистрированы Центральным Банком Российской Федерации

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России .

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России )

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ Сбондс Корпоративные облигации РФ». Правила доверительного управления зарегистрированы Банком России 31 марта 2022 года №4920.

Представленные стратегии доверительного управления не основаны на параметрах стандартного инвестиционного профиля и не являются публичной офертой. Открытие счета доверительного управления клиентом и использование представленных стратегий управления сопровождается заполнением им анкеты определения индивидуального инвестиционного профиля.

Риски, связанные с финансовыми инструментами, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Ознакомиться с подробной информацией о фондах, а также с правилами доверительного управления и иными документами, предусмотренными в Федеральном законе от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» можно по адресу Управляющей компании: 199178, Санкт-Петербург, Малый пр. В.О., д. 43, к. 2, литера В, этаж 3, помещ. 62, на сайте dohod.ru, по телефону (812) 635-68-63, а так же по адресу агента — АО Актив: 191028, Санкт-Петербург, Литейный пр., 26, лит. А, оф. 208.

ООО «УК «ДОХОДЪ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

Внимание! Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия на осуществление деятельности по управлению ценными бумагами от Без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от С подробной информацией вы можете ознакомиться по ссылке:

2003-2023 © ООО «УК «ДОХОДЪ»

Мы используем файлы cookie. Продолжая пользоваться сайтом вы даете Согласие на обработку пользовательских данных.

Формы на сайте защищены капчей reCAPTCHA, ознакомьтесь c политикой конфиденциальности и условиями использования сервисов компании Google.

Источник

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

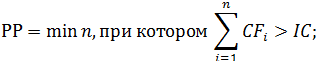

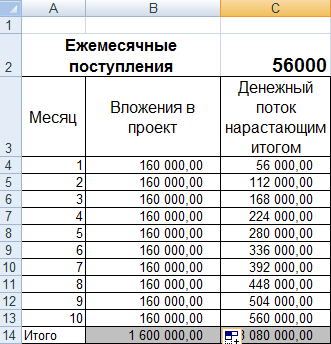

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

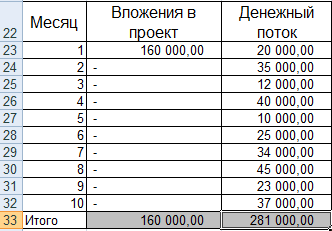

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник

Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

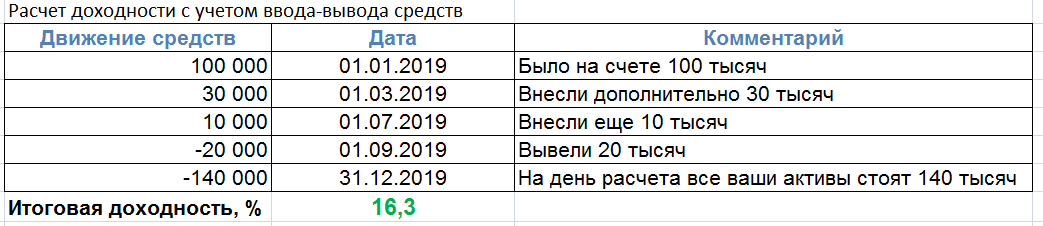

Расчет доходности в Excel

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

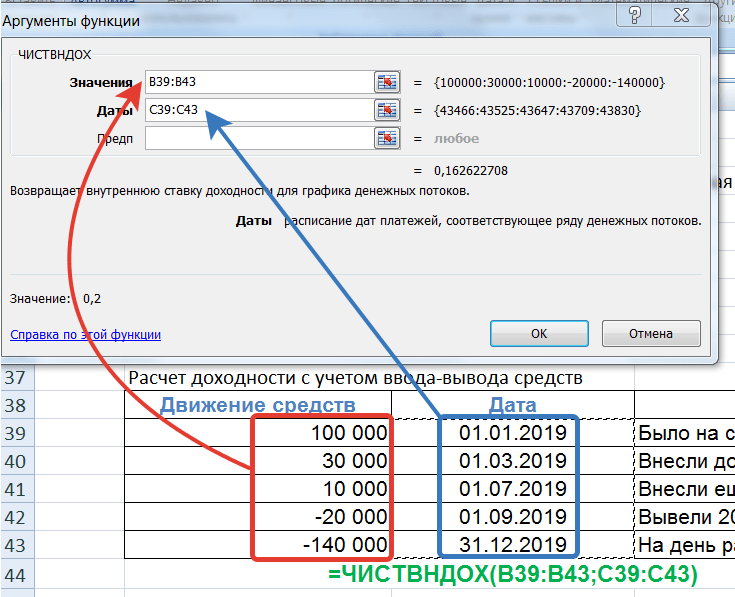

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

Вот как это выглядит на примере:

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

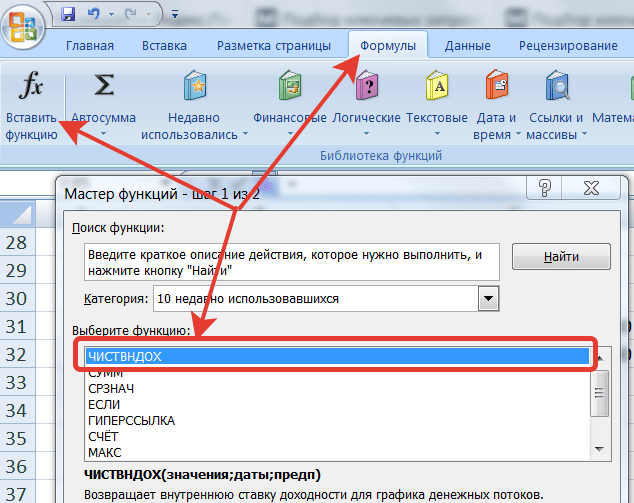

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

Источник