Microsoft Excel дает пользователю целый инструментарий для анализа финансовой деятельности предприятия, проведения статистических расчетов и прогнозирования.

Встроенные функции, формулы, надстройки программы позволяют автоматизировать львиную долю работы. Благодаря автоматизации пользователю нужно только подставлять новые данные, а на их основе автоматически будут формироваться готовые отчеты, которые многие составляют часами.

Пример финансового анализа предприятия в Excel

Задача – изучение результатов финансовой деятельности и состояния предприятия. Цели:

- оценить рыночную стоимость фирмы;

- выявить пути эффективного развития;

- проанализировать платежеспособность, кредитоспособность.

Основываясь на результатах финансовой деятельности, руководитель вырабатывают стратегию дальнейшего развития предприятия.

Анализ финансового состояния предприятия подразумевает

- анализ баланса и отчета о прибылях и убытках;

- анализ ликвидности баланса;

- анализ платежеспособности, финансовой стабильности предприятия;

- анализ деловой активности, состояния активов.

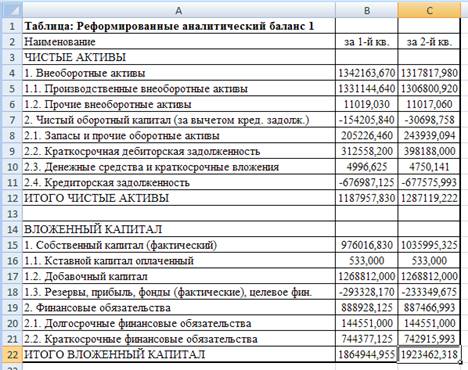

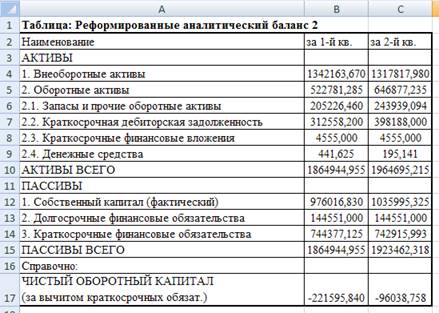

Рассмотрим приемы анализа балансового отчета в Excel.

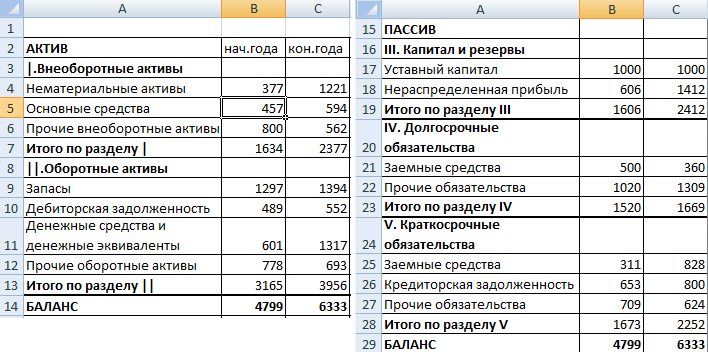

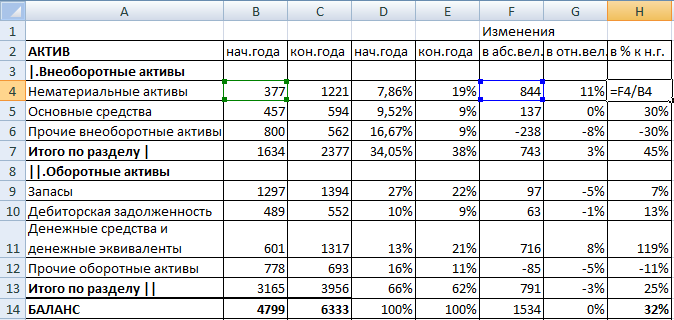

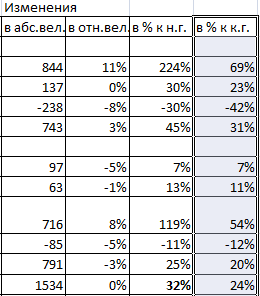

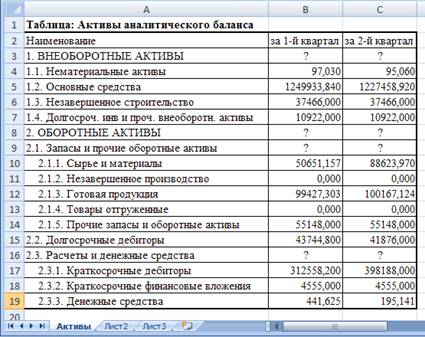

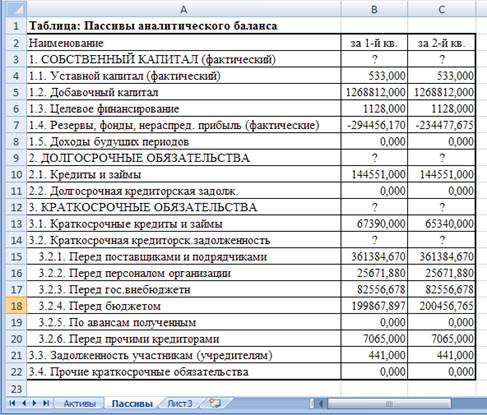

Сначала составляем баланс (для примера – схематично, не используя все данные из формы 1).

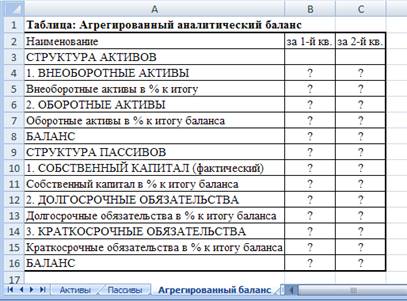

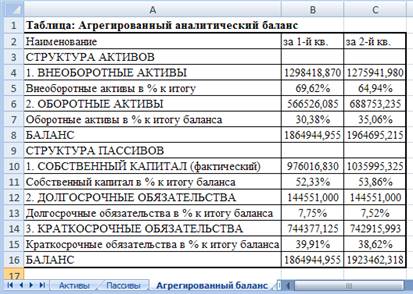

Проанализируем структуру активов и пассивов, динамику изменений величины статей – построим сравнительный аналитический баланс.

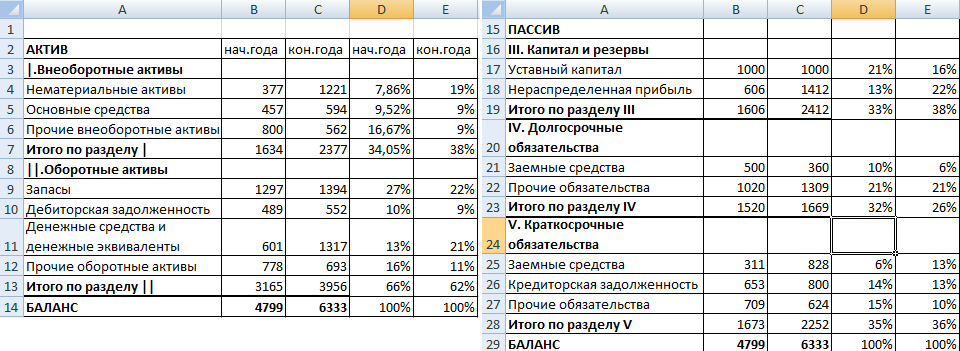

- Представим значения на начало и на конец года в виде относительных величин. Формула: =B4/$B$14 (отношение значения на начало года к величине баланса на начало года). По такому же принципу составляем формулы для «конца года» и «пассива». Копируем на весь столбец. В новых столбцах устанавливаем процентный формат.

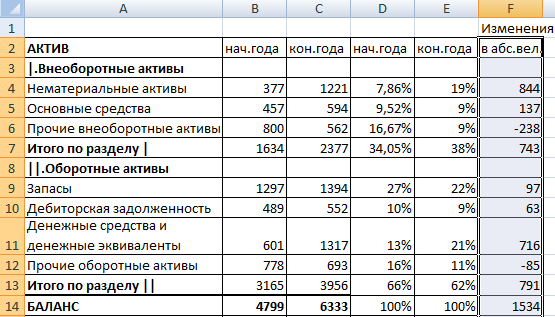

- Проанализируем динамику изменений в абсолютных величинах. Делаем дополнительный расчетный столбец, в котором отразим разницу между значением на конец года и на начало.

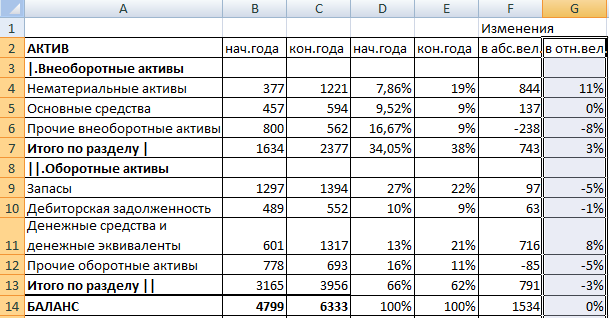

- Покажем изменения в относительных величинах. В новом расчетном столбце найдем разницу между относительными показателями конца года и начала.

- Чтобы найти динамику в процентах к значению показателя начала года, считаем отношение абсолютного показателя к значению начала года. Формула: =F4/B4. Копируем на весь столбец.

- По такому же принципу находим динамику в процентах для значений конца года.

С помощью простейших формул мы отобразили динамику по статьям баланса. Таким же образом можно сравнивать балансы разных предприятий.

Какие результаты дает аналитический баланс:

- Валюта баланса в конце отчетного периода стала больше в сравнении с начальным периодом.

- Внеоборотные активы приращиваются с более высокими темпами, чем оборотные.

- Собственный капитал предприятия больше, чем заемный. Причем темпы роста собственного превышают динамику заемного.

- Кредиторская и дебиторская задолженность приращиваются примерно в одинаковом темпе.

Статистический анализ данных в Excel

Для реализации статистических методов в программе Excel предусмотрен огромный набор средств. Часть из них – встроенные функции. Специализированные способы обработки данных доступны в надстройке «Пакет анализа».

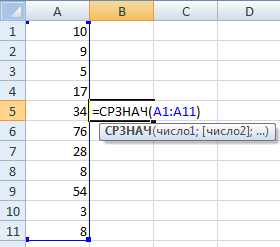

Рассмотрим популярные статистические функции.

- СРЗНАЧ – Среднее значение – рассчитывает выборочное или генеральное среднее. Аргумент функции – набор чисел, указанный в виде ссылки на диапазон ячеек.

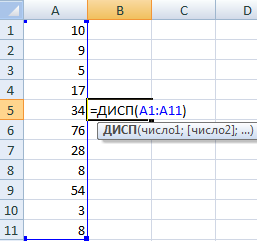

- ДИСП – для вычисления выборочной дисперсии (без учета текстовых и логических значений); ДИСПА – учитывает текстовые и логические значения. ДИСПР – для вычисления генеральной дисперсии (ДИСПРА – с учетом текстовых и логических параметров).

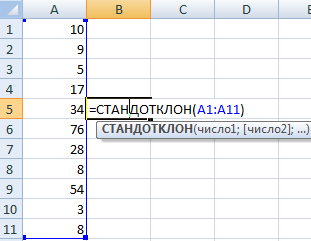

- Для нахождения квадратного корня из дисперсии – СТАНДОТКЛОН (для выборочного стандартного отклонения) и СТАНДОТКЛОНП (для генерального стандартного отклонения).

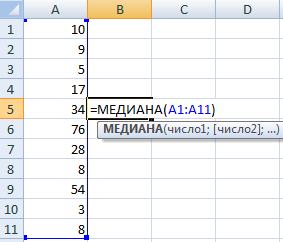

- Для нахождения моды совокупности данных применяется одноименная функция. Разделяет диапазон данных на две равные по числу элементов части МЕДИАНА.

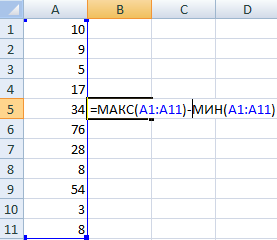

- Размах варьирования – это разность между наибольшим и наименьшим значением совокупности данных. В Excel можно найти следующим образом:

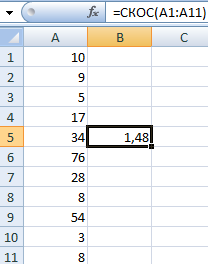

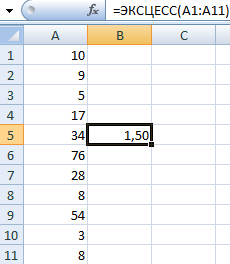

- Проверить отклонение от нормального распределения позволяют функции СКОС (асимметрия) и ЭКСЦЕСС. Асимметрия отражает величину несимметричности распределения данных: большая часть значений больше или меньше среднего.

В примере большая часть данных выше среднего, т.к. асимметрия больше «0».

ЭКСЦЕСС сравнивает максимум экспериментального с максимумом нормального распределения.

В примере максимум распределения экспериментальных данных выше нормального распределения.

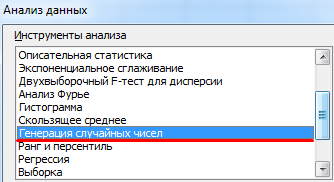

Рассмотрим, как для целей статистики применяется надстройка «Пакет анализа».

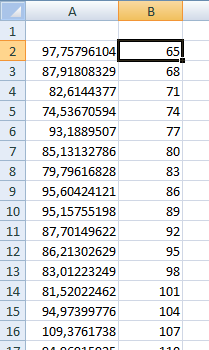

Задача: Сгенерировать 400 случайных чисел с нормальным распределением. Оформить полный перечень статистических характеристик и гистограмму.

- Открываем меню инструмента «Анализ данных» на вкладка «Данные» (если данный инструмент недоступен, то нужно подключить настройку анализа ). Выбираем строку «Генерация случайных чисел».

- Вносим в поля диалогового окна следующие данные:

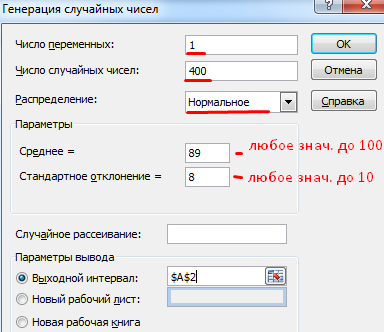

- После нажатия ОК:

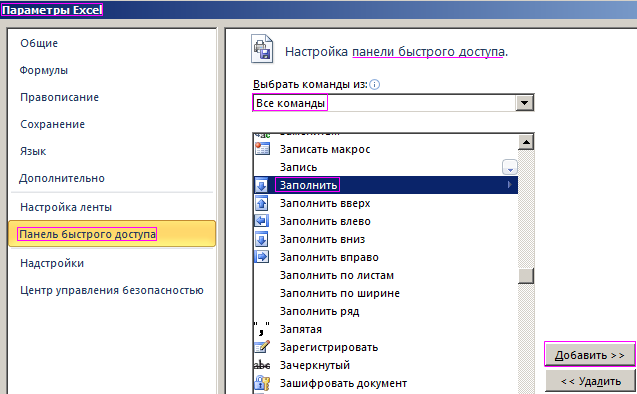

- Зададим интервалы решения. Предположим, что их длины одинаковые и равны 3. Ставим курсор в ячейку В2. Вводим начальное число для автоматического составления интервалов. К примеру, 65. Далее нужно сделать доступной команду «Заполнить». Открываем меню «Параметры Excel» (кнопка «Офис»). Выполняем действия, изображенные на рисунке:

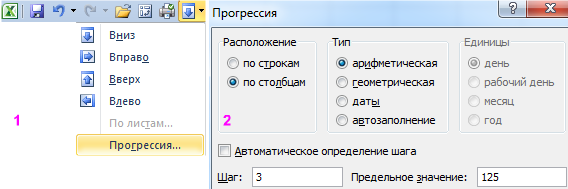

- На панели быстрого доступа появляется нужная кнопка. В выпадающем меню выбираем команду «Прогрессия». Заполняем диалоговое окно. В столбце В появятся интервалы разбиения.

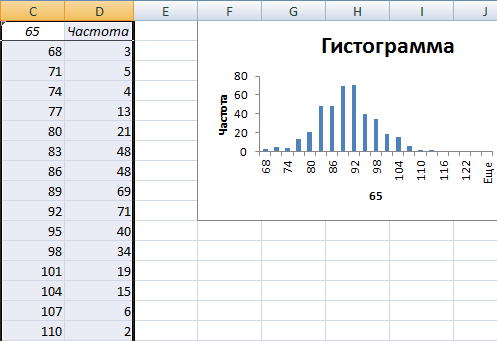

- Первый результат работы:

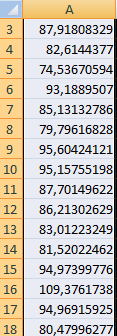

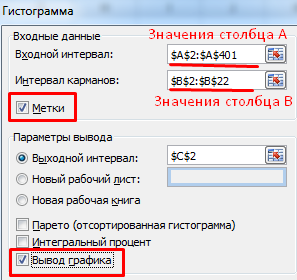

- Снова открываем список инструмента «Анализ данных». Выбираем «Гистограмма». Заполняем диалоговое окно:

- Второй результат работы:

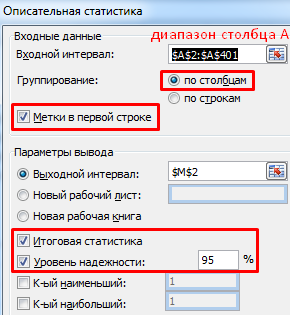

- Построить таблицу статистических характеристик поможет команда «Описательная статистика» (пакет «Анализ данных»). Диалоговое окно заполним следующим образом:

После нажатия ОК отображаются основные статистические параметры по данному ряду.

Скачать пример финансового анализа в Excel

Это третий окончательный результат работы в данном примере.

На чтение 6 мин Просмотров 50.8к.

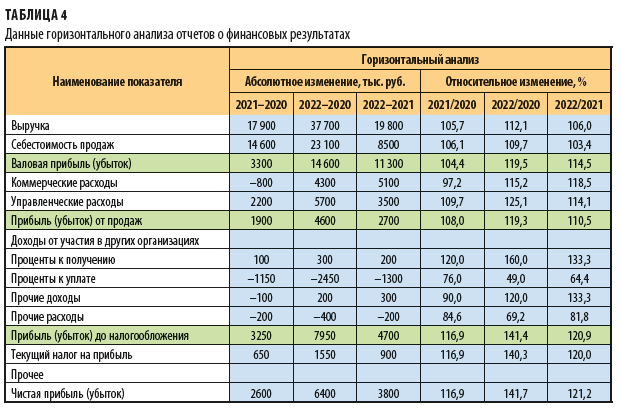

Суть и цель горизонтального финансового анализа – это проведение оценки и анализа финансовой отчетности: бухгалтерского баланса, отчете о финансовых результатах, отчете о движении денежных средств. Анализ направлен на выявление слабых мест организации и определения направлений повышения финансовой надежности, платежеспособности, снижения уровня риска банкротства или повышение инвестиционной привлекательности. В статье на примере разберем горизонтальный анализ баланса для ПАО «КАМАЗ».

Горизонтальный анализ – это метод оценки динамики изменения и направления (тренда) ключевых показателей финансовой отчетности.

Содержание

- Направления использования горизонтального анализа предприятия

- Методы горизонтального финансового анализа

- Пример горизонтального анализа бухгалтерского баланса ПАО «КАМАЗ» с выводами в Excel

Направления использования горизонтального анализа предприятия

Проведение горизонтального анализа для бухгалтерского баланса преследует следующие цели и задачи:

- Оценка динамики изменения активов и пассивов организации.

- Определение доли источников финансирования капитала компании.

- Диагностика изменения структуры капитала: долей собственных и заемных средств, дебиторской и кредиторской задолженности.

- Оценка эффективности функционирования предприятия выраженная в динамике чистой прибыли.

- Определить негативные тенденции роста статей баланса, увеличивающие степень маневренности компании и ее финансовой устойчивости.

Полученная оценка используется в диагностике финансового состояния предприятия и позволяет выделить проблемные зоны. Управление и отслеживание критического изменения показателей баланса позволяет своевременно принимать управленческие решения. Горизонтальный анализ используется также и для анализа показателей отчета о финансовых результатах и отчете о движении денежных средств. После проведения комплексного финансовго анализа состояния предприятия используют дополнительно коэффициентный и модельный анализ (модели платежеспособности и оценки банкротства). Более подробно по ключевые коэффициенты финансового анализ читайте в статье: → Топ-12 основных коэффициентов для финансового анализа предприятия от Жданова Василия. Про модели банкротства читайте в статьях: → модель оценки банкротства Альтмана, → 4 самые популярные модели оценки вероятности банкротства западных компаний, → 6 моделей оценки риска банкротства отечественных компаний.

Методы горизонтального финансового анализа

Рассмотрим основные методы (подходы) горизонтального анализа отчетности и направления их практического применения ⇓.

| Методы горизонтального анализа | Направления применения |

| Сопоставление финансовых значений отчетного периода с показателями предшествующего периода | Используется для оценки краткосрочного тренда и выражается сравнения показателей текущего и предыдущего периода |

| Сопоставление показателей отчетного периода с показателями аналогичного периода прошлого года | Применяется организациями с сезонностью производства и реализации продукции, что также отражается и в финансовой отчетности |

| Сравнение ряда финансовых показателей за предшествующие периоды | Используются компаниями для оценки долгосрочного тренда и темпа роста / спада ключевых финансовых показателей |

| Сравнительный анализ показателей компании с показателями отрасли | Оценка положения компании в отрасли и степени ее эффективности функционирования и конкурентоспособности |

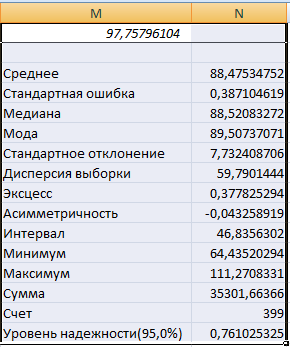

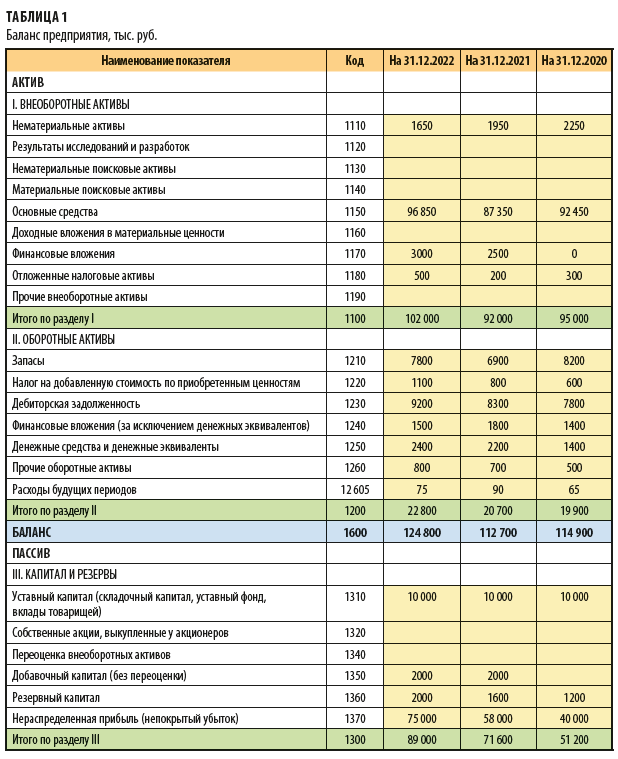

Пример горизонтального анализа бухгалтерского баланса ПАО «КАМАЗ» с выводами в Excel

Для примера проведения горизонтального анализ возьмем финансовую отчетность предприятия ОАО КАМАЗ, которую можно скачать с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО КАМАЗ в PDF

Рассмотрим как должен быть проведен анализ: для раздела «Внеоборотные активы» и сделаем выводы. Первоначально необходимо внести данные баланса за три периода: на конец 2016, 2015 и 2014 года.

Для расчета абсолютного изменения показателей баланса необходимо из значений за рассматриваемый год вычесть значения предыдущего. Относительное изменение отражает процент снижения или увеличения показателей баланса.

Абсолютное изменение нематериальных активов (G9) за 2015 год =D9-C9

Относительное изменение нематериальных активов (J9) за 2015 год = D9/C9

Абсолютное изменение результатов исследований и разработок (G10) за 2015 год =D10-C10

Относительное изменение результатов исследований и разработок (J10) за 2015 год = D10/C10

Абсолютное изменение основных средств (G13)за 2015 год=D13-C13

Относительное изменение основных средств (J13)за 2015 год =D13/C13

Абсолютное изменение доходных вложений в материальные ценности (G14) за 2015 год =D14-C14

Относительное изменение доходных вложения в материальные ценности (J14) за 2015 год =D14/C14

Абсолютное изменение финансовых вложений (G15) за 2015 год =D15-C15

Относительное изменение финансовых вложений (J15) за 2015 год =D15/C15

Абсолютное изменение отложенных налоговых активов (G16) за 2015 год =D16-C16

Относительное изменение отложенных налоговых активов (J 16) за 2015 год = D16/C16

Абсолютное изменение прочих внеоборотных активов (G17) за 2015 год = D17-C17

Относительное изменение прочих внеоборотных активов (J 17) за 2015 год = D17/C17

Абсолютное изменение внеоборотных активов (G18) за 2015 год =D18-C18

Относительное изменение внеоборотных активов (J 18) за 2015 год = D18/C18

На рисунке ниже представлен пример расчетов абсолютных и относительных изменений показателей баланса ПАО КАМАЗ за три года ⇓.

После расчета показателей для всех строк бухгалтерского баланса необходимо дать оценку динамике изменения. Так доля нематериальных активов предприятия снижалась каждый год и в итоге за рассматриваемые три года снизилась на -242 522 тыс. руб. (E9-C9), что составило снижение на 72,4% (1-E9/C9).

Результаты исследований и разработок каждый год увеличивались и на конец 2016 года составили 922633 тыс. руб., что составило 474% по отношению к 2014 году ((E10-C10)/C10).

Основные средства ОАО КАМАЗ изменяли не равномерно. Можно отметить общую снижающую тенденцию за три года. На конец 2016 года основные средства уменьшились на -2 280 198 тыс. руб. (E13-C13), что в относительном выражении составило -9% ((E13-C13)/C13).

Доходные вложения в материальные активы имеют положительную тенденцию роста по отношению к 2014 году увеличились на 189 172 тыс. руб. (E14-C14), что в относительном выражении составило +13% ((E14-C14)/C14).

Финансовые вложения увеличивались на протяжении всех периодов, на конец 2016 года 23 558 019 тыс. руб. (E15-C15), что в относительном выражении составило + 914% ((E15-C15)/C15)

Отложенные налоговые активы имели положительную динамику каждый рассматриваемый год. Увеличение было на 1 749 141 тыс. руб. (E16-C16), что составило 67% ((E16-C16)/C16).

Прочие внеоборотные активы увеличивались ежегодно и на конец 2016 года составили + 479 025

тыс. руб. (E17-C17), что в относительном выражении было +9% ((E17-C17)/C17).

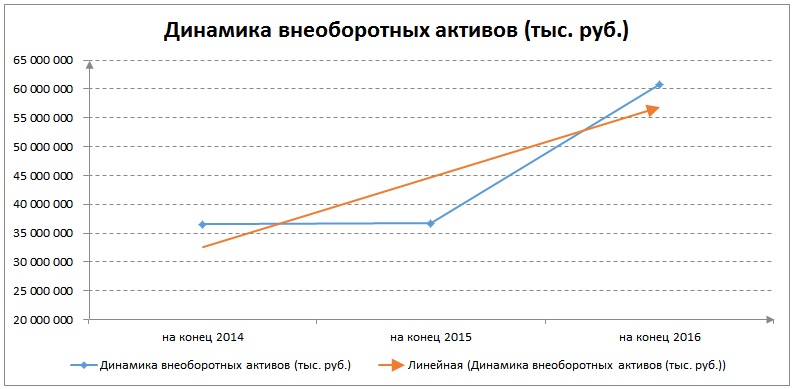

Итого внеоборотные активы за три года увеличились на +24 214 563 тыс. руб. (E18-C18), что в относительном выражении составило +66% ((E18-C18)/C18). Наблюдается положительный тренд, за счет роста нематериальных активов, результатов исследований и разработок, доходных вложений в материальные ценности, финансовые вложения, отложенных и прочих внеоборотрных активов. На рисунке ниже показана динамика изменения внероборотных активов ⇓.

Выводы

В рассмотренном в статье примере был проведен горизонтальный анализ по балансу предприятия ПАО «КАМАЗ» для внеоборотных активов. Аналогичным образом проводится анализ для других разделов баланса: для оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств, а также отчетов: отчета о прибылях и убытках и отчета о движении денежных средств. У рассматриваемого предприятия наблюдается положительный рост внеоборотных активов, что свидетельствует о эффективной управленческой деятельности организации.

Перейти к содержанию

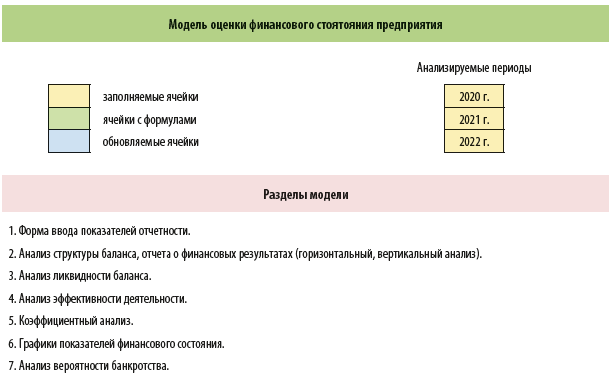

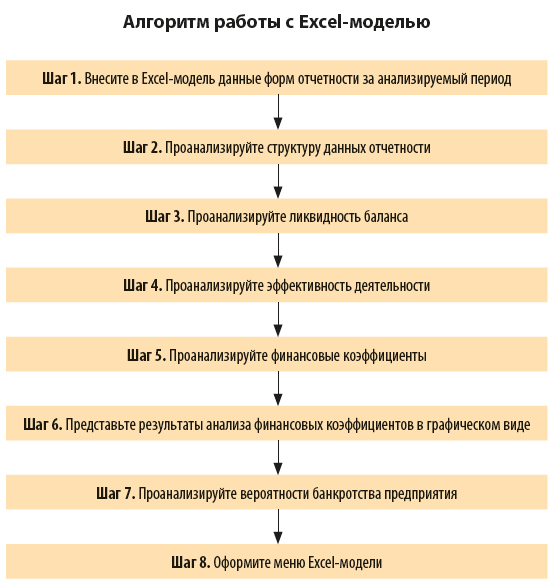

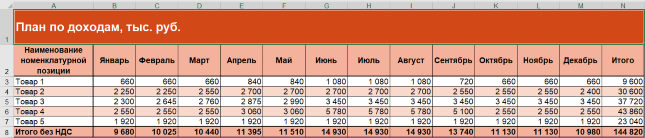

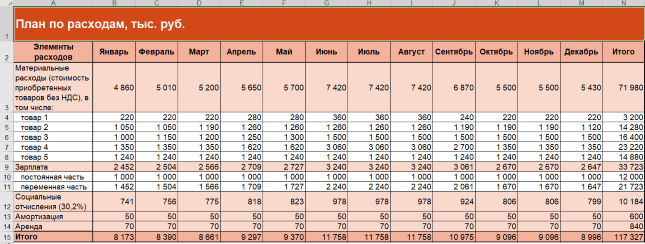

Анализ компании по данным отчетности

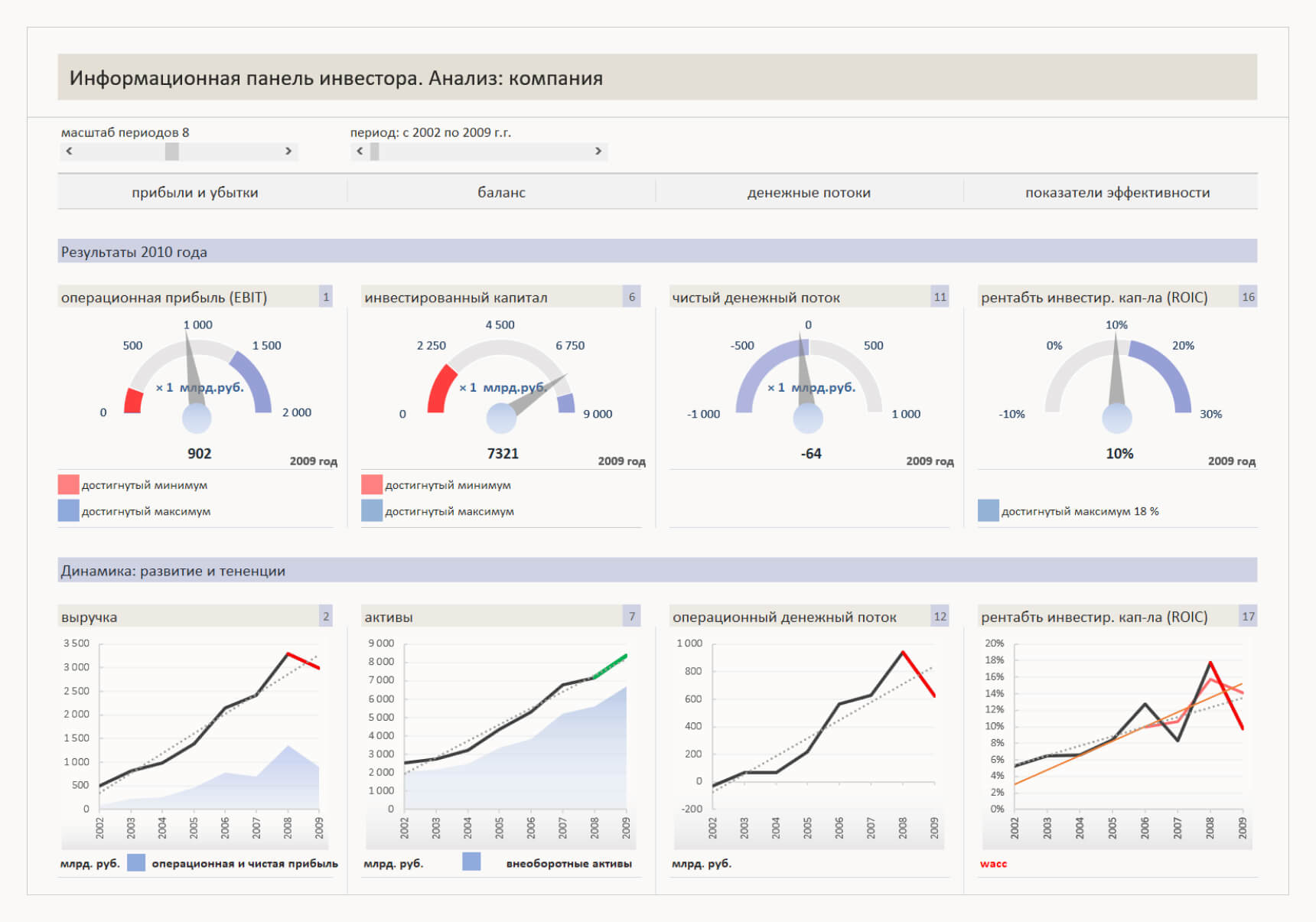

Интересный факт: я, автор блога про Power BI и Excel – по образованию не айтишник, а экономист. С большим опытом работы финансовым директором и консультантом по бюджетированию. Финансовый анализ – моя любимая тема. Также это является причиной, почему я так люблю наглядную управленческую отчетность и Dashboard-ы.

Дело в том, что финансовые отчеты и показатели требуют определенной подготовки от того, кто их смотрит. Я еще ни разу не встречал директора, который бы начал решительно что-то делать после слов: «У нас коэффициент текущей ликвидности равен 0,473».

Чтобы руководителям было удобнее читать и анализировать финансовые результаты, данные нужно приводить в удобный вид. Попробую неакадемическим языком описать основные показатели и представить их на одной информационной панели в виде графиков и диаграмм.

В файле приведен пример данных одной условной компании. На первой странице – отчет-Dashboard, на второй – поле для ввода данных: Доходы и расходы, Активы, обязательства и капитал, а на третьей – вычисления. Положительная или отрицательная динамика последнего периода окрашивается зеленым или красным цветом соответственно. Для расчета используются формулы и макросы.

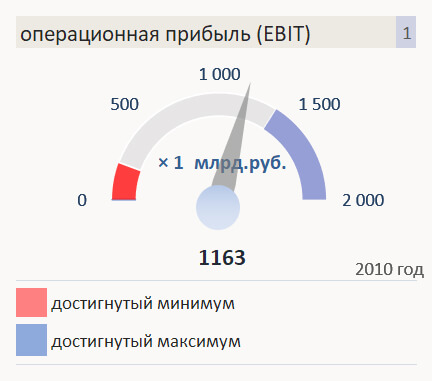

Показатели деятельности обычно анализируют в динамике, с данными за несколько периодов. Рассмотрим подробно, как их рассчитать и проанализировать.

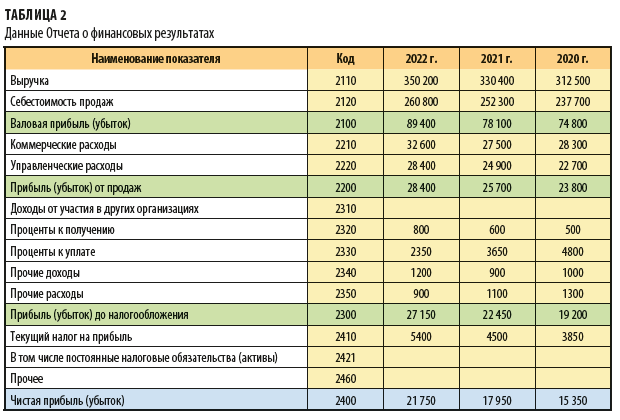

Анализ прибыли и убытков

Данные для анализа прибыли берутся из одноимённого отчёта — о прибыли и убытках (далее ОПиУ или P&L). В нём есть несколько показателей, на которые аналитики, собственники и руководители обращают внимание при оценке результатов деятельности.

Операционная прибыль – это прибыль от основной (обычной) деятельности компании. Она рассчитывается как разница между выручкой без НДС и расходами по обычной деятельности. Если сопоставлять с российской отчетностью, операционная прибыль соответствует показателю Прибыль от продаж в Отчете о финансовых результатах (строка 2200).

Иногда под операционной прибылью понимают аббревиатуру EBIT (Earnings Before Interest and Taxes), или по-русски: прибыль до уплаты процентов и налогов. Хотя, если взглянуть строго, они отличаются тем, что EBIT включает доходы и расходы, не связанные с операционной деятельностью.

EBIT = Прибыль (убыток) до налогообложения (строка 2300) + Проценты к уплате (строка 2330).

Выручка в глазах некоторых собственников и руководителей является, пожалуй, главным показателем. Иногда главнее прибыли. Потому что ассоциируется с деньгами, и её легче всего понять и проконтролировать. В классической отчетности выручка оценивается по начислению и без косвенных налогов. Однако на практике руководитель для управленческих целей может попросить налоги не вычитать. В любом случае сумма берется из ОПиУ, строка 2110.

Выручку анализируют практически во всех разрезах: по контрагентам, товарам, городам, менеджерам, в динамике, в сравнении с планами и так далее. Анализ динамики, особенно по годам, корректнее проводить с учетом уровня инфляции.

Выручка и прибыль… если посмотреть на оба показателя на графике, видно, что они растут. При этом важно, чтобы прибыль по темпам роста опережала выручку. Как это увидеть? В основном все аналитические показатели «настроены» на результативные показатели: доходы, прибыли, рентабельность.

Если картинку «перевернуть» и посмотреть на долю расходов в выручке, откроется альтернативное видение – если эта доля растет, значит рост прибыли отстает от доходов, и наоборот. Да, конечно, нужно помнить, что необоснованное значительное сокращение расходов компании может привести к убыткам в долгосрочной перспективе (например, можно сэкономить на закупке сырья и показать высокую эффективность, но не долго).

Как говорили ранее, показатели чистой прибыли (строка 2400 Отчета о финансовых результатах) и операционной прибыли отличаются за счет налогов, доходов и расходов от неосновной деятельности. Чистая прибыль — это тоже один из главных показателей, на который пристально смотрит директор.

Нужно держать в голове, что на итоговую прибыль компании влияют ОНО и ОНА – отложенные налоговые обязательства и активы, что отрывает его от связи с денежным потоком. Столкнувшись с большой чистой прибылью, будьте готовы как аналитики, ответить на вопрос руководства, почему нет денег на то, чтобы заплатить с нее налоги.

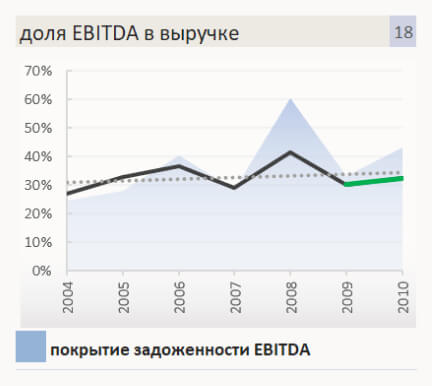

Показатель EBITDA (Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета расходов по выплате процентов, налогов, и начисленной амортизации.

Главный показатель эффективности компаний. По крайней мере таким кажется, судя по тому, как часто его пытаются посчитать. Он возник во времена убыточности софтверных компаний, когда амортизация компьютеров «съедала» всю прибыль. Чтобы заинтересовать инвесторов, аналитики придумали показатель без главной статьи расходов.

Показатель EBITDA рассчитывают по отчетности МСФО, в РСБУ его возможный аналог по данным ОПиУ:

EBITDA = Прибыль до налогообложения (строка 2300) + Проценты уплаченные (строка 2330) — Проценты к получению (строка 2320) + Амортизация основных средств (которой, кстати, в ОПиУ нет — есть в приложениях к бухгалтерской отчетности).

Функция EBITDA — показать, сколько денег компания может теоретически направить на покрытие задолженности, так как амортизация — это не реальные платежи, при нулевой прибыли налог на прибыль в теории тоже будет нулевым, а проценты по кредиту могут быть теоретически снижены при смене собственника или источников финансирования.

Сравнение численности персонала и выручки показывает эффективность управления компанией с точки зрения ее организационной структуры — компенсируется ли рост численности персонала увеличением выручки и полученной прибыли.

Вроде просто и даже примитивно, но на совещаниях этот показатель может вызвать неприязнь к аналитику со стороны менеджеров среднего звена. А также неприязнь к менеджерам среднего звена со стороны руководства. В любом случае центром схождения взглядов будет аналитик.

Анализ баланса

Анализ активов, обязательств и капитала проводится по балансу.

Активы — это ресурсы, контролируемые компанией в результате прошлых событий, от которых компания ожидает экономической выгоды в будущем (почти по МСФО). Существует много различных классификаций активов, половина из которых повторяется, а вторая печалит разум руководителей и собственников. Самое полезное – разделить активы на оборотные и внеоборотные.

Внеоборотные активы — строка 1100 баланса, нематериальные активы, основные средства, незавершённое строительство. К оборотным активам (строка 1200) относят запасы, НДС по приобретённым ценностям, дебиторскую задолженность, денежные средства.

Если у компании постоянно растут внеоборотные активы, а оборотные остаются на одном уровне, скорее всего руководство коллекционирует здания. Как раз это видно на графике – рост активов компании за счет увеличения внеоборотных активов, при примерно одинаковом уровне оборотных активов.

Вместе с анализом активов проводят анализ источников их финансирования. На графике показана динамика изменения инвестированного капитала.

По данным РСБУ Инвестированный капитал = Собственный капитал (строка 1300 баланса) + Долгосрочные обязательства (строка 1400).

Также можно рассчитать, как совокупные активы минус краткосрочные обязательства — получится аналог чистых активов. Долгосрочные обязательства считаются «безопасными» для финансирования в долгосрочной перспективе.

Рентабельность инвестированного капитала (ROIC) показывает отдачу инвестированных средств в деятельность компании.

ROIC = Чистая прибыль / Инвестированный капитал.

На графике рентабельность инвестированного капитала приведена в сопоставлении с средневзвешенной стоимостью капитала WACC за аналогичный период. WACC – показатель, напоминающий, что у капитала, даже собственного, есть процентная стоимость и инвесторы надеются что-то получить (подробнее о WACC: «Сколько стоит собственный капитал компании»).

Собственные оборотные средства, или рабочий капитал – это величина, на которую оборотные активы компании превышают ее краткосрочные обязательства. Используется для оценки возможности предприятия рассчитаться по краткосрочным обязательствам, реализовав все оборотные активы.

Собственные оборотные средства = Оборотные активы (строка 1200 баланса) – Краткосрочные обязательства (строка 1500).

Если верить литературе, собственные оборотные средства компании должны быть положительными. На практике, если они отрицательные, сотрудники компании должны чувствовать себя немного тревожно… А так – ничего страшного.

Доля обязательств в активах, наверное, больше всего показывает долгосрочную платежеспособность. Аналогов этого показателя много: финансовый леверидж, коэффициент финансовой зависимости или независимости (смотря что в числителе и знаменателе).

Все эти показатели сводятся к тому, что активы делят на обязательства, или собственный капитал на активы, или наоборот… В итоге мы получаем «разные» показатели, которые говорят об одном: если руководство не будет контролировать займы и кредиты, возможно начнутся проблемы и будут приходить гневные письма от кредиторов и банков.

Период оборота оборотных активов = Оборотные активы (строка 1200 баланса) / Выручка (строка 2110 Отчета о финансовых результатах) * длительность периода, дни.

С показателями оборачиваемости все просто: нужно выручку (или себестоимость) на что-то разделить и посмотреть, что получится. Чем быстрее оборачиваемость, тем лучше.

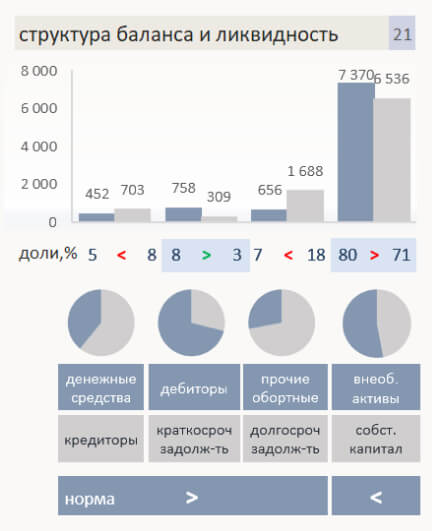

При анализе структуры баланса и ликвидности сравниваются активы, сгруппированные по степени их ликвидности (наиболее ликвидные активы А1, быстро реализуемые А2, медленно реализуемые А3 и труднореализуемые активы А4), с обязательствами по пассиву, сгруппированными по срокам их погашения (наиболее срочные обязательства П1, краткосрочные пассивы П2, долгосрочные пассивы П3 и капитал и резервы П4).

В финансовом анализе рассчитываются различные показатели ликвидности, такие как коэффициент абсолютной ликвидности, коэффициент текущей ликвидности и так далее…

…Так нужно было написать, потому что так требует классика.

По сути к коэффициентам ликвидности нужно относиться осторожно. Они, с одной стороны, нацелены на снижение финансовых рисков. С другой – с точки зрения ликвидности, самая идеальная компания та, которая откажется от бесплатной кредиторской задолженности, выдаст всем беспроцентные кредиты в виде «дебиторки», осмотрительно заполнит склады на год вперед, остановит деятельность, чтобы деньги с расчетного счета не уходили и покажет самые лучшие значения коэффициентов. Это, конечно, сарказм.

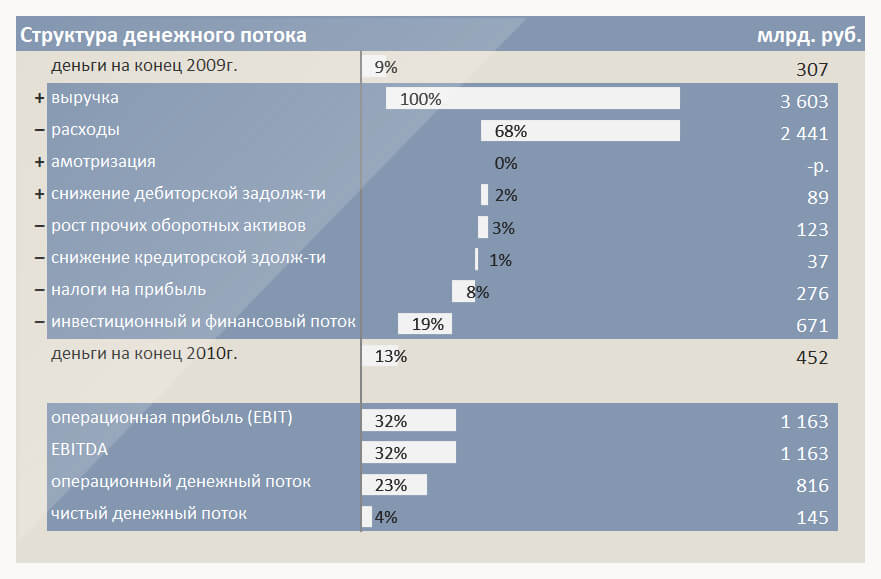

Анализ денежных потоков компании

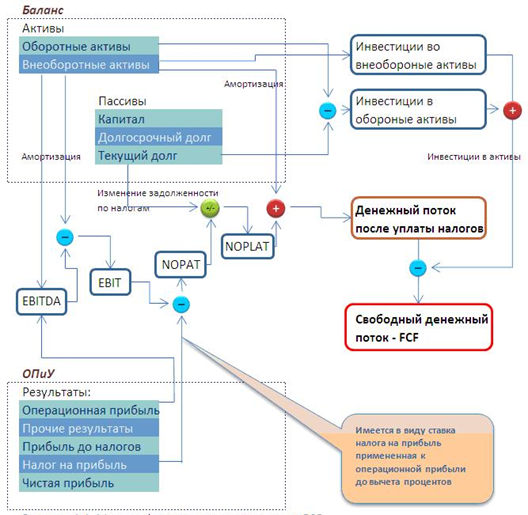

Анализ денежных потоков прямым методом проводится по отчету о движении денежных средств. При анализе денежных потоков косвенным методом устанавливается взаимосвязь между прибылью и изменением остатка денежных средств, и используются данные Баланса и ОПиУ.

Деятельность компании разделяется на:

— операционную (текущую),

— инвестиционную – связанную с покупкой и продажей основных средств и нематериальных активов,

— финансовую деятельность – получение и погашение кредитов и займов, выплата дивидендов и финансовые вложения.

Операционный денежный поток – это деньги, которые проходят по счетам в рамках основной деятельности (оплата от покупателей, оплаты поставщикам, выплата заработной платы, расчеты с бюджетом, и т.д.)

Если денежный поток от операционной деятельности отрицательный, это не значит, что компания «работает в минус». Но в любом случае нужно контролировать, чтобы эта ситуация не стала хронической в долгосрочной перспективе.

Чистый денежный поток (Net cash flow) – это сумма всех денежных притоков и оттоков компании (сумма денежных потоков от операционной, инвестиционной и финансовой деятельности).

Это самый удобный показатель для пускания пыли в глаза. Если операционный поток отрицательный, инвестиционный – тоже, то собственнику не остается ничего кроме как взять кредит или перенаправить средства из другого бизнеса на покрытие минусов. То есть у собственника будет отток денег, а чистый денежный поток компании при этом будет положительным. Поэтому компании в годовых отчетах любят показывать его инвесторам.

Свободный денежный поток FCF (Free cash flow) – то, ради чего создается бизнес. Это деньги, которые инвесторы могут извлечь из оборота безболезненно – деньги, оставшиеся после оплаты всех потребностей компании.

FCF — это как раз та величина, которую дисконтируют при оценке стоимости бизнеса методом DCF (discounted cash flow) для расчета NPV.

Свободный денежный поток рассчитывается как разница между операционным денежным потоком и расходами на пополнение оборотных средств и капитальные нужды:

Показатель Free cash flow встречается в годовых отчетах крайне редко, и вот почему. Давайте построим отчет о движении денежных средств для компании по следующим операциям:

+ Поступления от покупателей 20 000

— Оплаты поставщикам 15 000

— Инвестиции 7 000

+ Кредит в банке 2 000

+ Получено от инвестора 1 000

В примере показано, что Net cash flow имеет положительное значение благодаря тому, что компания взяла кредит и получила деньги от инвестора. Free cash flow показывает, как компания работала на инвестора. Какой из этого следует вывод? Большинство методик оценки эффективности нацелены на оценку деятельности компании. В то время как главной мерой является то, какую отдачу компания дает учредителю.

На рисунке ниже показано, как можно рассчитать Free cash flow по данным ОПиУ и баланса.

Итак, все приведенные выше показатели способны, с одной стороны, как-то охарактеризовать компанию, а с другой – вызвать вопросительный взгляд на лице руководства и собственников. Особенно если перед этим вы им все-таки сказали, что денег на налог на прибыль не хватает. Все потому что нет ясности и не показана связь Прибыли, Баланса и Денег.

Показать эту связь можно, используя косвенный ДДС (отчет о Движении денежных средств).

Он строится так: к прибыли прибавляем амортизацию, корректируем на изменения статей в балансе и получаем денежный поток. При этом четко видно, за счет чего в компании нехватка денежных средств.

Стоимость компании

До сих пор мы говорили про эффективность, измеряемую «бухгалтерской» прибылью. Рассматривали заработанную прибыль, но не сопоставили ее с тем, сколько нужно заработать. То есть не учли расходы на капитал и не посчитали экономическую прибыль.

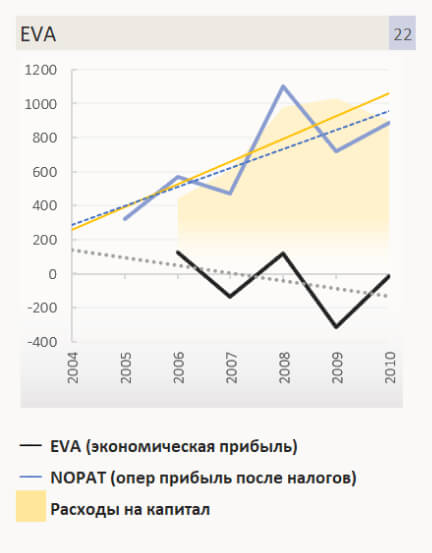

Наиболее известной моделью расчета экономической прибыли является экономическая добавленная стоимость EVA:

EVA = Прибыль за вычетом налогов – Инвестированный капитал • WACC

Это абсолютный аналог показателя NPV. Он дает такой же результат (при правильной оценке), но при этом рассчитывается по привычной нам отчетности.

Вверх

Содержание

- Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

- Сравнение вертикального анализ баланса с другими методами финансового анализа

- Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

- Вертикальный анализ отчета о финансовых результатах

- Финансовый анализ деятельности предприятия (международные подходы)

- Вертикальный анализ баланса

- Вертикальный анализ компаний между отраслями

- Вертикальный анализ бухгалтерского баланса

- Горизонтальный анализ баланса

- Проведение вертикального и горизонтального анализа баланса

- Проведение

- Пример

- Горизонтальный анализ денежных средств

- Особенности анализа

- Структура

- Как выполняется горизонтальный анализ?

Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

Вертикальный анализ – это метод диагностики финансового состояния организации и оценка динамики изменения структуры. Цель и суть вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Данный анализ применяется для оценки структуры бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств. В статье рассмотрим как осуществляется вертикальный анализ баланса и отчета о финансовых результатах на примере предприятия ПАО «КАМАЗ».

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

- Оценка структурного изменения активов / пассивов компании.

- Расчет изменения доли заемного капитала организации.

- Определение состава оборотного и внеоборотного капитала.

- Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах (форма №2) при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.д. Вертикальный анализ аналогично может использоваться для отчета об изменениях капитала (форма №3) и отчете о движении денежных средств (форма №4), но, как правило, вертикальный анализ ограничивается для баланса и отчета о финансовых результатах.

|

★ Горизонтальный и вертикальный анализ баланса в Excel за 5 минут (проведение горизонтального и вертикального анализа по балансу) куплено > 200 excel листов с формулами, расчетами и графиками |

Сравнение вертикального анализ баланса с другими методами финансового анализа

Вертикальный анализ является одним из инструментов (методов) анализа финансовой отчетности организации для диагностики негативной тенденции изменения показателей, снижения финансовой устойчивости из-за роста доли заемного капитала и т.д. Кроме него также применяются другие методы ⇓.

| Название анализа финансовой отчетности | Направления применения | Преимущества | Недостатки |

| Вертикальный анализ

(аналог: структурный анализ) |

Применяется для определения структуры капитала организации, финансовых показателей и изменение структуры во времени | Позволяет отследить структурные изменения активов и пассивов компании | Используется для диагностики

Не дает оценку финансовому состоянию предприятия |

| Горизонтальный анализ

(аналог: трендовый анализ) |

Используется для оценки направления и прогнозирования динамики изменения финансовых показателей | Позволяет оценить динамику изменения по годам финансовых показателей | Служит в большей степени для диагностики, а не для принятия управленческих решений и оценке финансового состояния |

| Коэффициентный анализ | Оценка финансовых показателей характеризующих: рентабельность, финансовую устойчивость, оборачиваемость и ликвидность организации

(⊕ 12 основных коэффициентов финансового анализа от Жданова Василия) |

Дает оценку эффективности тех или иных показателей хозяйственной деятельности предприятия.

Внесенные нормативы позволяют выделить проблемные показатели и принять управленческие решения Используется для оценки финансовой эффективности предприятий одной отрасли |

Сложно определить вероятность риска банкротства и уровень финансовой надежности |

| Скоринговая (рейтинговая) оценка | Комплексная оценка финансового состояния компании, платежеспособности и финансовой надежности. Применение моделей оценки вероятности банкротства, рейтинговых моделей, бальных и экспертных методов | Комплексный критерий на основе модели оценки финансового состояния позволяет определить вероятность риска банкротства | Итоговая оценка может искажаться из-за пикового завышения одного из показателя модели |

Последовательность комплексного анализа финансовой отчетности следующая. Сначала применяется горизонтальный и вертикальный анализ, далее рассчитываются коэффициенты и в завершении оцениваются с помощью финансовых моделей. Более подробно про применение горизонтального анализа баланса читайте в статье: → «Горизонтальный анализ баланса на примере ПАО КАМАЗ в Excel».

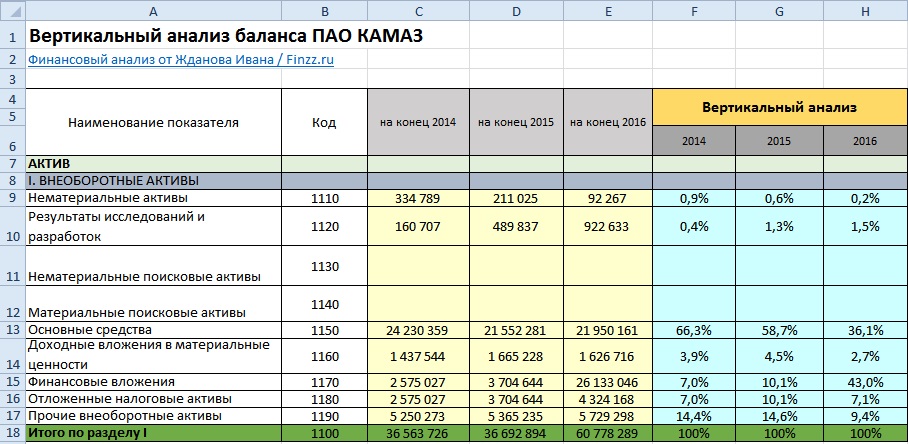

Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

Рассмотрим пример вертикального анализа бухгалтерского баланса для компании ПАО «КАМАЗ». Для этого необходимо скачать баланс с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО «КАМАЗ» в PDF.

Проведем вертикальный анализ внеоборотных активов, для этого необходимо оценить какую часть / долю занимают ее составные части.

Доля нематериальных активов (F9) =C9/$C$18

Доля результатов исследований и разработок (F10) = C10/$C$18

Доля основных средств (F13) = C13/$C$18

Доля доходных вложений в материальные ценности (F14) = C14/$C$18

Доля финансовых вложений (F15) = C15/$C$18

Доля отложенных налоговых активов (F16) = C16/$C$18

Доля прочих внеоборотных активов (F17) = C17/$C$18

Можно заметить, что сумма всех частей дадут 100%. На рисунке ниже представлен пример проведения вертикального анализа внеоборотных активов в бухгалтерском балансе ⇓.

На следующем этапе можно выделить максимальные и минимальные доли в формировании внеоборотных активов на 2014 год.

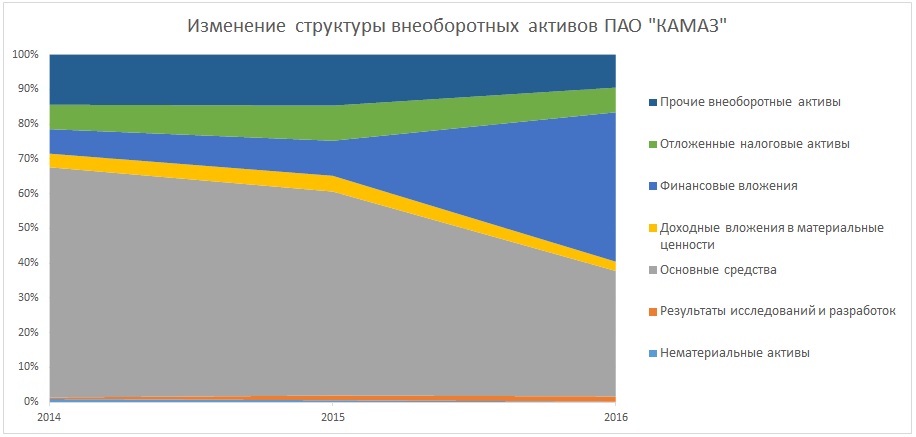

Максимальную долю в формировании внеоборотных активов (66,3%) занимает основные средства, минимальная доля у результатов исследований и разработок (0,4%). Для отражения динамики изменения структуры необходимо построить диаграмму областей ⇓.

Можно отметить, что к 2016 году наблюдается снижение доли основных средств (ОС) с 66,3% до 36,1% и увеличение доли финансовых вложений с 7% до 43%. Снижение доли ОС может свидетельствовать о снижении вложений предприятия в производство и развитие долгосрочного потенциала. К основным средствам относят: здания, сооружения, оборудование, транспортные средства, инструмент и инвентарь.

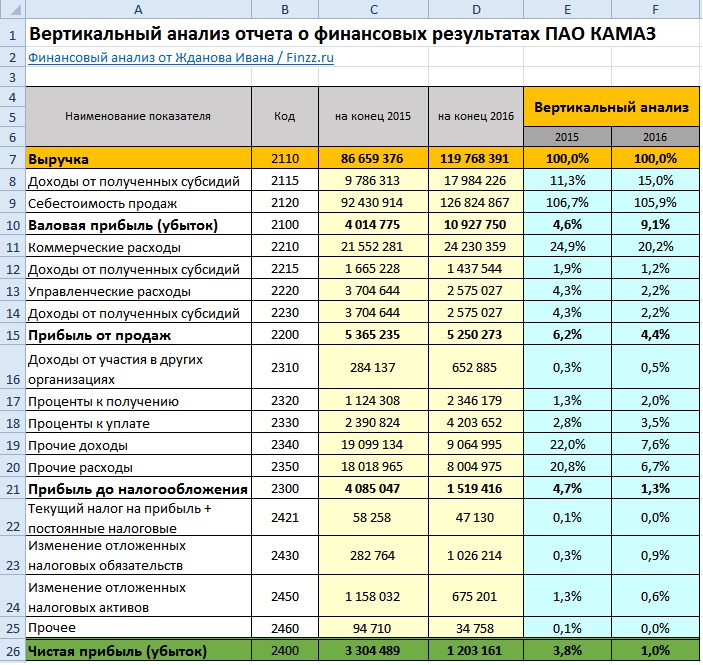

Вертикальный анализ отчета о финансовых результатах

Универсальность метода позволяет его применять для анализа отчета о финансовых результатах (форма №2) и определить как изменялась доля расходов и доходов при формировании выручки. Для примера возьмем предыдущую финансовую отчетность ПАО «КАМАЗ» и отразим изменение показателей выручки за 2015 и 2016 год. Можно заметить, что выручка составляет 100%.

Доход от полученных субсидий (Е8) =C8/C7

Себестоимость продаж (Е9) =C9/$C$7

Валовая прибыль (Е10) =C10/$C$7

Аналогичным образом рассчитываются все остальные строки отчета о финансовых результатах. На рисунке ниже представлен пример применения метода ⇓.

Как видно из рисунка, себестоимость произведенной продукции (затраты) выше чем выручка, но положительная выручка сохраняется за счет доходов в виде субсидий.

С 2015 до 2016 года было увеличение доли валовой прибыли с 4,6% до 9,%, снижение прибыли от продаж с 6,2% до 4,4%, уменьшение прибыли до налогообложения с 4,7% до 1,3% .

Особое внимание следует обратить на анализ чистой прибыли. Так доля чистой прибыли в выручке снизилась с 3,8% до 1% — это может свидетельствовать о снижении финансовой устойчивости и финансовой мобильности, т.к. способность предприятия совершать реинвестирования чистой прибыли в создание новых основных средств, нематериальных активов (научных разработок и патентов) снизилась.Чистая прибыль является одним из итоговым фактором оценки эффективности функционирования предприятия и снижение чистой прибыли приводит к утрате инвестиционной привлекательности в долгосрочной перспективе. Более подробно про чистую прибыль читайте в статье: → Чистая прибыль предприятия: формула и методы анализа.

Выводы

Вертикальный анализ применяется как метод анализа финансовых показателей из бухгалтерского баланса, отчета о финансовых результатах, а также может быть использован для отчета о движении денежных средств и для отчета о движении капитала. Метод используется для оценки динамики структуры активов и пассивов баланса. Для проведения комплексного финансового анализа его необходимо использовать совместно с горизонтальным и коэффициентным анализом, а также оценкой по моделям банкротства.

Финансовый анализ деятельности предприятия (международные подходы)

Савчук Владимир Павлович vps@a-teleport.com

Оглавление…

4. Горизонтальный и вертикальный анализ финансовой отчетности предприятия

Цель горизонтального и вертикального анализа финансовой отчетности состоит в том, чтобы наглядно представить изменения, произошедшие в основных статьях баланса, отчета о прибыли и отчета о денежных средствах и помочь менеджерам компании принять решение в отношении того, каким образом продолжать свою деятельность.

Горизонтальный анализ заключается в сопоставлении финансовых данных предприятия за два прошедших периода (года) в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы. Здесь и в дальнейшем будем использовать данные компании SVP. Рассмотрим горизонтальный анализ баланса предприятия, помещенные в табл. 4.1.

Технология анализа достаточно проста: последовательно во второй и третьей колонках помещают данные по основным статьям баланса на начало и конец года. В западных представлениях часто данные конца года помещают первыми. Затем в четвертой колонке вычисляется абсолютное отклонение значения каждой статьи баланса. В последней колонке определяется относительное изменение в процентах каждой статьи.

Представленные данные позволяют сделать следующие выводы.

- Общая сумма активов предприятия увеличилась на 35,301, в то время как сумма обязательств незначительно уменьшилась.

- Увеличение общей суммы активов произошло исключительно за счет увеличения нераспределенной прибыли: компания не эмитировала новые финансовые инструменты, и не увеличивала задолженности.

- Сумма оборотных средств предприятия увеличилась на 60,773. Это увеличение произошло главным образом за счет дебиторской задолженности. В то же время общая сумма денежных средств и их эквивалентов в виде рыночных ценных бумаг уменьшилась на 45,752.

Таблица 4.1. Горизонтальный анализ баланса компании SVP

|

Баланс предприятия на |

01.01.ХY |

01.01.ХZ |

Абсолютное |

Относител. |

|

АКТИВЫ |

изменение |

изменение |

||

|

Оборотные средства |

||||

|

Денежные средства |

17,438 |

11,686 |

(5,752) |

-32.98% |

|

Рыночные ценные бумаги |

54,200 |

14,200 |

(40,000) |

-73.80% |

|

Дебиторская задолженность |

270,600 |

388,800 |

118,200 |

43.68% |

|

Векселя к получению |

47,400 |

42,800 |

(4,600) |

-9.70% |

|

Товарно-материальные средства |

51,476 |

45,360 |

(6,115) |

-11.88% |

|

Предоплаченные расходы |

11,000 |

10,000 |

(1,000) |

-9.09% |

|

Оборотные средства, всего |

452,113 |

512,846 |

60,733 |

13.43% |

|

Основные средства |

||||

|

Здания, сооружения, оборудование (начальная стоимость) |

350,269 |

358,169 |

7,900 |

2.26% |

|

Накопленная амортизация |

83,751 |

112,083 |

28,332 |

33.83% |

|

Здания, сооружения, оборудование (остаточная стоимость) |

266,518 |

246,086 |

(20,432) |

-7.67% |

|

Инвестиции |

15,000 |

15,000 |

0.00% |

|

|

Торговые марки |

28,000 |

28,000 |

0.00% |

|

|

Гудвил |

11,000 |

6,000 |

(5,000) |

-45.45% |

|

Основные средства, всего |

320,518 |

295,086 |

(25,432) |

-7.93% |

|

Активы, всего |

772,631 |

807,932 |

35,301 |

4.57% |

|

ПАССИВЫ |

||||

|

Краткосрочные задолженности |

||||

|

Кредиторская задолженность |

142,988 |

97,200 |

(45,788) |

-32.02% |

|

Векселя к оплате |

37,600 |

32,600 |

(5,000) |

-13.30% |

|

Начисленные обязательства |

55,350 |

86,400 |

31,050 |

56.10% |

|

Банковская ссуда |

6,500 |

10,500 |

4,000 |

61.54% |

|

Текущая часть долгосрочн. Долга |

5,000 |

5,000 |

0.00% |

|

|

Задолженности по налогам |

34,054 |

35,068 |

1,014 |

2.98% |

|

Краткосрочные задолженности, всего |

281,492 |

266,768 |

(14,724) |

-5.23% |

|

Долгосрочные задолженности |

||||

|

Облигации к оплате, номинал $100 |

80,000 |

80,000 |

||

|

Долгосрочный банковский кредит |

15,000 |

10,000 |

(5,000) |

-33.33% |

|

Отсроченный налог на прибыль |

5,600 |

4,400 |

(1,200) |

-21.43% |

|

Долгосрочные задолжен., всего |

100,600 |

94,400 |

(6,200) |

-6.16% |

|

Собственный капитал |

||||

|

Привилегированные акции |

30,000 |

30,000 |

0.00% |

|

|

Обыкновенные акции |

288,000 |

288,000 |

0.00% |

|

|

Дополнит. оплаченный капитал |

12,000 |

12,000 |

0.00% |

|

|

Нераспределенная прибыль |

60,539 |

116,764 |

56,225 |

92.87% |

|

Собственный капитал, всего |

390,539 |

446,764 |

56,225 |

14.40% |

|

Пассивы, всего |

772,631 |

807,932 |

35,301 |

4.57% |

Отметим также, что на фоне значительного увеличения оборотных средств величина краткосрочных задолженностей уменьшилась на 14,724 или на 5.23%. Это уменьшение произошло за счет кредиторской задолженности и векселей к оплате, т.е. за счет задолженностей поставщикам. Предприятию удалось все же компенсировать это сокращение за счет увеличения начисленных обязательств, которые в данной ситуации явились дополнительным источником финансирования.

Аналогичный анализ производится на основе отчета о прибыли предприятия. В табл. 4.2 приведен горизонтальный анализ отчета о прибыли.

Таблица 4.2. Горизонтальный анализ отчета о прибыли.

|

Отчет о прибыли за |

XX год |

XY год |

Абсол. изм. |

Отн. изм. |

|

Выручка |

1,230,000 |

1,440,000 |

210,000 |

17.07% |

|

Производственная себестоимость: |

918,257 |

1,106,818 |

188,561 |

20.53% |

|

Материальные затраты |

525,875 |

654,116 |

128,241 |

24.39% |

|

Оплата прямого труда |

184,500 |

201,600 |

17,100 |

9.27% |

|

Производственные накладные издержки |

167,050 |

214,120 |

47,070 |

28.18% |

|

Амортизация материальных активов |

35,832 |

31,982 |

(3,850) |

-10.74% |

|

Амортизация нематериальных активов |

5,000 |

5,000 |

0.00% |

|

|

Валовый доход |

311,744 |

333,182 |

21,439 |

6.88% |

|

Административные издержки |

55,350 |

86,400 |

31,050 |

56.10% |

|

Маркетинговые издержки |

129,150 |

122,400 |

(6,750) |

-5.23% |

|

Операционная прибыль |

127,244 |

124,382 |

(2,861) |

-2.25% |

|

Прибыль/убыток от продажи активов |

1,250 |

6,150 |

4,900 |

392.00% |

|

Дивиденды полученные |

1,520 |

1,020 |

204.00% |

|

|

Прибыль до уплаты процентов и налогов |

128,994 |

132,052 |

3,059 |

2.37% |

|

Проценты по облигациям |

11,200 |

11,200 |

0.00% |

|

|

Процентные платежи по долгосрочному долгу |

3,200 |

2,400 |

(800) |

-25.00% |

|

Процентные платежи по банковской ссуде |

1,080 |

1,560 |

44.44% |

|

|

Прибыль до налога на прибыль |

113,514 |

116,892 |

3,379 |

2.98% |

|

Налог на прибыль |

34,054 |

35,068 |

1,014 |

2.98% |

|

Чистая прибыль |

79,459 |

81,825 |

2,365 |

2.98% |

Выводы, которые можно сделать на основании этих данных сводятся к следующему.

- Выручка предприятия увеличилась на 17.7%, в то же время валовый доход возрос только на 6.88%. Такое нежелательное для предприятия соотношение явилось следствием того, что более высокими темпами увеличивались затраты на прямые материалы (на 24.39%) и производственные накладные издержки (на 28.18%).

- Операционная прибыль предприятия уменьшилась на 2.25%. Такое снижение операционной прибыли явилось следствием значительного (на 56.10%) увеличение административных издержек. Незначительное сокращение маркетинговых затрат не смогло сбалансировать очень сильный рост административных издержек.

- Несмотря на отмеченные нежелательные темпы роста издержек предприятия, чистая прибыль предприятия осталась на том же уровне (незначительно увеличилась почти на 3%). Это стало возможным за счет уменьшения величины процентных платежей (предприятие погасило часть банковских кредитов), а также за счет прибыли от неосновной деятельности (продажи активов и получения дивидендов от владения корпоративными правами других предприятий).

Отчет о движении денег также может быть проанализирован с помощью методов горизонтального анализа. Технология проведения анализа принципиально не изменяется по сравнению с предыдущим подходом. Однако, сам формат отчета следует видоизменить, сгруппировав поступления и выплаты денег и представив все числовые данные в виде положительных чисел. Дело в том, что горизонтальный анализ отрицательных числовых данных не нагляден и может вызывать затруднения в интерпретации. Заметим также, что для целей горизонтального анализа отчета о движении денег более нагляден отчет, составленный на основе прямого метода.

Горизонтальный анализ отчета о движении денег для компании SVP помещен ниже в табл. 4.3.

Таблица 4.3. Горизонтальный анализ отчета о движении денег компании.

|

Основная деятельность |

XX год |

XY год |

Абсол. изм. |

Отн. изм. |

|

Поступление денег |

||||

|

Денежные поступления от покупателей |

1,107,400 |

1,321,800 |

214,400 |

19.36% |

|

Получение денег по векселям |

4,600 |

4,600 |

0.00% |

|

|

Выплата денег по векселям |

12,000 |

(12,000) |

-100.00% |

|

|

Получение дополнительной банковской ссуды |

2,000 |

4,000 |

2,000 |

100.00% |

|

Дивиденды полученные |

1,520 |

1,020 |

204.00% |

|

|

Поступление денег, всего |

1,126,500 |

1,331,920 |

205,420 |

18.24% |

|

Выплаты денег |

||||

|

Денежные средства, выплаченные при закупке материалов |

562,963 |

693,788 |

130,825 |

23.24% |

|

Денежные средства на оплату операционных расходов |

500,900 |

592,470 |

91,570 |

18.28% |

|

Выплата денег по векселям |

5,000 |

5,000 |

||

|

Выплаты процентов |

15,480 |

15,160 |

(320) |

-2.07% |

|

Выплаты задолженности по налогам |

9,820 |

34,054 |

24,234 |

246.78% |

|

Выплаты денег, всего |

1,089,163 |

1,340,472 |

251,309 |

23.07% |

|

Итоговый денежный поток |

37,338 |

(8,552) |

(45,889) |

-122.90% |

|

Инвестиционная деятельность |

||||

|

Выплаты денег при покупке активов |

7,500 |

17,400 |

9,900 |

132.00% |

|

Получение денег при продаже активов |

5,000 |

12,000 |

7,000 |

140.00% |

|

Итоговый денежный поток |

(2,500) |

(5,400) |

(2,900) |

116.00% |

|

Финансовая деятельность |

||||

|

Погашение кредитов |

5,000 |

5,000 |

0.00% |

|

|

Погашение части отсроченного налога на прибыль |

1,200 |

1,200 |

0.00% |

|

|

Дивиденды выплаченные |

3,600 |

25,600 |

22,000 |

611.11% |

|

Итоговый денежный поток |

(9,800) |

(31,800) |

(22,000) |

224.49% |

|

Чистый денежный поток |

25,038 |

(45,752) |

(70,789) |

-282.73% |

С помощью представленных данных можно сделать следующие выводы.

- Результирующий чистый денежный поток уменьшился на 70,789. Это снижение стало результатом снижения денежной результативности основной деятельности предприятия.

- Денежный поток от основной деятельности уменьшился на 45,889. В XY году он стал отрицательным. Это явилось прямым результатом следующего соотношения: суммарные денежные поступления от основной деятельности увеличились на 205,420, в то время как суммарные выплаты увеличились на 251,309.

- Главную роль в столь драматическом ухудшении способности компании генерировать денежные средства сыграло увеличение 1) денежных выплат поставщикам за основные материалы и 2) денежной оплаты операционных расходов. Компания не смогла компенсировать увеличение этих денежных выплат соответствующим увеличением поступления денег от потребителей продукции предприятия.

- Компания не смогла компенсировать уменьшение денежного потока от основной деятельности с помощью инвестиционной и финансовой деятельности. И та и другая оказались не эффективными в смысле денег: денежный поток от инвестиционной деятельности уменьшился на 2,900, а денежный поток от финансовой деятельности – на 22,000. Последнее произошло за счет выплаты денежных дивидендов в XY году (которые не выплачивались в предыдущем году).

- Как видно из самого отчета о движении денег, компания компенсировала существенное снижение денежного потока деньгами, которые были выручены от продажи рыночных ценных бумаг.

Собственно, ничего очень трагического не произошло: рыночные ценные бумаги представляют собой некий резерв денежных средств, который призван компенсировать временную денежную нерезультативность предприятия. Такой резерв у предприятия был накоплен в результате его прошлой деятельности. И в XY году он сыграл свою роль. Ясно, что теперь основной задачей компании является не допустить подобной ситуации в следующем году, так как сумма резерва существенно сократилась.

Результаты проведенного анализа позволяют руководству предприятия сделать следующие основополагающие рекомендации своему менеджменту.

- Улучшить взаимоотношение с поставщиками и потребителями с целью получения более льготного для себя соотношения дебиторской и кредиторской задолженности.

- Всеми средствами снизить хотя бы на четверть административные издержки.

- Финансовому директору приложить максимум усилий для поиска выгодных источников краткосрочного финансирования, если не удастся добиться условий льготного кредитования со стороны поставщика.

Вертикальный анализ позволяет сделать вывод о структуре баланса и отчета о прибыли в текущем состоянии, а также проанализировать динамику этой структуры. Технология вертикального анализа состоит в том, что общую сумму активов предприятия (при анализе баланса) и выручку (при анализе отчета о прибыли) принимают за сто процентов, и каждую статью финансового отчета представляют в виде процентной доли от принятого базового значения.

Вертикальный анализ баланса компании SVP помещен в таблице 4.4. Представленные данные позволяют сделать следующие выводы.

- Доля оборотных средств компании составляет приблизительно половину активов компании, причем с каждым годом она возрастает.

- Доля основных средств уменьшается, несмотря на приобретение нового оборудования.

- Доля краткосрочных задолженностей находится на уровне одной третьей от величины активов предприятия и не претерпевает существенных изменений.

- Доля долгосрочных задолженностей компании неизменно уменьшается и на конец XY года составляет 11.68%.

- Собственный капитал компании находится на уровне 50% от общей суммы его пассивов, что говорит о среднем уровне рискованности компании стать банкротом.

Вертикальный анализ отчета о прибыли помещен в табл. 4.5. Анализируя эти данные, можно прийти к следующим выводам.

- Доля материальных затрат составляет в XY году 45.42%, что больше по сравнению с предыдущим годом (42.75%). Это в свою очередь обусловило увеличение доли производственной себестоимости в общей сумме выручки.

- Доля административных издержек в XY году составляет 6%, что несколько выше по сравнению с предыдущим годом. В то же время доля маркетинговых издержек снизилась с 10.5% до 8.5%.

- Отмеченные изменения стали причиной того, что доля операционной прибыли в выручки уменьшилась с 10.35% до 8.64%. Это, несомненно, свидетельствует о снижении эффективности операционной деятельности предприятия.

- Окончательным итогом изменения структуры издержек предприятия является уменьшение доли чистой прибыли в выручке. В XY году она составила 5.68% против 6.46% в XX году.

На основе результатов вертикального анализа руководство предприятия может сделать следующие рекомендации.

- Экономическим службам предприятия принять срочные меры по усилению контроля над издержками предприятия.

- Не допустить в следующем году снижения доли операционной прибыли в выручке. Добиться увеличения этого значения, хотя бы до уровня прошлого года.

- Более подробно проанализировать состав основных средств предприятия с целью принятия решения об их обновлении.

Таблица 4.4. Вертикальный анализ баланса компании SVP.

|

Баланс предприятия на |

01.01.ХХ |

01.01.ХY |

01.01.ХZ |

|

АКТИВЫ |

|||

|

Оборотные средства |

|||

|

Денежные средства |

3.60% |

2.26% |

1.45% |

|

Рыночные ценные бумаги |

3.89% |

7.01% |

1.76% |

|

Дебиторская задолженность |

23.81% |

35.02% |

48.12% |

|

Векселя к получению |

8.37% |

6.13% |

5.30% |

|

Товарно-материальные средства |

0.87% |

6.66% |

5.61% |

|

Предоплаченные расходы |

1.93% |

1.42% |

1.24% |

|

Оборотные средства, всего |

42.47% |

58.52% |

63.48% |

|

Основные средства |

|||

|

Здания, сооружения, оборудование (начальная стоимость) |

56.49% |

45.33% |

44.33% |

|

Накопленная амортизация |

8.46% |

10.84% |

13.87% |

|

Здания, сооружения, оборудование (остаточная стоимость) |

48.04% |

34.49% |

30.46% |

|

Инвестиции |

2.41% |

1.94% |

1.86% |

|

Торговые марки |

5.15% |

3.62% |

3.47% |

|

Гудвил |

1.93% |

1.42% |

0.74% |

|

Основные средства, всего |

57.53% |

41.48% |

36.52% |

|

Активы, всего |

100.00% |

100.00% |

100.00% |

|

ПАССИВЫ |

|||

|

Краткосрочные задолженности |

|||

|

Кредиторская задолженность |

21.56% |

18.51% |

12.03% |

|

Векселя к оплате |

4.12% |

4.87% |

4.03% |

|

Начисленные обязательства |

3.41% |

7.16% |

10.69% |

|

Банковская ссуда |

0.72% |

0.84% |

1.30% |

|

Текущая часть долгосрочного долга |

0.80% |

0.65% |

0.62% |

|

Задолженности по налогам |

1.58% |

4.41% |

4.34% |

|

Краткосрочные задолженности, всего |

32.19% |

36.43% |

33.02% |

|

Долгосрочные задолженности |

|||

|

Облигации к оплате, номинал $100, 14% |

12.87% |

10.35% |

9.90% |

|

Долгосрочный банковский кредит |

3.22% |

1.94% |

1.24% |

|

Отсроченный налог на прибыль |

1.09% |

0.72% |

0.54% |

|

Долгосрочные задолженности, всего |

17.18% |

13.02% |

11.68% |

|

Собственный капитал |

|||

|

Привилегированные акции, номинал $30, 12% |

4.83% |

3.88% |

3.71% |

|

Обыкновенные акции, номинал $12 |

41.83% |

37.28% |

35.65% |

|

Дополнительный оплаченный капитал |

1.93% |

1.55% |

1.49% |

|

Нераспределенная прибыль |

2.04% |

7.84% |

14.45% |

|

Собственный капитал, всего |

50.62% |

50.55% |

55.30% |

|

Пассивы, всего |

100.00% |

100.00% |

100.00% |

Таблица 4.5. Вертикальный анализ отчета о прибыли

|

Отчет о прибыли за |

XX год |

XY год |

|

Выручка |

100.00% |

100.00% |

|

Производственная себестоимость: |

74.66% |

76.86% |

|

Материальные затраты |

42.75% |

45.42% |

|

Оплата прямого труда |

15.00% |

14.00% |

|

Производственные накладные издержки |

13.58% |

14.87% |

|

Амортизация |

2.91% |

2.22% |

|

Амортизация нематериальных активов |

0.41% |

0.35% |

|

Валовый доход |

25.35% |

23.14% |

|

Административные издержки |

4.50% |

6.00% |

|

Маркетинговые издержки |

10.50% |

8.50% |

|

Операционная прибыль |

10.35% |

8.64% |

|

Прибыль/убыток от продажи активов |

0.10% |

0.43% |

|

Дивиденды полученные |

0.04% |

0.11% |

|

Прибыль до уплаты процентов и налогов |

10.49% |

9.17% |

|

Проценты по облигациям |

0.91% |

0.78% |

|

Процентные платежи по долгосрочному долгу |

0.26% |

0.17% |

|

Процентные платежи по банковской ссуде |

0.09% |

0.11% |

|

Прибыль до налога на прибыль |

9.23% |

8.12% |

|

Налог на прибыль |

2.77% |

2.44% |

|

Чистая прибыль |

6.46% |

5.68% |

Как следует из приведенного выше описания, горизонтальный и вертикальный анализ финансовой отчетности предприятия является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Рекомендации, сделанные на основе этого анализа носят конструктивный характер и могут существенно улучшить состояние предприятия, если удастся их воплотить в жизнь.

В то же время возможности данного вида анализа ограничены при условии сильной инфляции, что характерно для стран СНГ в настоящее время. В самом деле, инфляция сильно искажает результаты сопоставления значений статей баланса в процессе горизонтального анализа, так как оценка различных групп активов испытывает различное влияние инфляции. При условии высокой оборачиваемости оборотных средств оценка их основных составляющих (дебиторской задолженности и товарно-материальных запасов) успевает учесть изменение индекса цен на материальные ресурсы, как входящие в предприятие, так и выходящие из него в виде готовой продукции. В то же время, оценка основных средств компании, сделанная на основе принципа исторической стоимости, не успевает учесть инфляционное увеличение их реальной стоимости. Для устранения этого недостатка государство вводит так называемую индексацию основных средств, позволяющую с помощью определенных повышающих коэффициентов увеличить балансовую стоимость основных средств. Однако в реальной практике эти повышающие коэффициенты не в состоянии учесть реальных уровней инфляции. Это приводит к значительной диспропорции в структуре активов предприятия, и, следовательно, также искажает результаты вертикального анализа.

Существуют, по крайней мере, три подхода к устранению влияния инфляции на результаты горизонтального и вертикального анализа:

- пересчет балансовых данных с учетом различных индексов изменения цен для различных видов ресурсов,

- пересчет балансовых данных с учетом единого индекса инфляции для различных видов ресурсов,

- пересчет всех статей баланса для каждого момента времени в твердую валюту по биржевому курсу на дату составления баланса.

С точки зрения каждого из подходов один из балансов принимается в качестве базового (например, самый ранний или самый поздний по времени составления баланс). Затем данные всех остальных балансов пересчитываются с учетом допущения, сделанного в рамках перечисленных подходов. И только после такого пересчета происходит сопоставление статей балансов по горизонтали или по вертикали.

К сожалению, ни один из этих подходов не может устранить влияние инфляции в реальной практике. Первый из подходов представляется наиболее точным. Однако, при его использовании требуются значения индексов инфляции для каждого отдельного вида ресурса (оргтехника, офисная мебель, технологическое оборудование и т.п.). Таких значений, к сожалению, получить из официальных источников в реальных условиях невозможно. А специально заниматься поиском исходных данных для оценки этих индексов для предприятия, как правило, очень дорого.

В рамках второго подхода используется единый индекс инфляции, и он, очевидно, не отражает изменение реальной стоимости различных активов. Формально пересчет стоимости активов может быть произведен, и полученные таким образом данные являются более сопоставимыми для целей горизонтального и вертикального анализа по сравнению с исходными данными. Однако реального соотношения стоимости активов такой подход гарантировать не может.

Наконец, пересчет балансовых данных в твердую валюту с помощью обменного курса на дату составления баланса также не гарантирует реального соотношения стоимостей различных активов. Дело в том, что обменный курс отражает соотношение стоимостей в различных валютах только для монетарных активов (по существу, только денежных средств и рыночных ценных бумаг). Разумеется, балансовая стоимость основных средств, пересчитанная по обменному курсу и сопоставленная на начало и конец года, не будет отражать реальной рыночной стоимости этих активов. Следует учесть также и тот факт, что твердая валюта внутри страны с сильным уровнем инфляции также подвержена инфляции, т.е., например, долларовая стоимости актива может меняться с течением времени существенно, несмотря на то, что в США уровень инфляции не превышает двух процентов.

Заключительный вывод таков: в процессе проведения горизонтального и вертикального анализа следует использовать национальную валюту страны и не пересчитывать статьи баланса в связи с изменением уровня цен. В то же время одновременно с представлением результатов анализа следует указывать темп инфляции за период, на границах которого составляется баланс предприятия. Если годовой темп инфляции не превышает 6 – 8 процентов, то результаты горизонтального и вертикального анализа финансовой отчетности можно считать полезными и делать на их основе соответствующие выводы.

Версия для печати

Вертикальный анализ баланса

Баланс при применении вертикального анализа рассчитывается путем деления каждого элемента в балансе на объем совокупных активов за тот же период и выражает результат в виде процентного соотношения.

Например, Таблица 1 представляет собой вертикальный анализ баланса для гипотетической компании в разрезе двух равных периодов времени. В этом примере дебиторская задолженность увеличилась с 35 процентов до 57 процентов от общего объема активов. Каковы возможные причины такого роста? Увеличение может означать, что компания делает больше продаж на кредитной основе, а не получает деньги за товар и услуги в момент продажи. Возможно, такие действия являются ответом на активность конкурентов.

В качестве альтернативы увеличение дебиторской задолженности в процентах от активов может произойти из-за изменения суммы другого элемента активов, например, из-за снижения уровня запасов; аналитику необходимо будет выяснить, почему эта категория активов изменилась.

Еще одной возможной причиной увеличения дебиторской задолженности в процентах от стоимости активов является то, что компания снизила свои кредитные стандарты, ослабила свои процедуры сбора долгов или приняла более агрессивную политику признания доходов. Аналитик может обратиться к другим сравнениям и коэффициентам (например, сравнивая темпы роста дебиторской задолженности с темпом роста продаж, чтобы определить, какое объяснение наиболее вероятно).

Таблица 1 – Вертикальный анализ баланса для гипотетической компании

| Показатели | Период 1, % от общей суммы активов | Период 2, % от общей суммы активов | Абсолютное отклонение |

| Основные средства | 5 | 8 | 3 |

| Внеоборотные активы | 5 | 8 | 3 |

| Запасы | 35 | 29 | -15 |

| Дебиторская задолженность | 35 | 57 | 22 |

| Денежные средства и эквиваленты | 25 | 15 | -10 |

| Оборотные активы | 95 | 92 | -3 |

| Активы | 100 | 100 | 0 |

Вертикальный анализ отчета о финансовых результатах подразумевает деление каждого элемента отчетности на выручку, а иногда и на размер общих активов (например, в случае изучения деятельности финансовых учреждений). Если существует несколько источников дохода, следует разложить доход на несколько элементов и отобразить полученное число в процентном выражении.

Например, в таблице 2 представлен вертикальный анализ отчета о финансовых результатах гипотетической компании в двух разных периодах времени. Выручка разделяется на четыре услуги компании, каждая из которых показана в процентах от общего дохода. В этом примере, доходы от услуги А выросли более значительно по сравнению с прочими услугами компании (до 45 процентов в периоде 2).

Каковы возможные причины и последствия этого изменения в структуре бизнеса? Это было стратегическим решением компании сосредоточиться на продаже услуг категории А из-за их более высокой прибыльности? Видимо, нет, потому что прибыль компании до вычета процентов и налогов (EBIT) снизилась с 49 процентов от суммы продаж до 41 процентов, поэтому должны быть рассмотрены другие возможные объяснения. Кроме того, отметим, что основной причиной снижения рентабельности является то, что себестоимость увеличились с 15 процентов до 25 процентов от общей выручки. На предоставление услуги А тратится больше ресурсов компании? Если аналитик хочет прогнозировать будущие результаты деятельности компании, то ему необходимо понять причины текущей тенденции.

Кроме того, таблица 2 показывает, что налог на прибыль компании в процентном выражении от продаж значительно снизился (с 15 до 8 процентов). В то же время доля прибыли до налогообложения (EBT) (как правило, более уместное сравнение) снизилась с 36 процентов до 23 процентов. Переносит ли компания свою деятельность в юрисдикцию с более низкими налоговыми ставками? Если нет, то чем это объясняется?

Таблица 2 – Вертикальный анализ отчета о финансовых результатах гипотетической компании

| Показатели | Период 1, % от общей суммы выручки | Период 2, % от общей суммы выручки | Абсолютное отклонение |

| Источник выручки: услуга А | 30 | 45 | 15 |

| Источник выручки: услуга Б | 23 | 20 | -3 |

| Источник выручки: услуга В | 30 | 30 | 0 |

| Источник выручки: услуга Г | 17 | 5 | -12 |

| Общая сумма выручки | 100 | 100 | 0 |

| Себестоимость | 15 | 25 | 10 |

| Управленческие расходы | 22 | 20 | -2 |

| Расходы на сбыт | 10 | 10 | 0 |

| Прибыль от продаж (EBIT) | 49 | 41 | -8 |

| Проценты к уплате | 7 | 7 | 0 |

| Прибыль до налогообложения (EBT) | 42 | 34 | -8 |

| Текущий налог на прибыль | 15 | 8 | -7 |

| Чистая прибыль | 27 | 26 | -1 |

Вертикальный анализ компаний между отраслями

Как было отмечено ранее, коэффициенты и результаты вертикального анализа сравнимы с некоторыми эталонными или нормативными значениями. Перекрестный анализ (иногда называемый сравнительный анализ) сравнивает определенную метрику для одной компании с той же метрикой для другой компании или группы компаний, что позволяет сопоставлять данные даже несмотря на то, что компании могут иметь различные размеры и / или работать в разных условиях.

Таблица 3 представляет собой вертикальный анализ баланса для двух гипотетических компаний в тот же момент времени. Компания 1 явно более ликвидная (ликвидность является отображением того, насколько быстро активы могут быть конвертированы в денежные средства), чем компания 2, которая имеет только 12 процентов активов в виде денежных средств, по сравнению с высоколиквидной компанией 1, где денежные средства составляют 38 процентов активов.

Учитывая, что денежные средства, как правило, относительно низкодоходные активы и, таким образом, не являются наилучшим направлением использования денежных средств, возникает вопрос, почему компания 1 имеет такой большой процент от общего объема активов в денежной форме? Возможно, компания готовится к приобретению или поддерживает большую денежную позицию в качестве защиты от особо изменчивой операционной среды.

Второй вопрос, указывает ли относительно высокая доля дебиторской задолженности в компании 2 на большую долю кредитных продаж, общие изменения в составе активов, снижение кредитного или коллекторского стандарта или является результатом агрессивной учетной политики?

Таблица 3 — Вертикальный анализ баланса для двух гипотетических компаний

| Показатели | Компания 1 | Компания 2 |

| Основные средства | 1 | 2 |

| Финансовые вложения | 1 | 7 |

| Внеоборотные активы | 2 | 9 |

| Запасы | 27 | 24 |

| Дебиторская задолженность | 33 | 55 |

| Денежные средства и эквиваленты | 38 | 12 |

| Оборотные активы | 98 | 91 |

| Активы | 100 | 100 |

В целом вертикальный анализ является эффективным методом определения актуальных изменений в финансовом состоянии компании. Его стоит использовать вместе с горизонтальным анализом, что позволит лучше понять реальное положение дел. Вертикальный анализ может быть применен ко всем формам финансовой отчетности предприятия.

Список использованной литературы

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ позволяет оценить структуру баланса и динамику изменений показателей, этот анализ дает качественную оценку абсолютным изменениям статей баланса, рассчитанным в ходе выполнения горизонтального анализа.

При общей оценке благополучного финансового положения организации применяют следующие нормативные соотношения разделов баланса:

|

Разделы актива баланса |

Соотношение разделов |

Разделы пассива баланса |

Соотношение разделов |

|

Внеоборотные активы |

> 60% |

Капитал и резервы |

> 60% |

|

Оборотные активы |

Долгосрочные и краткосрочные обязательства |

Минимальное нормативное соотношения разделов баланса, которое положительно характеризует финансовое положение организации, может быть 50% на 50%.

Анализ относительных показателей баланса позволяет не только анализировать показатели деятельности организации, но и проводить сравнение с общепринятыми нормами или аналогичными показателями деятельности других организаций, что позволяет выявить сильные и слабые стороны, а также возможности организации в перспективе.

При проведении вертикального анализа валюту баланса (итоги актива и пассива) принимают за 100% и рассчитывают относительные показатели, т.е. удельный вес каждой статьи баланса по отношению к валюте баланса, для этого показатель каждой статьи баланса рассчитывают в процентах по отношению к валюте баланса.

Пример расчета показателей для вертикального анализа баланса приведен в табл. 2.6 (проценты, рассчитанные в таблице, округлены).

Таблица 2.6

|

Наименование показателя |

Код |

На начало года |

На конец года |

Относи- тельные отклонения, % |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

|||

|

АКТИВ |

||||||

|

Внеоборотные активы, в том числе: |

||||||

|

основные средства |

||||||

|

Оборотные активы, в том числе: |

+3 |

|||||

|

запасы |

+6 |

|||||

|

дебиторская задолженность |

||||||

|

финансовые вложения |

— |

— |

+4 |

|||

|

денежные средства |

||||||

|

БАЛАНС |

||||||

|

ПАССИВ |

||||||

|

Капитал и резервы |

+9 |

|||||

|

Краткосрочные обязательства, в том числе: |

||||||

|

краткосрочные кредиты |

+5 |

|||||

|

кредиторская задолженность |

||||||

|

БАЛАНС |

При проведении вертикального анализа обращают внимание на максимальные изменения в активе и пассиве баланса, которые показывают, прирост какого вида источника средств оказал наибольшее влияние на прирост какого либо вида имущества.

На основе данных вертикального анализа баланса на начало и конец года организации можно сделать следующие выводы:

- ? наблюдаются незначительные изменения в структуре статей актива баланса;

- ? прирост оборотных активов вызван в большей степени увеличением запасов и финансовых вложений;

- ? структура денежных средств не изменилась;

- ? произошло снижение дебиторской и кредиторской задолженности;

- ? наибольшие изменения в пассиве баланса произошли за счет увеличения собственного капитала и снижения кредиторской задолженности.

В балансе на начало года соотношение внеоборотных и оборотных активов составляет 53 и 47% соответственно, а соотношение собственного и заемного капитала 56 и 44%. На конец года — в структуре актива соотношение внеоборотных и оборотных активов не значительно изменилось и составило 50 и 50%, а соотношение собственного и заемного капитала изменилось в сторону прироста собственного капитала — 65 и 35%.

Изменения структуры актива и пассива баланса позволяют получить важную информацию для проведения анализа показателей деятельности организации, на основе которой можно сделать определенные выводы.

При анализе структуры внеоборотных активов баланса следует обратить внимание на следующие основные показатели:

- ? наличие в составе внеоборотных активов нематериальных активов и их увеличение характеризуют деятельность организации как инновационную, так как организация вкладывает средства в интеллектуальную собственность, т.е. в перспективные активы;

- ? снижение стоимости основных средств свидетельствует о снижении стоимости технической базы и отсутствии темпов обновления;

- ? присутствие в балансе долгосрочных финансовых вложений является признаком инвестиционной деятельности организации.

При анализе структуры оборотных активов баланса обращают внимание на изменения в структуре запасов, дебиторской задолженности и денежных средств. Необходимо иметь оптимальный объем и рациональную структуру таких активов, так как нехватка или излишек этих активов говорит о неэффективности их использования.

Например, рост величины запасов в виде материалов, затрат в незавершенном производстве, готовой продукции или товаров для перепродажи, может свидетельствовать не только о расширении производства, но и о влиянии процесса инфляции, а также замедлении их оборота, так как необоснованный рост запасов приводит к замораживанию оборотных средств, в результате чего ухудшается финансовое положение организации. В то же время недостаток запасов также отрицательно влияет на финансовое положение организации. Поэтому анализ состояния производственных запасов необходимо начинать с проверки соответствия запасов их плановой потребности. Организация должна стремиться к тому, чтобы процесс производства и реализации в полном объеме обеспечивался всеми необходимыми ресурсами и в то же время материально-производственные запасы не залеживались на складах.